I. Tổng quan công ty:

DRC tiền thân là nhà máy đắp vỏ xe của quân đội Mỹ được thành lập năm 1975. Năm 2006 chính thức được niêm yết trên sàn chứng khoán HCM. Một số thông tin tổng quan về công ty:

- Số cổ phiếu lưu hành: 118,792,605 cổ phiếu

- Ngành nghề chính: sản xuất săm lốp cao su, đắp và tái chế lốp cao su. Sản xuất các sản phẩm khác từ cao su

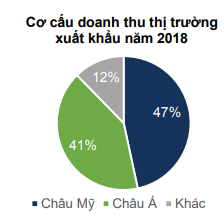

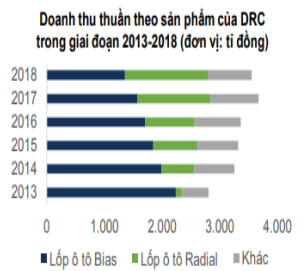

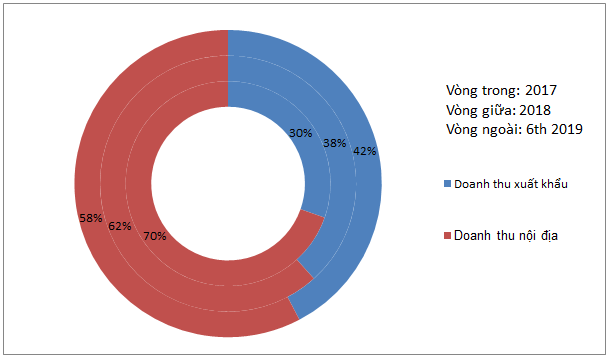

- Địa bàn kinh doanh: Kinh doanh trong nước và xuất khẩu trong đó thị trường trong nước chiếm khoảng 58% thị phần, xuất khẩu chiếm 42% (Số liệu quý 2-2019). Cụ thể địa bàn tiêu thụ trong nước và xuất khẩu:

Hình 1,2 cơ cấu doanh thu theo thị trường trong nước và xuất khẩu của DRC ( Nguồn FPTS )

- Đối thủ cạnh tranh trong ngành:

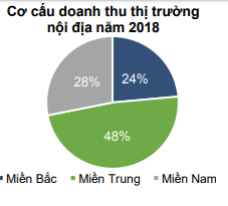

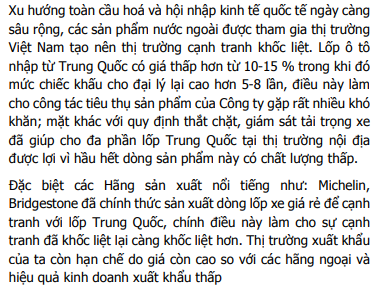

Nội địa: CSM, SRC, các doanh nghiệp FDI như Bridgestone, Kumho tire, Michelin, Hankook. Tuy nhiên đối thủ lớn nhất đối với DRC là các doanh nghiệp Trung Quốc khi hàng săm lốp giá rẻ liên tục tràn vào Việt Nam để cạnh tranh về giá khi chưa có chế tài để bảo vệ các doanh nghiệp trong nước. Các doanh nghiệp trong nước thì hiện tại SRC tập trung ở thị trường miền bắc, DRC tập trung thị trường miền trung, CSM tập trung thị trường miền nam còn các doanh nghiệp FDI chủ yếu xuất khẩu nên áp lực từ các doanh nghiệp cùng ngành trong nước là không quá cao. Chủ yếu áp lực cạnh tranh đến từ hàng săm lốp của Trung Quốc. Dưới đây là bảng so sánh hàng săm lốp của DRC và hàng Trung Quốc:

Hình 3: So sánh lốp DRC và hàng Trung Quốc

Như vậy giá bán hàng của Trung Quốc luôn mềm hơn nên để đối phó với sự cạnh tranh mạnh mẽ DRC phải nâng cao chất lượng và chiết khấu sâu hơn cho các đại lý.

Xuất khẩu: Thị trường xuất khẩu chính của DRC là châu mỹ và châu á và tại các thị trường này thì đối thủ lớn nhất đối với DRC cũng chính là hàng săm lốp của Trung Quốc.Vì vậy để đánh bại đối thủ là bài toán rất khó. Hiện tại DRC đang tập trung đánh mạnh vào các thị trường mà tại đó hàng Trung Quốc đang gặp khó do bị vấp phải hàng rào thuế quan như thuế chống bán phá giá, thuế từ cuộc chiến tranh thương mại với Mỹ. Đây được coi là 1 cách đi khôn ngoan trong ngắn hạn trước khi tìm phương pháp nâng cao năng lực cạnh tranh trong tương lai.

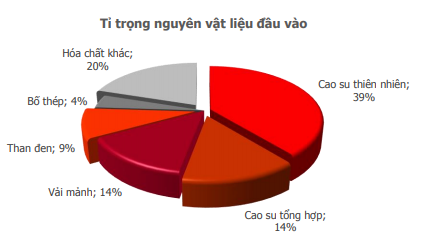

- Nguyên liệu đầu vào: Gần 70% nguyên liệu đầu vào là cao su thiên nhiên, cao su tổng hợp, than đen và hóa chất. Vì vậy sự biến động giá nguyên liệu đầu vào ảnh hưởng rất lớn đến biên lợi nhuận của công ty

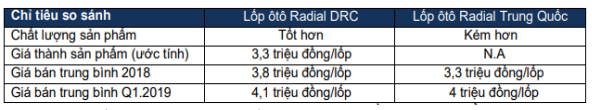

II. Cơ cấu cổ đông

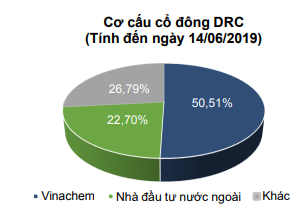

Hiện tại cơ cấu cổ đông DRC như sau:

Hình 4 : Cơ cấu cổ đông DRC

Danh sách cổ đông lớn :

Hình 5: Danh sách cổ đông lớn

Hiện tại cơ cấu cổ đông chính của DRC vẫn là tập đoàn hóa chất tức cổ đông nhà nước nắm giữ trên 50%.Tuy nhiên cổ đông lớn còn có KWE BETEILIGUNGEN AG đang nắm giữ 6%. Theo đánh giá cá nhân của chúng tôi việc có cổ đông lớn nước ngoài sẽ làm đối trọng với nhóm cổ đông nhà nước giúp công ty minh bạch hơn

III. Cơ cấu tài chính

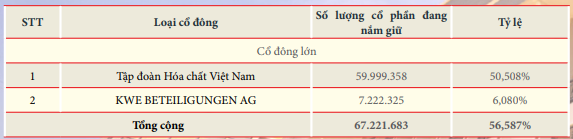

Cơ cấu nợ vay:

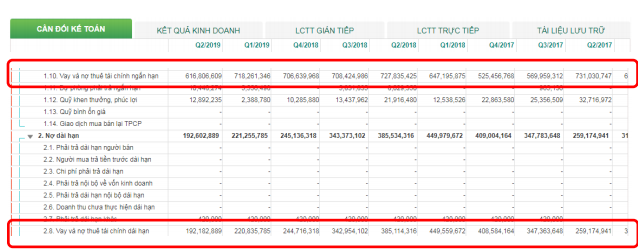

Hiện tại tỉ lệ nợ vay trên tổng tài sản của DRC là khoảng 30%. Đây là tỉ lệ nợ khá an toàn và các quý gần đây nợ vay của DRC cũng có xu hướng giảm dần. Nguyên nhân các quý của 2017 và 2018 tăng là do khoản vay cho việc xây dựng nhà máy lốp Radial mới. Hiện nhà máy đã xây dựng xong và đi vào hoạt động ổn định sẽ giúp tình hình nợ vay của DRC giảm dần cũng như đảm bảo được khả năng thanh toán nợ

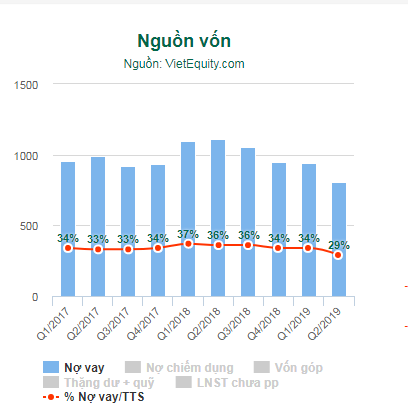

Hình 6,7 cơ cấu nợ vay và khả năng thanh toán của DRC

Trong những năm gần đây hệ số thanh toán của DRC luôn lớn hơn 1 thể hiện khả năng thanh toán tốt các khoản nợ ngắn hạn của doanh nghiệp. Ngoài ra hệ số thanh toán lãi vay ( EBITDA/ lãi vay, CFO/ lãi vay ) vẫn ở mức cao, điều đó cho thấy khả năng thanh toán tốt các khoản lãi vay phát sinh trong kỳ.Hình 6,7 cơ cấu nợ vay và khả năng thanh toán của DRC

Hiệu quả sử dụng vốn:

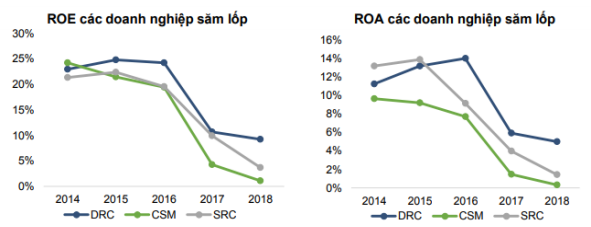

Nếu so với 2 doanh nghiệp khác trong ngành săm lốp thì hiệu quả sử dụng vốn của DRC trong các năm gần đây là tốt hơn so với 2 doanh nghiệp cùng ngành thông qua chỉ số ROA và ROE

Hình 8: Hệ số ROE, ROA của 3 doanh nghiệp săm lốp trong nước

Do các năm gần đây giá nguyên liệu tăng cao cùng cạnh tranh gay gắt đầu ra nên các doanh nghiệp săm lốp đều bị giảm biên lợi nhuận so với trước. Tuy nhiên so với 2 doanh nghiệp cùng ngành thì thấy DRC có khả năng sinh lời tốt hơn và hoạt động hiệu quả hơn

IV. Điểm nhấn đầu tư

DRC vừa công bố báo cáo tài chính quý 3 – 2019 với kết quả kinh doanh vô cùng ấn tượng. Theo đó Doanh thu đạt 1012.9 tỷ, Biên lợi nhuận gộp tăng mạnh từ 11% lên 16.7%. Lợi nhuận sau thuế đạt mức 81.8 tỷ ( Cao nhất từ năm 2017 trở lại đây ). Vậy chúng ta sẽ cùng đi tìm hiểu xem tại sao 2019 DRC lại có dấu hiệu hồi sinh và khởi sắc trở lại sau nhiều năm kinh doanh bết bát, cổ phiếu thì trong tình trạng downtrend.

Hình 9: Biểu đồ giá DRC từ 2013-2019. Chu kỳ downtrend bắt đầu từ 2015

Từ 2015 đánh dấu chu kỳ downtrend của DRC. Đi kèm với nó chính là kết quả kinh doanh liên tục đi xuống của công ty trong khoảng thời gian này:

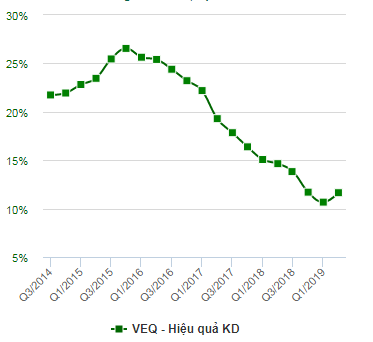

Hình 10: Hiệu quả kinh doanh của DRC từ 2014-2019

Từ biểu đồ kết quả kinh doanh của DRC chúng ta thấy có 2 vấn đề cần được làm rõ:

- Nguyên nhân nào khiến kết quả kinh doanh của công ty liên tục đi xuống trong giai đoạn từ 2015 đến 2018

- Tại Quý 2/2019 đã thấy có dấu hiệu đảo chiều về kết quả kinh doanh. Vậy đây có phải cơ sở để cho DRC bắt đầu quay trở lại chu kỳ tăng trưởng mới không? Lợi nhuận quý 3 bùng nổ có còn được duy trì trong các quý tiếp theo hay không ?

Chúng ta sẽ cùng nhau đi tìm câu trả lời cho 2 câu hỏi trên để phần nào hiểu rõ hơn về DRC cũng như tìm kiếm xem liệu có cơ hội nào trong việc đầu tư vào DRC hay không?

1. Kết quả kinh doanh trong những năm gần đây liên tục đi xuống

Chúng ta hãy cùng xem lại kết quả kinh doạnh của DRC từ 2014 cho đến nay:

| Bảng kết quả kinh doanh DRC | |||||||

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019-6th | 2019 – Q3 | |

| Doanh thu | 3373.264 | 3508.159 | 3537.613 | 3831.01 | 3749.142 | 2003.262 | 970.655 |

| Tăng trưởng | 4.0% | 0.8% | 8.3% | -2.1% | 14.2% | 9.0% | |

| Giá vốn | 2447.639 | 2518.351 | 2660.142 | 3211.663 | 3124.37 | 1681.427 | 808.403 |

| LNG | 803.728 | 799.347 | 700.915 | 457.507 | 426.722 | 238.533 | 162.251 |

| BLNG | 23.8% | 22.8% | 19.8% | 11.9% | 11.4% | 11.9% | 16.7% |

| LNST | 352.725 | 415.032 | 395.196 | 166.031 | 138.611 | 87.898 | 81.792 |

| Tăng trưởng | 17.7% | -4.8% | -58.0% | -16.5% | 17.1% | 164.3% | |

Từ bảng kết quả kinh doanh có thể thấy 2016 kết quả kính doanh đã có dấu hiệu chững lại, biên lợi nhuận bị giảm xuống.Đến 2017 thì kết quả giảm biên lợi nhuận và LNST là rõ rệt.Nguyên nhân dẫn đến việc biên lợi nhuận sụt giảm mạnh làhàng săm lốp Trung Quốc giá rẻ tràn vào Việt Nam.Để đối phó với vấn đề này DRC đã phải giảm giá bán sản phẩm, chiết khấu sâu cho các đại lý để cạnh tranh lại. Tuy doanh thu vẫn duy trì được nhưng biên lợi nhuận và LNST thì bị sụt giảm rất sâu.

Hình 11: Giải trình về khó khăn của DRC khi vấp phải cạnh tranh từ các doanh nghiệp khác

Ngoài vấp phải cạnh tranh từ hàng Trung Quốc giá rẻ tràn sang thì các doanh nghiệp FDI cũng đang là trở ngại và là đối thủ cạnh tranh lớn với DRC. Hiện các doanh nghiệp này cũng chính thức sản xuất dòng lốp giá rẻ buộc DRC phải hạ giá bán và chiết khấu sâu cho các đại lý để giữ được thị phần.

Vấn đề thứ 2 gây ảnh hưởng đến việc sụt giảm biên lợi nhuận đó chính là nguyên liệu đầu vào tăng giá mạnh khiến giá vốn bán hàng tăng lên trong khi đầu ra lại vấp phải cạnh tranh gay gắt không thể tăng giá bán sản phẩm.

Theo báo cáo thì gần 70% nguyên liệu cấu thành lên sản phẩm săm, lốp là cao su thiên nhiên, cao su tổng hợp, than đen, hóa chất. Vì vậy chỉ cần nguyên liệu đầu vào biến động thì sẽ ảnh hưởng rất lớn đến DRC. Cụ thể:

Hình 12: Tỉ trọng các nguyên liệu đầu vào của sản phẩm săm lốp

Cao su thiên nhiên: 2016-2017 giá cao su tự nhiên trên thị trường đã tăng rất mạnh do ngập lụt tại thái lan làm nguồn cung cao su tự nhiên bị ảnh hưởng nghiêm trọng:

Hình 13: Biến động giá cao su thiên nhiên trong các năm gần đây

Cao su tổng hợp:là chế tác của dầu thô nên giá dầu thô thay đổi cũng khiến giá cao su tổng hợp thay đổi. Trong giai đoạn 2013-2015 giá dầu thô giảm mạnh từ đỉnh 110$ về 30$/ thùng giúp DRC có lợi nhưng từ 2016 giá dầu thô đã hồi phục và liên tục tăng trở lại khiến giá nguyên vật liệu cũng tăng lên gây áp lực lên giá vốn của DRC

Hình 14: Biến động giá dầu thô

Ngoài 2 nguyên liệu chính thì than đen cũng đang có xu hướng tăng giá do thị trường cung cấp lớn nhất là Trung Quốc đang áp dụng rất nhiều chính sách bảo vệ môi trường khiến giá nguyên liệu ngày càng tăng gây áp lực lên đầu vào của DRC

Như vậy chúng ta đã hiểu được nguyên nhân khiến DRC liên tục gặp khó và có kết quả kinh doanh đi lùi từ 2016 đến 2018 chính là đầu vào thì giá nguyên vật liệu không ngừng tăng làm giá vốn tăng lên. Đầu ra vấp phải cạnh tranh gay gắt từ hàng giá rẻ của Trung Quốc và các doanh nghiệp FDI khiến công ty liên tục phải giảm giá bán và chiết khấu cho các đại lý.

Từ đó có thể thấy áp lực đè lên DRC là rất lớn. Để khôi phục vị thế công ty và tăng trưởng trở lại thì đòi hỏi sự đột phá từ chính công ty ( Năng lực sản xuất, đầu ra, chiếm lĩnh thị trường ) và thị trường nguyên liệu ổn định trở lại ( Cao su thiên nhiên, dầu thô, … ).

2. 2019 có phải là năm DRC bắt đầu cho thấy sự phục hồi và tăng trưởng trở lại? Kết quả kinh doanh quý 3 ấn tượng sẽ là khởi đầu cho chu kỳ mới hay chỉ là kết quả của 1 quý đơn lẻ?

Để trả lời câu hỏi chúng ta điểm qua tình hình kết quả kinh doanh 2018 khi doanh thu cả năm giảm 2.1%, LNST giảm 16% so với năm trước. Tuy 2018 giá cao su thiên nhiên đã giảm nhiều nhưng giá dầu thô và than đen tiếp tục tăng khiến biên lợi nhuận của DRC không được cải thiện. Chưa kể các chi phí, nợ vay tăng cao khiến LNST sụt giảm mạnh hơn so với Doanh thu.( Chi tiết xem lại bảng kết quả kinh doanh ở phần trên ). Nhà máy mới đi vào hoạt động chưa đem lại lợi nhuận ngay trong năm 2018 cho công ty

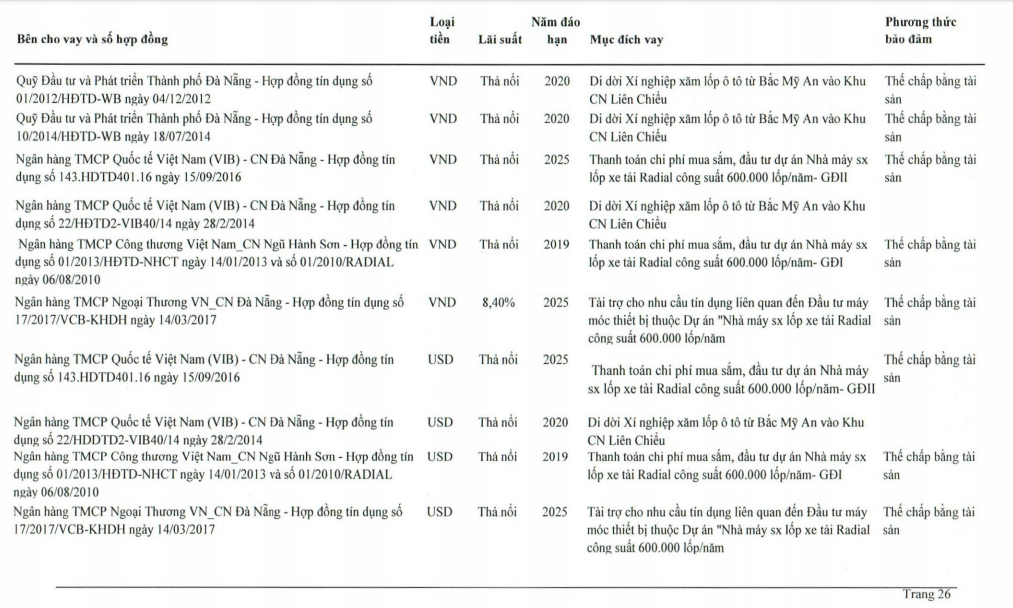

Nguyên nhân khiến nợ vay tăng nhiều là do vay cho việc xây nhà máy mới sản xuất lốp Radial và di dời nhà máy:

Hình 15: Giải trình các khoản vay của DRC trong năm 2018

Và nhà máy mới sản xuất lốp Radial công suất 600000 lốp / năm đã bắt đầu đi vào hoạt động từ tháng 10/2018.Vì vậy từ 2019 chúng ta có thể thấy khi không cần phải vay thêm thì tỉ lệ nợ vay của DRC đã bắt đầu giảm dần qua các quý.

Hình 16: Nợ vay của DRC năm 2019

Như vậy vấn đề nợ vay đã được giải quyết sẽ giúp giảm chi phí lãi vay cho DRC trong năm 2019.Chúng ta còn 2 vấn đề cần làm rõ để từ đó xem xét được cơ hội của DRC. Đó là giá nguyên liệu đầu vào và tình hình sản xuất đầu ra.

Giá nguyên liệu đầu vào: Nhìn chung năm 2019 giá nguyên liệu cao su tự nhiên và dầu thô không có biến động quá lớn. Giá cao su tự nhiên từ đầu năm tăng 150$ lên 240$ tuy nhiên sau đó đã giảm nhiệt về quanh vùng 157$. Giá dầu trung bình dao động trong vùng 50-60$, thấp hơn mặt bằng chung năm ngoái ( 60-70$ ). Cụ thể mọi người có thể xem lại giá tại hình 13 và 14 phía trên.

Nhìn chung chúng tôi thấy 2019 giá nguyên liệu đầu vào không có quá nhiều biến động hay tăng giá làm ảnh hưởng đến DRC. Tất nhiên quý cuối năm chúng ta vẫn cần sát sao vấn đề căng thẳng giữa mỹ và trung đông sẽ làm ảnh hưởng đến giá dầu thế giới

- Cơ hội đến từ tăng công suất nhà máy và đẩy mạnh xuất khẩu đầu ra:

Đây là phần chúng tôi sẽ nói rõ nhất vì nó chính là “key word” cho bài toán DRC trong năm nay và các năm tiếp theo để xem liệu DRC có giải được bài toán tăng trưởng và có trở thành mã cổ phiếu đáng để nhà đầu tư quan tâm

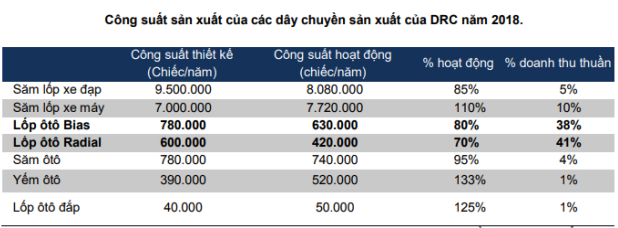

- Gia tăng công suất nhà máy sản xuất lốp Radial lên 600000 lốp/ năm

Nhà máy lốp Radial giai đoạn 2 đã được hoàn thành và đưa vào hoạt động từ quý 4 -2018 với công suất 600 000 lốp/ năm.Với xu hướng Radial hóa trên toàn cầu thì quyết định mở rộng công suất nhà máy sản xuất Radial để chuyển dịch dần từ lốp Bias sang Radial được coi là quyết định đúng đắn và kịp thời của DRC.

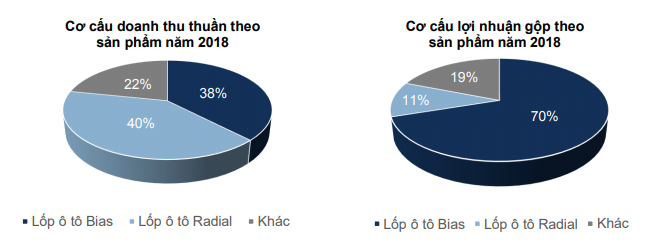

Trong cơ cấu doanh thu 2018 thì 78% Doanh thu đến từ lốp Ô tô trong đó lốp Bias chiếm 40% và Radial chiếm 38%. Nhưng đóng góp lớn vào lợi nhuận gộp là lốp Bias khi chiếm 70%

Hình 17: cơ cấu doanh thu và lợi nhuận gộp 2018

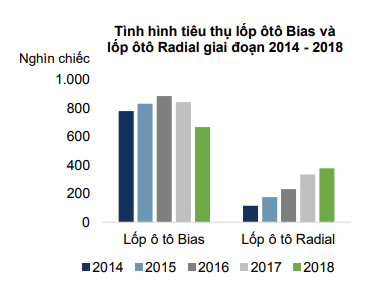

Tuy nhiên trong những năm gần đây doanh số lốp Bias đã có xu hướng giảm, thay vào đó là lốp Radial đang có mức tăng trưởng tốt để bù đắp lại

Hình 18: Tình hình tiêu thụ và doanh thulốp Bias và Radial trong các năm gần đây

Hiện tại công suất nhà máy sản xuất lốp Radial mới sử dụng hết 70% công suất sau khi nhà máy mới đưa vào hoạt động sẽ giúp công ty có thể gia tăng công suất khi đầu ra giữ được tăng trưởng tốt

Hình 19: Công suất của các nhà máy DRC năm 2018

Tại quý 1 – 2019 mảng lốp Radial của DRC có mức tăng trưởng ấn tượng khi đạt 100.719 lốp ( +38% yoy ) trong đó chủ yếu là thị trường xuất khẩu khi đóng góp 70.556 lốp ( +45% yoy). Không những tăng trưởng về số lượng mà giá bán lốp Radial cũng được tăng lên ( +8,34%) nhờ thành công từ dự án chuyển giao công nghệ với đối tác Black donuts Engineering INC – Phần Lan

- Đẩy mạnh xuất khẩu, chiếm lĩnh các thị trường mới

Trong cơ cấu doanh thu của DRC thì thị trường nội địa vẫn chiếm tỉ lệ lớn, tuy nhiên tỉ trọng xuất khẩu đang tăng dần qua các năm. Hiện tại Quý 2 thị trường xuất khẩu chiếm 42% tổng doanh thu

| Bảng kết quả kinh doanh DRC | |||

| 2017 | 2018 | 2019 – 6th | |

| Doanh thu xuất khẩu | 1115 | 1436 | 812 |

| Doanh thu nội địa | 2553 | 2313 | 1107 |

| Tỉ lệ DT xuất khẩu | 30.4% | 38.3% | 42.3% |

| Tỉ lệ DT nội địa | 69.6% | 61.7% | 57.7% |

Hình 20 cơ cấu doanh thu xuất khẩu và nội địa 3 năm gần nhất

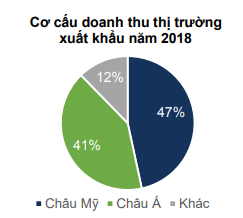

Với thị trường xuất khấu thì châu mỹ (Brazil, Mỹ với sản phẩm chủ lực là lốp Radial ) và chây Á ( Thái lan, Malaysia với sản phẩm chủ lực là lốp Bias ) là 2 thị trường chiếm tỉ lệ chính trong hàng xuất khẩu

Hình 21: cơ cấu doanh thu xuất khẩu theo thị trường

Cụ thể tại từng thị trường như sau:

Thị trường brazil: là thị trường lớn nhất của DRC với sản phẩm chủ lực là lốp ô tô Radial. Năm 2018 giá trị xuất khẩu sang Brazil đạt 23.6 triệu đô, chiếm 41% tổng doanh thu xuất khẩu của DRC. Nguyên nhân thị trường Brazil chiếm tỉ trọng cao là do DRC hiện đang được hưởng lợi từ chính sách của nước này. Cụ thể hiện tại Brazil đang áp thuế chống bán phá giá với lốp Radial từ Trung Quốc nên DRC sẽ có lợi thế so với các sản phẩm săm lốp từ Trung Quốc.Tuy nhiên cần chú ý là thuế chống bán phá giá có hiệu lực 5 năm và sẽ hết hạng vào tháng 11/2019.Vì vậy cần chú ý khi hết hạn thì việc áp thuế có được gia hạn hay không. Đây là 1 điều rất quan trọng với thị trường Brazil và nhà đầu tư cần chú ý theo dõi. Chúng tôi cũng sẽ cập nhật khi có quyết định chính thức tại các bài update sau.

Thị trường Mỹ:Cùng với việc căng thẳng Mỹ-Trung ngày càng leo thang thì cơ hội thâm nhập vào thị trường mỹ đối với DRC là rất lớn. Hiện tại đối thủ chính của DRC tại cả thị trường trong nước và xuất khẩu chính là sản phẩm săm lốp Trung Quốc nên việc hàng hóa Trung Quốc bị áp thuế tại thị trường Mỹ sẽ là lợi thế cạnh tranh không nhỏ với DRC. Cụ thể trong năm 2019 công ty đã có những bước đi đầu tiên đánh vào thị trường mỹ với lượng tiêu thụ từ cuối tháng 3 đạt 10,000 lốp/tháng.

Thị trường Thái lan, Malaysia:Đây là 2 thị trường lâu đời và ổn định với sản phẩm chính là lốp ô tô Bias. 2 thị trường này chiếm tỉ lệ 20% tổng doanh thu xuất khẩu của DRC. Hiện tại các nước châu Á tỉ lệ tiêu thụ lốp Bias vẫn chiếm tỉ lệ cao, lốp Radial vẫn chiếm tỉ lệ thấp do sản phẩm Bias có giá thành rẻ hơn so với Radial. Tuy nhiên trong tương lại xu hướng Radial hóa khiến chúng tôi kỳ vọng 2 thị trường này sẽ dần chuyển dịch sang sản phẩm Radial giúp DRC tăng được biên lợi nhuận tại 2 thị trường lâu năm này.

Thị trường mới Ấn Độ: Hiện tại trong các năm gần đây nhu cầu tiêu thụ lốp xe ở Ấn Độ tăng trưởng 5-7%/năm và sẽ tiếp tục duy trì trong các năm tới do nhu cầu tăng trưởng từ ngành ổ tô. Hiện tại mức tiêu thụ lốp Radial tại Ấn Độ chiếm khoảng 25-30%. Đây là mức khá thấp và được dự báo sẽ sớm tăng lên mức 40-50%. Ngoài ra từ cuối 2017 Ấn độ cũng áp thuế 5 năm với các sản phẩm của Trung Quốc ( Mức áp thuế từ 245$ đến 450$ / tấn ). Điều này giúp thị trường Ấn Độ trở thành thị trường tiềm năng lớn để DRC xâm nhập và gia tăng sản lượng xuất khẩu. Hiện tại DRC là doanh nghiệp duy nhất của Việt Nam đạt tiêu chuẩn công nghiệp Ấn Độ ISI. Tiêu chuẩn cho phép các doanh nghiệp được phép bán hàng tại Ấn Độ

Thị trường tiềm năng Châu Âu: Tháng 5/2018 ủy ban châu âu EC đã áp dụng thuế chống bán phá giá tạm thời 6 tháng với mặt hàng lốp xe khách và xe tải xuất xứ từ Trung Quốc. Hiện tại EC vẫn chưa đưa ra quyết định cuối cùng về việc áp thuế chống bán phá giá chính thức. Nếu việc áp thuế được áp dụng thì đây sẽ là key chính giúp cho DRC tiếp tục đẩy mạnh và chiếm lĩnh thị trường đầy tiềm năng là châu âu. Chúng tôi sẽ cập nhật khi có thông tin chính thức.

Như vậy tổng kết lại với các thị trường xuất khẩu của DRC thì sẽ thấy có 2 bức tranh sáng tối:

Khó khăn: DRC sẽ phải giải bài toán lớn với thị trường Brazil ( 11/2019 hết áp thuế Trung Quốc ) và thị trường lâu năm ( Thái lan, Malaysia : Lốp Bias sẽ ngày càng giảm, cần bài toán tăng trưởng Radial để bù đắp )

Thuận lợi: Hưởng lợi từ việc lốp xe từ Trung Quốc đang bị áp thuế tại các thị trường Mỹ, Ấn Độ và đang bị xem xét tại châu âu.

V. Kết Luận

Từ những dữ kiện chúng tôi đã nêu ra và phân tích thì có thể thấy bức tranh DRC trong 2 quý còn lại sẽ có nhiều điều khởi sắc và hứa hẹn.

- Nhà máy mới đưa vào hoạt động giúp tăng sản lượng lốp Radial xuất ra thị trường

- Giá nguyên vật liệu đầu vào biến động tương đối ít giúp bình ổn giá nguyên liệu đầu vào hơn so với các năm trước

- Liên tục hưởng lợi từ các thị trường mới Mỹ, Ấn Độ, ( Có thể thêm cả Châu âu ) khi đối thủ lớn nhất là Trung Quốc bị áp thuế quan

- Thị trường Brazil vẫn còn quý 4 nữa áp thuế với Trung Quốc nên hứa hẹn vẫn tiếp tục đem về lợi nhuận cao trong năm 2019 cho DRC ( 2020 thì cần cập nhật vụ có tiếp tục đánh thuế với hàng Trung Quốc hay không )

Về việc định giá chúng tôi sẽ không đi sâu vào vì bài viết mục đích giúp nhà đầu tư nhìn rõ được mô hình kinh doanh và tình hình sản xuất của DRC trong các năm trước cũng như hiện tại để từ đó tìm kiếm cơ hội đầu tư cho bản thân.

Chúng tôi không đưa ra dự đoán về giá cổ phiếu do cổ phiếu này đang dính đến việc thoái vốn của nhà nước và điều này sẽ là keyword chính ảnh hưởng đến giá cp của DRC.

Hiện tập đoàn hóa chất sau khi thoái vốn không thành công hồi đầu năm do giá đấu cao nên không có nhà đầu tư nào tham gia thì sẽ tiếp tục muốn thoái trong các quý tiếp theo. Nhà đầu tư nên chú ý dõi vấn đề này nếu đang nắm giữ cổ phiếu DRC

Ngoài ra còn Có 1 lưu ý là giá cổ phiếu sẽ phụ thuộc rất lớn vào quyết định có tiếp tục áp thuế tại thị trường Brazil đối với săm lốp Trung Quốc không? Vì cổ phiếu là kỳ vọng vào tương lại nên kết quả này sẽ làm ảnh hưởng rất lớn đến giá cổ phiếu trong giai đoạn đó nên quý nhà đầu tư nên lưu ý và theo sát.