Đây là 1 cổ phiếu được kì vọng nhiều tại kì BCTC QIII này với những thông tin tích cực đến từ việc doanh thu tăng mạnh sau khi hiệp định EVFTA có hiệu lực. Tuy nhiên lợi nhuận công bố lại không đi kèm với doanh thu. (Hình 1)

1. Mặc dù doanh thu tăng nhưng lãi ròng lại giảm nhẹ khiến biên lợi nhuận không còn cao như trước.

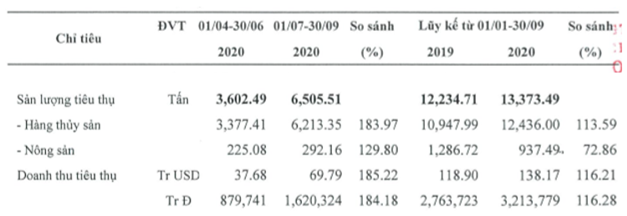

Báo cáo tài chính Q3/2020 của FMC chỉ ra những dấu hiệu khiến nhà đầu tư “mất hứng”. Cụ thể, doanh thu Q3/2020 là 1.620 tỷ đồng (+44,7% yoy) nhưng LNST đạt 70,3 tỷ (-7,9% yoy). Lũy kế 9 tháng đầu năm, doanh thu đạt 3.206 tỷ (+16%), LNST là 162 tỷ (-36%). Được kì vọng tăng mạnh trong nửa cuối năm, có lẽ nhiều nhà đầu tư sẽ khá thất vọng đối với những con số này. Tuy vậy, lũy kế 9 tháng đầu năm công ty vẫn hoàn thành 68% kế hoạch lợi nhuận của cả năm.

Có 2 yếu tố ảnh hưởng đến biên lợi nhuận gộp của một doanh nghiệp – giá bán đầu ra và giá vốn đầu vào.

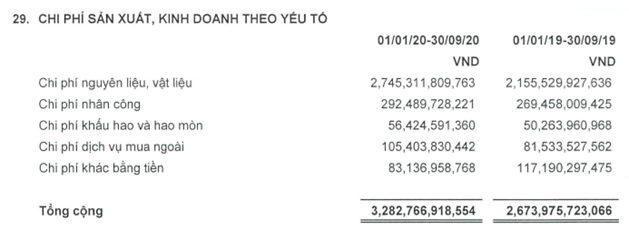

Đối với đầu vào, theo số liệu trong báo cáo, chi phí NVL tăng mạnh là lí do chính khiến biên lãi gộp kém hấp dẫn hẳn so với cùng kỳ. Q3/2020 biên lãi gộp chỉ đạt 7,9% trong khi quý trước 8,6% và cùng kỳ là 10,7%. Theo báo cáo, chi phí NVL tăng mạnh là lí do khiến công ty đạt lãi gộp thấp hơn hẳn so với thời gian trước đây. (Hình 2)

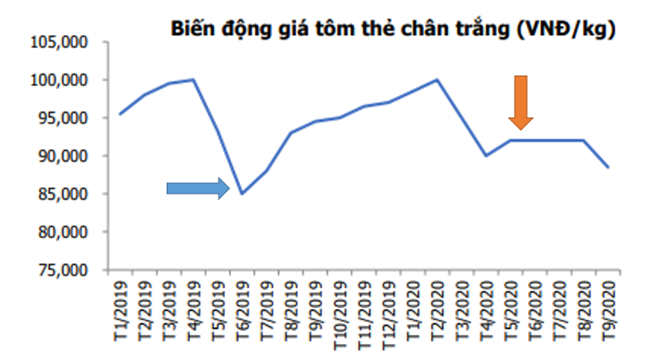

Trong Q2/2020 công ty đã đưa kho lạnh 6.000 tấn vào hoạt động để tăng trữ lượng tôm nguyên liệu giá rẻ. Nhìn vào bảng giả tôm thẻ chân trắng, có thể thấy giá tôm đang giảm dần từ đầu năm và trong tháng 9 đã chạm mốc thấp nhất. (Hình 3)

Tuy nhiên công ty vẫn ghi nhận chi phí cao, theo chúng tôi đây là kết quả của việc giá tôm đầu vào tăng so với cùng kỳ. Chúng tôi tính toán rằng FMC mất khoảng 1,5 – 1,8 tháng để quay vòng hàng tồn kho. Như vậy để chuẩn bị cho đợt kinh doanh cho Q3 này thì công ty phải mua tôm từ tháng 5, tháng 6. Nhìn biến động giá tôm thẻ chân thắng, có thể thấy tháng 6/2019 giá tôm thấp kỉ lục (mũi tên màu xanh) với mức giá quanh mốc 85k/kg trong khi cùng kỳ 2020 thì lên đến 93-95k/kg (mũi tên màu cam). Vì vậy không khó hiểu khi giá vốn trong Q3 bị đội ở mức khá cao so với cùng kỳ.

Còn về phần giá bán đầu ra, trong những tháng đầu tiên của Q3, không thể không phủ nhận việc FMC liên tục ra tin báo doanh thu tăng kỷ lục. Bất chấp ảnh hưởng của Covid-19 trên toàn thế giới nói chung và Việt Nam nói riêng, trong Q3 công ty vẫn mua 8.719 tấn nguyên liệu các loại, trong đó có 8.480 tấn tôm và còn lại là hàng nông sản. Thành phẩm chế biến đạt 7.276 tấn bao gồm 7.126 tấn tôm đông. Bên cạnh đó, công ty mua ngoài gần 336 tấn tôm bán thành phẩm để phục cho mùa xuất khẩu nhộn nhịp. Sản lượng tiêu thụ đạt 6.505 tấn, trong đó tôm là 6.213 tấn, tăng gần gấp đôi so với quý trước, và lũy kế 9 tháng tăng đến 113,6% so với cùng kỳ 2019. Đây là những con số ấn tượng trong cơ cấu doanh thu của doanh nghiệp này. (Hình 4)

Link tham khảo:

Tuy vậy, chúng tôi có phần quan ngại trước tình hình giá bán tôm đông lạnh đang có xu hướng rớt giá mạnh so với 2019, trong khi giá tôm thẻ đầu vào lại tăng so với cùng kỳ. Việc chuyển động trái chiều giữa giá đầu ra và đầu vào đã khiến BLN gộp của Sao Ta không còn hấp dẫn như những quý trước đây nữa. (Hình 5)

Như vậy vấn đề với FMC là việc bị đội giá vốn quá cao do so với cùng kỳ trong khi giá bán đầu ra lại bị ảnh hưởng giảm do Covid-19. Tuy vậy với xu thế giảm dần như hiện nay cùng với việc 1) đưa kho đông lạnh vào hoạt động và 2) tự chủ nguồn tôm như trong các báo cáo trước chúng tôi đã đề cập, chúng tôi vẫn có cái nhìn khả quan với công ty này.

2. Dự báo Q4/2020

Tạm gác qua một kì báo cáo ảm đạm, chúng tôi đi tìm những key giúp FMC có thể quay trở lại đường đua trong Q4. Và con số này lại một lần nữa thể hiện qua tài khoản Hàng tồn kho. Nếu nhà đầu tư để ý thì Q2/2020 công ty ghi nhận khoản hàng tồn kho 800 tỷ – gần như là một trong những quý cao nhất của doanh nghiệp từ trước đến nay và doanh thu thì tăng mạnh đến 1.620 tỷ đồng. Tính đến Q3/2020, doanh nghiệp ghi nhận gần 900 tỷ đồng tồn kho và là con số cao kỷ lục khiến chúng tôi hoàn toàn đặt kì vọng cho một mùa bùng nổ doanh thu cuối năm cho FMC.

Nhu cầu tiêu thụ tôm trên toàn thế giới được dự báo tiếp tục tăng trưởng ổn định ở mức 3,7%/năm trong giai đoạn 2020-2024. FMC cũng tập trung phục vụ nhóm khách hàng đến từ EU, một thị trường khó tính nhiều tiêu chuẩn gắt gao. EVFTA đi vào hoạt động cũng sẽ giúp FMC hưởng lợi với việc thuế xuất khẩu giảm về 0% với tôm đông lạnh và 7% (giảm về 0% trong 7 năm) tại Châu lục già này sẽ hứa hẹn đem lại nhiều dư địa tăng trưởng cho FMC không chỉ trong Q4 mà còn là câu chuyện dài hơi.

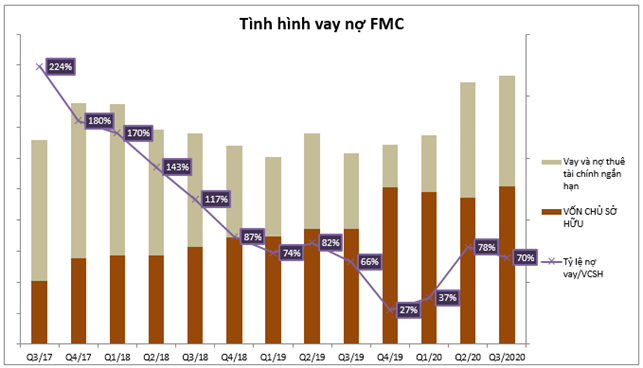

Để đem được lượng hàng tồn kho lớn đến như vậy thì FMC phải sử dụng đến đòn bẩy để duy trì hoạt động kinh doanh. Không khó để nhận ra rằng khoản nợ ngắn hạn đang tăng nhanh chóng, nhưng mức chi phí lãi vay tính từ đầu năm đến hết Q3 là 17 tỷ trong khi doanh thu của doanh nghiệp này lên đến 3.205 tỷ đồng lũy kế. Vì vậy, chi phí lãi vay không phải là một gánh nặng đối với Sao Ta. Chúng tôi dự báo mức chi phí tài chính trong Q4/2020 sẽ rơi vào khoảng 6-7 tỷ đồng. (Hình 7)

Còn về vấn đề biên lợi nhuận gộp như nhiều nhà đầu tư lo lắng, chúng tôi cho rằng giá tôm thẻ đầu vào sẽ duy trì xu hướng quanh vùng 90k/kg – thấp hơn so với cùng kỳ. Tuy vậy, giá tôm đông lạnh đầu ra sẽ rất khó để quay về $13 – $14 như cùng kỳ nên chúng tôi cho rằng mức lãi gộp hợp lý trong quý này là 11% – thấp hơn so với Q4/2019. Các chi phí liên quan giả sử không có nhiều biến động, BLN ròng quay về mức 6% sẽ là một con số chấp nhận được với case FMC này.

3. Định giá và vấn đề về pha loãng cổ phiếu

Tổng kết lại, chúng tôi kì vọng Q4 sẽ là một quý bùng nổ với Sao Ta với doanh thu đạt trên 1.000 tỷ đồng và trở thành năm đầu tiên đạt vượt kế hoạch doanh thu đề ra. Như chúng tôi đã nhận định, biên lãi gộp và lãi ròng sẽ lần lượt quay trở lại mức 11% và 6%, tương đương với 60 đồng LNST cho Q4 này là một con số hợp lý. Như vậy chúng tôi ước tính cả năm 2020 FMC sẽ tạo ra khoảng 230 tỷ đồng LNST – một con số khá tương đồng với năm 2019 chứ không có nhiều sự tăng trưởng.

Ngoài ra, công ty cũng sẽ dự kiến phát hành thêm 9,8 triệu cổ phiếu với mức giá không thấp hơn giá trị sổ sách tại thời điểm ngày 30/6 – tương đương với khoảng 19.000/cổ phiếu. Dự kiến, công ty thu tối thiểu về 189,3 tỷ đồng để đầu tư mở rộng xây dựng Nhà máy Thủy sản Sao Ta với tổng kinh phí đầu tư khoảng 200-250 tỷ đồng, công suất khoảng 15,000 tấn/năm.

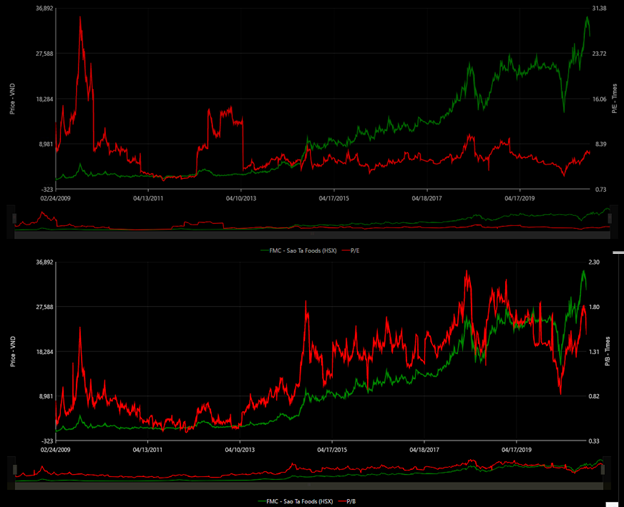

Như vậy, chúng tôi ước tính năm 2020 FMC sẽ tạo ra khoảng 230 tỷ đồng LNST, EPS vào khoảng 3.900đ/cp sau khi phát hành thêm, tương ứng với mức PE fwd là 7,8 lần. Như vậy, với mức PE hiện tại khoảng 6,81 lần, chúng tôi cho rằng mức tăng không còn quá hấp dẫn như trước. Nếu FMC chiết khấu về mức giá tốt hơn, với những thông tin tiêu cực về báo cáo Q3 được thị trường hấp thụ hết thì chúng tôi sẽ xem xét giải ngân mã cổ phiếu này ở một giai đoạn hiệu quả hơn. (Hình 8)

Về kỹ thuật, sau khi ra những thông tin lợi nhuận kém tích cực, cổ phiếu FMC đã bị bán tháo và gãy MA50, xác nhận xu hướng tăng trung hạn đã kết thúc. Chúng tôi cho rằng một báo cáo đẹp hơn ở Q4 sẽ giúp FMC lấy lại những gì đã mất, còn hiện tại thì cả cơ bản và kỹ thuật đều không ủng hộ mã cổ phiếu này.

FMC là 1 case khá thành công của team khi đã kiến nghị khách hàng mua tại giá 24.x và bán chốt lãi tại vùng giá 32,5 khi công ty công bố kế hoạch phát hành thêm.

———-Team LTBNM tổng hợp và phân tích ————-