Trong bài viết dưới đây chúng tôi sẽ đi phân tích chi tiết cổ phiếu mà được rất nhiều nhà đầu tư cũng như các công ty chứng khoán quan tâm và kỳ vọng nhưng diễn biến giá lại đang thể hiện ngược lại. Đó là cổ phiếu PC1 của công ty cổ phần xây lắp điện 1. Liệu thị trường đang đánh giá sai tiềm năng của công ty hay ẩn phía sau những kỳ vọng là những điểm tối của công ty mà nhiều nhà đầu tư chưa nhìn ra?

Hình 1: Diễn biến giá cổ phiếu PC1 trong 3 năm gần đây

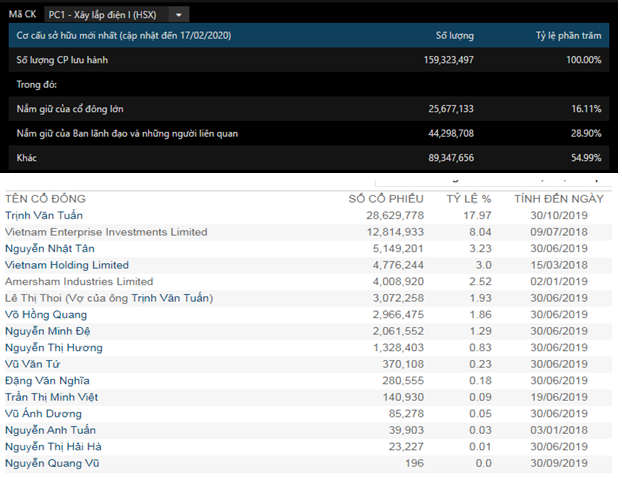

I. Cơ cấu cổ đông và công ty con

Hiện tại cơ cấu cổ đông của PC1 là khá loãng. Ban lãnh đạo cũng như các quỹ đều nắm giữ với tỉ lệ thấp.

Hình 2. Cơ cấu cổ đông của PC1

Không những nắm tỉ lệ thấp, trong mấy năm gần đây các quỹ và cổ đông lớn vẫn tiếp tục bán ra cổ phiếu mà họ đang nắm giữ dù cho giá cổ phiếu ngày càng giảm. Điều này khiến chúng tôi đặt ra câu hỏi về niềm tin mà ban lãnh đạo cũng như cổ đông lớn đặt vào tương lai của công ty mình. Và cổ đông lớn mua bán cổ phiếu nhiều có phải là tiền lệ tốt cho việc lựa chọn công ty? Câu hỏi này chúng tôi xin để quý nhà đầu tư trả lời vì quá khứ đã nhiều mã cổ phiếu cũng như vậy.

Hình 3: Lịch sử mua bán của cổ đông lớn và lãnh đạo

Còn về các công ty con, công ty thành viên thì hiện tại PC1 có 18 công ty con và 2 công ty liên kết:

| Tên công ty | Lĩnh vực KD | Địa chỉ | Vốn điều lệ(Tỷ) | Tỷ lệ sở hữu | |

| 1 | CT TNHH MTV xây lắp 1 – Miền Nam | Xây dựng | HCM | 25 | 100% |

| 2 | CT TNHH MTV xây lắp 1 – Hà Đông | Xây dựng | Hà Nội | 5.94 | 100% |

| 3 | CT TNHH MTV xây lắp 1 – Mỹ Đình | Xây dựng | Hà Nội | 10 | 100% |

| 4 | CT TNHH MTV xây lắp 1 – Hoàng Mai | Xây dựng | Hà Nội | 5 | 100% |

| 5 | CT TNHH MTV xây lắp 1 – Hà Nội | Xây dựng | Hà Nội | 5 | 100% |

| 6 | CT TNHH MTV xây lắp 1 – Đại mỗ | Xây dựng | Hà Nội | 5 | 100% |

| 7 | CT TNHH MTV xây lắp 1 – Miền Bắc | Xây dựng | Hà Nội | 10.24 | 100% |

| 8 | CT TNHH MTV xây lắp 1 – Từ Liêm | Xây dựng | Hà Nội | 10.55 | 100% |

| 9 | CT TNHH MTV xây lắp 1 – Nàng Hương | Xây dựng | Hà Nội | 0.73 | 100% |

| 10 | CT TNHH MTV xây lắp 1 – Ninh Bình | Xây dựng | Ninh Bình | 10 | 100% |

| 11 | CTCP Thủy Điện Trung Thu | năng lượng | Điện Biên Phủ | 252 | 60% |

| 12 | CTCP Thủy Điện Bảo Lâm | năng lượng | Cao Bằng | 3.67 | 91.83% |

| 13 | CTCP Đầu tư năng lượng Miền Bắc | năng lượng | Cao Bằng | 50 | 90.00% |

| 14 | CTCP Địa ốc Mỹ Đình | BDS | Hà Nội | 180 | 99.39% |

| 15 | CTCP cơ khí ô tô Hòa Bình | BDS | Hà Nội | 167.58 | 99.34% |

| 16 | CTCP TM đầu tư Tiến Bộ | BDS | Hà Nội | 26 | 99.77% |

| 17 | CT TNHH chế tạo cột thép Đông Anh | SX Công Nghiệp | Hà Nội | 51.27 | 90.00% |

| 18 | CTCP lắp máy và công nghiệp Việt Nam | SX Công Nghiệp | Hà Nội | 5 | 51.00% |

| 19 | CTCP khoáng sản Tấn Phát | Khai thác khoáng sản | Cao Bằng | 110.33 | 33.92% |

| 20 | CTCP gang thép Cao Bằng | Khai thác quặng sắt | Cao Bằng | 430.06 | 25.09% |

Hình 4: Danh sách công ty con và công ty liên kết của PC1

Còn Các công ty con và công ty liên kết của PC1 đều hoạt động trong ngành chính của công ty, vì vậy chúng tôi sẽ đi phân tích 5 mảng chính thay vì đi sâu từng công ty con.

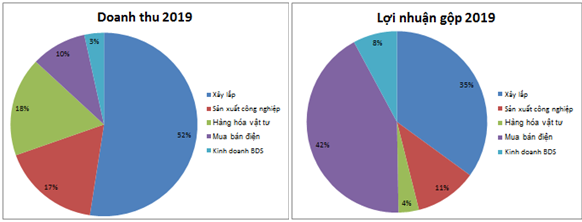

Trong cơ cấu doanh thu và lợi nhuận thì PC1 có 5 mảng đóng góp chính là hoạt động xây lắp, hoạt động sản xuất công nghiệp, mua bán điện, bán hàng hóa, vật tư và bất động sản hình 5:

Từ biểu đồ có thể thấy trong cơ cấu doanh thu mảng xây lắp chiếm tỉ trọng cao nhất với 52% sau đến hàng hóa vật tư 18%. Tuy nhiên cơ cấu lợi nhuận gộp thì mảng mua bán điện lại chiếm phần lớn nhất với 42% rồi mới đến mảng xây lắp chiếm 35%. Nguyên nhân do biên lợi nhuận gộp của mảng điện là rất cao so với các mảng khác, thậm chí ngày càng tăng lên trong các năm gần đây.

| Doanh thu

( Tỷ VND ) |

2016 | 2017 | 2018 | 2019 | |

| Xây lắp | 1815 | 1700 | 1730 | 3000 | |

| Sản xuất công nghiệp | 517 | 375.6 | 498.8 | 981 | |

| Hàng hóa vật tư | 131.2 | 722.5 | 1254.4 | 997.7 | |

| Mua bán điện | 8.9 | 279.4 | 559.4 | 550 | |

| Kinh doanh BDS | 463 | 3.46 | 954 | 194 |

| BLNG | 2016 | 2017 | 2018 | 2019 | |

| Xây lắp | 14.5% | 13.7% | 9.0% | 8.8% | |

| Sản xuất công nghiệp | 17.0% | 9.3% | 6.3% | 9.3% | |

| Hàng hóa vật tư | 6.2% | 3.5% | 2.8% | 2.98% | |

| Mua bán điện | 44.9% | 58.2% | 62.4% | 62.5% | |

| Kinh doanh BDS | 30.2% | -11.3% | 27.1% | 33.0% |

Hình 6: DT và BLN gộp các mảng của PC1 trong 4 năm gần đây

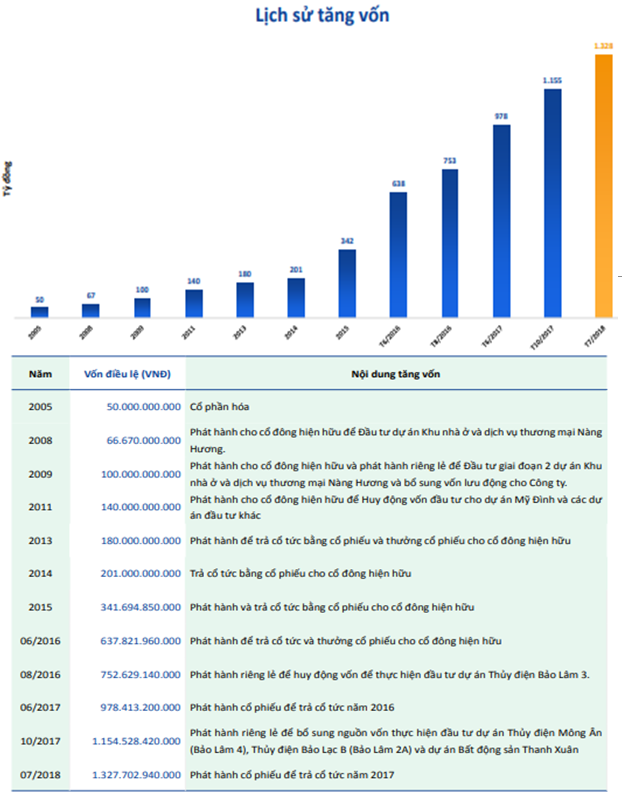

Về lịch sử tăng vốn của PC1

Hình 7: Quá trình tăng vốn của PC1 từ khi thành lập

Quá trình tăng vốn của công ty diễn ra với tốc độ cao và nhanh trong các năm qua (Tăng vốn điều lệ 26.5 lần trong 13 năm) – Quá trình tăng vốn đến từ chi trả cổ tức bằng cổ phiếu và phát hành cho cổ đông hiệu hữu cũng như phát hành riêng lẻ. Công ty chưa từng trả cổ tức bằng tiền cho cổ đông, lý do là cần nhiều vốn phục vụ cho việc đầu tư cũng như mở rộng các mảng sản xuất của công ty đặc biệt là thủy điện và bất động sản. Đây là kiểu công ty rất khát vốn, làm ra bao nhiêu gần như dồn vào đầu tư cho xây dựng dự án hết, thậm chí còn phải vay thêm. Việc phát hành riêng lẻ làm pha loãng EPS của công ty nên trong thời gian tới quý nhà đầu tư cũng nên chú ý đến điều này trước khi đầu tư vào công ty.

Điểm mạnh cũng chính là điểm yếu của Cty đó là có quá nhiều dự án và phải liên tục tăng vốn. Mà càng tăng vốn nhiều thì số cổ phiếu càng bị pha loãng, cơ cấu tài chính càng xấu đi.

Kể từ khi lên sàn 2016 công ty cũng đã tăng gấp 2.5 lần vốn chủ sở hữu từ 637 tỷ cho đến cuối năm 2019 là 1593 tỷ. Cụ thể trong đó 29,1 triệu cổ phát hành riêng lẻ và 66,5 triệu cổ phiếu trả cổ tức. Gần như công ty làm được đồng lãi nào đều tiến hành chia cổ phiếu cho cổ đông.

Tính hết 2019 công ty đã tiến hành chia cổ tức bằng cp 20%, theo đúng như đại hội cổ đông đề ra. 2020 chưa có quyết định chính thức nhưng theo như chúng tôi công ty cũng sẽ tiếp tục đem lợi nhuận sau thuế đem chia cổ tức bằng cổ phiếu cho cổ đông. Tại bctc quý 4, LNST chưa phân phối của công ty là 932 tỷ, đủ cho công ty có thể chia cổ tức lên đến 50%. Tuy nhiên các năm gần đây công ty thường chia cổ tức 20% và 2020 theo đánh giá cá nhân của chúng tôi mức chia cổ tức cũng sẽ bằng cổ phiếu và tỉ lệ khoảng 20-30%.

Tổng quan lại theo đánh giá cá nhân của chúng tôi thì công ty đã tiến hành tăng vốn quá nhiều trong khi lượng cổ phiếu trôi nổi lại quá lớn (do pha loãng EPS từ phát hành thêm và cổ đông lớn của công ty chỉ nắm tổng cộng 25% ) điều này ảnh hưởng rất lớn đến giá cổ phiếu trên sàn

II. Cơ cấu tài chính

Hiện tại quý 4-2019 tổng nợ vay của PC1 là 3046 tỷ, bằng 82% VCSH của công ty. Đây là mức tương đối cao của công ty. Tuy so với quý 3 tổng nợ giảm hơn 300 tỷ từ nợ ngắn hạn nhưng hiện tại nợ ngắn hạn vẫn còn 1046 tỷ. Để trả hết lượng nợ này trong 1 năm tới là áp lực không hề nhỏ với công ty dù cho 2020 sẽ có lợi nhuận từ mảng BĐS mang về cho công ty.

Nợ dài hạn hiện tại của công ty là 2000 tỷ chủ yếu cho các nhà máy thủy điện có thời hạn vay 12-15 năm. Trong các năm tới công ty tiếp tục xây dựng thêm nhà máy thủy điện thì khi đưa vào hoạt động nợ vay của công ty sẽ có xu hướng tăng lên

Hình 8: Cơ cấu nợ vay và giá cổ phiếu

Nhìn 2 hình chúng ta có thể thấy diễn biến giá cổ phiếu có phần ngược lại so với nợ vay. Khi nợ vay có xu hướng giảm thì giá cp tăng còn khi nợ vay có xu hướng tăng trở lại thì ngay lập tức giá cp lao dốc. Vậy sắp tới tình hình nợ vay của công ty sẽ như thế nào cũng là 1 điều đặc biệt chú ý.

Ngoài nợ vay mà quý nhà đầu tư dễ dàng nhìn thấy trên báo cáo tài chính hàng quý thì còn 1 khoản nợ vay nữa mà công ty huy động để triển khai cho dự án đầu tư điện mặt trời. Đó là phát hành trái phiếu riêng lẻ không chuyển đổi có tổng giá trị dự kiến là 1280 tỷ. Trái phiếu phát hành dưới hình thức bút toán ghi sổ với kỳ hạn dự kiến 10 năm. Thời điểm phát hành dự kiến là cuối 2019 đến Q1-2020.

http://pcc1.vn/store/uploads/2019/03/6.-To-trinh-cu%CC%89a-H%C4%90QT-2019-1.pdf

Như vậy nếu tính cả khoản này thì tỉ lệ nợ vay của công ty là rất lớn (Nợ / VCSH > 1)

III. Điểm nhấn đầu tư

Đây là phần chúng tôi sẽ đi phân tích cụ thể 5 mảng đóng góp chính đến doanh thu và lợi nhuận cho công ty và cùng với đó là tiềm năng của các ngành đóng góp cho công ty trong tương lai

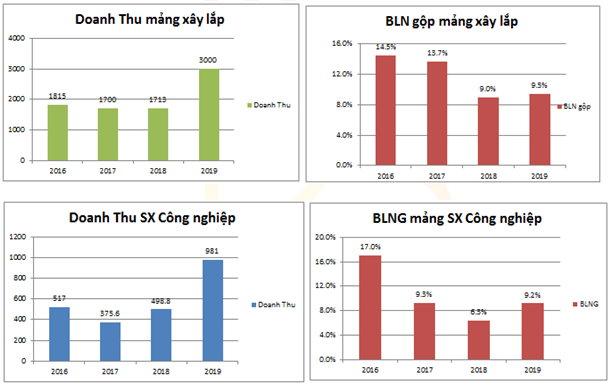

- Mảng xây lắp điện và sản xuất công nghiệp

Đây là 2 mảng đóng góp nhiều nhất vào doanh thu cho công ty và cũng là mảng có nhiều công ty con nhất với 10 công ty con. Nhìn kết quả Doanh thu có thể thấy 2 mảng này đã phục hồi và tăng trưởng trở lại rất tốt trong năm 2019

Hình 9: DT và BLN gộp mảng xây lắp và SX công nghiệp các năm qua

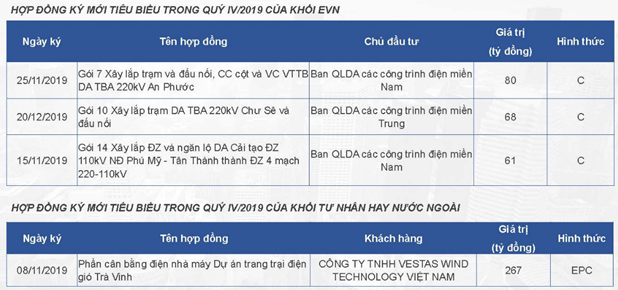

Mảng xây lắp và sản xuất công nghiệp 2019 đạt doanh thu tăng trưởng rất ấn tượng. Nguyên nhân là do cơ chế hỗ trợ đầu tư điện gió giai đoạn 2018-2021 đã tạo ra một thị trường xây lắp mới với tiềm năng tăng trưởng cao. Hiện tại vấn đề với điện gió và điện mặt trời là thiếu đường truyền tải điện cao áp. Đây chính là động lực chính giúp cho mảng xây lắp và sx công nghiệp tăng trưởng trong năm 2019 và 2020 tới. Sự phụ thuộc vào EVN cũng đã giảm đi khi các hợp đồng từ tập đoàn chỉ chiếm khoảng 50% tổng giá trị (Trước kia chiếm 70-80%). 2020 kế hoạch công ty cũng đặt ở mức 3410 tỷ tức tăng trưởng 14%. Theo chúng tôi với nguồn hợp đồng nhiều thì việc hoàn thành kế hoạch trong mảng xây lắp ở năm 2020 là có thể thực hiện được

Hình 10: Những hợp đồng ký mới trong quý 4-2019

Về mảng sản xuất công nghiệp thì 2019 doanh thu tăng trưởng 97%, BLNG tăng từ 6.3% lên 9.2%. Trong năm công ty đã cải tiến và nâng cao năng lực sản xuất, sản xuất cột điện 500KV Sông Hậu- Đức Hòa cao nhất Đông Nam Á, sản xuất và cung cấp thành công sản phẩm mới là cột cao áp thành cái ống 220KV làm tiền đề cho cạnh tranh và mở rộng thị trường trong năm 2020.

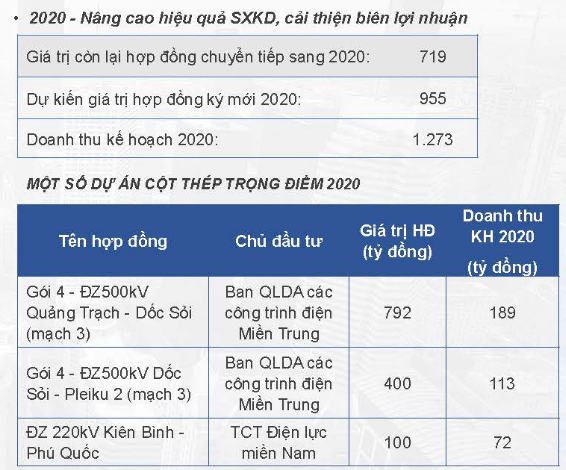

Dự kiến 2020 mảng sản xuất công nghiệp sẽ tiếp tục mang về doanh thu và lợi nhuận lớn cho công ty từ các dự án trọng điểm dưới đây

Hình 11: Các hợp đồng trọng điểm mảng sx công nghiệp

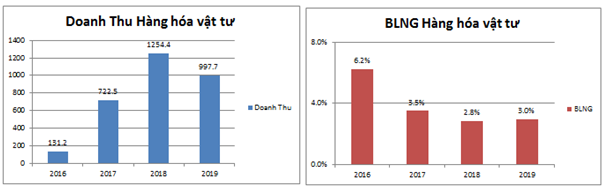

- Mảng Hàng hóa vật tư

Đây là mảng tăng trưởng rất tốt trong vài năm trước nhưng đến 2019 thì đã giảm 10.5% so với 2018. Tuy doanh thu cao nhưng biên lợi nhuận gộp mảng này lại rất thấp chỉ 3% nên lợi nhuận đóng góp cho công ty là không nhiều.

Hình 12: DT và BLNG mảng hàng hóa vật tư

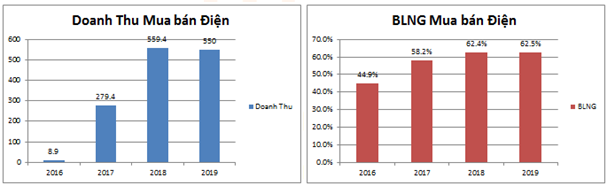

- Mảng mua bán điện

Mảng mua bán điện các năm gần đây đang đóng góp lớn vào doanh thu và nhất là lợi nhuận do biên lợi gộp mảng này rất cao lên trên 60% (Như hình dưới)

Hình 13: Doanh thu và BLN gộp của mảng mua bán điện

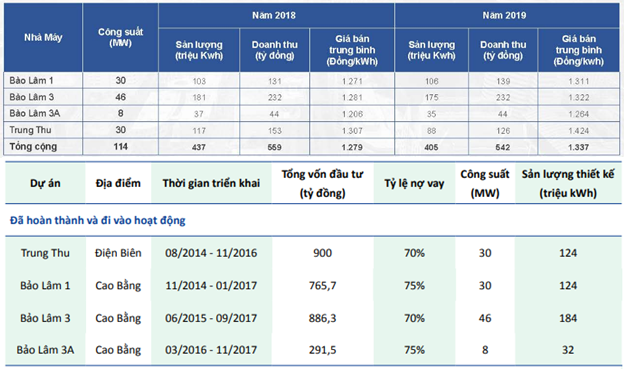

Hiện tại PC1 đang hoạt động 4 nhà máy thủy điện tại các tỉnh Điện Biên, Cao Bằng với tổng công suất là 114MW, sản lượng thiết kế 464 KWh. Cụ thể Doanh thu và sản lượng điện như hình dưới:

Hình 14: DT và giá bán các nhà máy điện đã đi vào hoạt động của PC1

Các nhà máy hiện đã chạy full công suất. Giá bán điện 2019 đạt 1.337 đồng/kWh (+4.5 yoy), các nhà máy thủy điện của PC1 đều được áp dụng biểu giá tránh được cho thủy điện nhỏ với giá bán cao hơn giá điện hợp đồng PPA (PPA – Power Purchase Agreement) của thủy điện có công suất lớn khoảng 20 – 30%. Doanh thu thủy điện 2019 đạt 550 tỷ đồng (-1.7% yoy), lợi nhuận gộp đạt 344 tỷ (-1.6%). Gần như mảng điện đứng yên so với năm trước do năm 2019 lưu lượng nước tại các nhà máy thủy điện giảm. Nên dù giá bán tăng nhưng tổng Doanh thu, lợi nhuận mảng điện là gần như không thay đổi.

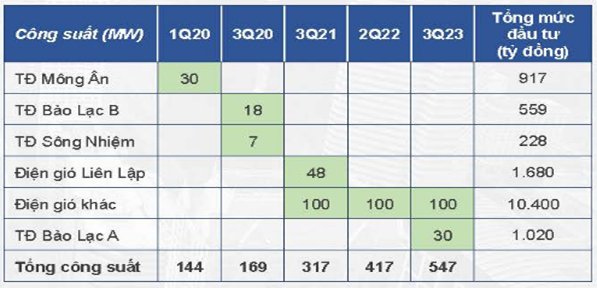

Theo kế hoạch cuối Q4-2019 nhà máy thủy điện Mông Ân với công suất 30MW sẽ đi vào hoạt động và từ 2020 có thể đóng góp vào doanh thu cho mảng điện của công ty (đóng góp doanh thu khoảng 150-160 tỷ/năm doanh thu khi chạy full công suất với giá điện hiện tại). Đây chính là động lực giúp mảng thủy điện tăng trưởng trong 2020 (Dự kiến tăng trưởng 10-15%)

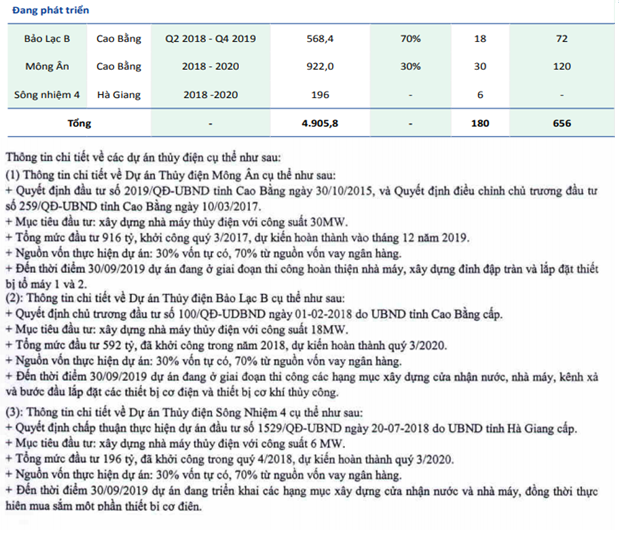

Trong nửa cuối 2020 sẽ có 2 nhà máy điện Bảo Lạc B và Sông Nhiệm 4 với tổng công suất 24MW được hoàn thành và đi vào hoạt động đóng góp tăng trưởng cho giai đoạn 2021 và các năm sau:

Hình 15: Các dự án dự kiến hoàn thành và đi vào hoạt động trong các năm tới

Ngoài ra dự án điện gió Liên Lập mà PC1 vừa mua lại trong quý 3/2019 dự kiến sẽ vận hành vào 2021 với công suất 48MW.

Hình 16: Lịch trình dự kiến chạy các nhà máy điện và công suất thiết kế

Như vậy trong năm 2020 theo chúng tôi mảng mua bán điện sẽ tăng trưởng khoảng 10-15% nhờ các nhà máy điện mới và tiếp tục tăng trong năm 2021.

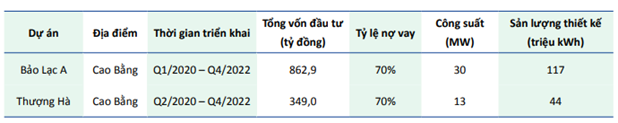

Công ty cũng đang tiếp tục đầu tư xây dựng các nhà máy điện tiếp theo trong các năm tới như Thượng Hà và Bảo Lạc A.

Hình 17: Các dự án sẽ xây dựng trong các năm tới

Tuy nhiên để xây dựng các nhà máy điện hiện tại cũng như các dự án tiếp theo trong các năm tới thì gánh nặng nợ vay cũng như khấu hao khi nhà máy điện khi đi vào hoạt động sẽ là rất lớn đối với PC1 trong giai đoạn đầu. Các nhà máy điện xây dựng công ty đều phải vay 70% vốn đầu tư, chỉ 30% là vốn tự có ( Như hình số 9 ở trên )

Tính đến hết 2019 công ty đang vay nợ dài hạn là 2000 tỷ và sẽ có xu hướng tăng lên trong các năm tới

Tổng kết lại theo quan điểm cá nhân chúng tôi mảng mua bán điện thì việc tăng trưởng 10-15% trong năm tới sẽ là chưa đủ hấp dẫn khi mà nợ vay sẽ tiếp tục tăng lên và công ty sử dụng đòn bẩy nợ vay lớn.

- Mảng Bất Động Sản

Đây là mảng cũng đóng góp lớn cho công ty trong các năm gần đây.

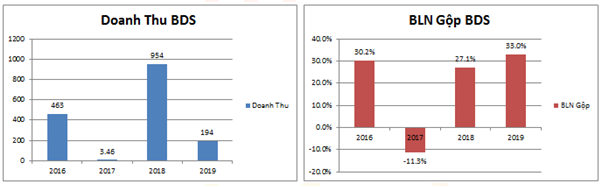

Hình 18: Doanh thu và BLNG mảng BDS các năm gần đây

Cũng giống như các công ty trong ngành. Doanh thu và biên lợi nhuận mảng BDS đem về không đều đặn hàng năm như các mảng khác mà sẽ được ghi nhận khi bàn giao các từng dự án. Vì vậy chúng ta sẽ đi phân tích các dự án hiện tại công ty đang triển khai và sắp được hạch toán.

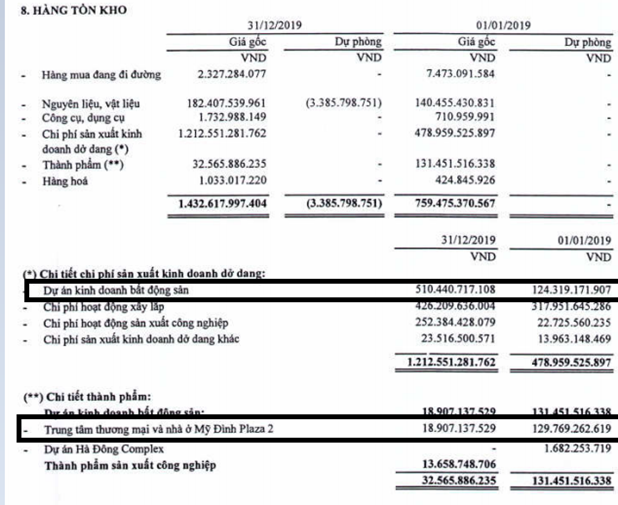

Hình 19: Khoản mục hàng tồn kho Q4-2019

Tại khoản mục tồn kho chốt tại BCTC Quý 4/2019 chúng ta thấy sự suy giảm đáng kể ở dự án Mỹ Đình 2 Plaza do cty đã hạch toán gần hết vào 2 năm 2018-2019, trong khi đó có sự gia tăng đột biến ở khoản mục dự án kinh doanh bds các dự án khác, tăng từ 124 tỷ đầu năm lên 510 tỷ.Đáng chú ý nhất là dự án PCC1 Thanh Xuân sẽ hạch toán trong năm 2020. Dưới đây là lịch trình hạch toán dự kiến các dự án của công ty

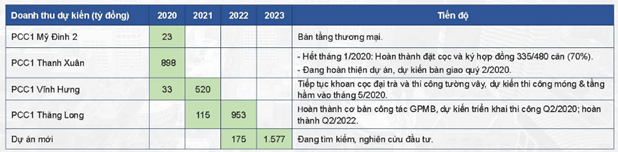

Hình 20: Doanh thu và thời gian dự kiến bàn giao các dự án BDS

Chi tiết từng dự án:

a. Dự án PCC1 Thanh Xuân

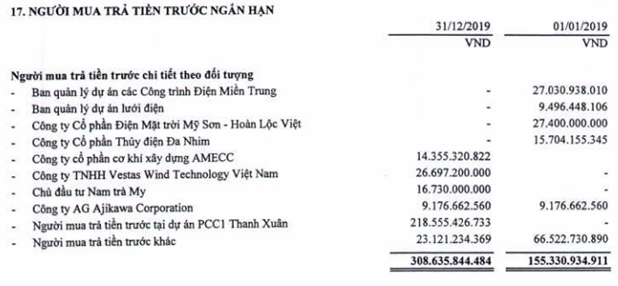

Tại báo cáo tài chính quý 4 – 2019 khoản mục khách hàng trả trước của dự án PCC1 Thanh Xuân đã tăng từ 33.6 tỷ Q2-2019 lên 218.5 tỷ Q4-2019.

Hình 21 Khoản người mua trả tiền trước tại bctc Q4-2019

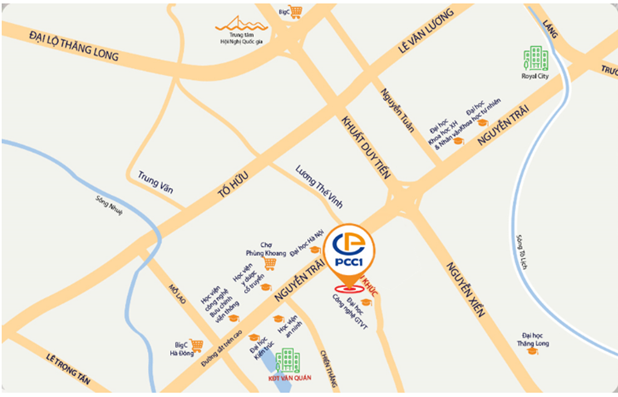

Hình 22: Bản đồ vị trí dự án PCC1 Thanh Xuân và các tiện ích xung quanh

Đây là tổ hợp văn phòng thương mại dịch vụ và căn hộ cao cấp ngay phía tây nam thủ đô Hà Nội. PCC1 Thanh Xuân được quy hoạch trên tổng diện tích đất 6.128 m2 tại khu vực quy tụ nhiều trường đại học danh tiếng, bệnh viện lớn, cũng như hàng loạt các tiện ích mua sắm, vui chơi giải trí tại Thanh Xuân, Hà Nội. Không chỉ hưởng lợi từ tiện ích khu vực, PCC1 Thanh Xuân còn hứa hẹn mang đến một cuộc sống tiện nghi trọn vẹn, và là lựa chọn hàng đầu của những gia đình trẻ bởi hệ thống tiện ích nội khu như: Trường mầm non, phòng sinh hoạt cộng đồng, không gian cây xanh, vườn cảnh quan, hay các dịch vụ từ siêu thị, nhà hàng, Gym & Spa, caffe,…tại 3 tầng khối đế tòa nhà, mang đến cuộc sống tiện nghi ngay ngưỡng cửa cho các cư dân.

Chi tiết dự án:

– Diện tích đất: 6128 m

– Diện tích xây dựng : 1870 m

– Mật độ xây dựng 36.87%

– Tổng diện tích tầng hầm: 10,431m với 3 tầng hầm (3,477 m/tầng)

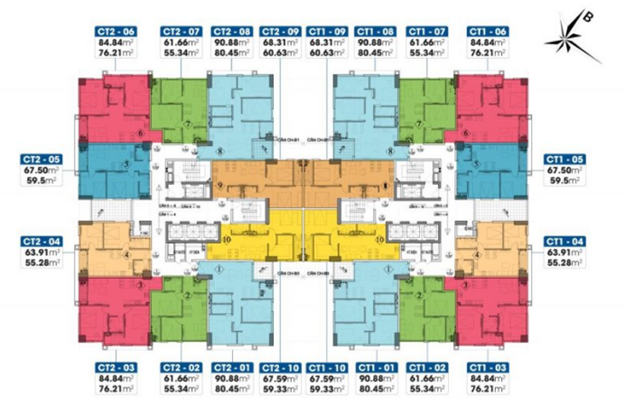

– Thiết kế căn hộ 55.28 m – 55.34m – 59.33m – 60.63m – 76.21m -80.45 m

– Tổng số căn hộ: 480 căn

– Số tầng thương mại: 3 tầng

– Số tầng căn hộ: 24 tầng (Tầng 4-27)

– Thời gian bàn giao: Dự kiến Tháng 3-2020

Hình 23: Sơ đồ các căn tại PCC1 Thanh Xuân

Hiện tại chúng tôi đã khảo sát thực tế dự án thì dự án đang trong giai đoạn hoàn thiện và sẽ vượt kế hoạch đề ra của công ty

Hình 24: Hình ảnh thực tế dự án PCC1 Thanh xuân cuối T12-2019

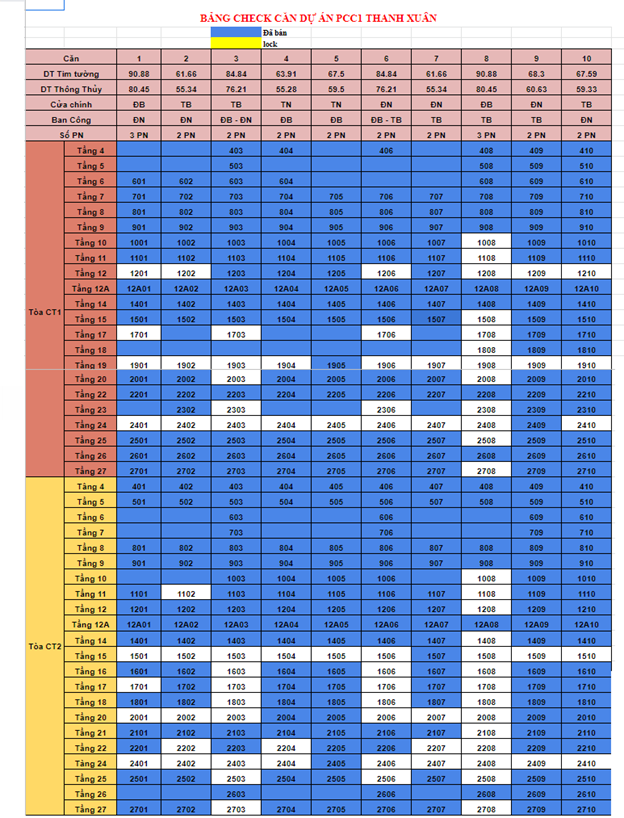

cho đến ngày 31/12/2019 thì số căn đã được đặt và ký hợp đồng mua bán là 191 căn, đặt cọc 28 căn và còn lại 161 căn đang mở bán. Giá bán thứ cấp đến người ở hiện ở giá 30-33 triệu/m². Chi tiết giá bán từng căn tại link bên dưới

Đây là giá bán thứ cấp nên chúng tôi chiết khấu xuống 10% tức còn 27tr/m² là giá bán của chủ đầu tư thì khi bàn giao dự án sẽ mang về doanh thu cho PC1 khoảng 700 tỷ. Theo số liệu update thì gần như các căn hộ đã được đặt mua hết.

Dự kiến sẽ mang về 200-210 tỷ lợi nhuận gộp cho công ty. Chưa kể 3 tầng thương mại sẽ mang về doanh thu hàng năm khi cho thuê mặt sàn (Doanh thu 40-50 tỷ hàng năm khi đi vào hoạt động ).

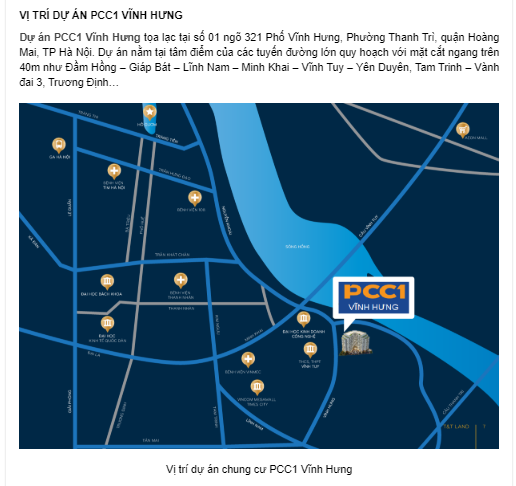

b. Dự án PCC1 Vĩnh Hưng

Hình 26: Kế hoạc dự án BDS PCC1 Vĩnh Hưng trong các năm tới

TỔNG QUAN DỰ ÁN PCC1 VĨNH HƯNG

- Tên dự án: PCC1 Vĩnh Hưng

- Vị trí dự án: Số 01 Ngõ 321 Phố Vĩnh Hưng , Phường Thanh Trì, Quận Hoàng Mai, Thành phố Hà Nội

- Chủ đầu tư : Công ty CP Xây lắp điện I

- Tổng diện tích dự án: 5160 m2

- Mật độ xây dựng: chiếm 35%

- Quy mô dự án: 27 tầng nổi, 3 hầm, 1 tum

- Tổng số căn hộ: 288 căn

- Cơ cấu diện tích căn hộ: 64,8 m2 đến 88,88 m2

- Tiện ích dự án: Sân vườn trên mái, khu tập Gym, Spa…

- Bàn giao dự kiến: Qúy II/ 2022.

- Pháp lý : Sổ đỏ lâu dài

Tuy nhiên dự án này còn rất xa mới có thể hạch toán, hiện tại vẫn gần như chưa có gì cả, chúng tôi sẽ update khi có biến chuyển rõ ràng hơn.

c. Dự án khu nhà ở Bắc Cổ Nhuế

Thông tin tổng quan dự án:

– Diện tích đất : 2.1ha

– Tiến độ thực hiện: Hoàn thành công tác bồi thường, giải phóng mặt bằng. Hoàn thành công tác bổ sung nhà đầu tư tham gia dự án. Gia hạn tiến độ thực hiện dự án; điều chỉnh lại quy hoạch tổng mặt bằng, tăng chiều cao, tăng quy mô dân số; cấp phép xây dựng

– Khởi công: Dự kiến Q4-2019

– Hoàn thành: Q4-2021

– Doanh thu dự kiến : 1068 tỷ

– Biên lợi nhuận ròng dự kiến : 16%

Tổng kết lại mảng bất động sản chúng tôi chỉ kỳ vọng vào dự án PCC1 Thanh Xuân sẽ hạch toán vào cuối quý 1 đầu quý 2-2020. Còn 2 dự án sau thời gian hạch toán còn xa nên chúng tôi sẽ bám sát quá trình xây dựng chứ không kỳ vọng trong ngắn hạn

IV Tổng Kết

Như vậy với 5 ngành nghề kinh doanh đã được phân tích ở trên chúng tôi tổng kết lại như sau:

– Mảng xây lắp và sx công nghiệp 2020 hứa hẹn sẽ tiếp tục tăng trưởng tốt tuy nhiên khó tăng trưởng mạnh như 2019 vì năm 2019 là 1 năm mà các dự án điện mặt trời bùng nổ khi các dự án chạy deadline 30/6/2019 để được hưởng giá bán điện ưu đãi của chính phủ. Nhưng điều này sẽ khó lắp lại trong năm nay nữa.

– Mảng mua bán điện ( Năng lượng ) sẽ tăng trưởng doanh thu, lợi nhuận (10-15%) khi nhà máy thủy điện mới đi vào hoạt động.

– Mảng BĐS Q1 2020 sẽ có dự án PCC1 Thanh Xuân được hạch toán giúp mang về LNG khoảng 200 tỷ.

Tổng kết lại cả 5 ngành nghề chúng tôi thấy rằng trong năm tới động lực tăng trưởng đột biến chủ yếu từ mảng bất động sản khi hạch toán dự án Thanh Xuân.

Tuy nhiên quý nhà đầu tư cần chú ý đến việc tăng vốn và nợ vay của công ty. Theo đánh giá của chúng tôi năm tới công ty tiếp tục tăng vốn 20-30% để duy trì hệ số nợ ở mức “ổn” , số cổ phiếu sẽ tiếp tục bị pha loãng ra nhiều.

Chúng tôi không đánh giá cao nền tảng tài chính và tăng trưởng (Tăng trưởng nhưng lại bị pha loãng) của công ty trong năm tới nên quan điểm của chúng tôi là không đầu tư đối với cổ phiếu PC1.

—–TEAM LÃNG TỬ BUÔN NƯỚC MẮM TỔNG HỢP VÀ PHÂN TÍCH—–