Mọi người tham khảo lại 2 bài viết TDM của team tại link

⇒ Link 1: http://bit.ly/TDM-trienvongtuonglai

⇒ Link 2: http://bit.ly/TDM-BCQ2

⇒ Web: https://langtubuonnuocmam.com/tdm-update-bao-cao-tai-chinh-quy-2-chuan-bi-cho-cuoc-choi-2020/

TDM có 1 kì báo cáo quý 3 ổn khi doanh thu công ty đạt 88.6 tỷ đồng, tăng trưởng 23% so với quý 3/2018. Theo lí giải của công ty, doanh thu tăng trưởng được như vậy là nhờ:

- Sản lượng tiêu thụ của nhà máy nước Dĩ An và nhà máy nước Bàu Bàng tăng do nhu cầu nước dùng cho sản xuất của các doanh nghiệp trên địa bàn tăng cao

- Đơn giá tiêu thụ nước sạch tăng thêm 5% so với giá tiêu thụ của quý 3/2018

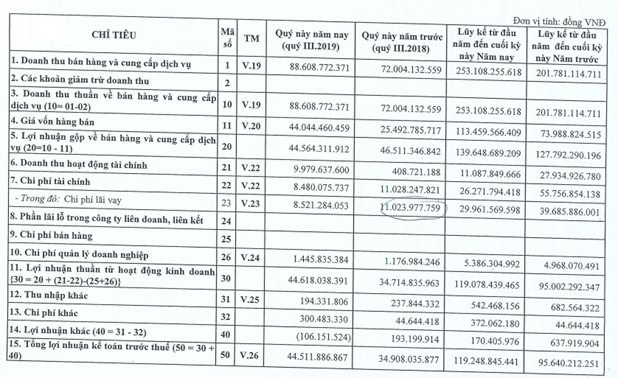

Trong kỳ báo cáo, tuy rằng lợi nhuận gộp của công ty chỉ đạt là 44 tỷ, giảm 2 tỷ so với cùng kỳ (do áp dụng chính sách khấu hao nhanh hơn kể từ quý 2/2019 (quý 3 và quý 2/2019 là 25 tỷ so với các quý trước là khoảng 10-12 tỷ), khiến biên lợi nhuận gộp của công ty chỉ đạt 50.2%, giảm 15% so với cùng kì). Tuy nhiên, Quý này nhờ khoản cổ tức 9.6 tỷ từ Công ty cổ phần cấp nước Đồng Nai (DNW) giúp lợi nhuận sau thuế của công ty đạt 42.7 tỷ, tăng trưởng 29% yoy. (Ảnh 1):

Tổng thể thì nhìn báo cáo tài chính của TDM trong quý 3/2019 chúng tôi cần lưu ý với quý nhà đầu tư ở các điểm sau đây:

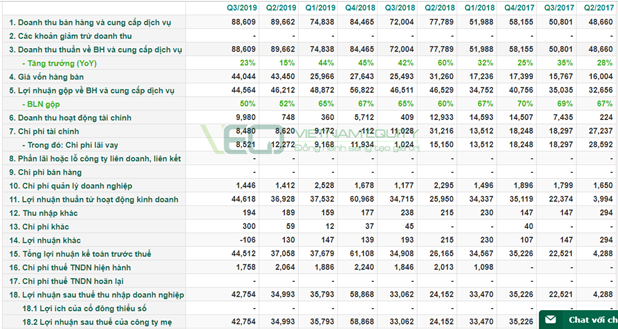

a. Doanh thu của công ty đang bị chững lại tại quý 3/2019 này. Khá khó để quý 4/2019 vượt lên so với quý 4/2018. (Ảnh 2)

Chúng tôi cho rằng doanh thu của quý 3/2019 là 88 tỷ ngang bằng với doanh thu quý 2/2019 và cũng nhỉnh hơn chút ít so với quý 4/2018. Câu hỏi chúng tôi đặt ra là liệu rằng TDM có thể tăng doanh thu vượt lên doanh thu của quý 4/2018 là 84 tỷ hay không?

Nếu như trong mọi năm quý 4 luôn có doanh thu cao hơn quý 3 (xem lại các năm 2018,2017 ở ảnh 2), vậy khi quý 3/2019 doanh thu của TDM đã đạt là 88 tỷ cao hơn quý 4/2018 là 84 tỷ. Rất dễ chúng ta có thể suy luận ra rằng tại quý 4/2019 sẽ có doanh thu cao hơn quý 4/2018. Chúng tôi cho rằng giả thiết này rất dễ đúng nếu như TDM chưa full công suất như TDM đã thông báo trong các bài phân tích trước đây của chúng tôi (Mọi người tham khảo thêm 2 phần phân tích TDM ở 2 link đầu bài).

Tuy nhiên chúng ta cần lưu ý rằng TDM hiện tại đang Full công suất khi nhà máy đã chạy 180% công suất. Chưa có 1 quý nào TDM vượt doanh thu > 90 tỷ. Chính vì vậy chúng tôi cho rằng để quý 4/2019 vượt mạnh lên so với quý 4/2018 chúng tôi cho rằng khá khó dự đoán. Đây sẽ là 1 biến số chúng tôi để ngỏ và sẽ không đưa ra dự đoán mà thay vào đó chờ quý 4/2019 đưa ra con số để nhận xét lại cho chính xác.

b. Giá vốn tăng mạnh do thay đổi chính sách khấu hao

Vấn đề này chúng tôi đã đề cập trong báo cáo bài số 2, khi TDM thay đổi chính sách khấu hao làm cho giá vốn tăng lên mạnh khi tại quý 3 và quý 2/2019 là 25 tỷ so với các quý trước là khoảng 10-12 tỷ) , khiến biên lợi nhuận gộp của công ty chỉ đạt 50.2% , giảm 15% so với cùng kì.

Chúng tôi cho rằng tại quý 4/2019 TDM vẫn tiếp tục bị ảnh hưởng bởi sự thay đổi chính sách khấu hao này. Dẫn tới giá vốn của TDM tăng nhanh hơn doanh thu làm cho biên lợi nhuận gộp của TDM tại quý 4/2019 chúng tôi cho rằng cũng thấp hơn quý 4/2018

Chúng tôi dự phóng biên lợi nhuận gộp của TDM tại quý 4/2019 khoảng 50% thấp hơn 15% so với quý 4/2018 (Một con số khá lớn).

c. Chi phí xây dựng dở dang tăng lên mạnh.

Chi phí xây dựng cơ bản dở dang tăng khoảng 50 tỷ đồng, đây là dự án mở rộng nhà máy nước Dĩ An cho giai đoạn 3 với tổng vốn đầu tư 365 tỷ đồng. Với tiến độ chi phí dở dang tăng khá nhanh qua các quý, chúng tôi cho rằng dự án Dĩ An 3 sẽ sớm đi vào vận hành, dự kiến tháng 4/2020. Đây là động lực tăng trưởng trong thời gian tới của TDM khi nhà máy Dĩ An hiện tại đang luôn phải hoạt động trong tình trạng vượt công suất. (Ảnh 3)

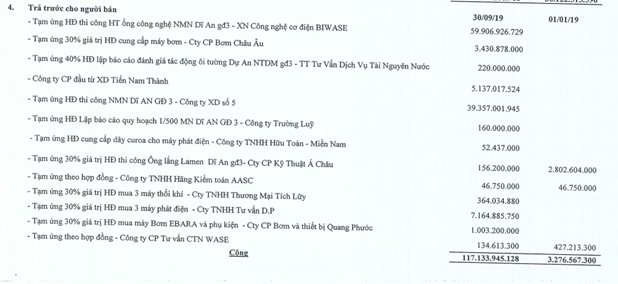

d. Trả trước cho người bán tăng mạnh do tạm ứng công trình cho nhà máy Dĩ An (Ảnh 4)

Trong quý 3/2019 khoản tạm ứng hợp đồng để xây dựng nhà máy Dĩ An gđ 3 của TDM cũng tăng nhanh chóng. Chúng tôi cho rằng với tiến độ mà bên BVSC dự phóng khi đi họp là khoảng tháng 4 năm 2020 sẽ hoàn thành thì việc tạm ứng sớm để các nhà thầu có tiền mua máy móc thiết bị triển khai nhanh cho TDM không có gì là quá xấu. Chính vì vậy tuy khoản này bị chiếm dụng nhưng chúng tôi đánh giá không quá rủi ro.

e. Doanh thu – Chi phí tài chính

Khoản mục này của TDM liên tục biến đổi gây ra nhiều sự biến đổi trong lợi nhuận sau thuế của TDM. Về bản chất khoản mục này không quá quan trọng nhưng cũng ảnh hưởng tới báo cáo tài chính của TDM. Tại quý 3/2019 công ty nhận 9 tỷ cổ tức ghi nhận vào doanh thu tài chính của công ty. Đây là khoản cổ tức do góp vốn vào công ty DNW, nhận là 8% được trả vào ngày 5/9/2019.

Trong quý 4/2019, chúng tôi cho rằng TDM nhận thêm về khoảng 60 tỷ đồng cổ tức từ BWE, khi mà đại hội cổ đông BWE đã thông qua chi trả 10% cổ tức năm nay, cao hơn năm ngoái là 7%.

Chúng tôi cho rằng với những dữ kiện trên, trong ngắn hạn công ty chưa có động lực để giá cổ phiếu có thể bứt phá mạnh. Do đó, chúng tôi khuyến nghị nhà đầu tư cân nhắc mua tích lũy dần khi giá cổ phiếu chiết khấu 20-30% với vùng định giá như trong báo cáo trước của chúng tôi là khoảng 31,000-34,000 đ/cp. Chỉ mua mạnh tay khi nhà máy mới Dĩ An 3 bắt đầu đi vào vận hành và dần vượt qua điểm hòa vốn, chúng tôi sẽ tiếp tục cập nhật trong các báo cáo tiếp theo. Có lẽ chúng tôi sẽ quan sát TDM cho quý 4/2019 và sang năm 2020 chứ thời điểm hiện tại chúng tôi vẫn bảo lưu quan điểm giống như báo cáo số 2 của chúng tôi về TDM.

—–TEAM LÃNG TỬ BUÔN NƯỚC MẮM TỔNG HỢP VÀ PHÂN TÍCH—–