Có thể nói 2023 là năm khó khăn của ngành giấy khi nhiều doanh nghiệp trong ngành phải ghi nhận doanh thu và lợi nhuận đều suy giảm. Trong đó, DHC là doanh nghiệp lớn thứ 4 tại miền Nam cũng không thoát khỏi trend này. Tuy nhiên theo quan sát, chúng tôi nhận thấy có vẻ lợi nhuận của doanh nghiệp này nói riêng, ngành giấy nói chung đã có dấu hiệu tạo đáy và chờ một “cơn gió” thổi qua để tăng trưởng trở lại. Vì vậy, bài phân tích này sẽ phân tích và tìm cơ hội đầu tư (nếu có) đối với DHC. (Hình 1)

Diễn biến giá DHC 1 năm trở lại đây

I. Kết quả kinh doanh Q1/24

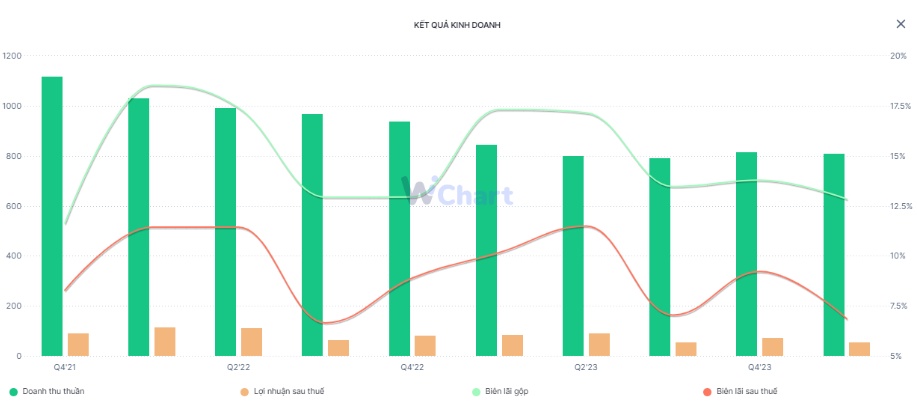

Trong Q1/24, DHC ghi nhận doanh thu và lợi nhuận giảm so với cùng kỳ. Cụ thể, doanh thu thuần đạt 811 tỷ (-4,3% yoy). Giá bán giấy tại miền Nam cũng ghi nhận mức giảm từ mốc 9.500d/kg về 8.800đ/kg trong Q1/24 đã khiến doanh thu giảm nhẹ. Biên lãi gộp chỉ đạt 12,8% sau khi đạt mốc 17,3% tại Q1/23 do giá vốn trong quý vừa qua tăng nhẹ so với cùng kỳ. Tuy chi phí Quản lý doanh nghiệp giảm mạnh còn 10 tỷ (-47% yoy) nhưng do lãi gộp thấp hơn 29% yoy nên lợi nhuận sau thuế chỉ đạt 56 tỷ đồng – giảm mạnh 35% yoy và là mức giảm lớn nhất tính từ 2022 trở lại đây. Vì thế, biên lãi ròng chỉ đạt 6,9% sau một thời gian dài duy trì mức trên 7%. Những số liệu này cho thấy DHC vẫn chưa thật sự tìm được điểm cân bằng trong kinh doanh. (Hình 2)

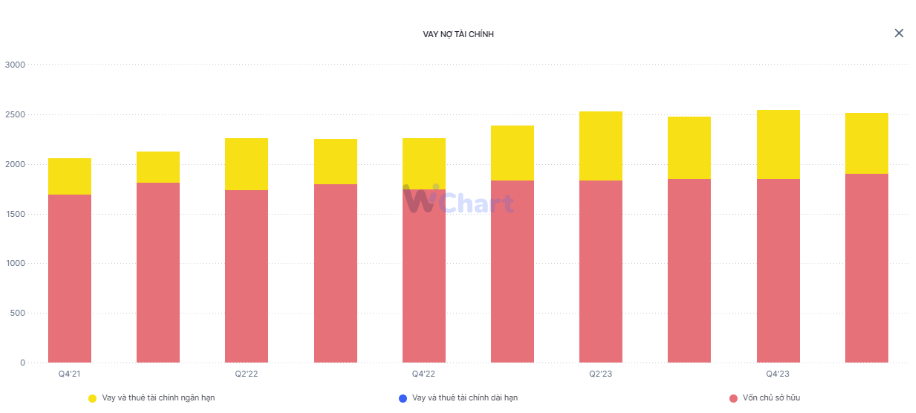

Bên cạnh đó, bảng cân đối kế toán của DHC cũng cho thấy nợ vay của doanh nghiệp đang có xu hướng giảm. Theo đó, tổng nợ của công ty chỉ là nợ ngắn hạn, và đang ghi nhận ở mức 616 tỷ đồng. Với mức nợ vay như vậy chúng tôi tin rằng DHC không phải chịu áp lực trả lãi vay trong thời gian tới, nhất là khi công ty đang có 371 tỷ tiền mặt và gửi ngân hàng (+6,6% so với đầu năm). (Hình 3)

Hàng tồn kho của DHC cũng đang tăng trở lại, chủ yếu là hàng mua và vật liệu đi đường. Theo quan điểm của chúng tôi công ty đang lợi dụng giai đoạn giá giấy đầu vào đang hạ nhiệt để mua vào. Được biết, đối với mảng giấy bao bì thì công ty nhập khẩu 80% nên giá nguyên vật liệu đầu vào sẽ ảnh hưởng rất nhiều đến biên lãi gộp của mảng này.

Tổng kết lại, chúng tôi thấy báo cáo Q1/24 của DHC chưa có nhiều điểm sáng về tình hình kinh doanh. Chúng tôi sẽ đi sâu vào các mảng kinh doanh của công ty để xác định xem liệu trong năm nay DHC có cơ hội nào hình thành đáy lợi nhuận để làm tiền đề tăng trưởng cho các năm sau hay không ở phần 2 của báo cáo này.

II. Triển vọng và rủi ro trong năm 2024

Để hiểu về triển vọng của DHC, chúng ta cần hiểu doanh nghiệp này hiện đang kinh doanh trên 2 lĩnh vực chính: Mảng giấy bao bì (chiếm ~88% Doanh thu) và Mảng bao bì carton (~12% Doanh thu). Chuỗi giá trị của DHC được minh họa như dưới đây (Nguồn: FPTS) (Hình 4)

1. Nhu cầu giấy bao bì dự kiến sẽ hồi phục trong dài hạn nhưng sản lượng hiện tại khó tăng thêm khi 02 nhà máy Giao Long 1&2 đã tối đa công suất.

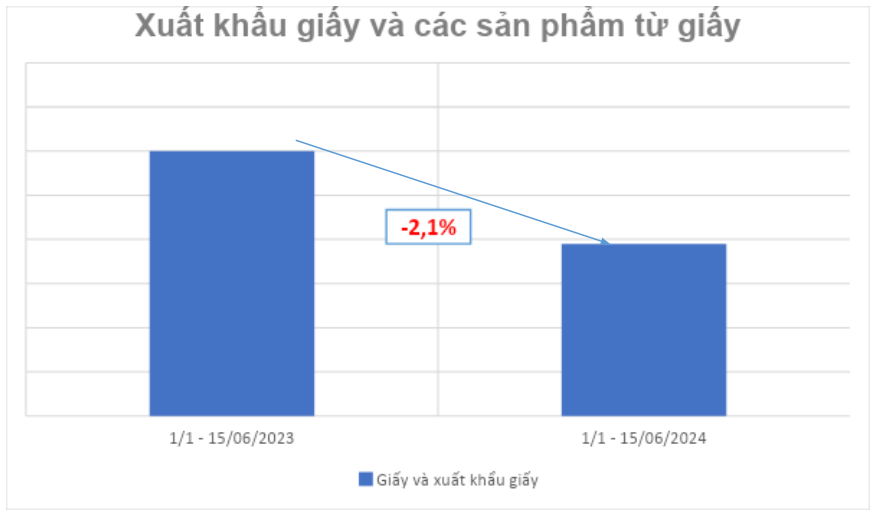

Theo số liệu thống kê mới nhất của Bộ Xuất nhập khẩu, tính đến hết 15/6/2024, tổng sản lượng xuất khẩu giấy và các mặt hàng từ giấy là 939 tỷ đô – giảm nhẹ 2% so với cùng kỳ. Điều này cho thấy những dấu hiệu tích cực hơn sau những tháng dài mức tăng trưởng âm lên đến 2 con số., tuy nhiên tình hình vẫn không phải là quá tích cực. Chúng tôi cho rằng con số giảm nhẹ 2% là phù hợp bơi mặc dù kinh tế đang trên đà phục hồi nhưng chưa thể quay về mức trước đại dịch. (Hình 5)

Tuy nhiên, trong dài hạn thì chúng tôi cho rằng thị trường giấy nội địa và thị trường xuất khẩu chính là Trung Quốc sẽ quay trở lại mức trước dịch. Theo FMI dự báo, quy mô thị trường giấy sẽ có mức tăng trưởng CAGR = 4,1% trong giai đoạn 2023 – 2033 với đầu tàu Trung Quốc với CAGR tại lục địa này lên đến 4,5%. Bên cạnh đó, sự phát triển của thương mại điện tử sẽ là điểm sáng giúp cả 2 thị trường này tăng tiêu thụ các sản phẩm từ giấy. Vì thế, chúng tôi tin rằng về dài hạn sản lượng tiêu thụ của mảng này sẽ tăng trưởng mạnh, từ đó giúp doanh thu của DHC ổn định trong tầm nhìn 5 – 10 năm tới.

Còn trong ngắn hạn, hiện 2 nhà máy Giao Long 1 và 2 đang hoạt động hết công suất nên rất khó để DHC tăng thêm sản lượng. Chúng tôi cho rằng sự đột phá sẽ đến khi Nhà máy Giao Long 3 đi vào hoạt động.

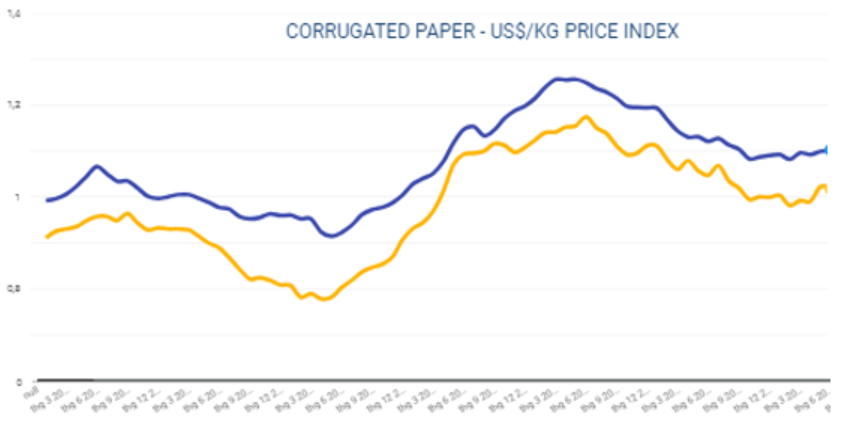

Ngoài ra, chúng tôi cũng nhấn mạnh đến rủi ro đầu vào của DHC. Theo đó, giá thùng carton cũ (OCC) chiếm đến 60% chi phí sản xuất, nên việc giá nhập đầu vào biến động đều ảnh hưởng đến biên lãi của doanh nghiệp này. Theo quan sát của chúng tôi, giá OCC đã tăng 9% yoy trong Q1/24 do nhu cầu phục hồi và cuộc khủng hoảng Biển Đỏ làm tăng chi phí vận chuyển. Mức tăng của giá nguyên liệu đầu vào nhanh hơn giá bán của sản phẩm đầu ra đã và đang thu hẹp biên lãi của DHC trong quý vừa qua. Vì thế, khi đầu tư vào DHC chúng tôi nhấn mạnh việc theo dõi giá nguyên liệu đầu vào vì các thông tin như vậy sẽ ảnh hưởng rất lớn tới tâm lý nhà đầu tư.

Ảnh 6: giá carton cũ tại Mỹ và Châu Âu – 2 thị trường nhập khẩu đầu vào lớn của DHC.

2. Các nhà máy sản xuất hộp carton đang hoạt động 60% công suất và sẽ tăng năng suất

Đối với mảng sản xuất hộp carton, hiện nhà máy Bao bì 1&2 đang hoạt động ở 60% công suất và ban lãnh đạo kỳ vọng trong 2-3 năm tới nhà máy này cũng sẽ chạy tối đa thiết kế.

Theo tìm hiểu của chúng tôi, hiện DHC đang chiếm trên 30% thị phần bao bì carton tại khu vực ĐBSCL. Nhờ tự chủ được trên 40% nguyên vật liệu đầu vào nên chi phí sản xuất của công ty có phần giảm hơn so với các doanh nghiệp khác trên địa bàn. Bên cạnh đó, khu vực này không có quá nhiều ngành công nghiệp chế biến chế tạo như khu vực Đông Nam Bộ nên mức độ cạnh tranh cho DHC cũng là thấp hơn khá nhiều. Vì thế, việc 2 nhà mày sản xuất trên được kỳ vọng chạy tối đa công suất là hoàn toàn có cơ sở.

Về dài hạn, ban lãnh đạo cho biết sẽ tiếp tục xây dựng dự án sản xuất thùng carton thứ 3 – dự kiến khởi công vào năm 2025 với vốn ước tính khoảng 250 tỷ đồng tại KCN Phú Thuận (Bến Tre). Dự án này mới chỉ được thông báo tại ĐHCĐ 2024 nên chưa có nhiều thông tin.

3. Nhà máy Giao Long 3 là động lực tăng trưởng dài hạn

Theo phân tích của team bên trên, nhà máy giấy GL3 sẽ là động lực lớn thúc đẩy tăng trưởng của DHC trong dài hạn. Tuy nhiên theo ban lãnh đạo, ngoài việc chậm tiến độ do tình hình kinh tế còn nhiều khó khăn, tiêu dùng bị hạn chết thì dự án này đang gặp khó khăn về vấn đề pháp lý.Cụ thể, ràng buộc vốn góp đối với Dự án trên 10ha phải góp đủ 20% vốn đầu tư mới được cấp đất (cụ thể là 360 tỷ đồng). Hiện tại công ty đã góp đc 180 tỷ đồng và đang cần thêm 180 tỷ đồng để nộp cho UBND ra quyết định đầu tư. (Hình 7)

Để đạt được con số này, DHC đã thông qua Phương án ESOP và phát hành quyền mua mới tại ĐHCĐ 2024 và các Phương án trước đây bị hủy bỏ. Theo đó, công ty sẽ phát hành tối đa 3 triệu cổ ESOP và chào bán tỷ lệ 100:10 cho cổ đông hiện hữu. Mức giá được đưa ra là 25.000đ/cổ phiếu. Tổng số tiền thu về dự kiến là 275 tỷ đồng và để góp vốn cho dự án Nhà máy. Chúng tôi cho rằng kế hoạch phát hành này là cần thiết để đảm bảo tiến độ của dự án, nhưng chúng tôi không chắc chắn về tiến độ của kế hoạch này. Bởi trong bối cảnh kinh tế nhiều khó khăn, việc phát hành quyền mua với mức giá này là khá cao trong khi tiềm năng trong ngắn hạn của DHC không phải là quá cao. Trên thực tế, nhiều doanh nghiệp phát hành quyền mua trong năm nay với mức giá trên mệnh giá đều khá khó để khớp hết số lượng phát hành thêm.

III. Tổng kết

Như vậy, tổng kết lại, chúng tôi nhận thấy 2024 có lẽ chưa phải là năm của ngành giấy nói chung, DHC nói riêng. Hiện tại, giá OCC đầu vào đang tăng cao hơn mức tăng của giá bán đầu ra, khiến biên lãi gộp thu hẹp lại. Ngoài ra, hiện 2 nhà máy sản xuất giấy của công ty đều đã full công suất nên sẽ khó có đột biến trong doanh thu.

Tuy nhiên, về dài hạn chúng tôi lại cho rằng tình hình sẽ sáng sủa hơn bởi:

- Nhu cầu tiêu thụ giấy tại Việt Nam và Trung Quốc (thị trường xuất khẩu lớn) sẽ tăng trưởng trở lại. Ngành thương mại điện tử phát triển cũng sẽ giúp nhu cầu tiêu thụ tăng bền vững

- Mảng sản xuất bao bì tại khu vực ĐBSCL không có nhiều sự cạnh tranh. Ban lãnh đạo cho rằng 2 nhà máy Bao bì 1&2 có thể full công suất trong thời gian tới.

- Nhà máy Giao Long 3 sẽ là điểm bùng nổ doanh thu trong dài hạn. Tuy nhiên dự án đang vướng mắc các thủ tục pháp lý về vốn góp, buộc ban lãnh đạo phải tăng vốn. Chúng tôi cho rằng việc tăng vốn trong bối cảnh thị trường và nền kinh tế như hiện nay sẽ có gặp những khó khăn nhất định.

Vì thế, chúng tôi cho rằng DHC chưa phải là một case xứng đáng đầu tư trong thời điểm hiện tại. Chúng tôi sẽ xem xét đầu tư khi và chỉ khi biên lãi nở ra, và các thông tin về nhà máy Giao Long 3 được rõ ràng hơn.

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.