Với những ai đã phân tích FA ngân hàng BID chắc ít nhiều cũng từng đặt câu hỏi tại sao FA ngân hàng không được tốt lắm nếu đặt cạnh 2 ngân hàng nhà nước còn lại trên sàn nhưng định giá của BID ít nhất theo phương pháp P/B lại ở mức cao so với hầu hết các ngân hàng trên sàn. Để có câu trả lời chúng ta sẽ cùng đi phân tích cả FA và lý do trong bài viết này của chúng tôi.

I. Kết quả kinh doanh

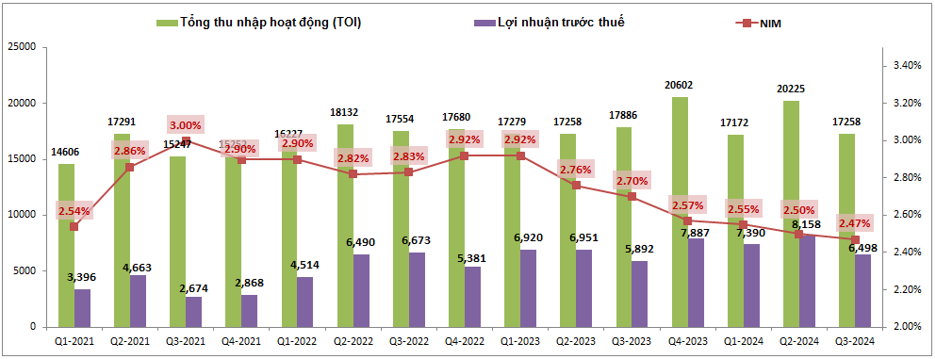

Trước tiên chúng ta cũng sẽ đi phân tích FA ngân hàng giống như những ngân hàng khác đã từng phân tích để xem hiện tại tình trạng hoạt động của BID đang như thế nào. Kết thúc Q3-2024 BID ghi nhận tổng thu nhập hoạt động (TOI) đạt 17,258 tỷ đồng, giảm 3,5% yoy. Dù thu nhập lãi thuần tăng nhẹ 1.5% yoy nhưng do mảng dịch vụ, kinh doanh ngoại hối và cả chứng khoán đầu tư giảm so với cùng kỳ là nguyên nhân chính khiến tổng thu nhập hoạt động giảm so với cùng kỳ.

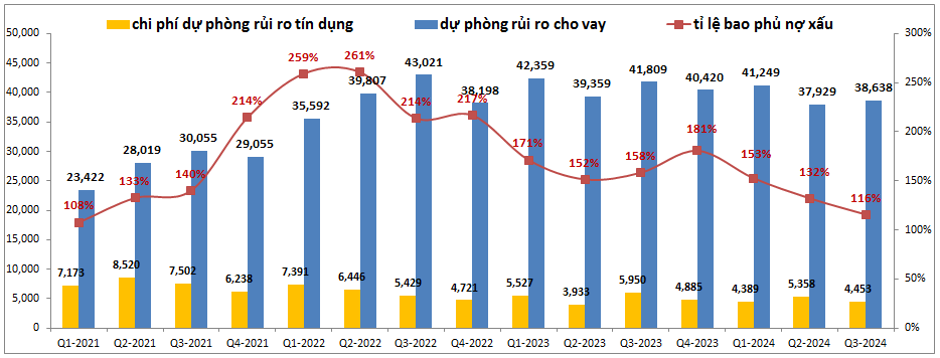

Lợi nhuận trước thuế của ngân hàng đạt 6,498 tỷ đồng, tăng 10.3% yoy. Nguyên nhân giúp cho lợi nhuận trước thuế của ngân hàng tăng trưởng dù cho TOI giảm là do ngân hàng đã giảm trích lập dự phòng rủi ro trong Q3 (trích lập giảm 25.4% yoy). (Hình 1)

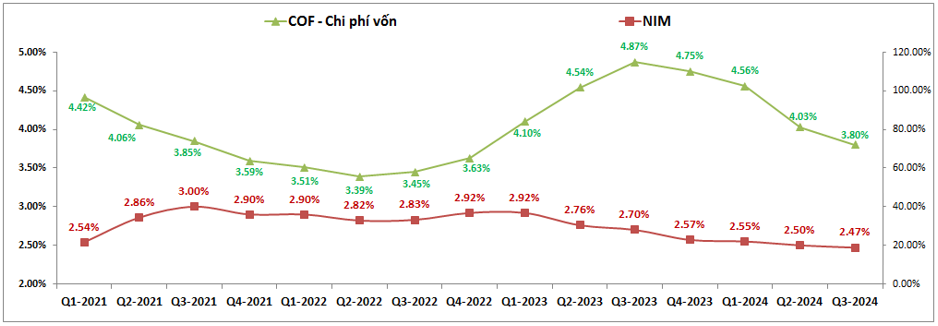

NIM của ngân hàng tiếp tục sụt giảm trong Q3-2024 chỉ còn 2.47% và qua đó ghi nhận quý thứ 6 liên tiếp sụt giảm NIM của ngân hàng. Nguyên nhân khiến cho NIM của BID liên tục giảm từ 2023 cho tới nay là do lãi suất đầu vào của ngân hàng đi ngang trong năm 2023 và đầu 2024 trong khi lãi suất đầu ra lại có phần giảm để hỗ trợ phục hồi kinh tế cũng như hỗ trợ doanh nghiệp sau cơn bão Yagi. Do là ngân hàng nhà nước nên BID sẽ luôn phải đi đầu trong các chính sách hỗ trợ nền kinh tế (BID là ngân hàng có lãi suất cho vay đầu ra thấp nhất hệ thống ngân hàng). Hiện tại các ngân hàng thương mại nhỏ đã bắt đầu phải tăng lãi suất huy động và có thể sắp tới BID cũng sẽ phải theo xu hướng này khi mà tỉ giá có phần căng thẳng về cuối năm sau khi ông Trump đắc cử tổng thống. Điều này sẽ khiến NIM của BID còn tiếp tục khó khăn nữa trong thời gian tới và năm 2025, ít nhất phải cho tới khi ngân hàng nâng được lãi suất cho vay đầu ra để bù đắp lại lãi suất đầu vào tăng.

Về tỉ trọng đóng góp của các mảng kinh doanh, chiếm tỉ trọng lớn nhất vẫn là mảng kinh doanh lãi với 81%, mảng kinh doanh ngoài lãi chiếm 19% còn lại (dịch vụ: 8.5%, ngoại hối: 4.2%, hoạt động khác: 6.3%). Trong Q3 mảng tăng trưởng tốt nhất tới từ hoạt động khác với mức tăng trưởng 103% yoy. Mảng tín dụng ghi nhận tăng trưởng nhẹ 1.5% trong khi 2 mảng còn lại là hoạt động dịch vụ và kinh doanh ngoại hối ghi nhận sự sụt giảm lớn so với cùng kỳ lần lượt giảm 16.4% và 56.5% yoy.

II. Hoạt động tín dụng và bức tranh tài chính

1. Tín dụng

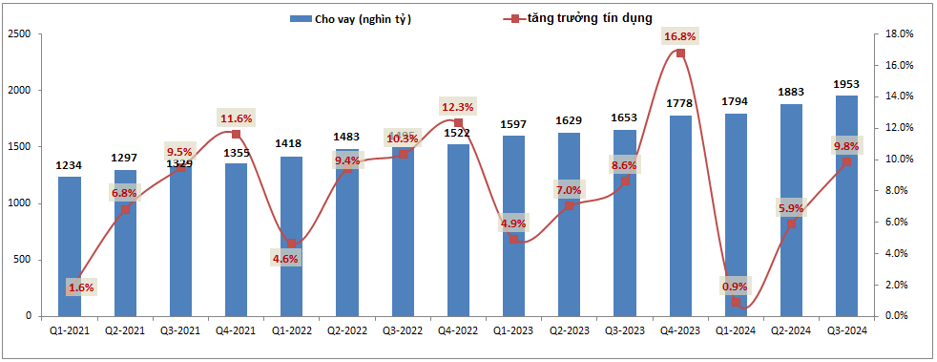

Tín dụng đầu ra của BID vẫn khá tích cực trong Q3-2024 khi tăng trưởng tín dụng riêng trong Q3 đạt 3.9% và lũy kế 9 tháng đầu năm tổng tăng trưởng tín dụng đạt 9.8%, cao hơn một chút so với tín dụng chung toàn ngành (khoảng 9%). Động lực chính thúc đẩy tăng trưởng tín dụng tới từ mảng cho vay bán lẻ và cho vay SME khi lần lượt tăng trưởng 16.8% và 16.3% so với đầu năm. Ngoài ra trong thời gian qua BID cũng hi sinh khá nhiều về NIM để đổi lấy tăng trưởng tín dụng tốt hơn, đặc biệt là giai đoạn cuối 2023 cho tới nay. BID đã duy trì nhiều chính sách và gói cho vay giảm lãi sâu và điều này có thể giúp cho ngân hàng hoàn thành chỉ tiêu tín dụng cả năm khoảng 14% là trong tầm tay. (Hình 2)

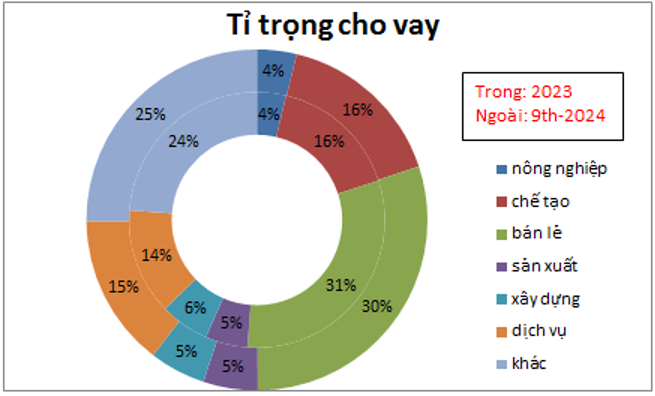

Về tỉ trọng các nhóm khách hàng cho vay, không có sự biến động nhiều về tỉ trọng các nhóm ngành sau 9 tháng đầu năm và chiếm tỉ trọng lớn nhất vẫn là nhóm ngành bán lẻ với 30%, tiếp đến là nhóm ngành chế biến chế tạo với 16% và dịch vụ 15%. Còn lại là các nhóm ngành khác cụ thể như hình 3 bên dưới.

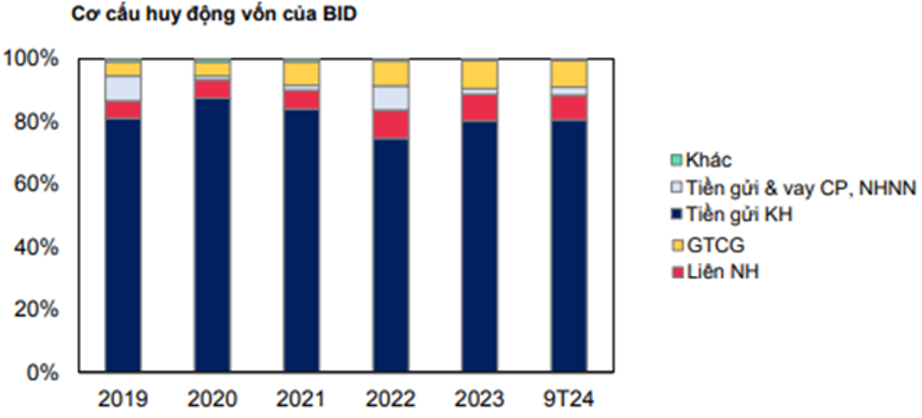

Về huy động đầu vào, BID huy động tiền chính qua 3 kênh là tiền gửi KH, giấy tờ có giá và kênh liên ngân hàng. Tuy các ngân hàng nhà nước có lãi suất huy động thuộc top thấp nhất thị trường nhưng BID vẫn đảm bảo nguồn tiền gửi đủ cho hoạt động cho vay khi tỉ lệ tiền gửi KH/ cho vay trong các quý gần đây vẫn liên tục duy trì khoảng 95-97%. (Hình 4)

Trong thời gian gần đây tuy lãi suất liên ngân hàng tăng lên cao trong vùng 4-6% khiến cho áp lực huy động vốn trên thị trường này cao hơn nhưng BID hiện vẫn đang kiểm soát tốt chi phí vốn COF của mình khi vẫn liên tục giảm trong các quý gần đây. Thời gian tới khi lãi suất liên ngân hàng vẫn duy trì mức cao cộng với đó khả năng cao BID cũng phải tăng nhẹ lãi suất huy động đầu vào có thể sẽ khiến chi phí vốn COF gặp khó khăn hơn có thể sẽ tăng trở lại. (Hình 5)

Tổng kết lại bài toán tăng trưởng tín dụng sẽ không phải vấn đề quá lớn đối với BID nhưng có thể NIM suy giảm và phần nào COF có thể tăng trở lại sẽ khiến cho thu nhập lãi thuần của ngân hàng không thể tăng trong các quý tới dù cho có tăng trưởng tín dụng đạt chỉ tiêu.

2. Bức tranh tài chính

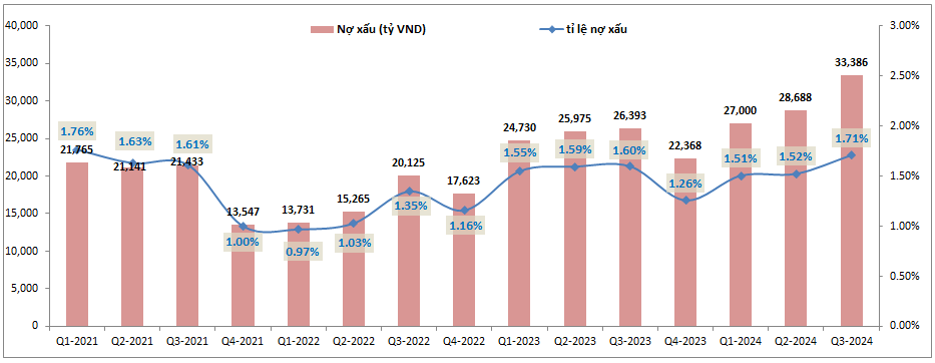

Bức tranh tài chính của BID cũng đang có xu hướng xấu hơn trong các quý gần đây khi nợ xấu tăng lên còn bộ đệm dự phòng giảm đi. Cụ thể sau Q3 nợ xấu của BID đạt 33,386 tỷ đồng, tỉ lệ nợ xấu đạt 1.71%. Tuy vẫn nằm trong chỉ tiêu của ngân hàng khi thấp hơn 1.8% nhưng với mức nợ xấu 1.71% thì đây là quý tăng thứ 3 liên tiếp và cũng là quý có tỉ lệ nợ xấu cao nhất kể từ 2021 cho tới nay. (Hình 6)

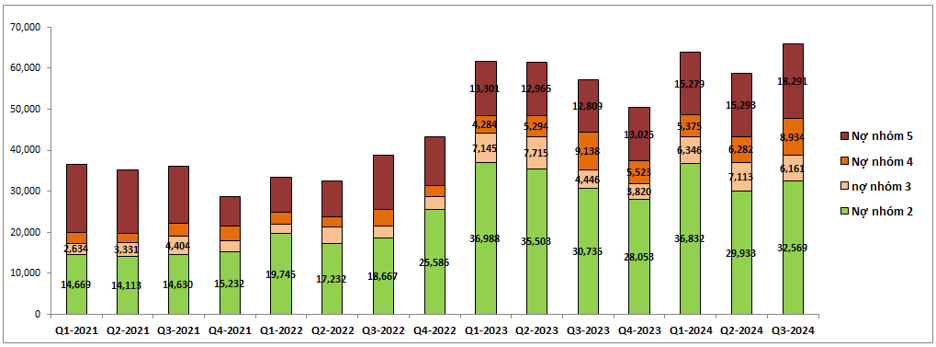

Trong 3 quý gần đây nợ xấu của ngân hàng có xu hướng tăng lên ở cả 3 nhóm, trong đó nhiều nhất là nợ nhóm 5 khi đã tăng gần 5,000 tỷ đồng so với đầu năm với 18,291 tỷ đồng. (Hình 7)

Với việc nợ xấu tăng lên trong các quý gần đây nhưng ngân hàng lại có phần giảm trích lập để hỗ trợ tăng trưởng lợi nhuận cho ngân hàng khiến cho bộ đệm dự phòng giảm nhanh chóng trong 2 năm gần đây. Cụ thể trích lập dự phòng rủi ro cho vay đã giảm xuống còn 38,638 tỷ đồng trong khi chi phí dự phòng rủi ro tín dụng hiện cũng chỉ trích lập khoảng 4,500 tỷ đồng mỗi quý (2021 trung bình trích hơn 7k tỷ đồng mỗi quý). Điều này khiến cho tỉ lệ bao phủ nợ xấu của BID sau Q3-2024 chỉ còn 116%, thấp hơn nhiều mức trên 200% năm 2022. (Hình 8)

Tuy vẫn là ngân hàng đứng thứ 3 về tỉ lệ bao phủ nợ xấu nhưng rõ ràng chúng ta có thể thấy với mức 116% hiện tại thì của để dành này của BID đã không còn nhiều và ngân hàng cũng không thể dùng nó để hỗ trợ tăng trưởng lợi nhuận mãi được. Nếu không đẩy mạnh trích lập trở lại thì khả năng cao BID sẽ chỉ còn 2-3 quý nữa dùng bộ đệm dự phòng ra hỗ trợ cho tăng trưởng lợi nhuận. Áp lực với BID sẽ là khá cao trong 2-3 quý tới khi mà tình hình kinh doanh chưa thấy khởi sắc trở lại, các chỉ số tài chính cũng chưa có dấu hiệu tạo đáy mà “ lương khô” lại không còn nhiều.

Theo chúng tôi khả năng rất cao từ giữa 2025 trở đi (có thể là sau giai đoạn bán vốn nốt của ngân hàng) BID sẽ bắt đầu khởi động lại chu kỳ tăng dần trích lập để đưa bộ đệm dự phòng trở lại an toàn và hi sinh tăng trưởng lợi nhuân trong 1-2 năm tới để đưa bức tranh tài chính tốt dần trở lại.

III. Tại sao BID vẫn được định giá cao trên thị trường dù kinh doanh và tài chính không phải quá tốt

Đây là phần có lẽ quan trọng nhất đối với bài viết này cũng như với những nhà đầu tư khi câu hỏi ở tiêu đề luôn được đặt ra và có thể có nhiều cách giải thích khác nhau cho câu hỏi trên. Dưới đây là góc nhìn của chúng tôi với câu hỏi này và sẵn sàng chia sẻ để quý nhà đầu tư cùng suy nghĩ cũng như tham khảo. Không có tính đúng sai mà đơn giản là góc nhìn cá nhân chúng tôi. Cụ thể dưới đây là những luận điểm chính:

- Đầu tiên chúng ta cần xem định giá BID đã để xem có cao thật không. Hiện BID đang giao dịch vùng giá 46.x-47.x k/cp và mức giá này tương đương thị trường đang sẵn sàng trả cho BID mức P/B khoảng 1.9-2 lần. Với mức định giá này thì trong các ngân hàng lớn trong ngành thì mức định giá của BID chỉ thấp hơn so với VCB (P/B khoảng 2.7 lần) và cao hơn khá nhiều các ngân hàng khác (TB khoảng 1.2-1.5 lần). Thực tế bức tranh tài chính của CTG hay các ngân hàng thương mại theo chúng tôi là tốt hơn BID nhưng mức định giá đang thấp hơn.

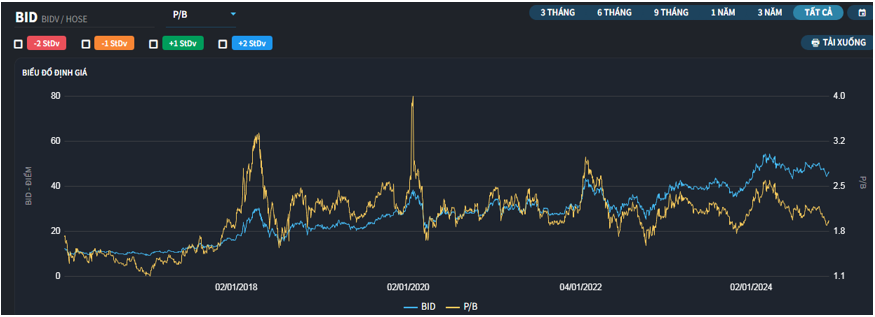

- Tiếp đến là các lý do giải thích cho mức định giá trên tại sao cao lại vẫn luôn được duy trì trong các năm qua, không thể nói thị trường không biết điều này nhưng tại sao nó vẫn tồn tại. Thực tế mức định giá cao này chỉ bắt đầu được thiết lập từ giữa 2018 cho tới nay chứ trước đó định giá của BID cũng thường quanh mức 1.1-1.4 như các ngân hàng khác. Vậy từ 2018 có điều gì khiến định giá của BID thay đổi từ đó cho tới nay

- Đầu tiên là 2018 sau sóng tăng rất mạnh của ngành bank thì giữa 2018 thị trường giảm mạnh, thực tế khi đó định giá của BID cũng giảm mạnh từ 3.0 xuống 1.8 nhưng sang đến 2019 BID đã phát hành riêng lẻ 15% vốn cho KEB Hana bank với mức giá khi đó tương đương mức định giá P/B khoảng 2.0 lần (định giá sau khi phát hành thành công). Khi đó giá cổ phiếu trên thị trường của BID được kéo mạnh tới mức định giá tương đương đã bán vốn cho Hana bank. Từ đó định giá của BID luôn được duy trì trong vùng ít nhất 1.8-2 lần.

- Động lực giúp cho định giá được duy trì tới từ 2 lý do. Lý do đầu tiên là BID vẫn tiếp tục kế hoạch phát hành riêng lẻ của mình cho các nhà đầu tư lớn. Cụ thể DHCD 2023 BID có kế hoạch PHRL 9% cho nhà đầu tư và 2024 dự kiến sẽ phát hành 2.89% trước và còn 6.11% sẽ tiếp tục tìm kiếm nhà đầu tư tiềm năng trong và ngoài nước tại thời điểm phù hợp trong các năm tới. Và mức định giá về giá phát hành cũng sẽ được thông báo là sẽ không thấp hơn mức định giá P/B khoảng 2 lần như quá khứ nên vô hình chung BID luôn có lực đỡ của các tổ chức lớn khi mức định giá cổ phiếu về dưới 2 lần. Lý do thứ 2 là lượng cổ phiếu trôi nổi của BID là không nhiều nếu so về phần trăm với các ngân hàng khác. Cụ thể nhà nước nắm 80.99%, Hana nắm 15% vốn sau khi mua năm 2019 và chỉ còn có 4.01% lượng cổ phiếu trôi nổi cho các cổ đông khác. Trong khi CTG nhà nước chỉ nắm 46%, có 12.45% cổ trôi nổi và VCB thì còn lớn hơn khi có tới 21.8% cổ trôi nổi trong khi nhà nước cũng chỉ nắm 63.34%.

Và với những lý do trên chúng tôi cho rằng mức định giá cao của BID vẫn sẽ được duy trì ở mức cao trong thời gian tới, ít nhất cho tới khi nhà nước ngừng phát hành riêng lẻ trong tương lai hoặc lượng cổ phiếu trôi nổi quá lớn vượt mức kiểm soát của các tổ chức lớn.

Vì vậy về định giá chúng tôi cho rằng mức định giá hiện tại của BID là phù hợp và phần nào cũng phản ánh tương lai khó khăn của ngân hàng (định giá P/B dưới 2 lần). Trong thời gian tới nếu bức tranh tài chính đảo chiều hoặc có thông tin các đợt bán vốn tiếp thì chúng tôi cho rằng BID sẽ lại tăng lên mức giá tương ứng P/B trên 2 lần. Ngắn hạn Q4 chúng tôi cho rằng vùng giá hợp lý với BID là khoảng 45-48k/cp.

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.