Sau ảnh hưởng của đại dịch Covid, thị giá của FCN đang về vùng giá thấp nhất 6 năm trở lại đây. Theo các thông tin mới nhất, 2020 sẽ là năm của đầu tư công để kích thích tăng trưởng kinh tế nhất là sau đại dịch. Rất nhiều cổ phiếu ngành xây dựng cầu đường, đầu tư công được hưởng lợi, đơn cử như PLC đã được team giới thiệu đến với Quý nhà đầu tư (https://bit.ly/2ZS9DqW ). Và FCN cũng là một doanh nghiệp thuộc ngành bất động sản có tăng trưởng nhờ con sóng đầu tư công này với mức tăng thị giá đến 62% từ đáy tháng 4 vừa qua, từ mức 6.600 lên 10.700 vào ngày 24/6.

1. Giới thiệu doanh nghiệp

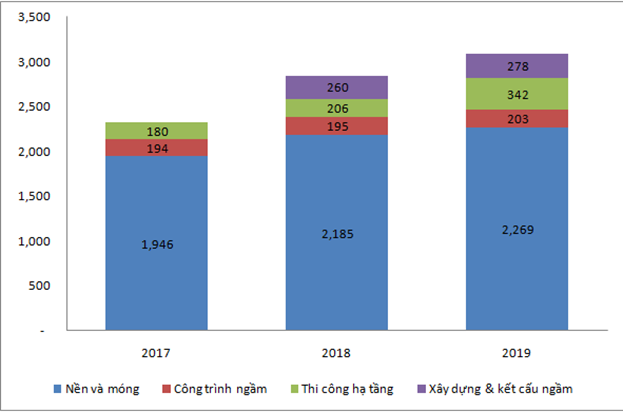

CTCP FECON có tiền thân là Công ty Cổ phần Kỹ thuật nền móng và Công trình FECON, được thành lập vào năm 2004. Công ty hiện hoạt động chủ yếu trong lĩnh vực thi công xây dựng nền móng và công trình ngầm phục vụ xây dựng nhà cao tầng, các công trình công nghiệp. Năm 2019 đánh dấu sự dịch chuyển mô hình nhà thầu chuyên môn và tiến tới tổng thầu, tạo tiền đề để đột phá cho giai đoạn 2020 – 2025 với 5 mảng kinh doanh chiến lược được xác định, bao gồm: nền và móng, công trình ngầm, hạ tầng, xây dựng và đầu tư dự án. Giai đoạn 2017 – 2018, trên 80% doanh thu của công ty đến từ lĩnh vực nền và móng, nhưng con số này đang dần giảm xuống còn 73% vào năm 2019 cho thấy sự chuyển dịch dần dần trong cơ cấu doanh thu của FCN để phù hợp với định hướng của doanh nghiệp.

Hình 1: Cơ cấu doanh thu qua các năm của FCN

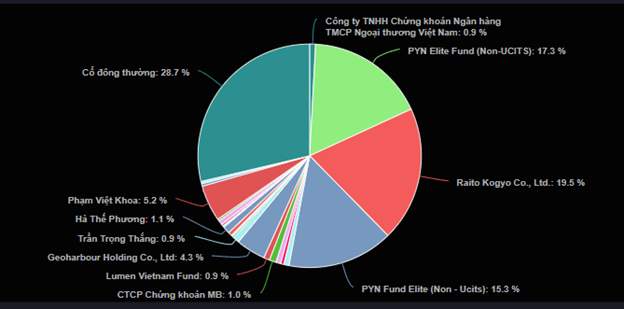

Về cổ đông của FCN (Hình 2) thì chúng tôi thấy rằng cơ cấu khá cô đặc khi đến trên 70% thuộc về các quỹ, công ty liên kết và Ban lãnh đạo. FCN hiện đang có 119,5 triệu cổ phiếu niêm yết, vốn hóa đạt 1,269 tỷ đồng. Đang nắm tỷ trọng lớn nhất là Raito Kogyo Co., LTD – nhà đầu tư đến từ Nhật Bản chuyên về xử lý nền, công trình ngầm và xử lý hạt trượt – một trong những ngành nghề chính của FCN.

Trước khi nâng tỷ lệ lên 19,5%, Raito đã là cổ đông lớn khi sở hữu 19,5 triệu cổ phiếu FCN, tương đương 17,13% vốn điều lệ được chuyển đổi từ lượng trái phiếu chuyển từ một thành viên của Ngân hàng Phát triển Nhật Bản. Sau đó, Raito tiếp tục mua thêm 2,4 triệu cổ phiếu FCN từ một cổ đông trong nước vào tháng 6/2019 để nâng tổng tỷ lệ sở hữu lên trên 19%. Theo tính toán, công ty này của Nhật Bản đã thực hiện mua vào cổ phiếu ở mức giá khoảng 27.000/cổ phiếu – một mức giá thậm chí còn cao hơn cả thị giá giao dịch trên thị trường chứng khoán ngày 18/06/2019.

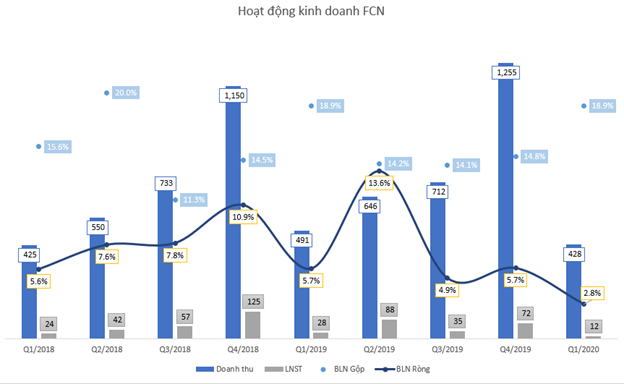

Giống như những doanh nghiệp khác trong ngành xây dựng như HBC, CTD hay HDC thì Fecon cho thấy Ban lãnh đạo thường nắm tỷ lệ khá thấp trong cơ cấu cổ đông. Chúng tôi cho rằng số cổ phần của BLĐ vào khoảng 36% thì hợp lý hơn để có quyền phủ quyết. Trong cuộc họp ĐHCĐ 2020 vừa qua các cổ đông cũng đã lưu ý đến điều này khi nhiều công ty trong ngành xây dựng đang gặp phải vấn đề về “thôn tính” khi BLĐ không nắm đủ số cổ phần tối thiểu. (Hình 3)

2. Cập nhật tình hình KQKD Q1/2020

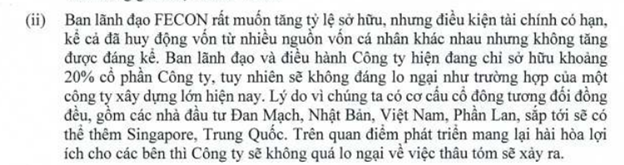

Hòa chung không khí ảm đạm mùa Covid, cũng như Q1 thường là quý thấp điểm của ngành BĐS, FECON ghi nhận doanh thu giảm -12,8% yoy. Vì là báo cáo tự lập của doanh nghiệp nên chúng tôi không thể bóc tách được cơ cấu doanh thu của từng mảng để nhận định. Đại dịch xảy ra và các công trình phải tạm dừng hoặc hoạt động cầm chừng cũng đủ để cho chúng ta nhìn được bức tranh ngành BĐS giai đoạn vừa qua nói chung và FCN nói riêng. (Hình 4)

Doanh thu chỉ giảm 12,8% nhưng LNST lại giảm mạnh đến -55,9% do các chi phí bán hàng và quản lý lại tăng trong mùa dịch. Theo giải trình của công ty thì Q1 vừa qua FCN tăng quy mô doanh thu và đẩy mạnh tái cấu trúc hệ thống, đầu tư nhân sự phục vụ chiến lược chuyển dịch trở thành tổng thầu. Trong mùa dịch khi mà nhiều công ty cùng ngành phải cắt giảm chi phí nhân sự thì FCN lại đang đi ngược lại xu hướng này. Chúng tôi cho rằng vì đây là năm đầu tiên trong kế hoạch dài hạn 5 năm của công ty nên việc tái cấu trúc lại hệ thống nhân sự là hoàn toàn cần thiết.

Bên cạnh đó, doanh thu tài chính tăng gấp đôi so với cùng kỳ nếu so về giá trị tuyệt đối nhưng thực chất chỉ ghi nhận 4 tỷ đồng nên không thể bù đắp cho chi phí tài chính vẫn đều đặn khoảng 15-20 tỷ/quý. Khoản doanh thu tài chính này đến từ các khoản tương đương tiền từ đầu năm 2020. Theo Fecon thì đây là khoản tăng vốn tại CTCP Công trình ngầm FECON – một công ty con của doanh nghiệp. (Hình 5)

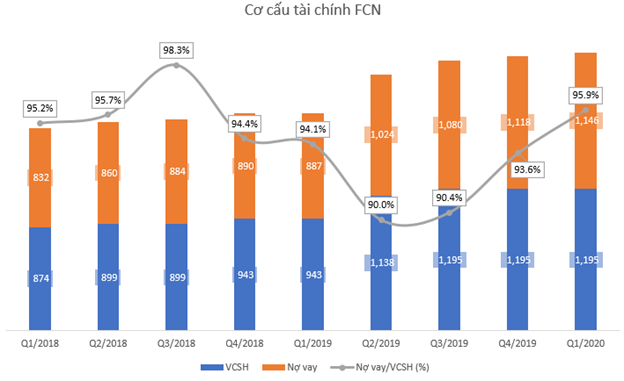

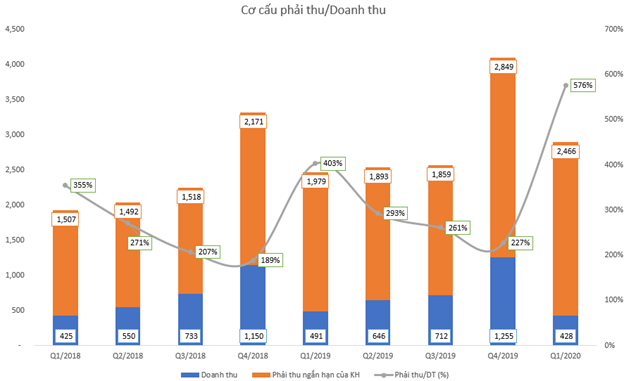

Chúng tôi cho rằng việc làm dự án gối đầu nhưng công tác thu nợ hồi nợ không tốt sẽ ảnh hưởng đến cấu trúc vốn của doanh nghiệp. Hiếm có doanh nghiệp nào có chỉ số phải thu khách hàng ngắn hạn trên doanh thu thuần lớn đến như FCN. BLĐ của công ty cũng đồng ý rằng việc thu hồi công nợ luôn là điểm chưa tốt trong 3 năm qua. Công ty hiện vẫn còn tồn tại công nợ các dự án từ 2012, 2014, đến tận 2020 vẫn chưa thu hồi được tiền. Các dự án mà công ty làm thầu phụ thì công nợ gối đầu nhau nên dòng vốn càng ứ đọng. Chính vì lí do này mà cơ cấu vốn của FCN ngày càng nhiều nợ vay hơn vốn chủ. Chúng ta cũng cần nhìn về quá khứ, khi FCN đã đổi trái phiếu chuyển đổi của Raito thành Vốn chủ để một phần nào giảm gánh nặng nợ vay.

Cũng giống các doanh nghiệp trong ngành, cơ cấu tài chính của FCN thường theo tỷ lệ nợ vay/VCSH là xấp xỉ gần nhau. Mặc dù VCSH vẫn tăng dần từ 2018 đến nay nhưng tỷ lệ Nợ vay/VCSH vẫn có xu hướng tăng mạnh 1 năm trở lại đây. (Hình 6)

Hiện FCN cũng đã đưa ra giải pháp cho vấn đề này đó là tìm hiểu kỹ các Tổng thầu và lựa chọn Tổng thầu có dòng tiền mạnh và đa số hợp đồng hiện nay của công ty đang được ký với Tổng thầu nước ngoài. Các loại công nợ cần sử dụng đến pháp lý của Fecon hiện khoảng 200 tỷ và BLĐ cũng được áp KPI liên quan đôn đốc thu hồi nợ. Có thể nói dòng tiền ứ đọng, phải vay nợ và phát hành liên tục là một điểm yếu của FCN.

3. Một số vấn đề trong ĐHCĐ

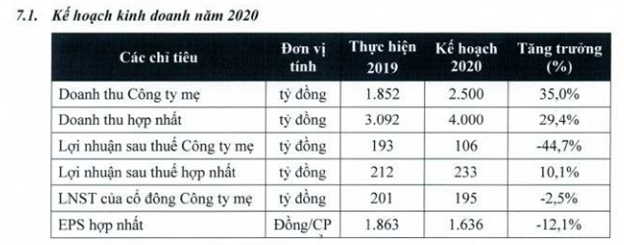

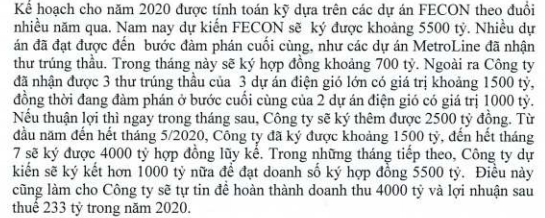

a. Kế hoạch kinh doanh 2020

Về kế hoạch kinh doanh 2020 của Fecon, có lẽ bởi tác động của đại dịch nên công ty đặt một kế hoạch có phần cẩn trọng hơn, đặc biệt là trong bối cảnh kế hoạch 2019 vừa qua không hoàn thành. (Hình 7)

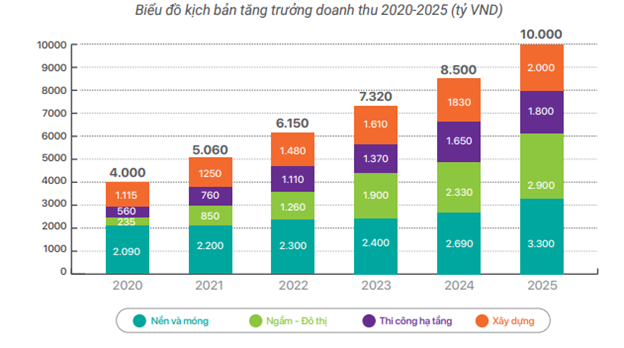

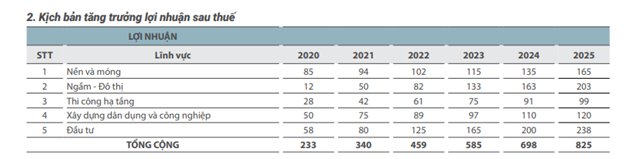

Theo kịch bản 2020 – 2025 thì doanh thu mảng Ngầm – Đô thị sẽ tăng lên 2.900 tỷ đồng, gần bằng doanh thu mảng Nền và mỏng. Để thực hiện cho việc tái cơ cấu doanh thu này thì FCN cho biết đã bắt đầu triển khai các dự án này 3 năm trước nhưng tiến độ chậm và 2021 mới bắt đầu ghi nhận doanh thu. Hiện nay FCN đã nhận được thư trúng thầu dự án tại Hà Nội với giá trị thầu là 700 tỷ, nhưng doanh thu tiếp tục ghi nhận vào 2021. Ngoài ra có một vài dự án lớn mà Fecon đang kỳ vọng tiếp theo là Line 2 – Hà Nội sử dụng ODA Nhật Bản, Line 2 ở tp.HCM. Nếu đạt được những dự án này thì FCN sẽ ghi nhận doanh thu đột biến đến từ mảng Ngầm – Đô thị hạ tầng trong giai đoạn 2023 – 2025. Sau dịch Covid 19, Công ty sẽ tham dự đấu thầu dự án Cao tốc Bắc – Nam cũng như các gói thầu đầu tư công tại Hà Nội và tp. HCM. Có thể nói khi các dự án PPP được kích hoạt sẽ là lúc FCN bùng nổ doanh thu. (Hình 8)

Về cơ sở để đánh giá khả năng kế hoạch 2020, ông Nguyễn Văn Thanh cho biết năm nay sẽ ký được khoảng 5.500 tỷ đồng với nhiều dự án đã được trúng thầu. (Hình 9)

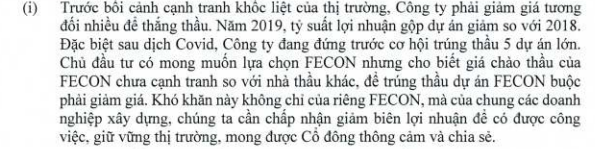

Tuy nhiên, trong bối cảnh cạnh tranh khốc liệt thì Công ty phải giảm giá khá nhiều để thắng thầu. Sau dịch Covid, Fecon đứng trước 5 cơ hội trúng thầu với sự mong muốn hợp tác của chủ thầu nhưng doanh nghiệp này lại chưa có mức giá hấp dẫn. Đây không phải là câu chuyện của riêng Công ty mà còn là của cả ngành nên chúng tôi cho rằng sắp tới các biên lãi của FCN nói riêng, ngành BĐS nói chung sẽ khá thấp. (Hình 10)

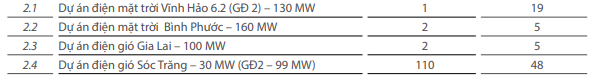

Bên cạnh những dự án về đầu tư công, FCN cũng có những dự án đầu tư trong lĩnh vực năng lượng sạch và năng lượng tái tạo. Nhà máy Điện Mặt trời Vĩnh Hảo 6 chính thức vận hành thương mại vào ngày 18/6/2019 là dự án đầu tiên trong mảng năng lượng sạch với chiến lược “đi bằng hai chân” – triển khai song song hai mảng Đầu tư và Thi công. Tổng vốn đầu tư là 1.249 tỷ đồng, diện tích 60ha với công suất thiết kế 50MWp. Trong năm 2020 – 2021, dự kiến công ty sẽ tiếp tục đầu tư khoảng 20 tỷ vào dự án Vĩnh Hảo GĐ2 với công sống 130 MW. Ngoài ra, một số dự án khác của FCN và mức đầu tư trong 2020 và 2021 lần lượt bao gồm: (Hình 11)

Chúng tôi cho rằng đây là một hướng đi đúng hướng của FCN khi năng lượng tái tạo là một xu hướng không thể khác của Việt Nam. Tính đến năm 2025, Việt Nam sẽ cần khoảng 96.500MW điện và cần tăng năng suất 6.000 – 7.000 MW mỗi năm để đáp ứng được nhu cầu này. Đối với dự án điện mặt trời Vĩnh Hảo 1 được đưa vào vận hành thương mại trước 30/06/2019 được hưởng mức giá bán 156 đồng/kWh, tương đương 0.935 cent/kWh. Còn đối với các dự án trong những năm tới đây thì đang bị ảnh hưởng bởi giá FIT của dự án điện mặt trời chỉ còn 7,09 cent/kWh. Vì vậy có khả năng FCN sẽ chờ giá FIT bình ổn và chờ giá thành của pin mặt trời và các nguyên liệu giảm thì mới tiếp tục các dự án liên quan.

(Giá FIT điện mặt trời là gì? Link tham khảo: https://bit.ly/3ezcxFB )

Theo tìm hiểu của chúng tôi, thời gian hoàn vốn của các dự án năng lượng sạch như năng lượng mặt trời là 4-6 năm, năng lượng gió thì mất thời gian lâu hơn. Vì vậy, việc đặt lợi nhuận từ mảng đầu tư chiếm tới 25 – 30% qua các năm như FCN thì có vẻ chưa thuyết phục được chúng tôi. Nhìn về lịch sử thì FCN thường xuyên không đạt được kế hoạch đề ra, nên con số đóng góp từ mảng đầu tư này có lẽ còn phải điều chỉnh xuống khá nhiều. Bên cạnh đó, hầu hết các dự án của công ty xây dựng ra sẽ chuyển nhượng lại cho các đối tác và thoái vốn tại công ty con Vĩnh Hảo trong những năm tới nên cơ sở để đạt những con số này càng xa vời. (Hình 12)

b. Phát hành riêng lẻ cho Nhà thầu Trung Quốc và rủi ro pha loãng

Trong cuộc họp ĐHCĐ 2020 của FECON, điều được nhiều cổ đông quan tâm nhất là việc phát hành riêng lẻ cho nhà thầu Trung Quốc CHEC. Theo đó, công ty sẽ phát hàng 32 triệu cổ, tương đương 20,32% VĐL.

CHEC là một đơn vị thi công và đầu tư quốc tế, quan tâm đến thị trường Đông Nam Á nói chung, Việt Nam nói riêng. Sau một thời gian dài hợp tác với Nhật Bản nhưng không phù hợp với điều kiện hợp tác độc quyền của nhà đầu tư này, hiện FCN đang đi tìm những nhà đầu tư mới, và CHEC là một lựa chọn sáng giá. Các dự án của FECON và CHEC đang nắm tới nếu hợp tác thành công là các dự án hạ tầng ven biển và trên biển vốn là thế mạnh của FECON.

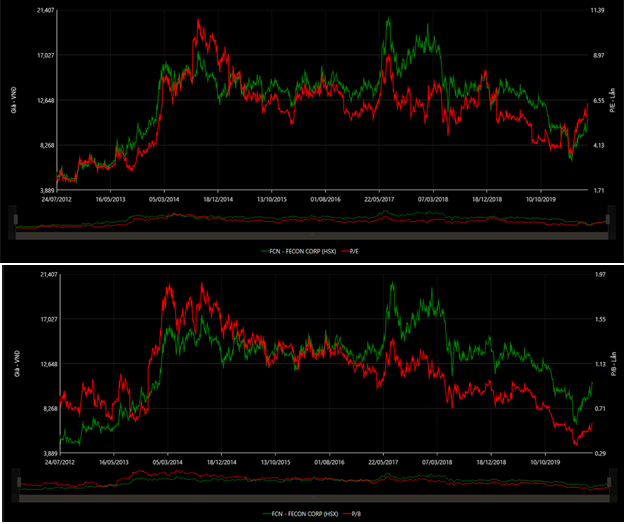

Tuy nhiên vùng biển vốn là một vùng lãnh thổ nhạy cảm, và việc đưa một nhà thầu Trung Quốc vào gây nhiều tranh cãi về mặt chính trị trong buổi họp ĐHCĐ của FCN. Đáp lại thắc mắc của cổ đông, BLĐ cho biết: (Hình 13)

Tạm gác qua vấn đề về chính trị mà theo BLĐ là “không biết bao giờ mới xảy ra”, chúng tôi quan tâm nhiều hơn đến rủi ro pha loãng của doanh nghiệp. Có thể nói từ ngày lên sàn năm 2012, FCN liên tục tăng vốn bằng cả hình thức chào bán, phát hành riêng lẻ hay cổ tức bằng cổ phiếu. Mới đây nhất là phát hành cổ phiếu để chuyển đổi trái phiếu, và năm 2020 là câu chuyện phát hành riêng lẻ cho nhà thầu Trung Quốc. Như chúng tôi đã nói bên trên, dòng tiền của FCN thật sự rất yếu, liên tục phải vay nợ hoặc tăng vốn để bù đắp vào các dự án, các công ty con bởi công tác thu nợ gặp nhiều khó khăn. Việc pha loãng 20% mà doanh thu công ty mẹ năm nay không thể tăng trưởng 35% như những gì BLĐ đề ra sẽ là một hồi chuông cảnh báo mạnh mẽ đến cổ đông của công ty này. BLĐ cũng thừa nhận nếu không tăng vốn thì sẽ phải đi vay ngân hàng, mất nhiều chi phí, lợi nhuận sẽ phải đem đi trả lãi ngân hàng hết. Với quy mô ngày càng mở rộng mà dòng tiền vẫn yếu như bây giờ thì chúng tôi dự đoán trong tương lai rủi ro pha loãng sẽ vẫn còn tiếp tục hiện diện.

4. Định giá

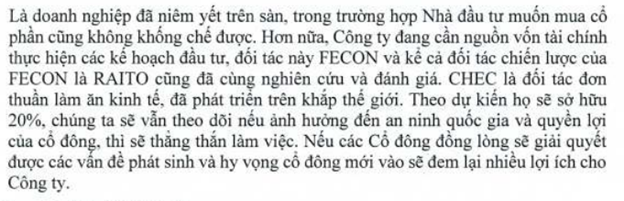

Sau khi phân tích kĩ lượng doanh nghiệp để tìm cơ hội, cân nhắc rủi ro thì điều mà nhà đầu tư chờ đợi nhiều nhất có lẽ là định giá. Hiện PE và PB của FCN đều đang về vùng khá thấp tuy nhiên để nói là rẻ thì theo chúng tôi không phải là rẻ. Ngoài rủi ro pha loãng thì nhà đầu tư cần chú ý rằng dù có đạt kế hoạch hay không thì BLĐ cũng đều được nhận 10% thưởng vào Quỹ khen thưởng phúc lợi và đơn cử trong năm 2019 thì HĐQT và BKS còn nhận được 0,9% LNST để khen thưởng trực tiếp. Theo tính toán của chúng tôi thì PE trung bình 5 năm gần đây của FCN vào khoảng 6 – 7 lần. Mức PE hiện tại là 6.31x nên chúng tôi không còn thấy quá hấp dẫn. (Hình 14)

Chúng tôi cũng tính vào cả rủi ro BLĐ không hoàn thành mục tiêu đề ra trong năm 2020 như những năm khác, với con số hoàn thành khoảng 80% LNST công ty mẹ và pha loãng thì PE fwd lên đến 12 lần với EPS là 930đ/cổ phiếu. Vì vậy chúng tôi không còn thấy FCN đủ rẻ để đầu tư.

Kết luận: Chúng tôi nhận thấy tiềm đầu tư công năm 2020 sẽ là key chính kích hoạt cơn sóng cho ngành xây dựng trong đó có FCN. Trong năm 2020, FCN dự kiến ký được 5.500 tỷ với các dự án lớn, ước tính tiền thu được từ những khoản đầu tư năng lượng tái tạo cũng như các công ty con khá ấn tượng. Nhưng tình hình thu hồi công nợ, dòng tiền xoay vòng vốn chủ yếu đến từ vay nợ và phát hành cổ phiếu cũng như khả năng hoàn thành đúng kế hoạch đề ra lại là những điểm trừ lớn của doanh nghiệp này. Xét về định giá thì PE trung bình qua các năm của FCN là từ 6 – 7 lần trong khi mức PE hiện tại đã vào khoảng 6.18 lần thì mức upside này theo chúng tôi chưa đủ hấp dẫn. Có thể FCN sẽ chạy theo sóng đầu tư công, nhưng với chúng tôi mức giá này đã phản ánh đầy đủ các yếu tố rủi ro của doanh nghiệp.

Vì vậy, chúng tôi khuyến nghị KHÔNG GIẢI NGÂN đối với mã cổ phiếu này.

———-Team LTBNM tổng hợp và phân tích ————-