I. Điểm nhấn BCTC và tiềm năng tăng trưởng

1. Điểm nhấn báo cáo tài chính Q2 – 2020

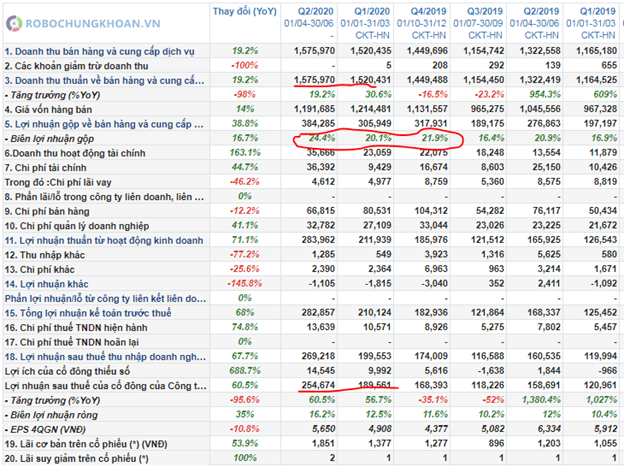

DGC vừa công bố kết quả kinh doanh ấn tượng, theo đó doanh thu đạt 1,576 tỷ, tăng trưởng 19.2% YoY. Doanh thu tăng trong khi tổng các chi phíkhông tăng giúp LNST tăng trưởng mạnh 60.5% YoY đạt 254.7 tỷ. Biên lợi nhuận gộp tiếp tục ở mức cao và gia tăng lên 24.4%. Kết thúc quý 2-2020 EPS 4 quý gần nhất đạt 5.65K

Hình 1: kết quả kinh doanh Q2 – 2020 của DGC

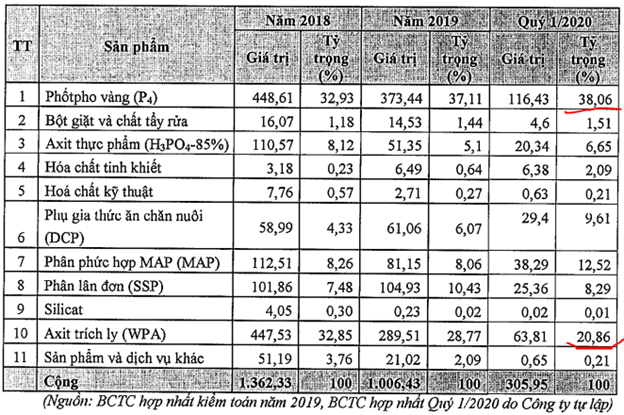

Đóng góp chính vào doanh thu và lợi nhuận của công ty đó là mảng bán thành phẩm như phốt pho vàng (P4), axit trích ly (H3PO4 theo phương pháp trích ly) hay nguyên liệu cho ngành phân. Tại báo cáo tài chính quý 2 không phân chi tiết từng mảng đóng góp vào doanh thu và lợi nhuận, nhưng theo số liệu quý 1 thì đóng góp lớn nhất đến lợi nhuận là mảng phốt pho vàng, sau đó là axit trích ly (Tham khảo bảng dưới đây)

Hình 2: Cơ cấu đóng góp lợi nhuận gộp từng mảng cho DGC

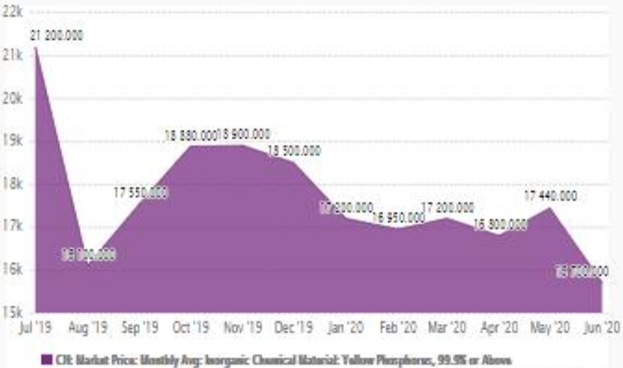

Trong hơn 2 năm gần đây mảng phốt pho vàng đang tăng dần trở thành mảng mũi nhọn của công ty còn sản phẩm axit trích ly đang có xu hướng giảm dần. Sản phẩm phốt pho là sản phẩm phục vụ trong nhiều ngành công nghiệp nên nhu cầu đầu ra khá lớn sẽ là động lực duy trì đà tăng trưởng cho công ty trong các năm tới. Hiện tại tháng 6,7 giá phốt pho vàng có xu hướng giảm so với 3 quý gần đây duy trì ở mức cao.

Hình 3: Diễn biến giá phốt pho vàng trong 1 năm gần đây

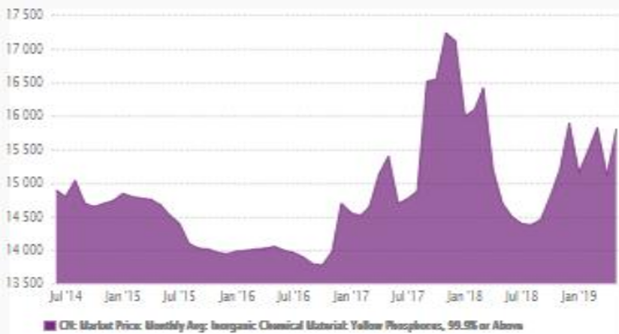

Tuy nhiên nếu nhìn xa trong 5 năm gần đây thì giá phốt pho vàng có xu hướng chung là đi lên nên việc giảm giá nhẹ trong 2 tháng gần đây (hình 4) theo chúng tôi là không quá lo ngại vì nhu cầu và xu hướng dài hạn vẫn là đi lên.

Về thị trường thì 76% doanh thu của công ty đến từ thị trường xuất khẩu với các nước như Nhật Bản, Hàn Quốc, Đài Loan với sản phẩm phốt pho vàng cho lĩnh vực công nghiệ điện tử, Ấn Độ với sản phẩm axit phốt pho rích cho lĩnh vực phân bón.

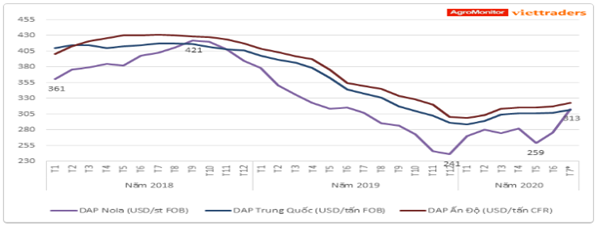

Trong các quý gần đây mảng axit trích ly đang giảm dần tỉ lệ đóng góp vào doanh thu 1 phần do đầu ra ngành phân bón cuối 2019 và 6 tháng 2020 đang khá chững do dư cung.

https://nongnghiep.vn/gia-phan-bon-nhieu-kha-nang-se-giam-trong-3-nam-toi-d263603.html

Hiện tại sức tiêu thụ ngành phân bón đã tăng trưởng trở lại do nhu cầu lương thực trong mùa dịch covid, tuy nhiên phải mất 1 vài quý để hết dư cung phân bón và tăng nhu cầu nguyên liệu phốt pho rích trở lại.

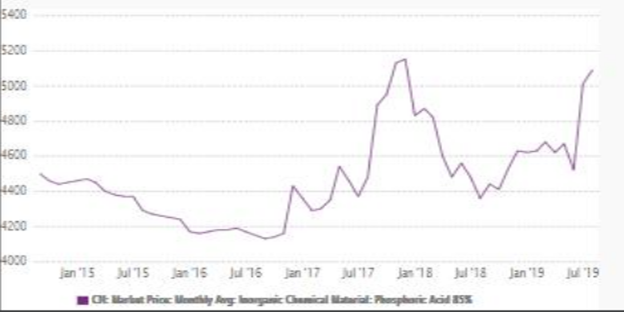

Hình 5: Biến động giá axit photphoric

Về giá trong các năm gần đây được duy trì ở mức khá cao. Vì vậy chỉ cần đầu ra được cải thiện (Hiện đang được cải thiện dần cho ngành phân bón) thì mảng axit trích ly sẽ tăng trưởng trở lại, theo chúng tôi quý 4 sẽ là quý mảng này bắt đầu tăng trưởng lại.

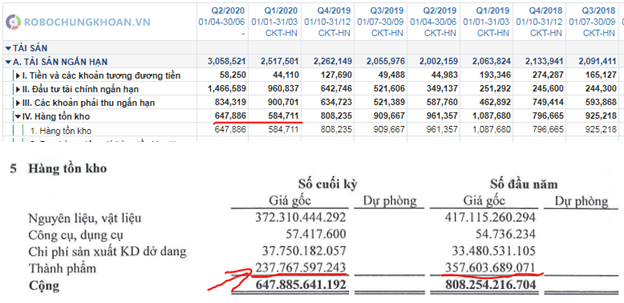

Trong 2 quý gần đây tồn kho của công ty đều có xu hướng giảm so với các quý trước, phần lớn là do tồn kho thành phẩm giảm. Chúng tôi cho rằng nó đến từ nguyên nhân đầu ra của công ty đang được tiêu thụ rất tốt khiến cho lượng tồn kho thành phẩm giảm đi. Do nguồn nguyên liệu của công ty đa phần được cung cấp bởi các công ty cùng trong tập đoàn hoặc là bạn hàng lâu năm nên mối lo thiếu nguồn nguyên liệu làm giảm tồn kho thành phẩm là không cao.

Hình 6: Cơ cấu hàng tồn kho của công ty

Như vậy điểm nhấn từ báo cáo tài chính quý 2 chính là tình hình tiêu thụ đầu ra của công ty đang rất tốt giúp doanh thu và lợi nhuận đều tăng trưởng ấn tượng, các chi phí được quản lý tốt.

2. Điểm nhấn và tiềm năng tăng trưởng

a. Nhu cầu phốt pho trong nước và trên thế giới

Trong nông nghiệp phốt pho là nguyên liệu chính cho sản phẩm NPK cùng với Kali và Nitơ. Trong sản phẩm NPK thì tỉ lệ P thường chiếm phần lớn so với 2 thành phần còn lại. Vì vậy sản phẩm phốt pho 80% là để cung ứng cho ngành phân bón và chỉ khoảng 20% cho ngành khác. Hiện tại do tình hình dịch bệnh covid-19 diễn biến khá phức tạp khiến các quốc gia đều tăng cường dự trữ lương thực để đảm bảo an ninh lương thực giúp cho đầu ra của ngành nông nghiệp và phân bón khởi sắc hơn, hứa hẹn sẽ giúp DGC tiếp tục phát triển mạnh hơn trong mảng này, như đã nói ở trên chúng tôi kỳ vọng từ quý 4 mảng axit trích ly sẽ tăng trưởng tốt trở lại.

Giá phốt phát đầu ra cho sp axit trích ly biến động đồng pha với giá sp phân bón như NPK, DAP. Như biểu đồ giá trên (Hình 7) chúng ta có thể thấy từ tháng 7 giá đã có xu hướng tăng lên sau 2 năm giảm giá. Với nhu cầu đầu ra tốt trở lại thì xu hướng giá sẽ duy trì và tăng dần trở lại.

Về lĩnh vực công nghiệp và thực phẩm, hiện tại sản phẩm phốt pho vàng với chất lượng sản phẩm tốt, đáp ứng được yêu cầu khắt khe từ các thị trường khó tính như Nhật Bản, Hàn Quốc hay Đài Loan giúp công ty ngày càng đẩy mạnh được sản lượng xuất khẩu. Với năng lực sản xuất trong nước đang chưa đáp ứng đủ nhu cầu trong nước và quốc tế hứa hẹn dư địa tăng trưởng lớn cho ngành sản xuất phốt pho vàng. Chưa kể đây là ngành có lợi nhuận ổn định, đầu tư không quá nhiều và thời gian thu hồi vốn nhanh chỉ 2-3 năm.

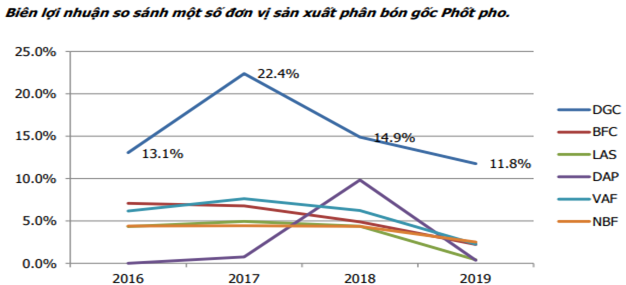

b. Sở hữu chuỗi sản xuất, cung ứng khép kín

Trong năm 2018 DGC đã tiến hành cơ cấu và sáp nhập các đơn vị sản xuất kinh doanh sản phẩm gốc phốt pho vào thành một tập đoàn sản xuất hóa chất, phân bón phốt pho hàng đầu với công suất lên đến 500,000 tấn. Việc sáp nhập giúp công ty sở hữu chuỗi quy trình sản xuất khép kín với các sản phẩm đa dạng giúp cho công ty có lợi thế cạnh tranh đặc biệt so với các đơn vị sản xuất đơn lẻ 1 loại sản phẩm như sản xuất phân bón từ quặng apatit. Chính nhờ đa dạng hóa sản phẩm và khép kín chuỗi sản xuất giúp cho biên lợi nhuận của công ty cải thiện và đạt rất cao, từ đó giúp cho công ty dễ dàng trong việc cạnh tranh với các đối thủ trong và ngoài nước. (Hình 8)

c. Mở rộng quy mô sản xuất giúp tăng công suất và sản lượng sản phẩm

Trong năm 2019-2020 công ty liên tục mở rộng quy mô sản xuất như:

– Thành lập công ty TNHH MTV Hóa chất Đức Giang Nghi Sơn với vốn điều lệ 1000 tỷ, vốn đầu tư 12,000 tỷ cho 3 giai đoạn. GD1 đầu tư 2400 tỷ để làm nhà máy sản xuất xút lỏng với công suất 50,000 tấn/ năm dự kiến hoạt động 10/2021. GD2 vốn 6000 tỷ sản xuất xút rắn 10,000 tấn/năm và nhựa PVC 150,000 tấn/năm, GD3 vốn 3600 tỷ sản xuất soda công suất 400,000 tấn/năm. Khi nhà máy Nghi Sơn đi vào hoạt động sẽ giúp sản phẩm vận chuyển vào miền trung và miền nam dễ dàng hơn giúp tiết kiệm chi phí.

Với công suất nhà máy lớn, khi giai đoạn 1 đi vào hoạt động sẽ cung cấp lượng lớn xút lỏng cho ngành sản xuất bột giặt hay chất tẩy rửa, dự kiến mỗi năm có thể đem về cho công ty 500-700 tỷ doanh thu, lợi nhuận có thể đạt 100 tỷ hàng năm.

– Dự án mỏ Apatit – Khai trường 25 với trữ lượng khoảng 3.7 triệu tấn khai thác trong vòng 6 năm với vốn đầu tư 210 tỷ, lợi nhuận dự kiến 300 tỷ và sẽ bắt đầu đi vào hoạt động từ quý 4-2020, như vậy từ quý 4 2020 trở đi mỗi năm mỏ Apatit sẽ đóng góp thêm 50 tỷ lợi nhuận về cho công ty.

– Dự án đầu tư xây dựng nhà máy sản xuất các loại chất tẩy rửa tại Hưng Yên với vốn đầu tư 210 tỷ và đi vào hoạt động từ năm 2019 và khi dịch covid đang diễn biến phức tạp thì mảng chất tẩy rửa vẫn sẽ tiếp tục duy trì mức tăng trưởng tốt do nhu cầu đầu ra lớn.

– Nhà máy sản xuất phân bón NPK công suất 100,000 tấn/năm tại Lào cai với tổng vốn đầu tư 65 tỷ và dự kiến đi vào hoạt động từ tháng 5/2020. Hiện tại giá phân bón NPK dao động 8-12k tùy loại thì nếu chạy full công suất mỗi năm nhà máy dự kiến sẽ đem về cho DGC 80-100 tỷ lợi nhuận gộp.

Với việc các nhà máy mới khi đi vào hoạt động ổn định sẽ giúp tăng sản lượng đầu ra, đảm bảo kế hoạch xuất hàng. Đầu ra thuận lợi và công suất nhà máy liên tục được mở rộng chính là động lực lớn nhất giúp công ty lớn mạnh. Chúng tôi thấy từ 2021 công ty hoàn toàn có thể thu thêm 200-250 tỷ lợi nhuận từ việc các công ty con, nhà máy mới đi vào hoạt động.

3. Cơ cấu tài chính, dòng tiền

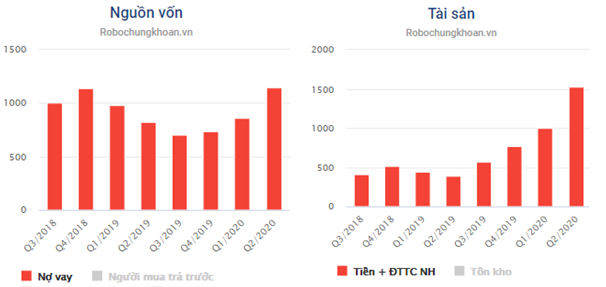

Hiện nay công ty đang trong giai đoạn mở rộng nhà máy và nâng cao công suất nên rất cần dòng tiền lưu động lớn. Theo báo cáo tài chính quý 2 thì tổng nợ vay của công ty là 1142 tỷ, chiếm 30% vốn chủ sở hữu. Nếu so với các công ty khác đang trong giai đoạn mở rộng thì đây là tỉ lệ vay khá thấp, chưa kể công ty có lượng tiền mặt dồi dào gửi ngân hàng lên đến hơn 1500 tỷ. Nhiều hơn số nợ vay mà công ty đã vay.

Hình 9: Tình hình tài chính của DGC trong các quý gần đây

Chúng ta có thể thấy sức khỏe tài chính của công ty tốt đến thế nào cho đến quý 2-2020.

Tuy nhiên trong các năm tới nhu cầu tiền vốn đầu tư cho các dự án dự kiến còn lớn hơn nhiều. Mới đây chủ tịch công ty cũng đã thông báo rằng từ nay cho đến 2026 thì công ty sẽ cần đến số vốn lên tới 10,000 tỷ. Dự kiến trong 5 năm tới công ty sẽ có lãi tích lũy khoảng 4,000 tỷ cộng với số tiền mặt hiện tại là 1,500 tỷ. Số còn lại công ty sẽ phải đi vay hoặc phát hành thêm cổ phiếu để có tiền đầu tư cho các dự án.

Với động thái mới nhất là chuyển sàn giao dịch từ HNX sang HOSE thì có thể thấy rất rõ mục đích của công ty đó chính là bán vốn bằng phát hành thêm để lấy tiền đầu tư cho các dự án trong tương lai. Với nền tảng tài chính tốt, sức hút ngành thì việc phát hành thêm là việc không khó khăn, thậm chí giá phát hành có thể đạt ở mức cao tương đương giá cp trên thị trường.

Với nhu cầu vốn lớn (Khoảng 3000-5000 tỷ) thì theo chúng tôi cp công ty sẽ bị pha loãng thêm 20-30% nếu công ty quyết định huy động vốn thông qua phát hành thêm.

Quý nhà đầu tư nên chú ý vấn đề này vì pha loãng sẽ làm EPS giảm và cần được chiết khấu để định giá cho phù hợp.

II. Kết luận

Như vậy với 1 báo cáo tài chính ấn tượng, ngành nghề đang gặp nhiều thuận lợi cùng việc mở rộng sản xuất thì chúng tôi thấy DGC sẽ còn tăng trưởng trong các quý tới. Chủ tịch công ty có thông tin kế hoạch 5 năm tới dự tính lãi 4000 tỷ, tức mỗi năm lãi khoảng 800 tỷ tương đương EPS 6.2K. Chúng tôi cho rằng đây không phải con số viển vông và thậm chí công ty hoàn toàn có thể vượt được con số này.

Về định giá, hiện tại kết thúc quý 2-2020 EPS công ty đạt 5.65k, PE đạt mức 7.15 và đây là mức khá cao cho hiện tại của công ty chưa kể nguy cơ bị pha loãng. Chúng tôi đánh giá giá trị hợp lí trong năm nay của DGC nằm ở mức 40-45k đồng.

———-Team LTBNM tổng hợp và phân tích ————-