“Bất ngờ” là cụm từ để nói về báo cáo tài chính mới nhất quý 3-2021 của VHC. Trái với dự đoán của nhiều nhà đầu tư về những khó khăn dành cho các doanh nghiệp cá tra trong quý 3-2021, VHC đã công bố bctc quý 3 với sự tăng trưởng mạnh cả về doanh thu và lợi nhuận. Theo đó doanh thu của công ty tăng 23.9% và lợi nhuận sau thuế tăng 45.6%. Vậy tại sao VHC lại lật ngược được thế cờ và vươn lên trong lúc khó khăn nhất của đại dịch? Và khi dịch được kiểm soát VHC liệu có vươn tầm chiếm lĩnh thị trường hay không?

Để hiểu cấu trúc tài chính và thông tin khái quát về doanh nghiệp quý nhà đầu tư có thể đọc tại bài viết gần nhất của chúng tôi về VHC vào cuối tháng 5 năm nay:

https://langtubuonnuocmam.com/vhc-chao-don-ngay-tro-lai-cua-nu-hoang-ca-kho-to/

Trong bài viết này chúng tôi sẽ update các thông tin mới từ báo cáo tài chính quý 3, tình trạng thị trường ngành cá hiện tại và xu hướng cũng như dự đoán kết quả kinh doanh các quý tới của VHC.

I. Kết quả kinh doanh quý 3-2021

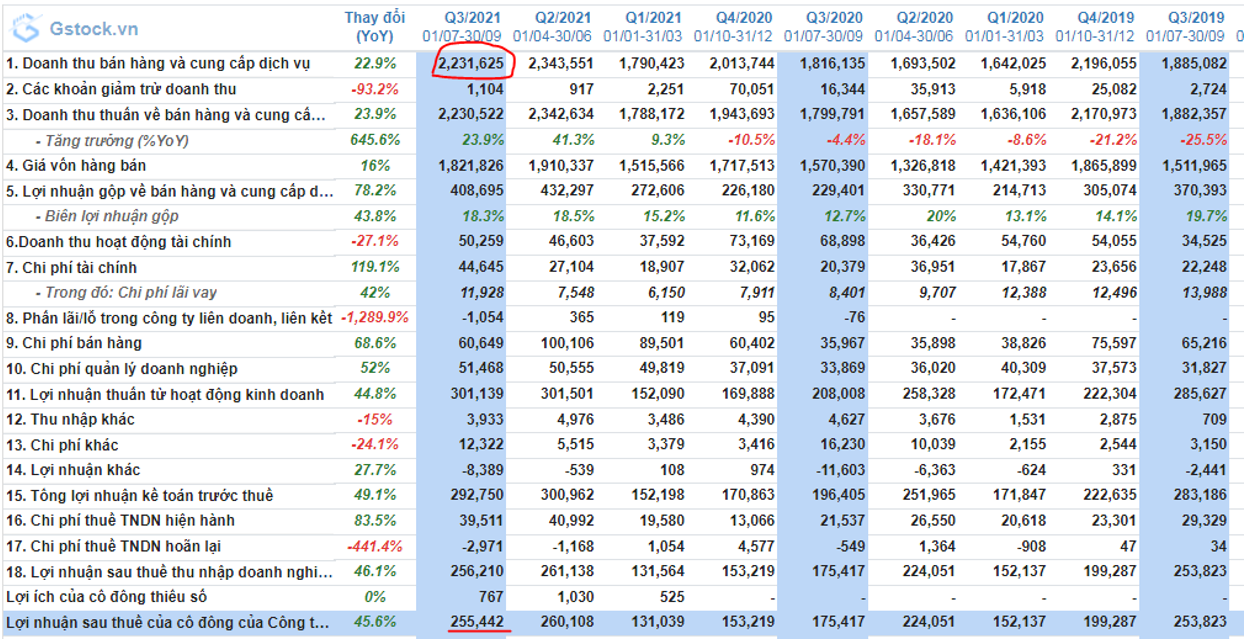

VHC đã công bố báo cáo tài chính quý 3-2021 hết sức bất ngờ với doanh thu đạt 2,232 tỷ đồng, tăng 23.9% so với cùng kỳ. Lợi nhuận sau thuế đạt 255 tỷ đồng, tăng 45.6% so với cùng kỳ. (Hình 1)

Trong điều kiện bình thường thì đây là con số cũng không quá ngạc nhiên với một doanh nghiệp đầu ngành và luôn thể hiện năng lực tốt trong các năm qua. Nhưng chúng ta đều biết tại quý 3, các doanh nghiệp phía nam, nhất là các doanh nghiệp sử dụng nhiều lao động bị ảnh hưởng nặng nề như thế nào bởi dịch bệnh covid. Từ dừng sản xuất cho đến 3 tại chỗ, giãn cách và hoạt động không full công suất. Tuy nhiên tại sao VHC lại vượt qua khó khăn và thậm chí là vượt qua suất xắc như thế nào?

- Về doanh thu bán hàng tăng tốt:

+ Do nhu cầu của khách hàng vẫn duy trì ở mức cao tại các thị trường như Mỹ (đã tiêm vắc xin và mở cửa hồi phục nền kinh tế)

+ VHC dù ảnh hưởng bởi dịch khiến hoạt động sản xuất gặp khó khăn nhưng nhờ vào tồn kho sẵn có vẫn đảm bảo đủ đơn hàng. VHC nhờ kho lạnh vừa xây dựng đã tạo lợi thế cho chính mình trong giai đoạn khó khăn nhất của dịch bệnh. Tổng sức chứa 2 kho lạnh mới xây của VHC lên đến 2,000 pallet giúp công ty duy trì được tồn kho sẵn có và đảm bảo chất lượng. Trong mùa dịch VHC vẫn vận hành được 50-60% công suất với công suất 400-500 tấn/ ngày.

+ Các công ty đối thủ gặp nhiều khó khăn trong việc vận hành sản xuất trong mùa dịch ( ANV chỉ sản xuất 140-150 tấn/ ngày, Vạn Đức Tiền Giang chỉ có 40-50 tấn/ ngày, Biển Đông phải ngưng sản xuất và chỉ làm hàng từ cá nguyên liệu có sẵn khi có đơn hàng).

- Về chi phí sản xuất:

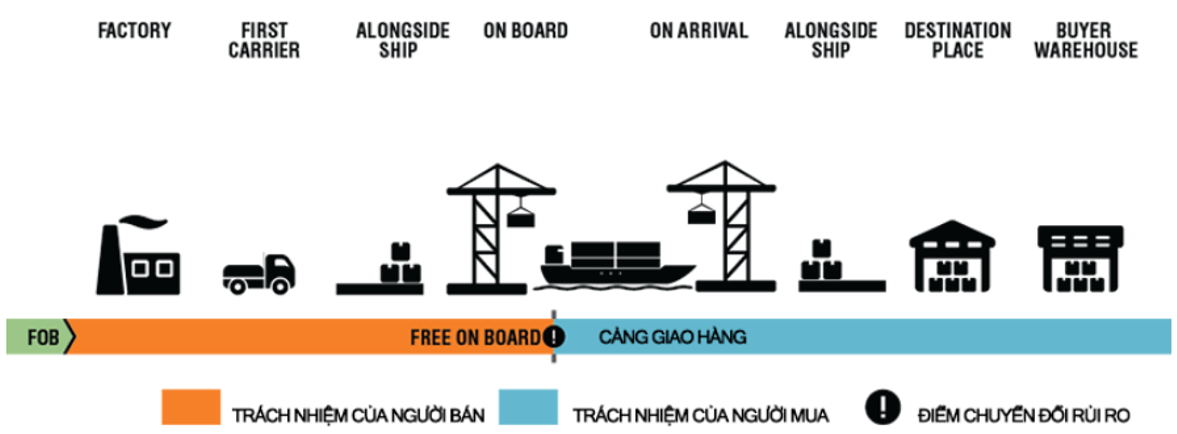

+ Trong các quý trước VHC phải chịu phí vận tải làm tăng chi phí lên rất cao ảnh hưởng lợi nhuận của công ty. Tuy nhiên công ty đã đàm phán đẩy phần lớn hợp đồng sang hợp đồng mua bán FOB giúp đẩy chi phí vận tải sang khách hàng giúp giảm chi phí, không ảnh hưởng đến lợi nhuận công ty thay vì quá nhiều hợp đồng CFR (là loại hđ mà VHC phải chịu chi phí vận chuyển trên biển).

+ Giá cá nguyên liệu đầu vào của VHC ít biến động theo giá thị trường trong khi giá cá đầu ra đang có xu hướng tăng tốt giúp tăng biên lợi nhuận cho công ty.

Ngoài kết quả kinh doanh trên báo cáo tài chính còn một số chỉ số khác đáng chu ý như:

- Hàng tồn kho tại quý 3 thường được duy trì ở mức cao hơn quý 2 để chuẩn bị cho quý 4 cao điểm xuất khẩu của công ty nhưng tại quý 3-2021 tồn kho của VHC lại giảm. Theo chúng tôi nguyên nhân do trong quý 3 tình hình dịch bệnh phức tạp nên công ty gặp khó khăn trong việc nhập tồn kho trong khi đơn hàng vẫn xuất tốt khiến tồn kho giảm đi. Tuy nhiên trong quý 4 khi dịch đã được ổn định và sản xuất trở lại bình thường chúng tôi cho rằng tồn kho sẽ tăng trở lại và cũng không ảnh hưởng đến các đơn hàng đã ký.

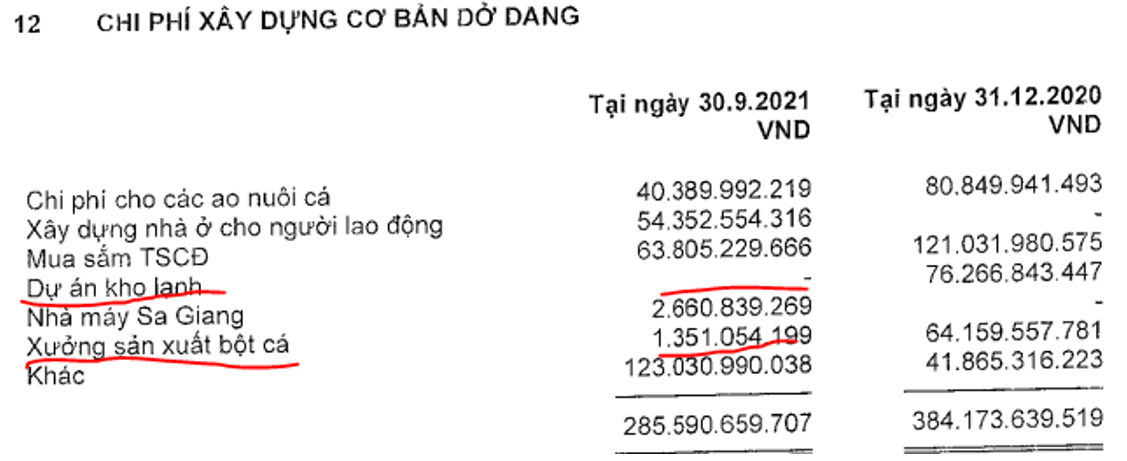

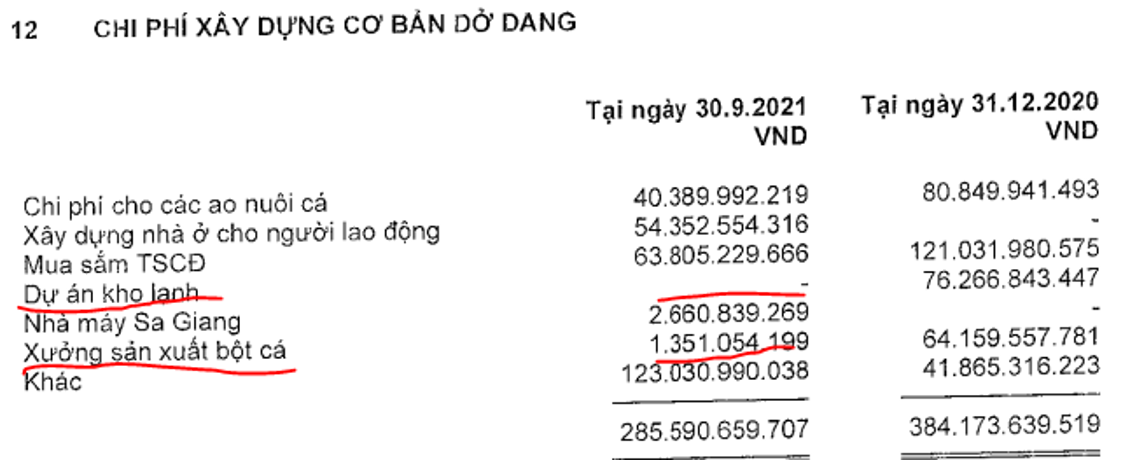

- Thuyết minh chi tiết mục xây dựng cơ bản dở dang có thể thấy trong quý 3 kho lạnh đã được hoàn thành để đưa vào sản xuất. Nhà máy sản xuất bột cá cũng vậy. Cụ thể như ảnh 2 dưới:

- Tài chính công ty vẫn duy trì tốt dù qua đại dịch. Tỉ lệ đòn bẩy thấp nhất ngành, nợ vay ở mức 1,536 tỷ đồng, chỉ chiếm 19% tổng tài sản. Cổ tức chi trả đều 15-20%

Với kết quả kinh doanh đã đạt được trong quý 3 cùng vĩ mô nền kinh tế đang tốt dần lên, chúng tôi cho rằng quý 4 công ty sẽ tiếp tục duy trì doanh thu và lợi nhuận lớn. Cụ thể hơn tình hình các mảng kinh doanh và kết quả các quý tới chúng tôi sẽ trình bày trong phần dưới của bài viết.

II. Phân tích các mảng kinh doanh của công ty

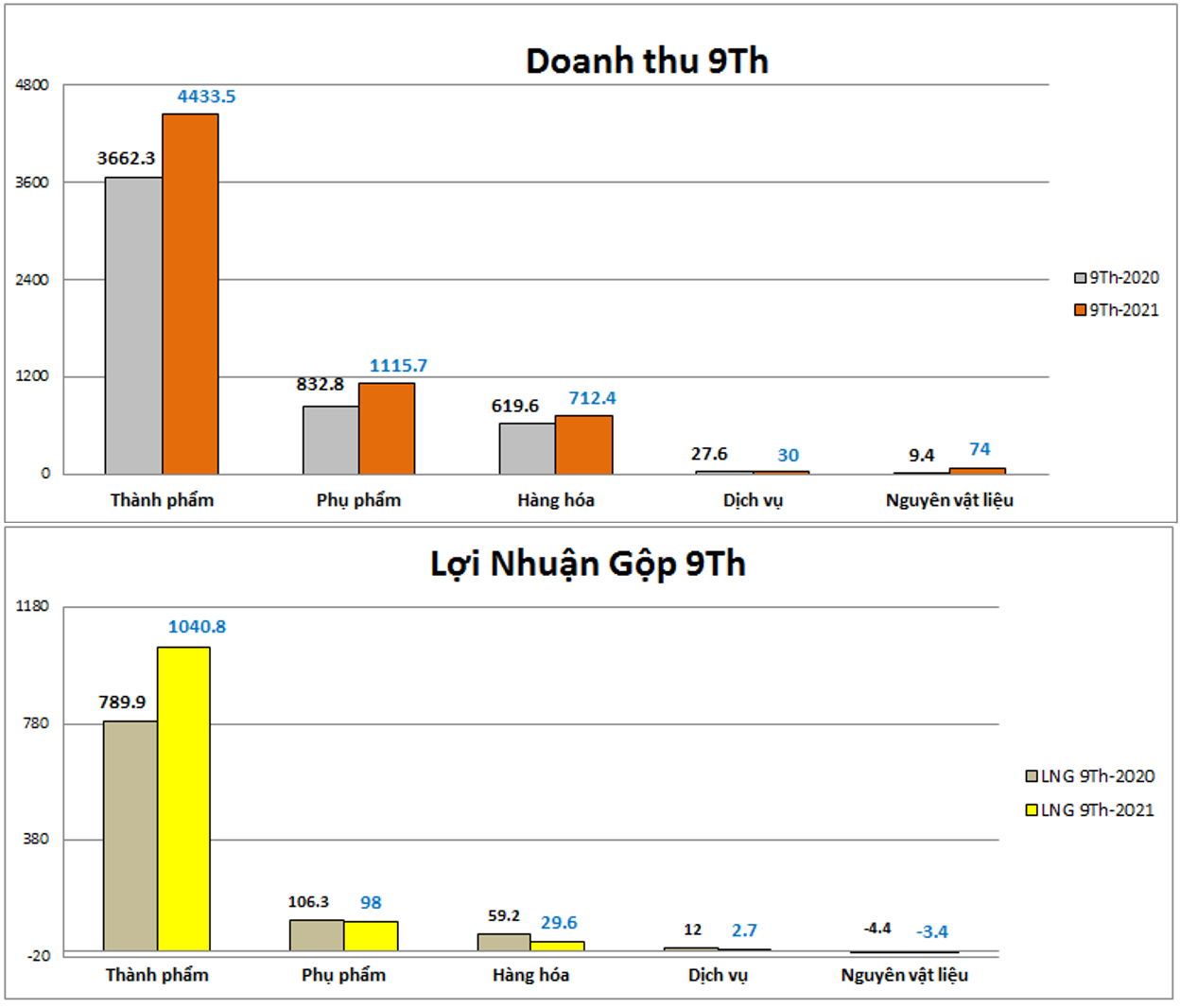

Hiện công ty có 3 mảng kinh doanh chính đóng góp vào doanh thu và lợi nhuận là cá tra filler, phụ phẩm và sản phẩm sức khỏe. (Hình 3)

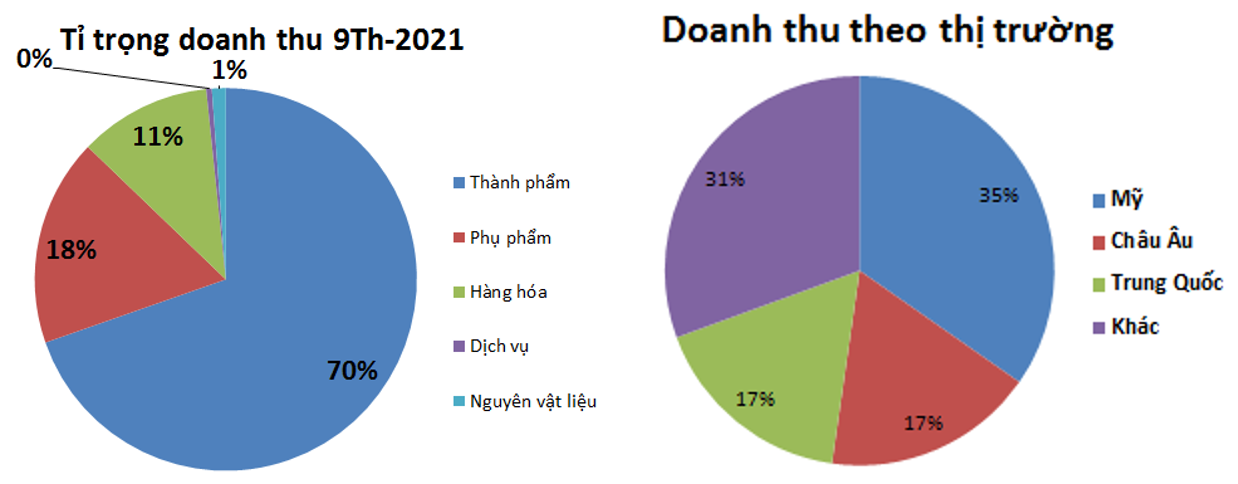

1. Mảng cá tra filler – thành phẩm

Đây là mảng đóng góp chính cho doanh thu và lợi nhuận của công ty khi đóng góp đến 70% doanh thu cho VHC tính trong 9 tháng đầu năm 2021. Và thị trường xuất khẩu chính của VHC là Mỹ (35%), sau đó đến EU và Trung Quốc. Và trong 9 tháng đầu năm 2021 các mảng trừ thành phẩm đều tăng trưởng âm so với 2020. Vì vậy mảng thành phẩm có vai trò và đóng góp rất quan trọng đến kết quả kinh doanh của VHC. (Hình 4)

Về mảng cá tra thành phẩm của VHC có một số thông tin chính và điểm nhấn sau:

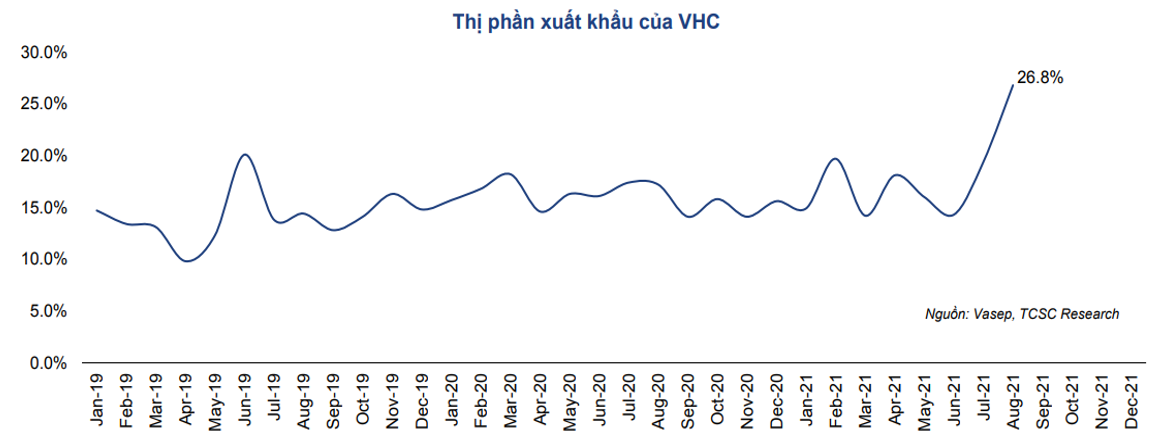

- Công ty đang là doanh nghiệp dẫn đầu ngành cá tra tại Việt Nam về thị phần ngành. Trong quý 3 thị phần của VHC càng tăng lên khi các đối thủ gặp khó khăn (từ khoảng 15% đã tăng vọt lên 26.8% ) (Hình 5)

- VHC là doanh nghiệp xuất khẩu thủy sản có lợi nhuận tốt nhất trong tình hình phong tỏa trong quý 3. Công ty đã duy trì hoạt động ở mức 85-90% công suất và giữ được chi phí ổn định khi sản xuất 3 tại chỗ.

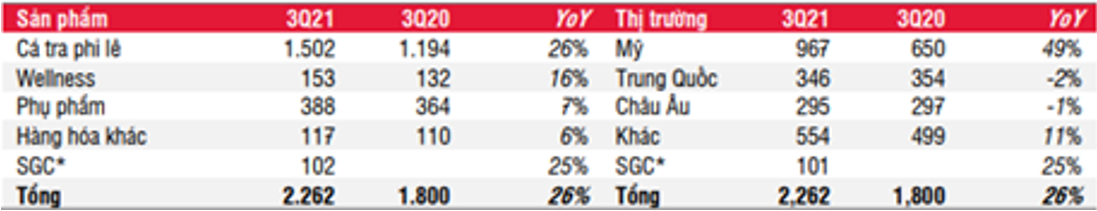

- Trong quý 3 mảng cá tra tăng trưởng 26% so với cùng kỳ. Trong đó đóng góp chính là tăng trưởng đến từ thị trường Mỹ với mức tăng 49% so với cùng kỳ. Thị trường Trung Quốc và EU giảm nhẹ tương ứng 1 với 2%. (Hình 6)

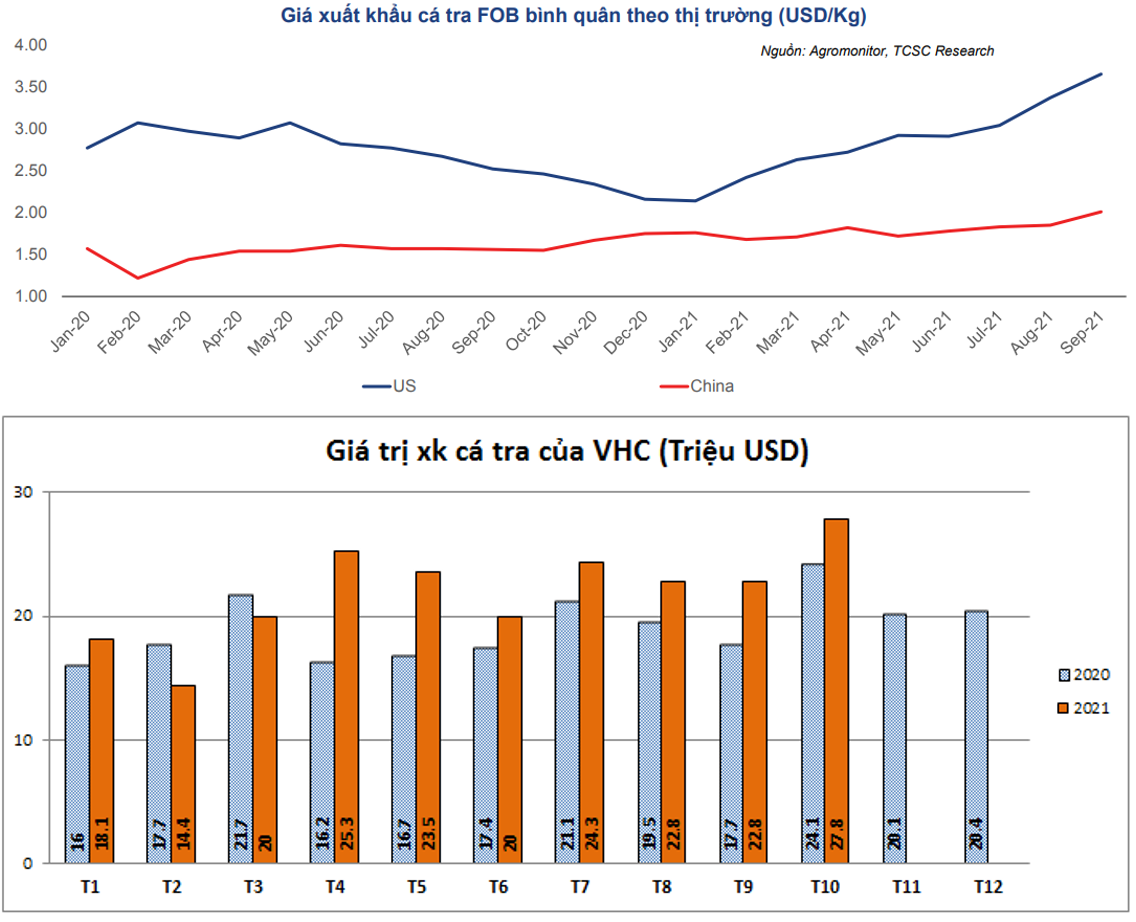

- Nhu cầu cá tra tăng mạnh tại thị trường Mỹ khi nền kinh tế phục hồi đã giúp sản lượng xuất khẩu và giá bán đều tăng rất tốt. trong quý các tháng đầu tiên của quý 4 chúng tôi cập nhật thì giá bán vẫn đang tiếp tục tăng và tình hình xuất khẩu vẫn đang rất thuận lợi.Hiện giá ca tra bán tại Mỹ đã vượt đỉnh 2 năm và tiếp tục tăng. (Hình 7)

- Về nguồn cung, VHC đang tăng dần tự chủ nguồn cung (tự cung cấp trên 60% nguyên liệu đầu vào) và ít ảnh hưởng bới biến động giá thị trường nhờ xây dựng được mối quan hệ kinh doanh vững mạnh với các hộ nuôi trong hệ thống. Như vậy nếu giá bán vẫn tiếp tục được duy trì ở mức cao sẽ giúp biên lợi nhuận của công ty tăng lên trong các quý tới.

- Trong chăn nuôi cá nguyên liệu, chi phí thức ăn chiếm 70-80%, VHC đã liên kết với Pimico International để cấp bột cá cho họ và nhập thức ăn cho cá nên sẽ có mức giá tốt hơn so với thị trường. VHC cũng áp dụng các phương pháp kỹ thuật mới trong nuôi cá để đạt năng suất tốt hơn như hệ thống nuôi cá tuần hoàn không thay nước, …

- Về chi phí vận tải: trong các quý trước chi phí vận tải là ác mộng với VHC khi tăng liên tục khiến chi phí công ty tăng mạnh, ảnh hưởng lớn đến lợi nhuận của công ty. Tuy nhiên trong quý 3 nhờ đàm phán hợp đồng sang dạng FOB (free on board) giúp đẩy chi phí vận tải sang khách hàng đã giúp VHC không còn phụ thuộc chi phí vận tải nữa. Điều này giúp tăng biên lợi nhuận và lợi nhuận cho VHC. (Hình 8)

Như vậy với những thông tin trên chúng ta có thể thấy mảng chính của VHC là cá tra filler đang gặp nhiều thuận lợi từ nhu cầu, giá bán và chi phí đầu vào. Vì vậy sẽ không có gì là bất ngờ nếu quý 4-2021 VHC vẫn tiếp tục ghi nhận doanh thu và lợi nhuận lớn cho mảng cá tra filler. Theo như dữ liệu chúng tôi cập nhật mới nhất trong tháng 10 thì sản lượng xuất khẩu của VHC trong tháng 10 đạt 7,941 tấn, đạt giá trị 27.8 triệu USD. Theo đó sản lượng giảm 18.9% so với cùng kỳ nhưng lại tăng 15.25% về giá trị nhờ giá bán tốt hơn. Trong tháng 10 đa phần các công ty khác như ANV, IDI vẫn ghi nhận mức tăng trưởng âm thì với VHC đó là kết quả khả quan.

2. Mảng phụ phẩm

Đây là mảng chiếm tỉ trọng lớn thứ 2 trong doanh thu, lợi nhuận của VHC. Trong 9 tháng đầu năm mảng phụ phẩm đã ghi nhận doanh thu 1116 tỷ đồng, tăng 34% so với cùng kỳ. Tuy nhiên lợi nhuận gộp lại giảm 7.6% còn 98 tỷ đồng do biên lợi nhuận giảm. Chúng tôi kỳ vọng khi thị trường tiêu thụ cá tra hồi phục, nhu cầu đầu ra cho mảng phụ phẩm (thức ăn chăn nuôi, dầu cá…) cũng sẽ tăng lên giúp cải thiện biên lợi nhuận.

Như đã thông tin ở đầu bài viết, trong năm 2021 VHC đang hoàn thiện nốt xưởng sản xuất bột cá để đưa vào hoạt động và hứa hẹn sẽ gia tăng doanh thu và lợi nhuận cho công ty. (Hình 9)

Trong ngắn hạn do đóng góp chưa nhiều và khó tăng trưởng mạnh về lợi nhuận nên chúng tôi không kỳ vọng nhiều vào mảng phụ phẩm. Đây là mảng có thể sẽ đóng góp nhiều hơn cho năm 2022 cho công ty.

3. Mảng sản phẩm sức khỏe

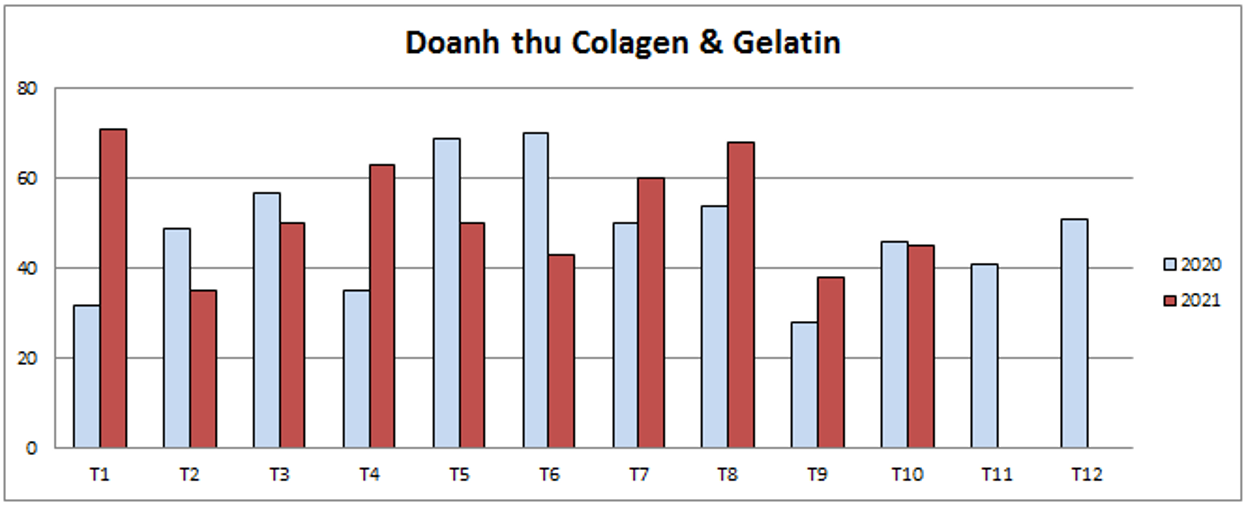

Đây là mảng với sản phẩm đầu ra là Collagen và Gelatin, với kỳ vọng lớn sẽ là mảng có biên lợi nhuận lớn và đóng góp nhiều dần vào kết quả kinh doanh của công ty nhưng hiện tại chúng tôi vẫn chưa thấy đóng góp nhiều từ mảng này cho kết quả kinh doanh của công ty. (Hình 10)

Trong năm 2021 mảng sản phẩm sức khỏe không có nhiều sự tăng trưởng về doanh thu, lũy kế 10 tháng 2021 tổng doanh thu đạt 523 tỷ đồng, tăng 6.7% so với 2020, thấp hơn kỳ vọng tăng trưởng 20-40%/năm mà công ty đã đặt ra. Trong năm 2020 nhà máy nâng công suất từ 2,000 tấn/năm lên 3,500 tấn/năm hoãn lại nên cũng đã ảnh hưởng phần nào đến doanh thu và lợi nhuận của công ty. Chúng tôi kỳ vọng khi nhà máy được hoàn thiện trong các năm tới sẽ có đóng góp tích cực hơn cho mảng này.

III. Tổng kết và định giá

Như vậy với 3 mảng chính đóng góp cho doanh thu và lợi nhuận của VHC đã được phân tích ở trên thì trong quý 4 tới kỳ vọng tăng trưởng sẽ được dồn vào mảng thành phẩm với nhiều điểm sáng tăng trưởng. Quý 3 VHC đã mang lại nhiều bất ngờ về tăng trưởng cho nhà đầu tư và chúng tôi cho rằng trong quý 4-2021 VHC cũng hoàn toàn có thể đạt doanh thu cao hơn 2,300 tỷ đồng, biên lợi nhuận cũng hứa hẹn sẽ tiếp tục duy trì ở mức cao trên 18% giúp mang về lợi nhuận lớn cho công ty.

Về định giá, hiện tại VHC đang giao dịch ở vùng giá 65-67k/cp, tương ứng mức PE khoảng 15 lần. Đây là mức định giá không rẻ nhưng với những kỳ vọng và điểm sáng lớn trong kết quả kinh doanh sắp tới thì cũng không phải là đắt. Chúng tôi cho rằng mức định giá hợp lý với VHC trong quý 4 là 70-75k/cp

VHC được kiến nghị gần nhất tại điểm mua 59.x sau khi BCTC Q3/2021 được phát hành. Tỉ suất lợi nhuận đang đạt 13.5%

![]()

———-Team LTBNM tổng hợp và phân tích ————-