VGI là một trong rất ít mã trên sàn có hoạt động đầu tư và kinh doanh chính tại nước ngoài, vì vậy để phân tích và hiểu được chi tiết về VGI vẫn luôn là điều khó khăn với các nhà đầu tư trong nhiều năm qua. Trong bài viết này bản thân chúng tôi cũng không tự tin có thể phân tích được chi tiết về VGI như các doanh nghiệp khác hoạt động chính trong nước. Một phần do lượng thông tin tiếp cận không nhiều, một phần có nhiều biến ảnh hưởng đến doanh thu và lợi nhuận của công ty, và phần nữa là kiến thức chuyên sâu trong ngành công nghệ là khá khó với những người ngoại đạo như chúng tôi. Tuy nhiên chúng tôi vẫn muốn đưa ra những phân tích cơ bản nào đó về doanh nghiệp, dưới góc nhìn của những nhà đầu tư trên thị trường để giúp quý nhà đầu tư hiểu hơn khi quan tâm đến VGI.(Hình 1)

Trước tiên về diễn biến giá trong 1 năm gần đây của VGI là dạng đi ngang trong biên độ rộng. Tức cổ phiếu biến động rất lớn trong ngắn hạn nhưng lại giao dịch quanh trục giá đi ngang. Nếu không thực sự hiểu về doanh nghiệp hay đánh ngắn hạn thì đây là cổ phiếu rất “ớn” đối với các nhà đầu tư vì sự biến động lớn của nó. Dưới đây chúng tôi sẽ phân tích FA doanh nghiệp để xem có kỳ vọng lớn gì trong thời gian tới hay không.

I. Kết quả kinh doanh

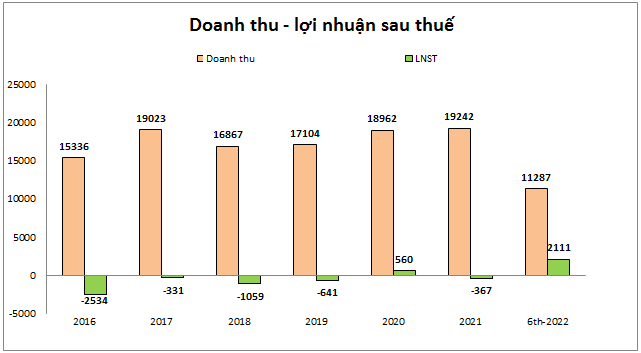

Tại báo cáo tài chính quý 2-2022 VGI đã ghi nhận doanh thu thuần 5,851 tỷ đồng, tăng 13.1% yoy, đáng chú ý là lợi nhuận sau thuế của doanh nghiệp ghi nhận dương 922 tỷ đồng, tăng 58.9% yoy và là quý thứ 2 liên tiếp ghi nhận lợi nhuận sau thuế dương ở mức cao. Lũy kế 6 tháng đầu năm 2022 VGI đã ghi nhận 11,287 tỷ đồng doanh thu và 2,111 tỷ đồng lợi nhuận sau thuế. Nhìn rộng ra các năm gần đây thì chưa năm nào lợi nhuận sau thuế của VGI cao hơn 6 tháng đầu năm 2022. Thậm chí đa phần là âm như hình 2 dưới đây:

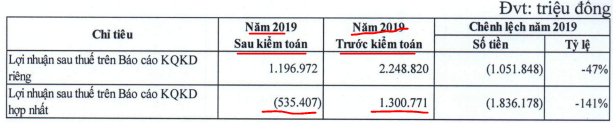

Tuy nhiên do đặc thù doanh nghiệp đầu tư tại nhiều thị trường nước ngoài nên vấn đề tỉ giá cũng như các số liệu các quý đến khi có kiểm toán chênh lệch khá nhiều. Cụ thể như năm 2019 khi các quý VGI đều báo lãi nhưng đến báo cáo kiểm toán năm lợi nhuận lại âm.(Hình 3-4)

Theo như giải trình của công ty năm 2019 do khi đó công ty đầu tư vào công ty con nhưng do giấy tờ số liệu chưa thể cung cấp kịp thời tại thời điểm kiểm toán nên chi phí dự phòng phải thu đã bị đẩy vào chi phí quản lý doanh nghiệp làm lợi nhuận sau kiểm toán bị âm 535 tỷ đồng trong khi trước đó là dương 1,301 tỷ đồng. Đây là điều có thể xảy ra khi các công ty con của VGI ở nước ngoài và đôi khi không kịp gửi giấy tờ về kịp thời khiến có sự sai lệch lớn khi kiểm toán.

Vì vậy năm 2022 chúng ta cũng chỉ nên nhìn con số lợi nhuận sau thuế hiện tại như một con số tạm thời và phải đợi có kiểm toán mới chính xác được. Chúng tôi phân tích rõ về điều này để lưu ý quý nhà đầu tư không nên chú ý quá về khoản này vì nó không thể hiện đúng bản chất kinh doanh của doanh nghiệp trong khoảng thời gian đó (bị vênh do các khoản dự phòng, chi phí hạch toán chậm do giấy tờ thủ tục từ các công ty con) Để nhìn góc nhìn đơn giản hơn chúng tôi sẽ bóc tách dần từng góc nhìn doanh thu, các thị trường thành viên cũng như tỉ giá sẽ giúp quý nhà đầu tư hiểu hơn.

II. Doanh thu và tiềm năng các thị trường

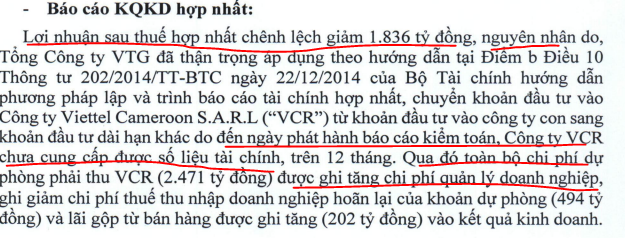

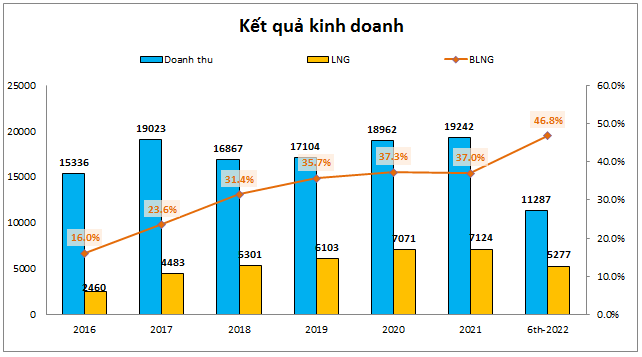

Trước tiên chúng ta sẽ đi phân tích về doanh thu và giá vốn của VGI trong các năm qua. Như biểu đồ dưới đây là doanh thu, lợi nhuận gộp và biên lợi nhuận gộp của VGI từ 2016 tới nay. (Hình 5)

Chúng ta có thể thấy từ biểu đồ rằng doanh thu và biên lợi nhuận của VGI liên tục được cải thiện trong các năm qua, đặc biệt là 2 quý đầu năm 2022. Theo đó 2 quý đầu năm 2022, doanh thu VGI đã bằng 58.7% năm 2021 và lợi nhuận gộp tương đương 74% năm 2021. Đáng chú ý là biên lợi nhuận gộp đã tăng mạnh từ 37% năm 2021 lên 46.8% trong 6 tháng đầu năm 2022. Trong chu kỳ kinh doanh của VGI thì 2 quý cuối năm doanh thu và lợi nhuận gộp của công ty thường tốt hơn so với 6 tháng đầu năm và năm 2022 nếu không có gì thay đổi thì kết quả kinh doanh của năm 2022 sẽ tăng trưởng rất tốt, doanh thu và lợi nhuận gộp hoàn toàn có thể tăng trưởng 20-50%. Dưới đây chúng tôi sẽ bóc tách chi tiết hơn về từng thị trường để hiểu rõ hơn về tình hình tăng trưởng doanh thu, lợi nhuận tại từng thị trường.

1. Thị trường Đông Nam Á

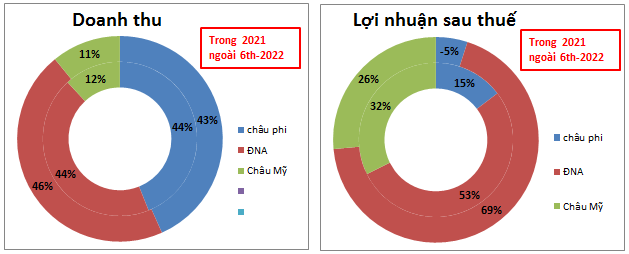

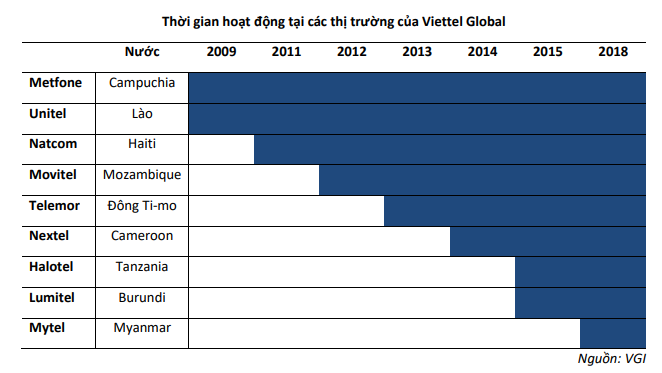

Đây là thị trường các nước nằm gần Việt Nam nhất, có nhiều nét tương đồng về văn hóa nên việc kinh doanh tại các quốc gia này cũng gặp nhiều thuận lợi hơn. Trong các thị trường thì Đông Nam Á (ĐNA) là thị trường có đóng góp lớn nhất cả về doanh thu và lợi nhuận. Theo đó doanh thu thị trường ĐNA đóng góp 46% doanh thu và 76% lợi nhuận sau thuế.(Hình 6-7)

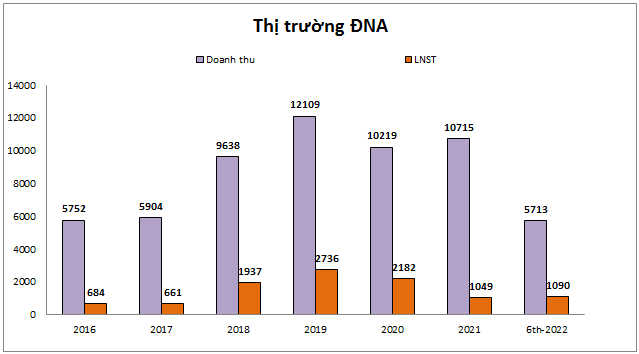

Thị trường ĐNA tăng trưởng tốt cả về doanh thu và lợi nhuận trong giai đoạn từ 2016 cho đến 2019 nhưng sau đó chững lại trong 2 năm là 2020 và 2021. Nguyên nhân một phần do đại dịch, bất ổn chính trị (bất ổn chính trị tại Myanmar ảnh hưởng nghiêm trọng đến thị trường này, đây là thị trường rất quan trọng của VGI) và một phần do tại các thị trường thành viên như Lào, Campuchia đã bão hòa về dịch vụ nên không còn duy trì được tăng trưởng mạnh như các năm trước đó. Trong 6 tháng đầu năm 2022 kết quả doanh thu và lợi nhuận có phần phục hồi khá tốt sau đại dịch, nhất là lợi nhuận sau thuế khi mà 6 tháng đầu năm 2022 đã cao hơn cả năm 2021 trước đó. Tại thị trường Đông Nam Á VGI kinh doanh tại 4 nước là Myanmar, Đông Timor, Lào, Campuchia và hiện công ty đều đứng số 1 về thị phần tại các nước này. Về tốc độ phát triển, hiên tại thị trường Lào và Campuchia đã có phần bão hòa trong các năm gần đây. Còn thị trường Myanmar trong thời gian gần đây gặp khó khăn do bất ổn chính trị cũng như dịch khiến nguồn khách quốc tế cũng như dịch vụ du lịch giảm. Trong năm 2022 dự kiến các thị trường sẽ có sự hồi phục tốt hơn và có những kỳ vọng mới trong phát triển các dịch vụ mới, cụ thể như:

- Myanmar (Mytel): Từ tháng 4/2022 Myanmar sẽ mở cửa hoạt động du lịch cho khách nước ngoài, hỗ trợ thúc đẩy lại kinh tế giúp hoạt động viễn thông phát triển tốt hơn. 2022 Mytel cũng đẩy mạnh triển khai hoàn thành dự án xổ số điện tử cho chính phủ Myanmar, làm tiền đề xúc tiến cho các dự án CNTT với chính quyền trong năm 2022-2023. Mytel đẩy mạnh khôi phục các trạm bị phá hoại tại các khu vực bất ổn chính trị, đẩy mạnh mytelPay để trở thành hệ thống thanh toán số hàng đầu tại Myanmar.

- Lào (Unitel): Đối thủ Tplus đẩy mạnh bán sim kèm chính sách phá giá khủng data với giá bán thấp hơn khoảng 50% giá bán tại thị trường, vì vậy Unitel cần triển khai các chính sách để đối trọng lại với chính sách phá giá của đối thủ nhằm giữ thị phần.

- Campuchia (Metfone ): trong 6 tháng đầu năm thị phần tăng thêm 1.4% lên 43.2%. Metfone là 1 trong 2 doanh nghiệp kinh doanh được cấp giấy phép triển khai hạ tầng tại Campuchia, giúp công ty phát triển bền vững và có thể bứt phá trong thời gian sắp tới.

- Đông Timor (Telemor): Telemor đã trúng thầu dự án triển khai ERP cho điện lực Timor (~520 nghìn USD ). Ngoài ra ngày 31/5/2022 chính phủ Timor và Alcatel đã ký hợp đồng triển khai cáp quang biển đi Úc trị giá 38.6 triệu USD, hợp đồng sẽ được triển khai từ 7/2022 đến 1/2024. Dự án sau khi hoàn thành sẽ là thay đổi lớn về kết nối quốc tế giúp thay đổi giá và xu hướng ngành viễn thông tại nước này. Thúc đẩy phát triển trong dài hạn.

Như vậy chúng ta có thể thấy tại thị trường ĐNA tốc độ tăng trưởng trong 1-2 năm tới sẽ khó duy trì ở mức cao như trước và công ty sẽ hướng sang phát triển các dịch vụ mới như 5G, ví điện tử,… để thúc đẩy tăng trưởng tiếp theo. Năm 2022 chúng tôi cho rằng kết quả kinh doanh tại thị trường ĐNA sẽ hồi phục tốt hơn năm 2021 và có thể tương đương năm 2020 với lợi nhuận sau thuế lên đến trên 2,000 tỷ đồng. Đây vẫn sẽ là thị trường mang lại lợi nhuận chính cho VGI trong tương lai gần.

2. Thị trường Châu Phi

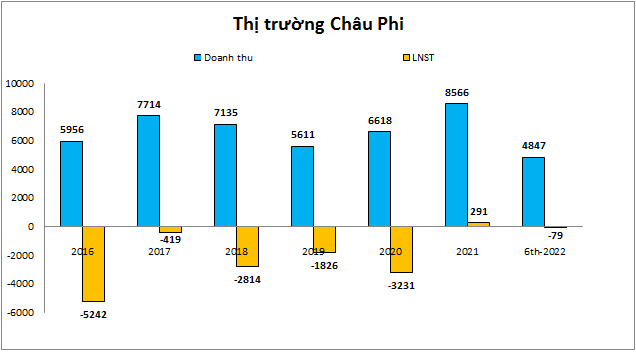

Thị trường châu phi là thị trường có thị phần doanh thu lớn thứ 2 sau thị trường ĐNA, tuy nhiên về lợi nhuận thị trường này chỉ đứng thứ 3 sau cả khu vực Mỹ la tinh, thậm chí đa phần các năm qua lợi nhuận tại khu vực này thường là mức âm dù doanh thu đạt được khá cao (từ 2016 đến nay chỉ có mỗi năm 2021 ghi nhận lợi nhuận sau thuế dương 291 tỷ đồng còn các năm khác đều âm). Trong 6 tháng đầu năm 2022 dù doanh thu đạt 4,847 tỷ đồng nhưng lợi nhuận sau thuế lại ở mức âm 79 tỷ đồng (Hình 8)

Như chúng ta đều biết ngành viễn thông có đặc điểm phải đầu tư hạ tầng với chi phí ban đầu rất lớn và sau nhiều năm mới bắt đầu có lãi. Tại thị trường Châu Á với nhiều thuận lợi hơn thì VGI mất khoảng 3 năm là có thể có lãi và 5-6 năm để hoàn vốn nhưng với thị trường Châu Phi theo ước tính phải sau 12-13 năm mới có thể hoàn vốn và có lãi phải ít nhất 6-7 năm. Hiện tại VGI đang đầu tư vào 4 nước tai thị trường châu Phi là Mozambique (từ 2012), Cameroon (từ 2014), Tanzania và Burundi (từ 2015), tức đến nay thời gian đầu tư vào khoảng 7 đến 10 năm nên giai đoạn từ 2020 trở về trước các thị trường này đa phần lỗ là điều không có gì lạ khi chu kỳ mới hoạt động (dưới 8 năm)(Hình 9)

Từ 2021 thị trường châu phi đã bắt đầu có lãi và theo chúng tôi trong thời gian các năm tới nếu không có ảnh hưởng lớn từ biến động tỉ giá (một yếu tố ảnh hưởng khá lớn đến lợi nhuận của công ty sẽ được phân tích phía sau bài viết) thì thị trường châu Phi sẽ cho lợi nhuận dương và trái ngọt trong các năm tới.

Thị trường châu Phi là thị trường có tốc độ tăng trưởng rất tốt trong 3 năm gần đây với mức tăng đều trên 20%, hiện VGI cũng đang tiếp tục đẩy mạnh phát triển 4G tại các quốc gia này giúp cho tốc độ tăng trưởng tiếp tục khả quan.

Như vậy chúng ta có thể thấy trong các năm tới thị trường Châu Phi sẽ là thị trường đóng góp chính cho tăng trưởng lợi nhuận của VGI khi dần qua giai đoạn thu hồi vốn, thay thế vai trò cho thị trường ĐNA đã dần bão hòa và có xu hướng đi ngang là chính.

3. Thị trường Mỹ La Tinh

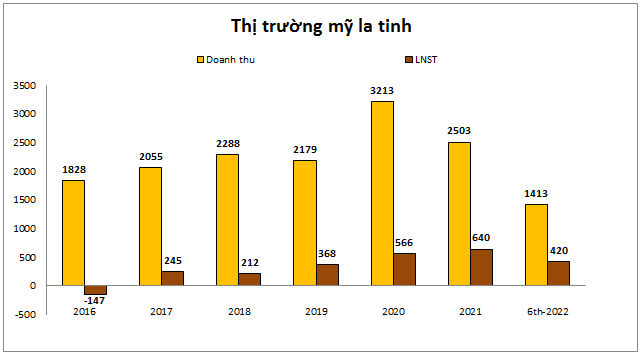

Thị trường Mỹ La tinh trên báo cáo hợp nhất của công ty chỉ có một quốc gia đó là Haiti, tuy nhiên đóng góp về doanh thu và lợi nhuận của thị trường này cũng là khá tốt. và từ 2017 cho đến nay thị trường Haiti đã duy trì tăng trưởng lợi nhuận liên tiếp 2 con số trong 5 năm.(Hình 10)

Trong 6 tháng đầu năm 2022 doanh thu và lợi nhuận sau thuế của thị trường này ghi nhận lần lượt là 1,413 tỷ đồng và 420 tỷ đồng, lần lượt tăng bằng 56.4% và 65.6% so với cả năm 2021. Trong năm 2022 Natcom đã đặt mục tiêu vươn lên số 1 về thuê bao vào cuối năm khi có nhiều lợi thế cạnh tranh hơn so với đối thủ trực tiếp là Digicel (Natcom đảm bảo được giá thoại và data rẻ hơn đối thủ khoảng 40%)

Như vậy với những lợi thế cạnh tranh sẵn có cùng tốc độ tăng trưởng vẫn duy trì mức cao trong 6 tháng đầu năm chúng tôi kỳ vọng thị trường Mỹ la tinh sẽ tiếp tục phát triển tốt trong năm 2022 với lợi nhuận sau thuế có thể đạt mức 800-900 tỷ đồng.

III. Vấn đề tỉ giá

Với VGI khi đầu tư tại các quốc gia nước ngoài thì vấn đề tỉ giá sẽ ảnh hưởng rất lớn đến lợi nhuận của công ty khi hạch toán trên báo cáo tài chính. Theo đó nếu đồng tiền của nước sở tại mà VGI đầu tư yếu hơn so với đồng USD thì VGI sẽ phải trích lập các chi phí gây ra lỗ tỉ giá. Ngoài ra công ty cũng quy đổi USD sang VND nên tỉ giá tại Việt Nam cũng ảnh hưởng phần nào.

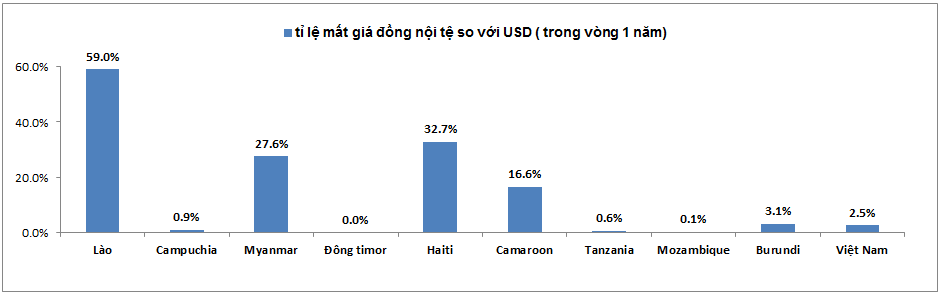

Hiện tại tỉ giá tại Việt Nam được kiểm soát khá tốt khi đồng USD có xu hướng mạnh lên trong năm 2022, cụ thể trong 1 năm qua từ tháng 9-2021 đến nay đồng VND bị mất giá khoảng 2.5% so với đồng USD. Trong khi tỉ giá tại 9 quốc gia mà VGI đầu tư có nhiều nước có xu hướng mất giá cao hơn như Lào (59%), Myanmar (27.6% ), Haiti (32.7%), Camaroon (16.6%), cụ thể như hình 11 bảng sau:

Chúng ta có thể thấy đa phần các nước có tỉ lệ mất giá đồng nội tệ so với USD lớn hơn VND đều nằm ở các nước có đóng góp doanh thu lợi nhuận lớn cho VGI và rõ ràng điều này sẽ làm ảnh hưởng lợi nhuận của các thị trường này trong ngắn hạn. Về vĩ mỗ đồng USD đang có xu hướng mạnh lên do FED có xu hướng tăng lãi suất trong thời gian sắp tới. Tuy nhiên theo chúng tôi áp lực và tốc độ tăng lãi suất của FED sẽ có xu hướng giảm đi sau tháng 9-2022 và giúp làm dịu bớt sự mất giá đồng tiền của các nước khác. Dự kiến trong 6 tháng cuối năm 2022 áp lực tỉ giá sẽ giảm bớt so với 6 tháng đầu năm dù xu hướng vẫn khó mà giảm được. Điều này dẫn đến chúng ta vẫn phải trích lập một khoảng dự phòng cho những rủi do về tỉ giá mà rất khó dự đoán được trước này.

IV. Tổng kết và định giá

Như vậy với những phân tích ở trên chúng tôi cho rằng VGI sẽ khả năng cao có kết quả kinh doanh 6 tháng cuối năm 2022 tốt hơn 6 tháng đầu năm và cả năm sẽ là năm ghi nhận doanh thu và lợi nhuận sau thuế tăng trưởng tốt. Để dự đoán được lợi nhuận sau thuế là việc khá khó với VGI khi ảnh hưởng bởi rất nhiều yếu tố biến động lớn (tỷ giá, các chi phí và thời gian chuyển các số liệu cho kiểm toán,…) nhưng với các diễn biến 2 quý đầu năm, 2 quý cuối năm lợi nhuận có thể đạt trên 1k tỷ trước thuế. Thậm chí có thể cao hơn nếu diễn biến tỉ giá tốt lên trong 6 tháng cuối năm.

Trong dài hạn hơn các năm tới thị trường Châu Phi qua giai đoạn đầu chi phí lớn sẽ dần đóng góp lãi cho VGI giúp công ty có thể tăng trưởng tốt.

Về rủi ro, ngoài kết quả kinh doanh đã được phân tích phía trên quý nhà đầu tư cần chú ý thêm vấn đề tỉ giá cũng như chính trị tại các nước mà VGI đầu tư để có thể đánh giá được mức độ rủi do nếu có.VGI hoạt động tại các nước có đồng tiền khá yếu và nếu tỷ giá usd tiếp tục diến biến theo hướng không thuận lợi với các đồng tiền nội tại, có thể xuất hiện các khoản lỗ tỷ giá nặng.

Về định giá chúng tôi cho rằng mức giá dưới 30 là mức an toàn có thể mua và đầu tư được và target vào khoảng 40k/cp cho năm 2022 với vĩ mô như hiện tại.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-