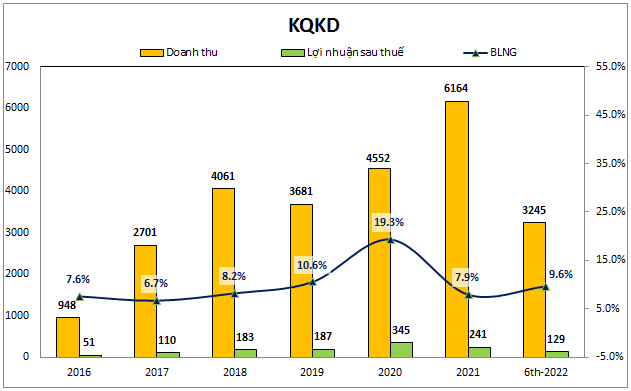

HTN là công ty chủ yếu về xây dựng nằm trong hệ sinh thái của tập đoàn Hưng Thịnh với tỉ lệ sở hữu bởi công ty mẹ khoảng 45% và có lẽ đây là lợi thế lớn nhất mà HTN có được so với các công ty xây dựng hàng đầu khác trên thị trường như HBC, CTD,… Với việc là thành viên trong hệ sinh thái của tập đoàn Hưng Thịnh giúp cho HTN có nguồn việc ổn định, có tính chủ động cao trong việc kiểm soát đầu vào đầu ra giúp lợi nhuận của công ty tốt hơn.(Hình 1)

Như biểu đồ kết quả kinh doanh phía trên của HTN chúng ta có thể thấy lợi thế về hệ sinh thái đã giúp công ty vượt qua giai đoạn khó khăn của dịch bệnh và kể cả chi phí nguyên liệu tăng tốt thế nào. Doanh thu của công ty vẫn tăng trưởng tốt qua 2 năm dịch bệnh nhờ các dự án gối đầu liên tục từ tập đoàn. Cụ thể hơn tình hình kinh doanh và tiềm năng trong thời gian tới chúng tôi sẽ bóc tách trong phần dưới đây.

I. Kết quả kinh doanh 2022

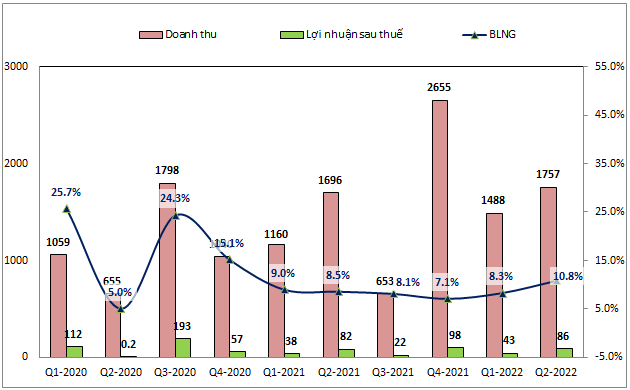

Kết thúc 6 tháng đầu năm 2022 HTN vẫn ghi nhận kết quả kinh doanh khá tốt với doanh thu lũy kế 6 tháng đạt 3,245 tỷ đồng, tăng 13.6% yoy. Lợi nhuận sau thuế đạt 129 tỷ đồng, tăng 7.5% yoy. Biên lợi nhuận gộp cũng có xu hướng tăng trở lại khi quý 2-2022 biên lợi nhuận gộp đã tăng lên 10.8% (các quý trước dao động 7-8%)(Hình 2)

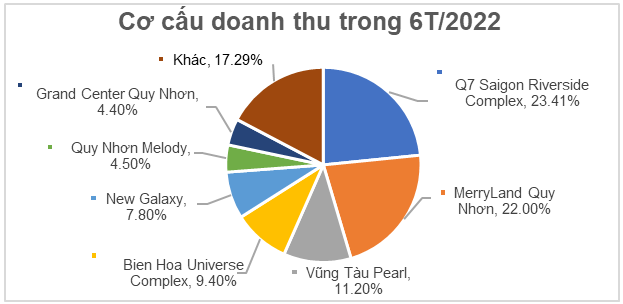

Theo thông tin từ công ty, đóng góp lớn vào kết quả kinh doanh trong 6 tháng đầu năm 2022 là các dự án Q7 Saigon Riverside Complex với 23.41%, Merryland Quy Nhơn với 22%, Vũng Tàu Pearl với 11.2% và các dự án khác cụ thể như hình 3 dưới:

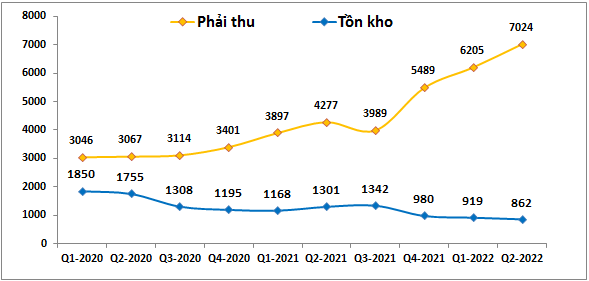

Về cơ cấu tài chính của công ty trên BCTC quý 2-2022 chúng ta có thể thấy hạng mục phải thu chiếm tỉ trọng lớn nhất về tài sản và có xu hướng tăng lên trong các quý gần đây. Kết thúc quý 2-2022 là 7,024 tỷ đồng, chiếm 79,3% tổng tài sản. Ngoài ra tồn kho của công ty có xu hướng giảm trong các quý gần đây. Nguyên nhân là do trong thời gian các quý gần đây công ty đã đẩy nhanh tốc độ các dự án để bàn giao cho khách đúng và trước tiến độ, từ đó giúp khoản phải thu tăng lên và giảm khoản hàng tồn kho.(Hình 4)

Các khoản phải thu của HTN đều là các khoản phải thu liên quan đến các công ty trong tập đoàn nên nguy cơ nợ xấu là không nhiều và sẽ được thanh toán sau khi công ty thành viên bàn giao dự án cho khách hàng.

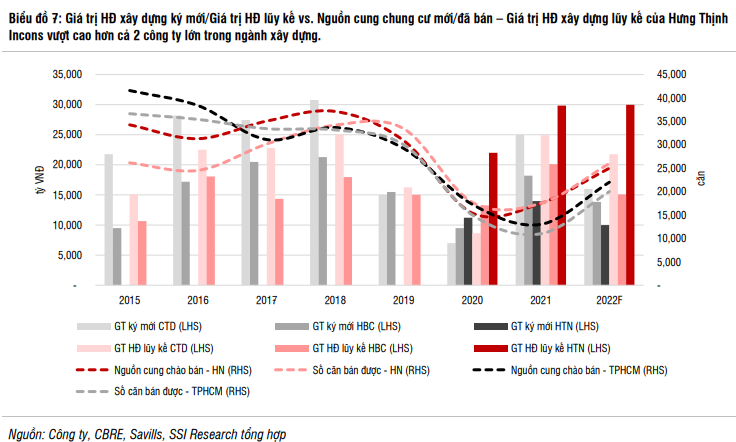

Với giá trị hợp đồng lũy kế từ 2021 với khoảng 29,800 tỷ đồng (chưa kể thêm các hợp đồng ký mới trong năm 2022 và cao hơn 36% so với thời điểm 2020) sẽ đảm bảo kết quả kinh doanh ấn tượng cho HTN trong ít nhất vài năm tới nên chúng ta không phải quá lo vấn đề hàng tồn kho giảm sẽ làm giảm số lượng dự án thi công của công ty trong các quý tới và lượng hàng tồn kho sẽ tăng trở lại trong các quý tới khi các hợp đồng ký mới tiếp tục đưa vào khởi công và thi công.

II. Tiềm năng tăng trưởng

Cũng như các công ty trên sàn, tiềm năng tăng trưởng là yếu tố rất quan trọng với một công ty và HTN cũng vậy. Hiện tại nguồn doanh thu và lợi nhuận của công ty vẫn đến chính từ mảng xây dựng và đa phần là xây dựng các dự án cho các công ty trong cùng tập đoàn. Ngoài ra công ty cũng đang có kế hoạch sẽ phát triển thêm cả các dự án với đối tác ngoài tập đoàn. Dưới đây là các tiềm năng tăng trưởng của HTN trong thời gian tới:

- Nằm trong hệ sinh thái của tập đoàn Hưng Thịnh. Đây là cơ hội nhưng cũng là rủi ro với doanh nghiệp khi nguồn dự án gần như hoàn toàn phụ thuộc vào kế hoạch của công ty mẹ. Hiện HTN đang có kế hoạch tiếp tục mở rộng quỹ đất (hiện tại đang sở hữu 3,300ha và kế hoạch phát triển thêm 30,000 ha trong dài hạn) sẽ là động lực để HTN duy trì tăng trưởng trong nhiều năm tới. Công ty đã đặt kế hoạch tăng trưởng rất tham vọng đó là tăng trưởng kép hàng năm trong giai đoạn 2022-2026 là 34%. Chúng tôi cho rằng tại thời điểm hiện tại thì chúng ta có thể nghi ngờ về kết quả này nhưng với vĩ mô hiện tại khi nền kinh tế đang trong giai đoạn phục hồi rồi tiến tới tăng trưởng trở lại thì con số trên là hoàn toàn có cơ sở.

- So với các công ty trong ngành khác như HBC, CTD,… nhờ nắm bắt được trước kế hoạch các dự án trong tương lai nên HTN có lợi thế có thể tích trữ tồn kho nguyên liệu hoặc điều chỉnh hạ xuống để có lợi về giá đầu vào giúp công ty ổn định được biên lợi nhuận gộp hơn so với đối thủ.

- Ngoài tăng trưởng dựa vào nguồn việc từ công ty mẹ thì HTN cũng đang hướng ra phát triển thêm cả các nguồn dự án từ bên ngoài tập đoàn để nâng cao doanh thu và lợi nhuận cho công ty. Kế hoạch công ty đặt ra trong 5 năm tới là nâng tỉ trọng doanh thu ngoài tập đoàn lên mức 25% và hướng đến các chủ đầu tư BĐS vừa và nhỏ.

- Sau thời gian dài tăng giá nguyên vật liệu như thép, xi măng, … khiến ngành xây dựng gặp nhiều khó khăn thì hiện tại giá thép và các nguyên vật liệu khác có xu hướng đi ngang và giảm dần giúp cho đầu vào của các doanh nghiệp trong ngành hạ nhiệt. Ngoài ra các hợp đồng ký mới cũng đã cập nhật theo giá nguyên liệu hiện tại giúp cho biên lợi nhuận trong tương lai sẽ được cải thiện dần sau giai đoạn khó khăn vì phải chịu chi phí tăng mạnh trong khi các hợp đồng đã ký trước đó. Ngoài ra HTN còn mới đưa vào giải pháp trọn gói EPCFS giúp cho biên lợi nhuận sẽ tiếp tục được cải thiện trong các năm tới.

Giá trị hợp đồng lũy kế 2021 của HTN là 29,800 tỷ đồng và vẫn tiếp tục tăng trưởng liên tục từ 2019 cho đến nay. Lũy kế hợp đồng của HTN chưa có dấu hiệu suy giảm và cao hơn nhiều so với 2 đối thủ lớn trong ngành là HBC và CTD.(Hình 5)

Theo kế hoạch của công ty, backlog từ 2022 đến 2026 lên đến 120,000 tỷ đồng (con số tương đương với năm 2021 là 29,800 tỷ đồng) chưa kể các hợp đồng ngoài tập đoàn cũng cho thấy phần nào tiềm năng của doanh nghiệp.

Ngoài những tiềm năng tăng trưởng thì HTN cũng còn những khó khăn và rủi ro mà quý nhà đầu tư cũng cần quan tâm trong thời gian tới để có góc nhìn và định giá được đúng với HTN. Dưới đây là những rủi ro và khó khăn đối với HTN trong thời gian tới:

- Rủi ro phát hành thêm: tại đại hội cổ đông 2022 HTN đã được thông qua việc phát hành cho cán bộ nhân viên khoảng 2.67 triệu cổ phiếu (khoảng 3% tổng số cp) với giá 10k/cp và sau đó là 25 triệu cổ phiếu riêng lẻ cho tổ chức bên ngoài (khoảng 28% tổng số cp lưu hành) với giá không thấp hơn giá trị sổ sách (hiện Book value HTN khoảng 18k/cp). Thời điểm phát hành muộn nhất là tới quý 2-2023. Như vậy cổ phiếu sẽ bị pha loãng thêm khoảng 31% trong năm 2022 đến đầu 2023. Điều này chắc chắn sẽ ảnh hưởng đến giá cổ phiếu cũng như làm hạ định giá của doanh nghiệp xuống để bù trước cho lượng cổ phiếu sắp phát hành.

- Khó khăn trong chu kỳ BĐS: Hiện tại như chúng ta đều biết chính sách và giá BĐS đã tăng nóng trong thời gian qua khiến thì trường BĐS đi vào trầm lắng do nhu cầu mua bán không cao, lãi suất tăng khiến mọi người hạn chế xu hướng vay mua nhà. Điều này sẽ khiến các dự án BĐS khó ra hàng hơn từ đó có thể đẩy thời điểm khởi công dự án lùi lại để điều tiết sản phẩm từ phía chủ đầu tư. Và như vậy cũng sẽ khiến HTN gặp khó khăn hơn dự kiến về các dự án trong tương lai.

III. Tổng kết và định giá

Như vậy với những phân tích ở trên chúng ta có thể thấy tiềm năng doanh nghiệp của HTN là khá tốt với nhiều lợi thế so với các doanh nghiệp trong ngành khác. Chúng tôi cho rằng về kết quả kinh doanh trong năm 2022 công ty sẽ tiếp tục có sự tăng trưởng về cả doanh thu và lợi nhuận so với 2021, tuy nhiên mức độ tăng trưởng sẽ nằm trong khoảng 10-15%.

Tuy nhiên công ty sẽ pha loãng thêm cổ phiếu bằng việc phát hành riêng lẻ cho đối tác với giá không thấp hơn giá trị sổ sách (hiện book value là 18K và chúng tôi dự kiến giá phát hành có thể sẽ quanh mức giá 20k/cp) tuy nhiên giá phát hành có thể sẽ thấp hơn khá nhiều giá hiện tại trên thị trường sẽ làm ảnh hưởng đến định giá cổ phiếu. Hiện HTN đang giao dịch vùng giá 31-33k/cp tương ứng mức P/E khoảng 11.5 lần và P/B 1.75 lần. Chúng tôi cho rằng đây là mức định giá khá thấp ở hiện tại. Tuy nhiên nếu tính cả mức pha loãng cổ phiếu với giả định giá phát hành riêng lẻ vào khoảng 20k/cp thì giá hiện tại của HTN là không rẻ. Chúng tôi định giá giá trị hợp lý của HTN trong 2022 là 33-35K/cp (đã chiết khấu do phát hành riêng lẻ).

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-