Hiện tại MWG cũng như toàn thị trường đang gặp nhiều khó khăn là điều ai cũng biết. còn tương lai các quý tới công ty và ngành bán lẻ sẽ ra sao mới là điều quan trọng. Trong bài viết này chúng tôi sẽ update báo cáo tài chính mới nhất vừa công bố của công ty và tiềm năng trong các quý tới.

I. Kết quả kinh doanh quý 3-2022

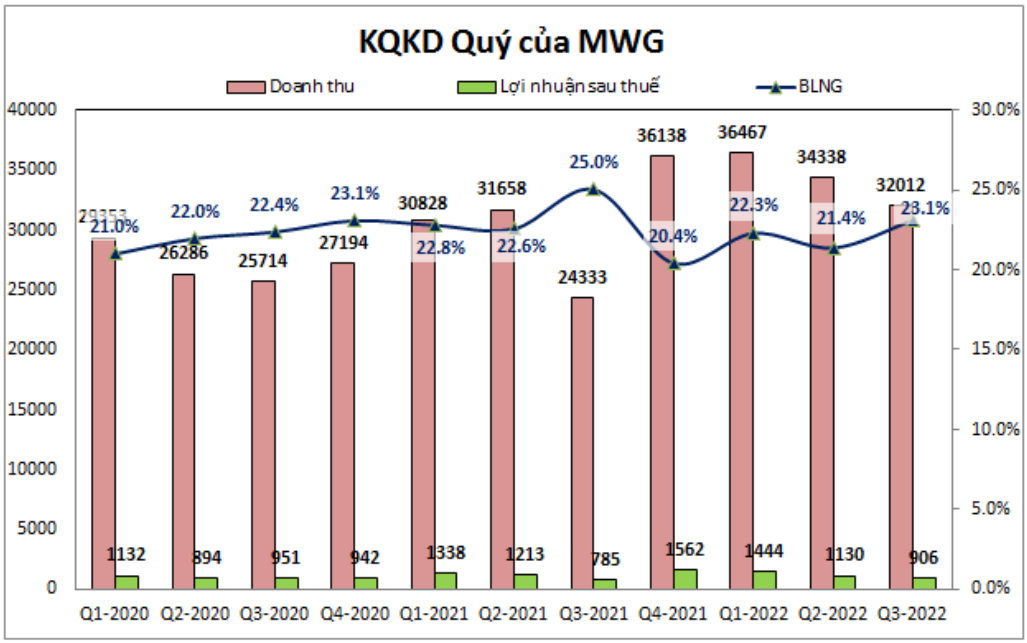

MWG vừa công bố kết quả kinh doanh quý 3 của công ty với doanh thu thuần đạt 32,012 tỷ đồng, tăng 31.6% yoy. Lợi nhuận sau thuế ghi nhận 906 tỷ đồng, tăng 15.4% yoy. Cụ thể như hình 1 dưới đây

Chúng ta có thể thấy nguyên nhân chủ yếu cho việc tăng trưởng của công ty là do cùng kỳ quý 3-2021 nền kết quả kinh doanh của MWG rất thấp do dịch bệnh khiến nhiều nơi phải cách ly và giãn cách.

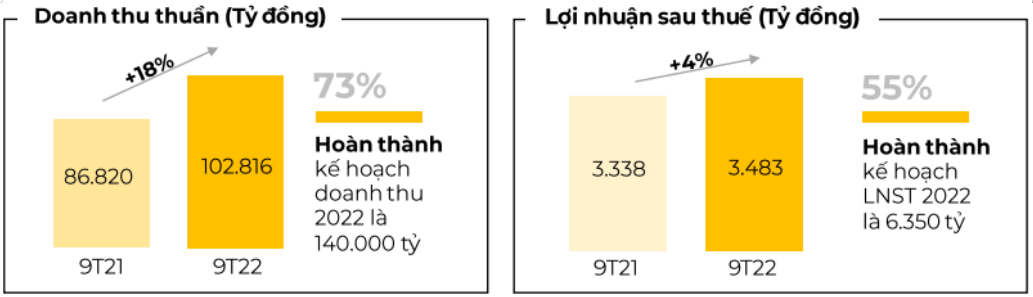

Lũy kế 9 tháng MWG đạt doanh thu thuần 102,816 tỷ đồng, tăng 18% yoy, lợi nhuận sau thuế đạt 3,483 tỷ đồng, tăng 4% yoy. Đây là con số khá khiêm tốn nếu so với kế hoạch công ty đề ra khi sau 9 tháng công ty mới hoàn thành được 73% doanh thu và 55% lợi nhuận sau thuế (kế hoạch 2022 đạt 140,000 tỷ đồng doanh thu và 6,350 tỷ đồng lợi nhuận sau thuế). (Hình 2)

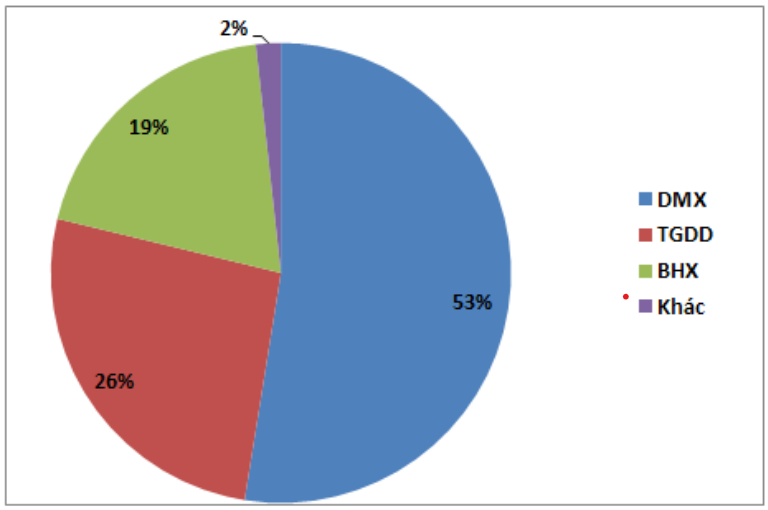

Đóng góp lớn nhất cho doanh thu của công ty vẫn là chuỗi ĐMX với khoảng 54,000 tỷ đồng (52.5%), thứ 2 là chuỗi TGDD (bao gồm cả Topzone) với khoảng 27,000 tỷ đồng ( 26.3% ), thứ 3 là chuỗi BHX với khoảng 20,000 tỷ đồng (19.5%). Còn lại là các chuỗi khác (Hình 3)

Nếu so với cùng kỳ 9 tháng đầu năm 2021 về tỉ trọng doanh thu có thể thấy mảng ĐMX và TGDD đã tăng tỉ trọng lần lượt từ 50% và 23.6% lên 53% và 26.3%, trong khi đó mảng BHX lại có tỉ trọng đóng góp giảm khá mạnh từ 26% về 19%. Nguyên nhân là trong năm 2022 MWG đã tiến hành cải tổ lại BHX khiến trong ngắn hạn kết quả kinh doanh của mảng này bị ảnh hưởng. Cụ thể hơn chúng tôi sẽ phân tích trong phần dưới khi đi chi tiết từng chuỗi.

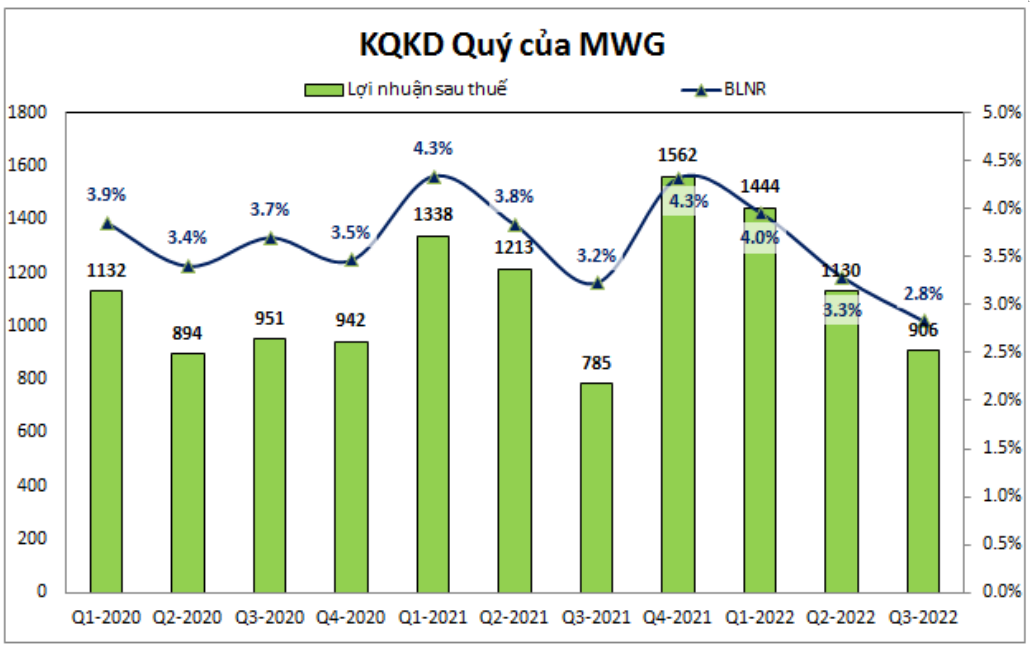

Về lợi nhuận sau thuế, chúng ta có thể thấy quý 3-2022 đã là quý suy giảm thứ 4 liên tiếp so với các quý liền trước đó. Quý 3-2022 cũng là quý có lợi nhuận sau thuế thấp gần nhất trong gần 3 năm vừa qua (chỉ hơn quý 3-2021 và quý 2-2020, những thời điểm giãn cách lớn nhất do dịch bệnh), có thể thấy lợi nhuận sau thuế giảm nhiều là do các chi phí tăng lên khi mà biên lợi nhuận ròng giảm khá nhiều (chủ yếu là chi phí bán hàng tăng). (Hình 4)

II. Phân tích triển vọng từng chuỗi

Như ở trên chúng ta đã biết trong các chuỗi của MWG thì đóng góp lớn nhất là ĐMX, sau đó đến TGDD và BHX, ngoài ra các chuỗi mới khác chưa có đóng góp quá lớn vào kết quả kinh doanh của MWG. Trong phần dưới đây chúng tôi sẽ đi phân tích tình trạng và tiềm năng của từng chuỗi.

1. Chuỗi BHX

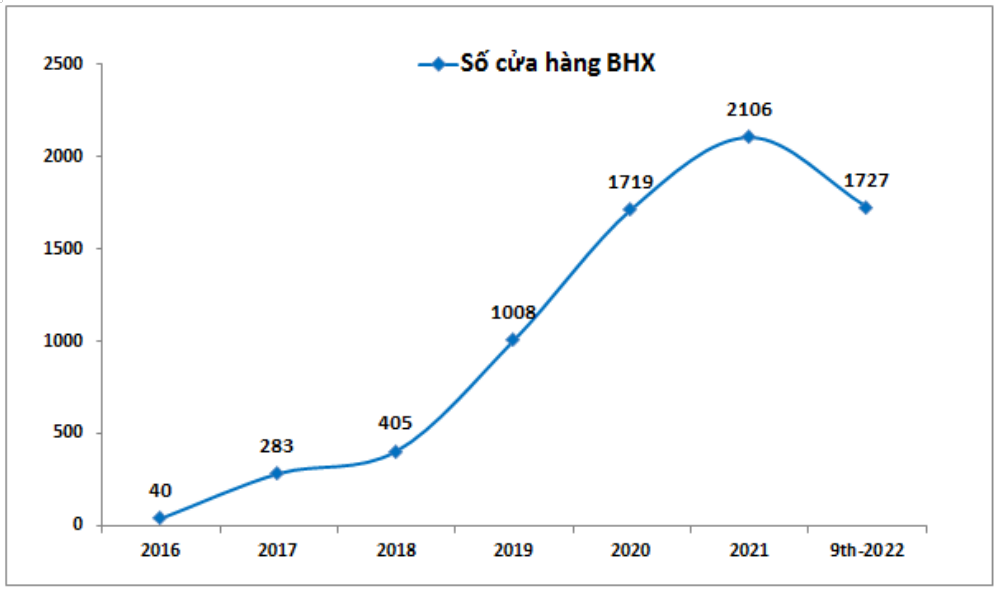

Đây là chuỗi tuy chỉ đóng góp thứ 3 về doanh thu và lợi nhuận cho MWG nhưng thời gian gần đây lại được chú ý bởi câu chuyện tái cấu trúc và kỳ vọng vượt điểm hòa vốn bao năm nay vẫn chờ đợi. BHX có mặt đầu tiên trên thị trường từ 2015, sau nhiều năm thử nghiệm và mở rộng nhưng đến hiện tại MWG vẫn gặp rất nhiều khó khăn để có lãi với đứa con này. Hiện tại trên toàn quốc BHX đang có 1,727 cửa hàng đang hoạt động, đây là con số thấp hơn số cửa hàng tại cuối năm 2021. Sau nhiều năm liên tục mở rộng số lượng cửa hàng thì 2022 là năm đầu tiên mà số lượng cửa hàng lại có xu hướng giảm xuống thay vì mở rộng như các năm trước. cụ thể số cửa hàng BHX của MWG từng năm từ 2016 cho đến nay như hình 5 dưới:

Như vậy MWG đã đóng cửa 379 cửa hàng BHX trong 9 tháng đầu năm và theo lãnh đạo công ty đây là hoạt động tái cấu trúc lại chuỗi sau khoảng thời gian hoạt động trước đó để tối ưu lợi nhuận trên mỗi cửa hàng. Cụ thể công ty tiến hành đóng cửa các cửa hàng hoạt động kém hiệu quả với các tiêu chí như:

- Hạn chế về vị trí và diện tích không thể thay đổi

- Tỉ lệ chi phí trên doanh thu quá cao, khó đạt hòa vốn kể cả tăng được doanh thu

- Các hoạt động logistic kém hiệu quả

Ngoài ra các cửa hàng khác của công ty cũng được thay đổi lại layout để hoạt động hiệu quả hơn. Kết quả của việc thay đổi này đã giúp cho doanh thu trên mỗi cửa hàng của BHX cải thiện đáng kể, hiện ở mức trung bình 1.36 tỷ đồng / cửa hàng (2021 doanh thu trung bình mỗi cửa hàng khoảng 1.1 tỷ đồng). Trong mùa cao điểm mua sắm 3 tháng cuối năm mục tiêu của BHX sẽ là tăng doanh thu mỗi cửa hàng lên 1.5-1.6 tỷ đồng. Để đạt được kết quả tốt từ việc tái cấu trúc lại BHX thì trong ngắn hạn 2022 MWG đã phải chấp nhận tăng các khoản chi phí tái cấu trúc BHX, qua đó đẩy chi phí doanh nghiệp tăng lên khiến lợi nhuận sau thuế của công ty bị giảm đáng kể như đã đề cập ở phần kết quả kinh doanh trên (lợi nhuận gộp âm khoảng 15% thay vì âm khoảng 8% như cùng kỳ 2021 do tăng chi phí phát sinh tái cấu trúc).

Hiện tại công ty chưa có kế hoạch mở rộng thêm các cửa hàng mới mà tập trung vào các cửa hàng hiện tại để nâng cao doanh thu cũng như tiết giảm các chi phí để sớm đạt điểm hòa vốn và có lãi trong thời gian sắp tới. Theo đánh giá chủ quan của chúng tôi thì việc có lãi trong 2022 và đầu 2023 là chưa có cơ sở rõ ràng và cần thời gian để chạy kiểm nghiệm thêm việc tái cấu trúc có hiệu quả lớn hay không. Trước mắt có lẽ chỉ nên kỳ vọng thời gian tới với việc không còn phát sinh thêm chi phí 1 lần từ việc tái cấu trúc sẽ giúp BHX đỡ lỗ để đỡ ăn bớt lợi nhuận từ các chuỗi khác khi hợp nhất về tập đoàn.

2. Chuỗi điện máy xanh (ĐMX)

Đây là chuỗi đóng góp lớn nhất vào kết quả kinh doanh của MWG với 52.5% tỉ trọng doanh thu thuần. Thị trường điện máy trong 9 tháng đầu năm tăng trưởng thấp hơn dự kiến do yếu tố thời tiết không thuận lợi và Worldcup không diễn ra trong quý 2 như thường lệ mà diễn ra vào quý 4 năm nay. Tuy nhiên nếu so với thị trường chung thì mức tăng trưởng của ĐMX vẫn là vượt trội hơn hẳn. Cụ thể trong 9 tháng đầu năm 2022 chuỗi ĐMX ghi nhận khoảng 54 nghìn tỷ đồng doanh thu, tăng khoảng gần 24% so với cùng kỳ (thị trường chung tăng dưới 10%). Trong thị trường khó khăn ĐMX vẫn tiếp tục lấy được thêm thị phần từ các đối thủ khác để giúp công ty tăng trưởng tốt hơn. Quý 4-2022 mảng ĐMX sẽ được kỳ vọng tăng trưởng tốt hơn khi vào mùa mua sắm cuối năm và cùng với đó là World cup diễn ra cũng như tết âm lịch năm nay đến sớm hơn các năm trước.

Ngoài các cửa hàng ĐMX thông thường thì từ 8/2020 ĐMX supermini (ĐMS) đã được ra mắt với quy mô cửa hàng nhỏ để nhắm đến các thị trường xã, thôn vốn chưa có hệ thống bán lẻ chuyên nghiệp. Năm 2020 đã có 300 cửa hàng ĐMS hoạt động mang về 850 tỷ đồng doanh thu, sang năm 2021 là 800 cửa hàng với 6,800 tỷ đồng doanh thu. Đến hết tháng 9-2022 đã có 1,019 cửa hàng ĐMS trong tổng 2,246 cửa hàng ĐMX và mục tiêu cả năm 2022 sẽ đóng góp khoảng 12,500 tỷ đồng. Ưu điểm của ĐMS là diện tích cửa hàng nhỏ, giá thuê thấp, dễ tìm kiếm mặt bằng, dễ dàng nhân rộng ở các vùng xa, chi phí xây dựng không cao, nhân viên tinh gọn và các hệ thống quản lý, logistics có thể tận dụng sẵn có của TGDD và ĐMX trên toàn quốc giúp tăng biên lợi nhuận cho toàn chuỗi. Hiện tại tuy chưa có kế hoạch sẽ mở rộng tiếp các cửa hàng ĐMS mới nhưng theo chúng tôi với tiềm năng lớn từ các thị trường vùng sâu vùng xa cùng biên lợi nhuận lớn thì trong năm 2023 khi thị trường ổn định công ty sẽ có xu hướng tiếp tục mở rộng thêm các cửa hàng ĐMS và dự kiến đến cuối 2023 có thể đạt con số 1,500 cửa hàng. Và có lẽ ĐMS chính là động lực tăng trưởng chính cũng như là kỳ vọng chính cho mảng ĐMX trong những năm tới

3. Mảng thế giới di động (TGDD)

Đây là mảng lâu đời nhất và đóng góp thứ 2 về doanh thu cho MWG trong các năm gần đây với khoảng 26% tỉ trọng doanh thu. Trong 9 tháng đầu năm 2022 mảng TGDD đã đóng góp khoảng 27 nghìn tỷ đồng, tăng khoảng 33% so với cùng kỳ 9 tháng 2021 (khoảng 20.3 nghìn tỷ đồng). Nguyên nhân chính là do cùng kỳ nhiều cửa hàng phải đóng cửa do dịch bệnh khiến nền kết quả 9 tháng 2021 thấp. Với các sản phẩm điện thoại, doanh thu tăng trưởng chủ yếu đến từ xu hướng tiêu dùng điện thoại cao cấp. Trong thời gian gần đây phân khúc điện thoại cao cấp là phân khúc tăng trưởng mạnh nhất với khoảng 75% yoy, riêng các sản phẩm của Apple tăng trưởng đến 115% yoy, vượt trội so với các hãng khác. Ngoài ra còn xu hướng giảm thiểu tỉ lệ hàng xách tay, trôi nổi không chính hãng và rút ngắn thời gian có hàng (leadtime) giúp cho các sản phẩm Apple tiêu thụ tốt hơn. Về các sản phẩm phổ thông và laptop xu hướng trong nửa cuối 2022 là thấp hơn và giảm do tình hình lạm phát tăng cao làm sụt giảm sức mua.

Nắm bắt được xu hướng tăng trưởng mạnh của các sản phẩm Apple so với các đối thủ khác và tại Việt Nam cũng chưa có các cửa hàng chính hãng độc quyền của Apple như Apple store hay Apple Center nên từ 2021 MWG đã cho ra mắt chuỗi Topzone để chuyên bán và phục vụ các sản phẩm của Apple tới khách hàng (chỉ kinh doanh các sản phẩm chính hãng của Apple). Chuỗi Topzone được giới thiệu từ cuối 2021 giúp khách hàng có không gian trải nghiệm sang trọng và chuyên nghiệp với các sản phẩm của Apple và qua đó giúp MWG hoàn thiện miếng ghép trong ngành smart phone. Đến hết 9 tháng đầu năm 2022 Topzone đã có 71 cửa hàng hoạt động và với việc Iphone 14 đã được bán chính thức tại thị trường Việt Nam từ quý 4 với lượng đơn hàng đặt trước kỷ lục sẽ là động lực tăng trưởng lớn đối với mảng TGDD trong quý 4-2022. Tuy công ty thông tin thời gian tới sẽ ngừng mở mới tất cả các cửa hàng nhưng chúng ta cũng có thể thấy tiềm năng lớn của Topzone trong các năm tới khi mà thị trường vẫn chưa có nhiều đối thủ chuyên biệt trong mảng điện thoại cao cấp này. Cũng như DMS chúng tôi cho rằng sang năm 2023 khi thị trường ổn định số lượng cửa hàng Topzone sẽ tiếp tục được mở rộng để mang lại động lực tăng trưởng mới cho mảng TGDD vốn đã tăng trưởng chậm lại trong các năm gần đây.

4. Các mảng khác

Ngoài 3 mảng chính đóng góp vào doanh thu và lợi nhuận của MWG như phân tích ở trên thì MWG còn lấn sân sang một số mảng nữa như chuỗi nhà thuốc An Khang hay chuỗi ava kids và Ava sport cụ thể:

- Chuỗi nhà thuốc An Khang: Hiện tại chuỗi đang có tổng cộng 529 nhà thuốc đang hoạt động, tính ra trong năm 2022 chuỗi đã liên tục mở rộng với 351 cửa hàng mở mới trong 9 tháng đầu năm. Doanh thu bình quân của các nhà thuốc vào khoảng 500-550 triệu đồng/ tháng với mô hình độc lập và 300-350 triệu đồng/ tháng với mô hình cạnh BHX và biên lợi nhuận gộp khoảng 20%. Đóng góp khoảng 50% doanh thu là các sản phẩm dược phẩm, 25% từ các sản phẩm chức năng và còn lại là thiết bị y tế và hàng tiêu dùng. Vào tháng 7/2022 bộ y tế ban hành thông tư 04/2022/TT-BYT và có hiệu lực từ 15/9/2022 về việc lùi thời hạn bắt đầu thực hiện kê đơn điện tử 30/6/2022 sang 31/12/2022 đối với bệnh viện cấp 1-3 và 1/12/2022 sang 30/06/2023 với các bệnh viện khác. Việc này sẽ làm chậm quá trình chuyển đổi từ hiệu thuốc truyền thống sang hiệu thuốc thương mại hiện đại. Trong vài tháng gần đây tốc độ mở mới cửa hàng của MWG cũng đã chậm lại sau quá trình đẩy mạnh mở cửa hàng vào quý 2-2022. Chúng ta cần thêm thời gian từ 6 tháng đến 1 năm tới mới có thể đánh giá được hiệu quả của các nhà thuốc mới mở này.

- Chuỗi Ava kids hiện đang có 71 cửa hàng và chuỗi Ava sport đang có 14 cửa hàng đang hoạt động. Đây là các chuỗi mới của MWG trong giai đoạn chạy thử nghiệm và tets tính hiệu quả của chuỗi. chúng tôi đánh giá đây là lĩnh vực khá tiềm năng nhưng cũng cần thời gian khá dài nữa mới có thể đánh giá được mức độ hiệu quả của nó.

Tóm lại các mảng khác của MWG vẫn chưa có nhiều biến chuyển và cũng chưa thể trở thành động lực mới để giải quyết được cho bài toán tăng trưởng trước mắt.

III. Tổng kết và định giá

Như vậy chúng ta có thể thấy 3 mảng chính của MWG vẫn tăng trưởng tốt trong quý 3 nhưng chủ yếu đến từ nền kết quả cùng kỳ thấp. Về nội tại chúng tôi cho rằng mảng BHX sau khi tái cấu trúc cần thêm thời gian kiểm chứng sự hiệu quả cũng như có thể đạt điểm hòa vốn như mong đợi của ban lãnh đạo (hiện tại vẫn khá mơ hồ chưa thể chắc chắn được). Mảng ĐMX và TGDD sẽ tiếp tục tăng trưởng nhưng với tốc độ chậm lại khoảng 10% trong 1 năm tới và với thông báo mới nhất của tập đoàn đó là MWG sẽ tạm dừng mở mới tất cả các chuỗi trừ một số ít cửa hàng thử nghiệm hoặc mang lại lãi ngay. Điều này cho thấy sự khó khăn của công ty trong giai đoạn hiện tại. Trong 6 tháng tới với tình hình lạm phát sẽ nóng dần lên trong nước cũng sẽ là hạn chế đối với sự tăng trưởng của công ty. Chúng tôi cho rằng phải cuối 2023 khi vĩ mô ổn định thì ngành bán lẻ mới trở lại tốt được. Tuy nhiên giai đoạn khó khăn này điều mà chúng tôi muốn thấy đó là việc chiếm lĩnh thị phần từ các đối thủ yếu của MWG sẽ ra sao.

Về định giá hiện MWG đang giao dịch trong vùng giá 4x với PE tương ứng khoảng 14.4 lần và nếu nhìn lại lịch sử thì mức PE trên là trung bình không đắt nhưng cũng chưa phải vùng rẻ của lịch sử (PE dưới 10). Chúng tôi cho rằng với dòng tiền khó khăn hiện tại từ thị trường cũng như vĩ mô khó khăn thì MWG giá này chưa đủ rẻ so với các ngành và cổ phiếu khác dù không đắt. Để cổ phiếu về vùng hấp dẫn có lẽ mức giá 3x /cp sẽ là vùng mà cổ phiếu hướng đến trong quý tới.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-