Thị trường chứng khoán đang trong giai đoạn rất khó khăn với nhiều nỗi lo với ngành ngân hàng như tín dụng, nợ xấu hay trái phiếu. Ngoài các vấn đề trên thì với STB còn là cả trái phiếu VAMC trong quá khứ vẫn chưa xử lý hết như nhiều ngân hàng khác. Vậy tình trạng hiện tại và thời gian ngân hàng có thể xử lý xong để giúp lợi nhuận được cải thiện tốt khi không còn phải trích lập nữa? Bài viết này chúng tôi sẽ cập nhật báo cáo tài chính quý 3 của ngân hàng cũng như tình trạng trích lập VAMC đến hết quý 3 năm nay. Ngoài ra còn cả các vấn đề nóng hổi như tín dụng, nợ xấu cũng như trái phiếu doanh nghiệp.

I. Kết quả kinh doanh Q3-2022

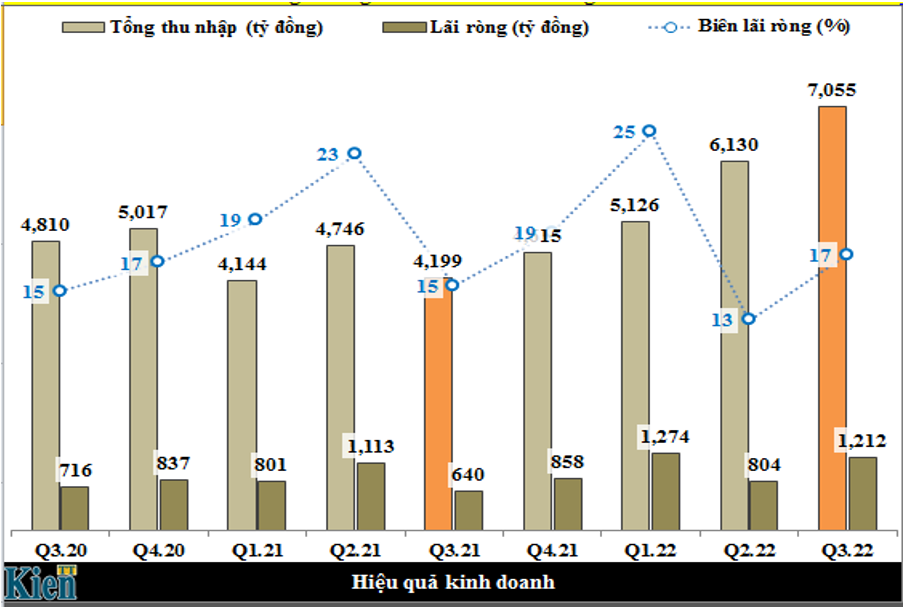

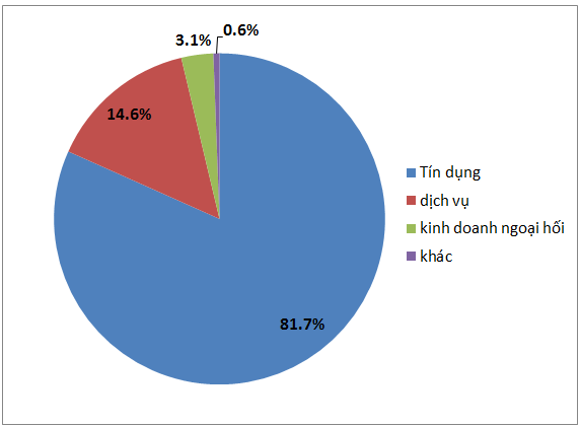

Trong quý 3-2022 STB ghi nhận tổng thu nhập 7,055 tỷ đồng, tăng 68% yoy, trong đó mảng cho vay đóng góp 5,762 tỷ đồng (chiếm 81.7% thu nhập của ngân hàng). Lợi nhuận sau thuế của ngân hàng ghi nhận 1,212 tỷ đồng, tăng mạnh 89.4% yoy và lợi nhuận này cũng hết sức ấn tượng nếu so với các quý gần đây và cần biết rằng STB vẫn đang phải trích lập dự phòng rủi do tín dụng lớn trong năm 2022. (Hình 1)

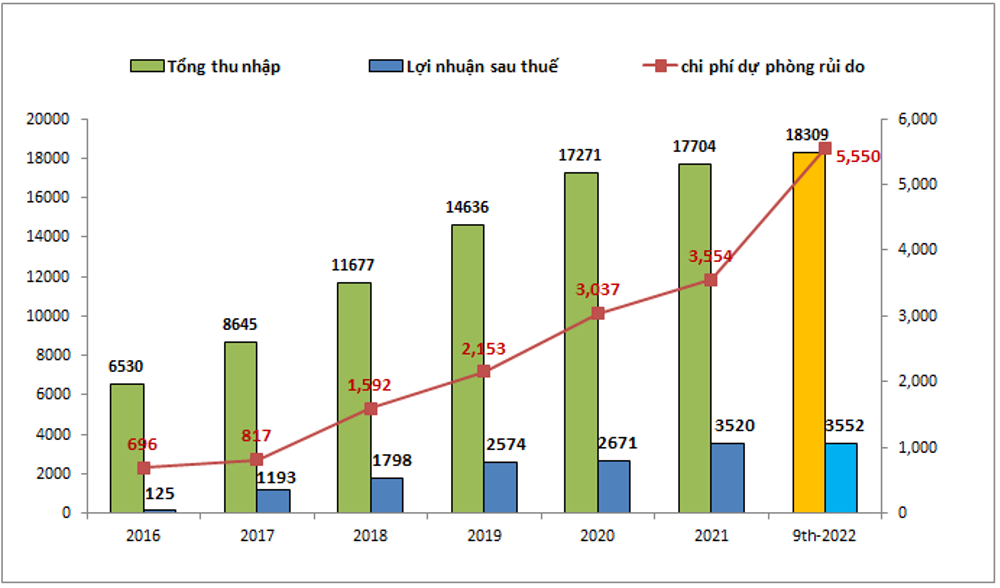

Cụ thể lũy kế 9 tháng đầu năm 2022 STB đã trích lập tổng 5,550 tỷ đồng rủi ro tín dụng, cao hơn 1.56 lần cả năm 2021 và có thể cao gấp hơn 2 lần khi kết thúc năm 2022. Cụ thể như hình 2 dưới đây:

Ngoài ra lũy kế 9 tháng đầu năm 2022 tổng thu nhập của STB đạt 18,309 tỷ đồng, cao hơn 3.4% cả năm 2021. Lợi nhuận sau thuế đạt 3,552 tỷ đồng, cũng cao hơn cả năm 2021 là 1%. Như vậy có thể thấy kết quả kinh doanh 9 tháng của STB đã vượt cả năm 2021 dù cho chi phí dự phòng rủi do tăng mạnh do ngân hàng đẩy nhanh các khoản trích lập như VAMC để sớm hoàn thành.

Về tỉ trọng đóng góp vào kết quả kinh doanh quý 3 của ngân hàng, ngoài mảng chính đến từ nghiệp vụ cho vay (chiếm 81.7%) thì mảng dịch vụ và kinh doanh ngoại hối là những mảng đóng góp lớn tiếp theo cho ngân hàng với lần lượt thu nhập là 1,031 tỷ đồng và 220 tỷ đồng, chiếm lần lượt 14.6% và 3.1% (Hình 3). Cụ thể hơn từng mảng của ngân hàng chúng tôi sẽ phân tích chi tiết trong phần dưới.

II. Bóc tách và phân tích các mảng của ngân hàng

1. Tín dụng

Đây là nghiệp vụ chính của tất cả các ngân hàng tại Việt Nam và luôn chiếm tỉ trọng cao nhất trong cơ cấu lợi nhuận của các nhà băng. Với STB mảng tín dụng chiếm khoảng 81.7% trong cơ cấu thu nhập của ngân hàng này. Trong mảng tín dụng bao gồm chính là nghiệp vụ cho vay và huy động.

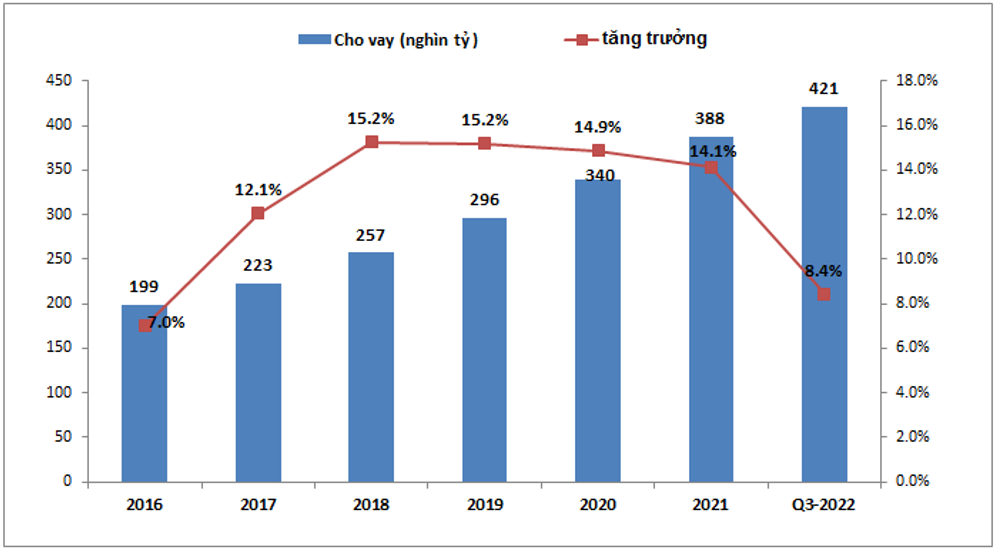

Về cho vay trong quý 3-2022 khoản cho vay khách hàng đã tăng lên gần 421 nghìn tỷ đồng (Hình 4) so với 415 nghìn tỷ đồng tại cuối quý 2-2022. Lũy kế 9 tháng đầu năm tăng trưởng tín dụng cho vay đã đạt 8.44% và vẫn còn dư địa cho vay thêm trong quý 4-2022 khi mà room tín dụng STB được giao trong 2022 là 11% và với nhu cầu vay vốn rất lớn thậm chí có thể gọi là “đói vốn” thì gần như chắc chắn kết thúc năm 2022 tăng trưởng tín dụng của STB sẽ đạt mức kịch room tín dụng được giao là 11%. Như vậy dư địa cho vay trong quý 4-2022 của STB còn khoảng gần 10k tỷ nữa.

Chiến lược cho vay của ngân hàng là tập trung cho vay lĩnh vực sản xuất và hộ kinh doanh phù hợp với định hướng của ngân hàng nhà nước. Ngoài ra gia tăng tiền gửi liên ngân hàng cũng giúp cải thiện lợi suất khi lãi suất liên ngân hàng đang tăng cao.

Về huy động tiền gửi đầu vào, kết thúc quý 3-2022 tổng tiền gửi của khách hàng là 458 nghìn tỷ đồng, tăng 2 nghìn tỷ đồng và tương đương so với tiền gửi tại cuối quý 1-2022. Như vậy so với đầu năm tiền gửi khách hàng tăng khoảng 7%. Chúng ta có thể thấy tốc độ tiền huy động của STB đang thấp hơn so với tốc độ cho vay (cho vay tăng 8.4% còn huy động tăng 7%), tuy nhiên chúng ta có thể thấy ngân hàng đã tăng huy động ngay trong quý đầu năm 2022 khi lãi suất huy động còn thấp giúp cho chi phí huy động giảm và hiện tại trong khi đa số các ngân hàng đều trong tình trạng tổng tiền cho vay lớn hơn tiền gửi khách hàng thì STB lượng tiền gửi khách hàng vẫn đang lớn hơn tiền cho vay (tiền gửi khách hàng là 458 nghìn tỷ đồng còn tiền cho vay là 421 nghìn tỷ đồng). Và đây cũng là điều giúp STB tránh được áp lực tăng lãi suất đầu vào để chạy đua vốn huy động với các ngân hàng khác. Với mức chênh giữa tiền gửi và cho vay khoảng 37 nghìn tỷ đủ giúp STB thoải mái tín dụng trong cả năm 2023 tới thay vì gặp áp lực lớn.

Về chỉ số Casa, tại quý 3 casa của STB đạt 21%, tuy có giảm so với đầu năm (quý 1 casa đạt 23%, quý 2 là 22%) nhưng vẫn duy trì ở mức cao trên 20% và với việc không có nhiều áp lực lớn từ huy động thì trong năm tới chúng tôi cho rằng casa của ngân hàng vẫn có thể duy trì ở mức cao quanh 20% . Tại quý 3-2022 Nim của STB đạt 4.43%, mức cao nhất theo quý kể từ 2015. Nếu tính lũy kế 4 quý gần nhất NIM cũng đã được cải thiện lên 2.64% thay vì 2.25% tại quý 2. Nhờ NIM được cải thiện đã giúp cho lãi thuần của STB trong quý 3 tăng gấp 2.2 lần so với quý 2-2022 và 74% so với cùng kỳ. Nguyên nhân giúp NIM của ngân hàng nhảy vọt trong quý 3-2022 là do ngân hàng đã hết phải trích lập lãi dự thu và quý 2-2022 là quý cuối cùng STB phải trích lập.

2. Dịch vụ và ngoại hối

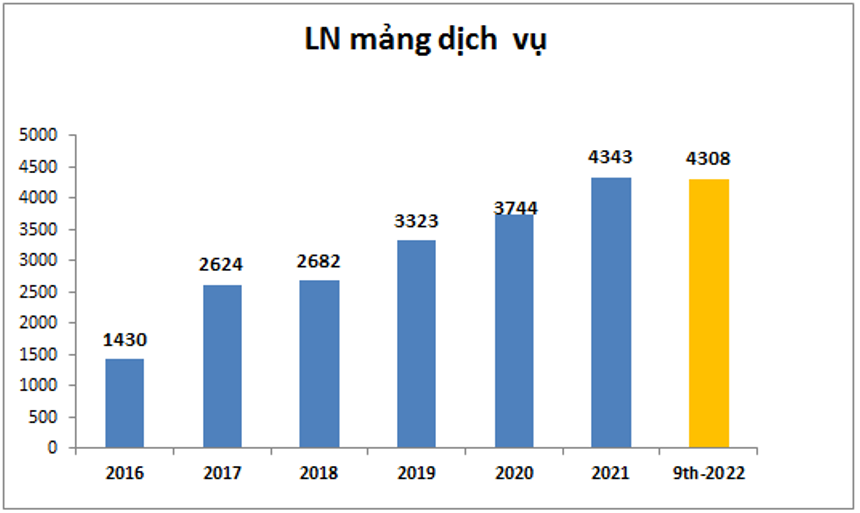

Đây lần lượt là 2 mảng đóng góp lớn tiếp theo vào kết quả kinh doanh của ngân hàng với lần lượt tỉ trọng đóng góp là 14.6% và 3.1%. Trong quý 3 mảng hoạt động dịch vụ ghi nhận lãi 1,031 tỷ đồng, tăng 75% yoy. Lũy kế 9 tháng đầu năm ghi nhận lãi 4,307 tỷ đồng, tăng 82.3% yoy và kết quả 9 tháng đầu năm 2022 đã gần tương đương lãi cả năm 2021. (Hình 5)

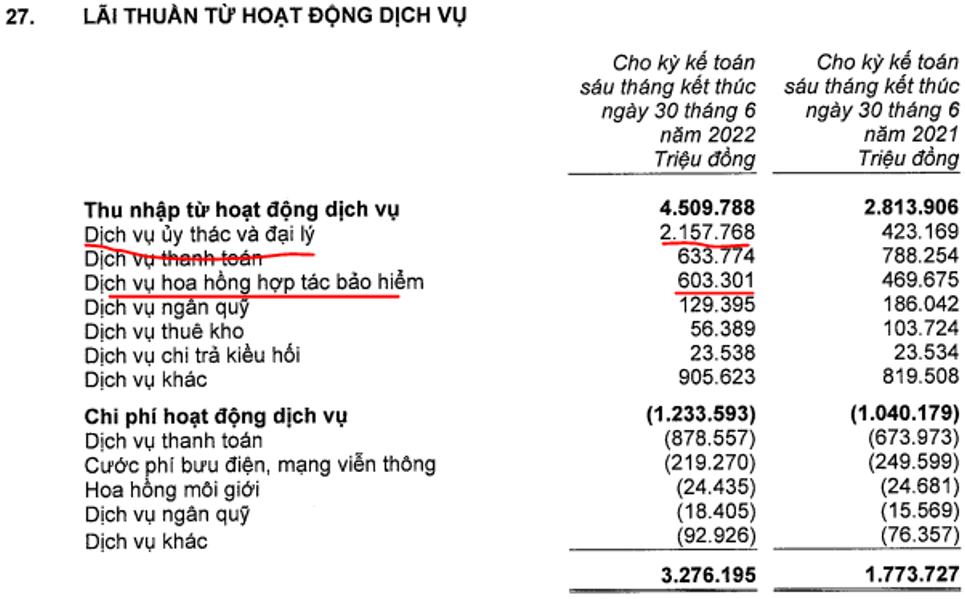

Đóng góp lớn nhất vào lợi nhuận cho mảng dịch vụ trong 9 tháng đầu năm của STB đó chính là mảng ủy thác & đại lý và mảng bảo hiểm. Và trong năm 2022 chúng tôi kỳ vọng lợi nhuận mảng dịch vụ sẽ đạt khoảng 5,500 -6,000 tỷ đồng. (Hình 6)

Về hoạt động kinh doanh ngoại hối vẫn tiếp tục kinh doanh tốt, lũy kế 9 tháng mang lại lãi 759 tỷ đồng, tăng 44.6% so với cùng kỳ. Hiện tại tình hình tỷ giá nhất là USD đang khá căng thẳng và nóng sẽ khiến nhu cầu trao đổi ngoại tệ lớn và theo chúng tôi quý 4 sẽ tiếp tục mang lại lợi nhuận tăng trưởng cho mảng kinh doanh ngoại hối của ngân hàng và cả năm 2022 có thể mang về lãi 1,100-1,200 tỷ đồng cho ngân hàng.

3. Trích lập dự phòng và nợ xấu

Đây có lẽ vẫn là phần đáng nói và đáng quan tâm nhất của STB trong thời gian gần đây khi mà việc trích lập cũng có ảnh hưởng rất lớn tới lợi nhuận của các nhà băng hiện nay. Nhất là với các ngân hàng vẫn đang trong quá trình xử lý nợ xấu VAMC chưa hoàn thành như STB. Cụ thể chúng tôi sẽ bóc tách các khoản trích lập này của STB:

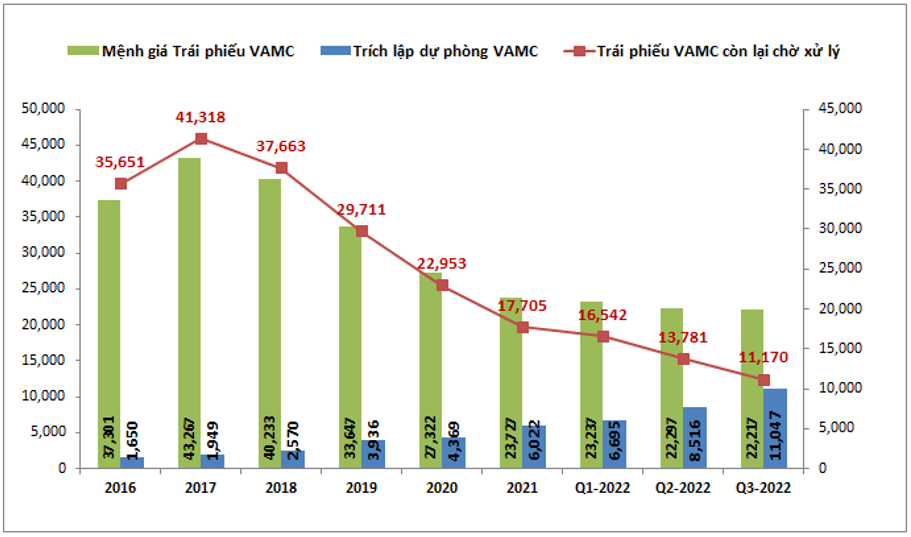

- Đầu tiên và quan trọng nhất với STB đang được chú ý đó là quá trình xử lý nợ xấu VAMC. Cụ thể sau quý 3-2022 STB đã tríc lập dự phòng trái phiếu VAMC là 11,047 tỷ đồng và hiện chỉ còn 11,170 tỷ đồng cần xử lý và trích lập. Từ đầu năm 2022, sau 9 tháng STB đã trích lập tổng cộng 6,535 tỷ đồng cho trái phiếu VAMC, cao hơn mức trích lập của cả năm 2021 với 5,248 tỷ đồng. (Hình 7)

Chúng ta có thể thấy trong 3 năm gần đây mỗi năm STB xử lý và trích lập tổng cộng mỗi năm khoảng 6,000 đến 7,000 tỷ đồng cho trái phiếu VAMC và năm 2022 có vẻ ngân hàng đã bắt đầu tăng tốc độ trích lập khi 6 tháng đã đạt mức 6,535 tỷ đồng. Với tốc độ này thì kết thúc năm 2022 STB có thể đạt con số trích lập VAMC lên tới 8,500-9,000 tỷ đồng, mức trích lập cao nhất từ trước tới nay và sang 2023 lượng trái phiếu VAMC còn lại cần xử lý sẽ chỉ còn khoảng 8,500-9,000 tỷ đồng nữa. Và theo dự đoán của chúng tôi với mức còn lại tương đương lượng ngân hàng đã trích lập trong 2022 thì 2023 STB sẽ hoàn thành và xử lý hết vấn đề trái phiếu VAMC. Như vậy từ 2024 trở đi với việc không còn phải trích lập 8,000-9,000 tỷ đồng mỗi năm thì lợi nhuận của STB được dự báo sẽ tăng lên rất mạnh (chúng ta nên biết lợi nhuận trước thuế mỗi năm của STB chỉ khoảng 5,000-6,000 tỷ đồng mỗi năm) và key VAMC có lẽ sẽ là động lực rất lớn cho việc tăng trưởng của STB trong 2024 trở đi.

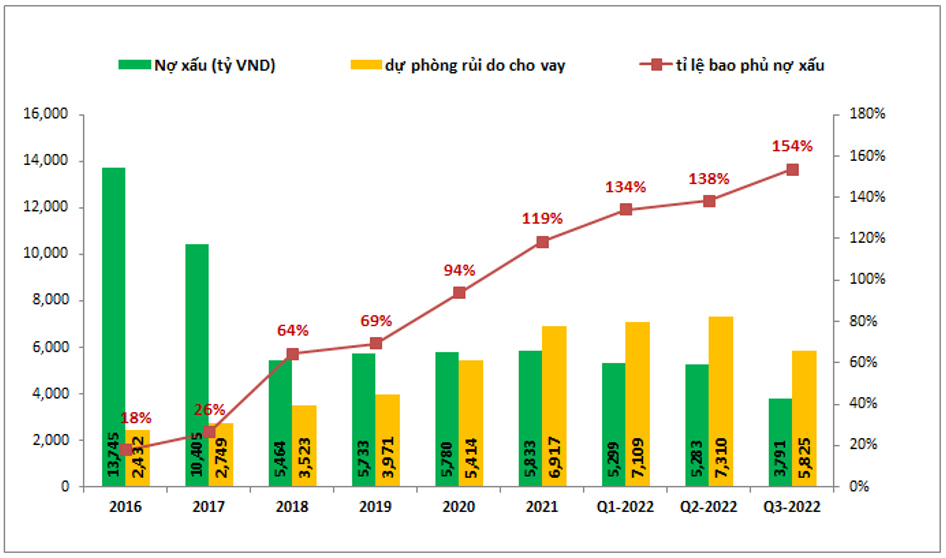

- Tiếp theo là trích lập rủi do cho vay, kết thúc quý 3 STB đã trích lập khoản cho vay là 5,825 tỷ đồng, giảm khá nhiều so với 2 quý trước (quý 1-2022 là 7,109 tỷ đồng và quý 2-2022 là 7,310 tỷ đồng) điều này giúp cho lợi nhuận quý 3 của công ty tăng trưởng tốt. Tuy nhiên do nợ xấu của công ty giảm mạnh, nhất là nợ nhóm 5 (nợ có khả năng mất vốn) giảm mạnh từ 4,242 tỷ đồng xuống 2,762 tỷ đồng. Điều này khiến tỉ lệ bao phủ nợ xấu của STB vẫn tiếp tục tăng dù trích lập giảm và giúp tỉ lệ bao phủ nợ xấu ngân hàng đạt 154% sau quý 3, cao nhất trong lịch sử ngân hàng và cao thứ 7 toàn hệ thống sau VCB, CTG, BID, MBB, BAB, TCB (Hình 8)

Như vậy chúng ta thấy việc trích lập cho vay của STB vẫn đang rất tốt và đảm bảo an toàn cho ngân hàng dù các khoản nợ xấu vẫn đang liên tục giảm trong thời gian gần đây.

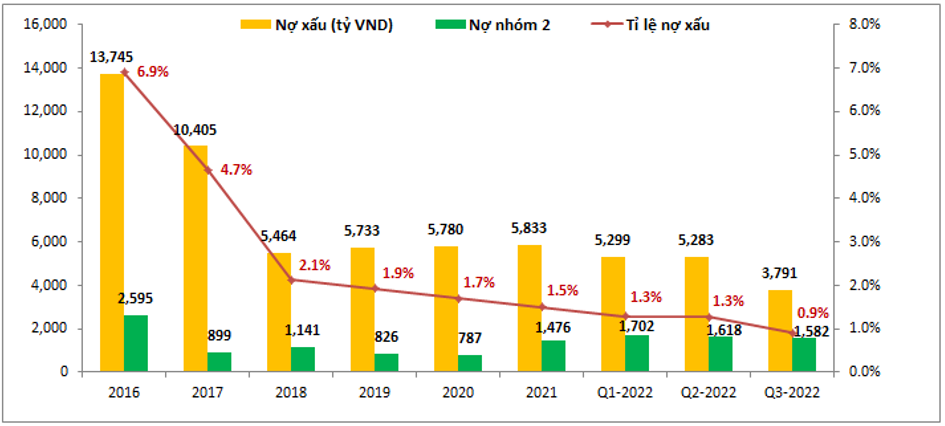

- Nợ xấu: Như vừa viết ở trên tỉ lệ nợ xấu của STB trong các quý gần đây vẫn liên tục giảm rất tốt. Kết thúc quý 3-2022 nợ xấu của STB là 3,791 tỷ đồng, tỷ lệ nợ xấu lần đầu tiên sau nhiều năm giảm dưới 1% và chỉ còn 0.9%. Như vậy chúng ta có thể thấy chất lượng cho vay của STB đang được kiểm soát ngày càng tốt lên. (Hình 9)

Về nợ nhóm 2, nhóm có nguy cơ sẽ làm tăng nợ xấu trong tương lai của ngân hàng cũng được duy trì ở mức thấp. Kết thúc quý 3-2022 nợ nhóm 2 là 1,582 tỷ đồng, giảm dần sau quý 1 và quý 2-2022. Tuy nhiên nếu so với các năm trước mức nợ nhóm 2 vẫn cao hơn, tuy nhiên mức cao hơn là không nhiều (cao hơn 2021 106 tỷ đồng). Như vậy nguy cơ nợ xấu tăng trong tương lai là có thể nếu vĩ mô trong nước tiếp tục xấu khiến nhiều doanh nghiệp chưa thể trả nợ đến hạn được, tuy nhiên để tăng mạnh đối với STB là khó vì ngân hàng vẫn đang tiến hành giảm tỉ lệ nợ xấu cũng như trích lập rất tốt trong thời gian qua.

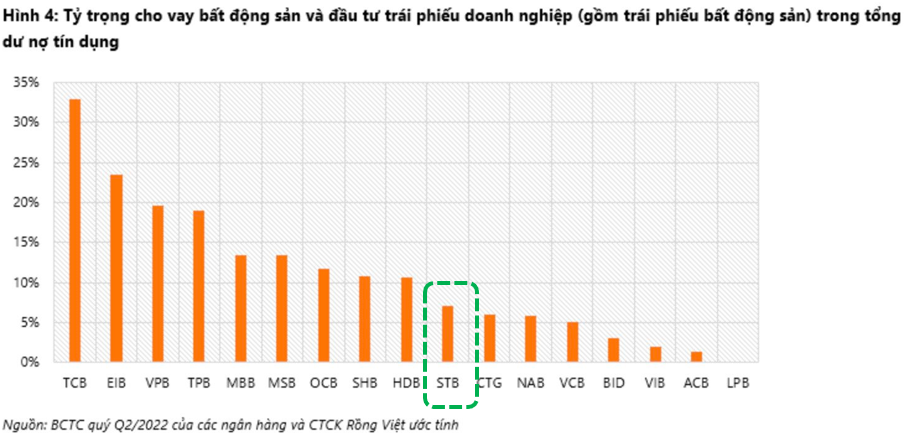

- Về tỷ trọng cho vay BĐS và đầu tư trái phiếu doanh nghiệp (bao gồm trái phiếu bất động sản) trong tổng dư nợ tín dụng, vấn đề rất căng thẳng trong thời gian qua trên thị trường do các vấn đề xiết dòng tiền trái phiếu khiến nguy cơ xuất hiện nhiều nợ xấu thì tỉ trọng của STB là thấp so với các ngân hàng khác trong ngành. Cụ thể STB chỉ có khoảng 7% tỉ trọng cho vay và đầu tư trái phiếu doanh nghiệp và thuộc top thấp trong ngành. Cụ thể như hình 10 dưới đây:

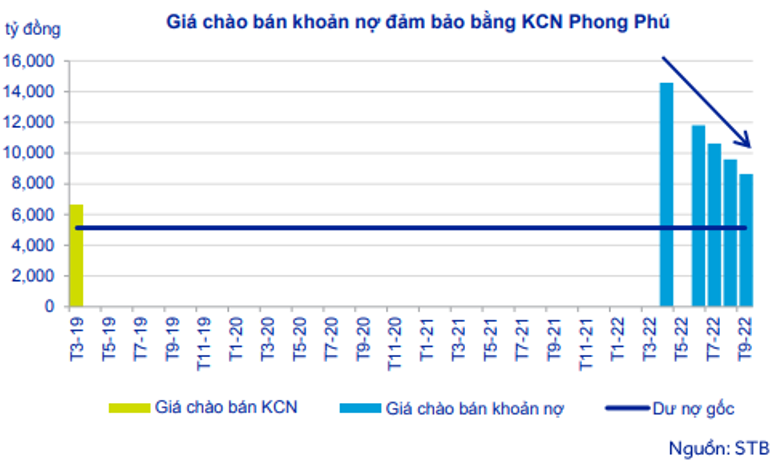

- Về thanh lý các tài sản tồn đọng, trong 9 tháng đầu năm STB đã xử lý khoảng 13 nghìn tỷ đồng theo đề án và giá trị tài sản tồn đọng còn lại khoảng 23.6 nghìn tỷ đồng. Với khoản nợ đảm bảo bằng KCN Phong Phú STB đã thay đổi hình thức thanh lý từ đấu giá tài sản đảm bảo sang đấu giá khoản nợ. Giá đấu sau các đợt đấu giá không thành công trong các năm qua đang được giảm xuống một cách nhanh chóng và tiến gần đến mức giá của nợ gốc là 5,134 tỷ đồng. Kỳ vọng STB có thể đấu giá thành công trong cuối năm hoặc sang 2023. (Hình 11)

Với tài sản thế chấp là 32.5% cổ phần STB (khoảng 612 triệu cp STB) kỳ vọng được thanh lý trong 2023 khi thị trường ổn định trở lại và có thể sẽ đem lại lãi đột biến từ việc hoàn nhập do nợ gốc khoản vay này là khoảng 10,000 tỷ đồng (tương đương mức giá 16.4K/cp).

III. Tiềm năng và định giá

Như vậy với phân tích và bóc tách chi tiết các mảng của STB cũng như tình hình trích lập và nợ xấu chúng ta phần nào nhìn ra từng mảnh trong bức tranh kinh doanh của ngân hàng. Chúng tôi cho rằng STB đang thực hiện đề án tái cơ cấu và xử lý nợ xấu rất tốt. Ngân hàng đang từng bước giúp chất lượng tài sản cũng như kết quả kinh doanh tốt dần lên. Đặc biệt với những dữ liệu đến hiện tại chúng tôi cho rằng 2023 sẽ là năm mà trái phiếu đặc biệt VAMC sẽ được xử lý xong và từ đó giúp ngân hàng tăng mạnh lợi nhuận sau đó do không còn phải trích lập một khoản tiền lớn nữa từ 2024 trở đi (thậm chí nhanh có thể từ cuối 2023). Đây theo chúng tôi có thể là động lực lớn nhất giúp giá cổ phiếu của STB tăng tốt trong năm 2023 nhờ kỳ vọng tươi sáng.

Về lợi nhuận chúng tôi cho rằng quý 4 ngân hàng vẫn tiếp tục duy trì lợi nhuận tốt do room tín dụng vẫn còn chút cũng như NIM được cải thiện. 2023 sẽ là năm lợi nhuận tăng trưởng nhẹ và sẽ tăng trưởng mạnh sau khi trích lập xong VAMC.

Về định giá, hiện tại STB đang giao dịch dưới vùng giá trị sổ sách (Book value = 19.6K/cp) và chúng tôi cho rằng đây là mức giá rẻ cho tầm nhìn đến hết 2023. STB hoàn toàn có thể đạt mức giá 30K trở lên trong 1 năm tới với những tiềm năng mình có.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-