Trong giai đoạn phục hồi vừa qua của thị trường thì BID có sự phục hồi tốt nhất trong các cổ phiếu ngành ngân hàng. BID là mã trở lại đỉnh tháng 8 (Hình 1) năm nay nhanh nhất trong các mã lớn ngành ngân hàng. Vậy điều gì lại giúp BID tăng tốt vậy cũng như nội tại ngân hàng đang như thế nào, tiềm năng sắp tới ra sao? Chúng tôi sẽ cố gắng phân tích chi tiết nhất trong bài viết này để quý nhà đầu tư quan tâm có thể tham khảo.

Trước tiên chúng tôi sẽ đi phân tích kết quả kinh doanh, tiềm năng tăng trưởng của BID và về cuối bài sẽ là những đặc điểm cần lưu ý và nổi bật của BID khi giao dịch.

I. Kết quả kinh doanh

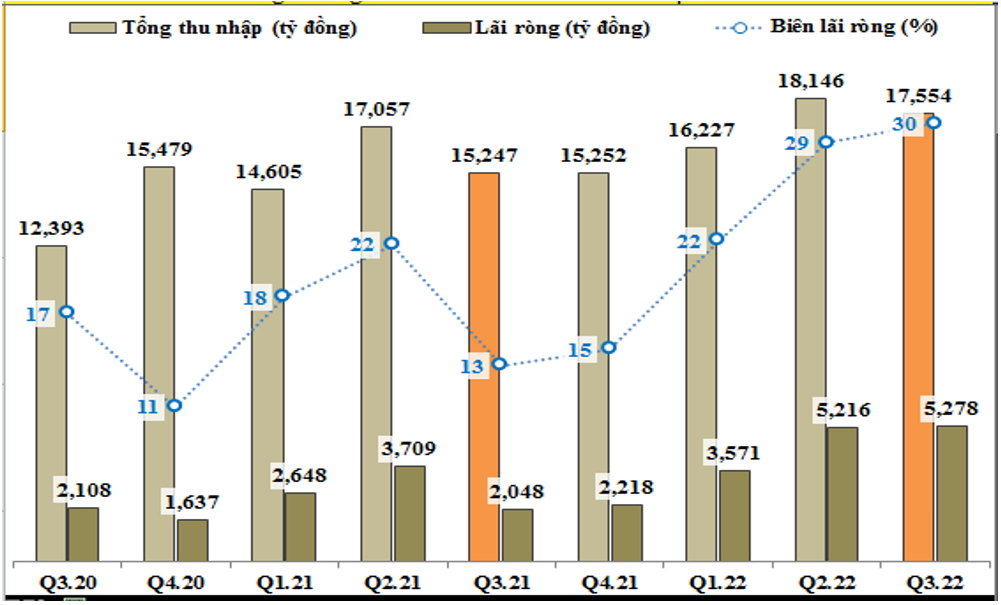

BID đã công bố kết quả kinh doanh quý 3-2022 với tổng lợi nhuận thuần đạt 17,554 tỷ đồng, tăng 15.2% so với cùng kỳ. Nhưng nhờ chi phí dự phòng rủi do giảm mạnh từ 7,502 tỷ đồng xuống còn 5,429 tỷ đồng (giảm 2,073 tỷ đồng) đã giúp lợi nhuận sau thuế của ngân hàng tăng mạnh gấp hơn 2.5 lần so với cùng kỳ với 5,278 tỷ đồng. Như vậy nhìn sơ qua bảng kết quả kinh doanh của BID chúng ta cũng có thể thấy động lực tăng trưởng chính trong quý 3-2022 chính là tăng trưởng tín dụng cho vay (15.5%) và đặc biệt là giảm trích lập rủi do tín dụng. (Hình 2)

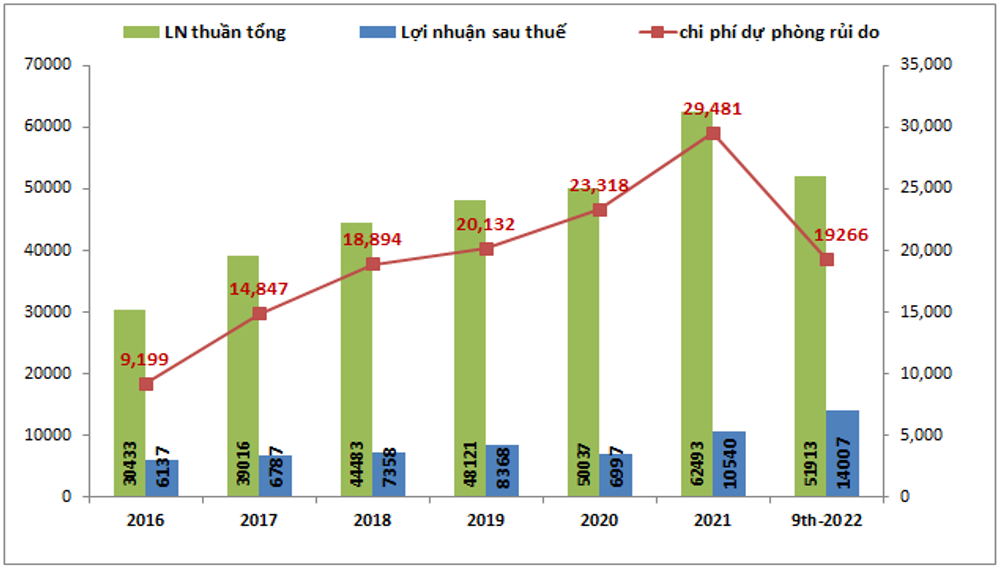

Lũy kế 9 tháng đầu năm tổng lợi nhuận thuần của BID đạt 51,913 tỷ đồng, tương đương 83% kết quả cả năm 2021, lợi nhuận sau thuế đạt 14,007 tỷ đồng, đã cao hơn lợi nhuận sau thuế cả năm 2021 là 32.9%. Về chi phí dự phòng rủi do tín dụng, lũy kế 9 tháng đã đạt 19,266 tỷ đồng, tương đương 65.4% cả năm 2021. Như vậy chúng ta có thể thấy chi phí dự phòng rủi do đã có xu hướng giảm sau nhiều năm tăng liên tục của ngân hàng. Cụ thể như hình 3 dưới đây:

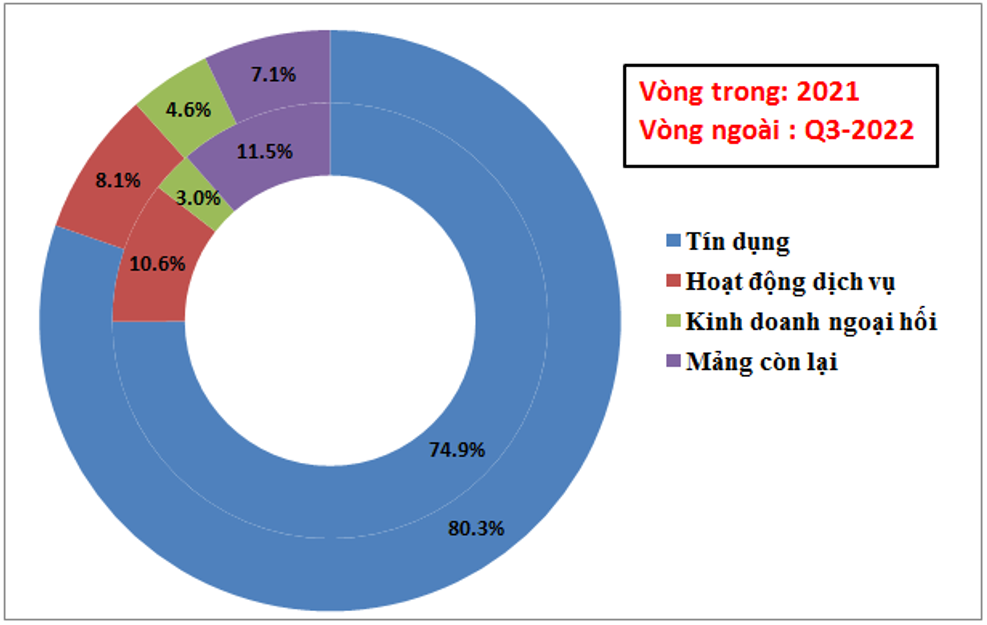

Về tỉ trọng các mảng thì mảng kinh doanh chính là tín dụng đóng góp 80.3% lợi nhuận thuần, tiếp theo là mảng dịch vụ với 8.2%, kinh doanh ngoại hối với 4.6% và còn lại là các mảng hoạt động khác (Hình 4). Nếu so với tỉ trọng năm 2021 như hình dưới chúng ta có thể thấy tỉ trọng mảng tín dụng và kinh doanh ngoại hối có xu hướng tăng còn với mảng hoạt động dịch vụ thì có xu hướng giảm đi. Cụ thể hơn từng mảng ra sao chúng tôi sẽ phân tích và bóc tách chi tiết trong phần dưới của bài viết.

II. Bóc tách ngân hàng

1. Mảng tín dụng ngân hàng

Đây là mảng chính mang lại lợi nhuận cho các nhà băng và cũng là mảng quan trọng nhất ảnh hưởng đến kết quả kinh doanh cũng như tiềm năng tăng trưởng của mỗi nhà băng. Với BID mảng tín dụng đóng góp 80.3% lợi nhuận cho ngân hàng trong quý 3-2022 và tăng trưởng 15.5% yoy.

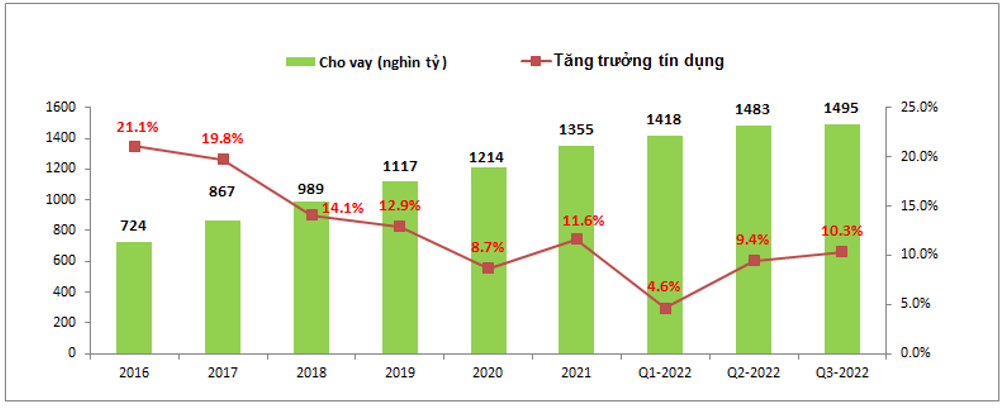

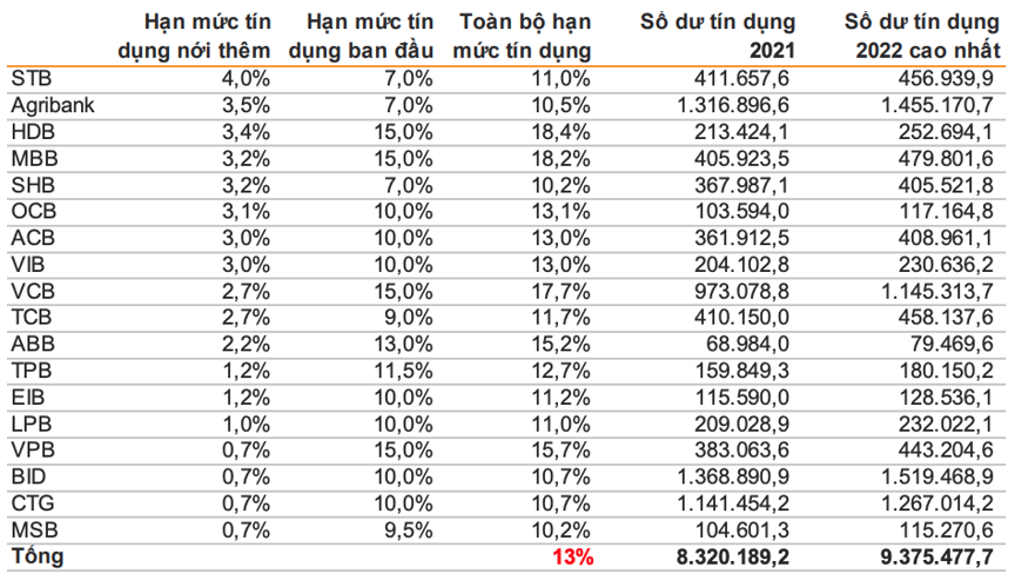

Về cho vay khách hàng – đầu ra của mảng tín dụng, trong quý 3 khoản cho vay khách hàng của BID đã tăng lên khoảng 1,495 nghìn tỷ đồng, tăng trưởng tín dụng đạt 10.3% so với đầu năm và cũng đã gần sát với mức trần tăng trưởng tín dụng được giao (2022 BID được giao hạn mức tín dụng là 10.7%), và như vậy trong quý 4 nếu không được giao thêm chỉ tiêu thì dư địa tăng trưởng cho vay của BID chỉ còn khoảng 5 nghìn tỷ, tương ứng 0.4% còn lại. (Hình 5)

Như vậy dư địa cho vay của BID sẽ không còn nhiều trong quý 4-2022 và tăng trưởng tín dụng cả năm sẽ thấp hơn so với 2021 với 11.6%. Trong nhóm các ngân hàng trên sàn thì BID thuộc top được giao chỉ tiêu tín dụng thấp nhất và điều này sẽ khiến ngân hàng khó có thể tăng trưởng mạnh được so với mặt bằng chung của các nhà băng khác. (Hình 6)

Để tối ưu hóa hạn mức tín dụng được cấp trong thời gian gần đây BID đã có chiến lược cơ cấu tệp cho vay sang nhóm khách hàng bán lẻ, nhóm có lãi suất đầu ra tốt hơn so với nhóm doanh nghiệp, từ đó góp phần cải thiện NIM cho ngân hàng.

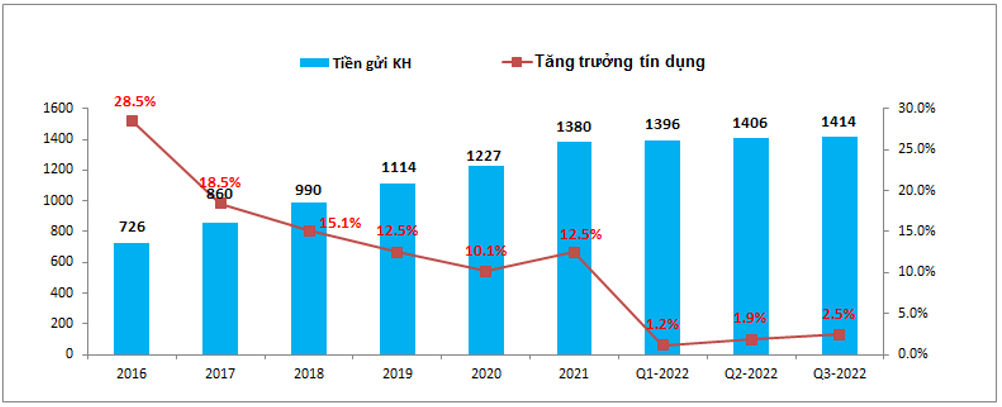

Tiếp theo là về huy động tiền gửi khách hàng, kết thúc quý 3-2022 tổng tiền gửi khách hàng đạt 1,414 nghìn tỷ đồng, tăng 2.5% so với đầu năm và hiện tỉ lệ tiền gửi khách hàng trên tiền cho vay chỉ đạt 94.6%, tức lượng tiền gửi của khách hàng còn đang thấp hơn so với cho vay khoảng 81 nghìn tỷ đồng. Đây là tình trạng chung của nhiều ngân hàng hiện nay khi mà lượng tiền huy động thấp hơn tiền cho vay. Điều này sẽ là thách thức trong 2023 khi tín dụng được mở mới và nhu cầu vay vốn đang ở mức cao. Theo chúng tôi các ngân hàng trong quý 4 sẽ phải tiến hành nhiều chính sách cũng như tăng lãi suất huy động để tăng lượng tiền gửi khách hàng lên từ đó có lượng tiền mới để giải ngân cho năm 2023. (Hình 7)

Ngoài ra các gói cho vay ưu đãi lãi suất với khách hàng chịu ảnh hưởng bởi dịch covid đã hết hạn vào tháng 6-2022 sẽ giúp NIM của BID được cải thiện thêm trong quý 3 và các quý tới. cụ thể quý 3 NIM của BID đạt 2.9%, trong khi quý 2 và quý 1 với NIM lần lượt là 3.1% và 2.82%. Tuy nhiên mức cải thiện này sẽ khó bù đắp được cho NIM của ngân hàng khi lãi suất huy động đầu vào sẽ tiếp tục tăng trong thời gian tới khiến chi phí tăng lên.

Như vậy với mảng tín dụng, mảng cốt lõi của BID chúng tôi không đánh giá cao về mặt tăng trưởng do room tăng trưởng tín dụng được cấp ở mức thấp, ngoài ra còn áp lực với việc huy động vốn trong thời gian lãi suất tăng.

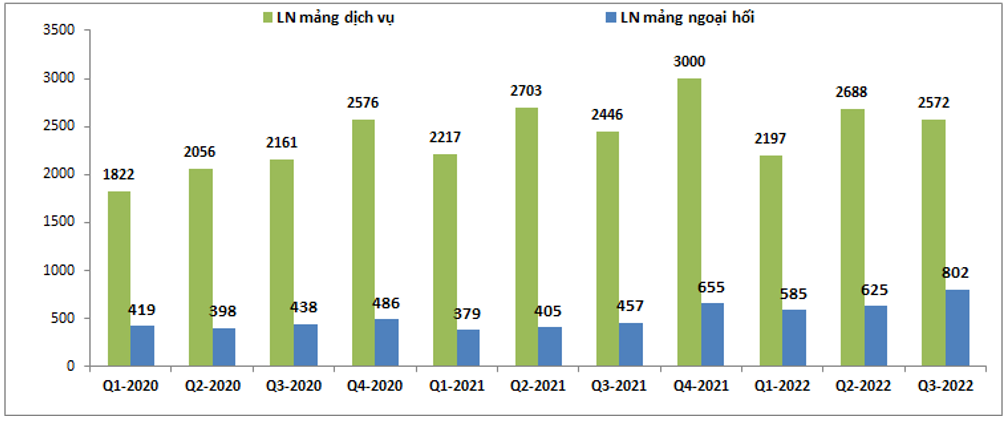

2. Mảng dịch vụ, ngoại hối

Đây là 2 mảng đóng góp lớn tiếp theo vào kết quả kinh doanh của ngân hàng. Như chúng ta đã biết từ đầu năm 2022 cả 3 ngân hàng nhà nước trong đó có BID đã triển khai chương trình miễn phí chuyển khoản để có thể cạnh tranh với các ngân hàng thương mại khác. Điều này đã khiến lợi nhuận của mảng dịch vụ bị ảnh hưởng, cụ thể 3 quý đầu năm 2022 lợi nhuận mảng dịch vụ chỉ ở mức tương đương và thấp hơn so với năm 2021 và trong thời gian tới với việc không có đóng góp đột biến từ mảng bảo hiểm như một số ngân hàng nhà nước khác thì mảng dịch vụ của BID sẽ gặp khó về mặt tăng trưởng và có thể sẽ tiếp tục đi ngang trong năm 2023 tới. (Hình 8)

Ngược lại mảng kinh doanh ngoại hối đang có mức tăng trưởng khá tốt trong năm nay nhờ nhu cầu trao đổi ngoại tệ ở mức cao khi mà chỉ số dollar index tăng liên tục trong 3 quý đầu năm gây áp lực lên tỉ giá khiến nhu cầu trao đổi ngoại tệ tăng lên (các hoạt động bơm, rút ngoại tệ diễn ra nhiều hơn mức bình thường). Tại quý 3-2022 lợi nhuận mảng ngoại hối ghi nhận 802 tỷ đồng, mức cao nhất của một quý trong nhiều năm qua và tăng 75.5% yoy. Trong quý 4 tới với nhu cầu cuối năm cao cũng như tỉ giá mới bước đầu hạ nhiệt chứ chưa thấp nên hoạt động trao đổi ngoại tệ theo chúng tôi vẫn sẽ tiếp tục được duy trì và sẽ chỉ hạ nhiệt từ 2023 trở đi.

3. Nợ xấu và trích lập dự phòng

Vấn đề đầu tiên và nóng nhất trong thời gian gần đây chính là trái phiếu doanh nghiệp BĐS vì hiện tại rất nhiều doanh nghiệp BĐS xảy ra tình trạng đến thời hạn tất toán trái phiếu nhưng lại không có tiền để trả cho các trái chủ do không xoay vòng được vốn khi kênh huy động trái phiếu bị tắc (không huy động được vốn mới qua kênh trái phiếu do việc xiết chặt cũng như bắt bớ trong thời gian gần đây)

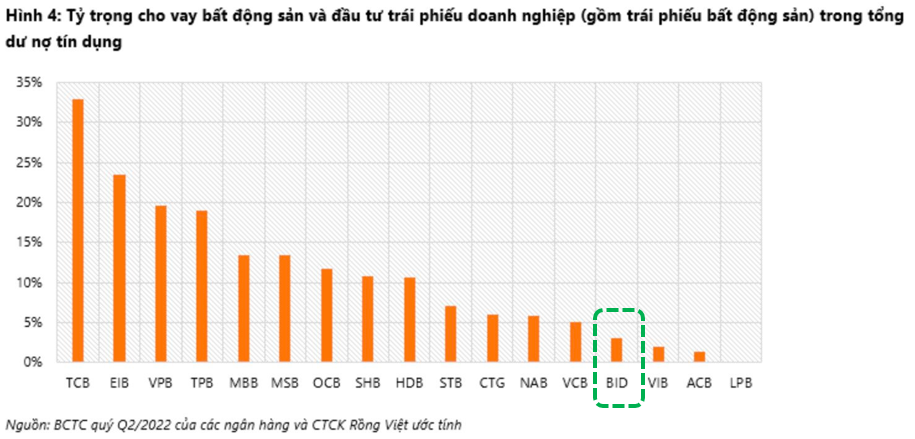

BID không có thuyết minh chi tiết các khoản cho vay BĐS trong quý 3 nhưng theo thông tin chúng tôi có thì tổng cho vay BĐS (bao gồm cả trái phiếu BĐS) ở mức khoảng 3% tổng dư nợ. Đây là tỉ lệ thuộc top thấp so với các ngân hàng khác trong hệ thống (chi tiết như hình 9 bên dưới). Trong tổng dư nợ cho vay mua nhà, nợ xấu vào khoảng 1.1%.

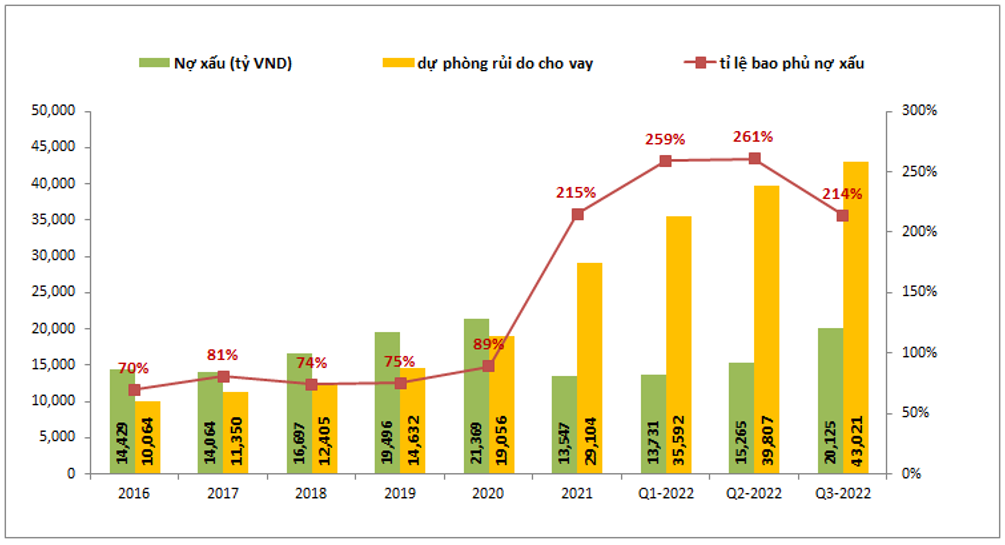

Tiếp theo về nợ xấu, trong quý 3-2022 nợ xấu của BID đã tăng lên khá nhiều so với 2 quý đầu năm, nguyên nhân thì chúng ta đã biết theo thông tư 14/2021/TT-NNNN, sau tháng 6-2022 các ngân hàng sẽ hết thời gian cơ cấu và giãn nợ cho các tổ chức nhằm hỗ trợ khó khăn dịch bệnh. Điều đó sẽ khiến nợ xấu tăng lên trong quý tiếp theo. Cụ thể trong quý 3-2022 nợ xấu của BIDV là 20,125 tỷ đồng, tăng gần 5 nghìn tỷ đồng so với quý 2-2022. Tỷ lệ nợ xấu cũng tăng lên mức 1.35% so với 0.97% và 1.03% lần lượt trong quý 1 và quý 2 đầu năm 2022. (Hình 10)

Dự phòng rủi ro cho vay cũng được tăng lên 43,021 tỷ đồng, tăng hơn 3 nghìn tỷ đồng so với quý 2, nhưng do nợ xấu tăng nhanh nên tỷ lệ bao phủ nợ xấu quý 3 đã giảm về mức 214% (Quý 2 là 261%). Tuy nhiên đây vẫn là tỉ lệ rất cao nếu so với giai đoạn các năm trước dịch (thường ở mức 70-80%) và vẫn đảm bảo an toàn cho ngân hàng trong thời gian tới kể cả nợ xấu có thể tăng thêm. Với việc an toàn từ tỷ lệ bao phủ nợ xấu cao đã giúp BID giảm dần trích lập trong quý 3-2022 (quý 3-2022 chi phí dự phòng rủi do là 5,429 tỷ đồng, giảm 27.6% yoy) và có thể là cả quý 4-2022 cũng như cả năm 2023 để giúp ngân hàng tiếp tục tăng trưởng lợi nhuận và cũng đưa tỷ lệ bao phủ nợ xấu về mức bình thường sau dịch thay vì phải duy trì ở mức quá cao như thời gian vừa qua. (Hình 11)

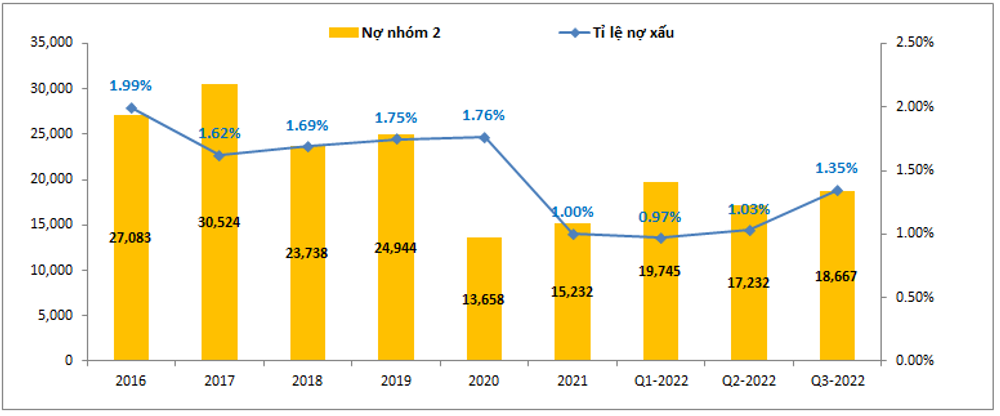

Nhìn sang nợ nhóm 2, nợ có khả năng trở thành nợ xấu trong tương lai thì chúng ta cũng có thể hiểu cho việc giảm trích lập của ngân hàng. Trong quý 3-2022 dù thông tư 14 hết hiệu lực thì nợ nhóm 2 của BID cũng không tăng mạnh mà chỉ tăng hơn 1 nghìn tỷ từ 17,232 tỷ đồng trong quý 2-2022 lên 18,667 tỷ đồng tại quý 3. Điều này sẽ giúp nợ xấu của ngân hàng duy trì trong phạm vi nhỏ hơn so trước khi có dịch (nợ xấu dưới 1.6%).

Như vậy chúng ta có thể thấy xu hướng trong năm 2023 của BID sẽ là giảm dần trích lập dự phòng và giúp lợi nhuận của ngân hàng tiếp tục tăng trưởng trong năm tới bên cạnh tăng trưởng tín dụng.

III. Tổng kết và định giá

Với những phân tích ở trên chúng ta có thể thấy BID trong 2023 vẫn sẽ tiếp tục tăng trưởng bởi 2 yếu tố chính làm động lực là tăng trưởng tín dụng khoảng 10-12% và giảm trích lập dự phòng giúp giảm chi phí dự phòng rủi ro khi trích lập đang ở mức cao dù nợ xấu sẽ có xu hướng tăng lên chút trong năm tới. Điều này cũng là bình thường giúp các ngân hàng trải qua các giai đoạn khó khăn khác nhau của thị trường nhưng thường vẫn đảm bảo lợi nhuận của nhà băng tăng trưởng ổn định. Nếu so với mặt bằng chung tình trạng các ngân hàng hiện nay chúng tôi cho rằng BID nằm ở mức giữa chứ chưa ở mức đầu của những ngân hàng đáng chú ý do tăng trưởng tín dụng ở mức không cao và cơ cấu tài sản cũng có xu hướng xấu đi chút chứ không cải thiện được như một số nhà băng khác.

Về định giá hiện tại BID đã hồi về vùng giá 4x sau quãng thời gian giảm mạnh trước đó cùng thị trường. Mức giá này tương đương PB của BID là khoảng 2.1 lần. Đây là mức trung bình trong lịch sử giao dịch của ngân hàng nhưng tại thời điểm thị trường hiện tại lại là mức khá cao so với mặt bằng các ngân hàng.

Chúng tôi cho rằng thời gian gần đây BID hồi phục giá tốt hơn mặt bằng chung các bank là nhờ các yếu tố như:

- Bank nhà nước có mức độ an toàn hơn khi thị trường đang hoảng loạn vì vấn đề trái phiếu, nợ xấu, tiền gửi bank (SCB) không rút về ngay được gây tâm lý hoang mang cho người dân và nhà đầu tư nên các bank nhà nước như CTG BID VCB sẽ có xu hướng được chọn vì an toàn hơn.

- Tỉ lệ cổ phiếu trôi nổi của BID là thấp hơn so với các bank nhà nước khác nên việc kéo tăng cũng sẽ dễ dàng và nhanh hơn nếu có lực cầu mua vừa phải.

- BID có thể bán vốn trong cuối 2022 hoặc đầu 2023 nên kỳ vọng sẽ có cầu giữ giá.

Tuy nhiên hiện tại sau khi thị trường đã hồi phục khá nhiều từ đáy và các nỗi lo đã dần qua đi thì trong thời gian tới chúng tôi cho rằng các cổ bank ngân hàng nhà nước như BID sẽ khó tăng mạnh và dẫn dắt được ngành như giai đoạn vừa rồi mà sẽ yếu hơn các bank thương mại khác có động lực tăng trưởng mạnh hơn và rõ ràng hơn. Quý nhà đầu tư nên chú ý đến các bank thương mại hơn trong năm tới thay vì bank nhà nước như vài tháng qua. BID chúng tôi cho rằng mức giá phù hợp trong thời gian tới là khoảng 45-48k/cp.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-