Thời gian gần đây các cổ phiếu ngành đường đang thu hút khá nhiều chú ý từ các nhà đầu tư cũng như tăng giá mạnh. Tuy nhiên kết quả kinh doanh của các công ty trong ngành trong quý 1-2023 vừa qua lại phản ánh khá khác nhau khiến cho nhiều nhà đầu tư thấy chưa hiểu hoặc khó khăn trong việc ra quyết định đầu tư. Trong bài viết này chúng tôi sẽ đi phân tích vĩ mô ngành đường hiện tại cũng như phân tích một số doanh nghiệp tiêu biểu trong ngành như SBT, QNS để quý nhà đầu tư hiểu hơn phần nào về mối liên quan giữa giá đường quốc tế với kết quả kinh doanh của các công ty cũng như diễn biến giá trên thị trường chứng khoán.

I. Vĩ mô ngành đường

Trước khi đi phân tích chi tiết từng doanh nghiệp chúng tôi sẽ phân tích vĩ mô tổng quan ngành trước để quý nhà đầu tư có thể hiểu và nắm được tình trạng ngành đường trên thế giới, trong nước cũng như sự ảnh hưởng từ giá nguyên liệu đầu vào sẽ ảnh hưởng lợi nhuận các công ty trong ngành ra sao để phần sau khi chúng tôi phân tích sẽ dễ hiểu hơn.

1. Giá đường thế giới

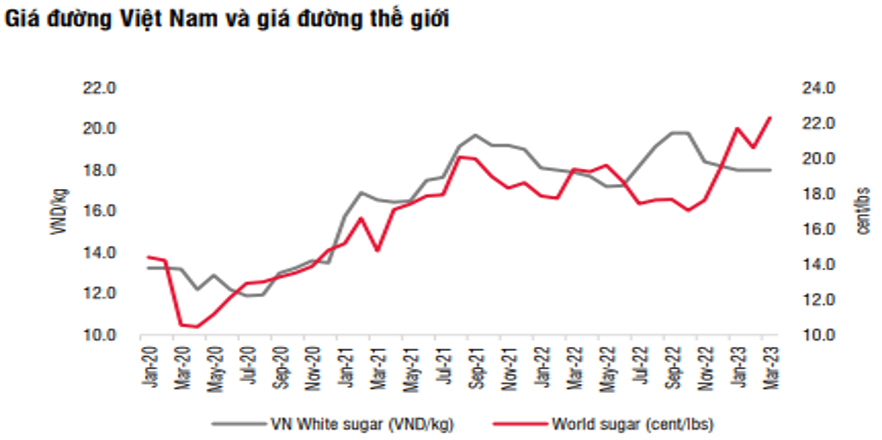

Đây chính là điều mà các nhà đầu tư mang ra làm kỳ vọng lớn nhất cho ngành đường trong thời gian gần đây. Cụ thể giá đường trong thời gian gần đây đã liên tục tăng, thậm chí đã vượt cả đỉnh 10 năm trở lại đây ( đỉnh cũ vào 10/2016 ). Hiện tại giá đường thế giới đang giao dịch với mức giá khoảng 26.42 Uscents / lb. Tức cao hơn khoảng gần 20% so với đỉnh cũ 2016. Cụ thể như hình 1 dưới đây:

Giá đường liên tục tăng từ 2020 tới nay và đặc biệt gần đây tăng mạnh từ tháng 3/2023 đến từ một số nguyên nhân chính sau:

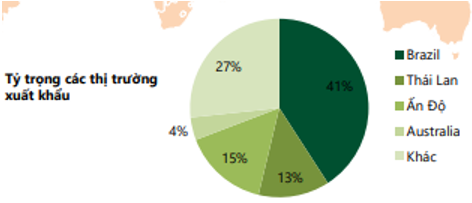

- Nước đang xuất khẩu đường lớn nhất thế giới hiện nay là Brazil với khoảng 41% thị phần (cao vượt trội so với các nước tiếp theo như Ấn Độ, Thái Lan với lần lượt 15% và 13%) đang có xu hướng giảm sản lượng xuất khẩu, cụ thể trong tháng 2/2023 sản lượng đường xuất khẩu từ cảng Santos đã ghi nhận giảm 24.3% so với cùng kỳ, trữ lượng đường cũng ở mức thấp. Nguyên nhân là do: 1. Brazil vừa chấm dứt chương trình miễn thuế với xăng khiến giá xăng dầu tăng gián tiếp làm nhu cầu sử dụng các sản phẩm gián tiếp như ethanol từ nguồn mía đường tăng lên làm một lượng lớn mía sẽ chuyển sang làm ethanol thay vì làm đường, 2. Do mưa nhiều khiến quá trình thu hoạch mía bị chậm lại, ảnh hưởng tới nguồn cung.

- Nước có thị phần lớn thứ 2 về xuất khẩu đường là Ấn Độ với khoảng 15% tỉ trọng hiện cũng đang khó khăn về thới tiết khiến cho sản lượng đường giảm, sản lượng có thể sẽ giảm từ 36.5 triệu tấn về 32 triệu tấn. Dự kiến các nhà máy đường tại Ấn Độ sẽ phải đóng cửa sớm hơn dự kiến ban đầu khoảng 45-60 ngày (tháng 4 thay vì tháng 6 hàng năm). (Hình 2)

- OPEC+ vừa qua đã tuyên bố giảm sản lượng dầu thô lên tới 1 triệu thùng/ ngày từ tháng 5 và điều này sẽ khiến giá dầu cũng như giá các sản phẩm phụ như ethanol tăng lên trong tương lai. Điều này sẽ khiến các nhà sản xuất đường mía phân bổ nguyên liệu sang sản xuất ethanol để hưởng lợi, qua đó gián tiếp làm sản lượng đường sản xuất bị giảm đi. (Hình 3)

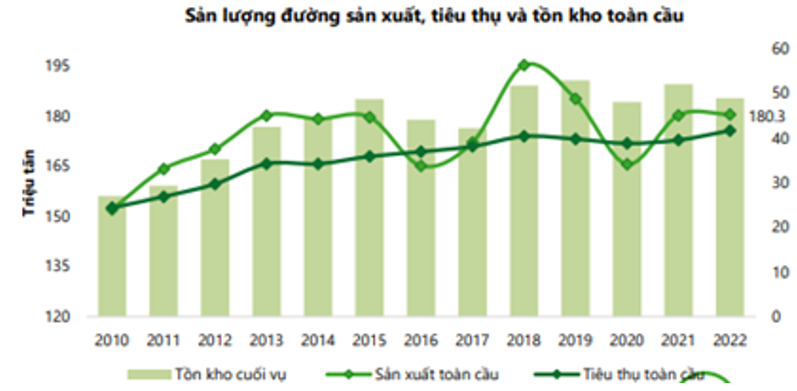

- Nhu cầu tiêu thụ đường tiếp tục hồi phục tốt trong các năm qua sau đại dịch và gần đây là Trung Quốc mở cửa trở lại giúp cho nhu cầu tiêu thụ tiếp tục tăng lên qua đó cũng khiến cho giá đường tăng lên. (Hình 4)

Với những nguyên nhân chính trên đã khiến cho giá đường trong thời gian gần đây tăng mạnh và chưa thấy dấu hiệu sẽ tạo đỉnh trong ngắn hạn một vài tuần tới. Tuy nhiên theo nhận định của chúng tôi giá đường sẽ sớm tạo đỉnh trong tháng tới sau đó có thể giảm nhẹ rồi duy trì đi ngang ở mức cao 22-25 Uscent /lb trong các tháng còn lại của năm 2023. Luận điểm cho nhận định trên của chúng tôi đến từ chính nguyên nhân gây ra giá đường tăng nóng. Đầu tiên là giá dầu trong thời gian gần đây đã giảm và hạ nhiệt cho dù OPEC+ đã tuyên bố giảm sản lượng. Tuy giá dầu sẽ sớm phục hồi nhưng để tăng cao theo chúng tôi là khó xảy ra mà xu hướng sẽ đi ngang vùng 65-85$/ thùng. Tiếp theo là nguồn cung tại Brazil bị giảm sẽ dần được cải thiện hơn trong thời gian tới khi thời tiết thuận lợi hơn và vấn đề xuất khẩu tai cảng Santos được giải quyết.

2. Giá đường tại Việt Nam

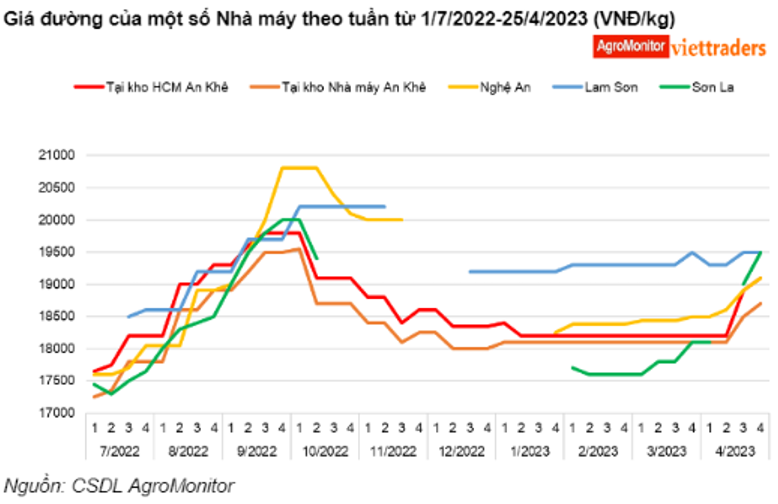

Tuy giá đường thế giới đã bật tăng mạnh nhưng hiện tại giá đường trong nước chưa có nhiều sự thay đổi về giá. Dưới đây là hình 5 giá đường tại một số tỉnh thành tại Việt Nam đến hết tháng 4/2023.

Giá đường hiện đang giao dịch quanh vùng giá 18-19k/kg. sau khi điều chỉnh từ tháng 9-2022 đến cuối 2022 giá đường có xu hướng đi ngang cho đến nay. Về sự liên quan giữa giá đường của Việt Nam và giá đường thế giới chúng ta cần phải bóc tách trong ngắn hạn và dài hạn.

Về ngắn hạn thị trường đường Việt Nam ảnh hưởng nhiều bởi nguồn cung cầu trong nước cũng như hàng nhập khẩu từ các nước có lượng đường lớn xung quanh như Thái Lan. Cụ thể trong ngắn hạn giá đường trong nước không bật tăng theo giá đường thế giới trong hơn 1 tháng nay đến từ một số nguyên nhân ngắn hạn sau:

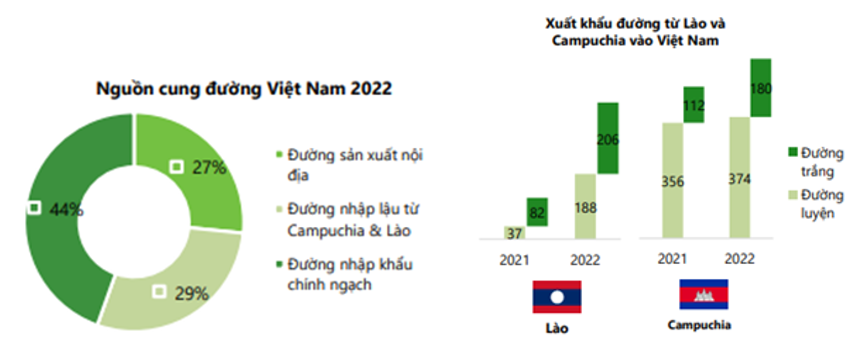

- Hiện tại thị trường trong nước tổng cung đường vẫn đang nhiều hơn so với tổng cầu khá nhiều, theo đó tổng cung đường năm 2022 ước tính đạt khoảng 2.8 triệu tấn trong khi tổng cầu khoảng 2.1 – 2.3 triệu tấn. Trong đó tỉ trọng đường nội địa chiếm khoảng 27% còn lại là đường nhập khẩu (có cả nhập lậu sau khi áp thuế với Thái Lan) (Hình 6)

- Việt Nam đã tiến hành đánh thuế với đường Thái Lan từ tháng 8/2022 và điều này đã khiến cho lượng đường nhập khẩu chính ngạch từ Thái Lan vào Việt Nam giảm rõ rệt do giá vốn đường Thái Lan sẽ tăng cao sau khi áp thuế (ước tính khoảng 24.9k/kg giá vốn trong khi giá đường nội địa đang khoảng 18-19k/kg). Tuy nhiên thay vì đi đường chính ngạch thì lượng đường lậu nhập vào Việt Nam lại tăng lên nhanh thông qua đường Lào và Campuchia và hiện đang chưa kiểm soát được hiệu quả khiến cho lượng cung vẫn ở mức cao và giá bán thấp để cạnh tranh với đường nội địa.

- Việt Nam có thể tăng thêm hạn ngạch nhập khẩu bổ sung đường trong nước trong năm 2023 sẽ khiến tăng lượng cung và ổn định giá.

Về dài hạn chúng tôi thấy rằng giá đường thế giới và giá đường trong nước sẽ diễn biến đồng pha với nhau, vì vậy nếu giá đường thế giới vẫn duy trì trend tăng bền vững trong thời gian tới thì giá đường trong nước cũng sẽ sớm tăng theo. (Hình 7)

Trong thời gian tới khi vấn nạn đường lậu dần được giải quyết chúng tôi cho rằng sự lệch pha sẽ dần thu hẹp và trở lại đồng pha với nhau.

II. Kết quả kinh doanh của một số công ty tiêu biểu trên sàn

Với các công ty niêm yết trên sàn chúng tôi thấy chia làm 2 nhóm đó là nhóm có kết quả kinh doanh tốt theo diễn biến giá đường (SLS, QNS) và nhóm có kết quả kinh doanh kém dù vĩ mô ngành đang tốt (LSS, SBT). Và trong bài viết này chúng tôi sẽ phân tích 2 công ty đại diện cho 2 nhóm trên.

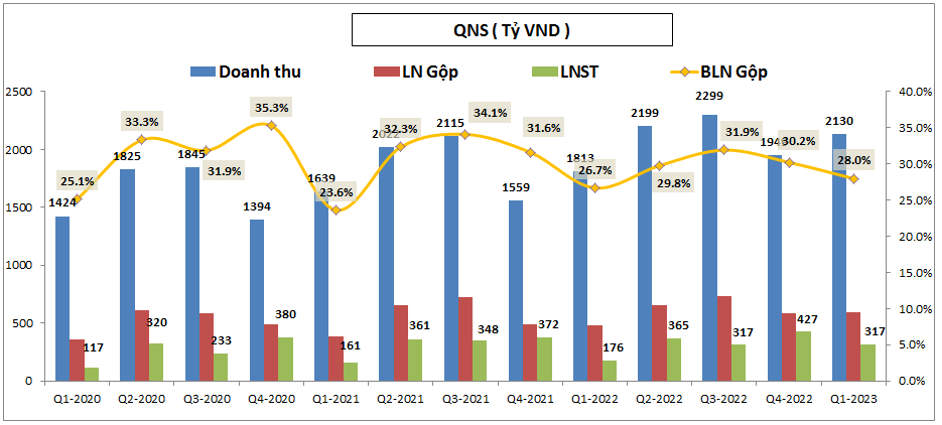

1. QNS – CTCP đường Quảng Ngãi

Đây là công ty hoạt động và kinh doanh chính trong 2 mảng là đường và sữa đậu nành. Trong báo cáo tài chính mới nhất vào quý 1-2023 QNS đã ghi nhận doanh thu thuần đạt 2,130 tỷ đồng, tăng 17.5% yoy. Lợi nhuận sau thuế đạt 317 tỷ đồng, tăng 80.1% yoy. Nguyên nhân lợi nhuận sau thuế tăng trưởng cao hơn khá nhiều so với tăng trưởng doanh thu đó là nhờ công ty vẫn duy trì được các chi phí ở mức thấp và gần như đi ngang so với cùng kỳ. Ngoài ra biên lợi nhuận gộp quý 1-2023 cũng cải thiện hơn so với cùng kỳ với 28% (cùng kỳ Q1-2022 là 26.7%). (Hình 8)

Còn động lực tăng trưởng chính trong quý 1-2023 của QNS đến từ mảng đường khi sản lượng tiêu thụ ghi nhận vượt trội với 40,000 tấn, tăng +94% yoy. Lợi nhuận trước thuế tăng 287% yoy. Cụ thể hơn từng mảng chúng tôi sẽ phân tích dưới đây:

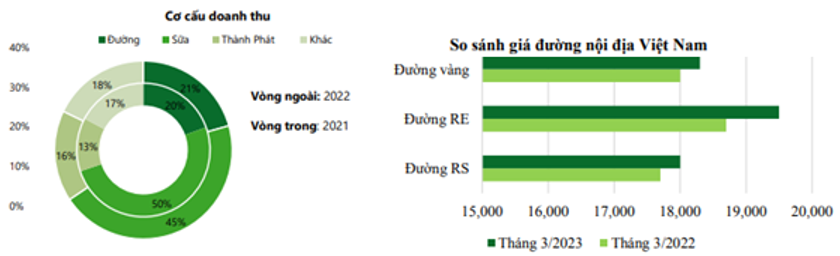

- Mảng Đường: Mảng đường tuy chỉ chiếm tỉ trọng khoảng 21% về doanh thu của QNS nhưng lại là mảng được kỳ vọng lớn nhất giúp công ty tăng trưởng trong thời gian tới. Mảng đường có sự tăng trưởng tốt là nhờ công ty có lợi thế sản xuất theo quy mô lớn giúp giảm giá thành sản phẩm (giá vốn xuống khoảng 11-12k/kg trong khi 2022 là khoảng 13.5k/kg). Về đầu ra công ty đã liên tục mở rộng tập khách hàng, trước đây công ty chủ yếu bán sản phẩm đầu ra là đường RS, tuy nhiên từ 2021 công ty bắt đầu sản xuất đường RE và qua đó tiếp cận được các khách hàng là các đơn vị F&B lớn hơn với giá bán đầu ra tốt hơn so với đường RS. (Hình 9)

Nói thêm một chút về biên lợi nhuận gộp. Chúng ta nhìn biểu đồ kinh doanh ở trên có thể thấy trong cả 4 năm gần đây biên lợi nhuận gộp của quý 1 luôn là thấp nhất trong năm của QNS. Nguyên nhân không phải do giá vốn trong quý 1 cao bất thường hay giá bán kém mà là do QNS thường có lịch sử ghi nhận chi phí khấu hao sản xuất đường vào quý 1 hàng năm và hiện tại quý 1-2023 cũng vẫn vậy. Điều này có nghĩa trong 3 quý tới biên lợi nhuận gộp của QNS sẽ cao hơn và dự kiến có thể đạt trung bình khoảng 32-33%.

- Mảng Sữa Đậu Nành: Mảng sữa đậu nành tuy vẫn là mảng chiếm tỉ trọng lớn nhất về doanh thu của QNS nhưng đang có xu hướng giảm dần về tỉ trọng và hiện còn khoảng 45% tỉ trọng doanh thu của công ty. Trong năm 2022 QNS đã tiến hành nhập trước khoảng 50% đậu nành dùng cho hoạt động sản xuất của năm 2023, tuy nhiên giá vốn lô đậu nành này cao hơn khoảng 10% so với cùng kỳ trong khi giá bán đầu ra cũng chỉ tăng trương ứng khoảng 5-10% nên về cơ bản biên lợi nhuận gộp mảng sữa đậu nành sẽ có xu hướng đi ngang so với cùng kỳ. Trong thời gian tới được dự báo nhu cầu tiêu thụ sẽ có xu hướng giảm nhẹ do khó khăn từ nền kinh tế. Bù lại là giá đầu vào cũng đang trong xu hướng giảm giá và có thể bù đắp được cho sự sụt giảm về doanh số bán ra.

Về phát triển các sản phẩm mới, trong năm 2022 QNS đã ra mắt sản phẩm mới là sữa chua uống thực vật Veyo và trong năm 2023 dự kiến có thể ra tiếp các dòng sản phẩm dinh dưỡng đậu nàn mới, hướng tới các đối tượng khách hàng cao cấp với giá bán cao hơn. Hiệu quả thì cần sự kiểm chứng trong tương lai các năm tới còn hiện tại với việc ra mắt các sản phẩm mới có thể sẽ khiến chi phí SG&A tăng lên do nhu cầu marketing cho sản phẩm mới.

Như vậy có thể thấy trong năm 2023 khả năng cao mảng sữa đậu nành sẽ có kết quả kinh doanh đi ngang so với cùng kỳ 2022.

Ngoài 2 mảng kinh doanh chính trên của QNS thì chúng ta cần chú ý thêm nữa là QNS là doanh nghiệp có tỉ lệ trả cổ tức bằng tiền mặt khá cao và đều đặn. Cụ thể trong vài năm trở lại đây QNS luôn trả cổ tức bằng tiền mặt với tỉ lệ 25-30%. Nếu tính trên thị giá trung bình của QNS trong 3 năm trở lại đây thì tỉ suất cổ tức cũng nằm ở mức 6-9%/năm và đây gần như bằng với tỉ suất gửi ngân hàng, khá hấp dẫn vì ngoài cổ tức, cổ đông còn được hưởng sự tăng giá cổ phiếu trong thời gian này.

Cho năm 2023 chúng tôi đánh giá cao tiềm năng của QNS, nhất là mảng đường với sự tăng trưởng tốt. Theo đó lợi nhuận sau thuế của công ty hoàn toàn có thể đạt 1,400-1,500 tỷ đồng trong năm 2023.

2. SBT – CTCP Thành Thành Công – Biên Hòa

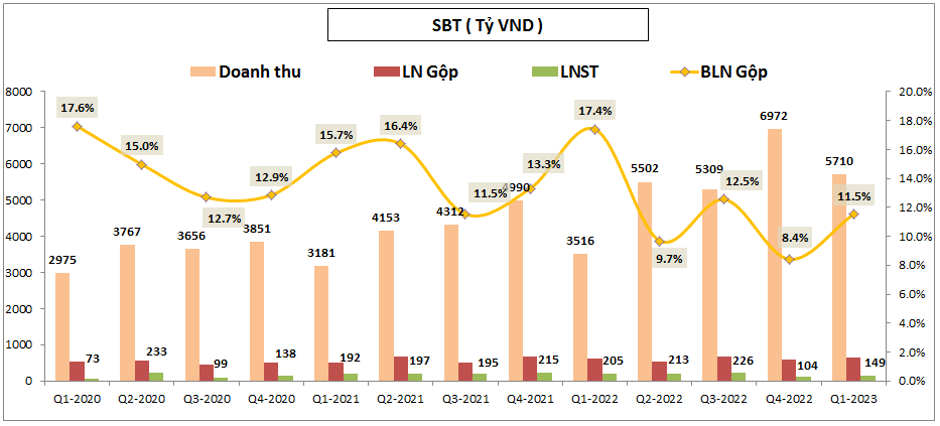

Trước tiên chúng tôi xin lưu ý một chút là trong bài viết này chúng tôi sẽ lấy mốc thời gian theo năm bình thường tức quý 1 là từ tháng 1 tới tháng 3 hàng năm chứ không lấy theo năm tài chính của SBT để đồng nhất trong bài viết giúp quý nhà đầu tư khỏi bị rối. Khác với QNS ghi nhận tăng trưởng cả về doanh thu và lợi nhuận trong quý 1-2023 thì SBT lại chỉ có tăng trưởng mạnh về doanh thu còn lợi nhuận sau thuế thì lại đi lùi so với cùng kỳ. Cụ thể trong quý 1-2023 (lấy theo năm bình thường chứ không theo năm trên bctc của công ty) SBT ghi nhận doanh thu 5,710 tỷ đồng, tăng 62.4% yoy. Tuy nhiên do giá vốn tăng cao cùng chi phí tài chính tăng mạnh đã khiến cho lợi nhuận sau thuế của công ty trong quý 1-2023 chỉ đạt 149.4 tỷ đồng, giảm 27.2% yoy. (Hình 10)

Trong cơ cấu doanh thu và lợi nhuận gộp của SBT thì mảng đường chiếm gần như toàn bộ tỉ trọng với khoảng 90.6% doanh thu và 92.4% lợi nhuận gộp của công ty. Vì vậy khi phân tích chúng tôi chỉ phân tích mảng đường của công ty.

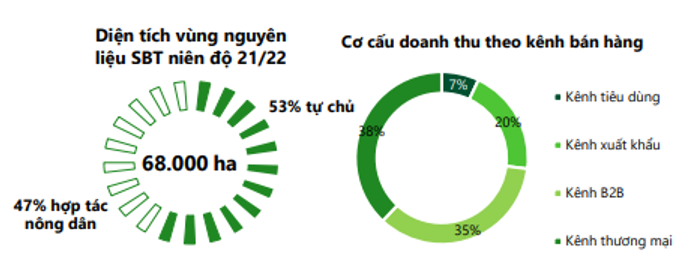

Về chi phí sản xuất, hiện tại SBT mới chỉ tự chủ khoảng 53% vùng nguyên liệu, do đó công ty sẽ bị phụ thuộc khá lớn vào giá thu mua đầu vào. Trong thời gian gần đây giá thu mua mía đầu vào liên tục tăng giá trong khi giá bán đầu ra có xu hướng đi ngang đang là áp lực khiến cho biên lợi nhuận gộp của công ty giảm xuống. Trong giai đoạn 2021-2025 công ty sẽ tập trung mở rộng thêm vùng nguyên liệu mía tại Úc với khoảng 20,000ha và công ty cố gắng đưa vào khai thác khoảng 5,000ha trong năm nay để giúp công ty tự chủ hơn về nguồn nguyên liệu. Tuy nhiên đó là câu chuyện của năm tới và các năm tiếp theo chứ còn hiện tại các quý tới SBT vẫn sẽ phụ thuộc vào giá thu mua mía. Về đầu ra SBT bán hàng chủ yếu qua các kênh như xuất khẩu, kênh B2B, kênh thương mại và kênh tiêu dùng, trong đó kênh B2B và kênh thương mại là 2 kênh chiếm tỉ trọng cao nhất. (Hình 11)

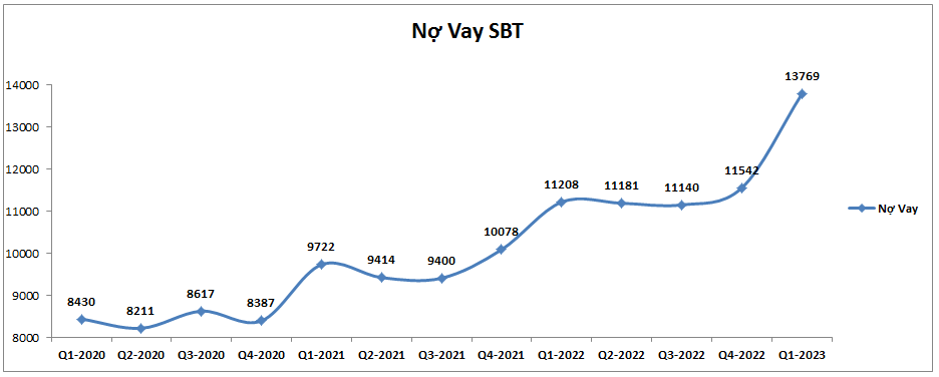

Về chi phí tài chính, Trong năm 2022 và 2023 nợ vay của SBT đã liên tục tăng, trong quý 1-2023 nợ vay đã tăng lên 13,769 tỷ đồng (+22.8%) và tương đương 46.3% tổng tài sản. Nguyên nhân nợ vay của công ty tăng mạnh là do nhu cầu vốn lớn để mở rộng quy mô sản xuất và vùng nguyên liệu. Thời gian mở rộng vùng nguyên liệu sẽ còn tiếp tục kéo dài và theo chúng tôi nợ vay của công ty sẽ tiếp tục tăng và duy trì ở mức cao. Điều này sẽ khiến cho chi phí lãi vay tiếp tục tăng và trở thành gánh nặng cho công ty trong ngắn hạn. (Hình 12)

Như vậy chúng ta sẽ còn thấy trong các quý tới SBT vẫn sẽ tăng trưởng được về mặt doanh thu nhưng lợi nhuận của công ty cũng sẽ chỉ ở mức đi ngang hoặc thậm chí tăng trưởng âm so với cùng kỳ.

III. Tổng kết và định giá

Bài phân tích có phần hơi dài do chúng tôi muốn viết đầy đủ vĩ mô ngành cũng như gộp phân tích cả 2 doanh nghiệp trong một bài viết. Nhưng nếu đọc đến đây thì quý nhà đầu tư cũng đã hiểu được về ngành đường hiện tại cũng như FA của 2 doanh nghiệp QNS và SBT.

Về ngành đường chúng tôi cho rằng giá đường thế giới sẽ sớm ổn định và duy trì nền giá cao trong thời gian tới và giá đường trong nước sẽ tăng nhẹ dần trong 1,2 quý tới rồi duy trì mức đi ngang cùng pha với giá đường thế giới. Còn về doanh nghiệp trong ngành chúng tôi đánh giá cao QNS và SLS vì đây là những doanh nghiệp có thể tận dụng được việc giá đường tăng để giúp công ty tăng trưởng được trong tương lai.

QNS và SBT là hai cổ phiếu đều đã đem lại lợi nhuận cho ndt trong room vip kiến nghị thời gian vừa rồi.Chúng tôi sẽ update tiếp đến quý khách hàng khi có các thông tin kế tiếp.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-