Đã có giai đoạn CTR trở thành cổ phiếu hot thu hút rất nhiều nhà đầu tư với mức tăng giá mạnh cũng như câu chuyện là công ty có nhiều lợi thế cạnh tranh, duy trì được mức tăng trưởng trong nhiều năm nữa. Vậy hiện tại tình hình công ty đang kinh doanh ra sao và giá cổ phiếu có còn hấp dẫn với tình hình hiện tại?

I. Kết quả kinh doanh

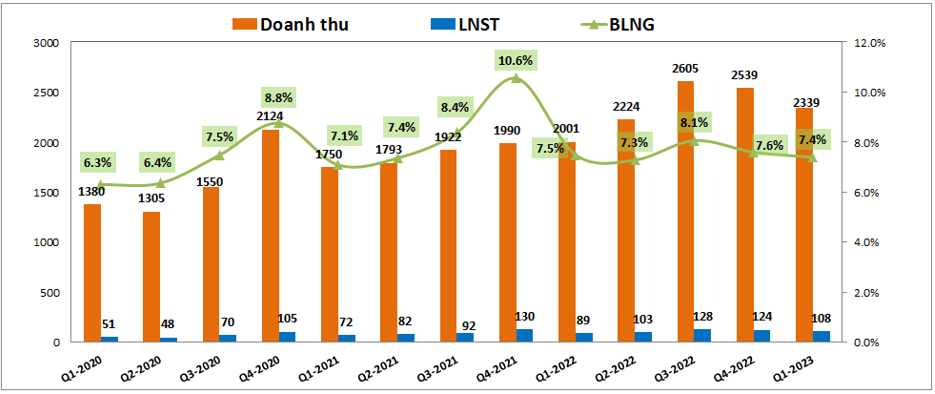

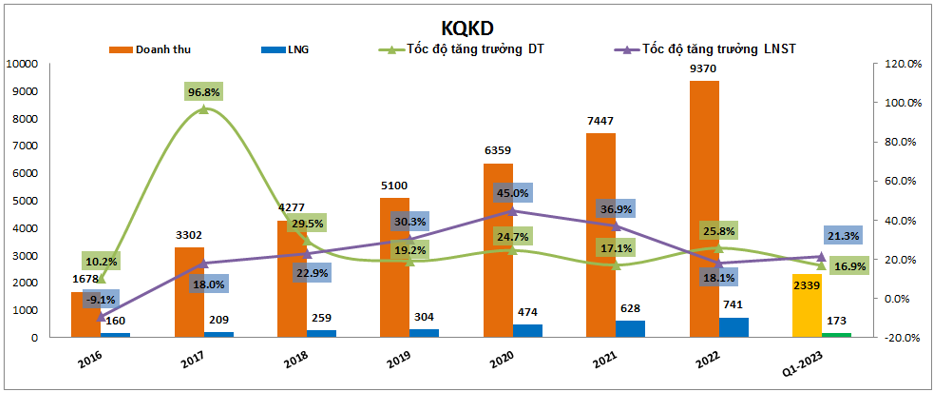

Trước tiên chúng ta sẽ đi cập nhật tình hình kinh doanh của công ty sau quý 1-2023. Kết thúc quý 1-2023 CTR ghi nhận doanh thu thuần đạt 2,339 tỷ đồng, tăng 16.9% yoy, biên lợi nhuận gộp gần như ở mức đi ngang so với cùng kỳ với 7.4% và lợi nhuận sau thuế đạt 108 tỷ đồng, tăng 21.3% yoy. (Hình 1)

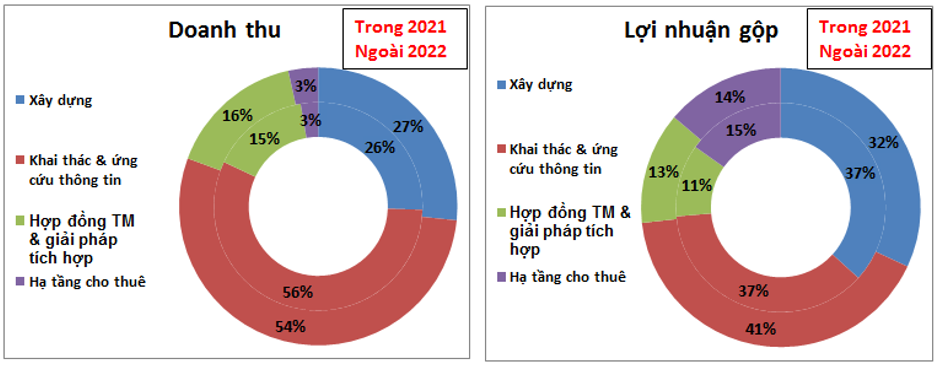

Đóng góp chính vào doanh thu và lợi nhuận của công ty vẫn là 4 mảng với lần lượt tỉ trọng là

- Vận hành khai thác nhà trạm và ứng cứu thông tin với 54% tỉ trọng doanh thu và 41% tỉ trọng lợi nhuận gộp.

- Xây dựng với 27% tỉ trọng doanh thu và 32% tỉ trọng lợi nhuận gộp.

- Hợp đồng thương mại và giải pháp tích hợp với tỉ trọng 16% doanh thu và 13% lợi nhuận gộp

- Cho thuê hạ tầng (Toweco) với tỉ trọng 3% doanh thu và 14% lợi nhuận gộp.

Như vậy có thể thấy 2 mảng đóng góp lớn nhất vào doanh thu và lợi nhuận cho CTR trong 4 mảng kinh doanh là xây dựng và khai thác & ứng cứu thông tin. Trong quý 1 mảng xây dựng đã có mức tăng trưởng doanh thu rất tốt là 74.4% yoy, còn mảng khai thác và ứng cứu thông tin ghi nhận mức tăng trưởng thấp với chỉ 5.7% yoy. (Hình 2)

Cập nhật kết quả mới nhất tháng 4-2023 của CTR cho thấy mức tăng trưởng trong tháng 4 của công ty tốt hơn so với quý 1-2023. Cụ thể trong tháng 4-2023 CTR ghi nhận doanh thu 937 tỷ đồng, tăng 30.8% yoy. Lợi nhuận trước thuế ghi nhận 51 tỷ đồng, tăng 24.7% yoy. Lũy kế 4 tháng công ty đã hoàn thành 32% kế hoạch về doanh thu và 31% về lợi nhuận (kế hoạch 2023 doanh thu đạt 10,338 tỷ đồng, lợi nhuận trước thuế đạt 613 tỷ đồng).

Như vậy chúng ta có thể thấy kết quả kinh doanh của CTR khá bám sát so với kế hoạch công ty đề ra và lịch sử công ty cũng thường vượt so với kế hoạch khoảng 5-10% hàng năm. Vậy trong năm 2023 tình hình sẽ ra sao chúng tôi sẽ bóc tách chi tiết từng mảng kinh doanh trước khi tổng hợp lại về dự phóng kết quả kinh doanh của công ty trong năm 2023.

II. Bóc tách kết quả kinh doanh các mảng

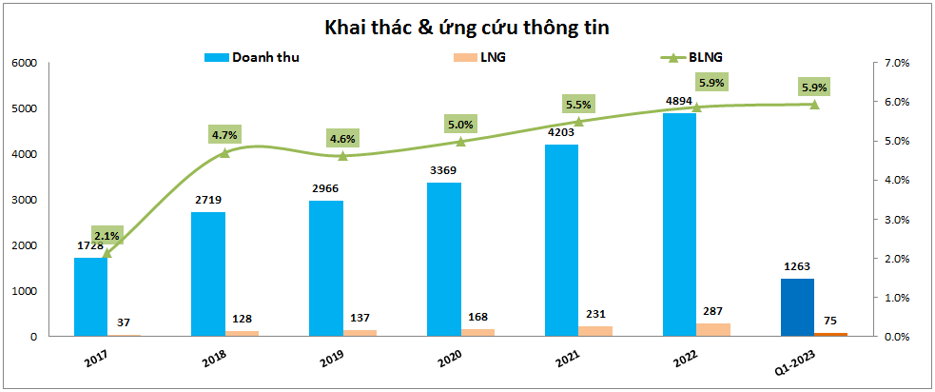

1. Mảng dịch vụ khai thác và ứng cứu thông tin (DVKT&UCTT)

Đây là mảng đóng góp lớn nhất vào doanh thu và lợi nhuận của công ty với 54% tỉ trọng doanh thu và 41% tỉ trọng lợi nhuận gộp. Theo ban lãnh đạo công ty thị trường vận hành, khai thác trong nước đang dần tiến đến giai đoạn bão hòa và tăng trưởng chủ yếu đến từ các hợp đồng nước ngoài (thị trường Myanmar). Thực tế trong quý 1 mức tăng trưởng của mảng DVKT&UCTT cũng thấp với chỉ 5.7% yoy. Trong năm 2022 công ty vẫn duy trì được mức tăng trưởng khoảng 16% về doanh thu và 24.3% về lợi nhuận gộp và như vậy sự chậm lại về tăng trưởng mới bắt đầu từ quý 1-2023. (Hình 3)

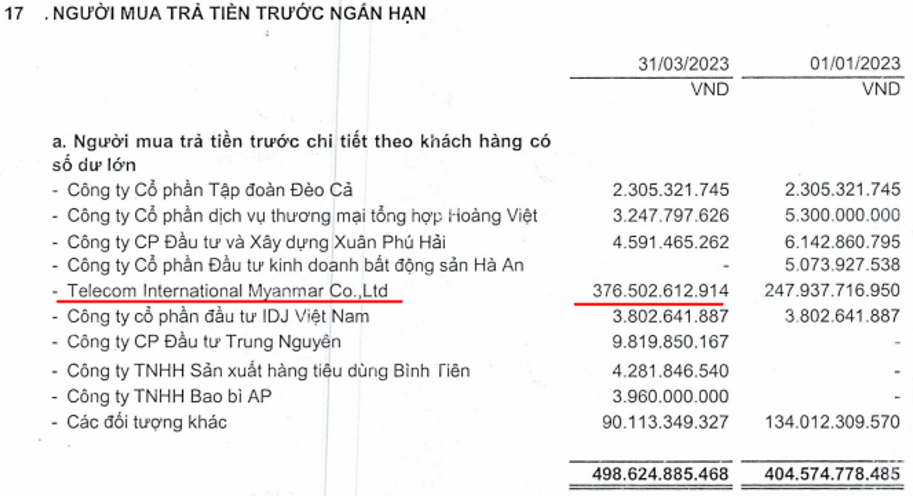

Trong năm 2023 công ty dự kiến sẽ mở rộng thêm sang thị trường Úc và tiếp tục vận hành ở 18/18 tỉnh thành tại Myanmar. Như vậy khi thị trường trong nước dần bão hòa CTR đã bắt đầu lấn sân mạnh hơn sang các thị trường nước ngoài để mở rộng địa bàn kinh doanh và tìm kiếm cơ hội tăng trưởng. Trên báo cáo tài chính quý 1-2023 đáng chú ý có khoản mục người mua trả tiền trước tăng thêm gần 100 tỷ so với đầu năm, chi tiết thuyết minh thì khoản này đến từ công ty telecom tại Myanmar với khoản mục trả trước tăng từ 248 tỷ đồng lên 377 tỷ đồng, tức tăng 129 tỷ đồng. Chi tiết như hình 4 dưới:

Điều này cho thấy thị trường Myanmar sẽ tiếp tục là động lực dẫn dắt tăng trưởng cho mảng DVKT&UCTT trong năm 2023 khi mà thị trường trong nước đã gần bão hòa. Trong năm 2023 chúng tôi cho rằng mảng DVKT&UCTT sẽ ghi nhận mức tăng trưởng khoảng 10-15% về doanh thu và lợi nhuận so với năm 2022.

2. Mảng xây dựng công trình

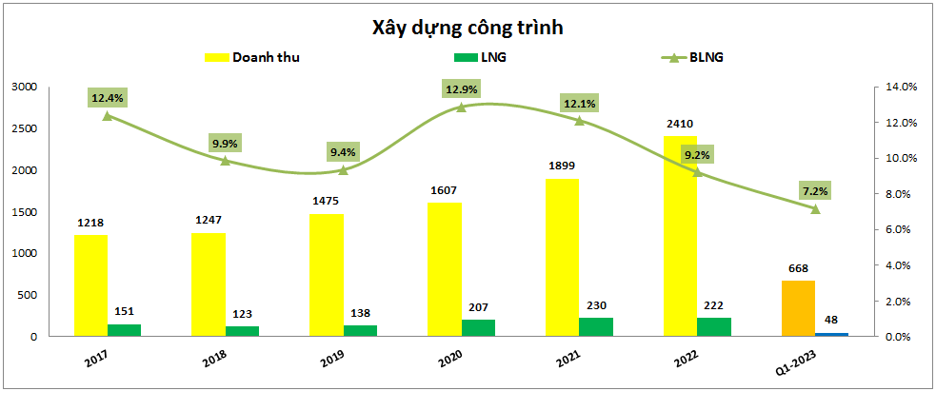

Đây là mảng CTR đi xây dựng các công trình cho tập đoàn Viettel và bên ngoài tập đoàn. Trong các năm qua mảng xây dựng vẫn liên tục tăng trưởng doanh thu và đóng góp tỉ trọng lớn vào doanh thu và lợi nhuận cho công ty. Theo đó mảng xây dựng đóng góp tỉ trọng 27% về doanh thu và 32% về lợi nhuận gộp. Trong quý 1-2023 mảng xây dựng cũng ghi nhận doanh thu 668 tỷ đồng, tăng mạnh 74.4% yoy. Doanh thu trong quý 1 tăng mạnh nhờ việc công ty thực hiện nốt các hợp đồng tồn đọng trong năm 2022 với mảng xây dựng dân dụng. Lợi nhuận gộp đạt 48 tỷ đồng, tăng 11% yoy. Mức tăng lợi nhuận gộp kém hơn doanh thu là do giá vốn trong quý 1-2023 tăng cao khiến biên lợi nhuận gộp giảm mạnh so với cùng kỳ (7.2% so với 11.3%). (Hình 5)

Trong năm 2023 công ty đặt mục tiêu tăng trưởng 29% về doanh thu với mảng xây dựng và sẽ ký khoảng 5 hợp đồng với mỗi tỉnh để tận dụng việc nhà nước tăng chi tiêu trong năm 2023. Công ty tự tin sẽ lấy thêm được thị phần trong giai đoạn khó khăn này của ngành nhờ vào tài chính mạnh cũng như có lợi thế cạnh tranh. Ngoài ra CTR cũng đang nhắm đến mở rộng sang các tòa nhà và cơ sở hạ tầng giao thông, hiện tại CTR đang đấu thầu một tiểu dự án tại sân bay Long Thành.

3. Mảng hạ tầng cho thuê (Towerco)

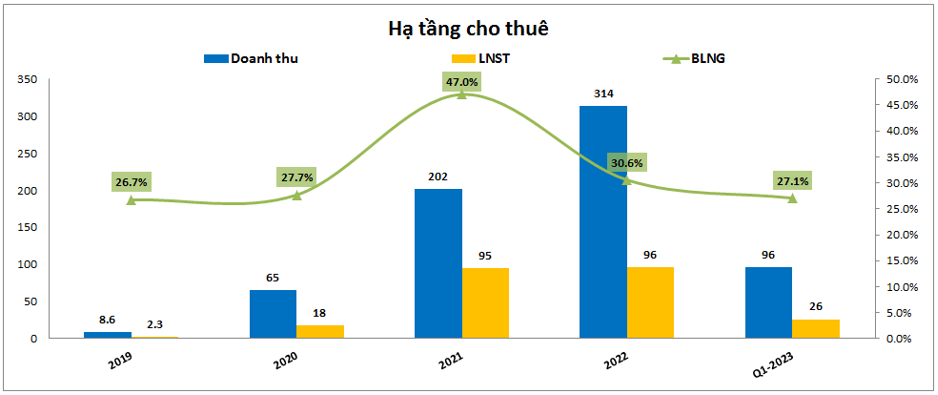

Mảng hạ tầng cho thuê tuy chỉ đóng góp 3% về doanh thu cho công ty nhưng nhờ biên lợi nhuận gộp cao nên tỉ trọng đóng góp về lợi nhuận gộp ở mức cao với 14%, xếp thứ 3 về đóng góp lợi nhuận gộp cho công ty. (Hình 6)

Mảng hạ tầng cho thuê tuy chỉ mới đóng góp nhiều về doanh thu và lợi nhuận trong khoảng 2 năm trở lại đây nhưng tốc độ tăng trưởng về doanh thu là khá ấn tượng và năm 2023 công ty cũng tiếp tục đặt mục tiêu doanh thu đạt 472 tỷ đồng, tăng 50% so với 2022. Cập nhật kết quả kinh doanh sau 4 tháng thì mảng Towerco của CTR đã đóng góp 131 tỷ đồng doanh thu, tăng 47% so với cùng kỳ. Như vậy con số tăng trưởng khá sát với kế hoạch mà công ty đã đề ra.

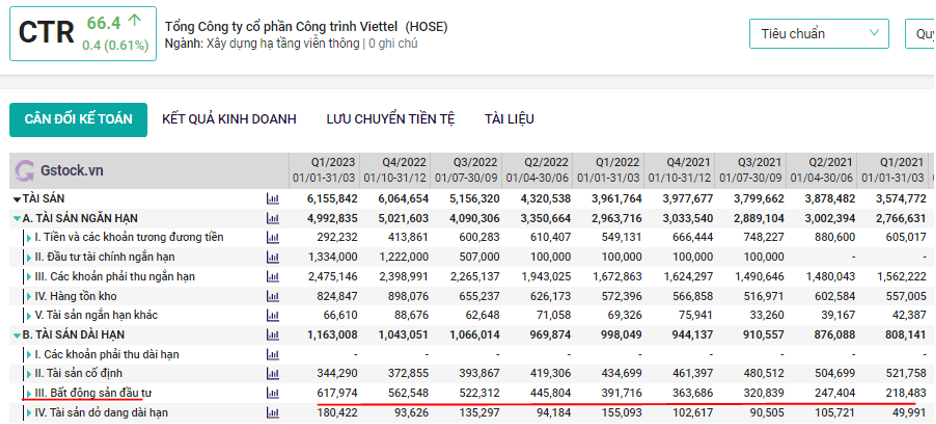

Hiện tại CTR đã vượt lên trở thành công ty Towerco lớn nhất Việt Nam về số lượng trạm viễn thông với 4,286 trạm (tính đến cuối 2022) và công ty lớn thứ 2 là OCK Towerco với 3,240 trạm. Trong giai đoạn 3 năm tới công ty vẫn sẽ duy trì kế hoạch mỗi năm xây dựng thêm khoảng 2,000-2,500 trạm. Trên báo cáo tài chính các quý gần đây chỉ số bất động sản đầu tư (xây trạm BTS) vẫn liên tục tăng cho thấy công ty vẫn đang triển khai rất tốt việc xây thêm trạm BTS mới. (Hình 7)

Trong thời gian tới hạ tầng 4G vẫn sẽ là chủ lực đối với CTR còn 5G vẫn chưa thể đẩy mạnh triển khai trong giai đoạn tới do hiện 4G vẫn đang đáp ứng hiệu quả nhu cầu sử dụng dung lượng di động của người Việt Nam và 5G chủ yếu có ý nghĩa lớn với các hệ thống công nghệ cao như xe tự lái, giao thông thông minh, IOT, Robot,… vốn đang ở mức độ phát triển khá thấp ở Việt Nam hiện tại. Vì vậy động lực lớn nhất đối với CTR trong 2-3 năm tới mảng cho thuê hạ tầng vẫn là việc mở rộng hạ tầng 4G nhờ tăng số lượng trạm BTS. Chúng tôi đánh giá mảng cho thuê hạ tầng sẽ duy trì được tăng trưởng doanh thu ở mức 40-50% trong 2-3 năm tới.

4. Mảng hợp đồng thương mại & giải pháp tích hợp (HĐTM&GPTH)

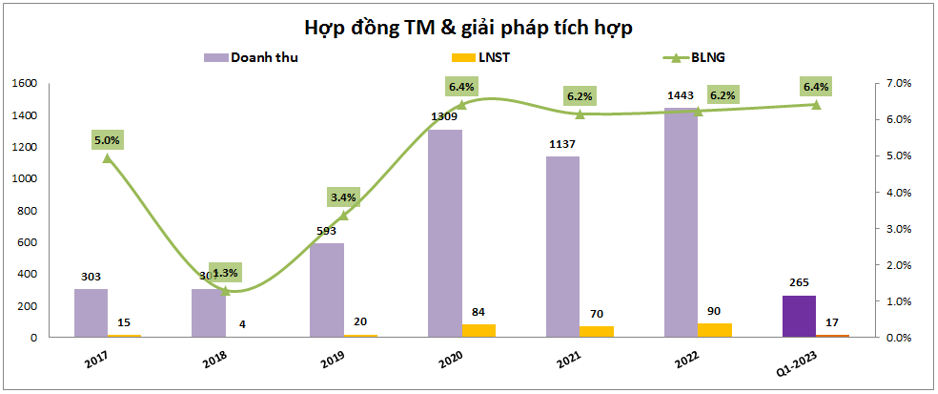

Đây là mảng kinh doanh chính thứ 4 của công ty với tỉ trọng đóng góp vào doanh thu lợi nhuận lần lượt là 16% và 13%. Trong năm 2023 mảng M&E cho B2B (nhà máy và tòa nhà) sẽ là động lực chính thúc đẩy tăng trưởng cho mảng HĐTM&GPTH. Ngoài ra về mảng OEM và sản phẩm ICT công ty cũng kỳ vọng rằng chi tiêu của người tiêu dùng sẽ tương đối ổn định ở khu vục nông thôn nhờ công ty có kênh phân phối rộng khắc các tỉnh. (Hình 8)

Tuy nhiên kế hoạch kinh doanh năm 2023 mảng HĐTM&GPTH khá thận trọng với doanh thu đạt khoảng 1,400 tỷ đồng, tức tương đương với kết quả năm 2022. Thực tế kết quả kinh doanh 4 tháng đầu năm cho thấy kết quả cũng khá sát kết quả khi mà doanh thu 4 tháng mảng này chỉ đạt 254 tỷ đồng, giảm 5% so với cùng kỳ.

III. Tổng kết và định giá

Như vậy với việc bóc tách kết quả kinh doanh và phân tích chi tiết 4 mảng kinh doanh chính của CTR trong năm 2023 tới chúng ta đã hiểu khá rõ về CTR và động lực tăng trưởng của công ty. Trong năm 2023 động lực dẫn dắt tăng trưởng chính của CTR sẽ đến từ 2 mảng chính là xây dựng công trình và cho thuê hạ tầng trong khi 2 mảng còn lại là DVKT&UCTT và HĐTM&GPTH sẽ chỉ duy trì tăng trưởng nhẹ và đi ngang so với 2022. Tổng hợp lại cả 4 ngành chúng tôi thấy trong năm 2023 CTR sẽ tiếp tục tăng trưởng so với 2022 và tốc độ tăng trưởng sẽ vào khoảng 20% về doanh thu và 15-20% về lợi nhuận. (Hình 9)

Trong các năm gần đây CTR vẫn duy trì rất tốt về tốc độ tăng trưởng doanh thu hàng năm trung bình vào khoảng 20-25% còn lợi nhuận sau thuế có sự biến động lớn hơn do biến động của giá vốn và chi phí mỗi năm. Đây được cho vẫn là ưu điểm lớn của CTR giống như FPT tức duy trì được tăng trưởng ổn định trong thời gian dài và tương lai 1-2 năm tới vẫn tiếp tục được. Hiện tại CTR đang giao dịch ở vùng giá 6x tương ứng mức PE fw cho năm 2023 vào khoảng 12-14 lần. Chúng tôi cho rằng mức định giá phù hợp với CTR là khoảng 75-80K cho năm 2023.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-