Vừa qua, HSG đã công bố báo cáo tài chính niên độ tài chính Q1/24 – nhưng để thuận tiện chúng tôi sẽ gọi là báo cáo Q4 để có cùng hệ quy chiếu với các doanh nghiệp khác. Trong báo cáo này, HSG đã ghi nhận tăng trưởng lợi nhuận khá tốt khi cùng kỳ ghi nhận lỗ. Tuy nhiên, mức tăng trưởng lại khá khó đoán định cùng biên lợi nhuận trồi sụt nên phù hợp với việc giá cổ phiếu HSG cần tích lũy lại sau khi tăng nóng trên 30% chỉ trong 2,5 tháng. (Hình 1)

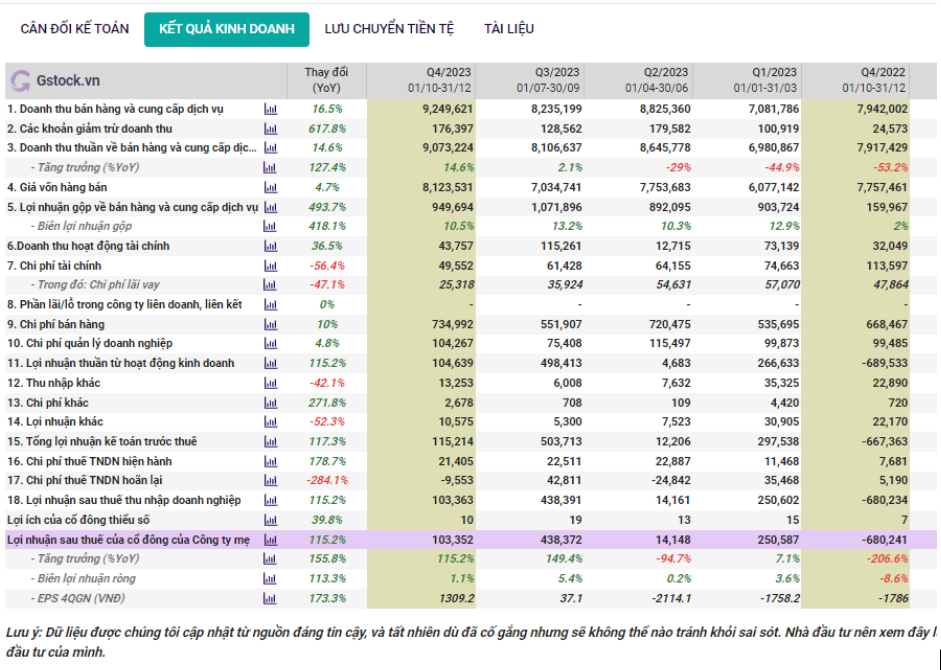

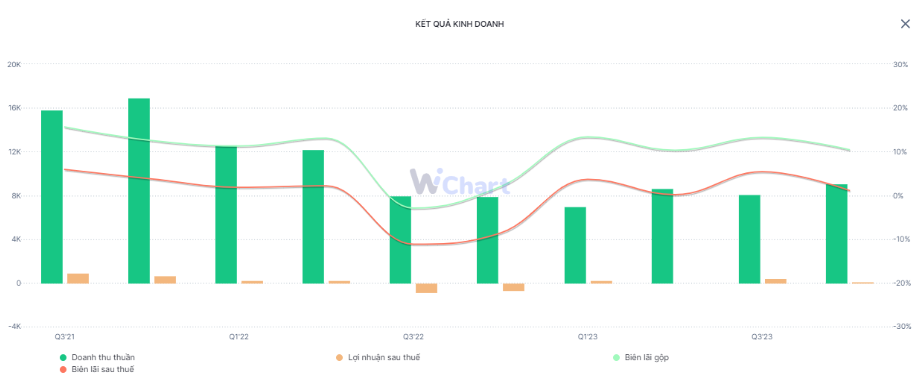

Trong báo cáo Q4/23, HSG ghi nhận doanh thu đạt 9.073 tỷ đồng – tăng trưởng 14,6% yoy. Tuy nhiên, lãi gộp đạt 950 tỷ đồng, tương đương mức biên lãi gộp chỉ đạt 10,5% – thấp hơn con số 13,2% đã đạt tại quý trước. Điều này hoàn toàn có thể lý giải được giá HRC đã qua vùng đáy thiết lập vào cuối Q3. Trong Q4/23, giá HRC tăng mạnh đã khiến biên lãi gộp của HSG co lại.

Hình 2 : giá HRC 2 năm trở lại đây.

LNST công ty mẹ đạt 103,4 tỷ đồng – tăng mạnh trên nền lỗ của cùng kỳ, tuy nhiên lại giảm mạnh 76% so với Q3/23. Biên lãi ròng cũng giảm mạnh chỉ còn 1,1% so với mức 5,4% quý trước. Ngoài việc giá vốn hàng bán tăng, các chi phí SG&A tăng mạnh trong quý cũng là lí do khiến biên lãi công ty co lại con số 1,1%. Trong khi đó, doanh thu tài chính giảm về 43,7 tỷ đồng – trong khi quý trước là 115 tỷ. Khoản doanh thu này đến từ lãi chênh lệch tỷ giá, cũng là một khoản khá khó để xác định bởi phụ thuộc phần nhiều vào các chính sách ngoại tệ. Vì thế, ngoài giá HRC thì tỷ giá thay đổi cũng sẽ ảnh hưởng đến biên lãi của doanh nghiệp xuất khẩu như HSG. (Hình 3)

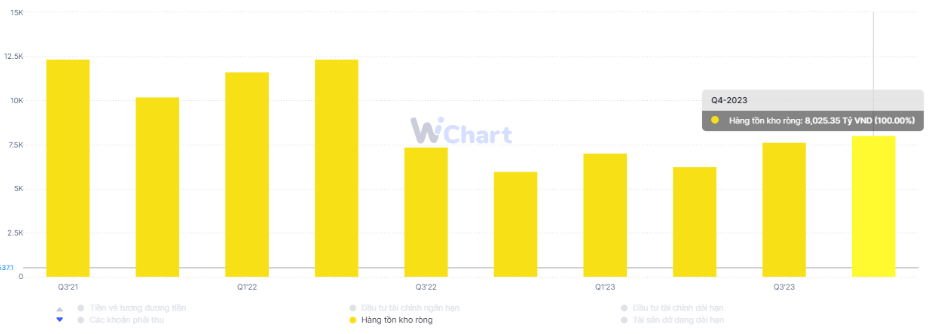

Bên cạnh đó, báo cáo HSG cho thấy khoản tồn kho cao lên đến hơn 8.000 tỷ và trở lại mức cao kể từ Q2/22. Việc tích trữ hàng tồn kho lớn dần cho thấy công ty kì vọng giá HRC và giá thép sẽ tăng lên trong thời gian tới. Số ngày tồn kho của HSG vào khoảng 96 ngày, tương đương 1 quý.Nếu thành công sẽ đem lại 1 khoảng lợi nhuận lớn cho hsg trong quý 1 và ngược lại, vì vậy cần theo dõi chặt chẽ diễn biến giá hrc và thép trong thời gian tới. (Hình 4)

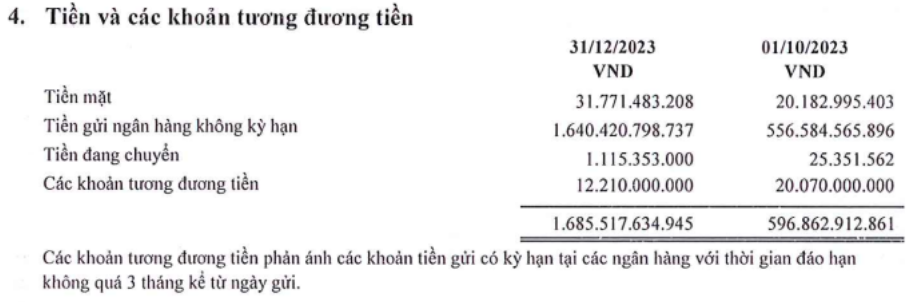

Trên báo cáo của HSG cũng cho thấy khoản tiền mặt gửi không kỳ hạn lớn đột biến, đạt khoảng 1.640 tỷ đồng. Trong 3 năm gần đây, Q4 luôn là giai đoạn công ty tích trữ nhiều tiền mặt nhất và ngay quý sau khoản mục hàng tồn kho đều tăng trưởng QoQ. Khoản tiền mặt tăng lên này được tài trợ bởi nguồn vay ngắn hạn, nên chúng tôi cho rằng HSG đang dự trữ tiền để tăng hàng tồn kho khi cần thiết, nhất là khi giá HRC đang trong xu hướng giảm như hiện nay. (Hình 5)

Như vậy, với báo cáo Q4/23 của HSG thì chúng tôi thấy như sau:

– Lợi nhuận 4 quý gần đây quý nổ quý xịt và biên độ chênh lệch rất lớn, rất khó dự báo sát, 1 phần cũng do biến động giá nguyên vật liệu thời gian này quá thất thường.

– Định giá tính theo kiểu gì cũng đang khá cao.Tại mốc giá 23k, p/b đang đạt 1.3 vùng cao nhất 1 năm trở lại, do quý 1 cùng kỳ bị lỗ lớn> 600 tỷ nên p/e forward 4 quý đang bị âm. Giả sử chúng tôi đặt kịch bản khả qua là quý 1 này lợi nhuận sau thuế +250 tỷ( kịch bản rất lạc quan) thì eps 4 quý tiếp theo sẽ là 1 và p/e ở mức 23 lần. Rõ ràng là không hấp dẫn và giá cổ phiếu neo cao phần lớn phụ thuộc vào diễn biến của thị trường chung tốt hay xấu.

– Phù hợp đầu cơ với 2 yếu tố:

+thị trường chung cần tốt.

+diễn biến giá nvl diễn biến theo chiều lên như chúng tôi đã phân tích

Để có các dự báo chuyên sâu và sát sao hơn, quý anh chị có thể tham khảo dịch vụ chuyên sâu tư vấn của chúng tôi: https://langtubuonnuocmam.com/dich-vu/

———-Team LTBNM tổng hợp và phân tích ————-

– Link room telegram miễn phí: https://t.me/cknuocmam

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu