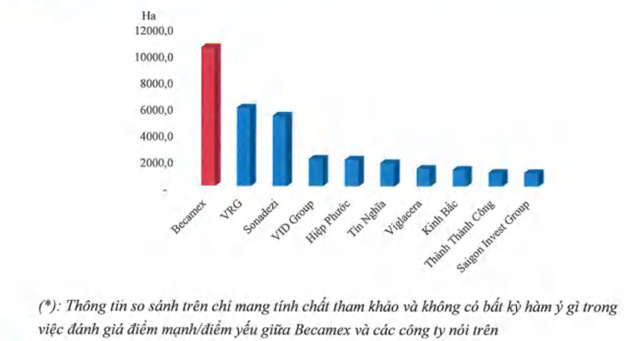

Cùng với tổng cao su và họ nhà sonadezi thì BCM chính là những công ty lớn nhất trong ngành cho thuê đất khu công nghiệp. Việc có nhiều công ty con, công ty liên kết nên việc bóc tách, phân tích BCM gặp khá nhiều khó khăn và phức tạp.

Câu hỏi đặt ra nhiều nhất là lợi nhuận lớn của công ty đến từ đâu?

Câu chuyện tăng trưởng, tăng vốn sẽ như thế nào?

Trong bài viết này team chúng tôi sẽ cố gắng bóc tách chi tiết nhất giúp quý nhà đầu tư dù có thể là chưa đầy đủ hết.

I. Tổng quan công ty

1. Tổng quan

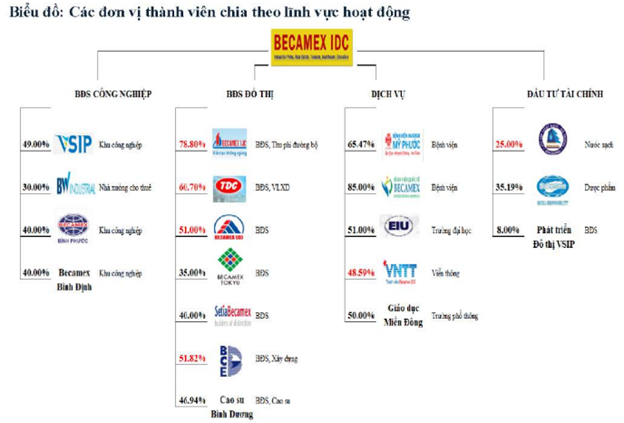

BCM (Becamex IDC Corp)– Tổng công ty đầu tư và phát triển công nghiệp được thành lập từ năm 1976, kinh doanh trong lĩnh vực đầu tư và xây dựng hạ tầng KCN, khu dân cư, đô thị và hạ tầng giao thông (Hình 1). Trước kia BCM chủ yếu tập trung khai thác tại tỉnh Bình Dương, tuy nhiên những năm gần đây để mở rộng và đẩy mạnh các ngành cốt lõi của công ty, BCM đã triển khai các dự án ở tỉnh khác như Bình Định, Long An, Bình Phước, Bình Thuận. Ngoài ra cùng với VSIP công ty đã phát triển thành công các KCN ở các tỉnh thành phía bắc và miền trung như VSIP Bắc Ninh, VSIP Hải Phòng, VSIP Hải Dương, VSIP Nghệ An, VSIP Quảng Ngãi.

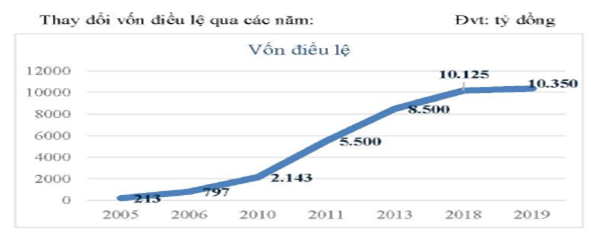

Về quá trình tăng vốn, công ty đã liên tục tăng vốn để mở rộng công ty trong các năm qua. Và trong năm nay công ty tiếp tục có kế hoạch tăng vốn điều lệ lên gần gấp đôi từ 10,350 tỷ lên 20,000 tỷ đồng.

Hình 2: Quá trình tăng vốn điều lệ

Điều đáng chú ý là việc tăng vốn điều lệ lên rất nhanh nhưng lại pha loãng bằng cách chào bán cho cổ đông hiện hữu 207 triệu cp (Giá đề xuất 15k, hiện tại giá thị trường 26k) và phát hành riêng lẻ 758 triệu cổ cho nhà đầu tư. Đây là cách tăng vốn mà theo chúng tôi sẽ ảnh hưởng rất nhiều đến các nhà đầu tư ngắn hạn khi số lượng cp bị pha loãng là quá lớn và chúng tôi không đánh giá cao điều này.

Về cơ cấu cổ đông, hiện tại cơ cấu cổ đông của công ty khá cô đặc khi Ủy ban nhân dân tỉnh Bình Dương nắm đến 95.44% cổ phần, còn lại là cán bộ nhân viên và các cá nhân khác. Với những công ty mà tỉ lệ nắm giữ của nhà nước quá lớn thì chúng tôi nghĩ chúng ta nên chú ý hơn đến tính minh bạch của công ty trong quá khứ. Với BCM do thời gian niêm yết chưa được lâu nên chúng tôi chưa có ý kiến với câu hỏi này nhưng cũng k đánh giá cao cơ cấu cổ đông của công ty.

2. Cơ cấu tài chính

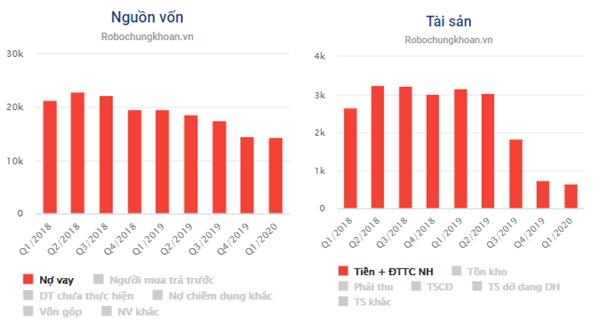

Tính đến hết quý 1-2020 tổng nợ vay của công ty là 14.4 nghìn tỷ, chiếm khoảng 90% vốn chủ. Đây là mức cao so với các công ty trong ngành mặc dù trong các quý gần đây nợ vay đã liên tục giảm. Trong tổng nợ vay thì nợ vay ngắn hạn chiếm 64% dùng để đầu tư cho các dự án đang triển khai cũng như tăng vốn lưu động. Với việc công ty sẽ tăng vốn bằng việc phát hành thêm và bán cho cổ đông hiện hữu thì sẽ thu về 1 lượng tiền lớn giúp cải thiện chỉ số tài chính cho công ty cũng như có tiền đầu tư các dự án mới.

Hình 3: Chỉ số nợ vay và tiền mặt của BCM

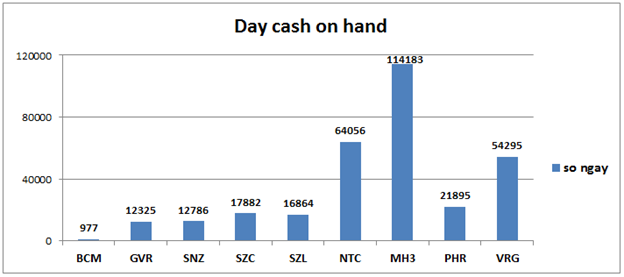

Về chỉ số đánh giá sức khỏe tài chính “Day cash on hand” cũng cho thấy BCM đang có chỉ số tài chính yếu hơn nhiều so với các doanh nghiệp cùng ngành. Chỉ số Day cash on hand là chỉ số mới được đưa ra nhằm giả định nếu có biến cố bất ngờ như covid hay các biến cố lớn khác thì doanh nghiệp có thể tồn tại trong bao lâu. Để hiểu hơn quý nhà đầu tư có thể tham khảo linh dưới đây:

https://tinnhanhchungkhoan.vn/chung-khoan/tien-giup-doanh-nghiep-tru-vung-trong-bao-lau-322911.html

Hình 4: Chỉ số “Day cash on hand” của các doanh nghiệp ngành cho thuê đất KCN

Từ đồ thị chúng ta thấy các doanh nghiệp cho thuê KCN chỉ số này đều rất cao so với mặt bằng chung (Khoảng 200-300 ngày) do các doanh nghiệp cho thuê KCN đều sở hữu lượng tiền mặt lớn và chi phí thấp. Tuy nhiên nhìn đồ thị nếu chỉ so sánh các doanh nghiệp KCN, nếu so với 2 tổng công ty khác là GVR và SNZ thì có thể thấy chỉ số tài chính BCM yếu hơn rất nhiều, còn nếu so với các công ty con của 2 tổng trên thì sự chênh lệch còn lớn hơn.

II. Tiềm năng tăng trưởng

1. Điểm nhấn báo cáo tài chính

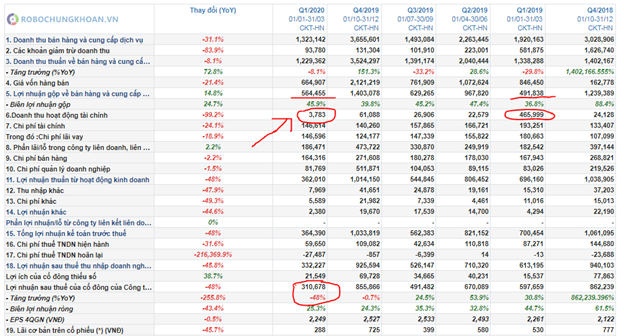

Theo báo cáo tài chính Q1-2020 BCM ghi nhận doanh thu thuần đạt1229 tỷ ( -8.1% yoy), lợi nhuận sau thuế đạt 310 tỷ (- 48.1%).

Hình 5: Kết quả kinh doanh của BCM trong các quý gần đây

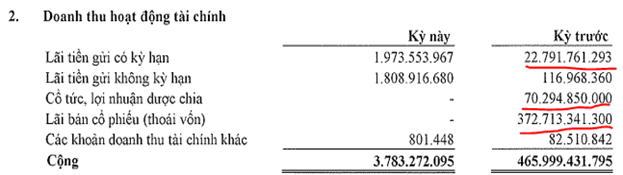

Nguyên nhân khiến lợi nhuận sau thuế giảm mạnh là do khoản doanh thu tài chính giảm mạnh (Phần mũi tên đỏ trên hình 4) khi cùng kỳ năm ngoái ghi nhận 466 tỷ còn năm nay chỉ có 3.7 tỷ. Quý 1-2019 có khoản 466 tỷ doanh thu tài chính là do việc thoái vốn mang về cho công ty (372 tỷ). Ngoài ra còn có thêm cổ tức nhận từ các công ty con, công ty liên kết (70 tỷ) và tiền lãi gửi ngân hàng (23 tỷ). Chi tiết như giải trình dưới đây:

Hình 6: Chi tiết phần doanh thu tài chính trong Q1-2020

Nếu loại trừ yếu tố đột biến đến từ doanh thu tài chính thì dù doanh thu giảm 8% nhưng do chi phí giá vốn giảm nhiều đã khiến lợi nhuận gộp tăng 14.7% từ 491 tỷ lên 564 tỷ. Biên lợi nhuận gộp tăng từ 36.8% lên 45.9%.

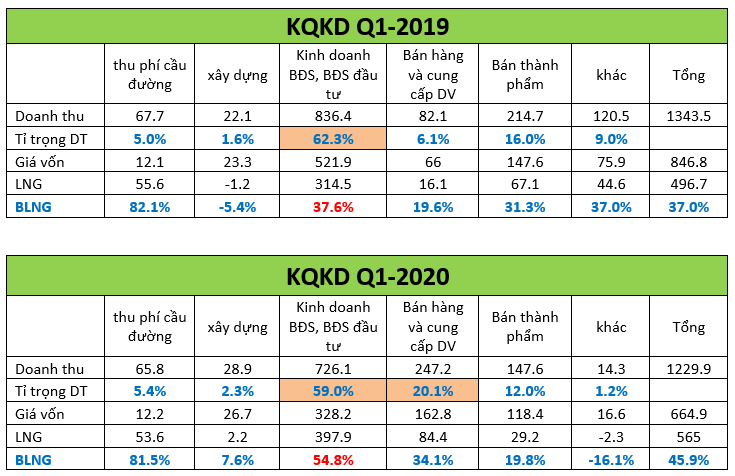

Bóc tách chi tiết các mảng trong cơ cấu doanh thu thuần của công ty chúng ta thấy mảng kinh doanh BĐS và BĐS đầu tư chiếm tỉ trọng cao nhất (~60%). Trong năm 2020 mảng này đã cải thiện biên lợi nhuận gộp đáng kể từ 37.6% lên 54.8%, từ đó giúp biên lợi nhuận tổng được cải thiện đáng kể.

Hình 7: Kết quả kinh doanh từng mảng của công ty

2. Tiềm năng tăng trưởng

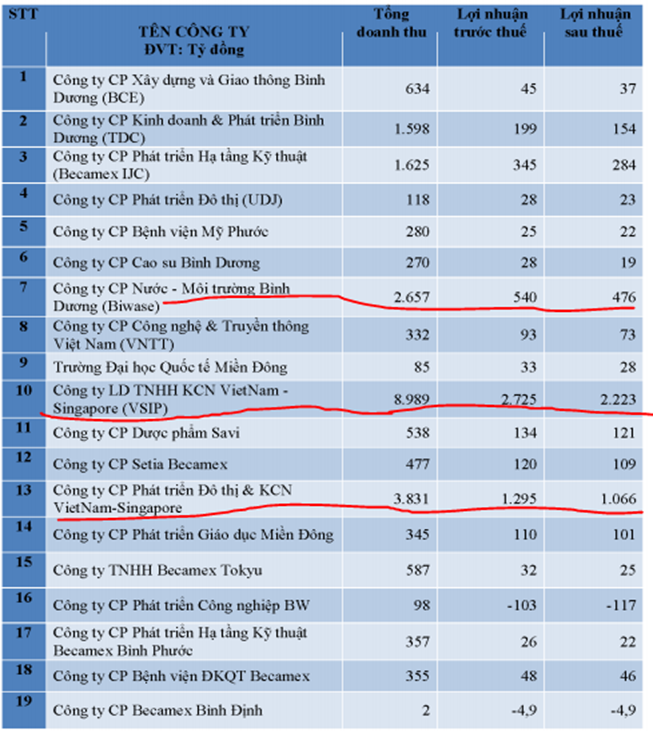

BCM là tổng công ty với rất nhiều công ty con và công ty liên kết, chúng tôi sẽ tập trung vào các công ty đóng góp nhiều đến kết quả kinh doanh cho công ty để tìm ra key chính cho việc tăng trưởng của BCM. Dưới đây là đóng góp doanh thu và lợi nhuận của các công ty thành viên của BCM:

Hình 8: Chi tiết doanh thu và lợi nhuận đóng góp của các công ty con, công ty liên kết

Từ bảng trên chúng ta thấy dù số lượng công ty con, liên kết nhiều nhưng đa phần đóng góp không lớn mà doanh thu, lợi nhuận tập trung chủ yếu tại 3 công ty lớn là công ty KCN VSIP, công ty cp phát triển DT&KCN Viet Nam – Singapore và ctcp nước-môi trường Bình Dương (BWE). Đây là 3 công ty đều hoạt động trong lĩnh vực cho thuê đất KCN và phục vụ KCN.Để hiểu rõ hơn tiềm năng của BCM chúng tôi sẽ đi phân tích tiềm năng của 3 công ty đóng góp lớn nhất vào kết quả kinh doanh cho BCM

a. Công ty LD TNHH KCN Viet Nam – Singapore (VSIP) (Nắm 49%)

Khu công nghiệp Việt Nam – Singapore (VSIP) được hình thành dựa trên nền tảng tình hữu nghị và hợp tác kinh tế giữa Việt Nam và Singapore. Với sự hỗ trợ từ phía Chính phủ hai nước, một liên doanh đầu tư giữa các đối tác trong và ngoài nước do những tập đoàn có uy tín, kinh nghiệm trong lĩnh vực xây dựng hạ tầng cơ sở và bất động sản như Tổng công ty Becamex IDC (Việt Nam) và các công ty do tập đoàn Sembcorp Development (Singapore) dẫn đầu được thành lập để thực hiện dự án VSIP.

Đến nay, VSIP đã và đang phát triển tổng cộng 09 dự án trên khắp cả nước với tổng quỹ đất hơn 8,600 ha bao gồm đất công nghiệp, đô thị và dịch vụ. VSIP đang cung ứng hạ tầng sản xuất cho 840 khách hàng đến từ 30 quốc gia và vùng lãnh thổ, với tổng vốn đầu tư 14 tỉ Đô-la Mỹ và tạo việc làm trực tiếp cho hơn 250,000 lao động trong nước và nước ngoài. VSIP cũng dần có sự chuyển dịch theo hướng phát triển các khu liên hợp công nghiệp, đô thị và dịch vụ nhắm kiến tạo môi trường làm việc, sống, học tập và vui chơi bền vững

Cụ thể quỹ đất và tiềm năng của các KCN VSIP quản lý như sau:

– VSIP I – Bình Dương: Quỹ đất 500ha tại Thuận An – Bình Dương. Hiện diện tích cho thuê đã lấp đầy 100%

– VSIP II – Bình Dương: Quỹ đất 2045ha tại Thuận An – Bình Dương: Diện tích cho thuê đất KCN cũng dc lấp đầy 99%. Ngoài ra còn có quỹ đất xây khu dân cư 6ha với 383 căn nhà liền kề

– VSIP III – Bình Dương: Dự án quy mô 1000ha được đầu tư vào 2018 tại Bắc Tân Uyên – BÌnh Dương, đây là KCN mới và hứa hẹn sẽ thay thế cho các kcn đã lấp đầy tại Bình Dương mang về doanh thu và lợi nhuận lớn cho công ty.

– VSIP I – Bắc Ninh: Quỹ đất 700ha trong đó 500ha cho KCN tại Từ Sơn – Bắc Ninh được phát triển từ 2007, Hiện KCN đã thu hút 122 nhà đầu tư với tổng vốn đầu tư đạt 2.2 tỷ USD, tạo việc làm cho 30,000 lao động. Ngoài ra còn có khu đô thị Belhomes với diện tích 5.7ha bao gồm 365 căn nhà liền kề và nhà phố

– VSIP II – Bắc Ninh: Tiếp tục phát triển quỹ đất tại Bắc Ninh sau thành công tại VSIP I, VSIP II đã đước phát triển năm 2018 với quy mô 273ha tại Yên Phong. Tuy diện tích không lớn nhưng vị trí địa lý thuận lợi sẽ sớm giúp công ty lấp đầy khi đưa vào vận hành

– VSIP Hải Phòng: Phát triển 2010 với quỹ đất 1600ha, hiện đã có 60 doanh nghiệp đầu tư với tổng vốn khoảng 2.5 tỷ USD, tạo việc làm cho 45,000 người.

– VSIP Quảng Ngãi: Quỹ đất 1700ha được phát triển từ 2013, trong đó 1200ha quỹ đất KCN, 500ha đất đô thị và dịch vụ gần trung tâm tp Quảng Ngãi. Dự án đã thu hút được 26 nhà đầu tư với tổng vốn đăng ký đạt gần 800 triệu USD

– VSIP Hải Dương: Được phát triển vào năm 2015 với quỹ đất 150ha và đã thu hút được 20 nhà đầu tư với tổng vốn đầu tư đăng ký gần 500 triệu USD

– VSIP Nghệ An: Được phát triển năm 2015 với quỹ đất 750ha được thực hiện thành nhiều giai đoạn, hiện tại đã thu hút được 22 nhà đầu tư đăng ký gần 300 triệu USD.

Như vậy có thể thấy quỹ đất của VSIP là rất nhiều và trải dài trên cả 3 miền. Các KCN được cho thuê rất tốt vì đều nằm tại các tỉnh thu hút được vốn FDI và các dự án gối đầu nhau đảm bảo công ty luôn có quỹ đất cho thuê. Vì vậy chúng tôi cho rằng VSIP sẽ tiếp tục tăng trưởng ở mức 10-20% và đóng góp lợi nhuận lớn cho BCM trong các năm tới.

b. Các KCN khác

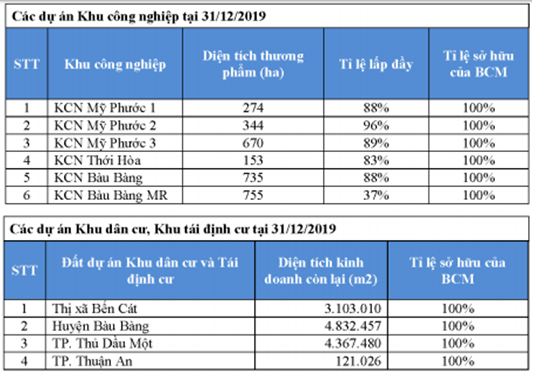

Ngoài các KCN VSIP mà BCM hợp tác để thành lập thì công ty cũng đã và đang mở các dự án KCN, khu dân cư và khu tái định cư trên nhiều tỉnh thành. Cụ thể tình trạng các dự án như hình dưới đây.

Hình 9: Tình trạng và quỹ đất của các KCN, KDC của BCM

c. Công ty CP nước – môi trường Bình Dương (Mã: BWE)

Đây là công ty có lẽ đã nhiều nhà đầu tư biết đến trên thị trường chứng khoán.BWE là công ty chuyên về cung cấp nước sạch trên địa bàn tỉnh Bình Dương. Để phân tích chi tiết thì rất dài nên trong bài này chúng tôi chỉ viết chủ yếu về tiềm năng đóng góp của BWE cho BCM.

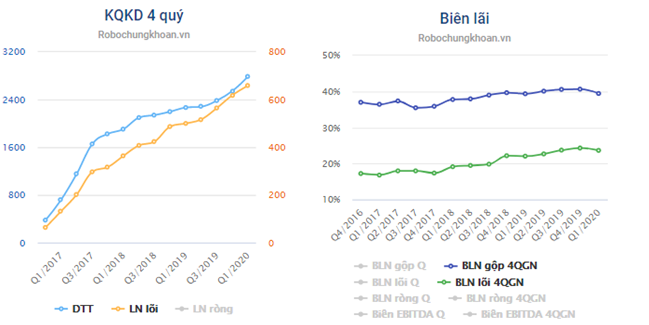

Hiện tại BCM đang nắm 25% cp tại BWE (Chỉ sau TDM với 38.5%). BWE duy trì đà tăng trưởng rất tốt cả về doanh thu và lợi nhuận trong các năm qua. Ngoài ra biên lợi nhuận gộp cũng duy trì ở mức cao khi đạt gần 40% như hình bên dưới:

Hình 10: Kết quả kinh doanh và Biên lãi của BWE kể từ khi lên sàn

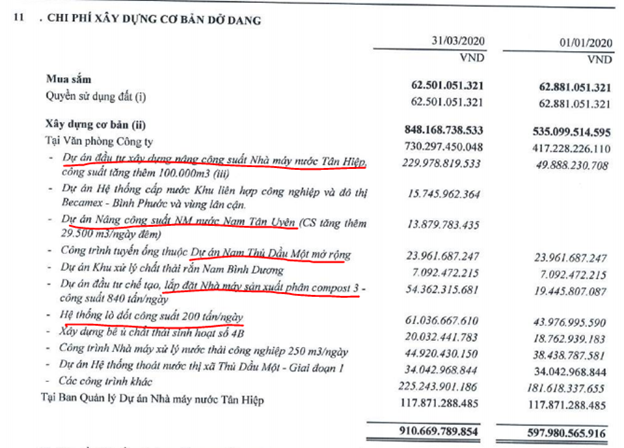

Về cơ cấu tài chính và tình hình sử dụng vốn. Tính đến hết quý 1-2020 BWE vay nơ 2,900 tỷ, chiếm 130% vốn chủ sở hữu. Đây là mức vay nợ lớn, tuy nhiên nhìn vào mục đích sử dụng vốn vay thì có thể thấy công ty đang tập trung cho việc mở rộng để gia tăng công suất cho nhà máy và thị trường đầu ra là mặt hàng nhu cầu thiết yếu, luôn trong tình trạng thiếu cung nên chúng tôi thấy công ty đang đi đúng hướng của 1 công ty đang trong giai đoạn mở rộng, chiếm lĩnh thị trường

Hình 11: Hạng mục XDCB dở dang của BWE

Như vậy chúng ta có thể thấy trong các năm tới BWE sẽ tiếp tục tăng trưởng để đóng góp doanh thu và lợi nhuận cho BCM hàng năm.

III. Tổng kết

Như vậy chúng ta có thể thấy lợi nhuận chủ yếu của BCM đến từ mảng khu công nghiệp và trong đó VSIP chính là quan trọng và chiếm tỉ trọng lớn nhất trong mảng KCN (Hình 12). Hiện tại quỹ đất và dư địa tăng trưởng của VSIP vẫn còn rất nhiều, đây là công ty chúng tôi đánh giá rất cao trong lĩnh vực khu công nghiệp.

Về kết quả kinh doanh 2020 chúng tôi cho rằng lợi nhuận 2020 sẽ giảm so với 2019 do không còn các khoản lợi nhuận đột biến đến từ thoái vốn, về mảng kinh doanh chính là KCN thì sẽ có tăng trưởng ở mức 10-20%.

Tuy sở hữu quỹ đất KCN lớn nhưng với vốn hóa hiện tại và sắp tới là sau phát hành thêm tăng vốn điều lệ lên 20,000 tỷ thì chúng tôi không đánh giá cao BCM tại vùng giá hiện tại. Nhà đầu tư cần chú ý đến vấn đề pha loãng trong ngắn hạn và cả tương lai.

———-Team LTBNM tổng hợp và phân tích ————-