Năm 2023 được kỳ vọng sẽ là năm mà thị trường từng bước vượt qua khó khăn và dần ổn định trở lại trước khi hướng tới những điều tích cực hơn trong các năm tới. Và ngành chứng khoán có lẽ chính là ngành phản ánh rõ nét nhất những kỳ vọng của các nhà đầu tư vào thị trường chung, vì vậy chúng tôi muốn gửi đến quý nhà đầu tư bài phân tích về nhóm ngành này trong năm 2023 để phần nào mọi người cũng có được cái nhìn tổng thể về ngành cũng như thị trường chung trong thời gian tới.

Trước tiên chúng ta sẽ đi tìm hiểu về mối liên quan giữa kết quả kinh doanh của các công ty chứng khoán và điểm số chung của thị trường (Vnindex) để có thể hiểu được mối liên quan và từ đó dự đoán được phần nào đường đi của chi số thông qua tiềm năng về kết quả kinh doanh của các công ty trong ngành.

I. Kết quả kinh doanh và mối liên hệ với điểm số Vnindex

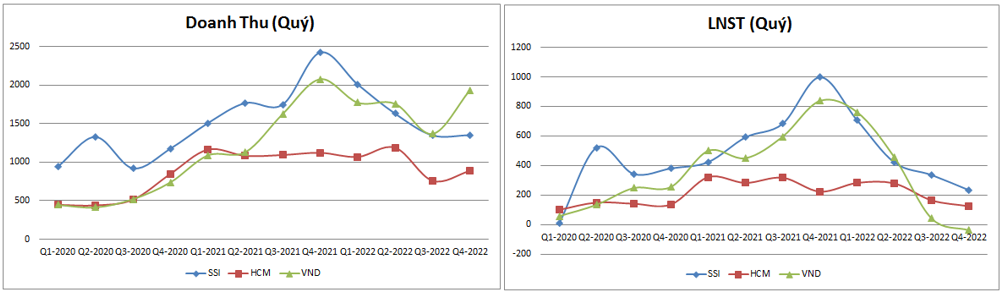

Trước tiên chúng ta sẽ cập nhật kết quả kinh doanh qua của một số công ty nổi bật trong ngành chứng khoán. Hình 1 dưới đây là doanh thu và lợi nhuận sau thuế của 3 công ty chứng khoán lớn niêm yết trên sàn là SSI, VND và HCM từ 2020 cho đến nay:

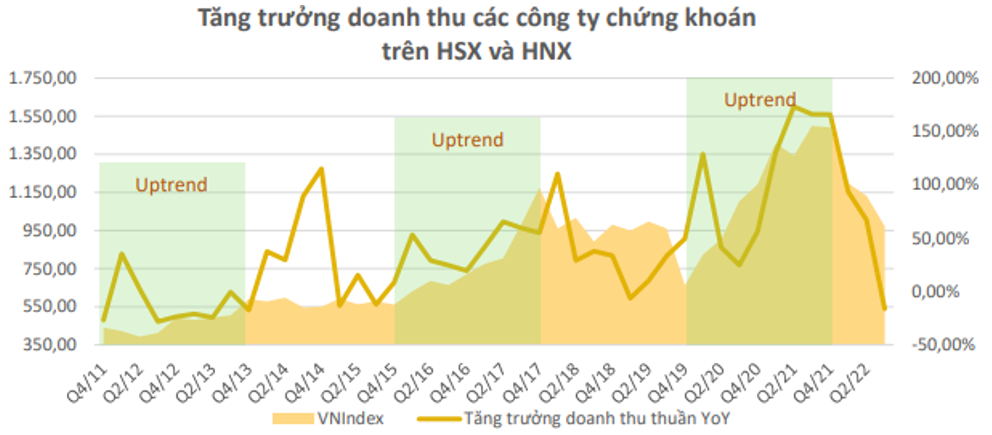

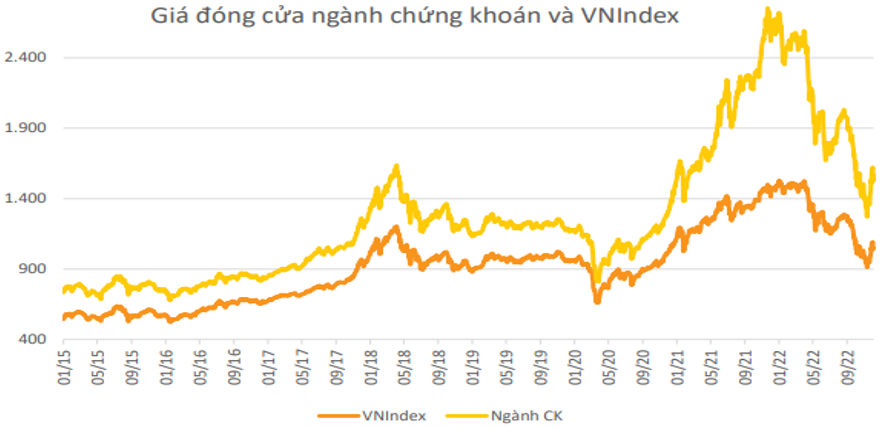

Chúng ta đều không khó để thấy doanh thu và đặc biệt là lợi nhuận sau thuế của các công ty chứng khoán trong các quý của 2022 đang có xu hướng giảm khá mạnh, thậm chí với VND trong quý 4-2022 lợi nhuận sau thuế đã ghi nhận con số âm. Sau khi tạo đỉnh doanh thu và lợi nhuận tại quý 4-2021 thì các công ty trong ngành chứng khoán đã trải qua 4 quý liên tục ghi nhận doanh thu và lợi nhuận đi lùi so với cùng kỳ. Nguyên nhân thì chúng ta cũng đều biết đó là do thị trường chung giảm mạnh vào đầu quý 2-2022 khiến thanh khoản và điểm số sụt giảm mạnh từ đó làm lợi nhuận các mảng như tự doanh, môi giới, cho vay đều ảnh hưởng nặng theo. Dễ nhận thấy là kết quả kinh doanh của các công ty chứng khoán sẽ đồng pha với diễn biến của thị trường chung và Hình 2 dưới đây là biểu đồ so sánh tăng trưởng của doanh thu thuần (yoy) với biểu đồ giá Vnindex từ 2011 cho tới 2022 để chúng ta có thể thấy được sự đồng pha như thế nào giữa 2 biến số này.

Điểm đáng lưu ý là đây là so sánh của Vnindex với sự tăng trưởng của doanh thu thuần (yoy) chứ không phải doanh thu thuần. Và trên biểu đồ có thể thấy 2 biến số này khá đồng pha với nhau và tác động tới nhau (trừ 2 thời điểm Q3-2014 và Q1-2020 do những yếu tố chính trị, dịch bệnh làm thị trường bị ảnh hưởng).

Điều này đưa ra một vài gợi ý cho chúng ta để có thể dự đoán được bức tranh của thị trường chung cũng như nhìn ngược lại bức tranh của ngành chứng khoán vì 2 biến số này vẫn tác động qua lại lẫn nhau. Cụ thể với các công ty chứng khoán chúng ta có thể thấy quý 4-2022 là quý thứ 2 (hoặc thứ 3 với nhiều công ty) ghi nhận doanh thu và lợi nhuận tăng trưởng âm so với cùng kỳ 2021 và quý 1 cũng như quý 2 tới của năm 2023 khả năng cao kết quả kinh doanh của các công ty chứng khoán vẫn là tăng trưởng âm so với cùng kỳ (có thể xuất hiện một vài công ty đi ngang được trong quý 2-2023). Sau 4 quý tăng trưởng âm liên tục sẽ khiến nền kết quả kinh doanh hạ xuống bậc mới khá thấp rồi kèm theo đó sắp tới chúng ta có thể thấy nhà nước đã bắt đầu có những biện pháp hỗ trợ nền kinh tế, ít nhất từ yếu tố dòng tiền như hạ lãi suất điều hành, tháo gỡ khó khăn cho các kênh như BĐS, trái phiếu,… thì sau quý 2 có thể chúng ta sẽ thấy dần các công ty chứng khoán ghi nhận các kết quả đi ngang cũng như tăng trưởng nhẹ dần so với cùng kỳ. Từ đó có thể thấy phần nào bức tranh VN-index chủ đạo trong năm 2023 sẽ là đi ngang và dần tích cực hơn chút về cuối năm. Cụ thể hơn cho nhận định này chúng tôi sẽ bóc tách trong phần dưới đây để quý nhà đầu tư thấy rõ hơn cũng như hiểu hơn cho những nhận định này.

II. Các mảng kinh doanh chính của ngành chứng khoán và bức tranh tiềm năng ngành

Trong phần này chúng tôi sẽ bóc tách các mảng kinh doanh chính của các công ty chứng khoán trên sàn để xem tình trạng hiện tại đang ra sao và tiềm năng các quý tới sẽ có những biến chuyển như thế nào dựa trên các yếu tố vĩ mô và hoàn cảnh thị trường hiện tại để từ đó chúng ta hiểu tiềm năng cũng như cách giao dịch với những cổ phiếu ngành chứng khoán.

1. Mảng môi giới chứng khoán

Đây là mảng mà các công ty thu lại lợi nhuận dựa trên phí giao dịch của mỗi hoạt động mua bán của các khách hàng. Có 2 yếu tố chính ảnh hưởng tới kết quả kinh doanh của mảng này đối với mỗi công ty đó chính là thanh khoản chung của thị trường và thị phần môi giới của công ty đó trên thị trường.

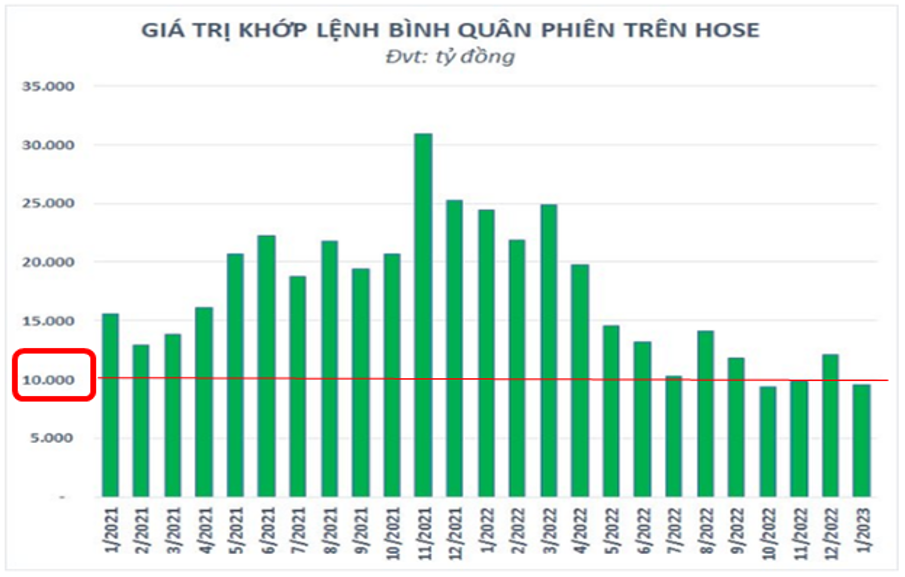

- Về thanh khoản thị trường chung, kể từ cuối quý 1 sang quý 2 năm 2022 thanh khoản trên Hose đã sụt giảm mạnh từ vùng trên 20k tỷ đồng trung bình mỗi phiên xuống vùng quanh 10k tỷ đồng giao dịch trung bình mỗi phiên, thậm chí trong quý 4-2022 và đầu 2023 đã xuất hiện nhiều hơn những tháng có giá trị giao dịch trung bình phiên dưới 10k tỷ đồng. Nguyên nhân một phần do giá trị cổ phiếu giảm mạnh trong khi khối lượng khớp lệnh cổ phiếu không tăng khiến giá trị giao dịch giảm mạnh hơn so với khối lượng giao dịch, phần lớn là do dòng tiền trong kênh chứng khoán cũng bị rút bớt sang các kênh khác (khối ngoại rút ròng, các tổ chức, cá nhân bán ròng rút tiền do thiếu hụt dòng tiền ngắn hạn khi các kênh khác bị tắc như BĐS, trái phiếu). (Hình 3)

Hiện tại đã trải qua quý 1-2023 và chúng tôi vẫn chưa thấy dấu hiệu thanh khoản có thể tốt lên trở lại và trung bình cả quý 1-2023 con số giao dịch trung bình phiên chỉ ở mức khoảng 10k tỷ đồng, tức thấp hơn cả quý 4-2022 (quý 4-2022 có tháng 12 thanh khoản tốt) (Hình 4)

Như vậy chúng ta có thể thấy kết quả kinh doanh mảng môi giới trong quý 1-2023 của các công ty chứng khoán sẽ tiếp tục thấp. Nếu so với cùng kỳ thì chắc chắn sẽ thấp hơn rất nhiều còn so với quý gần nhất thì cũng vẫn sẽ thấp hơn mà chưa thấy đảo chiều tích cực lên.

Trong quý 2 tới với việc FED đã dần giảm tốc độ tăng lãi suất và khả năng cao sẽ chỉ tăng thêm khoảng 0.25% nữa rồi duy trì đi ngang ở mức lãi suất cao trước khi có thể giảm dần từ 2024 cùng với đó là trong nước cũng đã bắt đầu hạ lãi suất điều hành hi vọng sẽ dần kéo được dòng tiền trở lại với thị trường hơn. Tất nhiên chúng tôi không kỳ vọng dòng tiền sẽ ồ ạt chảy vào thị trường như trong giai đoạn tiền rẻ được mà kỳ vọng rằng trong quý 2 thanh khoản sẽ được cải thiện ở mức trung bình phiên khoảng 11-12k tỷ đồng và tăng dần lên 12-13k tỷ đồng trong 2 quý cuối năm.

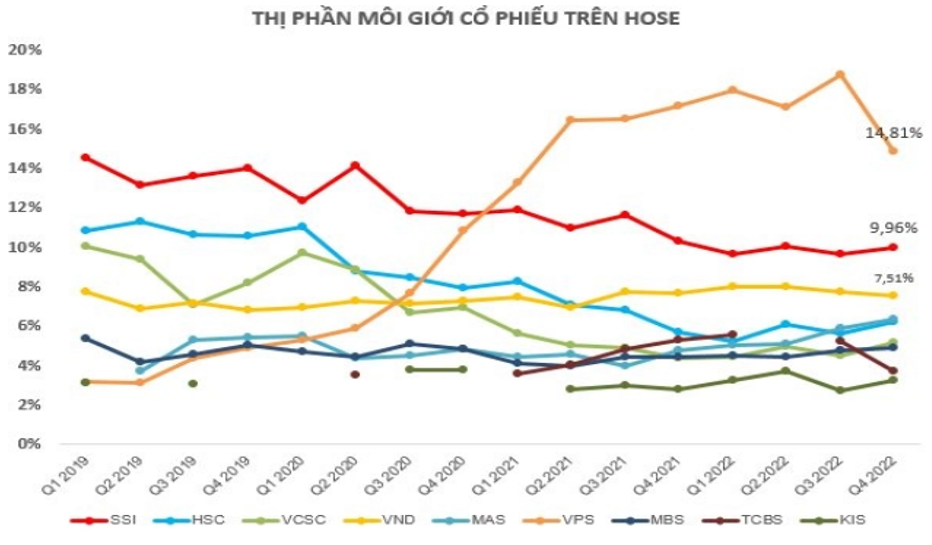

- Về thị phần môi giới trên sàn chúng ta có thể thấy ngoài VPS trong quý 4 có sự biến động lớn chút về thị phần thì đa phần các công ty khác không có nhiều sự biến động lắm. (Hình 5)

Theo đó VPS vẫn duy trì vị trí dẫn đầu trên sàn Hose với tỉ trọng 14.81% và theo sau lần lượt là SSI với 9.96%, VND với 7.51%. VPS sau khi tăng thị phần lên 18.71% vào quý 3-2022 đã giảm khá nhiều về còn 14.81% (giảm 3.9%), thị phần bị giảm của VPS đã được các công ty khác trong ngành chiếm lấy như SSI, HSC, VCSC, MAS, MBS, KIS, nhưng mỗi công ty chỉ chiếm thêm được một phần khá nhỏ và không có công ty nào bứt mạnh so với các quý trước đó cả. Do VPS chưa lên sàn và các công ty khác trên sàn thì lại không có sự biến động lớn về thị phần nên gần như có thể nói thị phần không giúp kết quả kinh doanh của công ty nào tạo nên sự bứt phá trong năm 2022 cả. Và như vậy kết quả kinh doanh vẫn phụ thuộc chính vào thanh khoản của thị trường chung.

Như vậy chúng ta có thể thấy mảng môi giới chứng khoán trong quý 1-2023 sẽ tiếp tục kém trong quý 1-2023 với thanh khoản trung bình phiên cả quý có thể nói là thấp hơn rất nhiều so với cùng kỳ và cũng thấp hơn cả quý liền trước đó. Chúng tôi kỳ vọng thanh khoản sẽ cải thiện một chút trong quý 2 và các quý tới trong năm 2023. Có thể sự tăng trưởng sẽ chỉ trở lại trong quý 4-2023 khi mà nền cùng kỳ ở mức thấp và thị trường cũng bớt xấu hơn.

2. Mảng cho vay

Đây là mảng mang lại lợi nhuận cho các công ty chứng khoán qua hình thức cho khách hàng vay (margin) để mua chứng khoán và thu lãi vay qua đó mang lại lợi nhuận cho công ty. Hình thức và lãi suất cho vay có thể linh hoạt theo từng công ty nhưng mô hình kinh doanh cũng sẽ gần như một ngân hàng cho vay khách hàng để ăn chênh lệch lãi suất. Hiện nay các công ty cũng đều có kinh nghiệm trong quản lý cho vay cũng như các cách để đảm bảo an toàn vốn, tránh nợ xấu hoặc thất thoát vốn nên vấn đề mất vốn, nợ xấu không còn quá nguy hiểm như những ngày đầu của thị trường nữa. Điều mấu chốt của mảng này sẽ nằm ở việc khách hàng có vay nhiều hay không và hạn mức cho vay đã full hay chưa?

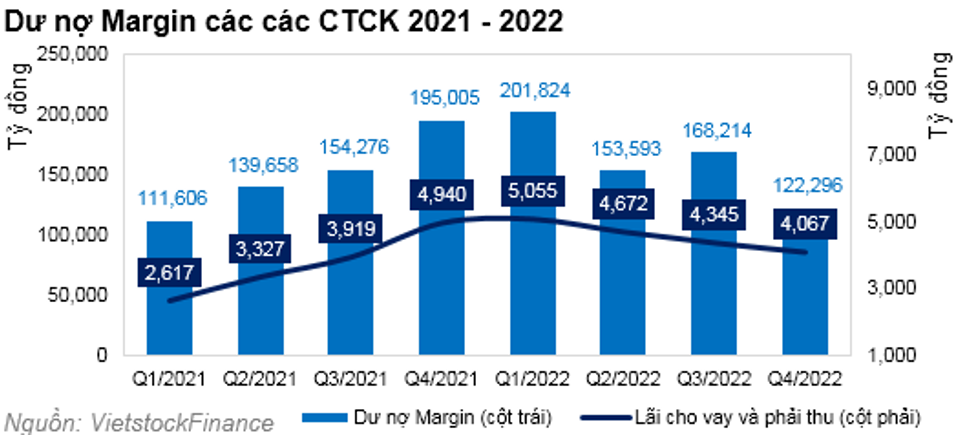

Trong năm 2021 thì tình trạng full room không thể cho vay thêm được nữa liên tục xảy ra do nhu cầu vay margin trên thị trường là rất lớn. Nguyên nhân do thị trường khi đó tăng rất tốt nên các nhà đầu tư đều muốn tận dụng tối đa đòn bẩy tài chính để kiếm được nhiều lợi nhuận nhất từ thị trường. Còn trong năm 2022 khi thị trường sụt giảm mạnh về các quý cuối năm cũng khiến cho nhu cầu vay giảm dần và thậm chí là giảm khá mạnh vào quý 4-2022. Cụ thể như hình 6 dưới đây về dữ liệu dư nợ margin tại các công ty chứng khoán sẽ cho chúng ta thấy rõ xu hướng về mảng cho vay:

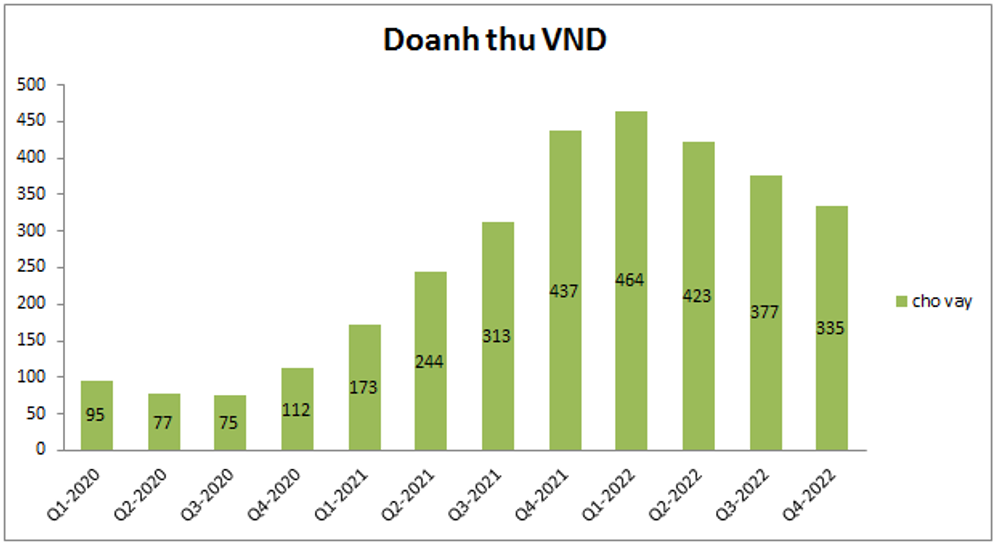

Rõ ràng việc thị trường đi xuống thì càng dùng đòn bẩy tài chính thì tình trạng thua lỗ càng nặng nên nhu cầu vay margin sẽ ngày càng giảm đi. Điều này sẽ khiến doanh thu và lợi nhuận mảng cho vay của các công ty chứng khoán giảm ngày càng nhiều. Ví dụ dưới đây là doanh thu mảng cho vay của VND từ 2020 tới nay. Doanh thu tăng rất mạnh trong năm 2021 và tạo đỉnh vào quý 1-2022 trước khi giảm xuống trong 3 quý còn lại của năm 2022. (Hình 7)

Chúng tôi cho rằng mảng cho vay của các công ty chứng khoán sẽ còn khó khăn ít nhất hết năm 2023 nữa trước khi có thể kỳ vọng hồi phục trở lại vì trải qua một năm 2022 đầy khó khăn và mất mát thì trong giai đoạn thị trường đi ngang hồi phục dần ban đầu cũng rất ít nhà đầu tư dám dùng vốn vay nhiều để đầu tư do những đau thương vừa trải qua không dễ lành ngay được và vì vậy mảng cho vay kết quả kinh doanh thường chậm hơn chút so với điểm số thị trường và thời gian chậm này có thể phải 1 đến 2 quý.

3. Mảng tự doanh

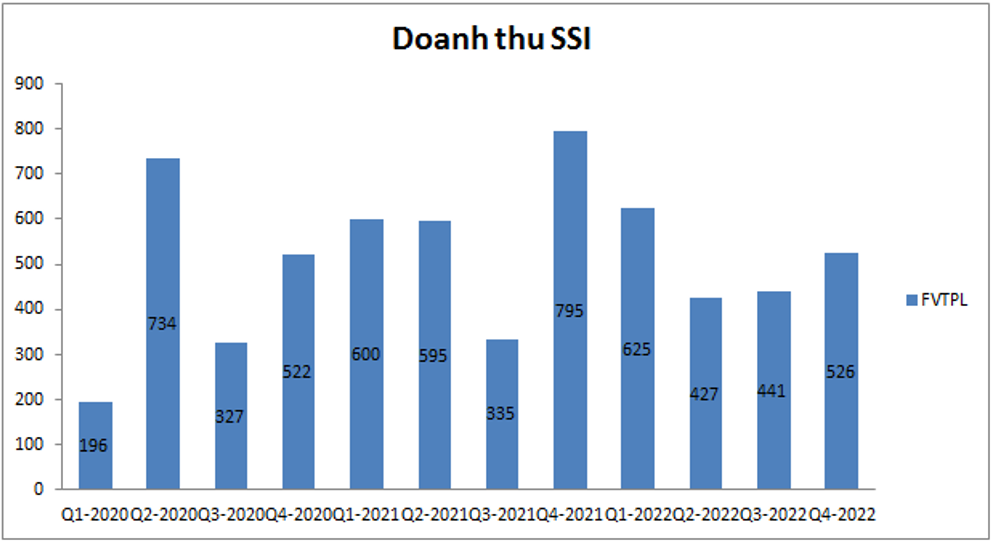

Mảng này thì có lẽ không cần phải phân tích quá nhiều vì các công ty chứng khoán cũng như các nhà đầu tư cá nhân trong năm 2022 đã bị ảnh hưởng rất nhiều. Tuy nhiên trong quý 4 gần nhất đa phần các công ty đều có kết quả kinh doanh tốt hơn so với 2 quý 2 và 3 trước đó nhờ việc đã dịch chuyển phần lớn tài sản của mình sang các mảng đầu tư an toàn thay vì cổ phiếu (trái phiếu chính phủ, gửi tiết kiệm,… ) (Hình 8)

Với việc thị trường vẫn còn gặp nhiều khó khăn trong năm 2023 và xu hướng chính vẫn là đi ngang thì với mảng tự doanh chúng tôi cho rằng các công ty chứng khoán vẫn sẽ chủ yếu để tài sản của mình bên các kênh an toàn để mang lại lợi nhuận ổn định thay vì đầu tư vào cổ phiếu vẫn còn nhiều rủi do trong ngắn hạn.

4. Các vấn đề khác

Ngoài 3 mảng kinh doanh chính ảnh hưởng tới kết quả kinh doanh ngành chứng khoán, qua đó ảnh hưởng tới giá cổ phiếu chứng khoán thì dưới đây là các vấn đề khác cũng có sự ảnh hưởng tới biến đổi giá cổ phiếu cũng như kỳ vọng vào kết quả kinh doanh của các công ty chứng khoán, cụ thể:

- Lãi suất: Với chúng tôi có lẽ đây là vấn đề sẽ ảnh hưởng lớn tới thị trường chung và qua đó gián tiếp ảnh hưởng tới kết quả kinh doanh của các công ty chứng khoán. Hiện tại thì FED cũng đã phát đi thông điệp sẽ chậm lại quá trình tăng lãi suất và duy trì lãi suất đâu đó quanh vùng 5-5.5%. Với thị trường Việt Nam khi mà ảnh hưởng bởi lạm phát ít hơn trong khi các vấn đề về căng thẳng tỉ giá hay thiếu nguồn tiền gửi ngân hàng đã phần nào dịu bớt nên Việt Nam có cơ sở để đi trước FED một chút đó là bắt đầu giảm dần lãi suất điều hành. Sau đợt giảm đầu tiên về lãi suất điều hành gần đây thì hiện tại đang có thông tin ngân hàng nhà nước sẽ tiếp tục có thể có đợt giảm tiếp theo trong thời gian sắp tới. Điều này nếu xảy ra sẽ chắc chắn giúp thị trường chung trong thời gian tới tốt dần lên và điều này sẽ giúp thanh khoản cũng như chỉ số của thị trường được cải thiện, qua đó giúp triển vọng kinh doanh các công ty chứng khoán sáng hơn.

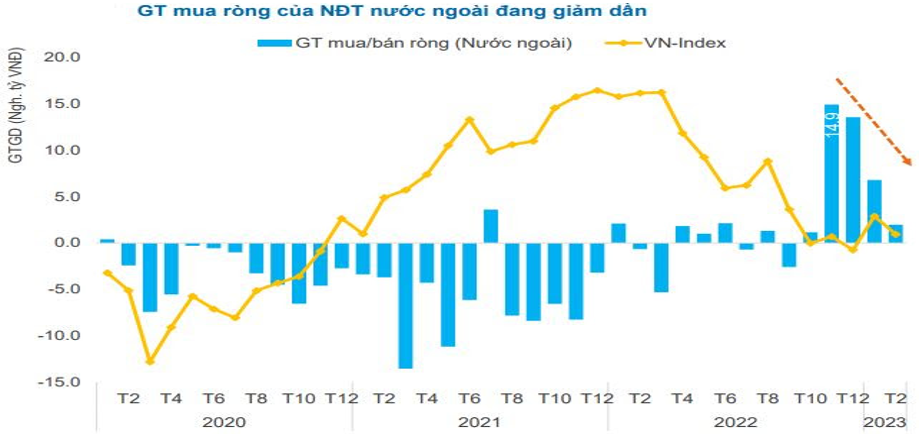

- Dòng tiền khối ngoại: Rõ ràng trong thị trường chứng khoán Việt Nam dòng tiền khối ngoại sẽ có ảnh hưởng đến thị trường chung và qua đó gián tiếp ảnh hưởng tới ngành chứng khoán. Trong thời gian gần đây dòng tiền khối ngoại có tác động lớn hơn tới xu hướng thị trường do thanh khoản ngày càng giảm, nhà đầu tư cá nhân rút khỏi thị trường rất nhiều khiến cho dòng tiền còn lại trên thị trường chủ yếu là từ khối ngoại, tự doanh và các tổ chức trong nước. (Hình 9)

Như biểu đồ trên chúng ta thấy thị trường hồi được mạnh vào cuối 2022 là nhờ rất lớn vào khối ngoại đã trở lại mua ròng mạnh sau gần 1 năm giao dịch ảm đạm và bán ròng mạnh trong năm 2021. Tuy nhiên trong những tháng gần đây khối lượng mua ròng đã giảm trở lại và xu hướng không còn mạnh mẽ nữa. Theo chúng tôi hoạt động mua ròng trong 1,2 tháng tới sẽ tiếp tục xu hướng giảm và không còn mua ròng mạnh của khối ngoại, hoạt động mua vào có thể sẽ tiếp tục khi việc tăng lãi suất của FED dừng lại và tỉ giá ổn định lại. Điều này có thể xảy ra từ quý 3-2023. Quý nhà đầu tư nên theo dõi vấn đề này để có cái nhìn và đánh giá đúng về thị trường cũng như mức độ ảnh hưởng tới ngành chứng khoán.

III. Tổng kết

Như vậy với việc phân tích và bóc tách tiềm năng của ngành chứng khoán trong năm 2023 chúng ta có thể thấy rằng đây là ngành đã qua giai đoạn khó khăn nhất và dần hồi phục cùng thị trường. Dưới đây là một số điểm nhấn của ngành chứng khoán mà chúng tôi tổng kết lại:

- Ngành chứng khoán cũng như thị trường đã qua giai đoạn khó khăn nhất trong quý 4-2022 (thời điểm vĩ mô xấu và dòng tiền tắc nghẽn khiến các lệnh bán giải chấp liên tục đẩy thị trường xuống những mốc thấp) và thời gian tới sẽ rất khó có cảnh giảm mạnh nên nhà đầu tư không phải quá hoang mang về thị trường cũng như ngành chứng khoán.

- Ngành chứng khoán có biến động đồng pha với thị trường chung nhưng có biên độ và cường độ lớn hơn (khi giảm sẽ giảm mạnh hơn thị trường chung và ngược lại khi tăng cũng tăng tốt hơn thị trường chung) vì vậy khi đầu tư các cổ phiếu ngành chứng khoán cần xác định được xu hướng của thị trường chung trước.

- Thị trường chung trong năm 2023 với những dữ liệu vĩ mô mà chúng tôi có hiện tại thì về cơ bản sẽ dao động đi ngang và phục hồi dần vào cuối năm. Sẽ khó có những cú tăng giá liên tục và thần tốc mà sẽ là những đợt tăng giảm đan xen khi có các tin tức tốt xấu thay phiên nhau ra. Điều này cũng sẽ khiến các cổ phiếu chứng khoán vận động như vậy và sẽ hồi phục dần cùng thị trường.

- Kết quả kinh doanh của ngành chứng khoán sẽ còn khó khăn thêm 1-2 quý nữa và có thể phục hồi dần từ quý 3 hoặc quý 4 năm 2023.

Như vậy với những điều trên thì ngành chứng khoán cũng là ngành nên được chú ý khi thị trường có các phiên điều chỉnh. Tuy nhiên hiện tại chúng tôi thấy P/B của các công ty chứng khoán đều ở vùng 1.3-1.5 và vùng này chúng tôi cho rằng đã phần nào có sự kỳ vọng cho việc phục hồi trong các quý tới. Chúng tôi cho rằng cơ hội sẽ rõ ràng hơn khi mức P/B trung bình của ngành về vùng giá 1-1.2 . Trong năm 2023 chúng tôi cho rằng chiến thuật kiên trì mua tại các phiên điều chỉnh thứ 2-3 sẽ tốt hơn là việc mua break hay mua đuổi các phiên xanh. Chúc quý nhà đầu tư sẽ thành công trong giao dịch trong năm 2023 tới!

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-