Có thể nói sau khi mạnh mẽ cải tổ lại bộ máy, cũng như đưa ra những đường hướng kinh doanh mới phù hợp hơn với xu hướng chung của toàn thế giới, CTD đang dần trở lại ngôi vương ngành xây dựng của mình. Bài viết này của chúng tôi sẽ đi sâu phân tích về tình hình kinh doanh của Coteccons cũng như những điểm cần chú ý khi đầu tư vào mã cổ phiếu này.

Lưu ý: Do niên độ của CTD bắt đầu từ 1/6 hàng năm nên báo cáo sẽ có độ sai lệch nên Q1/25 của CTD sẽ tương đương Q3/24 của các công ty khác. Tuy nhiên chúng tôi sẽ điều chỉnh về cùng thời gian chung để nhà đầu tư dễ theo dõi.

I. Tình hình kinh doanh Q3/24

Báo cáo Q3/24 của CTD ghi nhận doanh thu đạt 4.759 tỷ đồng, tang trưởng doanh thu 15,4% yoy nhờ lượng backlog đang được liên tục duy trì ở mức cao. Đây là quý thứ 3 CTD ghi nhận tăng trưởng dương tuy nhiên mức tăng trưởng đã chậm lại khi doanh thu đã giảm 28% QoQ. Tuy nhiên do mức tăng của giá vốn hàng bán chậm hơn mức tăng của doanh thu, nên lợi nhuận gộp của CTD đạt 205 tỷ đồng – tăng gấp đôi so với cùng kỳ. Biên lãi gộp vì thế đạt 4,3%. Đây là quý thứ 2 biên lãi của CTD đạt mốc trên 4% kể từ 2022 trở lại đây. (Hình 1)

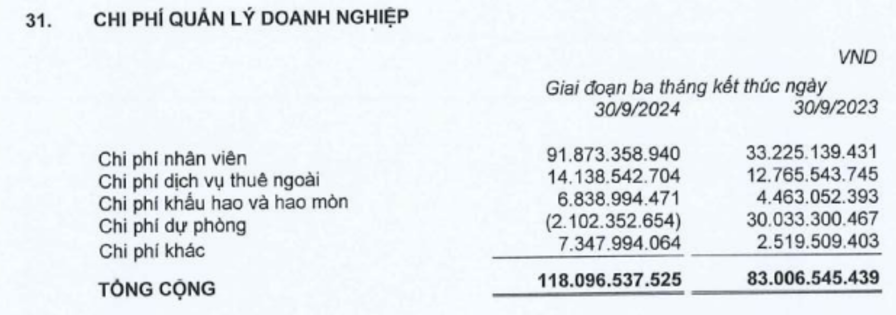

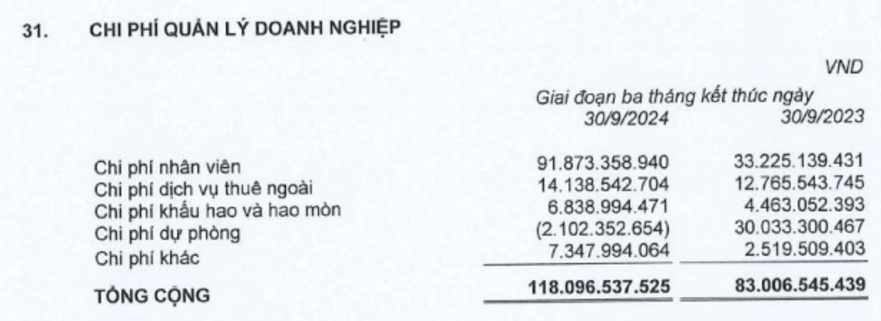

Báo cáo trong quý vừa qua của CTD cũng không có nhiều biến động mạnh. Chúng tôi để ý nhiều đến khoản mục Chi phí quản lý doanh nghiệp khi trong kỳ vừa qua chi phí này vẫn tăng lên mốc 118 tỷ đồng. Tuy nhiên nếu trong những quý trước Chi phí liên quan trích lập dự phòng chiếm tỷ trọng phần lớn thì đến Q3/24 thì chi phí liên quan Chi phí nhân viên đã tăng mạnh lên mức 92 tỷ đồng – gần gấp 3 lần cùng kỳ. Vấn đề này chúng tôi sẽ phân tích cụ thể hơn ở phần sau của bài phân tích. (Hình 2)

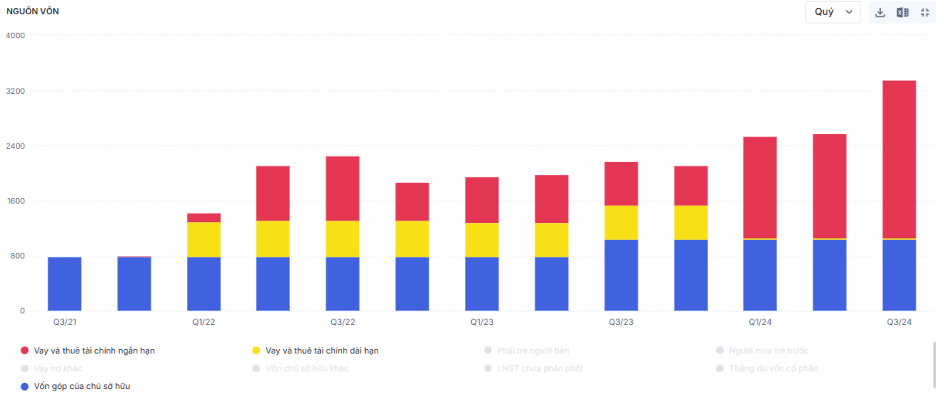

Ngoài ra, chi phí tài chính trong kỳ của Coteccons đạt mốc 39 tỷ đồng, trong đó chi phí lãi vay là 32 tỷ đồng. Hiện tỷ lệ đòn bẩy của CTD ở mức 0,27 lần, tăng nhẹ so với mức 0,18 lần ở Q2 vừa qua. CTD đang tận dụng tốt lợi thế khi trước giờ luôn duy trì tỷ lệ đòn bẩy ở mức thấp (giai đoạn trước còn không có vay nợ), từ đó dễ dàng chủ động vay nợ và đảm bảo tiến độ các dự án được thực hiện xuyên suốt. Chưa kể, CTD vẫn đang sở hữu lượng tiền mặt lên tới hơn 4.300 tỷ đồng để đảm bảo khả năng thanh toán. Vì thế chúng tôi cho rằng CTD hoàn toàn có khả năng tăng thêm dư nợ nếu cần thiết mà không gặp phải khó khăn trong các vấn đề về thủ tục. (Hình 3)

Kết quý, CTD ghi nhận lãi ròng đạt 93 tỷ đồng – tăng trưởng 40% yoy. Biên lãi ròng cũng đạt mốc 2%. Tuy đây chưa phải là con số tốt so với chính doanh nghiệp trong quá khứ, nhưng so với tình hình thị trường Xây dựng hiện nay, cũng như so với nhiều doanh nghiệp trong ngành còn đang gặp khó thì con số này khá tốt, nhất là khi CTD đang đứng trước nhiều cơ hội để tăng trưởng mạnh mẽ hơn.

Như vậy, kết thúc quý đầu tiên của niên độ tài chính 2025, CTD hoàn thành lần lượt 19% kế hoạch doanh thu và 22% kế hoạch lợi nhuận.

II. Những điểm cần chú ý trong báo cáo

1. Mảng xây dựng Công nghiệp: bước chuyển mình đón đầu làn sóng tăng trưởng

CTD là một trong những doanh nghiệp xây dựng có tiếng ở cả trong mảng Công nghiệp và Dân dụng. Tuy nhiên, sau khi tái cơ cấu thì hiện tại mảng Công nghiệp đang dần chiếm tỷ trọng lớn hơn (trên 50% so với con số 10% tại năm 2020). Đây có thể nói là một trong những bước đi đầy dứt khoát của BLĐ mới, khi hướng tới nhóm khách hàng có mức ổn định cao hơn, rủi ro nợ xấu tốt hơn, lại đem về biên lãi cao hơn. Vì thế, khi dòng vốn FDI vẫn lựa chọn Việt Nam là điểm dừng chân, thì CTD vẫn được kì vọng sẽ có cơ hội tăng trưởng.

Thực tế đã chứng minh, lũy kế 10T24, tổng vốn đầu tư nước ngoài vào Việt Nam đạt 27,26 tỷ đô, tăng 1,9% so với cùng kỳ năm trước. Điểm đặc biệt là cơ cấu dòng vốn đang đi mạnh vào lĩnh vực Bất động sản – Xây dựng khi đạt mốc 5,8 tỷ đô, tăng 18% so với cả năm 2023, chiếm tới 21% tổng tỷ trọng đầu tư tư đầu năm tới nay. (Hình 4)

Đặc biệt, sự kiện được mong chờ nhất trong tháng 11 vừa qua là việc Tổng thống Donald Trump tái đắc cử vị trí lãnh đạo nước Mỹ. Trong giai đoạn lãnh đạo trước, khi cuộc chiến thương mại Mỹ – Trung nổ ra, hàng loạt các doanh nghiệp đã dịch chuyển sản xuất khỏi Trung Quốc và lựa chọn điểm đến mới là Việt Nam. Còn đối với nhiệm kỳ thứ 2 này, chúng tôi cho rằng thương chiến sẽ khó đoán hơn khi không chỉ Trung Quốc mà khối EU bị ảnh hưởng bởi các chính sách áp thuế mới từ Mỹ, từ đó cũng mở ra nhiều cơ hội hơn cho các nước đang phát triển. Việt Nam đã làm rất tốt trong quá khứ, khéo léo tận dụng các hiệp định thương mại để đa dạng hóa giao thương, thu hút nguồn vốn đầu tư nước ngoài. Vì thế, chúng tôi rất kì vọng khi ông Trump quay trở lại Nhà Trắng lần này sẽ đem đến nhiều tin tức có lợi hơn cho mảng xây dựng Công nghiệp mà CTD đang hoạt động tích cực.

Tận dụng tối đa nguồn lực về cả tài chính lẫn ngoại giao trong giai đoạn này, CTD hiện đang nắm giữ lượng backlogs rất lớn. Cập nhật đến hết Q3/24, lượng hợp đồng chuyển tiếp đang lên đến 25.000 tỷ đồng. Khoản mục Người mua trả tiền trước của CTD cũng tăng trưởng mạnh, cho thấy lượng đặt cọc đang tăng dần theo mức tăng của lượng backlogs. Khoản mục này có sự đóng góp chủ yếu từ Cty Hợp tác Việt Lào, Tập đoàn Sun Group. (Hình 5)

Tỷ lệ trúng thầu của CTD hiện đang lên tới 58% – cao hơn tỷ lệ trung bình là 20-30% trong 5 năm gần đây. Tổng số lượng dự án đang triển khai là 66 dự án, ngoài ra có 22 dự án đã được bàn giao trong năm nay cho thấy doanh nghiệp này bứt tốc trên cuộc đua tăng trưởng một cách vô cùng quyết liệt. Một số dự án tiêu biểu của CTD trong năm nay có thể kể đến: Foxconn Phase 1, Apache,… (đã bàn giao); một số dự án KCN với các đối tác lớn như: Tập đoàn Lego, Suntory Pepsico, Pandora,… hoặc các dự án trong nước như Tổ hợp sản xuất xe điện Vinfast, nhà máy Dung Quất GĐ2.

Chúng tôi tin rằng với lượng khách hàng uy tín và chất lượng như vậy, CTD sẽ có nhiều động lực để vươn tầm ra quốc tế. Hiện CTD đã thành công mở chi nhánh tại Mỹ, mở văn phòng tại Indo và bắt đầu xây dựng công trình tại Ấn Độ, đánh dấu những bước tiến đầu tiên ra biển lớn.

2. Mảng xây dựng Dân dụng: đang đi qua vùng đáy để vào chu kỳ mới

Từng là lĩnh vực chủ lực của CTD khi có giai đoạn doanh thu từ mảng này chiếm hơn 90% tỷ trọng, hiện mảng Xây dựng Dân dụng lùi lại và cán mốc 45% cơ cấu doanh thu. Mặc dù thị trường BĐS trong nước đã chững lại đáng kể cũng như nguồn cung hạn chế, lượng backlogs của CTD trong năm nay vẫn được duy trì nhờ chiến lược “Repeat sale” với một loạt các dự án lớn như The Solar Park, The Solar Park Lancaster Nam Ô,…

Hiểu hơn về chiến lược của CTD: https://vnexpress.net/bi-kip-giup-coteccons-thang-thau-nhung-du-an-lon-4571268.html

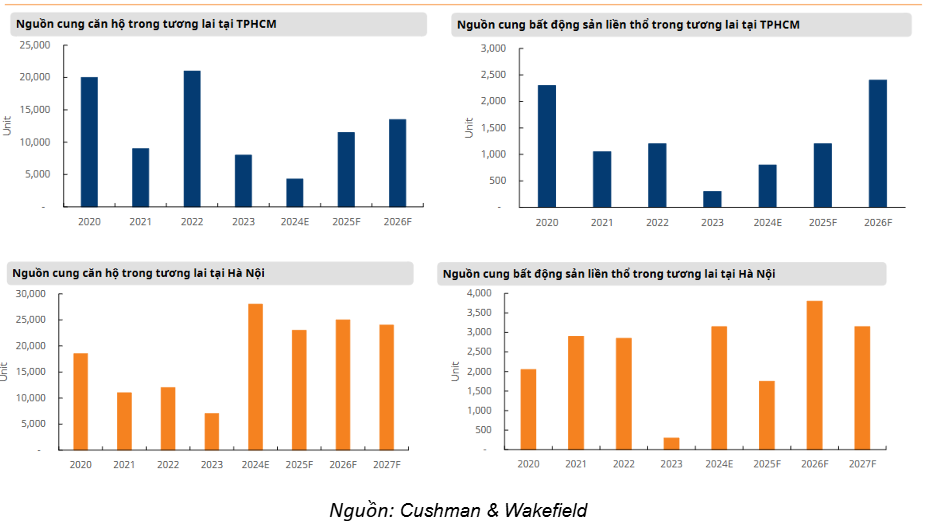

Chúng tôi nhận định rằng, về dài hạn thì KQKD mảng Dân dụng sẽ dần cải thiện nhờ Chính phủ đã có những động thái rõ ràng và quyết liệt trong việc đẩy nhanh quá trình phê duyệt pháp lý các dự án mới, kỳ vọng hỗ trợ tích cực cho nguồn cung nhà ở mới. Bên cạnh đó, hiện nguồn cung mới chủ yếu tập trung vào phân khúc cao cấp, thiếu hụt dai dẳng phân khúc thu nhập trung bình – thấp. Từ đó, Chính phủ sẽ đưa ra các chính sách để giải quyết khoảng cách này thông qua chương trình NOXH, từ đó làm tăng thêm nguồn cung cho thị trường BĐS. (Hình 6)

Tuy nhiên, trong ngắn hạn tầm nhìn đến giữa 2025 thì thị trường BĐS Dân cư chúng tôi cho rằng mới chỉ đang ở vùng đáy và hồi phục chậm rãi. Khi thị trường này ấm lại, chúng tôi tin rằng CTD sẽ là một trong những doanh nghiệp được hưởng lợi rất lớn khi sở hợp đồng BĐS thương mại cho các đối tác lớn như Sun Group, Ecopark, Vinhomes,… với rủi ro nợ xấu thấp.

3. Một số rủi ro đối với CTD

- Rủi ro liên quan đến khoản dự phòng.

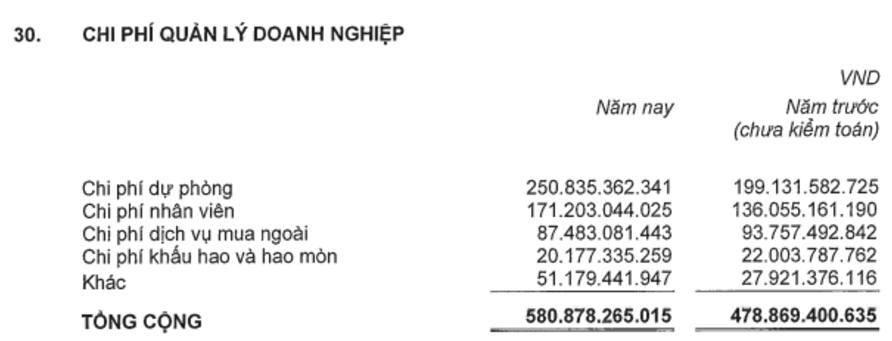

Một trong những rủi ro đối với CTD là khoản dự phòng phải thu đối với khách hàng khi khoản này đang tăng trưởng khá nhanh. Tuy nhiên theo báo cáo của BLĐ trong cuộc họp ĐHCĐ 2024 thì các khoản trích lập này sẽ dần được cải thiện và trong năm nay (từ Q3/24) trở đi sẽ không còn phải ghi nhận trích lập nữa. Trên thực tế, báo cáo Q3/24 vừa qua cho thấy CTD thậm chí còn được hoàn chi phí dự phòng là 2 tỷ, trong khi quý trước ghi nhận trên 30 tỷ. Giả sử CTD không phải ghi nhận chi phí thì lợi nhuận sau thuế của doanh nghiệp đã tăng thêm trên 200 tỷ so niên độ 2024, từ đó cải thiện đáng kể biên lãi của doanh nghiệp xây dựng này. (Hình 7)

Tuy nhiên, chúng tôi cho rằng chi phí nhân viên sẽ tăng mạnh trong năm nay. Theo tờ trình tại ĐHCĐ, thì thù lao cho HĐQT, Ban kiểm soát năm 2024-2025 sẽ là 5 tỷ đồng. Còn riêng trong Q3/24, chi phí nhân viên đã tăng lên mức gần 92 tỷ đồng – gần gấp 3 năm trước cho thấy CTD đang tìm cách giữ chân nhân tài trong bối cảnh cần bung sức mở rộng thị phần. Chúng tôi sẽ tiếp tục theo dõi sự tăng trưởng của nhóm chi phí này để đánh giá sự ảnh hưởng của nó lên lợi nhuận của doanh nghiệp, vì đây là một trong những chi phí liên quan trực tiếp đến lợi ích của cổ đông. (Hình 8)

- Rủi ro pha loãng

Theo tờ trình tại ĐHCĐ, CTD sẽ có 2 đợt phát hành thêm trong năm nay, một cho cổ đông hiện hữu, một lần cho nhân viên theo dạng ESOP. Được biết, lần phát hành thêm cho cổ đông hiện hữu sẽ theo tỷ lệ 20:1 và không bị hạn chế chuyển nhượng, còn ESOP thì tổng lượng phát hành là 1,5 triệu cổ – chiếm 1,43% tổng số cổ phiếu đang lưu hành và bị hạn chế chuyển nhượng trong 1 năm. Như vậy, tổng lượng phát hành thêm là gần 6,5 triệu cổ, trong đó hạn chế giao dịch 1,5 triệu cổ trong 1 năm.

Chúng tôi cho rằng với số khối lượng giao dịch trung bình xấp xỉ 1 triệu cổ/phiên thì khi số lượng cổ phiếu phát hành thêm về tài khoản sẽ gây sức ép tương đối lên giá cổ phiếu và có thể khiến giá cổ phiếu điều chỉnh trong ngắn hạn. Tuy nhiên, thời điểm phát hành thêm chưa được công bố, và thị trường đang ở trong giai đoạn có nhiều thay đổi theo từng phiên, nên chúng tôi sẽ đánh giá lại thông tin này cũng như áp lực lên giá cổ phiếu khi thời điểm phát hành thêm được công bố.

III. Đánh giá, kết luận

Tổng kết lại, chúng tôi nhận thấy CTD là một trong những doanh nghiệp đang ở giai đoạn bung tỏa năng lực mạnh sau khi tái cơ cấu:

- Đón đầu tốt dòng vốn FDI khi liên tục trúng thầu các dự án về Công nghiệp, tỷ lệ trúng thầu lên tới 58%. Danh sách khách hàng bao gồm những cái tên lớn cả trong nước và quốc tế sẽ giúp danh tiếng của CTD nổi bật hơn trên thị trường quốc tế khi doanh nghiệp này đang từng bước ra biển lớn.

- Lượng backlogs lớn khi lên đến 25.000 tỷ đồng đối với mảng Công nghiệp và phát huy tốt chiến lược Repeat sales với mảng Dân dụng.

- Các khoản dự phòng, trích lập đã chậm lại, thậm chí trong Q3/24 còn không ghi nhận những khoản mới, từ đó giúp giảm thiểu rủi ro đầu tư. Giả sử không còn ghi nhận dự phòng thì CTD có thể tăng trưởng lợi nhuận lên tới trên 200 tỷ ngay trong năm nay (với dự phóng các chi phí khác không có thay đổi trọng yếu).

Hiện tại, CTD vẫn đang giao dịch ở vùng dưới giá trị sổ sách trong khi doanh nghiệp đang tận dụng tốt các tài sản để sinh lời. Chúng tôi cho rằng CTD sẽ sớm chinh phục lại vùng đỉnh cũ với mức giá quanh 70 – 72.000đ/cổ phiếu trong Q4 này nếu thị trường chung không có quá nhiều biến động mang tính cục bộ.

Xét về kĩ thuật, CTD đang phản ứng khá tốt với đường MA 50 ngày. Khối lượng giao dịch đang thu hẹp dần lại tại vùng này. Tuy nhiên hiện tại VNIndex đang ở vùng khá dễ tổn thương khi thủng mốc 1.200 lần thứ 3 trong năm nay, cùng với việc dòng tiến lớn đang chưa tìm được chỗ trú ẩn. Vì thế nhà đầu tư chỉ nên để ý đến CTD khi có các dấu hiệu rõ ràng hơn về khối lượng giao dịch. Vùng kháng cự gần của CTD là 70.000đ/cổ phiếu, tương đương mức upside ~7%.

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.