Là một trong những doanh nghiệp rất “hot” giai đoạn sau làn sóng Covid19 lần thứ 1 xảy ra ở Việt Nam và liên tục neo giá ở mức cao, DBC là một trong số những doanh nghiệp vẫn duy trì được phong độ đầu ngành chăn nuôi của mình. Trong bài viết này, chúng tôi sẽ cập nhật lại một số nét chính về tình hình kinh doanh của DBC và tìm kiếm những cơ hội đầu tư nếu có với mã cổ phiếu này.

Link: DBC – KHÔNG THỂ ĐÙA VỚI “LÁI LỢN” – Chứng khoán (langtubuonnuocmam.com)

I. Tình hình kinh doanh nửa đầu năm 2021

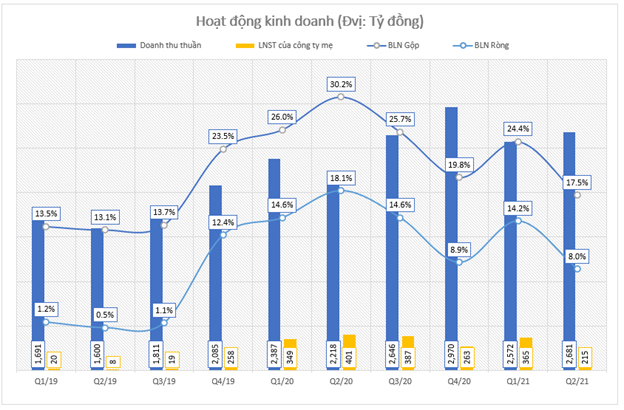

Q2.2021 có lẽ là một quý chưa mấy khởi sắc với DBC. Cụ thể doanh thu thuần đạt 2.681 tỷ đồng (+17% yoy) nhưng lãi ròng lại giảm mạnh -46,5% yoy, chỉ đạt 215 tỷ đồng. Nguyên nhân chinh là do giá lợn giảm mạnh so với cùng kỳ. Giá lợn năm 2020 tăng rất mạnh sau đó giảm dần nên 2021 mặt bằng giá sẽ thấp hơn so với 2020. Mặt khác giá nguyên vật liệu đầu vào lại tăng khiến giá vốn cao, đây cũng là lí do khiến nhóm biên lãi giảm mạnh so với cùng kỳ và thấp nhất từ đầu năm 2020 trở lại đây. (Hình 1)

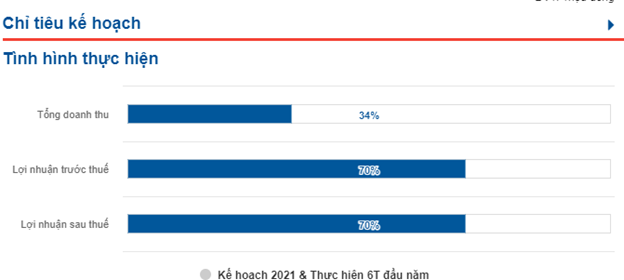

6 tháng đầu năm của DBC ghi nhận 5.096 tỷ doanh thu (+14,1%) và 580 tỷ đồng LNST công ty mẹ (-22,7%). Như vậy, công ty đã hoàn thành được 70% kế hoạch lợi nhuận trong khi hoàn thành 34% kế hoạch doanh thu năm 2021. Với điểm rơi doanh thu vào các tháng cuối năm, chúng tôi cho rằng nhiều khả năng DBC sẽ hoàn thành vượt kế hoạch lợi nhuận trong năm 2021 này. Nhưng so với kqkd của 2020 thì chúng tôi cho rằng kqkd 2021 sẽ bị giảm. (Hình 2)

Từ năm 2020, DBC đã xây dựng thành công vòng tròn chăn nuôi khép kín 3F (Feed – Farm – Food) – được hiểu là sản xuất từ thức ăn gia súc, sản xuất giống vật nuôi và cuối cùng là chế biến thực phẩm. Với lợi thế tận dụng được vòng tròn này, DBC đã cải thiện rất tốt biên lợi nhuận của mình, nhất là khi hưởng lợi từ giá thịt lợn tăng phi mã như giai đoạn năm 2020. Nếu như những năm trước 2019 biên lãi gộp chỉ quanh 13% thì nay đã lên đến 17%, quý cao điểm lên đến 30% cho thấy tính hiệu quả của mô hình này. Vì vậy chúng tôi đánh giá những quý tiếp biên lãi công ty sẽ vẫn ổn định ở mức cao, nhất là khi có những dấu hiệu vĩ mô ủng hộ mà chúng tôi sẽ phân tích ở phần sau của bài.

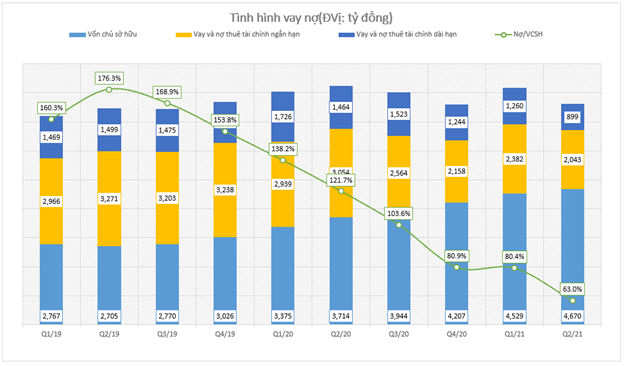

Về chỉ số tài chính, không khó để thấy công ty đã giảm dần tỷ lệ đòn bẩy. Cũng không khó hiểu khi DBC trong 2 năm gần đây đang trở thành cỗ máy in tiền nhờ vào giá bán lợn tăng cao. Hiện chỉ số nợ/VCSH cũng chỉ quanh mức 63% với cơ cấu chuyển dịch dần sang nợ ngắn hạn. Trong năm nay, chúng tôi không nhận thấy khả năng tiếp tục vay dài hạn của công ty bởi dòng tiền CFO của DBC hiện vẫn rất ổn định, cũng như công ty có ít dự án cần đầu tư. (Hình 3)

Trên đây là những nhận xét của team về tình hình kinh doanh Q2/2021 của DBC. Nhìn chung, báo cáo đang cho chúng ta thấy việc biên lãi đang bị thu hẹp bởi tình hình giá lợn duy trì xu hướng giảm hơn so với cùng kỳ, trong khi giá thức ăn chăn nuôi đầu vào lại tăng. Vậy những quý tiếp theo tình hình này có được cải thiện?

II. Dự báo tình hình cuối năm khả quan

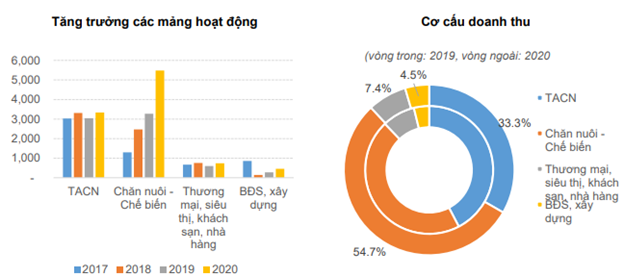

Theo báo cáo kiểm toán các năm, DBC có 4 mảng hoạt động: thức ăn chăn nuôi, chăn nuôi – chế biến, các hoạt động liên quan BĐS, xây dựng, và kinh doanh siêu thị, nhà hàng. Cơ cấu doanh thu các mảng này đang có sự dịch chuyển khá lớn khi công ty tập trung chăn nuôi, mở rộng đàn lợn trong khi mảng thức ăn chăn nuôi đang bị thu hẹp. 2 mảng còn lại không có nhiều thay đổi về cơ cấu trong năm 2020 (so với 2019). Với việc phân mảng kinh doanh như vậy, chúng tôi sẽ đi lần lượt qua các ngành nghề chính của công ty để đánh giá tiềm năng cụ thể. (Hình 4)

1. Mảng chăn nuôi – chế biến đang mở rộng để đáp ứng nhu cầu của thị trường

Trong phần này, chúng tôi sẽ đi từ tình hình vĩ mô tại Việt Nam, rồi đi sâu vào chi tiết để phân tích ai là người hưởng lợi sau cùng từ những thông tin tích cực này để tìm ra nét đẹp của DBC.

Xét về nhu cầu tiêu thụ thịt lợn của người dân Việt Nam thì có thể nói đây là món ăn không thể thiếu trong bữa ăn của người Việt. Theo biểu đồ nhu cầu thịt lợn theo thu nhập được tổng hợp từ USDA, WB thì không khó để thấy mối tương quan đồng biến giữa thu nhập và chỉ tiêu cho thịt lợn. Ngoài ra, cũng theo USDA dự báo, sản lượng tiêu thụ thịt lợn/người tại Việt Nam sẽ tăng lên 30,56kg/người trong năm 2021 và lên 30,92kg/người vào năm 2022. Với con số tiêu thụ này, nước ta đang dần vươn lên vị trí số 2 Châu Á về sản lượng tiêu thụ thịt lợn, cho thấy một nguồn cầu vô cùng dồi dào và cần được khai thác triệt để, nhất là các sản phẩm thịt sạch trong bối cảnh thu nhập người dân ngày càng gia tăng. (Hình 5)

Một điều thúc đẩy ngành công nghiệp nuôi và chế biến thịt lợn là giá lợn hơi vẫn được đánh giá sẽ tăng trong dài hạn, đặc biệt là khi nguồn cầu trong nước ngày một tăng. Tính đến đầu tháng 9, giá thịt heo trong nước dao động ở mức 50 – 55k/kg. Tuy con số này thấp hơn số liệu đầu năm 2020 do dịch tả lợn Châu Phi cũng như làn sóng Covid khiến nhu cầu tích trữ thịt tăng cao, nhưng so với giai đoạn 2019 đổ về trước thì con số này cũng đã tăng từ 10-15%. Chính việc tăng giá này là cơ hội thúc đẩy ngành, không chỉ đối với các hộ chăn nuôi nhỏ lẻ tái đàn sau dịch bệnh mà còn tích cực với ngay cả với các ông lớn như DBC.

Link: Giá thịt heo hôm nay 9/9: Điều chỉnh giảm tại Công ty Thực phẩm bán lẻ (vietnambiz.vn)

Hình 6 : Giá thị lợn trong nước và so với Trung Quốc

Mặc dù giá thịt lợn hiện tại nếu duy trì trong dài hạn được đánh giá sẽ kích thích ngành công nghiệp chăn nuôi, nhưng hiện giá lợn ở vùng giá thấp nhất 1 năm trở lại đây thì việc tái đàn của các hộ nhỏ lẻ lại đang gặp nhiều khó khăn. Giá thức ăn tăng cùng các chi phí đầu vào khác ở mức cao khiến các hộ chăn nuôi nhỏ lẻ sẽ không có lãi nếu giá lợn duy trì ở vùng 50-55k/kg. Thông thường, giá thành sản xuất của hộ chăn nuôi thường cao hơn 20-30% so với doanh nghiệp lớn, lại chịu tác động khó lường từ dịch bệnh cũng như biến động từ giá nguyên vật liệu đầu vào – thường chiếm 75% chi phí chăn nuôi. Vậy nên ở mức giá 55k trở xuống thì chỉ có doanh nghiệp lớn mới có lãi, còn hộ chăn nuôi thì lại đang chịu lỗ.

Hình 7: Giá NVL đầu vào biến động ảnh hưởng đến hộ chăn nuôi nhỏ lẻ

Với tất cả những điều kiện trên, có thể thấy người được hưởng lợi sau cùng là những doanh nghiệp lớn, nhất là tự chủ được nguồn nguyên liệu đầu vào như DBC. Tận dụng được tình hình này, công ty đã mở rộng các dự án chăn nuôi đàn lợn tại Hòa Bình, Phú Thọ, Bình Phước và Thanh Hóa. Sau khi 4 dự án lớn này hoàn thành, quy mô đàn lợn của DBC sẽ tăng thêm 285.000 con, ngoài ra tăng thêm 20.200 con giống hậu bị, và 247.000 con lợn giống cai sữa. (Hình 8)

Các dự án này sẽ bổ sung nguồn cung thịt sạch lớn ngày càng tăng hiện nay của người tiêu dùng. Theo bctc Q2.2021 của công ty, hiện các dự án của công ty hiện mới đang trong giai đoạn đầu nên các chi phí chưa ghi nhận nhiều. Ước tính đến ít nhất Q2/2022 dự án này mới được đi vào hoạt động nên phải ít nhất cuối 2022 chúng tôi mới đánh giá được tính hiệu quả của các dự án này. (Hình 9)

Như vậy, đối với ngành chăn nuôi – chế biến thì chúng tôi cho rằng DBC sẽ là một trong những doanh nghiệp được hưởng lợi nhờ nhiều yếu tố hội tụ. Công ty tận dụng khá tốt quy trình khép kín 3F của mình, giúp cải thiện biên lãi, từ đó gia tăng sức cạnh tranh với các hộ chăn nuôi nhỏ lẻ – phân khúc chiếm đến 95% quy mô thị trường. Vì vậy, ngay cả khi giá lợn tăng trở lại sau khi hết giãn cách thì chúng tôi cho rằng DBC sẽ tiếp tục hành trình đi tìm mức định giá phù hợp.

2. Mảng thức ăn chăn nuôi (TACN) tuy tỉ trọng đi ngang nhưng vẫn tình hình vĩ mô vẫn ổn định

Một mảng kinh doanh chiếm tới 33% của DBC là mảng sản xuất TACN. Đây là ngành có tốc độ tăng trưởng khá cao, với tốc độ tăng trưởng sản lượng bình quân khoảng 7,6%/năm. Ước tính quy mô của ngành TACN tại Việt Nam sẽ đạt 12,27 tỷ USD vào năm 2025 cho thấy dư địa ngành còn rất rộng.

Hiện nay, thị phần ngành chăn nuôi khá rời rạc và phân mảnh. Tính đến đầu năm nay, Việt Nam có khoảng 265 nhà máy sản xuất TACN, trong đó 85 nhà máy thuộc doanh nghiệp nước ngoài (~32%) nhưng lại chiếm đến 65% thị phần. Các nhà máy trong nước chiếm 68% nhưng chỉ chiếm 35% thị phần còn lại. Vì vậy, việc DBC hiện đang chiếm đc 3,3% thị phần toàn ngành có thể nói là một con số tích cực.

Ngoài ra, điểm đặc biệt của mảng TACN của DBC là chủ yếu phục vụ chuỗi giá trị 3F của doanh nghiệp. phần còn lại đem bán ra thì lại có khả năng chuyển chi phí nguyên liệu đầu vào tăng cho người tiêu dùng bằng cách nâng giá bán. Theo ước tính của chúng tôi, giá bán bình quân sản phẩm sẽ tăng từ 30-35% trong năm nay do giá NVL đầu vào đã tăng quá nóng giai đoạn đầu năm.

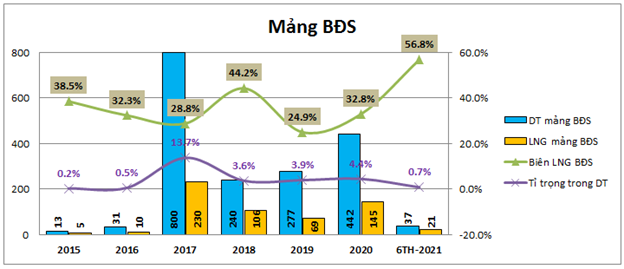

3. Mảng BĐS với những dự án đang được bàn giao

Trong các năm qua mảng BĐS vẫn đang được công ty quan tâm và phát triển, tuy nhiên đóng góp từ mảng này tới doanh thu và lợi nhuận của tập đoàn vẫn là chưa đáng kể so với các mảng khác như chăn nuôi hay sx thức ăn chăn nuôi. Trong 6 tháng đầu năm 2021 mảng BĐS đóng góp 37 tỷ doanh thu và 21 tỷ lợi nhuận gộp, so với con số các năm trước thì đây là mức rất khiêm tốn, cụ thể như hình 10 dưới:

Nhưng chúng ta đều biết rằng mảng BĐS đa phần sẽ hạch toán vào cuối năm thay vì đầu năm, vì vậy chúng tôi sẽ đi chi tiết các dự án và chỉ số tài chính để xem trong năm 2021 và các năm tới mảng BĐS sẽ đóng góp và hạch toán như thế nào?

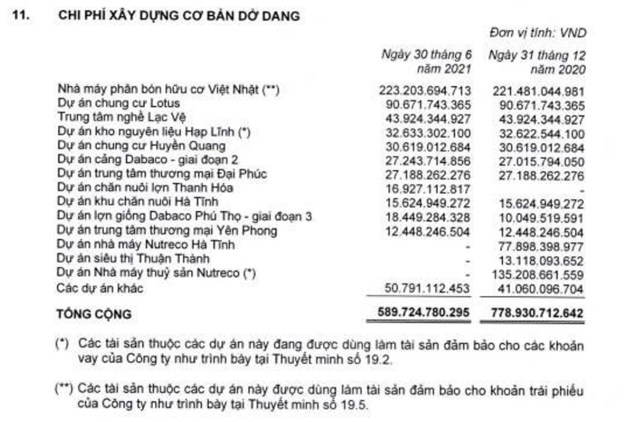

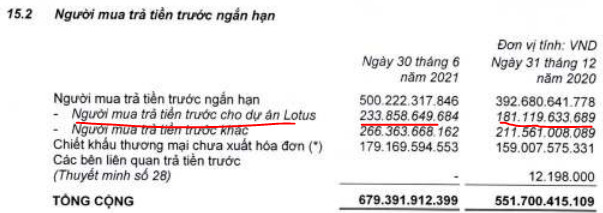

Về chỉ số tài chính trong báo cáo tài chính, trong 6 tháng đầu năm tồn kho mảng BĐS và xd đã tăng gần 400 tỷ đồng từ 2,460 tỷ đồng lên 2,819 tỷ đồng. tuy nhiên chi tiết xây dựng dở dang các dự án chính như chung cư Lotus hay chung cư Huyền Quang chưa có sự thay đổi nhiều cho thấy tốc độ xây dựng đang chưa được đẩy mạnh. Khoản người mua trả tiền trước có thuyết minh chi tiết cho dự án Lotus cho thấy khoản này đã tăng từ 181 tỷ đồng trả trước cuối 2020 lên 234 tỷ đồng vào cuối quý 2 (Hình 11)

Điều này cho thấy hoạt động mở bán dự án vẫn đang được triển khai khá tốt dù tình hình dịch bệnh tại Bắc Ninh diễn biến khá phức tạp trong quý 2.

Vê chi tiết các dự án lớn mà công ty đang triển khai chúng tôi sẽ thông tin dưới đây:

Dự án chung cư Lotus (Hình 12): Đây là dự án tổ hợp trung tâm thương mại, dịch vụ và căn hộ cao cấp nằm tại trục đường Lý Thái Tổ, gần ngã 6, trung tâm của tp Bắc Ninh.

Chi tiết dự án như sau:

- Vị trí dự án: Đường Lý Thái Tổ, tp Bắc Ninh, tỉnh Bắc Ninh

- Đơn vị phân phối: CEN LAND

- Diện tích dự án: 6,025 m

- Mật độ xd: 53.56%

- Quy mô: 15 tầng với 288 căn hộ và 19 căn shophouse

- Giá bán: từ 25tr/m

- Tiến độ: đã mở bán từ tháng 12/2019 và dự kiến bàn giao cuối 2021

Như vậy khi bàn giao dự án có thể mang về khoảng trên 500 tỷ doanh thu và 100-150 tỷ lợi nhuận gộp cho DBC. Hiện khoản người mua trả trước đến hết quý 2 (thanh toán theo tiến độ) đã tăng lên 234 tỷ cho thấy tỉ lệ lấp đầy dự án khá tốt.

Dự án chung cư Huyền Quang: Đây là dự án tổ hợp tiếp theo DBC triển khai trên địa bàn tp Bắc Ninh với tổng diện tích khoảng 4,109 m với chi tiết như sau:

- Tên dự án: Park View City (DBC Huyền Quang) (Hình 13)

- Tổng diện tích: 4,109 m

- Mật độ xd: phần đế 61%, phần tháp 40.2%

- Quy mô: 30 tầng (26 tầng căn hộ, 4 tầng dịch vụ) với tổng 458 căn hộ từ 53-96 m

- Giá bán dự kiến: 25tr/m

- Tiến độ: mở bán từ 8/2020 và dự kiến bàn giao 2022

Như vậy đây là dự án gối đầu cho năm 2022 của DBC và khi đưa vào bàn giao sẽ mang về khoảng trên 800 tỷ doanh thu và 200-300 tỷ lợi nhuận gộp cho DBC

Ngoài ra DBC còn có quỹ đất khá lớn để triển khai tiếp các dự án gối đầu tiếp theo như tổ hợp TTTM phường Đại Phúc (3.7ha), Khu đất tại phường Hạp Lĩnh, tp Bắc Ninh, khu đất xã Lạc vệ, Tiên Du, cụm công nghiệp Phúc Xuyên…. Chúng tôi sẽ cập nhật khi các dự án này triển khai và gần thời gian hạch toán. Với các dự án đang triển khai chúng ta có thể thấy trong một vài năm tới mảng BĐS sẽ đóng góp đều đặn khoảng 500-800 tỷ đồng mỗi năm vào doanh thu của DBC.

4. Một số dự án khác được hưởng lợi thế

Ngoài các dự án xây dựng đàn lợn ở 4 tỉnh thành, báo cáo của DBC còn cho thấy 1 vài dự án khác đang đang thi công và đã hoàn thành trong nửa đầu năm vừa qua.

- Dự án Nutreco (gồm Nutreco Hà Tĩnh và NM Nutreco Thủy sản): 2 dự án này thuộc chuỗi giá trị sản xuất thức ăn chăn nuôi và thủy sản lớn nhất Việt Nam. Công suất thiết kế của dự án Nutreco Hà tĩnh vào khoảng 350.000 tấn thức ăn/năm với mục đích chính là hoàn thiện chuỗi khép kín 3F của DBC. Trong khi nhà máy thủy sản có công suất là 80.000 tấn/năm, cung cấp thức ăn dinh dưỡng cho các nhóm cá. Chúng tôi ước tính 2 nhà máy này sẽ chạy được khoảng 50% công suất trong năm 2021 này.

- Dự án đầu tư mở rộng Nhà máy dầu thực vật GĐ2: sau khi nhà máy dầu thực vật GĐ1 đi vào sản xuất và chạy 90% công suất thiết kế, nhà máy GĐ2 đã được đầu tư nâng công suất lên gấp đôi. Công suất dự kiến của GĐ2 này là 1.000 tấn hạt/ngày với, dự kiến hoạt động vào Q4/2022. Với việc tận dụng được cơ sở vật chất có sẵn, dự kiến nhà máy sẽ tốn khoảng 650-700 tỷ đồng vốn đầu tư – thấp hơn 60% so với GĐ1.

III. Định giá

Như vậy, với những dữ liệu khá tích cực đến từ việc giá lợn sẽ hồi phục từ cuối Q3, cùng với giá TACN đầu vào sẽ giảm nhưng đầu ra vẫn được hưởng lợi tăng giá, chúng tôi cho rằng 2 quý cuối năm DBC ít nhất sẽ đạt lợi nhuận xấp xỉ bằng 2 quý đầu năm. Theo ước tính, LNST cty mẹ sẽ vào khoảng 1.100 tỳ đồng, tương đương PE Fwd hợp lí là 6,6 lần. Hiện tại PE của DBC vào khoảng 4.6 – 5 lần, tức là dư địa tăng giá vẫn đang còn hấp dẫn.

Đối với DBC, chúng tôi nhận thấy với tiềm năng tăng trưởng khoảng 16% từ vùng giá hiện tại nhưng có 2 điểm nhà đầu tư cần chú ý. Một là DBC đang giao dịch ở vùng đỉnh cũ nên sẽ có nhiều “rung lắc” trên con đường vượt đỉnh. Và hai là báo cáo Q3 của công ty sắp ra. Chúng tôi nhận thấy với tình hình giá lợn đang ở mức thấp nhất từ đầu năm đến nay, nên nhiều khả năng công ty sẽ ghi nhận doanh thu Q3 khoảng 2.000 – 2.300 tỷ, biên lãi sẽ được cải thiện nhờ giá thành TACN đầu vào đang tương đương với giai đoạn Q1. Như vậy, lãi ròng cho Q3 chúng tôi ước tính vào khoảng 290 – 320 tỷ đồng. Vậy đây sẽ là một báo cáo không tăng trưởng so với cùng kỳ, nên chúng tôi cho rằng giá DBC sẽ chiết khấu sâu hơn mức giá hiện tại. Khi có báo cáo Q3, chúng tôi sẽ đánh giá lại và tìm điểm mua phù hợp với mã cổ phiếu này.

———-Team LTBNM tổng hợp và phân tích ————-