DBC đã đưa ra kế hoạch kinh doanh năm 2024 và công bố bctc Q1 với nhiều tham vọng cũng như các con số khá ấn tượng. Và có thể đạt được kế hoạch này hay không trong năm 2024 có lẽ sẽ phụ thuộc khá lớn vào giá lợn diễn biến như thế nào trong thời gian tới. Cụ thể hơn chúng ta sẽ phân tích chi tiết trong phần dưới đây của bài viết.

I. Kết quả kinh doanh Q1-2024

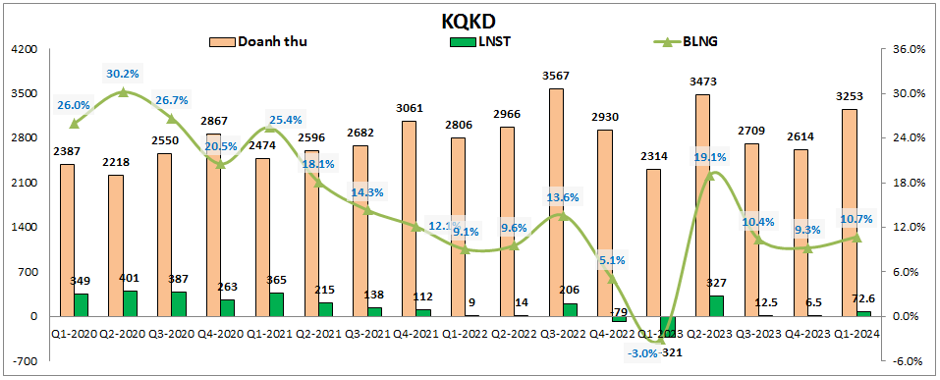

DBC đã công bố KQKD Q1-2024 với doanh thu và lợi nhuận đều tăng trưởng tốt cũng như cho thấy dấu hiệu phục hồi tại Q1. Cụ thể doanh thu thuần công ty trong Q1-2024 đạt 3,253 tỷ đồng, tăng 40.6% yoy. Lợi nhuận sau thuế ghi nhận 72.6 tỷ đồng trong khi cùng kỳ âm 321 tỷ đồng. (Hình 1)

Đóng góp chính vào tăng trưởng doanh thu là mảng thành phẩm sản xuất với tăng trưởng 39.8% yoy và mảng nhà hàng khách sạn với 25.3%. Trong khi đó cùng kỳ 2023 mảng thành phẩm sản xuất, mảng đóng góp lớn nhất về cả doanh thu và lợi nhuận cho DBC lại ghi nhận lợi nhuận gộp âm do giá vốn cao. Lợi nhuận gộp Q1-2023 là âm 106 tỷ đồng trong khi năm nay là dương 306 tỷ đồng. Cụ thể hơn chúng tôi sẽ phân tích trong phần dưới bài viết khi đi phân tích chi tiết từng mảng.

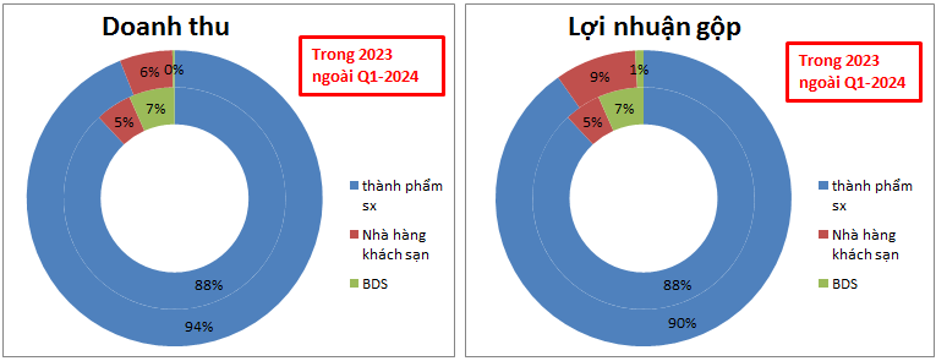

Về tỉ trọng đóng góp của từng mảng thì như biểu đồ phía dưới chúng ta có thể thấy gần như toàn bộ doanh thu và lợi nhuận của DBC trong 2023 và Q1-2024 đều đến từ mảng thành phẩm sản xuất. Cụ thể trong Q1-2024 mảng thành phẩm sản xuất đóng góp tới 94% doanh thu và 90% lợi nhuận gộp. (Hình 2)

Mảng thành phẩm sản xuất chính là mảng chăn nuôi, chế biến thực phẩm của DBC được thực hiện quy trình khép kín với nhiều sản phẩm đầu ra như chăn nuôi lợn, chăn nuôi gà, sản xuất thức ăn chăn nuôi, ép dầu, sản xuất vắc xin, … Trong đó chuỗi sản phẩm gắn với con lợn là chiếm tỉ trọng cao nhất. Do đó biến động về giá lợn sẽ ảnh hưởng rất lớn tới hoạt động sản xuất kinh doanh của DBC trong các năm qua. Chi tiết hơn chúng ta sẽ tìm hiểu trong phần dưới.

Ngoài kết quả kinh doanh trên bctc Q1-2024 còn một số điểm đáng chú ý như tài chính doanh nghiệp. Đầu tiên về nợ vay, tổng nợ vay của DBC kết thúc Q1-2024 là 5,557 tỷ đồng, trong đó có 4,507 tỷ đồng là nợ vay ngắn hạn. Tỉ lệ nợ vay/VCSH ở mức 1.17 lần và đây là mức cao khiến cho doanh nghiệp phải gánh chi phí tài chính lớn (hơn 200 tỷ đồng mỗi năm). Nợ vay của công ty trong các quý gần đây có xu hướng tăng lên với mục đích mở rộng đầu tư vào các dự án và trong năm 2024 khi mà có nhiều dự án được hoàn thành thì có thể nợ vay sẽ giảm dần về cuối năm khi mà nhu cầu đầu tư giảm đi.

II. Tiềm năng tăng trưởng đối với các mảng kinh doanh

1. Mảng thành phẩm sản xuất

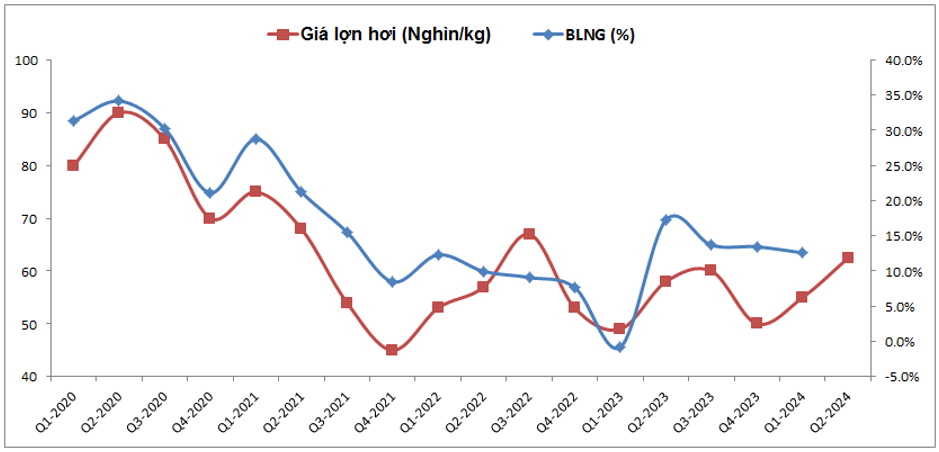

Như đã thông tin qua ở trên thì đây là mảng chiếm tỉ trọng rất lớn đóng góp vào doanh thu và lợi nhuận của DBC với hơn 90% và chủ yếu các hoạt động của mảng này liên quan tới giá lợn như thức ăn chăn nuôi, chăn nuôi lợn, vắc xin, … Thực tế theo thống kê của chúng tôi từ 2020 cho tới nay thì diễn biến giá lợn trên thị trường cũng rất đồng pha với biên lợi nhuận gộp của mảng thành phẩm sản xuất. Cụ thể khi giá lợn hơi tăng thì biên lợi nhuận gộp của DBC được cải thiện rất tốt và ngược lại khi giá lợn hơi lao dốc thì ngay lập tức biên lợi nhuận gộp của mảng này cũng gặp nhiều khó khăn. Cụ thể như ảnh 3 dưới.

Có một điểm đáng chú ý trên biểu đồ đó là cho tới lúc này của Q2-2024 giá lợn hơi đang có xu hướng tăng khá mạnh từ vùng trung bình 57k/kg vào Q1 hiện tại đã tăng lên 62.5k/kg và có thể tăng thêm trong thời gian tới khi mà nguồn cung đang có xu hướng giảm. Điều này đồng nghĩa với khả năng rất cao biên lợi nhuận gộp trong Q2-2023 của DBC sẽ được cải thiện đáng kể. Về diễn biến giá lợn, dưới đây là một số luận điểm chúng tôi đưa ra giải thích cho giá lợn đang có xu hướng tăng thời gian gần đây cũng như xu hướng tiếp theo trong thời gian tới:

- Đầu tiên do đợt dịch tả lợn vào tháng 10-11/2023 bùng phát nghiêm trọng khiến cho nguồn cung bị thiếu hụt lượng lớn từ Q1-2024 trở đi. Ngoài ra nhiều hỗ cũng chưa dám tái đàn ngay do lo sợ dịch bệnh cũng như cần thời gian vệ sinh phòng bệnh chuồng trại.

- Luật chăn nuôi có hiệu lực từ 2020 quy định các cơ sở chăn nuôi không được phép chăn nuôi trong khu vực dân cư, thị trấn, thị xã, thành phố và hạn cuối di dời là 1/1/2025 tức là chỉ còn 2024 để các hộ kinh doanh di dời hoặc dừng chăn nuôi trong khu dân cư. Như vậy sẽ có hàng chục nghìn cơ sở chăn nuôi trên cả nước phải di dời hoặc treo chuồng. Điều này sẽ làm giảm nguồn cung giúp giá lợn tăng và cũng là cơ hội các doanh nghiệp chăn nuôi lớn như DBC chiếm thị phần từ nhỏ lẻ.

Như vậy khả năng cao nguồn cung sẽ có xu hướng giảm trong năm 2024 và hỗ trợ cho giá lợn tiếp tục hồi phục cũng như duy trì ở mức cao trên 60k/kg trong thời gian tới. Đây là động lực không nhỏ để giúp DBC hồi phục trong năm 2024.

Ngoài giá lợn tăng giúp cho mảng thành phẩm sản xuất có nhiều tiềm năng hồi phục thì vẫn còn những động lực khác có thể giúp cho DBC tăng trưởng tốt trong thời gian tới như:

- Đầu tiên là dự án nhà máy sản xuất vắc-xin trong đó đáng chú ý nhất là vắc-xin tả lợn Dacovac-ASF2 mà DBC vừa phát triển thành công (hiện bệnh tả lợn châu phi đang hoành hành khiến nhiều hộ kinh doanh gặp khó khăn nên khi đưa ra thị trường nhu cầu sẽ rất cao) đang được xây dựng và dự kiến hoàn thành đầu 2024. Nhà máy có công suất khoảng 200 triệu liều/ năm. Khi đi vào hoạt động sẽ là động lực đóng góp mới vào doanh thu và lợi nhuận cho DBC.

- Hiện tại giá thức ăn chăn nuôi cùng giá các nguyên liệu đầu vào như lúa mỳ, ngô, ngũ cốc đang giảm sâu giúp cho chi phí đầu vào của DBC đươc tiết giảm, qua đó thúc đẩy biên lợi nhuận gộp của công ty tăng lên.

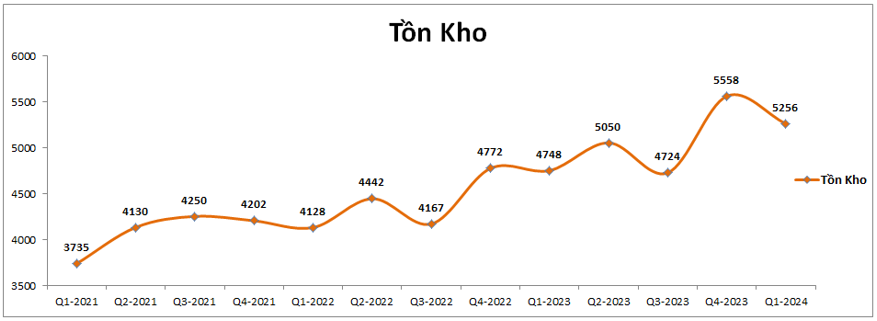

- DBC đang duy trì kế hoạch hàng tồn kho lớn trong 2 quý gần đây để chuẩn bị cho chu kỳ giá lợn tăng (tổn kho là chi phí sản xuất, kinh doanh dở dang trong đó chủ yếu là lợn đủ tuổi thịt) và hiện tại với việc giá heo đang tăng thì mức tồn kho lớn sẽ là động lực giúp cho DBC tận dụng tối đa để gia tăng lợi nhuận khi giá lợn lên. (Hình 4)

Trong bài báo gần nhất công ty cũng cho biết chi tiết hơn đó là đã chi 80 triệu USD nhập 10,000 con lợn giống vào cuối 2023 để có thể xuất chuồng trong năm 2024:

- Công ty cũng tiếp tục mở rộng công suất để đón đầu xu thế (xu thế phục hồi của thị trường tiêu dùng cũng như xu thế thị phần chăn nuôi sẽ dần chuyển từ nhỏ lẻ sang các doanh nghiệp lớn) với việc tăng quy mô các dự án như dự án chăn nuôi Thanh Hóa (công suất 5,600 lợn nái, hơn 77,400 lợn thương phẩm), dự án lợn giống Phú Thọ – Giai đoạn 3 (công suất 4,800 lợn nái, hơn 70,000 lợn thương phẩm). Tổng công suất 2 dự án dự kiến sẽ giúp tăng 25% công suất so với trước đó. Công ty cũng đang trong giai đoạn hoàn thành nhà máy ép dầu giai đoạn II tại cụm công nghiệp xã Tân Chi, Tiên Du, Bắc Ninh.

Như vậy với những động lực trên chúng tôi cho rằng mảng thành phẩm sản xuất sẽ có một năm 2024 hồi phục mạnh để qua đó giúp công ty có thể hoàn thành kế hoạch sản xuất của mình.

2. Mảng BDS và kinh doanh nhà hàng, khách sạn

Đây là 2 mảng không có nhiều đóng góp trong 3 quý gần đây nhưng đã từng có đóng góp khá đáng kể trong quá khứ. Chúng ta sẽ điểm qua những điều nổi bật trong thời gian tới để xem 2 mảng này có gì đột biến có thể đóng góp trong thời gian tới hay không.

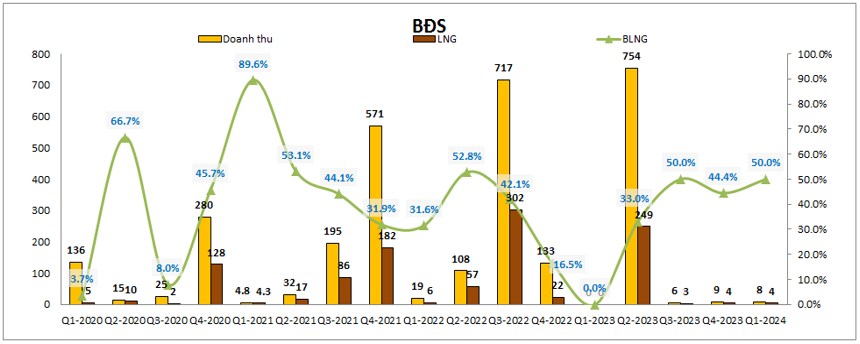

- Đầu tiên là mảng BĐS, sau khi book dự án vào Q2-2023 với doanh thu 754 tỷ đồng cùng 249 tỷ đồng lợi nhuận gộp thì trong 3 quý gần đây công ty không có dự án nào đáng chú ý và có thể hạch toán tiếp cả. (Hình 5)

Trong thời gian tới công ty cũng không có dự án lớn nào có thể sớm hạch toán mang lại lợi nhuận lớn cho công ty cả, các dự án có khả năng hoàn thành trong thời gian tới là dự án đường H2 theo hình thức BT (làm dự án để đổi quỹ đất) và dự án nhà ở xã hội tại phường Khắc Niệm (biên lợi nhuận thấp).

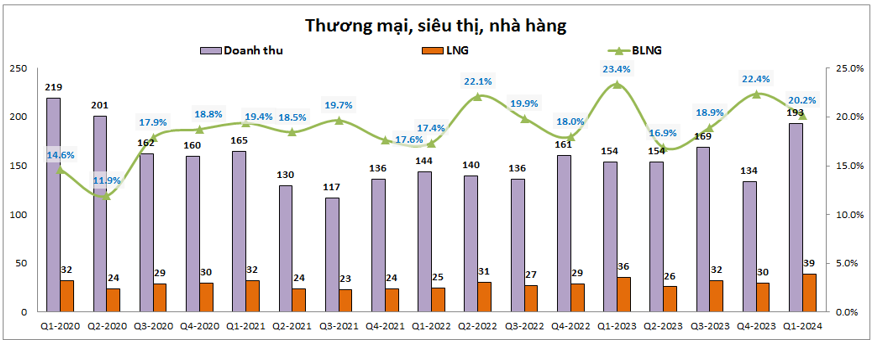

- Mảng còn lại là mảng khai thác nhà hàng, khách sạn, siêu thị. Đây là mảng có tính ổn định khá cao trong các quý gần đây với khoảng 120 tỷ đồng lợi nhuận gộp hàng năm. Trong quý 1-2024 lợi nhuận gộp có phần cải thiện chút với lợi nhuận gộp khoảng 39 tỷ đồng nhờ nhu cầu mua sắm dịp tết tốt. Cả năm 2024 do không có gì đột biến thêm nên theo chúng tôi lợi nhuận gộp mảng này cũng nằm quanh khoảng 130-140 tỷ đồng, tăng nhẹ so với 2023. (Hình 6)

Như vậy có thể thấy 2 mảng BĐS và kinh doanh siêu thị, nhà hàng trong năm 2024 sẽ không có gì đột biến, mảng BĐS có thể giảm so với 2023 khi không có dự án lớn nào hạch toán. Động lực của DBC sẽ phụ thuộc gần như hoàn toàn vào mảng chính là thành phẩm sản xuất.

III. Kết luận và định giá

Với động lực lớn nhất là giá lợn đang tăng giá tốt thời gian gần đây đi kèm cải thiện chi phí đầu vào, mở rộng sản xuất sẽ giúp DBC hồi phục tốt năm 2024 này. Công ty đặt ra kế hoạch cho cả năm 2024 với doanh thu 25,380 tỷ đồng. Lợi nhuận sau thuế đạt gần 730 tỷ đồng. Kế hoạch này là rất tham vọng so với những gì đã đạt được trong năm 2023. Chúng tôi cho rằng về doanh thu có thể DBC sẽ khó hoàn thành được nhưng về lợi nhuận thì có thể công ty sẽ tiệm cận được con số đã đặt ra. Chúng tôi kỳ vọng rằng DBC có thể đạt được khoảng 15-16k tỷ đồng doanh thu và 500-600 tỷ đồng lợi nhuận sau thuế trong năm 2024. Ngoài ra trong năm 2024 DBC cũng tiến hành tăng vốn khá lớn để lấy vốn đầu tư vào công ty TNHH Dầu thực vật Dabaco. Cụ thể công ty sẽ phát hành esop 12 triệu cp tương đương gần 5% cho cán bộ nhân viên giá 10k/cp. Phát hành cho cổ đông hiện hữu theo tỉ lệ 3:1 với giá 15k/cp và sau khi hoàn thành sẽ phát hành riêng lẻ 20% cho nhà đầu tư chiến lược với giá không dưới 28k/cp. Tổng dự kiến sẽ thu về ít nhất gần 2,700 tỷ đồng từ 3 đợt phát hành giúp công ty có tiền sử dụng cho các hoạt động trong năm tới.

Về biến động giá cổ phiếu, việc giá lợn trở lại vùng giá cao cùng nhiều kế hoạch mới của công ty thì khả năng rất cao giá cổ phiếu sẽ vượt đỉnh gần nhất vùng 32k và có thể trở lại vùng đỉnh lịch sử của công ty 36-38k/cp.

Chúng ta cần cập nhật giá lợn thời gian tới để có thể đầu tư tốt nhất. DBC cũng có trong danh sách đầu tư của chúng tôi và các thông tin chi tiết sẽ được cập nhật trong room khách hàng.

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu