DGC đang vươn lên làm cổ phiếu có thị giá cao nhất trên sàn và liệu đây đã là đỉnh của cổ phiếu chưa hay sẽ còn các mức tiếp theo cao hơn sau khi báo cáo tài chính quý 1-2022 được công bố?

Trong 2 năm gần đây DGC là một trong những cổ phiếu được gọi là “ siêu cổ “ trên thị trường khi mà liên tục tăng sau đáy covid cho đến nay, cụ thể cổ phiếu đã tăng gần 20 lần cho đến hiện tại khi tăng từ vùng giá 13.x lên 240k/cp.

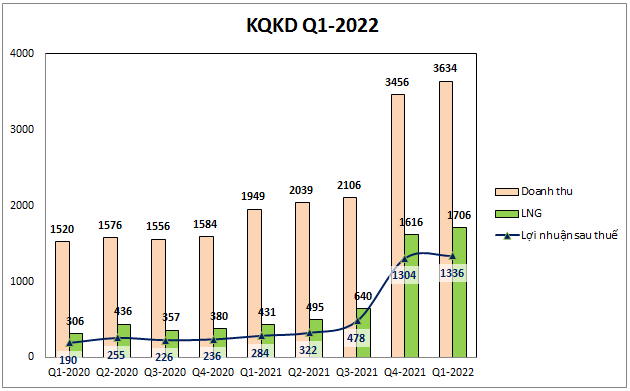

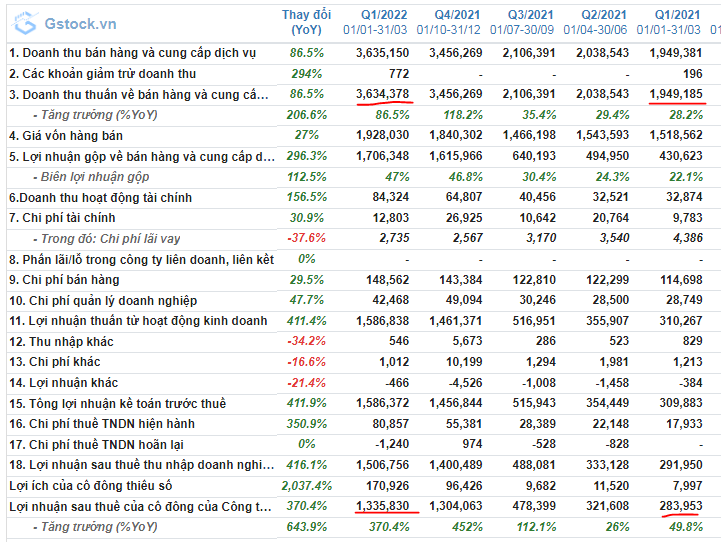

Về kết quả kinh doanh của doanh nghiệp trong 2 năm qua cũng liên tục tăng mạnh và hỗ trợ cho hành động giá. Mới nhất báo cáo tài chính quý 1-2022 cũng đã ghi nhận doanh thu và lợi nhuận sau thuế kỷ lục mới của công ty. Cụ thể quý 1-2022 DGC ghi nhận doanh thu thuần 3,634 tỷ đồng, tăng 86.5% yoy, lợi nhuận sau thuế đạt 1,336 tỷ đồng, tăng mạnh 370% yoy (Hình 1)

Theo giải trình của công ty doanh thu và lợi nhuận của công ty tăng là do công ty đã duy trì nhà máy hoạt động hết công suất, đưa thêm mỏ Apatit – Khai trường 25 vào khai thác làm giảm chi phí đầu vào và thị trường thế giới biến động theo hướng có lợi cho các sản phẩm của công ty ( biến động về giá và nhu cầu ). Cụ thể lý do tăng trưởng kết quả kinh doanh chúng tôi sẽ phân tích chi tiết bên dưới.(Hình 2)

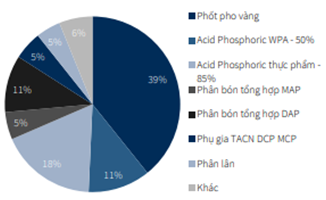

Bóc tách kết quả kinh doanh của công ty chúng ta có thể thấy mảng đóng góp chính cho kết quả kinh doanh của công ty chính là mảng thành phẩm với 99% doanh thu. Đây là mảng với các sản phẩm chính như phốt pho vàng (39%), axit phốt pho rích (29%), phân bón tổng hợp MAP, DAP (16%) và một số sản phẩm khác. Cụ thể tỉ trọng doanh thu các sản phẩm như hình 3 sau:

Về thị trường tiêu thụ thì khoảng 72% là xuất khẩu và 28% là thị trường nội địa nên giá bán và sản lượng của công ty phụ thuộc nhiều vào giá và nhu cầu thị trường thế giới. Dưới đây là những điếm nhấn và tiềm năng đáng chú ý với DGC trong báo cáo tài chính quý 1 và các quý tới trong năm 2022.

I. Giá bán đầu ra duy trì mức cao

Trên báo cáo tài chính quý 1 của công ty chúng ta có thể thấy biên lợi nhuận gộp cũng nở ra rất nhiều khi tăng lên 47% và duy trì là quý thứ 2 liên tiếp sau quý 4-2021 đạt được mức lợi nhuận gộp cao như vậy. Đây là kết quả của giá bán sản phẩm chính của công ty là phốt pho P4, axit và DAP tăng giá mạnh trong năm 2021 cho đến nay.

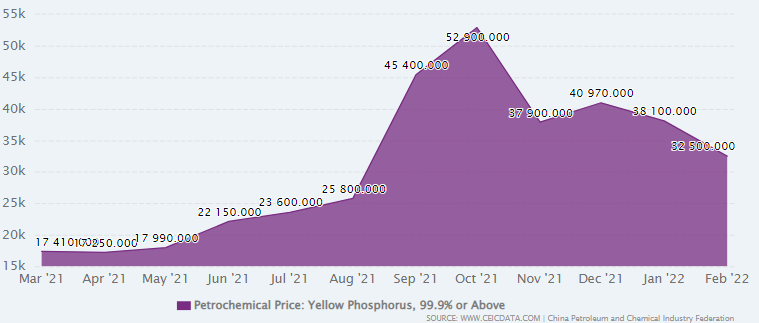

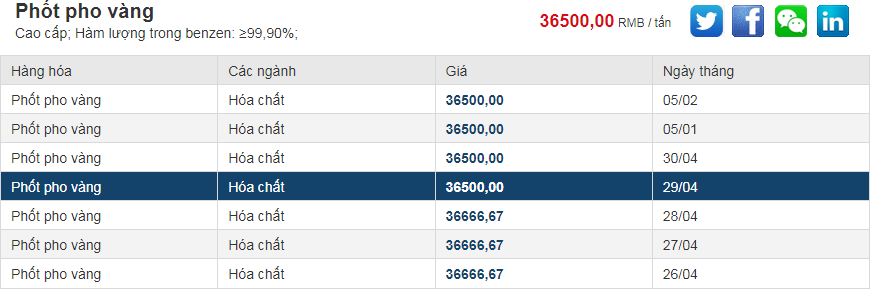

Cụ thể giá phốt pho vàng tăng mạnh từ quý 3-2021 và đạt đỉnh trong quý 4 sau đó hạ nhiệt nhưng vẫn duy trì ở nền giá cao cho đến nay, cụ thể như biểu đồ giá phốt pho vàng dưới đây (Hình 4)

Với DGC công ty được hưởng lợi về giá sau khoảng 1 quý và như vậy với biểu đồ trên nếu so với cùng kỳ thì trong quý 2-3/2022 sắp tới mức độ chênh lệch lớn về giá đã được thu hẹp nhưng nền giá hiện tại vẫn cao hơn khoảng 50-100% so với năm ngoái. Như vậy có thể thấy trong 2 quý tới DGC vẫn sẽ được hưởng lợi về giá bán phốt pho vàng so với cùng kỳ 2021. (Hình 5)

Hiện tại giá phốt pho vàng vẫn đang đi trong nền 35-36k RMB/tấn và sẽ có xu hướng duy trì ở vùng cao này trong thời gian tới. Các sản phẩm khác như axit phốt pho rích và DAP cũng duy trì ở giá cao nhờ:

- Nguồn cung P4 vẫn tiếp tục thiếu hụt trong ngắn hạn do Trung Quốc hạn chế xuất khẩu các sản phẩm phốt pho ít nhất hết quý 2-2022. Ngoài ra còn các lệnh trừng phạt của phương tây với nhiều mặt hàng của Nga trong đó có hóa chất, phân bón khiến giá tăng.

- Trên thế giới trong 1-2 năm tới chưa có dự án lớn nào được nâng cấp hay mở mới để tăng công suất phốt pho. Trong khi đó nhằm cải thiện tình trạng ô nhiễm cũng như thiếu điện tại Trung Quốc, nước này đã cho đong cửa nhiều nhà máy phốt pho cũ khiến sản lượng khai thác đá phốt phát của Trung Quốc đã giảm hơn 1/3 xuống 85 triệu tấn/năm. Điều này sẽ làm nhu cầu phốt pho duy trì ở mức cao trong các năm tới.

- Tình trạng thiết hụt chip trong các ngành công nghiệp được dự báo vẫn sẽ kéo dài trong thời gian tới khiến nhu cầu các nguyên liệu có gốc phốt pho vẫn ở mức cao.

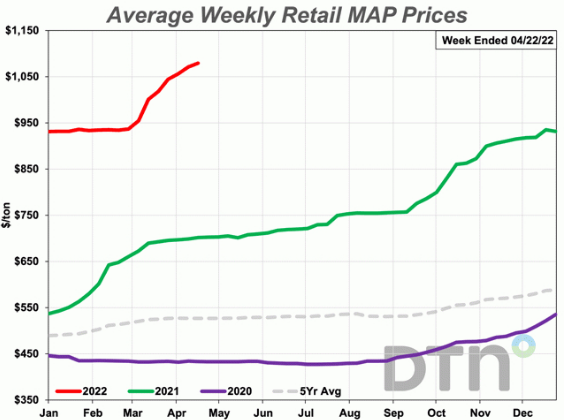

- Giá phân bón liên tục duy trì mức cao do nhu cầu tăng cao cũng cuộc chiến Nga-Ukraina kéo dài khiến nguồn cung thiếu hụt sẽ duy trì giá bán cao của phân DAP và MAP (Hình 6)

- Như vậy chúng ta có thể thấy DGC sẽ tiếp tục được hưởng lợi về giá bán tăng cao ít nhất trong 2 quý nữa của năm 2022 là quý 2 và quý 3. Tuy nhiên sau 2 quý này thì khả năng cao giá bán của công ty sẽ ổn định và đi ngang chứ khó tăng mạnh được tiếp.

II. Năng lực sản xuất của công ty

Theo giải trình của công ty tai báo cáo thường niên 2021 thì công ty đã luôn duy trì nhà máy hoạt động hết công suất do nhu cầu tiêu thụ lớn. Ngoài ra trong kế hoạch 2022 của công ty cũng không có thêm nhà máy đi vào hoạt động để giúp công ty nâng cấp thêm công suất sản phẩm.

1. Các nhà máy đang hoạt động

Nhà máy gần nhất đi vào hoạt động nâng công suất đầu ra là nhà máy sản xuất axit phosphoric điện tử với công suất 60,000 tấn/năm đã đi vào hoạt động và chạy full công suất từ tháng 9/2021. Như vậy trong năm 2022 công ty sẽ được lợi trong 3 quý đầu năm do cùng kỳ chưa có nhà máy axit phosphoric hoạt động còn các nhà máy khác đã hoạt động full công suất

Như vậy có thể thấy kế hoạch công ty trong năm 2022 tăng trưởng chủ yếu đến từ giá bán tăng chứ không phải tăng sản lượng. các sản phẩm chính như P4, DAP, MAP, axit đều đã full công suất.

Về lợi nhuận, ngoài tiềm năng tăng do giá bán tăng thì công ty cũng đang tiến hành giảm chi phí đầu vào bằng cách:

- Đưa dự án mỏ Apatit – khai trường 25 đi vào hoạt động từ tháng 3/2021 giúp DGC tự chủ được khoảng 30% nguyên liệu đầu vào. Theo tiến độ dự án, trong giai đoạn 2021-2026 khai trường sẽ cung cấp khoảng 400-670 nghìn tấn quặng mỗi năm cho DGC

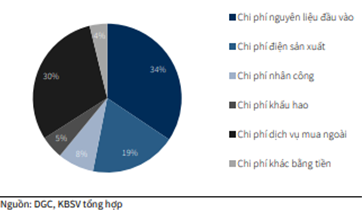

- Công ty đang tìm cách thâu tóm thêm các mỏ khác hoặc đầu tư để tăng thêm tính tự chủ nguồn nguyên đầu vào cho công ty trong tương lai (Hình 7)

- Chi phí lớn thứ 2 sau chi phí nguyên vật liệu đó là chi phí điện sản xuất với khoảng 19%. DGC có lợi thế khi giá điện tại Việt Nam rẻ hơn so với các đối thủ khác trên thế giới như Trung Quốc, Ấn Độ. Trong năm 2022 chính phủ cũng cam kết không tăng giá điện sẽ tiếp tục DGC duy trì được lợi thế đầu vào của mình để tận dụng được giá đầu ra ở mức cao.

Như vậy hiện tại với việc các nhà máy đang chạy full công suất thì kỳ vọng ngắn hạn trong năm 2022 của công ty sẽ chủ yếu đến từ tăng giá bán và giảm các chi phí đầu vào. Vì vậy quý nhà đầu tư cần chú ý sát giá bán P4 trên thị trường thế giới.

2. Các dự án đang triển khai

Ngoài các dự án đang hoạt động và hiện cũng đã chạy full công suất thì DGC đang tiến hành xây mới cũng như mở rộng các dự án để giúp công ty tiếp tục tăng trưởng trong các năm tới. Cụ thể các dự án như:

- Dự án Nghi Sơn: đây vẫn được coi là dự án lớn nhất của công ty trong những năm tới với tổng mức đầu tư khoảng 12 nghìn tỷ đồng chia làm 2 giai đoạn. Giai đoạn 1 từ năm 2021-2025 với vốn đầu tư khoảng 10 nghìn tỷ đồng trên diện tích 60ha và sản phẩm chính là xút, nhựa PVC, Chloramin B, axit HCL, Javen,… Giai đoạn 2 từ 2026-2028 với tổng mức đầu tư khoảng 2 nghìn tỷ đồng với các nhà máy chế biến bột nhựa PVC thành các sản phẩm dân dụng hay sản xuất bột nhẹ CaCO3. Đây là các dự án lớn nên chưa có nhiều đóng góp cho ngắn hạn của công ty và cần nhiều thời gian nữa để hoàn thành và đưa vào sản xuất.

- Ngày 21/3/2022 DGC đã thông qua quyết định thành lập côn gty TNHH MTV Hóa Chất Đức Giang– Đăk Nông với vốn điều lệ 300 tỷ đồng. Ngành nghề hoạt động chính là khai thác, chế biến quặng bô xít và các sản phẩm kim loại màu. Đây là mảng sản xuất chiến lược tiếp theo mà công ty muốn hướng tới để đa dạng hóa sản phẩm cũng như mang thêm lợi nhuận cho công ty trong tương lai. Chúng tôi cho rằng khi đi vào hoạt động thì công ty cũng sẽ có đóng góp đáng kể cho kết quả kinh doanh của công ty và quý nhà đầu tư nên theo dõi sát sao thông tin sản xuất từ công ty này.

- Công ty đang cố gắng đưa thêm mỏ quặng apatit vào hoạt động cuối năm 2022 thông qua việc M&A.

- Dự án chung cư Hóa Chất Đức Giang: đây là dự án BĐS của công ty đã được phê duyệt quy hoạch 1/500 vào năm 2020 tuy nhiên hiện tại dự án vẫn chưa thể tiếp tục triển khai do chưa đáp ứng được phê duyệt chủ trương đầu tư vì đất hiện tại là đất sản xuất phi nông nghiệp nhưng chưa được chuyển đổi sang làm đất ở. Đây là vấn đề liên quan đến pháp lý nên sẽ còn rất phức tạp để có thể triển khai, chúng tôi sẽ cập nhật dự án sau khi có thay đổi.

Như vậy với các dự án và kế hoạch của công ty cho các năm tới chúng ta có thể thấy công ty đã chuẩn bị rất kỹ cho kế hoạch mở rộng và phát triển trong nhiều năm tới chứ không dừng lại ở hiện tại. Tuy nhiên cần thời gian để các dự án và kế hoạch của công ty đi vào thực tế cũng như mang lại lợi nhuận về cho công ty.

III. Tổng hợp và định giá

Như vậy với những phân tích ở trên chúng ta có thể thấy DGC đã tăng trưởng mạnh như thế nào trong 2 quý gần đây và cũng hiểu được lý do đằng sau giúp công ty bứt phá mạnh mẽ như vậy ( giá bán đầu ra và giảm chi phí đầu vào ). Chúng tôi cho rằng DGC sẽ còn tiếp tục duy trì đà tăng trưởng mạnh mẽ ít nhất trong 2 quý nữa là quý 2 và quý 3 năm 2022 với nền giá bán hàng hóa vẫn duy trì ở mức cao trong khi cùng kỳ nền vẫn thấp. Năm 2022 DGC đặt mục tiêu doanh thu đạt 12,117 tỷ đồng, lợi nhuận sau thuế đạt 3,500 tỷ đồng. Với những kết quả công ty đã đạt được tại quý 1 cùng tiềm năng các quý tới như đã phân tích chúng tôi cho rằng DGC sẽ hoàn thành và có thể vượt được kế hoạch đề ra dù kế hoạch là rất tham vọng. Chúng tôi cho rằng công ty hoàn toàn có thể đạt lợi nhuận sau thuế khoảng 4,500 tỷ đồng trở lên trong năm 2022.

Chúng tôi dự báo thị giá cp DGC có khả năng đạt đỉnh trong thời gian Quý 2/2022. Với các luận điểm: nhà máy đã đạt full công suất, mảng BDS đem lại lợi nhuận đột biến khả năng chưa có trong năm nay và vẫn bỏ ngỏ trong 2023, nhà máy Nghi Sơn dự kiến nếu đúng tiến độ quý 3/2022 mới khởi công và nửa cuối 2024 mới đưa ra sản phẩm, do đó KQKD có khả năng đi ngang trong vòng 1 năm tính từ q3/-2022.

Dư địa tăng trưởng 2 quý tới vẫn còn, tùy nhiên 1 năm tới dư địa mạnh là ít vì vậy giá cổ phiếu ko phù hợp mua đuổi, chỉ phù hợp nhặt nếu xảy ra bán tháo, chúng tôi sẽ cập nhập realtime trong room tư vấn nếu có cơ hội hấp dẫn..

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-