Một trong những case khuyến nghị khá thành công trong năm 2020 vừa qua của team là DGC. Nhà đầu tư quan tâm có thể đọc lại bctc Q2/2020 của team tại link: https://langtubuonnuocmam.com/dgc-cap-nhat-kqkd-quy-2/ để tìm lại những luận điểm trước đây của team về mã cổ phiếu này.

Một năm đầy biến động đã trôi qua, có ngành nghề được hưởng lợi, có ngành nghề lại lui về phía sau để chờ thời kì bùng nổ khác. Và DGC rất may mắn nằm trong nhóm hưởng lợi. Với việc các nhà máy Trung Quốc chịu nhiều ảnh hưởng từ dịch Virus Vũ Hán phải đóng cửa biên giới, DGC đã trở thành một trong những nhà máy cung cấp hóa chất lớn nên ghi nhận doanh thu và lợi nhuận rất tốt. Điều chúng tôi quan tâm là lợi thế này của DGC còn tiếp

1. Kết quả kinh doanh

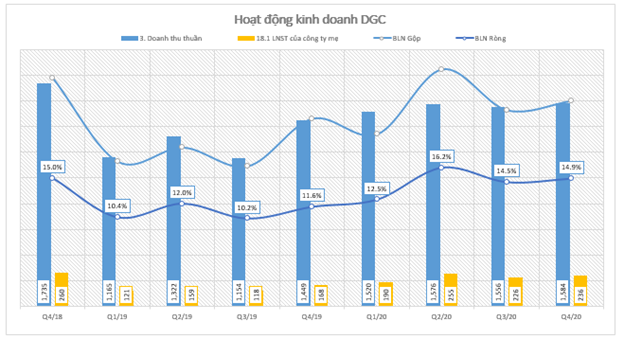

Báo cáo Q4/2020 và tình hình kinh doanh cả năm vừa được “ra lò” cách đây ít ngày với những con số tăng trưởng. Cụ thể, doanh thu đạt 1.583,9 tỷ đồng, tăng 9,3% yoy trong khi đó LNST đạt 236,3 tỷ đồng – tương đương tăng 40,3% yoy. Đây là kết quả do Q4 sản lượng tiêu thụ các mặt hàng Phốt pho vàng, axit photphoric trích ly và phân bón tăng đến 9,26% so với Q4/2019. (Hình 1)

Không chỉ vậy, các nhóm biên lãi của DGC cũng được cải thiện đáng kể. Theo giải trình của công ty, với sự đổi mới trong công nghệ sản xuất nên công ty đã tiết kiệm được chi phí điện năng cũng như chi phí nguyên liệu đầu vào giúp giảm giá thành sản phẩm và tăng biên lãi gộp lên 24% so với mức 22% của cùng kỳ. Đây cũng là lí do chính để doanh nghiệp này ghi nhận biên lãi ròng tăng trưởng tốt. (Hình 2)

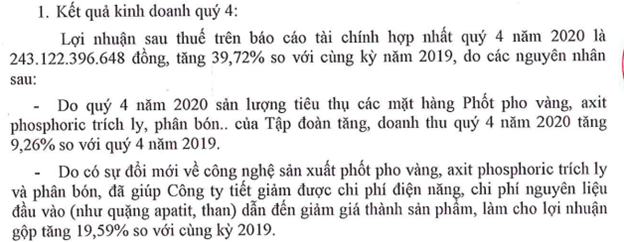

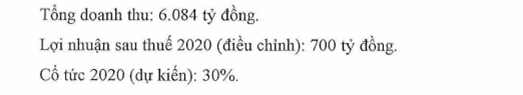

Đối với kết quả kinh doanh của cả năm 2020, doanh thu bán hàng đạt 6.236,4 tỷ đồng, tăng 22,5% yoy. Nguyên nhân cũng giống như Q4, do sản lượng các mặt hàng chủ đạo của công ty ghi nhận tăng trưởng tốt. Lãi ròng của công ty đạt 906,5 tỷ đồng, tăng 60% so với cả năm 2019. Như vậy, so với kế hoạch năm thì DGC đã vượt KPI được giao, bất chấp việc thiếu container làm cản trở việc giao hàng của DGC từ cuối 2020 đến nay. Đây là một nỗ lực rất đáng ghi nhận của doanh nghiệp trong bối cảnh nhiều doanh nghiệp lao đao vì Covid. (Hình 3)

Lục tìm trong báo cáo tài chính của DGC, có thể thấy Q4 công ty ghi nhận tài sản ngắn hạn tăng mạnh so với cùng kỳ, bởi khoản đầu tư tài chính ngắn hạn tăng gấp 2 lần đạt 1.557,5 tỷ đồng. Đây đều là các khoản gửi tiết kiệm ngắn hạn. Chính vì thế doanh thu tài chính của các quý trong năm 2020 của công ty đều cao hơn so với những năm trước, trung bình khoảng 30 tỷ cho một quý.

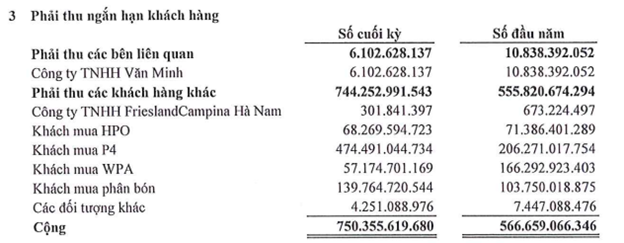

Bên cạnh đó, các khoản phải thu ngắn hạn cũng tăng so với thời điểm 2019 bởi lượng khách mua hàng P4 (phốt pho vàng), phù hợp với lí do tăng trưởng doanh thu của công ty trong năm qua. Theo ban lãnh đạo DGC, mảng photpho vàng sẽ là mảng tăng nhanh vào thời điểm cuối năm và còn mạnh trong tháng 1/2021 bởi nhu cần bán dẫn mạnh trên thế giới thời gian nay. Nhìn vào khoản phải thu lớn gấp đôi cùng kỳ chúng ta cũng có thể dễ dàng thấy được con số doanh thu khá tốt cho năm 2021 của doanh nghiệp hóa chất này. Những nhận định về mảng Photpho vàng đã được chúng tôi nêu khá rõ trong báo cáo trước nên chúng tôi sẽ không nhắc lại trong báo cáo lần này. (Hình 4)

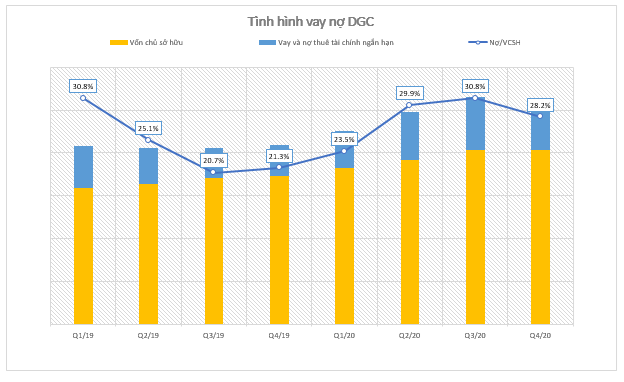

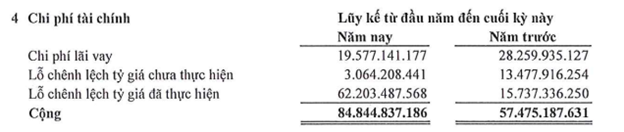

DGC vẫn tiếp tục sở hữu tỷ lệ nợ khá lí tưởng khi các khoản vay nợ tài chính đến từ nợ ngắn hạn bổ sung vốn lưu động nhưng cũng ở mức rất thấp. Chi phí lãi vay trong năm nay quanh 5 tỷ đồng/quý, cả năm ghi nhận gần 20 tỷ đồng nhưng chi phí tài chính vẫn ở mức khá cao so với cùng kỳ. (Hình 5)

Lý do là, công ty chủ yếu phát sinh những giao dịch bằng ngoại tệ nên ghi nhận lỗ chênh lệch tỉ giá lên đến gần 50 tỷ đồng so với cùng kỳ. Tuy vậy so con số này với lợi nhuận của công ty thì cũng không đáng kể. Báo cáo cả năm 2020 của DGC theo chúng tôi đánh giá là rất sáng. (Hình 6)

2. Cập nhật tiến độ các dự án trọng điểm

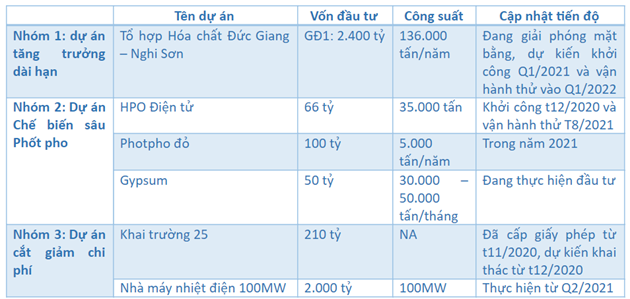

Hiện tại, DGC đang có khá nhiều các dự án đầu tư cho tầm nhìn phát triển dài hạn của công ty. Bởi có khá nhiều dự án nên chúng tôi mạn phép chia thành 3 nhóm chính để nhà đầu tư dễ hình dung. Ngoài các dự án này thì DGC cũng đã xin được giấy phép 1:500 cho Dự án bđs Chung cư Đức Giang, dự kiến khởi công vào Q4/2021. Tuy vậy chưa có nhiều thông tin nên chúng tôi sẽ chỉ tập trung vào các dự án đầu tư của công ty trong giai đoạn này. (Hình 7)

Trong số các dự án này, thì hiện có dự án tại Nghi Sơn và Khai trường 25 là 2 dự án chúng tôi quan tâm nhất của DGC, và chúng tôi cho rằng đây sẽ là “cua to” của công ty trong giai đoạn 2021.

2.1. Dự án Tổ hợp hóa chất Đức Giang – Nghi Sơn giai đoạn 1

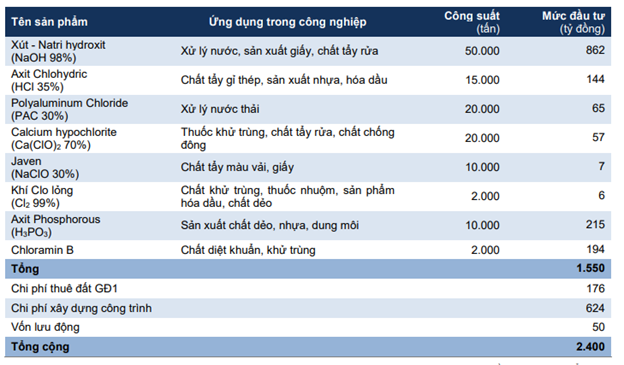

Dự án Tổ hợp hóa chất Đức Giang – Nghi Sơn giai đoạn 1 được thực hiện trên diện tích đất khoảng 30ha tại tx Nghi sơn, Thanh Hóa trong 50 năm. Công suất thiết kế của dự án là 136.000 tấn hóa chất/năm. Các sản phẩm được sản xuất có thể kể đến như Xút, Axits HCL, Axits H3PO4… hầu hết là các hóa chất cơ bản phục vụ ngành công nghiệp tại nước ta, cũng là yêu cầu đầu vào để tiếp tục chế biến sâu Phốt pho vàng thành những sản phẩm có giá trị cao, sử dụng trong công nghiệp điện tử và ít cạnh tranh.

Hình 8: Danh mục sản phẩm của dự án GĐ1

Đặc biệt, DGC là công ty đầu tiên sản xuất được hợp chất có dẫn xuất từ khí Clo tại Việt Nam, mang hàm lượng công nghệ cao như CloraminB, Axit Photphit phục vụ việc sát khuẩn và thay thế hàng nhập khẩu. Trong mùa Covid hoành hành như hiện nay, việc sản xuất các chất tẩy rửa và khử khuẩn với mức giá mang tính trong nước như DGC thì sẽ được đón nhận, làm cơ sở tăng trưởng doanh thu trong những năm tới đây. Theo ước tính từ phía công ty, doanh thu bán hàng hàng năm là 1.900 tỷ đồng, tổng lợi nhuận sau thuế khoảng 344 tỷ. (Hình 9)

Link QĐ của tỉnh Thanh Hóa về dự án của DGC: http://ducgiangchem.vn/quyet-dinh-chap-nhan-chu-chuong-dau-tu-du-an-2-400-ty-dau-tien-tai-tai-thanh-hoa/

Link DGC là đơn vị đầu tiên tại Việt Nam sản xuất CloraminB: http://ducgiangchem.vn/don-vi-dau-tien-tai-viet-nam-san-xuat-thanh-cong-chloramin-b-chat-phun-khu-trung-diet-khuan-virus-corona/

Dự án có nguồn vốn khoảng 2.400 tỷ đồng, trong đó vốn từ công ty khoảng 960 tỷ đồng, chiếm tỷ lệ 40% và nguồn vốn vay từ VCB bảo lãnh phần vốn vay thực hiện dự án là 1.440 tỷ đồng, chiếm 60% còn lại. Phần vốn này đã bao gồm cả tiền thuê đất (khoảng 180 tỷ), chi phí đầu tư hạ tầng điện nước nội bộ cho giai đoạn 2 và 3. Vào tháng 5/2020, công ty đã thành lập công ty con – Cty TNHH MTV Hóa chất Đức Giang Nghi Sơn với vốn điều lệ 1.000 tỷ đồng để tiếp quản dự án này và vận hàng mảng Xút – Clo.

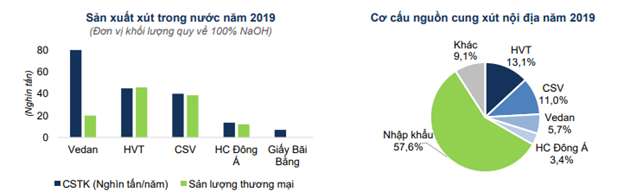

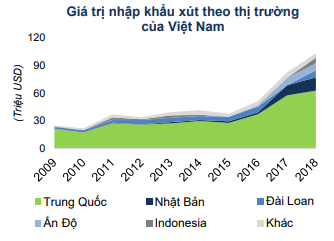

Nhìn vào cơ cấu danh mục sản phẩm, thì có thể thấy gđ1 này công ty tập trung chủ yếu vào sản xuất Xút với cơ cấu đến gần 40% tổng công suất. Đây là chất có ứng dụng khá cao trong việc tẩy rửa, nhưng nguồn cung trong nước chỉ mới đáp ứng được 40% nhu cầu tiêu thụ trong nước. Năm 2019, Việt Nam tiêu thụ khoảng 350.000 tấn, nhưng có thể thấy rõ nguồn cung trong nước thiếu hụt, phải nhập khẩu phần lớn từ thị trường Nhật Bản và Trung Quốc. (Hình 10)

Hiện có 5 đơn vị sản xuất xút trong nước, bao gồm Vedan, HVT, CSV, HC Đông Á và Giấy Bãi Bằng với tổng công suất dạt 185.000 tấn/năm. Trong khi đó, trong khi đó các doanh nghiệp sản xuất xút nước ngoài lại khá dễ dàng xâm nhập vào thị trường Việt Nam bằng cách hạ giá bán, gia tăng áp lực cạnh tranh với các doanh nghiệp nội địa. Với việc DGC tham gia vào thị trường này cùng chi phí về giá điện rẻ, vị trí nhà máy thuận lợi cho việc vận chuyển, chúng tôi kỳ vọng DGC có lợi thế cao tại thị trường và cạnh tranh trực tiếp được với nhóm hàng nhập khẩu từ Trung Quốc. Ngoài ra, việc sút trong nước được bảo hộ bởi việc đánh thuế 5-20% sẽ giúp DGC có giá thành cạnh tranh và củng cố được vị trí của mình trong ngành. (Hình 11)

2.2. Dự án Khai trường 25

Để hiểu tại sao chúng tôi xếp Khai trường 25 vào nhóm tiết kiệm chi phí, thì nhà đầu tư cần biết quặng Apatit là một nguyên liệu đầu vào quan trọng cho việc sản xuất kinh doanh của DGC. Hiện giá bán Apatit được Cty TNHH Apatit Việt Nam đại diện Vinachem hiệp thương với các bên. Tuy bị kiểm soát bảo Vinachem nhưng giá Apatit trong nước vẫn ổn định và thấp hơn so với quặng nhập khẩu. Nhưng thời gian gần đây, với việc nguồn cung cạn kiệt và với vị thế độc quyền tại Việt Nam của Cty Apatit Việt Nam nên giá quặng bị đẩy lên cao so với mặt bằng chung. Vì thế nếu có doanh nghiệp nào có thể tự chủ nguồn quặng thì có thể gọi là “xưng vương xưng bá” một vùng. Và DGC của chúng ta sẽ là doanh nghiệp đó.

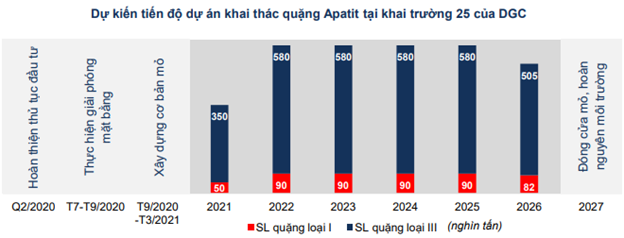

Vào tháng 11/2020, DGGC đã được tỉnh Lào Cai chấp thuận đầu tư dự án khai thác quặng Apatit tại khai trường 25. Dự án có tổng vốn đầu tư là 210 tỷ đồng, khai thác lộ thiên và dự kiến bắt đầu từ tháng 12/2020. Hiện trữ lượng của mỏ là 3,8 triệu tấn với diện tích được khai thác cho giai đoạn 1 là 36,5ha. Khi dự án này vào khai thác, DGC có khả năng tự chủ khoảng 30% – 40% nguyên liệu trong 6 năm tới, giúp biên lãi gộp cải thiện tích cực hơn. (Hình 12)

Với diện tích được cấp phép là 93,2ha, DGC kỳ vọng sẽ mở rộng dự án thêm các giai đoạn sau khi tiến hành khoan thăm dò, phát hiện các mỏ mới có tiềm năng khai thác lớn và tiếp tục tự chủ nguồn nguyên liệu này.

3. Định giá và kết luận

Với vị thế cty được nâng lên nhờ những dự án mới, đồng thời thị trường chứng khoán thuận lợi.DGC được nâng định giá từ những mốc pe 6-7 trong quá khứ lên vùng 10 như hiện tại. Rủi ro với DGC đó là chính sách thuế xuất khẩu có thể thay đổi của nhà nước với mặt hàng photpho vàng.

Với những dự án dài hạn mang lại hiệu quả kinh tế cao, DGC hoàn toàn xứng đáng được đặt vào danh mục đầu tư dài hạn. Quý nhà đầu tư cần chú ý, điểm tăng trưởng lợi nhuận của DGC sẽ còn mạnh tại quý 1, sau đó sẽ chậm dài vào quý 2-3 và có khả năng tăng trưởng mức độ khá trở lại >25% vào năm 2022 khi các dự án mới hoàn thiện và book lợi nhuận.

Báo cáo sử dụng nguồn thông tin tham khảo từ FPTS.Team lãng tử buôn nước mắm tổng hợp và phân tích thêm.

———-Team LTBNM tổng hợp và phân tích ————-