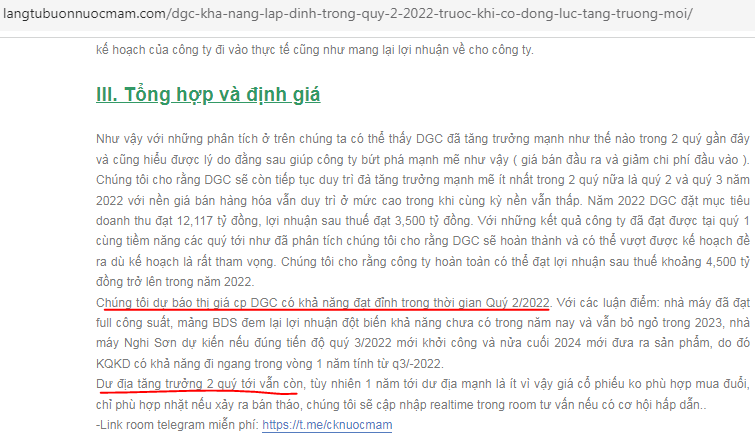

Như vậy DGC đã công bố kết quả kinh doanh quý 2 với doanh thu và lợi nhuận tiếp tục lập đỉnh mới. Tuy nhiên trong bài viết gần nhất của chúng tôi tại tháng 5 lại có nói DGC sẽ tạo đỉnh giá trong quý 2 – 2022 và chu kỳ tăng trưởng mạnh sẽ chỉ còn hai quý là quý 2 và quý 3-2022. Vậy tại sao lại như vậy trong khi kết quả kinh doanh vẫn đạt đỉnh mới? (Hình 1)

I. Kết quả kinh doanh

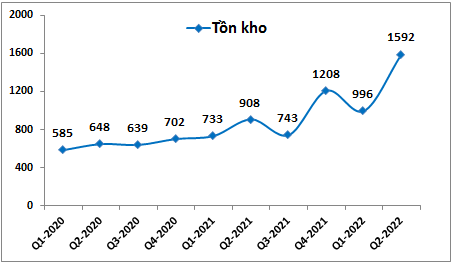

Tại quý 2-2022 DGC ghi nhận doanh thu 4,002 tỷ đồng, tăng 96% yoy, lợi nhuận sau thuế đạt 1,784 tỷ đồng gấp khoảng 5.5 lần so với cùng kỳ (455% yoy) và là mức doanh thu, lợi nhuận cao nhất lịch sử của công ty. Lợi nhuận sau thuế tăng mạnh hơn nhiều lần tăng trưởng doanh thu là nhờ biên lợi nhuận gộp tăng mạnh lên 53% (cùng kỳ biên lợi nhuận gộp chỉ đạt 24.3%). Nguyên nhân do giá bán đầu ra các sản phẩm của công ty tăng mạnh trong khi giá đầu vào tăng ít hơn (Đưa vào hoạt động mỏ Apatit – Khai trường 25 giúp giảm chi phí đầu vào) đã giúp công ty gia tăng được biên lợi nhuận).(Hình 2)

Nhìn vào biểu đồ kết quả kinh doanh trên chúng ta có thể thấy quý 2-2022 là quý thứ 3 DGC đạt kết quả kinh doanh bứt phá mạnh mẽ sau quý 4-2021 và quý 1-2022. Và quý tới có lẽ sẽ là quý tăng trưởng mạnh cuối cùng của DGC trước khi đi ngang tại nền này chờ những đột phá trong vài năm nữa.

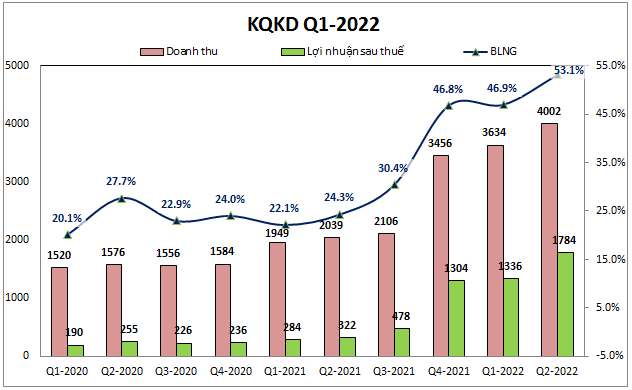

DGC thường ký giá sản phẩm với các đối tác trước khoảng 6 tháng và vì vậy giá bán của doanh nghiệp cũng thường biến động chậm hơn giá hàng hóa (chủ yếu là P4) khoảng 6 tháng. Về giá P4, giá phốt pho vàng đã đạt đỉnh vào tháng 10-11/2021 tức quý 4-2021 ở vùng giá 55K CNY/tấn và sau đó giảm về vùng giá 35K CNY/tấn như hiện nay. Như vậy có thể thấy trong quý 2-2022 DGC sẽ có giá ký P4 ở mức gần như cao nhất và 2 quý sau sẽ có xu hướng giảm. Các quý tiếp theo nữa thì cần xem diễn biến giá P4 trên thị trường. Điều này đã giải thích tại sao tại quý 2 DGC đạt kết quả kinh doanh ấn tượng vậy.(Hình 3)

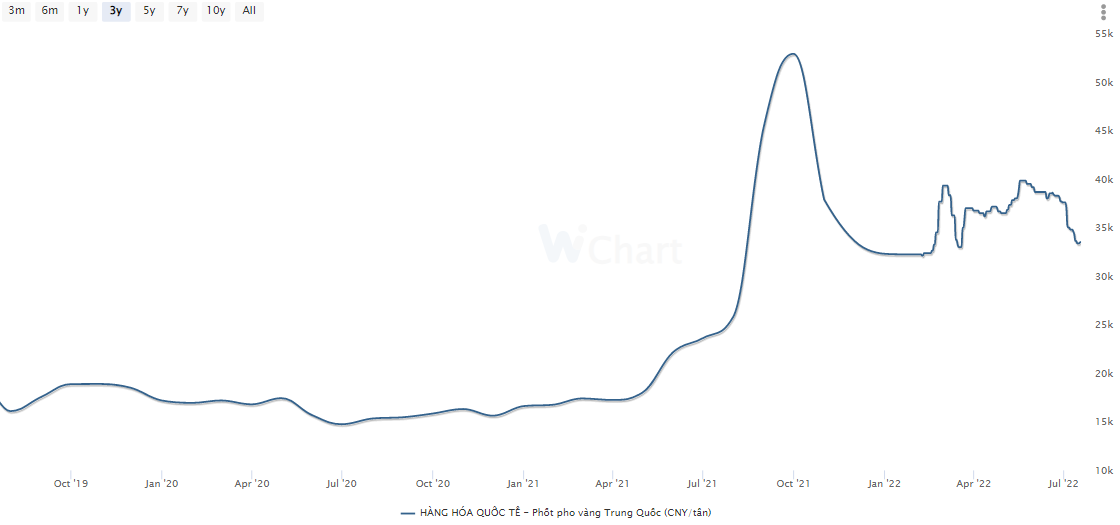

Về tồn kho, kết thúc quý 2-2022 DGC vẫn tiếp tục duy trì tồn kho cao ở mức 1,592 tỷ đồng (cao nhất trong vài năm gần đây) cho thấy khả năng quý tới các đơn hàng của công ty vẫn rất cao và các nhà máy vẫn sẽ chạy full công suất. (Hình 4)

Với giá bán sản phẩm quý 3-2022 sẽ giảm so với quý 2 trong khi nhà máy full công suất thì chúng tôi cho rằng quý 2 sẽ là đỉnh của lợi nhuận công ty và trong quý 3 công ty vẫn tăng trưởng mạnh (cùng kỳ nền KQKD thấp) nhưng sẽ thấp hơn quý 2-2022 và là quý cuối cùng tăng trưởng mạnh của DGC trước khi bước vào giai đoạn đi ngang sau đó. Cụ thể từng mảng sẽ ảnh hưởng ra sao chúng tôi sẽ phân tích chi tiết trong phần dưới của bài viết.

II. Tiềm năng tăng trưởng

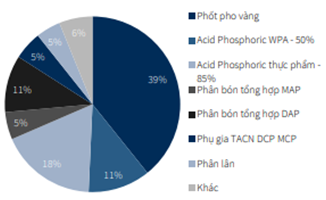

Như chúng ta đã biết tỉ trọng sản phẩm lớn nhất của DGC chính là phốt pho vàng, tiếp theo là các sản phẩm acid phosphoric và sản phẩm ngành phân bón. Cụ thể từng mảng như hình 5 sau:

- Phốt pho vàng (P4), axit phosphoric: đây là 2 sản phẩm chủ đạo của DGC, chiếm tổng khoảng 68% doanh thu và hiện tại trên thị trường giá P4, axit phosphoric cũng đang có xu hướng ổn định tại vùng giá cao sau giai đoạn tăng nóng tại quý 4-2022. Trong các quý còn lại của 2022 chúng tôi cho rằng giá phốt pho sẽ có xu hướng đi ngang và giảm nhẹ theo xu hướng giảm giá chung của các loại hàng hóa trong nỗ lực kiềm chế lạm phát. Trong khi công suất nhà máy của DGC đã đạt full công suất nên mảng P4 trong quý 3,4 sẽ có xu hướng giảm hơn so với quý 2 và có thể tương đương quý 1-2022.

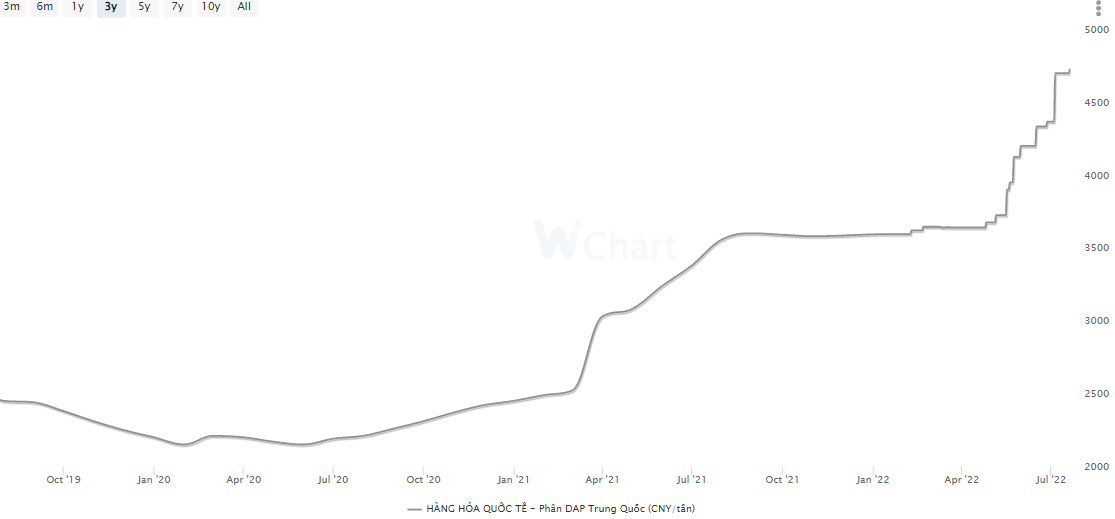

- Các sản phẩm đầu vào ngành phân bón (MAP, DAP, Phân Lân): Khác với các sản phẩm phân bón như Ure, NPK đang có xu hướng giảm thì giá phân gốc phốt phát như DAP MAP lại đang có xu hướng tăng khá mạnh trong thời gian gần đây, nhất là từ tháng 5 cho đến nay. Nguyên nhân là do hiện tại Trung Quốc vẫn đang hạn chế sản xuất các sản phẩm nhóm phốt phát do ô nhiễm môi trường, ngoài ra giá nguyên liệu đầu vào (chủ yếu là apatit và điện đều tăng) nền giá DAP tại Trung Quốc tăng mạnh và cũng sẽ ảnh hưởng đến giá tại các nước khác (Hình 6)

Như vậy với việc giá DAP vẫn tiếp tục leo lên các vùng giá cao mới sẽ khiến mảng này của DGC tiếp tục hưởng lợi và tăng trưởng mạnh trong thời gian tới (ít nhất 6 tháng tới). Tuy nhiên mảng này chỉ chiếm khoảng trên 20% nên sẽ có ảnh hưởng thấp hơn các sản phẩm khác.

Như vậy với việc giá DAP vẫn tiếp tục leo lên các vùng giá cao mới sẽ khiến mảng này của DGC tiếp tục hưởng lợi và tăng trưởng mạnh trong thời gian tới (ít nhất 6 tháng tới). Tuy nhiên mảng này chỉ chiếm khoảng trên 20% nên sẽ có ảnh hưởng thấp hơn các sản phẩm khác.

Ngoài ảnh hưởng giá đầu ra theo thị trường thế giới thì DGC có lợi thế với việc kiểm soát tốt đầu vào với các nguyên liệu chính là điện và quặng apatit (không tăng giá nhiều). DGC cũng cố gắng tăng tỉ lệ tự chủ quặng với việc đưa vào khai thác và vận hành khai trường 25 giúp công ty tự chủ được khoảng 30% nguyên liệu đầu vào. DGC cũng tiếp tục thâu tóm thêm các mỏ khác hoặc đầu tư để tăng thêm tính tự chủ nguyên liệu đầu vào. Về công suất nhà máy thì hiện tại công ty đã và đang chạy trong tình trạng full công suất và sẽ chỉ tăng khi nhà máy Nghi Sơn được đưa vào hoạt động (giai đoạn 1 dự kiến 2025 sẽ hoàn thành). Đây là mốc thời gian khá xa trong tương lai nên việc tăng sản lượng lớn trong một vài năm tới là gần như không thể với DGC.

Dự án BĐS của công ty là dự án chung cư hóa chất Đức Giang vẫn chưa được triển khai do vẫn tiếp tục gặp khó khăn trong thủ tục chuyển đổi từ đất nhà máy sang làm đất ở và theo chúng tôi sẽ còn rất khó khăn để được phê duyệt khi mà hiện nay các quy định về BĐS ngày càng khó khăn.

Dự án khai thác khoáng sản tại ĐăkNông chưa có nhiều thông tin và tình hình triển khai mới ở bước đầu nên chúng tôi chưa đưa vào triển vọng sắp tới, cần theo dõi thêm.

Như vậy gần như tiềm năng tăng trưởng của DGC phụ thuộc chính vào giá đầu ra của các sản phẩm của công ty. Với độ trễ 3-6 tháng thì chúng ta hoàn toàn có thể dự phóng được phần nào kết quả kinh doanh của DGC khi chú ý đến giá bán các sản phẩm của công ty trên thị trường. Với giá bán hiện tại chúng tôi cho rằng quý 3-2022 DGC sẽ vẫn tiếp tục tăng trưởng mạnh so với cùng kỳ 2021.

Hiện giá xuất khẩu P4 của DGC rơi vào khoảng 7000 USD/tấn. Ẩn số sẽ đến từ việc giá xuất khẩu này tiếp tục tăng được nữa không hoặc giữ giá trong các quý tới. Q4 trở đi công tiếp tục tăng trưởng mạnh tính bằng lần được nữa mà chỉ có thể tăng trưởng nhẹ hoặc đi ngang so với cùng kỳ tùy thuộc giá P4

III. Tổng kết và định giá

DGC đã công bố báo cáo tài chính với kết quả kinh doanh cao kỷ lục của công ty nhưng theo chúng tôi nó không đi kèm với cơ hội đầu tư tốt tại DGC. Chúng tôi vẫn giữ quan điểm giá cổ phiếu đã đạt đỉnh tại quý 2-2022 và trong năm 2022 sẽ rất khó để vượt đỉnh được. Quý 3-2022 là quý cuối trong chu kỳ tăng trưởng mạnh kinh tế của DGC và chúng tôi khuyên các quý nhà đầu tư nên cân nhắc kỹ khi đầu tư vào DGC. Chu ki tăng giá mạnh của DGC sẽ khó tiếp tục vào cuối năm ngoại trừ việc giá P4 tiếp tục lập đỉnh mới. Tuy nhiên DGC phù hợp với việc đầu cơ để ăn các cú hồi nhỏ vì dù gì đây cũng là một trong số ít các công ty có khả năng tăng trưởng trong quý 3 và quý 4 2022 (nhẹ).

Cho triển vọng năm 2023 chúng tôi sẽ update khi có các thông tin mới. Giá cổ phiếu của DGC chúng tôi cho rằng có thể dao động trong biên độ 95-115 tùy tình hình thị trường. Quý anh chị có thể dựa vào để tradding

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-