Đã có nhiều lúc chúng tôi tự đặt ra những câu hỏi “Liệu rằng khi khủng hoảng kinh tế bất ngờ xảy ra, khi Vnindex rơi thảm, hầu hết các mã cổ phiếu không lên được, thì lúc đó dòng tiền sẽ tìm đến những cổ phiếu như thế nào?”. Câu hỏi này đã thôi thúc chúng tôi đi tìm tòi câu trả lời. Và trong quá trình chúng tôi đi tìm tòi trong lịch sử quá khứ để lại, đã có một tên công ty mà gần như chúng ta cũng không để ý bấy lâu nay, một công ty mà khi nhìn lại lịch sử giá cổ phiếu chúng tôi cũng vô cùng bất ngờ khi thấy rằng sự chiến thắng ngoạn mục của công ty đó với Vnindex những thời kỳ giai đoạn 2011-2013 ấn tượng như thế nào? Chính sự vô cùng ngạc nhiên đó đã khiến chúng tôi tò mò và cố gắng học tập được một điều gì đó từ chính cổ phiếu này. Và tên gọi của cổ phiếu đó chính là cổ phiếu DSN: Công ty cổ phần Nước Đầm Sen. (Ngành nghề kinh doanh: cung cấp dịch vụ vui chơi, giải trí thể thao dưới nước và liên kết với Công ty Di lịch Phú Thọ đầu tư khai thác các trò chơi tại Công viên Văn hóa Đầm Sen.)

I/ Tình hình tương quan giữa DSN và thị trường chung

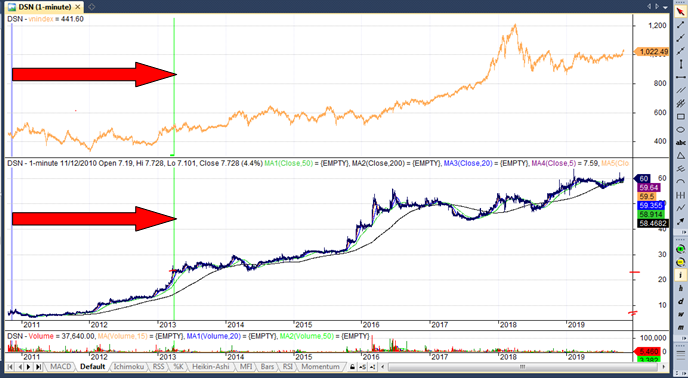

Nhìn lại sự tương quan giữa Vnindex và DSN giai đoạn đó (Ảnh 1). Chúng ta có thẻ thấy rằng một sự khác biệt hoàn toàn (Trong ảnh là đường kẻ thẳng dọc màu xanh nước biển và màu xanh lá cây giai đoạn 2011-2013).

Ảnh 1: Giá của DSN trong giai đoạn 2011-2013 đi lên một cách vượt trội so với Vnindex.

Khi mà giai đoạn đó Vnindex (Màu vàng) chỉ sideway trong vùng 330-500 điểm, có những giai đoạn đầu năm 2011 đến năm 2012 có những giai đoạn Vnindex rơi từ 500 điểm xuống 330 điểm (giảm khoảng 34%) thì trong giai đoạn đó DSN vẫn chỉ đi ngang và giữ được giá cổ phiếu tốt. Ở trong giai đoạn 2012-2013 khi mà Vnindex tăng từ 330 điểm lên 500 điểm (tăng 50%) thì lúc đó DSN thể hiện một sự tăng giá ngoạn mục khi tăng 200% giúp cho tài khoản của những nhà đầu tư nắm giữ cổ phiếu này tăng tận 3 lần. Một con số mà chúng tôi thấy vô cùng ấn tượng.

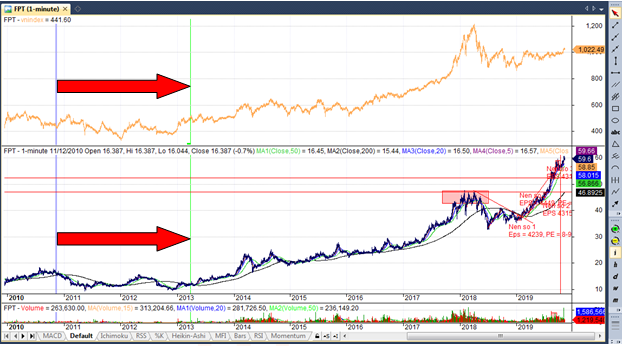

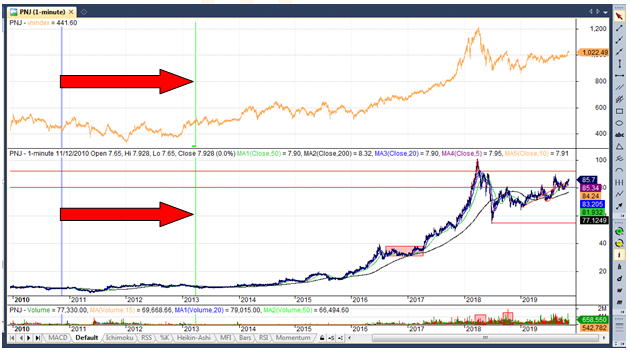

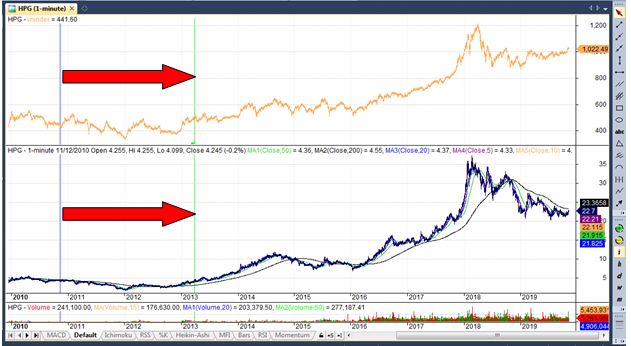

Để rõ ràng hơn chúng ta có thể tham khảo thêm những Blue chip mà chúng ta đã biết tên như hiện nay như HPG, PNJ, FPT trong giai đoạn đó bằng hình ảnh 2-3-4. Hầu như điều chúng tôi nhận thấy rằng gần như 3 cổ phiếu này giá không tăng đáng kể và ngang ngang hoặc thấp hơn sự tăng trưởng của Vnindex.

Ảnh 2: Giá của FPT trong giai đoạn 2011-2013 đi sideway down.

Ảnh 3: Giá của PNJ trong giai đoạn 2011-2013 đi sideway đi ngang.

Ảnh 4: Giá của HPG trong giai đoạn 2011-2013 đi sideway down.

Ngoài ví dụ để lấy là Vnindex cũng như các cổ phiếu tốt trên thị trường lúc bấy giờ ra để so sánh xem như thế nào? Chúng tôi cũng xin điểm lại những nét sơ qua về tình hình thị trường kinh tế trong giai đoạn đó:

Tình hình kinh tế vĩ mô Việt Nam: (Tham khảo thêm link: http://cafef.vn/kinh-te-viet-nam-10-nam-thang-tram-2019010910072395.chn)

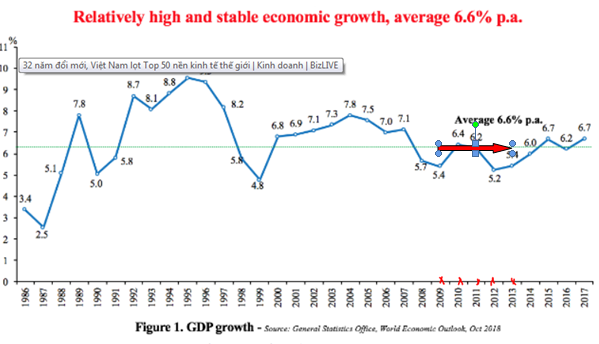

Ảnh 5: Tốc độ tăng trưởng GDP Việt Nam qua các năm (Chú ý giai đoạn 2010-2013).

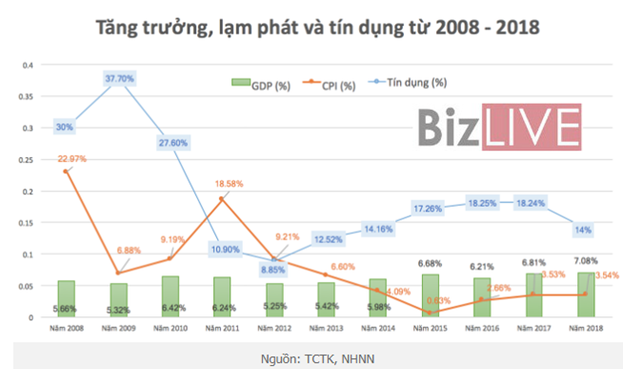

Ảnh 6: 3 chỉ tiêu quan trọng đo lường vĩ mô Việt Nam trong giai đoạn 10 năm 2008-2018 (Trong đó chúng ta nhấn mạnh vào 4 năm 2010-2013) là tăng trưởng GDP, Lạm Phát, Tăng trưởng tín dụng.

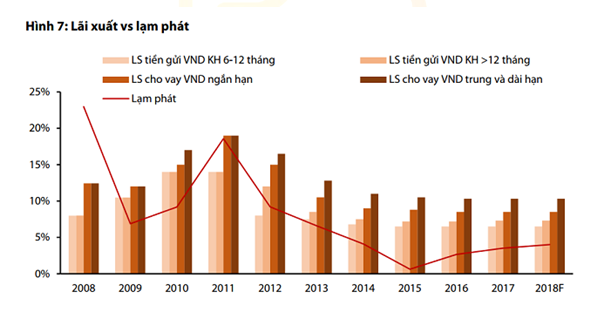

Ảnh 7: Tình hình lãi suất và lạm phát của Việt Nam trong 10 năm (Chú ý tới 4 năm 2010-2013).

Chúng ta có thể thấy rằng trong giai đoạn 2010-2012 là giai đoạn GDP của Việt Nam có sự giảm tốc khá lớn khi trong 3 năm GDP giảm từ 6.4% xuống 5.2% (Năm 2012 là năm tạo đáy). Tình hình này phản ánh rằng nền sản xuất kinh tế của chúng ta đang bị trì trệ.

Không những thế trong giai đoạn này lạm phát của nước ta cũng diễn biến vô cùng phức tạp (Ảnh 6), trong khi năm 2009 chỉ có 6.88% lạm phát thì đến giai đoạn 2011 đã có lúc lạm phát lên đến đỉnh điểm là 18.58%. Một con số cao khủng khiếp và đến ngay cả sang 2012 lạm phát cũng là 9.21%, và 2013 là 6.6%. Đây theo chúng tôi đều là con số rất cao và đều làm ảnh hưởng nặng nề tới nền kinh tế. Chúng ta cũng nhìn vào ảnh 6 chúng thấy rằng tăng trưởng GDP trong các năm 2008-2013 (màu xanh nước lá cây ở ảnh 6) đều ở dưới so với lạm phát (màu vàng ảnh 6), điều này cho chúng ta biết rằng trong vòng 6 năm liên tục GDP của Việt Nam đều là tăng trưởng thực âm. Khi mà GDP danh nghĩa đều nhỏ hơn lạm phát.

Chính vì lạm phát cao như vậy mà chúng ta cũng nhìn vào biểu đồ lãi suất (ảnh 7) chúng ta có thể thấy rằng lãi suất của Việt Nam trong giai đoạn 2010-2013 cũng lên rất cao khi mà lãi suất cho vay 2010>15%, năm 2011 lên đỉnh cao gần 20%, còn 2012 cũng tầm 15%, năm 2013 bắt đầu giảm nhiệt so với các năm trước nhưng vẫn duy trì ở mức cao là 13%. => Điều này ảnh hưởng tới rất nhiều chi phí lãi vay của các công ty, làm cho họ bào mòn lợi nhuận. Tỷ lệ phá sản các công ty của Việt Nam trong giai đoạn này cũng rất cao. Chính điều này làm cho giai đoạn này có thể gọi là những giai đoạn cực kỳ khó khăn của nền kinh tế Việt Nam.

Phải nói rằng trong giai đoạn này, bất cứ đi đâu khi nhắc tới nền kinh tế Việt Nam cũng như thị trường chứng khoán là rất nhiều tiếng xấu, nó đem lại không khí u ám cho mọi nhà đầu tư, khi đó nhắc tới Vnindex, nhắc tới chứng khoán là đâu đâu cũng chửi bới là cơ bạc…vì những nỗi đau từ nền kinh tế gây ra cũng như thị trường chứng khoán đã làm cho nhà đầu tư trở nên hoang mang lo sợ và mất đi sự bình tĩnh. Nhưng đúng là trong giai đoạn thanh lọc này mới chính là lúc những thứ vàng ròng được lọc đi lọc lại một cách tỷ mỷ và sát sao nhất. Vậy như thế nào mà DSN một cổ phiếu hiếm hoi lại đi ngược lại hầu hết so với nền kinh tế, so với Vnindex như vậy?

II/ Phân tích Cụ thể Case về DSN:

- Tổng quan

Để hình dung ra DSN như thế nào chúng tôi cũng xin điểm qua về công ty cho mọi người hình dung ra được rõ ràng.

Công ty Cổ phần Công Viên Nước Đầm Sen là Công ty TNHH Công Viên Nước đầm Sen được thành lập vào ngày 29/08/1998. Công ty được thành lập dựa trên liên doanh giữa Công ty Du lịch Phú Thọ – thuộc Tổng Công ty Du lịch Sài Gòn và Công ty Cổ phần Sài Gòn với số vốn ban đầu là 43,9 tỷ đồng hoạt động kinh doanh trong lĩnh vực cung cấp dịch vụ vui chơi giải trí – thể thao dưới nước và liên kết với Công ty Dịch vụ Phú Thọ đầu tư khai thác các trò chơi tại Công viên Văn hóa Đầm Sen.

Trang web: http://www.damsenwaterpark.com.vn/vn/

Nằm trong khu tổ hợp Công Viên Văn Hóa Đầm Sen. Công ty CP Công viên nước Đầm Sen là 1 nơi khá đắc địa khi nằm ngay ở trong trung tâm thành phố Hồ Chí Minh mà có nơi hoạt động vui chơi giải trí dưới nước rộng tới tận 3 ha duy nhất trong khu vực nội đô của TP Hồ Chí Minh. Nhìn vào bản đồ Google Map định vị Công viên nước Đầm Sen, ta có thể thấy rằng vị trí đắc địa như thế nào của khu công viên nước này. Với mật độ xung quanh rất dày đặc dân cư sinh sống thật sự hiếm có để có được 1 mảnh đất 3ha làm nơi vui chơi giải trí dưới nước như vậy. (Ảnh 8)

(Ngoài ra có khu vực Công viên nước Suối Tiên ở ngoại thành cũng làm về lĩnh vực như DSN, tuy nhiên khu này cách trung tâm 20-30Km ở quận 9, nên trong nội đô đi ra đây cũng khá khó khăn nếu chỉ để đi bơi tắm biển dành cho trẻ em).

Như vậy chúng ta có thể hiểu được rằng DSN gần như là 1 doanh nghiệp độc quyền về việc vui chơi giải trí ở dưới nước tại trung tâm Sài Gòn. Với việc kinh doanh mảng này có thể thấy rằng sẽ rất bền vững và không sợ thiếu khách do Sài Gòn mùa nóng quanh năm, không những thế vị trí địa lý đắc địa cũng như sản phẩm đặc biệt (bể bơi ống trượt…) cũng khó có thể thay thế được DSN trong nhiều năm nữa do quỹ đất để xây dựng được như DSN gần như là không có ở trong trung tâm Sài Gòn.

- Tình hình tài chính của DSN

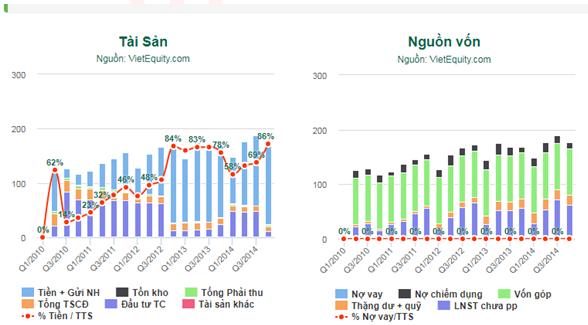

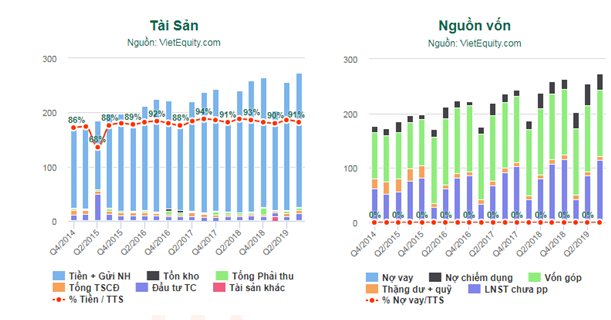

+ Cơ cấu tài sản và nguồn vốn của DSN: (Điểm cộng về sự an toàn) Nhìn chung chúng tôi đánh giá rất tốt (Ảnh 9-10), với nợ vay =0 trong rất nhiều năm, nên việc DSN tránh bị ảnh hưởng bởi yếu tố lãi suất tăng chóng mặt trong thời kỳ khủng hoảng rất tốt. Ngoài ra tài sản của DSN cũng giao động đến 70-90% cơ cấu chủ yếu đến từ tiền mặt và các tài sản thanh khoản cao.

Điều này đã liên tục được duy trì với DSN trong nhiều năm liền (có thể thấy biểu đồ trong vòng 10 năm liền của DSN).

Như vậy trong giai đoạn khủng hoảng duy trì 1 tài sản tốt (hầu như là tiền mặt) và không có nợ vay của DSN là 1 điểm rất đáng chú ý vì đó là 1 tài sản vô cùng an toàn. Ngoài ra, Book value (giá trị sổ sách của tài sản) duy trì trong giai đoạn 2011-2013 của DSN dao động ở vùng 160 tỷ.

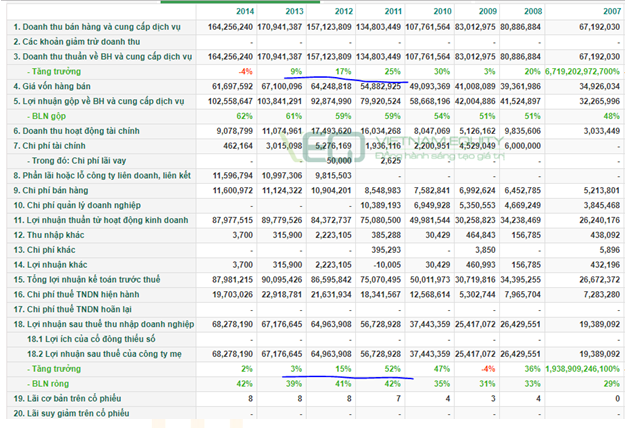

+ Tốc độ tăng trưởng doanh thu và lợi nhuận của DSN: (Ảnh 11)

Nhìn vào ảnh 11 chúng ta có thể thấy rằng sau năm 2011 tăng vô cùng ấn tượng so với năm 2010 (doanh thu tăng 25% và lợi nhuận tăng 52%) chủ yếu do DSN tăng giá vé vào cửa công viên nước. Thì trong giai đoạn 2011-2013, DSN không có sự tăng trưởng quá mạnh mẽ trong giai đoạn này (doanh thu tăng trung bình 13%/năm, lợi nhuận tăng trung bình 9%/năm). Bởi vì sự giới hạn về quy mô do khó thể mở rộng thêm diện tích để có thể tăng sản lượng của DSN mà khiến cho DSN khó tăng trưởng doanh thu, lợi nhuận là vì thế.

Tuy nhiên chính sự bền vững và mô hình liên tục tạo ra dòng tiền đều, với biên lợi nhuận gộp lên tới >60%/năm (biên lợi nhuận ròng >40%), cũng như việc gần như độc quyền về dịch vụ vui chơi giải trí dưới nước ở nội đô, nên dù cho DSN không tăng trưởng so với chính nó nhưng sự bền vững của nó bất chấp khủng hoảng cũng không khiến cho DSN có thể giảm tốc được tăng trưởng. Nhìn vào nền kinh tế như phân tích ở trên thì rõ ràng dù tăng trưởng chậm trong giai đoạn này nhưng DSN cũng vượt trội so với GDP nói chung (giai đoạn này GDP giảm tốc từ 6.24% xuống 5.45%).

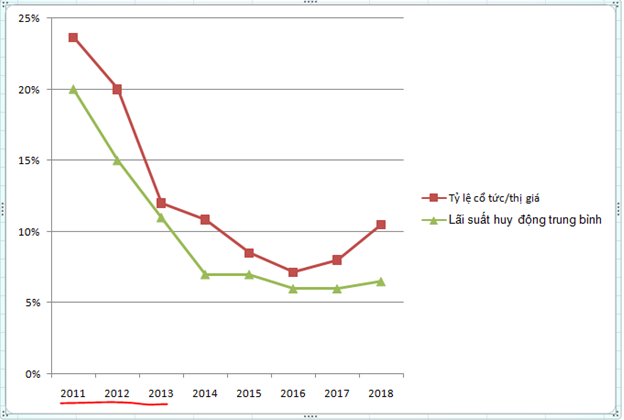

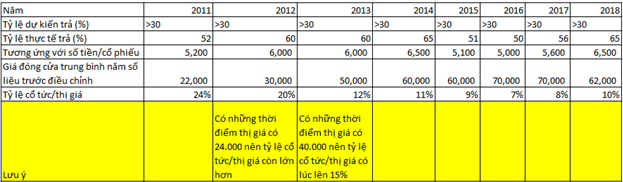

- Cổ tức của DSN trong các giai đoạn 10 năm (2010-2018).

Chúng tôi có liệt kê lại tỷ lệ cổ tức của DSN trong 10 năm qua (đặc biệt trong các năm 2010-2013) (Ảnh 12).

Lưu ý: Các con số chúng tôi tính 1 cách trung bình theo số liệu của chúng tôi tổng hợp được (Quý nhà đầu tư cần chi tiết tham khảo thêm ảnh số 13)

Nhìn vào ảnh số 12 chúng tôi vô cùng ấn tượng, với một thời kỳ mà lãi suất huy động đã có thời điểm lên gần 20% nhưng tỷ lệ trả cổ tức của DSN thực sự ấn tượng, nó đã đánh bại hoàn toàn lãi suất huy động trong giai đoạn đó.

+ Giai đoạn 2011 tỷ lệ cổ tức của DSN trên mệnh giá là 52%, còn trên thị giá trung bình là 24%, lãi suất huy động khoảng 20%

+ Giai đoạn 2012 tỷ lệ cổ tức của DSN trên mệnh giá là 60%, còn trên thị giá trung bình là 20%, lãi suất huy động khoảng 15%

+ Giai đoạn 2013 tỷ lệ cổ tức của DSN trên mệnh giá là 60%, còn trên thị giá trung bình là 12%, lãi suất huy động khoảng 11%.

+ Giai đoạn sau 2014-2018 này tỷ lệ cổ tức của DSN vẫn luôn duy trì > hơn lãi suất. Tuy nhiên giai đoạn 2014-2018 là giai đoạn mà các cổ phiếu tăng trưởng đã quay trở lại phục hồi sau 1 thời gian khó khăn nên dòng tiền giai đoạn này tập trung nhiều ở những cổ phiếu dạng tăng trưởng như thế. DSN mặc dù giá vẫn tăng nhưng so với thị trường lúc này đã thua so với nhiều cổ phiếu tốt như HPG, PNJ…

Kết luận: Phải nói rằng tỷ lệ trả cổ tức ấn tượng với tiền thật, giá trị thật của DSN đã giúp cho dòng tiền liên tục tìm đến DSN để làm nơi trú ẩn trong thời kỳ mà các cổ phiếu giảm tăng trưởng, lạm phát tăng phi mã và lãi suất huy động tăng liên tục, đặc biệt trong giai đoạn 2011-2013 đầy khó khăn.

- Định giá

Phải nói rằng trong những năm 2012 cơ hội mua được DSN phải nói thực sự tuyệt vời. Với book value giai đoạn đó khoảng 160 tỷ, vốn hóa cũng khoảng 160 tỷ (P/B=1). Trong khi đó tài sản của DSN khá sạch và giá trị. Cộng với tỷ lệ cổ tức rất tốt như chúng ta nói ở phần trên. Thực sư dòng tiền thông minh đã tìm ra cổ phiếu như DSN để đầu tư giai đoạn này hoàn toàn hợp lý. Đây chính là lúc mà những nhà đầu tư theo phương pháp đầu tư giá trị lên ngôi, trong khi những nhà đầu tư theo phương pháp tăng trưởng doanh thu, lợi nhuận lại khó khăn khi tìm ra cơ hội.

Kết luận: Qua bài học của DSN chúng ta có thể hình dung ra 1 tương lai với 1 doanh nghiệp nào đó tương tự sẽ là báu vật khi thị trường chứng khoán khủng hoảng như những năm 2011-2013. Chính những dòng tiền thông minh, những người luôn luôn đi tìm những cơ hội bất kể thị trường khó khăn như thế nào? Đã hưởng một thành quả xứng đáng. Chính chúng tôi qua bài học của DSN cũng luôn tự nhủ mình rằng thị trường chứng khoán luôn luôn có những cơ hội bất chấp điều kiện vĩ mô có xấu đến như nào? Lạm phát có cao như sao? Khủng hoảng kinh tế có xấu đến mức độ nào?…. Trong bất kỳ thị trường nào chúng ta cũng cần phải lạc quan, kiên nhẫn, và chăm chỉ để có thể tìm được những “bông hoa trên sa mạc”.

Bài viết này, chúng tôi mạn phép chia sẻ một cơ hội đầu tư khi thị trường đỏ lửa. Doanh nghiệp có thể không tăng trưởng quá nhiều, nhưng có những đặc điểm để khiến những nhà đầu tư tinh ý tìm hiểu và hưởng lợi. Trong tình hình thế giới có nhiều biến động như hiện nay, tìm nơi trú ẩn an toàn cho dòng tiền luôn là yêu cầu trên hết.

Trong quá khứ, DSN là một doanh nghiệp có thị giá tăng rất ấn tượng khi thị trường đi xuống. Những đặc điểm tốt ấy vẫn được duy trì đến bây giờ và vẫn còn khả năng duy trì trong tương lai. Với mong muốn giúp đỡ nđt, team chúng tôi muốn đưa những bài học về những cổ phiếu tốt trong quá khứ đến quý vị, và DSN là một trong những cổ phiếu như vậy.

=====================================================================

Phụ lục đọc thêm: DSN còn gì trong tương lai trong những năm sau 2019 này. Vậy những điều ấy còn có thể xảy ra trong tương lai không?

Theo đánh giá của chúng tôi qua BCTC các năm và update số liệu đến Q3/2019, có thể thấy những ưu điểm của DSN vẫn bảo toàn:

- Không vay nợ. (Nếu có khủng hoảng không sợ lãi suất cho vay lên cao)

- Tiền mặt gửi ngân hàng lớn. (Đủ trả cổ tức dài hạn cho cổ đông)

- Cổ tức cao (tỷ lệ giao động khoảng 10%/năm)

- Doanh thu và lợi nhuận tăng trưởng nhẹ, BLNR thường xuyên ở mức trên 40%. (Vẫn duy trì được lợi thế cạnh tranh vốn có như thời 2011-2013).

Trong tình hình mảng dịch vụ đầy màu mỡ đang được nhiều ông lớn nhòm ngó, thì Đầm Sen vẫn mang trong mình thế mạnh. Là công viên nước lớn, lâu đời cùng nhiều trò chơi lớn, Đầm Sen dường như không có đối thủ với vị trí đắc địa tại Q11. Với việc lợi tức của DSN vẫn đang giao động tầm khoảng 10%/năm hiện tại vẫn lớn hơn lãi suất huy động ngân hàng là 7%/năm. Tuy nhiên, với điều kiện kinh tế vĩ mô vẫn chưa phải quá xấu như thời 2011-2013 thì có vẻ như tỷ lệ cổ tức của DSN vẫn chưa phải quá thực sự hấp dẫn dòng tiền (Hiện nay có nhiều doanh nghiệp huy động trái phiếu lãi suất cũng tầm 11%/năm). Chính vì vậy, có lẽ giai đoạn này và sau nữa nếu như DSN vẫn giữ tỷ lệ lợi tức khoảng 10%/năm chúng tôi cho rằng DSN sẽ khó để thu hút được dòng tiền. Nếu như thị trường có xảy ra khủng hoảng, lạm phát tăng cao, lãi suất tăng cao như những năm trước thì chúng tôi cần DSN giảm thị giá trên sàn xuống (thị giá đang là 60.000đồng/cổ phiếu) khoảng 20-30% nữa so với bây giờ để có thể cho tỷ lệ lợi tức/năm của DSN trở nên hấp dẫn hơn. (Lơi tức/năm Lên tầm khoảng 15-20%/năm).

-Link room telegram miễn phí: https://t.me/cknuocmam

-Link dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu/

—–TEAM LÃNG TỬ BUÔN NƯỚC MẮM TỔNG HỢP VÀ PHÂN TÍCH—–