DXG đã có đà tăng giá mạnh từ vùng 15.x lên 19.x trước khi điều chỉnh về 18.x như hiện tại. Câu hỏi đặt ra là liệu trong nhịp điều chỉnh tới thì DXG còn đáng chú ý hay không? Dư địa tăng giá của cổ phiếu còn nhiều không và định giá bao nhiêu là xứng đáng với DXG sau khi ra bctc quý 2?

Trước tiên chúng tôi sẽ đi phân tích qua các điểm đáng chú ý trên bctc quý 2 vừa công bố và sau đó sẽ bóc tách tiềm năng của công ty trong 2 quý cuối năm.

I. Điểm nhấn trên BCTC Q2-2023

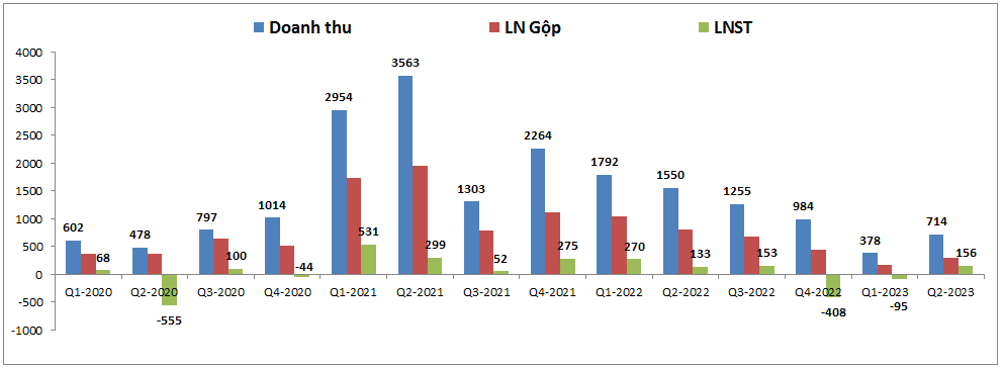

Đầu tiên chúng ta điểm qua kết quả kinh doanh công ty đạt được trong quý 2. Về doanh thu, công ty ghi nhận doanh thu 714 tỷ đồng, giảm 54% yoy, Lợi nhuận sau thuế đạt 156 tỷ đồng, tăng 17.3% yoy. (Hình 1)

Dù cho doanh thu giảm mạnh nhưng lợi nhuận sau thuế của công ty vẫn tăng trưởng so với cùng kỳ là do một số lý do sau:

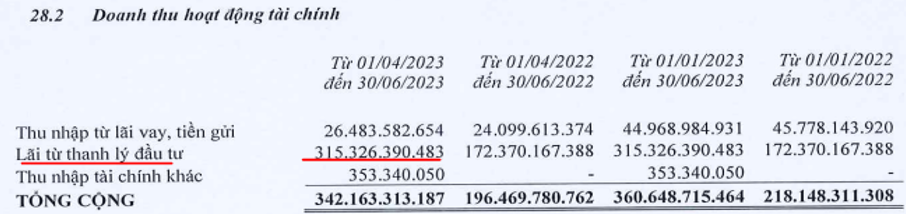

- Thứ nhất đó là do lợi nhuận thuần hoạt động tài chính tăng từ 80 tỷ đồng lên 182 tỷ đồng, tức tăng 102 tỷ đồng nhờ hoạt động thanh lý đầu tư (Hình 2)

- Thứ 2 là chi phí quản lý doanh nghiệp giảm khá mạnh từ 272 tỷ cùng kỳ 2022 xuống còn 100 tỷ, tức giảm 172 tỷ đồng. Nguyên nhân giảm mạnh là do công ty đã tiến hành tái cấu trúc toàn bộ nhân lực sau giai đoạn khó khăn. Cắt giảm nhiều nhân lực, tinh gọn bộ máy nhân lực và chuyển nhiều nhân viên từ nhân viên chính thức xuống thành cộng tác viên để giảm chi phí, vượt qua giai đoạn khó khăn trước mắt.

- Thứ 3 là trong quý 2-2022 khoản lợi ích cổ đông thiểu số chiếm đến nửa lợi nhuận sau thuế của công ty trong khi quý 2-2023 gần như là công ty không phải chia sẻ lợi ích cho cổ đông thiểu số. Việc này là do các dự án hạch toán của công ty có tỉ lệ chia sẻ lợi ích khác nhau.

Dù kết quả kinh doanh so với cùng kỳ là không có nhiều ấn tượng nhưng nếu nhìn lại quá trình hơn 2 năm gần đây thì quý 2-2023 lại là quý đầu tiên doanh thu của công ty tăng trở lại nếu so với quý liền trước đó. Trước đó công ty đã trải qua liên tục 6 quý doanh thu và lợi nhuận gộp suy giảm so với quý liền trước. Đây là tín hiệu đáng để chú ý và là gợi ý để phân tích tiềm năng các quý tới xem liệu công ty có thể phục hồi dần được không.

Ngoài kết quả kinh doanh trên báo cáo tài chính còn một số điều đáng chú ý. Cụ thể như:

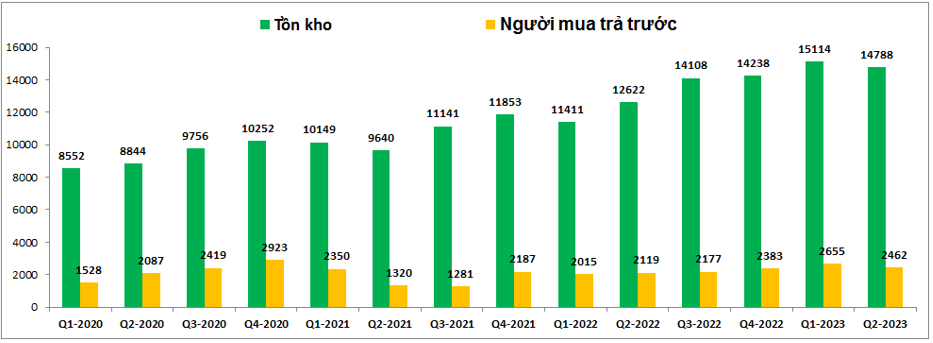

- Về hàng tồn kho và khoản người mua trả trước, tuy trong bctc quý 2 có giảm so với quý gần nhất là quý 1-2023 do bàn giao dự án, nhưng xu hướng chung là 2 khoản này vẫn tăng khá tốt trong xu hướng dài hạn các năm gần đây. (Hình 3)

Với tồn kho cùng cục người mua trả trước vẫn duy trì được xu hướng là điều tốt giúp cho doanh thu và lợi nhuận của công ty trong ngắn hạn không bị quá xấu nhờ vào các dự án bán được hàng trước đó tới thời gian bàn giao giúp công ty đạt doanh thu và lợi nhuận.

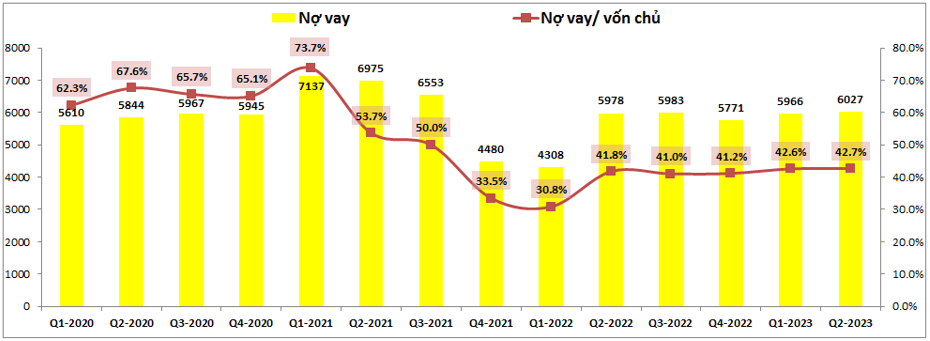

- Về nợ vay, trong khoảng hơn 1 năm nay DXG vẫn duy trì mức nợ vay và tỉ lệ nợ vay/VCSH trong khoảng 6,000 tỷ đồng và 42%. Đây là mức trung bình so với các doanh nghiệp BĐS và hiện tại lãi vay đang trong xu hướng giảm cũng giúp cho chi phí lãi vay của DXG không bị tăng lên như các quý gần đây nữa. (Hình 4)

Chúng tôi cho rằng áp lực nợ vay cũng như trả gốc trái phiếu với DXG là không nhiều và sẽ giảm bớt trong thời gian tới. Cụ thể với trái phiếu, giá trị đáo hạn còn lại trong năm 2023 là 50 tỷ và 2024 là 523 tỷ đồng. Tuy nhiên trong thời gian tới DXG sẽ tiến hành phát hành cổ phiếu cho cổ đông và phát hành riêng lẻ để thu về hơn 2,000 tỷ đồng phục vụ cho các hoạt động của công ty, qua đó giảm bớt áp lực về dòng tiền cho công ty.

II. Các dự án chính và tiềm năng 2023

Ngoài các điểm đáng chú ý trên báo cáo tài chính của công ty chúng ta còn cần update qua về tình hình các dự án chính của công ty cũng như những hoạt động sẽ ảnh hưởng tới doanh nghiệp trong tương lai các quý tới. Hiện tại nhờ vào lượng dự án gối đầu khá lớn nên trong năm nay việc hạch toán các dự án như Opal Skyline ( đã bán hàng 100% ) và một phần của Gem Sky World sẽ giúp DXG vẫn đạt doanh thu và lợi nhuận tốt. Dưới đây là một số thông tin chính về các dự án mà chúng tôi tổng hợp:

- Gem Sky World: dự án có quy mô 92.2ha tại Long Thành, Đồng Nai với khoảng 4,026 sản phẩm và hiện dự án đã bán được trên 65% sản phẩm, bàn giao được khoảng 40% sản phẩm. Dự án sẽ tiếp tục được bán và bàn giao tiếp trong các quý tới và còn đóng góp được trong dài hạn cho công ty.

- Opal Skyline: Dự án nằm tại Bình Dương với quy mô 1,02ha với 1,585 sản phẩm chung cư. Dự án đã cất nóc vào 6/2022, bán hết 100% sản phẩm và bàn giao vào quý 3-4 năm 2023 để đóng góp chính vào doanh thu, lợi nhuận cho công ty.

- Opal Boulevard: Dự án cũng nằm tại Bình Dương với hơn 1,463 căn hộ và được bàn giao từ Q4-2022 sang đầu 2023

- Gem Riverside: Dự án có tổng diện tích 6.7ha tại Q2 – HCM ( Nay là TP. Thủ Đức ). Sau khi được lãnh đạo thông tin tại đại hội cổ đông 2023 rằng pháp lý cơ bản của dự án đã được thông qua. Gần đây dự án được thông qua về việc thống nhất tiền sử dụng đất cho dự án. Các bước tiếp theo về pháp lý sẽ là thẩm định thiết kế và cấp giấy phép xây dựng. Đây là các bước quan trọng nhất của một dự án để có thể triển khai và mở bán cho tương lai. Pháp lý đối với 1 dự án BĐS là quan trọng nhất nên trong thời gian gần đây các tin tức này hỗ trợ khá nhiều cho cổ phiếu trong ngắn hạn. Dự kiến nếu các thủ tục pháp lý diễn ra theo đúng quy trình dự kiến thì khoảng giữa 2024 dự án có thể được cấp giấy phép xây dựng và khởi công dự án.

- Gem Premium: Dự án hiện cũng chưa có nhiều thay đổi so với update gần nhất. Công ty vẫn đang thâu tóm các lô đất lân cận để mở rộng quy mô và sau đó sẽ tách nhỏ thành từng phần để dễ dàng hoàn thành pháp lý cũng như triển khai trong các năm tới. Dự kiến phải từ 2024-2025 mới có thể mở bán được.

Như vậy với thông tin chúng tôi update trên thì trong năm 2023 doanh thu và lợi nhuận chính của DXG sẽ phụ thuộc chính vào 2 dự án là Gem sky world tiếp tục hạch toán và Opal skyline bắt đầu bàn giao dự án chung cư với hơn 1,585 sản phẩm từ quý 3-4.

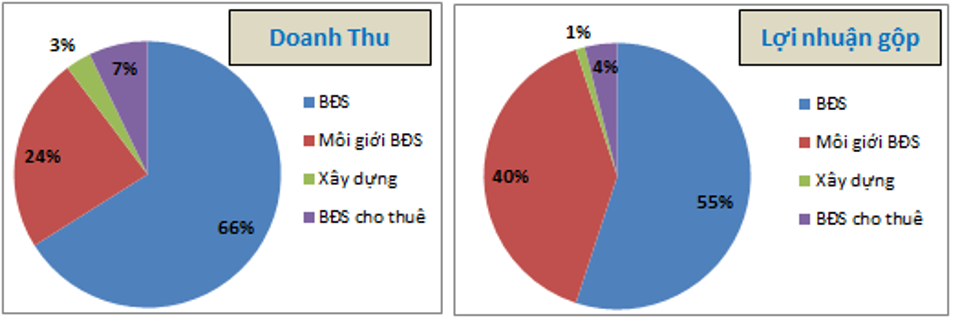

Ngoài mảng BĐS đóng góp chính vào doanh thu và lợi nhuận cho DXG thì mảng môi giới BĐS cũng là mảng có đóng góp lớn tiếp theo. Cụ thể sau 6 tháng đầu năm mảng môi giới BĐS đóng góp 24% tỉ trọng doanh thu và 40% tỉ trọng lợi nhuận gộp cho công ty. (Hình 5)

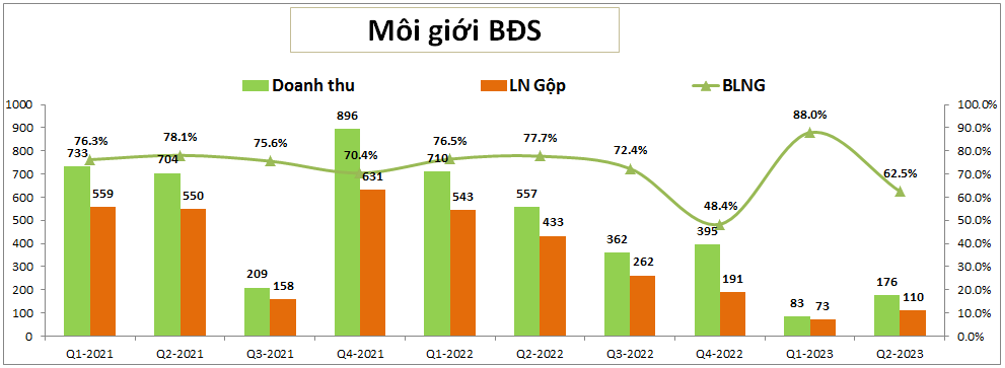

Trong quý trước chúng tôi cũng có nói ngành môi giới BĐS đang trong giai đoạn khó khăn nhất khi mà thanh khoản trong thị trường BĐS gần như đóng băng, công ty phải tiến hành cắt giảm rất nhiều nhân lực hoặc chuyển từ nhân viên chính thức thành cộng tác viên để cắt giảm các chi phí. Hiện tại trong quý 2 chúng ta đã thấy các tín hiệu tích cực hơn chút xuất hiện dù vẫn còn rất xa để có thể trở lai được như giai đoạn cuối 2021 và đầu 2022.

Tín hiệu tích cực đầu tiên đó là doanh thu và lợi nhuận trong quý 2-2023 đã tăng trở lại so với quý 1-2023 và khả năng rất cao đáy kết quả kinh doanh của mảng môi giới BĐS sẽ xảy ra tại Q1-2023. (Hình 6)

Tiếp theo là trên thị trường BĐS hiện tại đang có xu hướng dù giá chưa hồi phục được nhiều so với vùng đáy nhưng thanh khoản giao dịch đã tăng lên khá nhiều, qua đó sẽ giúp mảng môi giới hồi phục trở lại vì khi có thanh khoản thì các khoản hoa hồng sẽ tăng trở lại. Về thanh khoản thị trường BĐS tăng trở lại nhờ các động lực như:

- Hiện tại nhà nước đang tiến hành hạ lãi suất và hỗ trợ nền kinh tế qua đó tạo niềm tin rằng thị trường BĐS cũng sẽ tạo đáy và sớm hồi phục trở lại. Vì vậy nhiều nhà đầu tư đã sẵn sàng xuống tiền hơn với các BĐS có tiềm năng tăng giá sớm và đang ở vùng giá chiết khấu khá tốt. Từ đó giúp cho thanh khoản thị trường tăng lên

- Thị trường vốn ổn định giúp cho các công ty BĐS vượt qua giai đoạn khó khăn về vốn và dần trở lại để tiếp tục ra hàng các dự án, nhất là các dự án phục vụ nhu cầu thực với mức giá mềm hơn trước đó. Điều này giúp cho nhiều nhà đầu tư có vốn tự có và có nhu cầu mua nhà sẽ sẵn sàng xuống tiền khi thị trường đã ổn dần trở lại.

Như vậy với những điều trên thì chúng ta có thể kỳ vọng mảng môi giới BĐS sẽ tiếp tục phục hồi trong 2 quý tới của năm 2023. Tuy nhiên mức phục hồi theo chúng tôi là chưa thể nhanh được và vẫn là thấp hơn so với cùng kỳ.

III. Tổng kết và định giá

Với những phân tích báo cáo tài chính cùng tiềm năng doanh nghiệp ở trên chúng ta có thể thấy rằng trong 2 quý cuối năm 2023 DXG sẽ khá sáng với việc hạch toán 2 dự án lớn là Gem Sky World và Opal Skyline và mảng môi giới BĐS dần hồi phục.

Về động lực tăng giá cho cổ phiếu trong thời gian tới theo chúng tôi sẽ đến từ 2 yếu tố chính là DXG có lượng dự án lớn sẽ được hạch toán 2 quý tới và vẫn còn các dự án gối đầu khá tốt. Thứ 2 là dự án Gem Riverside được tháo gỡ nút thắt về pháp lý qua đó giúp cho giá trị dự án tăng lên rất nhiều nhờ vị trí đắc địa và diện tích lớn sẽ được triển khai trong năm tới nếu tiến độ đảm bảo. Như vậy DXG là một trong ít các công ty BĐS có các dự án gối đầu khá tốt để hạch toán trong giai đoạn khó khăn tới của ngành BĐS và đây là điểm cộng cho công ty trên thị trường.

Về định giá, hiện DXG đang giao dịch ở vùng giá 19.x tương ứng mức P/B khoảng 1.3 lần và đây là mức sát với mức P/B trung bình trong 3 năm gần đây. Chúng tôi cho rằng với những kỳ vọng về sự hồi phục của ngành BĐS cùng với những chuyển biến tốt trong pháp lý dự án và có các dự án gối đầu trong tương lai thì DXG có thể sẽ tăng được tiếp trong các quý tới. Ngắn hạn diễn biến giá sẽ khó nói vì mức giá đã phù hợp với ngắn hạn còn với định giá cho cả năm 2023 chúng tôi nâng định giá so với báo cáo gần nhất lên mức khoảng 22-23k/cp.