Với tình hình Covid ngày càng diễn biến phức tạp, những phiên cuối tháng 7 vừa qua thực sự là cơn ác mộng với những nhà đầu tư cầm cổ phiếu trong tài khoản. Làn sóng Covid đầu tiên đi qua để lại vô vàn báo cáo xấu, thì làn sóng thứ 2 đang đến lại gây ra hoang mang cho nhà đầu tư. Đối với tiêu chí chọn cổ phiếu thời điểm này, chúng tôi vẫn giữ nguyên các quan điểm của mình:

- Nền tảng tài chính tốt, tiền mặt nhiều, không vay nợ hoặc có tỉ lệ an toàn vay cao.

- Ngành nghề duy trì ổn định cung và cầu – bất chấp, hoặc ít ảnh hưởng cho đến không liên quan covid-19, hoặc hưởng lợi trên 1 nền core chính vốn đã mạnh sẵn. Covid-19 như 1 chất xúc tác làm công ty mạnh hơn.

- Có chính sách cổ tức tiền mặt ổn là điểm cộng lớn.

- Duy trì 1 kỷ luật cần có. Chỉ giải ngân khi thị trường điều chỉnh, bỏ qua khi thị trường tăng đồng loạt 1 cách điên cuồng.

- Chiết khấu rẻ thì mua, giá fair thì bỏ, hơi mắc tí thì kệ. Kiên nhẫn chờ đợi đến thời cơ thích hợp. Việc định giá này trở nên phức tạp hơn nhiều với covid-19, do có nhiều biến số không dự báo được timing chính xác, chính vì vậy cần phải tính toán thật kĩ lưỡng và không thể xuề xòa.

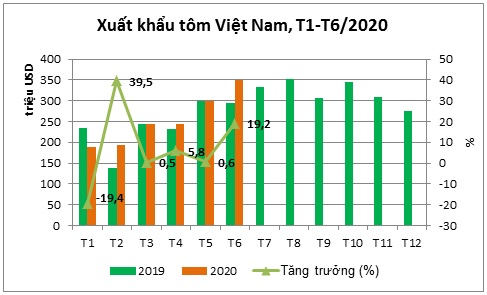

Trong giai đoạn Q2 vừa qua, những ngành nghề rất rõ ràng như CNTT, những ngành được hưởng lợi bởi giá dầu thì có một vài ngành nghề tốt hơn dự kiến của chúng tôi. Đó là ngành thủy sản, và cụ thể là mảng xuất khẩu tôm. Tính riêng trong tháng 6, XK tôm Việt Nam đạt 349,9 triệu USD (Hình 1), tăng 19,2% so với con số cùng kì 2019. Lũy kế 6T/2020 thì đạt 1,5 tỷ đô, tăng 5,7% yoy theo VASEP. Đây quả thực là những con số ngoài kì vọng của chúng tôi trong bối cảng Covid vẫn còn tiếp diễn rất phức tạp ở các thị trường chính hiện nay.

Để nói về XK tôm thì chúng tôi không thể không xem xét đến FMC. Chúng tôi đã phân tích rất kỹ mã này trong báo cáo trước của mình: https://bit.ly/2A5ahqx . Trong bài viết lần này chúng tôi sẽ cập nhật hoạt động SXKD trong Q2 của doanh nghiệp và tìm cơ hội giải ngân trong mùa sale off lần thứ 2 trong năm này.

1. Tình hình sản xuất kinh doanh Q2/2020

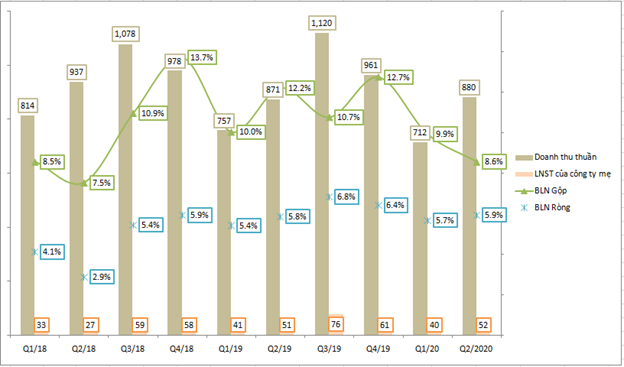

Báo cáo tài chính mới nhất của FMC, công ty này ghi nhận mức tăng trưởng rất thấp. Cụ thể, doanh thu trong Q2 (Hình 2) đạt 880 tỷ đồng (+1% yoy), LNST đạt 52,1 tỷ đồng (+2%). Dù biên lãi ròng vẫn đang khá ổn định ở mức dưới 6%, biên lãi gộp lại đang có xu hướng giảm về mức thấp nhất 2 năm gần đây, chỉ đạt 8,6% bởi giá vốn hàng bán tăng đến 4,3% so với cùng kỳ.

Theo VASEP, con số xuất khẩu tôm tăng trưởng khá tốt trong bối cảnh dịch bệnh với 2 thị trường chủ chốt là Mỹ và Trung Quốc với mức tăng trưởng lần lượt 29% và 23%. Nhật Bản cũng có mức tăng trưởng nhẹ trong 6 tháng đầu năm qua, đạt 2% so với cùng kỳ. Trong top 4 thị trường lớn nhập khẩu tôm của Việt Nam thì EU là khu vực duy nhất giảm tỷ trọng với mức giảm 7% so với năm ngoái. Trong thời đỉnh dịch mà số liệu xuất khẩu tôm tốt như vậy thì chúng tôi cho rằng những tháng tiếp theo con số còn tăng trưởng hơn nữa.

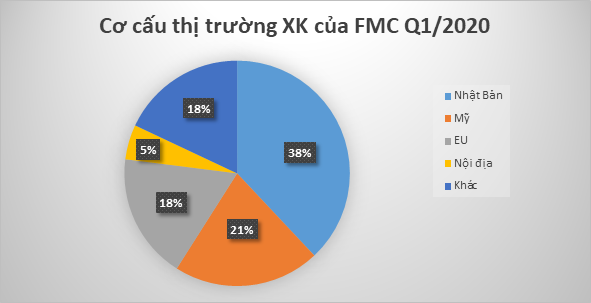

Bởi chủ yếu chúng ta xuất khẩu sang Mỹ và Trung Quốc – 2 thị trường không phải là trọng yếu của FMC nên công ty mới ghi nhận doanh thu không có nhiều đột biến so với cùng kỳ. Nhìn vào biểu đồ cơ cấu XK (Hình 3) doanh thu theo thị trường Q1/2020 thì chủ yếu FMC xuất khẩu sang Nhật bản với tỷ trọng cao nhất, Mỹ và EU có tỷ trọng tương đương. Chúng tôi chưa có thông tin cụ thể tỷ trọng cho Q2, nhưng nhìn vào kết quả kinh doanh thì ước tính cơ cấu cũng không có sự thay đổi đáng kể nào.

Bên cạnh đó, chúng ta không thể bỏ qua thông tin EVFTA có khả năng được thông qua ngay trong năm 2020. Tuy vậy, FMC không quá lạc quan vào thị trường này dù đã tấn công vào từ năm 2015 bởi những khách hàng lớn gặp khó khăn nên lấy hàng chậm hơn dự kiến. Hiệp định EVFTA mở ra sẽ khiến ngành tôm mở ra cạnh tranh rất lớn, nhưng bù lại lại yêu cầu cao về cả chất lượng với kỹ thuật. Bên cạnh đó, chúng tôi cho rằng FMC sẽ khó cạnh tranh được với Ecuador tại thời điểm hiện tại trên thị trường EU dù chúng ta đã tham gia vào thị trường này từ lâu. Vì thế, chúng tôi nhận định rằng việc chuyển hướng dần ra khỏi Châu Âu sẽ là một bước đi đúng trong thời điểm này.

Đầu năm 2020, FMC đã mở rộng vùng nuôi tôm với diện tích 81ha ngay cạnh vùng nuôi tôm cũ, nâng tổng diện tích nuôi trồng lên 270ha. Như vậy, với việc phần lớn chi phí đến từ giá tôm, việc tự chủ tôm từ vùng nuôi từ 20% lên 30% được kì vọng sẽ làm giảm giá vốn cho doanh nghiệp. Trong Q2 vừa qua, FMC đã hoàn thành công tác nuôi thả giống tại vùng nuôi này, dự kiến đến tháng 10/2020 sẽ thu hoạch và cải thiện biên lãi gộp từ giai đoạn này. Tuy nhiên vì mới tự chủ được tối đa 30% nên công ty sẽ còn chịu nhiều rủi ro từ giá cả đầu vào trong tương lai.

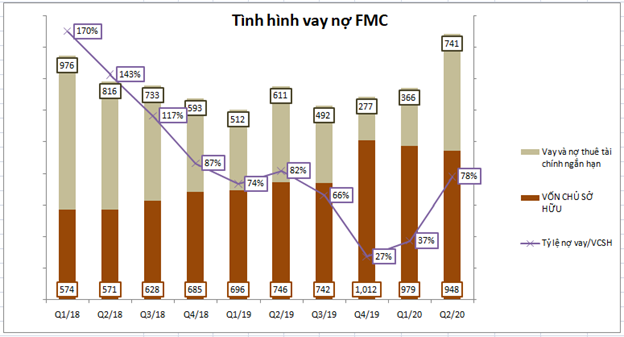

Cũng trong Q2 vừa qua, FMC tăng mạnh tỷ trọng nợ vay ngắn hạn/VCSH (Hình 4), lên đến 78% trong khi quý trước chỉ có chưa đến 40%. Đối chiếu lên phần tài sản ngắn hạn, chúng tôi nhận thấy công ty cũng mua vào rất mạnh hàng tồn kho, chủ yếu là nguyên vật liệu, cụ thể ở đây là tôm.

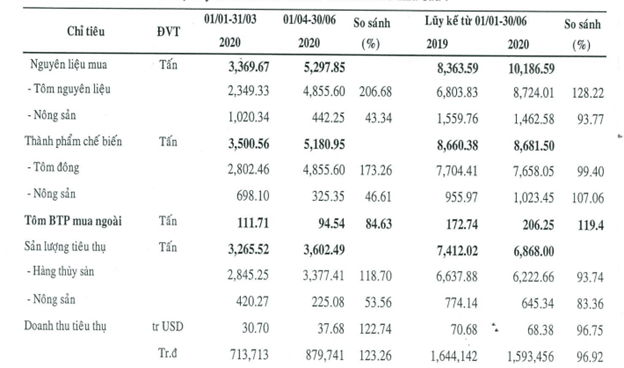

Theo báo cáo của công ty, trong Q2 này công ty chủ động mua mạnh tôm nguyên liệu, đạt 4.855 tỷ đồng, gấp đôi so với 3 tháng đầu năm. Hàng thủy sản mua ngoài cũng tăng 18,7% so với giai đoạn đầu năm. (Hình 5)

Theo chúng tôi, có 2 lý do để FMC gia tăng tỷ trọng tôm trong hàng tồn kho.

Một là, đầu năm 2020, kho lạnh 6.000 tấn của FMC đã đi vào hoạt động, giúp công ty chủ động trong công tác lưu trữ hàng tồn kho và cắt giảm các chi phí lưu kho. Với việc kho lạnh đi vào hoạt động, tổng công suất kho lạnh đã lên đến 10.000 tấn, gấp đôi so với cùng kỳ nên việc chủ động mua hàng giá tốt để tích trữ là điều có thể thấy được.

Hai là, Q3 được kỳ vọng là quý cao điểm doanh thu, nên việc chủ động mua tích trữ hàng tồn kho giá thấp thời điểm này là hoàn toàn hợp lý. Trái lại với nhiều ý kiến cho rằng giá tôm sẽ giảm mạnh trong Q2 này, giá tôm thực tế vẫn đang hoàn toàn ở mức ổn định và sẽ dần tăng trở lại từ đầu Q3. Cơ sở cho dự đoán giá tôm sẽ được duy trì ở mức tốt ngay Q3 – sớm hơn 1 tháng so với 2 năm gần đây là do tồn kho các thị trường lớn như EU, Hoa Kỳ, Nhật Bản không nhiều trong khi các cường quốc nuôi tôm như Trung Quốc, Ấn Độ đều đang lao đao về dịch bệnh. Vì thế, với việc kiểm soát tốt dịch bệnh, cũng như nguồn cung tôm trong nước đang ổn định, chúng tôi cho rằng 3 tháng tới đây sẽ là bước bứt phá mạnh mẽ của thị trường tôm Việt Nam, trong đó có FMC. Vì thế, việc vay thêm các khoản nợ ngắn hạn để tích trữ hàng giá rẻ là bước đi rất hợp lý của lãnh đạo công ty trong thời điểm này.

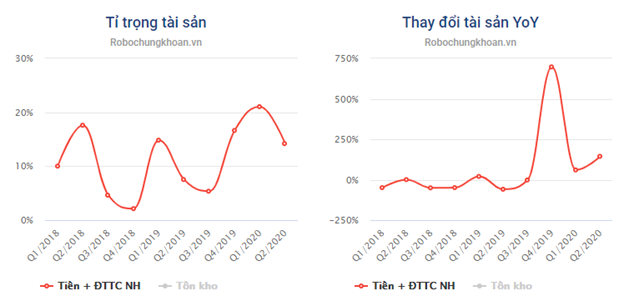

Ngoài ra, một trong những điểm nhấn trong báo cáo là công ty vẫn tiếp tục duy trì tỷ lệ tiền mặt và đầu tư ngắn hạn khá cao. Kết quả là doanh thu tài chính trong Q2/2020 đạt 11 tỷ, tăng gấp đôi so với cùng kỳ 2019. Với việc tiếp tục duy trì khoản tiền lớn như hiện nay, chúng tôi cho rằng FMC sẽ tiếp tục ghi nhận doanh thu tài chính trong Q3 tốt như thời gian vừa qua. (Hình 6)

Như vậy, tình hình kinh doanh trong Q2/2020 của FMC so với cùng kỳ thì không có nhiều tăng trưởng, nhưng nếu so với tình hình chung của các doanh nghiệp trên sàn thì rõ ràng FMC là một trong những case hiếm hoi vẫn ghi nhận kết quả khả quan. Câu chuyện của FMC nằm ở quý 3, khi mà doanh thu tăng trưởng ước tính tăng trưởng khả quan bất chấp dịch và sẽ tự chủ được khoảng 30% nguyên liệu tôm đầu vào, giúp cải thiện biên lãi gộp tốt hơn so với Q2 vừa qua. Để làm được mục tiêu này, công ty đã phải vay thêm nợ ngắn hạn để bổ sung hàng tồn kho phục vụ quý cao điểm sắp tới. Đây là một bước đi khá phù hợp, bởi nguồn cung cho thị trường lớn như Châu Âu, Mỹ đều đang phải vất vả chống đỡ với Covid còn Việt Nam thì các hoạt động kinh doanh đang dần trở lại bình thường. Vì thế chúng tôi tin Q3 này sẽ là thời điểm bùng nổ của FMC trong khi các nhóm ngành khác vẫn đang trong giai đoạn khó khăn của mình.

2. Kế hoạch kinh doanh và định giá

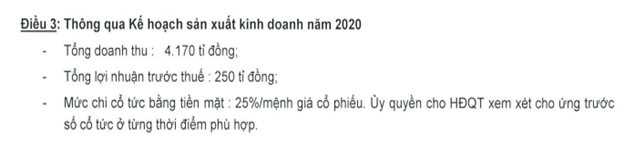

FMC đã đặt kế hoạch tương đối thận trọng cho năm 2020 với LNTT là 250 tỷ – một mức tăng trưởng nhẹ, chỉ 6% so với cùng kỳ. Với tổng doanh thu kì vọng ở mức 4.170 tỷ thì 6 tháng đầu năm công ty đã hoàn thành khoảng 40% kế hoạch. Đây là một con số phù hợp, bởi nửa cuối năm mới là thời điểm bùng nổ của công ty tôm này nhất là trong bối cảnh dịch bệnh đang ngày càng khó chịu đối với các quốc gia xuất khẩu tôm khác như Trung Quốc, Ấn Độ hay Ecuador.

Công ty cũng tiếp tục trả cổ tức bằng tiền mặt là 25%, tương đương mỗi cổ phiếu nhận 2.500 đồng, tương đương lợi tức khoảng 10%. Để chi trả cổ tức thì công ty sẽ chi ra khoảng 123 tỷ đồng. Đây không phải là con số có thể làm khó doanh nghiệp này khi họ thường xuyên cất giữ trong két khoảng 280 tỷ đồng. (Hình 7)

Về kĩ thuật, ngoại trừ hôm bị bán tháo cả thị trường bởi thông tin Covid quay trở lại lần thứ 2 thì FMC đang quay trở lại vùng nền thời gian trước dịch. Chúng tôi cho rằng với tình hình kinh doanh tích cực trong Quý tới, cộng thêm giá đang chiết khấu về vùng khá hấp dẫn, chúng tôi cho rằng nhà đầu tư có thể tích lũy cổ phiếu này trong các nhịp giảm của thị trường chung.

Định giá chi tiết: Lưu hành nội bộ cho khách hàng.

———-Team LTBNM tổng hợp và phân tích ————-