Trong báo cáo cũ, chúng tôi có nhắc đến việc chờ báo cáo Q3, tuy nhiên với lượng khách hàng lớn, chúng tôi đã khuyến nghị mua sớm để giữ vị thế đẹp nhất có thể. Những điểm nổi bật trong báo cáo Q3 có thể kể đến việc HBC duy trì dòng tiền kinh doanh khá tốt so với giai đoạn trước, các khoản mục tồn kho và người mua trả tiền trước đều tăng tốt, thậm chí theo đánh giá của chúng tôi là đủ cho 1 năm 2022 không thiếu việc làm.

Tuy báo cáo tốt như vậy, nhưng thị giá của doanh nghiệp này đã tăng lên gấp đôi, trong khi báo cáo Q4 mới ra lại chưa đáp ứng được kì vọng của chúng tôi vào công ty này nên chúng tôi khuyến nghị BÁN, chờ đợi HBC nói riêng, ngành xây dựng nói chung khẳng định sự chuyển mình tích cực hơn. Vì vậy, trong báo cáo phân tích nhanh này, chúng tôi sẽ điểm qua báo cáo Q4 của HBC, cũng như những khuyến nghị cho mã cổ phiếu này trong giai đoạn tới.

I. KQKD Q4/2021 và cả năm HBC

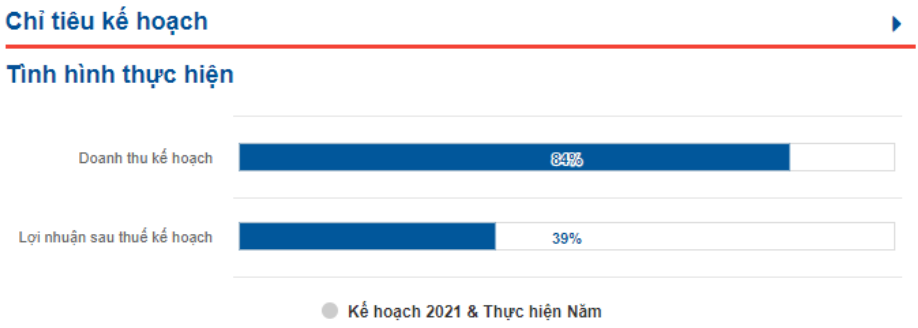

Kết thúc năm 2021. HBC ghi nhận 11.355 tỷ đồng doanh thu thuần tăng, trưởng nhẹ 1,2% so với cùng kỳ. LNST cũng tăng trưởng, đạt 92,4 tỷ (14,1% yoy). Tuy có dấu hiệu tăng trưởng trở lại, nhưng so với giai đoạn đỉnh cao của ngành xây dựng thì có lẽ khoảng cách còn khá xa. BLN ròng cũng khá thấp, chỉ đạt 0,9% – tương đương con số của năm 2020. Như vậy, HBC chưa thể hoàn thành kế hoạch năm, có lẽ một phần do dịch Covid kéo dài làm ảnh hưởng đến hoạt động kinh doanh của doanh nghiệp này. (Hình 1)

Tuy vậy, xét trong ngành xây dựng thì việc liên tục trúng thầu cũng như cắt giảm nợ vay mạnh mẽ đã giúp HBC quay đầu trở thành công ty dẫn đầu ngành về doanh thu. (Hình 2)

Xét riêng trong Q4 – quý đầu tiên sau khi trở lại trạng thái bình thường mới, tình hình HBC cũng chưa có nhiều khả quan. Doanh thu quý đạt 3.819,5 tỷ, tăng trưởng 20% yoy. LNST tăng mạnh 97%, đạt 19 tỷ đồng. Tuy vậy, biên lãi ròng lại khiêm tốn khi chỉ ghi nhận 0,5%, khá tương đồng so với cùng kỳ. Lí do những quý gần đây biên lãi ròng giảm mạnh là do chi phí quản lý doanh nghiệp – chủ yếu là chi phí nhân viên – ngày càng chiếm tỷ trọng cao đã bào mòn lợi nhuận doanh nghiệp này. (Hình 3)

Xét về bảng cân đối kế toán, những điều chúng tôi nhận xét là điểm sáng vẫn hiện hữu, tuy nhiên không còn quá mạnh như thời kì trước.

Đối với doanh nghiệp xây dựng, việc người mua trả tiền trước và hàng tồn kho liên tục ở mức cao và tăng trưởng sẽ là điểm cộng lớn, chứng tỏ DN luôn trong trạng thái vận hành. Tuy vậy, báo cáo Q4 của HBC chỉ ra cả hai chỉ số này đều giảm nhẹ, ám chỉ một lượng công việc đã được hoàn thành và các dự án gối đầu chưa được đưa vào thực hiện. Nếu so với giai đoạn đỉnh cao, con số này phải trên 2.000 tỷ – còn con số Q4 đưa ra lại chỉ tương đương 2020 và thấp nhất năm 2021. Đây là điểm đầu tiên và cũng là mấu chốt khiến chúng tôi thấy báo cáo của HBC không còn quá lung linh, nhất là sau khi cổ phiếu vừa trải qua một lần tăng giá mạnh. (Hình 4)

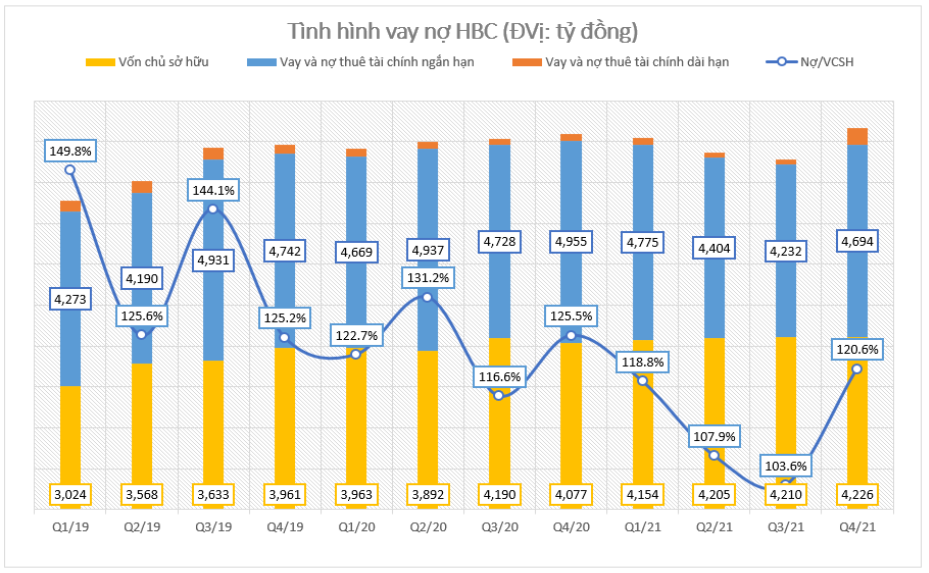

Điều thứ hai là tình hình vay nợ của HBC đang rục rịch trên đà tăng trở lại. Không chỉ có nợ ngắn hạn, mà nợ dài hạn cũng có dấu hiệu tăng trưởng, khiến chỉ số nợ/VCSH đạt 120,6% và cao nhất năm. (Hình 5)

Khoản vay nợ này chúng tôi bóc tách ra là ở khoản phát hành lô trái phiếu riêng lẻ trị giá 290 tỷ đồng trong thời hạn 5 năm để bổ sung vốn lưu động trong thời gian sắp tới. Tuy việc phát hành thêm 290 tỷ trái phiếu sẽ gây áp lực lớn lên đòn bẩy tài chính của công ty, nhưng với lượng thầu mà HBC đem về trong Q4 vừa qua (gần 2.500 tỷ đồng) thì đúng là khó mà không có thêm vay nợ. (Hình 6)

Các gói thầu HBC trúng trong Q4/2021. Tình hình triển khai các gói thầu này sẽ được chúng tôi update trong những báo cáo sau.

II. Định giá và khuyến nghị

Như vậy nhìn vào báo cáo của HBC thì có lẽ đây không phải là báo cáo quá xấu khi lượng backlog cho 2022 là vẫn còn dồi dào, nhưng cả ngành xây dựng cũng như HBC vừa trải qua một đợt tăng giá mạnh, nên báo cáo phải thật sự xuất sắc thì mới có thể tiếp diễn đà tăng giá. Trong khi đó, báo cáo lại chỉ ra một số điểm trừ như biên lợi nhuận ròng lại bó hẹp, tồn kho cũng như người mua trả tiền trước không tăng, trong khi thị giá đã tăng gấp đôi.

HBC đặt kế hoạch 2022 với doanh thu là 20.000 tỷ đồng và lợi nhuận sau thuế đạt 420 tỷ đồng, tương ứng tăng lần lượt là 48% và gần 79% so với kế hoạch của năm trước,chúng tôi giả sử Cty vượt mạnh kế hoạch đề ra là 600 tỷ đồng LNST. Thì với thị giá 27-30k. HBC đang giao dịch tại P/e forward 11-12 cho 1 kì vọng lợi nhuận mỹ mãn . Rõ ràng tại vùng giá hiện tại đây không phải vùng giá hấp dẫn khi kể cả trong thời điểm huy hoàng nhất, định giá cổ phiếu cũng chỉ được định giá quanh pe 8-9 lần.

———-Team LTBNM tổng hợp và phân tích ————-