Trong khi toàn ngành ngân hàng đang gặp khó khăn với bài toán tăng trưởng tín dụng trong nửa đầu năm 2024 thì HDB lại có vẻ đang thu trái ngọt trên lối đi riêng của mình. Ngân hàng vừa đạt mức tăng trưởng tín dụng cao lại đạt cả tăng trưởng lợi nhuận mạnh. Vậy lối đi của HDB là gì và bức tranh tài chính liệu có đồng hành với gang màu sáng về kết quả kinh doanh của ngân hàng hay không?

I. Kết quả kinh doanh

1. Kết quả kinh doanh chung

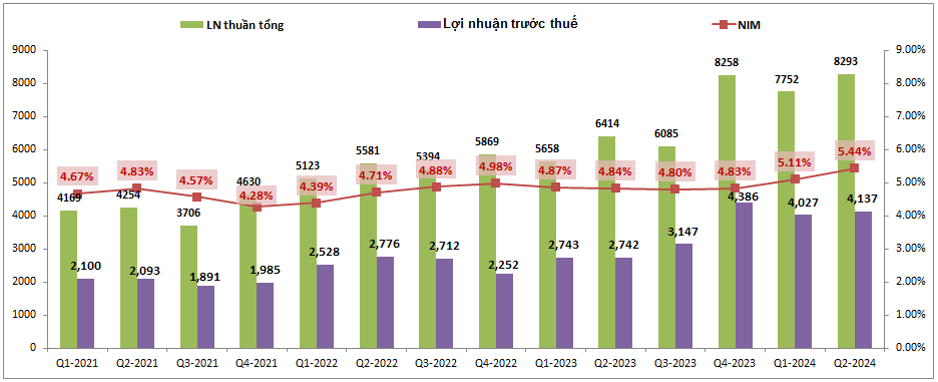

HDB đã công bố bctc Q2-2024 với kết quả kinh doanh tiếp tục duy trì tổng lợi nhuận của ngân hàng ở mức cao và mức NIM tiếp tục được cải thiện mạnh. Cụ thể tổng lợi nhuận thuần của ngân hàng đạt 8,293 tỷ đồng, tăng 29.3% yoy. Lợi nhuận trước thuế đạt 4,137 tỷ đồng, tăng mạnh 50.9% yoy. Đáng chú ý đây đã là quý thứ 3 liên tiếp HDB ghi nhận mức lợi nhuận trước thuế tăng mạnh và duy trì trên 4k tỷ đồng. NIM của ngân hàng cũng được cải thiện mạnh mẽ lên 5.44%, cao hơn khá nhiều so với mức cuối 2023 là 4.83%. Chi tiết như hình 1 dưới:

Động lực chính hỗ trợ cho kết quả kinh doanh của ngân hàng tăng trưởng mạnh trong Q2-2024, nhất là lợi nhuận đến từ sự tăng trưởng mạnh của thu nhập lãi thuần (+55.8% yoy) và chi phí dự phòng rủi ro tín dụng giảm 21.4% yoy. Cụ thể từng mảng chúng ta sẽ phân tích trong phần sau.

Về mảng kinh doanh ngoài lãi, HDB tập trung tỉ trọng chính vào mảng tín dụng với khoảng 90% lợi nhuận và mảng kinh doanh ngoài lãi không có tỉ trọng cao và đóng góp không nhiều. Lợi nhuận chủ yếu đến từ kinh doanh ngoại hối và dịch vụ. Mảng dịch vụ trong Q2 vẫn tiếp tục ghi nhận sự sụt giảm lớn với -62.6% với chỉ 225 tỷ đồng lợi nhuận. Còn mảng kinh doanh ngoại hối ghi nhận 310 tỷ đồng, tăng mạnh 114% yoy.

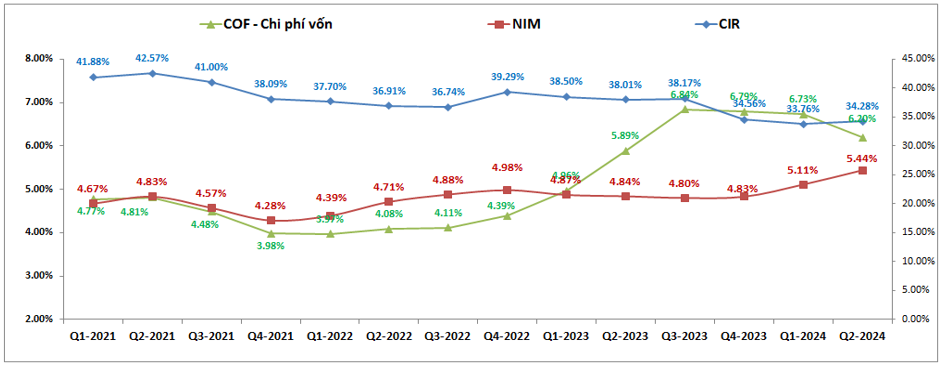

Ngoài kết quả kinh doanh tốt thì các chỉ số về hiệu quả hoạt động cũng thay đổi tích cực trong Q2 vừa qua. Cụ thể NIM tiếp đà hồi phục quý thứ 3 liên tiếp lên 5.44%, cao hơn cả giai đoạn 2021. CIR của ngân hàng cũng duy trì ở mức thấp nhất trong nhiều năm gần đây với chỉ 34.28% cũng cho thấy hoạt động tích cực của ngân hàng. Trong Q2-2024 chỉ số CIR có tăng nhẹ là do chi phí lương có phần tăng mạnh trong giai đoạn ngân hàng đầu tư mạnh vào công nghệ và mạng lưới. Trong các quý tới khả năng hệ số CIR sẽ tiếp tục giảm và duy trì ở mức thấp. (Hình 2)

Chỉ số chi phí vốn COF cũng giảm xuống còn 6.2% sau khi tăng mạn trong năm 2022 và đầu 2023 do tốc độ huy động nhanh hơn nhiều tốc độ tăng trưởng tín dụng (tiền gửi khách hàng tăng gấp đôi so với cho vay khách hàng chỉ tăng gấp 1.4 lần.)

2. Mảng tín dụng

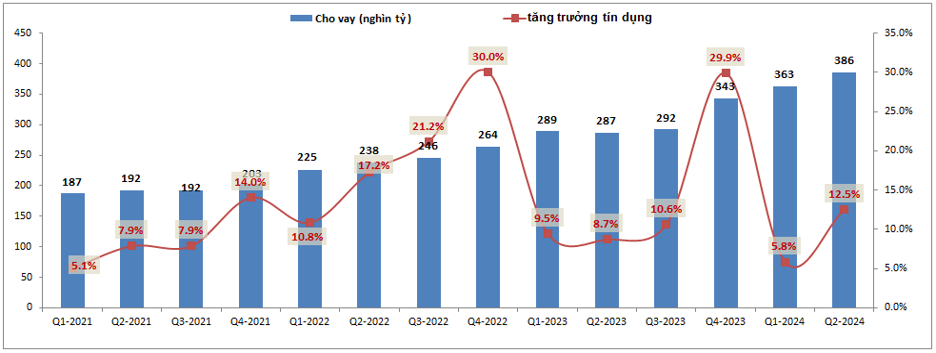

HDB là ngân hàng có xu hướng tập trung vào mảng kinh doanh cốt lõi của ngành khi tỉ trọng đóng góp vào lợi nhuận của ngân hàng từ mảng tín dụng là cao hơn so với trung bình ngành. Cụ thể mảng tín dụng đóng góp tới 93.1% vào lợi nhuận cho ngân hàng và các mảng kinh doanh ngoài lãi chỉ đóng góp vỏn vẹn có 6.9%. Điều này đồng nghĩa ngân hàng có kết quả kinh doanh tốt hay không gần như phụ thuộc hoàn toàn vào mảng kinh doanh cốt lõi là tín dụng. Kết thúc Q2-2024 tổng cho vay của HDB đạt khoảng 386 nghìn tỷ VND, tăng trưởng tín dụng đạt mức 12.5%, cao hơn nhiều so với mức trung bình toàn ngành là khoảng 6%. (Hình 3)

Động lực tăng trưởng chính cho vay của ngân hàng đến từ lĩnh vực xây dựng (+43.8% so với đầu năm) ,mảng bán lẻ (+28% so với đầu năm) và tài chính bảo hiểm (+40.8% so với đầu năm). HDB được biết đến là ngân hàng bán lẻ đặc trưng, tập trung phát triển tệp khách hàng bán lẻ tại các vùng nông thôn và đô thị loại 2. Đây là nhóm khách hàng có nhu cầu vay vốn cao nhưng mức độ tiếp cận còn thấp. Ưu điểm của nhóm khách hàng này là nhu cầu tín dụng cao, hàm lượng công nghệ hạn chế nên ít có nhu cầu chuyển đổi ngân hàng vay vốn nên độ trung thành cao giúp cho ngân hàng có lượng khách ổn định và trung thành. Tuy nhiên nhược điểm của tệp khách hàng này là khả năng chống chịu với biến động kinh tế thấp cũng như nhiều rủi ro tín dụng hơn.

Tuy nhiên với khẩu vị rủi ro của HDB ở mức cao và trong tình trạng nhu cầu tín dụng toàn thị trường còn yếu thì chính tệp khách hàng này đã giúp HDB vượt qua giai đoạn khó khăn về đầu ra như hiện tại. Vấn đề còn lại của ngân hàng chính là xử lý và kiểm soát rủi ro nợ xấu. Trong ngắn hạn với việc thông tư 02 tiếp tục được gia hạn sẽ là hỗ trợ lớn giúp ngân hàng có thêm thời gian và nguồn lực để xử lý nợ xấu.

Với việc là 1 trong 4 ngân hàng được ngân hàng nhà nước lựa chọn để nhận chuyển giao tổ chức tín dụng yếu kém nên HDB có lợi thế được cấp hạn mức tín dụng cao hơn. Kết hợp với thế mạnh đã tăng trưởng tín dụng cao trong các năm gần đây và 6 tháng đầu năm 2024 thì khả năng cao tăng trưởng tín dụng cả năm 2024 hoàn toàn có thể đạt mức khoảng 28-30%. Mức có thể coi là rất cao trong bối cảnh toàn ngành hiện tại.

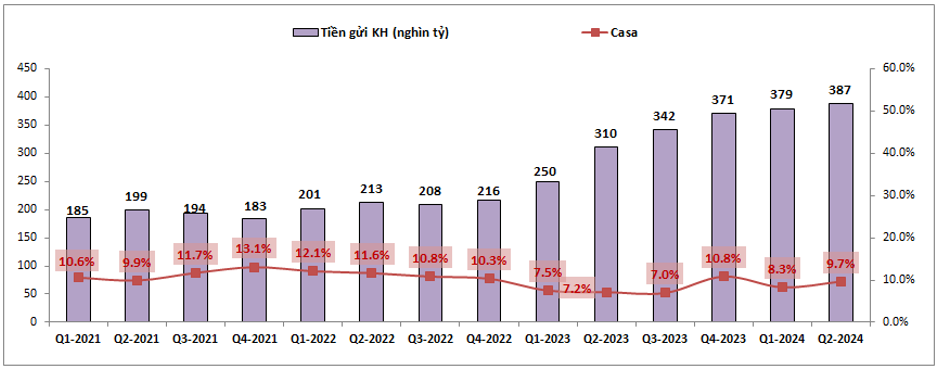

Về đầu vào, như phân tích ở trên, trong giai đoạn 2023 HDB chịu áp lực lớn về chi phí vốn do tốc độ tăng tiền gửi cao hơn so với tốc độ cho vay trong khi xu hướng lãi suất giảm mạnh trong 2023 khiến cho HDB bị tồn lượng huy động vốn cao. Sang năm 2024 khi mà các khoản huy động lãi suất cao đáo hạn và nền lãi suất duy trì đi ngang mức thấp sẽ giúp HDB giảm dần áp lực chi phí vốn và dần hạ trong các năm tới. Ngoài ra HDB còn đang nhắm tới thị trường quốc tế hoặc các doanh nghiệp có vốn nước ngoài hoạt động tại địa phương để qua đó đa dạng nguồn vốn đầu vào cũng như giảm sự phụ thuộc vào các công ty nhà nước. (Hình 4)

Về Casa, HDB thuộc top những ngân hàng có tỉ lệ casa thấp nhất hiện nay và chỉ trong khoảng 9-10%. Tuy nhiên bù lại ngân hàng lại có đầu ra cho vay với lãi suất cao bù đắp cho chi phí vốn cao của mình.

II. Nợ xấu và trích lập nợ xấu

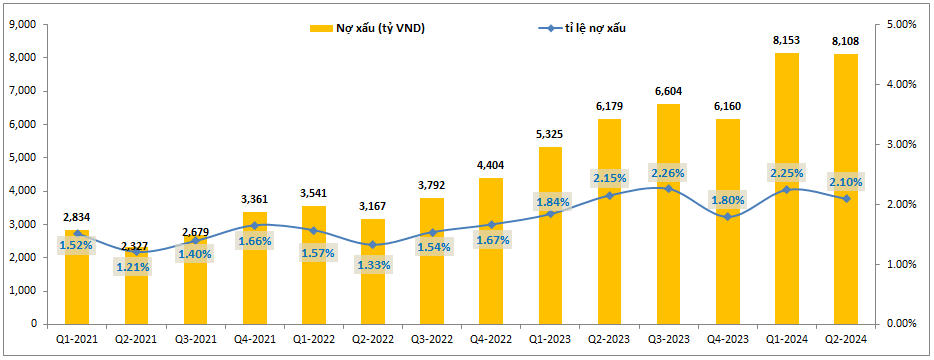

Với ngân hàng có khẩu vị rủi ro cao như HDB để đẩy mạnh tín dụng cũng như cho vay với lãi suất trung bình cao hơn thì nợ xấu và tỉ lệ nợ xấu cao là rủi ro thường trực và phải đối mặt thường xuyên. Tuy nhiên nợ xấu và tỉ lệ nợ xấu của HDB kiểm soát là khá tốt so với các ngân hàng trong cùng phân khúc rủi ro cao như VPB. Cụ thể tại Q2-2024 tỉ lệ nợ xấu của HDB là 2.1%, giảm 0.15% so với Q1 trước đó. Nhưng nếu so với giai đoạn các năm trước đó trung bình khoảng 1.6% thì tỉ lệ nợ xấu hiện tại của HDB vẫn là khá cao và cũng tạo nên áp lực nhất định cho ngân hàng về trích lập và xử lý nợ xấu. (Hình 5)

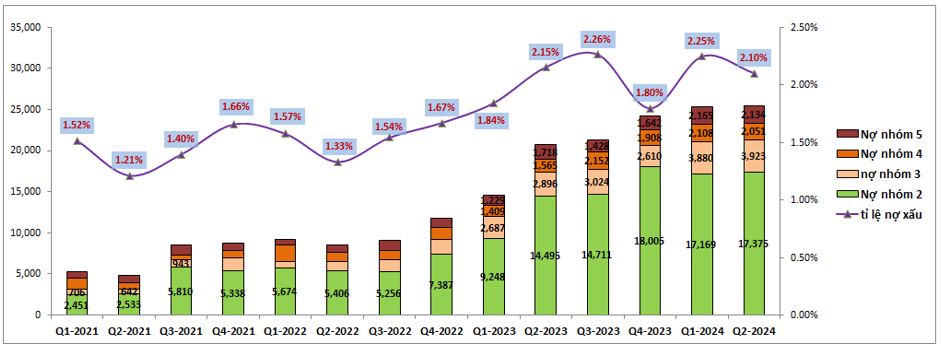

Bóc tách nợ xấu theo từng nhóm nợ chúng ta thấy nợ xấu chủ yếu nằm ở nhóm 3 với khoảng 48.4%. Các nhóm nợ có xu hướng khá ổn định và tăng đều trong năm 2023 cho tới nay. Tuy nhiên rủi ro với HDB là nợ nhóm 2 vẫn ở mức cao và không giảm mấy trong 2 quý gần đây. Nếu thông tư 02 không còn được gia hạn trong năm 2025 thì khả năng nợ xấu tăng lên đáng kể đối với HDB là khá cao. (Hình 6)

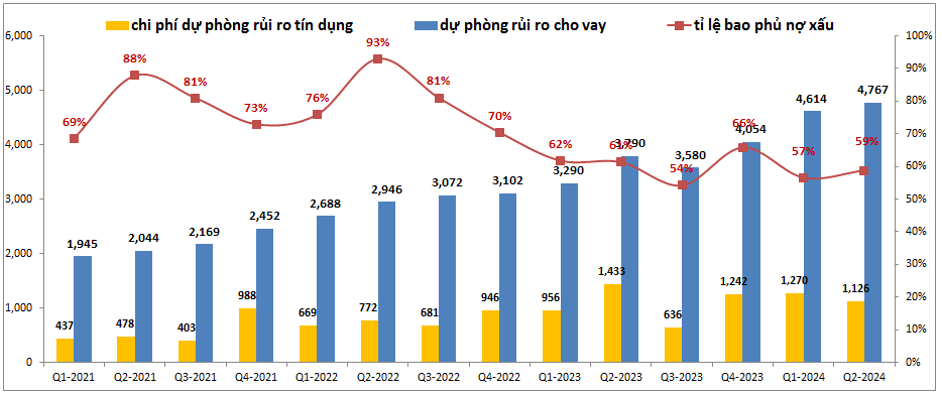

Điều này đặt ra áp lực lớn lên trích lập dự phòng và chuẩn bị bộ đệm tốt để sẵn sàng khi thông tư 02 hết hạn. Trong 3 quý gần đây mức trích lập dự phòng rủi ro tín dụng của HDB là khoảng 1,200 tỷ đồng mỗi quý, tuy đã cao hơn mức trung bình năm 2022 (khoảng 700-800 tỷ đồng) nhưng do nợ xấu tăng lên nên tỉ lệ bao phủ nợ xấu vẫn chỉ ở mức thấp với 59% vào Q2-2024. (Hình 7)

Điều này cho chúng ta thấy HDB vẫn muốn trích lập ở mức vừa phải để hỗ trợ cho tăng trưởng lợi nhuận tốt trong 3 quý gần đây nhờ hỗ trợ ngắn hạn khi thông tư 02 được gia hạn đến hết năm 2024. Tuy nhiên với nợ nhóm 2 ở mức cao gây áp lực lên ngân hàng thì khả năng rất cao trong 2 quý còn lại của năm 2024 và 2025 tới thì mức trích lập rủi ro tín dụng sẽ phải nâng lên ít nhất quanh vùng 1,500 tỷ đồng mỗi quý trở lên để đảm bảo an toàn tín dụng cũng như dần nâng bộ đệm dự phòng của mình về vùng an toàn như trung bình các năm trước (tỉ lệ bao phủ nợ xấu khoảng 80-90%)

Như vậy có thể thấy về trích lập có 2 yếu tố quan trọng sẽ ảnh hưởng tới việc trích lập của ngân hàng là tỉ lệ bao phủ nợ xấu và thời điểm hết hạn thông tư 02 (thời điểm thông tư không được gia hạn nữa).

III. Tổng kết và định giá

Với những phân tích ở trên chúng ta có thể thấy khá rõ bức tranh của ngân hàng HDB. Với việc chấp nhận và tập trung vào phân khúc có nhiều rủi ro cao khi hướng tới cho vay tại các khu vực đặc thù và các ngành có độ rủi ro cao đang mang lại hiệu quả cho HDB vượt qua bài toán tăng trưởng tín dụng với việc sẽ tăng trưởng mạnh tín dụng trong năm 2024 dù tình trạng chung toàn ngành là rất khó khăn. Hiệu quả kinh doanh cũng đang đạt mức cao nhờ vào cải thiện giá vốn đầu vào cũng như duy trì mức trích lập vừa phải để hỗ trợ tăng trưởng lợi nhuận. Tuy nhiên rủi ro đi kèm là tỉ lệ nợ nhóm 2 ở mức cao, ngành nghề cho vay có nhiều rủi ro tiềm ẩn nên khi đầu tư vào HDB cần chú ý tới thời điểm thông tư 02 hết hạn cũng như rủi ro sẽ tăng trích lập dự phòng trong các quý tới.

Hiện HDB đang giao dịch ở vùng giá 26.x tương ứng với mức định giá P/B khoảng 1.45 lần. đây là mức khá cao so với các ngân hàng khác hiện tại, nhưng cũng là xứng đáng với những kỳ vọng mà HDB đang có. Về định giá cho kỳ bctc Q3-2024 chúng tôi cho rằng mức định giá phù hợp với HDB vào khoảng 27-28k/cp và với những nhà đầu tư HDB thì nên cẩn trọng hơn vào giai đoạn cuối 2024 đầu 2025 khi mà có thể có những bất lợi như trích lập tăng hay liên quan thông tư 02.

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.