HPG cùng ngành thép đang trong giai đoạn phục hồi sau quãng thời gian vô cùng khó khăn trước đó. Vậy sự phục hồi này đang diễn ra tới đâu và chu kỳ phục hồi này có kéo dài lâu nữa hay không? Điều gì sẽ chờ đợi HPG ở phía trước năm 2024 và xa hơn nữa. Chúng ta sẽ cùng đi phân tích bức tranh tổng thể về quá trình phục hồi của HPG trong bài viết này, cùng với đó là tiềm năng và định giá trong năm 2024 với HPG.

I. Kết quả kinh doanh

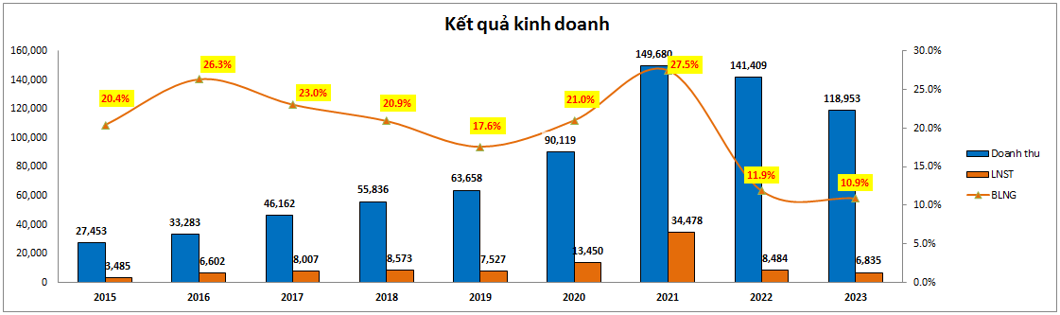

Trước tiên chúng ta sẽ đi phân tích kết quả kinh doanh công ty đã đạt được trong năm 2023. Kết thúc năm 2023 HPG ghi nhận doanh thu thuần đạt 118,953 tỷ đồng, giảm 15.9% so với 2022. Lợi nhuận sau thuế đạt 6,835 tỷ đồng, giảm 19.4% yoy. Lợi nhuận sau thuế của công ty giảm nhiều hơn so với doanh thu là do biên lợi nhuận gộp vẫn chư được cải thiện và vẫn tiếp tục đà giảm từ 2021 tới 2023 khi chỉ đạt 10.9% trong năm 2023, thấp hơn 1% so với 2022 là 11.9%. (Hình 1)

Như vậy nhìn theo năm chúng ta thấy rằng năm 2023 kết quả kinh doanh của HPG vẫn tiếp đà giảm so với 2022, chỉ có điều tốc độ giảm đã chậm lại hơn. Còn nếu nhìn kết quả kinh doanh theo từng quý chúng ta sẽ có cái nhìn rõ ràng hơn và chi tiết hơn. (Hình 2)

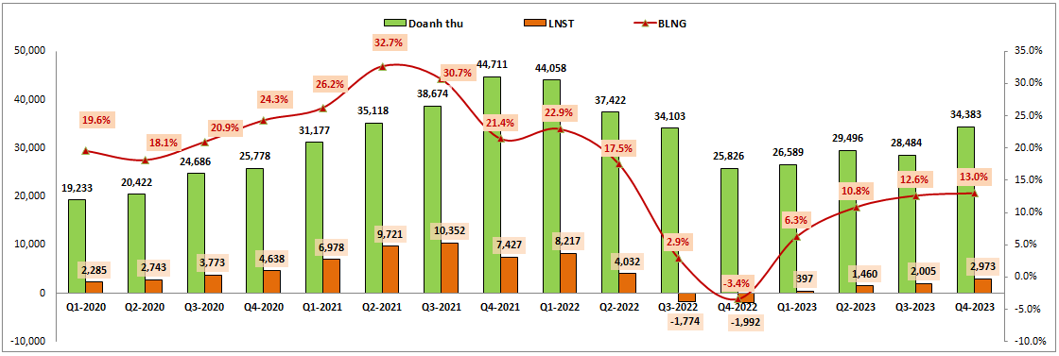

Cụ thể với kết quả kinh doanh theo quý, sau khi tạo đáy về cả doanh thu và lợi nhuận trong Q4-2022 thì kết quả kinh doanh của HPG đã dần hồi phục trong 4 quý của năm 2023. Kết quả kinh doanh năm 2022 được đóng góp chủ yếu ở quý đầu năm còn giai đoạn cuối năm là giai đoạn khó khăn nhất của công ty khi giá bán giảm, nhu cầu tiêu thụ giảm, chi phí đầu vào tăng cao.

Trong năm 2023 biên lợi nhuận gộp của HPG cũng đã hồi phục dần sau mỗi quý và đến hết Q4-2023 đã đạt 13%. Tuy vẫn còn cách rất xa so với vùng đỉnh 2021 (với 32.7%) nhưng cũng cho thấy sức phục hồi là rất đáng kỳ vọng.

Ngoài ra điểm đáng tích cực nhất trong bức tranh kinh doanh của HPG đó chính là doanh thu trong Q4-2023 của HPG đã cho thấy sự phục hồi rất lớn với mức tăng trưởng 33.1% yoy, ghi nhận 34,384 tỷ đồng doanh thu thuần. Mức doanh thu này cũng chỉ còn cách doanh thu thuần tại vùng đỉnh khoảng gần 10,000 tỷ đồng, con số không thấp nhưng cũng không phải quá lớn với HPG.

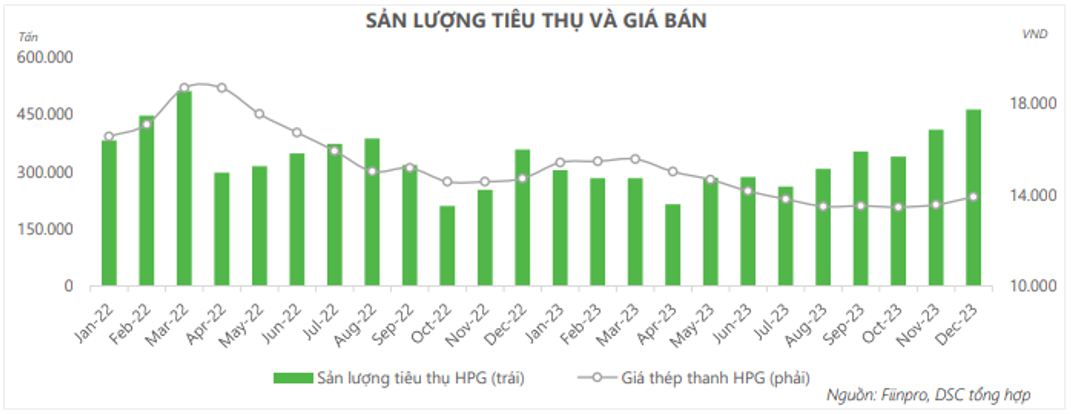

Doanh thu Q4-2023 của HPG tăng trưởng mạnh trở lại chủ yếu đến từ động lực sản lượng thép tiêu thụ tăng mạnh trong 2 tháng cuối năm còn giá bán vẫn chưa phục hồi được nhiều và vẫn thấp hơn so với nền cùng kỳ 2022. Cụ thể như hình 3 dưới:

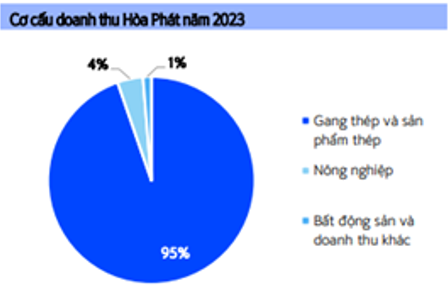

Về cơ cấu đóng góp vào kết quả kinh doanh của HPG, trong năm 2023 ngành thép vẫn là ngành gần như đóng góp chính vào doanh thu và lợi nhuận của công ty với tỉ trọng lên tới 95%, ngoài ra là 4% của nông nghiệp và 1% còn lại là của BĐS cũng như ngành khác. Như vậy khi phân tích về HPG chúng ta cũng chỉ cần phân tích và bóc tách ngành thép do các ngành còn lại tỉ trọng đóng góp là quá thấp. (Hình 4)

Như vậy với những con số về kết quả kinh doanh cũng như phân tích ở trên chúng ta thấy được bức tranh kinh doanh của HPG đã dần phục hồi trong năm 2023, đặc biệt là Q4-2023 với kết quả doanh thu khá ấn tượng. Trong phần dưới đây chúng ta sẽ đi phân tích tiềm năng của HPG trong năm 2024 và xa hơn nữa để hiểu rõ hơn về tương lai của HPG.

II. Tiềm năng phục hồi 2024

Chúng tôi sẽ chia thành 3 phần theo chuỗi sản xuất của HPG để chúng ta bóc tách cũng như đánh giá dễ dàng hơn.

1. Các yếu tố đầu vào của HPG

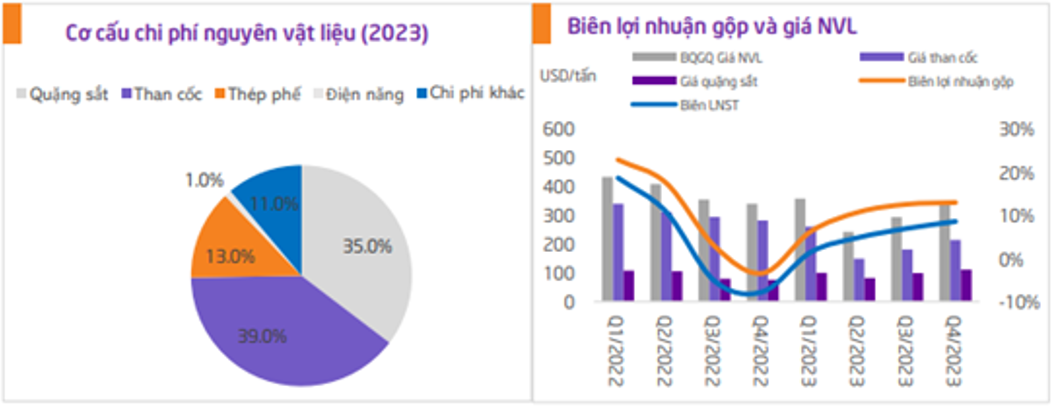

Đây là các nguyên liệu đầu vào của công ty, với việc biến động về giá cũng như xu hướng giá sẽ ảnh hưởng tới giá vốn của công ty, qua đó ảnh hưởng tới biên lợi nhuận gộp của HPG trong các quý tới. Về cơ cấu chi phí nguyên liệu đầu vào của HPG, chiếm tỉ trọng lớn nhất đó chính là quặng sắt với 48% (quặng sắt 35% và thép phế liệu 13%), tiếp theo là than cốc với 39%, điện 1% và các chi phí còn lại là 11%. Như vậy có thể thấy 2 nguyên liệu chính ảnh hưởng tới chi phí đầu vào của HPG đó chính là quặng sắt và than cốc với tổng tỉ trọng lên tới 88%. (Hình 5)

Đầu tiên là về quặng sắt: đây là nguyên liệu đầu vào với thành phần chính là quặng sắt và sắt phế liệu được mua ở trong nước và nước ngoài. Trong năm 2023 giá quặng xu hướng duy trì ở vùng trung bình 120 USD/dmtu. Trong nửa cuối năm 2023 giá quặng sắt có phần phục hồi do kỳ vọng thị trường Trung Quốc có nhiều chính sách hỗ trợ BĐS nước này sẽ thúc đẩy nhu cầu tiêu thụ thép nhưng thực tế BĐS Trung Quốc vẫn rất ảm đạm và khó khăn nên giá đã giảm ngược trở lại từ vùng 140 USD/dmtu xuống còn 110 USD/dmtu như hiện tại. Theo như dự báo từ nhiều bên uy tín như golman sachs thì giá quặng sắt sẽ còn tiếp tục duy trì xu hướng giảm nhẹ trong thời gian tới và khó có khả năng tăng trở lại được do nhu cầu nguyên liệu ở mức thấp, đa phần các công ty đều đã tích trữ nguồn nguyên liệu giá thấp một phần để tránh bị động khi nhu cầu tăng trở lại. Điều này sẽ phần nào đóng góp giúp biên lợi nhuận của các công ty sản xuất thép từ đầu chuỗi hưởng lợi. (Hình 6)

Tiếp theo là giá than cốc cũng đang có xu hướng giảm như từ 230 USD/tấn cuối 2023 xuống còn 200 USD/tấn đầu 2024 và sẽ duy trì xu hướng giảm nhẹ trong năm 2024. Tuy với HPG giá than nhập trong nước không diễn biến hoàn toàn theo giá thế giới nhưng với việc giá thế giới giảm cũng bớt áp lực tăng giá hơn trong nước qua đó giúp công ty ổn định chi phí đầu vào.

Như vậy có thể thấy trong năm 2024 chi phí đầu vào của HPG sẽ được cải thiện dần với tốc độ chậm. Tuy vậy cũng là động lực góp phần giúp công ty phục hồi và tạo bàn đạp cho giai đoạn xa hơn.

2. Các yếu tố đầu ra

Các yếu tố chính ảnh hưởng tới đầu ra của HPG chính là sản lượng tiêu thụ và giá bán. Về sản lượng, như đã nói ở trên, sản lượng thép bán ra trong 2 tháng cuối năm 2023 đã tăng rất tốt nhờ nhu cầu tiêu thụ phục hồi. Theo số liệu cập nhật thì trong tháng 1 sản lượng tiêu thụ HRC đạt 275,800 tấn, tăng 2% so với T12/2023 và tăng hơn 2 lần so với cùng kỳ. Về động lực giúp tiêu thụ thép trong 2024 kỳ vọng phục hồi đó là:

- Nhu cầu tiêu thụ thép phục vụ cho đầu tư công trong năm 2024 tiếp tục ở mức cao, dự kiến tổng vốn đầu tư công năm 2024 đạt khoảng 657,000 tỷ đồng và mục tiêu giải ngân trên 95%. HPG có lợi thế khi đã tham gia nhiều dự án lớn của nhà nước như cao tốc Hà Nội – Hải Phòng, cao tốc Nội Bài – Lào Cai,…

- Kỳ vọng tiếp theo tại thị trường trong nước tới từ việc các dự án BĐS sau thời kỳ tái cơ cấu và phê duyệt pháp lý được thi công trở lại để đón đầu nhu cầu mới trong giai đoạn sau sẽ thúc đẩy nhu cầu thép hồi phục dần trong năm 2024.

- Kênh xuất khẩu cũng mang lại kỳ vọng lớn cho sự hồi phục trong năm 2024 khi nhu cầu tiêu thụ thép phục hồi trở lại. Theo báo cáo của hiệp hội Thép thế giới, trong năm 2024 nhu cầu thép dự kiến sẽ tăng 1.9% đạt 1,849 triệu tấn. Thị trường tiêu thụ chính như Mỹ và Châu Âu dự kiến sẽ tăng nhu cầu lần lượt là 1.6% và 5.8% so với 2023

Như vậy chúng tôi kỳ vọng rằng với nhu cầu phục hồi dần cả ở trong nước và thị trường xuất khẩu sẽ giúp HPG nâng dần sản lượng bán được trong năm 2024 và chúng tôi kỳ vọng công suất nhà máy của HPG sẽ phục hồi về mức khoảng 88-92%.

Tiếp theo về giá bán thép, giá thép xây dựng tại thị trường nội địa đã có dấu hiệu tạo đáy về mức 13.4k/kg ( thép thanh ) vào tháng 9/2023 và hiện tại đang có xu hướng phục hồi nhẹ lên mức 14k-15k/kg.

Xu hướng giá thép thế giới kỳ vọng cũng sẽ phần nào phục hồi trong năm tới khi mà nhu cầu tiêu thụ đã có dấu hiệu phục hồi trở lại. Tuy nhiên chúng tôi thấy rằng giá sẽ khó mà tăng nhanh trở lại được khi mà tốc độ phục hồi là chậm và nguồn cung vẫn lớn.

Tổng quan lại chúng tôi kỳ vọng trong năm 2024 HPG sẽ trở lại tăng trưởng về doanh thu nhờ động lực tới từ sự phục hồi của giá bán và nhu cầu tiêu thụ thép. Chúng tôi kỳ vọng doanh thu cả năm 2024 có thể trở lại tương ứng với kết quả công ty đã đạt được trong năm 2022 với khoảng 140k tỷ đồng. Ngoài ra nhờ chi phí đầu vào giảm nhẹ và giá bán đầu ra phục hồi sẽ giúp cho biên lợi nhuận gộp của HPG được cải thiện trong năm 2024. Chúng tôi kỳ vọng cả năm biên lợi nhuận gộp sẽ tăng trở lại mức 15-16%, qua đó giúp lợi nhuận gộp có thể đạt 19-20k tỷ đồng, tăng trưởng 40-50% kết quả đã đạt được trong năm 2023.

3. Công suất nhà máy với động lực Dung Quất 2

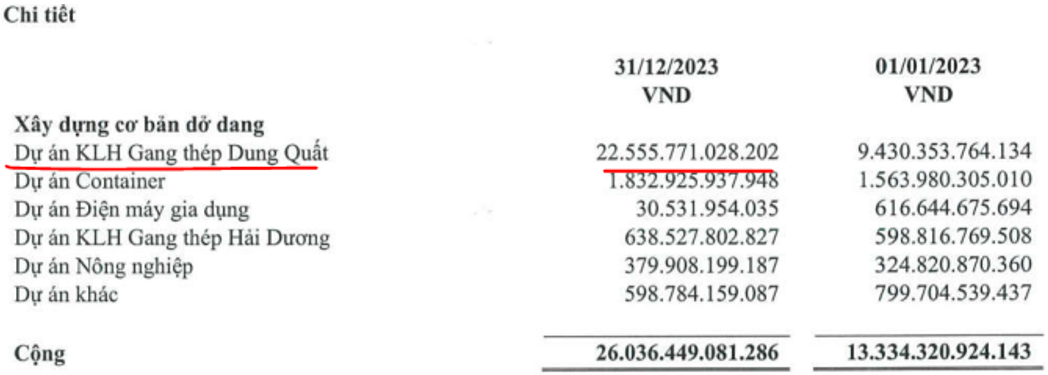

Hiện tại do nhu cầu tiêu thụ còn ở mức thấp nên thực tế HPG vẫn chưa phải vận hành hết công suất tối đa của các nhà máy, vì thế nhu cầu nhà máy mới trong ngắn hạn 2024 là chưa cần thiết. Tuy nhiên trong tương lai thì đây lại là động lực to lớn giúp HPG tiếp tục vươn mình trở thành thế lực lớn hơn ở cả thị trường trong nước và xuất khẩu. Hiện tại HPG đang đầu tư vào xây dựng nhà máy thép Dung Quất 2 với tổng chi phí cho tới khi hoàn thành ước tính khoảng 85 nghìn tỷ đồng và cho tới cuối 2023 tổng chi phí xây dựng dở dang đã tăng lên hơn 22 nghìn tỷ đồng, tăng hơn 13k tỷ đồng so với đầu năm. (Hình 7)

Dự án Dung Quất 2 dự kiến sẽ đưa vào hoạt động trong nửa đầu năm 2025 và theo như hiện tại thì lượng vốn giải ngân mới đạt gần 1/3 tổng vốn đầu tư nên chúng tôi cho rằng khả năng cao tiến độ dự án sẽ bị chậm một chút và có thể phải cuối 2025 mới hoàn thành được. Việc chậm trễ này cũng không ảnh hưởng quá tới kế hoạch của công ty do hiện các nhà máy hiện có vẫn đáp ứng đủ nhu cầu cho 2 năm tới.

Ngoài ra với việc xây nhà máy mới đang vào giai đoạn tăng vốn đầu tư nhanh sẽ khiến cho nợ vay của HPG tăng lên trong các quý tới, qua đó ảnh hưởng tới chi phí lãi vay. Tuy nhiên nhờ lãi vay đang vùng rẻ nên chúng tôi cho rằng sẽ không phải vấn đề quá lớn với HPG, nhất là khi công ty đã từng đầu tư dự án Dung Quất 1 trước đó nên có đủ kinh nghiệm để quản trị vốn vay.

Như vậy nhà máy Dung Quất 2 sẽ là động lực dài hạn trong 2-3 năm tới để giúp HPG mở rộng công suất nhà máy, qua đó không bị giới hạn sự tăng trưởng bởi công suất nhà máy. Đây là điểm cộng cho HPG trong việc thu hút các nhà đầu tư dài hạn và có dòng vốn lớn đầu tư vào công ty.

III. Tổng kết và định giá

Với những phân tích ở trên chúng ta có thể thấy 2024 sẽ là năm tiền đề để HPG hồi phục trở lại và cũng là giai đoạn công ty củng cố thị phần hướng tới chu kỳ nền kinh tế hồi phục trong 2-3 năm nữa để có thể tiếp tục vươn tầm, thậm chí vượt kết quả kinh doanh đã từng đạt được trong năm 2021.

Gần đây trong tài liệu trình đại hội trong đại hội cổ đông năm 2024, HPG cũng đã trình kế hoạch doanh thu tập đoàn đạt 140k tỷ đồng, lợi nhuận sau thuế đạt 10k tỷ đồng, tương ứng mức tăng 40-50% so với 2023 và con số này cũng khá giống chúng tôi dự kiến ở trên. Với những gì đã làm được cho đến hiện tại thì kế hoạch này chúng tôi cho rằng là khá sát với HPG trong năm 2024 và công ty hoàn toàn có thể đạt được. Ngoài ra công ty sẽ ưu tiên chia cổ tức bằng cổ phiếu để lấy tiền đầu tư dự án Dung Quất 2.

Tựu chung lại chúng tôi đánh giá cao nền tảng doanh nghiệp của HPG và cho rằng công ty đang trở lại chu kỳ hồi phục một cách bền vững. Năm 2024 sẽ là năm bản lề để HPG vươn mình tăng trưởng mạnh trong các năm tới. Về định giá, hiện HPG đang giao dịch trong vùng giá quanh 30k/cp, và nếu như 2024 giả định công ty hoàn thành kế hoạch 10k tỷ đồng lợi nhuận sau thuế thì giá này tương đương mức P/E khoảng 17-18 lần. Đây là mức cao so với ngành thép cũng như trung bình của cổ phiếu trong quá khứ. Tuy nhiên do tương lai vài năm tới của HPG là khá sáng nên nhiều nhà đầu tư dài hạn sẵn sàng trả mức cao hơn để có thể sở hữu cổ phiếu ở hiện tại. Vì thế HPG có thể coi là khá đắt cho ngắn hạn 1 năm nhưng là phù hợp cho tầm nhìn 2-3 năm tới. Định giá chi tiết chúng tôi xin phép lưu hành nội bộ với HPG để tránh ảnh hưởng diễn biến giá.

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu