Sau một năm 2020 tưởng chừng “chết đến nơi” của các chứng sĩ nhưng cuối năm tất cả lại “đâu vào đấy”. Theo thống kê, có đến hơn 300 mã cổ phiếu lập đỉnh lịch sử trong năm 2020, trong đó có 50 mã thuộc sàn HSX, 69 mã trên sàn HNX, 213 mã thuộc sàn UpCom và càng về cuối năm, số mã đạt mức đỉnh càng tăng. Tiếp nối đà tăng trưởng ấy từ sau mùa Covid thứ nhất, nhiều mã cổ phiếu tiếp tục phá đỉnh trong 2 tháng đầu năm 2021. Một trong những mã cổ phiếu phá đỉnh ấy (Hình 1) là MWG của CTCP Thế giới Di Động, một trong những mã cổ phiếu rất quen thuộc với nhà đầu tư. Trong báo cáo lần này chúng tôi sẽ update hoạt động kinh doanh 2 tháng đầu năm 2021 của công ty sau mùa Tết vừa qua.

1. Tổng kết tình hình hoạt động 2 tháng đầu 2021

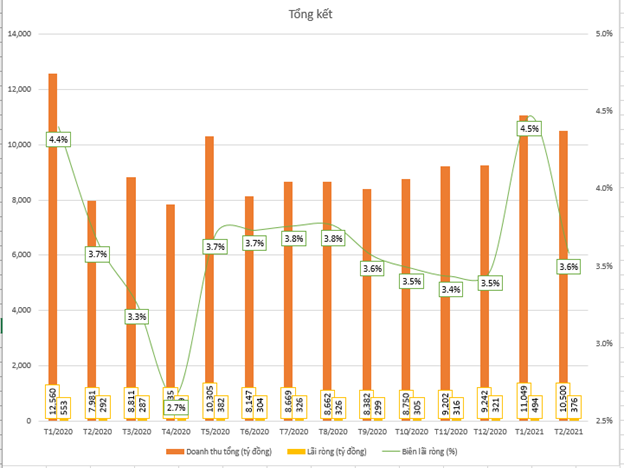

Sau 2 tháng đầu năm 2021, tình hình kinh doanh của công ty có nhiều chuyển biến tích cực. Cụ thể, doanh thu tháng 2 đạt 10.500 tỷ đồng (+31,6% yoy), tổng doanh thu mùa tết đạt 21.500 tỷ đồng, tăng khoảng 5% so với cùng kỳ 2020. LNST đạt 376 tỷ đồng (+28,8% yoy) tính riêng tháng 2, lũy kế 2 tháng đạt 870 tỷ đồng, tương đương hoàn thành 18,3% kế hoạch năm. Việc tăng trưởng doanh thu này theo công ty giải thích thì do nhu cầu mua sắm của khách hàng thường tăng mạnh trong 2 tuần trước tết – trong năm nay là từ cuối tháng 1 đến 10/2 thay vì trong tháng 1 như năm 2020 nên đã thúc đẩy doanh số của công ty lên đến gần 32% trong tháng 2. cũng vì lí do này nên công ty lấy lũy kế 2 tháng đầu năm với mốc tăng trưởng 5% sẽ phản ánh đúng nhất bức tranh tổng thể cho mùa kinh doanh Tết. Còn tính riêng cho tháng 2, ngoài việc khách hàng tập trung mua sắm thì chúng tôi cũng xin lưu ý việc tăng trưởng được phát triển dựa trên nền khá thấp của năm 2020 do bị ảnh hưởng bởi dịch Covid 19, khiến 80% doanh số của chuỗi TGDĐ và ĐMX đến từ Hà Nội và Hồ Chí Minh bị sụt giảm.

Biên lãi ròng của MWG khá ổn định trong 2 tháng đầu năm so với 2020, với việc tháng 1 tiếp tục là tháng cao điểm trong biên lãi của công ty này. T1/2021 con số này đạt 4,5% – tăng nhẹ so với cùng kỳ trong khi đó T2/2021 thì lại đạt 3,6%, giảm nhẹ 0,1% yoy. (Hình 2)

Trong 2 tháng đầu năm, Covid lại một lần nữa xảy ra khiến nhiều tỉnh thành tiếp tục phải thực hiện giãn cách xã hội và phong tỏa những nơi có dịch nhưng MWG vẫn ghi nhận những con số khá tích cực. Công ty đã phải đóng cửa gần 100 cửa hàng TGDĐ và ĐMX trong các khu vực bị cách ly hoặc hạn chế số lượng khách nhưng doanh số đến từ 2 chuỗi cửa hàng này lũy kế đạt khoảng 17,528 tỷ đồng – vẫn gần xấp xỉ con số lũy kế của 2020 (gần 18,000 tỷ đồng). Bên cạnh đó, MWG cũng mở rộng chuỗi Điện máy xanh Supermini (ĐMS) nên tác động tiêu cực của Covid cũng được hạn chế. Đối với chuỗi BHX, MWG cũng chủ động giảm số ngày hoạt động xuống còn 20/28 ngày nhưng chuỗi này vẫn ghi nhận con số tăng trưởng lũy kế khoảng 50%, đạt 4.020 tỷ đồng.

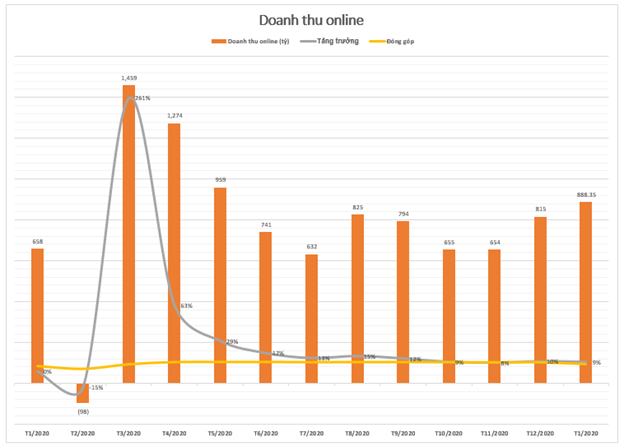

Doanh thu đến từ các giao dịch online trong dịp Tết chiếm hơn 8% tổng doanh thu của TGDĐ và ĐMX do tính chất mua sắm các thiết bị điện tử cần tư vấn và kiểm tra hàng kỹ trước khi nhận thay vì chờ giao hàng. Điều này càng đúng với lượng khách hàng mới của ĐMS ở vùng sâu, vùng xa. Có thể thấy, dù đưa chuỗi ĐMS vào hoạt động nhưng doanh thu online vẫn chưa có nhiều đóng góp mạnh vào tổng doanh thu, cho thấy việc mua bán qua mạng vẫn chưa thực sự là lựa chọn tối ưu đối với khách hàng trong nước hiện nay. (Hình 3)

Trên đây là một vài nét vắn tắt về tình hình kinh doanh 2 tháng đầu năm của MWG. Trong phần sau, chúng tôi sẽ đi cụ thể vào 2 nhóm doanh thu chính của MWG là chuỗi Điện Máy Xanh – Thế Giới Di Động và chuỗi Bách Hóa Xanh để tìm những nét tăng trưởng trong bối cảnh Covid đang dần được đẩy lùi để tìm kiếm những cơ hội đầu tư mới.

2. Chuỗi Điện Máy Xanh và Thế Giới Di Động

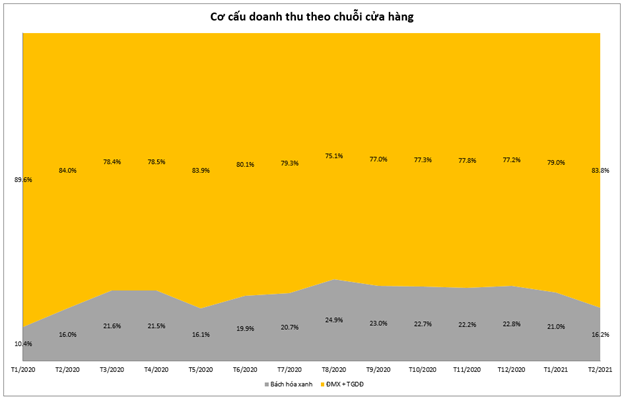

Trong những tháng đầu năm 2021, MWG đã gộp 2 mảng này lại thành 1 nhóm nên chúng tôi không có đủ dữ liệu để tách biệt con số mà sẽ nhìn nó như một tổng thể. Cụ thể, tổng doanh số của TGDĐ và ĐMX đạt hơn 8.800 tỷ đồng trong tháng 2, chiếm đến gần 84% tổng doanh thu. (Hinh 4)

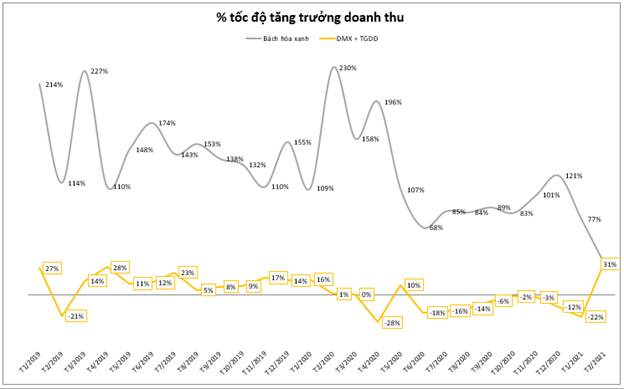

Theo chia sẻ trong buổi gặp mặt nhà đầu tư vừa qua, BLĐ MWG cho biết thị phần TGDĐ và ĐMX đã đạt thị phần khoảng 48% đối với di động và 44% đối với điện máy vào cuối năm 2020. Tuy vậy tốc độ tăng trưởng doanh thu của 2 mảng này trong năm 2020 vừa qua lại đang ghi nhận những con số tăng trưởng âm so với mức đều đặn quanh 10% trong năm 2019. Dự tính trong năm 2021, công ty cho biết vẫn duy trì mức tăng trưởng khó có thể quay lại mức tăng trưởng như 2019 mà sẽ tiếp tục ghi nhận con số giảm khoảng 5 – 10% yoy.

Đặc biệt, trong tháng 2 là tháng tết cùng với nền thấp do Covid năm 2020, con số tăng trưởng doanh thu của 2 mảng này nhảy vọt lên 31%. Nhưng chúng tôi cho rằng khi hiệu ứng tết qua đi thì con số sẽ tiếp tục quay về mức giảm khoảng 15%. Báo cáo tháng 3 của doanh nghiệp sẽ cho chúng tôi những đánh giá tổng quan hơn về tình hình kinh doanh của MWG. (Hình 5)

Việc ghi nhận tăng trưởng âm là kết quả của việc Covid khiến mặt hàng xa xỉ như điện thoại bị giảm mạnh về doanh thu bán hàng. Theo báo cáo của IDC, thị trường smartphone năm 2020 đã sụt giảm 5,9% doanh thu so với năm trước, trong đó nhóm sản phẩm của Samsung là sụt giảm nhiều nhất. Trong năm 2021, khi vaccine Covid đang được các nước dần triển khai, dịch bệnh bị đẩy lùi, hoạt động kinh tế trở lại bình thường thì mức tăng trưởng giảm 5 – 10% MWG đưa ra là con số thận trọng hơn dự đoán của chúng tôi. (Hình 6)

Tuy nhiên, công ty vẫn nhận ra những điểm sáng cho mảng bán điện thoại và điện máy nhìn chung vẫn có mức tăng trưởng dưới 10% nhờ chuỗi ĐMS và việc đa dạng hóa sản phẩm, tập trung vào sản phẩm độc quyền có biên lãi tốt.

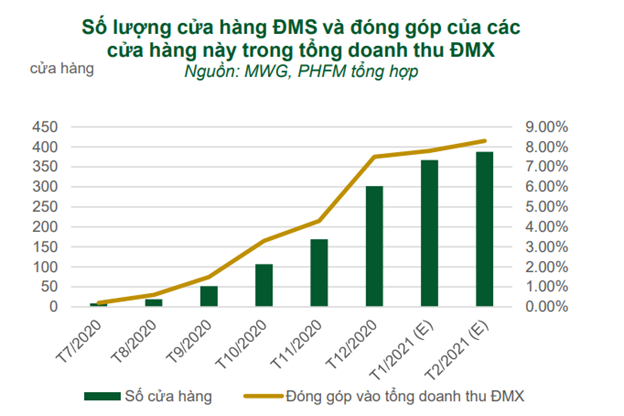

- Đối với chuỗi ĐMS: đây là động lực tăng trưởng mạnh nhất của MWG trong thời gian tới đây. Tính đến cuối tháng 2/2021, ĐMS đã có mặt tại 37/63 tỉnh thành với 388 cửa hàng. Trong số đó, có 83 cửa hàng mở mới chỉ trong 2 tháng đầu năm 2021. Theo con số ban lãnh đạo cung cấp, ĐMS ước tính mang về được 500 tỷ đồng kể từ khi hoạt động từ giữa năm 2020 cho đến hết tháng 2/2021. Chuỗi này cũng sẽ được mở rộng thêm khoảng 700 cửa hàng để đạt mục tiêu 1.000 cửa hàng đến cuối năm 2021. Với con số trung bình khoảng 1 tỷ đồng/tháng doanh thu thì tính đến cuối 2021 với 1.000 cửa hàng được xây dựng thì chúng tôi cho rằng chuỗi này sẽ đóng góp tối thiểu thêm khoảng 1.000 tỷ đồng doanh thu cho MWG trong năm 2021. (Hình 7)

Theo tìm hiểu của chúng tôi, mô hình này nhỏ gọn với diện tích chỉ chưa đến 150m2, đội ngũ nhân sự khoảng 4 người sẽ giúp tiết kiệm các chi phí tối đa, làm tăng biên lãi cho công ty. Theo ông Hiểu Em, diện tích ĐMS bằng ½ ĐMX nhưng giá thuê lại chỉ bằng 25%. Chi phí xây dựng có thể tiết kiệm bởi tận dụng mặt bằng có sẵn, các nhân viên cũng được chuẩn hóa, một quản lý phụ trách 2-3 cửa hàng và không gia tăng đội ngũ quản lý cấp cao. Với những chiến lược này, mô hình ĐMS có tỷ suất lãi gộp khá tốt – khoảng 23% và biên lãi ròng có thế ở mức 4,6%. Đây là con số tốt hơn chuỗi cửa hàng truyền thống khi chuỗi này chỉ có BLNG khoảng 21%.

- Đa dạng hóa sản phẩm, tăng các sản phẩm độc quyền để cải thiện biên lãi: Theo ban lãnh đạo công ty, hiện biên lãi gộp của công ty đang ở mức 21%, một con số khá cao nên công ty tiếp tục phải tìm ra những hướng đi làm giảm chi phí bằng những cách như biến kho của mình thành kho của hãng để giảm thiểu chi phí. Hoặc một cách khác mà MWG đề ra là tăng tỷ trọng nhóm hàng ODM (hiện đang chiếm 30% doanh thu) để tăng biên lãi. Theo tìm hiểu của chúng tôi, công ty hiện đang phân phối độc quyền một số mặt hàng có biên lãi tốt như đồng hồ (Đồng hồ Thông minh Galaxy Watch 3 hay đồng hồ siêu anh hùng Richburry), nhóm điện thoại smartphone 4G, 5G (Redmi, Samsung, Oppo…) hoặc những sản phẩm gia dụng mang nhãn hiệu TGDĐ. Với nhóm hàng điện tử thì đây đều là những thương hiệu tầm trung, phù hợp với âm lý mua sắm của đa số người Việt Nam. Với những chiến lược này, công ty kì vọng sẽ tăng được biên lãi lên trên mức 23% như hiện tại.

Link: https://www.thegioididong.com/tin-tuc/top-7-smartphone-doc-quyen-tai-the-gioi-di-dong-1263258

- Bên cạnh đó, từ tháng 4/2021, MWG cũng sẽ nhận phân phối điện thoại cho một số cửa hàng nhỏ lẻ thay vì cạnh tranh trực tiếp với nhóm đối thủ này. MWG sẽ đưa ra ứng dụng phân phối di động theo yêu cầu của người bán và vận chuyển sản phẩm này đến tay người mua trực tiếp. Việc này theo chúng tôi sẽ giúp MWG giảm chi phí nhân công vốn thường chiếm khá cao trong tỷ trọng doanh thu của công ty, trong khi có thể tận dụng được kho hàng để gia tăng thêm thị phần. Tuy nhiên điều chúng tôi cần nhấn mạnh lại là việc mua điện thoại khác với việc mua các sản phẩm gia dụng bởi sản phẩm máy móc sẽ tồn tại nhiều rủi ro mua hàng hơn, và thường tâm lý người mua sẽ muốn đến trực tiếp cửa hàng để lựa chọn mua sắm. Đến tháng 6, nếu thử nghiệm thành công dự án này sẽ được đưa vào chạy chính thức. Chúng tôi sẽ chờ thêm các thông tin về ứng dụng mới này từ MWG để có thêm nhận xét.

Như vậy, có 2 luận điểm chính để giúp mảng ĐMX và TGDĐ tăng trưởng trong năm 2021, đó là (1) việc tập trung tăng mật độ phủ sóng của chuỗi ĐMS trong năm nay lên 1.000 cửa hàng, và (2) gia tăng biên lãi gộp bằng cách đẩy thêm các mặt hàng phân phối độc quyền. Chúng tôi cho rằng năm nay biên lãi gộp của mảng điện máy và di động sẽ lên quanh mức 22%, cải thiện khoảng 5% nhờ những nỗ lực của công ty.

3. Chuỗi Bách Hóa Xanh

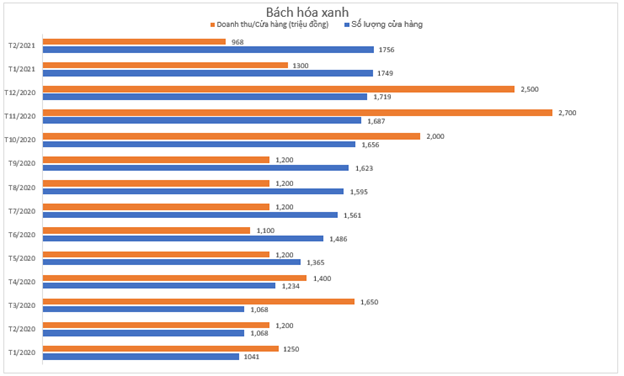

Một điểm sáng và đáng mong đợi nhất của MWG chính là chuỗi BHX đang dần đạt điểm hòa vốn. Tính đến tháng 2/2021, MWG đã mở được 1.756 cửa hàng với tổng doanh thu chúng tôi ước tính được vào khoảng 1.700 tỷ đồng. Con số này tuy tăng trưởng so với cùng kỳ khoảng 33% nhưng so với tháng 1 thì lại giảm đến 27%. Như chúng tôi đã đề cập, đây là do số lượng cửa hàng mở mới trong tháng 2 vẫn tăng thêm 7, trong khi doanh thu ghi nhận chỉ 20/28 ngày nên không ngạc nhiên số liệu doanh thu/cửa hàng hay doanh thu của cả tháng đều có sự sụt giảm. Chúng tôi cho rằng khi hiệu ứng tết qua đi thì con số doanh thu/cửa hàng sẽ quay lại con số 1,2 – 1,3 tỷ đồng/tháng. (Hình 8)

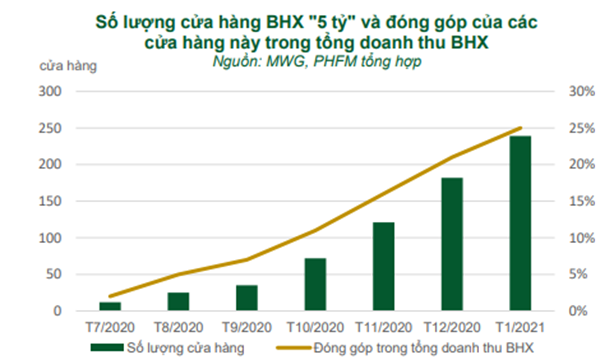

Đối với BHX, thì có lẽ BHX “5 tỷ” với diện tích trên 500m2 sẽ là động lực chính để tăng trưởng cho MWG. Hiện doanh thu trung bình của BHX “5 tỷ” đạt trên 2 tỷ đồng/tháng với lượng khách hàng thường xuyên rơi vào khoảng 600-700 khách/ngày. Tuy có tên gọi là “5 tỷ” nhưng theo ban lãnh đạo thì thực tế mức doanh thu 3 tỷ là phù hợp với thực tế hiện nay với số lượng cửa hàng đạt 3 tỷ chiếm khoảng 30% – 40%, còn để đạt đến con số đầu 5 thì sẽ phải là một quá trình dài cần theo dõi. Công ty sẽ tiếp tục nâng cấp và mở rộng chuỗi BHX trong năm 2021 lên khoảng 1,000 cửa hàng. (Hình 9)

Không nằm ngoài mô hình chuỗi bán lẻ, có 2 chi phí lớn đối với MWG cần được nhắc đến là thuê DC và chi phí tại cửa hàng và đều có điểm chung là chi phí nhân công lớn với con số chiếm khoảng 23 – 24% tổng doanh thu. Trong Q4/2020, chi phí vận hành/doanh thu cao hơn hẳn bởi do chuyển đổi, nâng cấp cửa hàng lên 500m2 khiến doanh thu không được tạo ra nhưng các chi phí nhân công thì vẫn mất. Để khắc phục vấn đề này, từ cuối năm 2020 công ty đã chủ động giảm 40 – 50% giờ công, thay đổi quy trình nhưng vẫn đảm bảo phải phục vụ đầy đủ lượng khách hàng như trước đây. Hiện tại, với sự thay đổi này thì mỗi 1 giờ công lao động đem lại khoảng 700 – 800 nghìn đồng doanh thu, trong khi mức trước đây chỉ là 450 nghìn đồng. Như vậy, khi cửa hàng vận hành ổn định thì chi phí nhân công sẽ được giảm khoảng 50% theo công thức tính này của ban lãnh đạo. Tuy vậy vẫn cần lưu ý rằng từ nay đến cuối năm MWG sẽ vẫn tiếp tục chiến lược mở rộng và nâng cấp chuỗi cửa hàng lên 500m2 nên việc các chi phí nhân công vẫn phát sinh trong khi doanh thu thì lại không có. Chúng tôi cho rằng trong năm 2021, chi phí nhân công sẽ dao động quanh mức 20% tổng doanh thu là con số phù hợp.

Ngoài ra, ban lãnh đạo BHX cũng cho thấy rằng biên lãi gộp của chuỗi siêu thị này sẽ có thể gia tăng thêm được ít nhất 2%, lên mức khoảng 27% nhờ khả năng thương lượng lượng hàng mua, giá chiết khấu với nhà cung cấp. Công ty cho biết, ngay cả trong mùa dịch, mỗi khi MWG lựa chọn nhà cung cấp nào thì doanh thu của bên ấy cao gần như gấp đôi, cho thấy tầm quan trọng của công ty đối với NCC. Vì thế, công ty khá tự tin vào khả năng thương lượng giảm giá, tăng lãi của mình.

Tương tự đối với chuỗi ĐMX và TGDĐ, MWG cũng cho ra đời những sản phẩm mang thương hiệu của riêng mình. Tính đến cuối 2020, đầu 2021 thì trong khoảng 3.500 sản phẩm được bày bán thì có tới 500 – 600 sản phẩm là mang thương hiệu riêng. Công ty ước tính sẽ nâng con số này lên 1.000 cho cuối năm nay. Thông thường, nhóm sản phẩm này sẽ có biên lãi gộp tốt hơn sản phẩm được lấy từ nhà cung cấp.

Tuy nhiên, tại đây chúng tôi có nhận thấy tồn tại 1 vài vấn đề. Theo nguồn tin chúng tôi có được từ Vinmart – một chuỗi siêu thị cũng có những sản phẩm độc quyền tương tự như BHX – thì những sản phẩm độc quyền của chuỗi siêu thị này không được quá nhiều người mua hàng đón nhận. Bởi giá thành sản phẩm thì không có nhiều sức cạnh tranh, chất lượng sản phẩm không quá nổi bật, dễ bị thay thế bằng những mặt hàng khác cùng chức năng, có tên tuổi. Nói một cách khác, các sản phẩm mang thương hiệu của siêu thị thường được đem ra chạy quảng cáo, thúc đẩy doanh thu, tránh để tồn kho chứ không hề bán chạy. Vì vậy, dù đúng là sản phẩm này có biên lãi tốt hơn, nhưng sức tiêu thụ thực sự của mặt hàng này vẫn còn là một dấu hỏi khá lớn đối với chúng tôi và cần thời gian để xem xét nhiều hơn.

Như vậy, có 3 luận điểm để cho rằng BHX sẽ là điểm sáng trong năm 2021, nhưng không thể phủ nhận vẫn tồn tại góc tối trong bức tranh chung: (1) chuỗi BHX 5 tỷ sẽ là động lực tăng trưởng chính, nhưng thực tế chỉ đạt mức 3 tỷ và cũng cần một thời gian rất dài để có thể cán mốc 5 tỷ; (2) cắt giảm các chi phí liên quan đến nhân công, nhưng trong quá trình nâng cấp cửa hàng thì vẫn cần chi phí nhân công nhưng doanh thu không được tạo ra; (3) sản phẩm độc quyền có biên lãi cao, nhưng thực tế bán hàng thì vẫn còn là dấu hỏi chúng tôi cần được giải đáp.

4. Định giá

Như vậy, có thể thấy MWG vẫn sẽ còn những điểm sáng để tăng trưởng trong năm 2021, dù câu chuyện sẽ cần được làm sáng tỏ nhiều mặt. Tuy nhiên về dài hạn có nhiều thứ để kì vọng. Đặc biệt là câu chuyện khai mở kho báu bách hóa xanh. Với pe hiện tại quanh 15 lần, MWG vẫn còn đủ dư địa để bứt tốc, đặc biệt là các quý cuối năm khi mà tình hình covid được kiểm soát trở lại trong năm 2021. Và tình hình vắc xin được triển khai mạnh mẽ trong 2022 thì ngành bán lẻ sẽ trở lại với vị thế vốn có của nó.

MWG phù hợp để năm giữ lâu dài. Giá mục tiêu trong năm 2021 chúng tôi đánh giá có thể đạt 170-180k vào cuối năm.

———-Team LTBNM tổng hợp và phân tích ————-