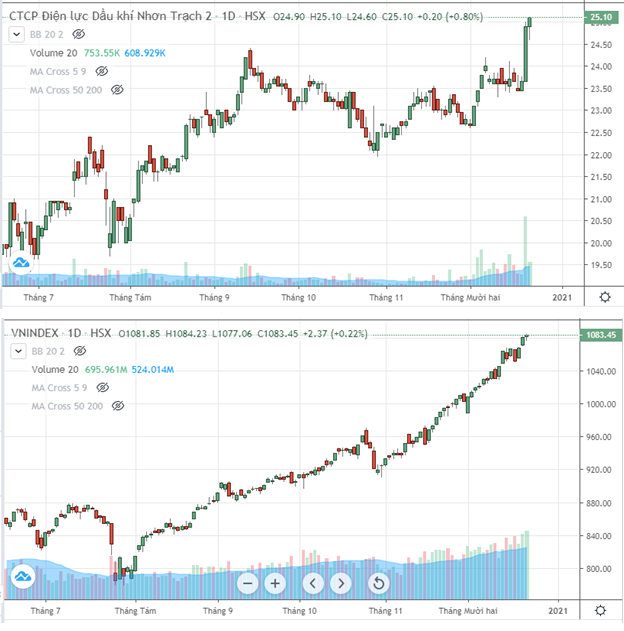

Trong khi cả thị trường đang hồi phục và tăng giá rất tốt thì những mà ngành điện và NT2 lại đang ở trạng thái tích lũy. Liệu cổ phiếu có gì đáng quan tâm hay không? Và cổ phiếu có thể bứt phá mạnh mẽ hơn sau khi vượt nền hay không? Bài viết này chúng tôi sẽ giúp quý nhà đầu tư giải đáp các câu hỏi này. Biết đâu sau giai đoạn uptrend (Hình 1) chúng ta lại hướng đến NT2 như một cơ hội phía xa.

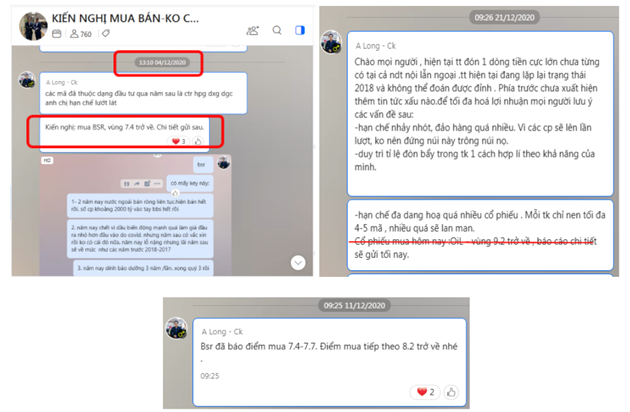

Kể từ cuối tháng 7, đầu tháng 8 cho đến nay thị trường chung gần như chỉ có đường đi lên thẳng từ mốc 800 và hiện nay đã là 1083 điểm, tức mức tăng 34%. Đây có thể coi là mức phục hồi lớn nhất chỉ sau cú phục hồi từ đáy covid trước đó. Và khi mà đa phần các mã đều đã tăng mạnh theo VNI đến mức không còn rẻ nữa thì sự chú ý phần nào cũng được chuyển sang các mã đủ rẻ và sẽ phục hồi chậm hơn ở năm 2021. Liệu NT2 có phải dạng cổ phiếu đó như BSR hay OIL mà team chúng tôi đã gửi kiến nghị mua (Hình 2) đến quý nhà đầu tư?

I. Thông tin chung

NT2 là doanh nghiệp vận hành trong ngành điện, cụ thể là điện khí hóa lỏng LNG trực thuộc công ty mẹ là tổng công ty điện lực dầu khí Việt Nam (POW-Hose). Mà POW lại là công ty con của tập đoàn dầu khí Việt Nam. Vì vậy NT2 cũng có thể coi là doanh nghiệp có vốn nhà nước. Nhờ mối quan hệ này mà đầu vào cũng như đầu ra của NT2 cũng được hỗ trợ cũng như liên kết khá nhiều với các doanh nghiệp trong cùng tập đoàn. Điều này chúng tôi sẽ nói rõ hơn ở phần sau.

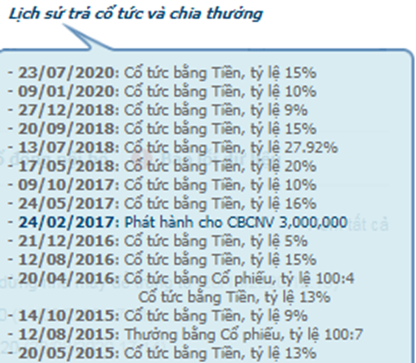

Đặc điểm của các doanh nghiệp có vốn nhà nước đó chính là tỉ lệ chia cổ tức khá cao (Hình 3) so với mặt bằng chung trên thị trường. Và NT2 cũng không phải ngoại lệ khi mức chi trả cổ tức là khá hấp dẫn.

Với mức giá 23.x mà cổ tức 3 năm gần đây đều trên 25% bằng tiền mặt. Tức mức lãi suất tầm 10%/ thị giá, cao hơn khá nhiều so với lãi gửi ngân hàng. Đây chính là điểm cộng của NT2 khi thị trường gặp khó khăn.

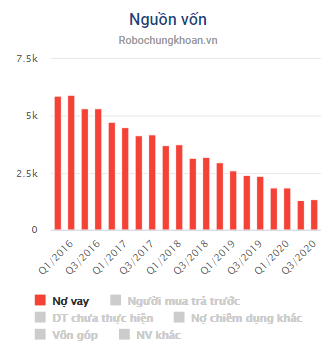

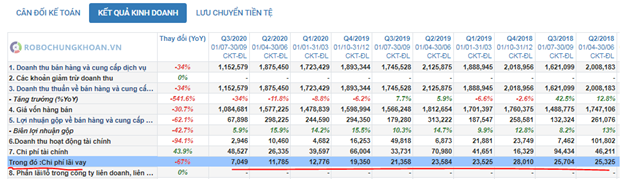

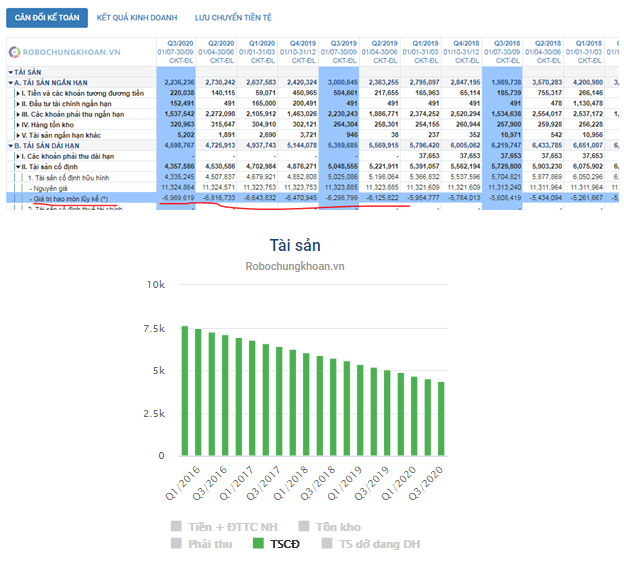

Về cơ cấu tài chính, đầu tiên chúng ta dễ nhìn thấy nhất đó chính là nợ vay của công ty, với việc chưa có đầu tư lớn vào dự án nào mà vẫn hoạt động với 2 nhà máy khí nhơn trạch 1 và nhơn trạch 2 giúp NT2 trả dần được nợ vay và hiện tại tổng nợ vay của công ty chỉ còn 1,334 tỷ, chiếm 33.4 tỷ VCSH. Nếu so với các doanh nghiệp điện khác thì mức vay này ở mức thấp. (Hình 4)

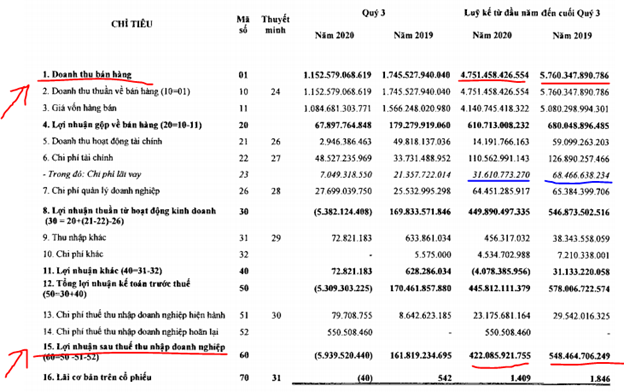

Đi kèm với tỉ lệ nợ vay giảm thì chi phí tài chính của công ty cũng giảm đi nhiều qua từng quý. Đến quý 3-2020 chi phí lãi vay chỉ còn 7 tỷ, giảm 3 lần so với cùng kỳ 2019 (21 tỷ) (Hình 5)

Khoản mục tài chính đáng chú ý tiếp theo mà nhà đầu tư cần quan tâm đó chính là mục tài sản cố định. Đây chính là phần ảnh hưởng trực tiếp đến chi phí khấu hao và cũng để cho chúng ta biết được thời điểm nhà máy sẽ hết khấu hao. Nếu hết khấu hao mà máy móc vẫn vận hành được tốt thì lợi nhuận công ty sẽ tăng lên rất nhiều. Cụ thể chúng ta theo dõi bảng 6 khấu hao tài sản dưới đây.

Chúng ta có thể dễ dàng nhận ra công ty đang tiến hành khấu hao theo đường thẳng và mỗi năm số tiền khấu hao rơi vào khoảng gần 700 tỷ. Nếu theo tỉ lệ khấu hao trên cho các năm tiếp theo thì hết 2024 là NT2 sẽ khấu hao xong. Và mỗi năm lợi nhuận công ty sẽ tăng lên 700 tỷ do hết khấu hao từ 2025. Đây là mức tăng trưởng rất lớn khi chúng ta biết rằng hàng năm NT2 cũng chỉ lãi trước thuế khoảng 800 tỷ. Như vậy mức tăng trưởng có thể đạt 80-90%.

Vậy câu hỏi đặt ra là từ 2021 đến 2024, trước khi nhà máy điện hết khấu hao thì NT2 sẽ tăng trưởng ra sao? Có điều gì đáng chờ đợi hay không? Trong phần dưới chúng tôi sẽ trả lời câu hỏi này.

II. Kết quả kinh doanh và tiềm năng

1. Triển vọng ngành điện khí

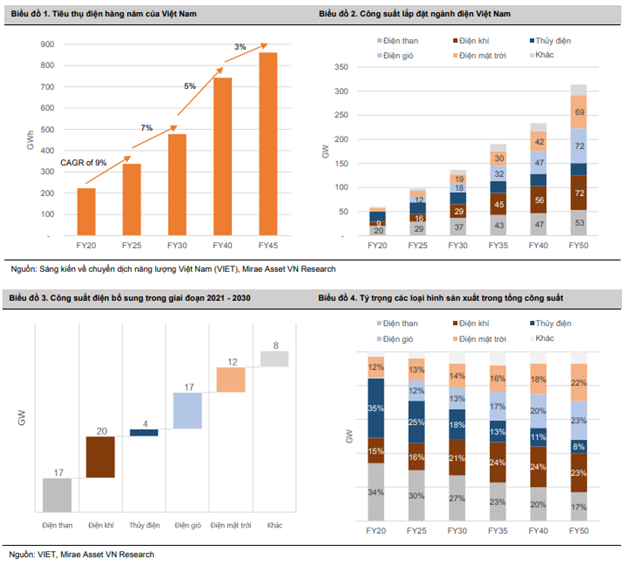

Theo bản dự thảo quy hoạch điện VIII cho giai đoạn phát triển 2020-2030 được công bố vào tháng 11/2020 thì tiêu thụ điện sẽ được giữ ở mức độ tăng trưởng bình quân CAGR là 8.3% trong 10 năm tới. Để đáp ứng nhu cầu thì chính phủ dự kiến sẽ bổ sung khoảng 77GW cho giai đoạn 2021-2030. Trong đó điện tái tạo và nhóm điện khí chính là 2 nhóm được đẩy mạnh nhất. Cụ thể năng lượng tái tạo trong tổng công suất sẽ có bước nhảy lớn từ chiếm 1% lên 13% trong 2030. Điện khí từ 15% lên 21%, ngược lại điện than sẽ bị giảm dần tỉ trọng. Cụ thể như hình 7 dưới đây

Hiện tại trong quy hoạch điện có khoảng 11,900 MW điện khí hóa lỏng LNG đang hoạt động và dự kiến sẽ nghiên cứu, bổ sung vào quy hoạch thêm khoảng 39,350 MW nữa cùng việc chuyển đổi từ điện than sang điện LNG khoảng 9,000 MW.

Về nguồn nguyên liệu đầu vào, hiện tại nguyên liệu chính sử dụng cho 2 nhà máy của NT2 là khí thiên nhiên được khai thác từ bể Cửu Long và Nam Côn Sơn và nếu thiếu thì sẽ sử dụng thêm dầu DO dự phòng. Hợp đồng mua bán khí của NT2 được ký với PVGas có khối lượng khí được cam kết cung cấp hàng năm gần 784 triệu Sm³. Trong năm 2019 tổng sản lượng khí mà NT2 sử dụng là 927,12 triệu Sm³ khí, tăng 8.4% so với 2018, trong đó lượng dầu DO phải sử dụng là 926,934 tấn, như vậy lượng khí thiên nhiên hiện tại là chưa đủ để cấp cho NT2 hoạt động và chúng tôi kỳ vọng từ 2021 khi có thêm mỏ sao vàng đại nguyệt đi vào hoạt động sẽ cấp đủ khí cho NT2 hoạt động ổn định hơn.

Như vậy tiềm năng tăng trưởng ngành điện khí trong các năm tới theo chúng tôi là khá sáng khi mà nguồn điện tiêu thụ ngày càng lớn trong khi điện than và thủy điện khó có thể đáp ứng cũng như mở rộng thêm nhiều. Như vậy với vai trò đầu tàu trong ngành điện khí thì NT2 sẽ được mở rộng cũng như có tiềm năng tăng trưởng tốt trong các năm tới.

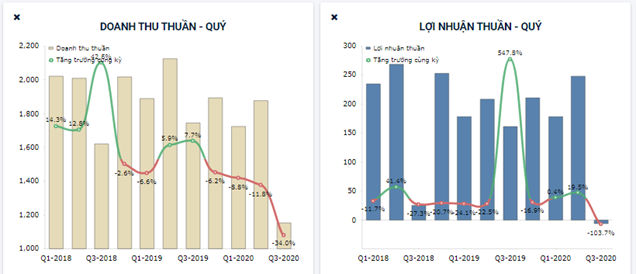

2. Kết quả kinh doanh 2020 của NT2

Trong năm 2020 kết quả kinh doanh của NT2 là khá kém khi mà doanh thu trong cả 3 quý đều giảm so với cùng kỳ 2019. Nhất là tại quý 3-2020, doanh thu giảm 34% và lợi nhuận thuần giảm về -5 tỷ. Nguyên nhân do tại quý 3 công ty tiến hành trung tu lại máy trong thời gian từ ngày 15/09 đến 22/10. Như vậy không chỉ riêng quý 3 mà quý 4 sắp tới thì KQKD cũng sẽ kém khả quan so với cùng kỳ. (Hình 8)

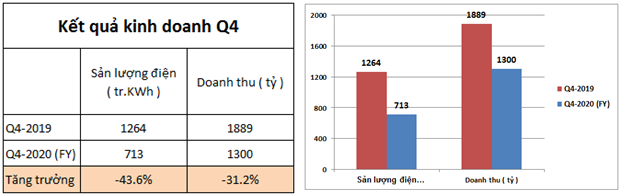

Về kết quả kinh doanh quý 4 sắp tới, tính đến ngày 15/12/2020 thì tổng sản lượng điện đạt 549.39 tr. kWh và doanh thu bán điện đạt 1,004 tỷ. Dự phóng hết quý 4 tổng sản lượng điện đạt 713 tr. kWh và doanh thu bán điện đạt khoảng 1,300 tỷ. Trong khi cùng kỳ quý 4-2019 tổng sản lượng điện đạt 1,264 tr. kWh và 1,889 tỷ doanh thu. Như vậy mức giảm về kết quả kinh doanh cũng là rất lớn ( -31.2%). Cụ thể như hình 9 dưới.

Với việc không có đột biến về doanh thu trong các quý đầu năm cùng với trùng tu trong 2 quý cuối năm nên ảnh hưởng nhiều đến kết quả kinh doanh của công ty trong cả năm 2020. (Hình 10)

Ngoài doanh thu và lợi nhuận thì trong các quý gần đây chi phí tài chính trong đó chi phí lãi vay đang giảm dần do công ty đã tiến hành giảm nợ vay như ở đầu bài viết chúng tôi có đề cập. Với việc chi phí lãi vay giảm sẽ giúp lợi nhuận ròng của công ty tốt lên, cùng với đó là sức khỏe tài chính sẽ mạnh hơn. Tuy nhiên tần đó là không đủ để cứu được kết quả kinh doanh trong ngắn hạn Q4.

3. Điểm nhấn và triển vọng trong năm 2021

Dù 2020 chưa qua hết nhưng gần như chúng ta có thể khẳng định năm 2020 là một năm tăng trưởng lùi với NT2 và chỉ có tương lai các năm tiếp theo để kỳ vọng tăng trưởng trở lại. cụ thể như sau:

Vận hành ổn định các nhà máy điện

Nguyên nhân chính khiến kết quả kinh doanh 2020 giảm là do trùng tu máy theo kế hoạch đã được xây dựng từ trước đó, vì vậy trong năm 2021 khi mà không có kế hoạch trùng tu nào thì chúng tôi kỳ vọng sản lượng điện sản xuất sẽ tăng trưởng 13-15%, từ đó giúp doanh thu và lợi nhuận của công ty sẽ hồi phục trở lại.

Nguồn khí và giá khí cung cấp ổn định

Hiện tại PVGas chính là nhà cung cấp khí cho NT2 với 2 mỏ chính là Bể Cửu Long và Nam côn Sơn. Chúng tôi kỳ vọng sang năm 2021 với việc thêm mỏ Sao Vàng Đại Nguyệt đi vào hoạt động sẽ đảm bảo nguồn khí tự nhiên đủ cho NT2 hoạt động ổn định, tránh việc ảnh hưởng sản lượng điện do thiếu khí.

Chi phí lãi vay giảm

Với việc nợ vay đang được giảm dần giúp cho chi phí lãi vay (Trước đây là gánh nặng khi mỗi quý mất 20-25 tỷ) giảm đi khá nhiều mỗi năm. Hiện tại mỗi quý chi phí lãi vay của công ty chỉ vào khoảng 5-7 tỷ.

Đàm phán PPA

Trong năm 2021 khả năng giá điện sẽ có sự điều chỉnh giảm để hỗ trợ các doanh nghiệp kinh doanh và đây là rủi do làm giảm lợi nhuận của NT2. Dự kiến giá điện có thể điều chỉnh giảm khoảng 40đ/KWh. Với sản lượng khoảng 4,800-5,000 tr. KWh thì doanh thu có thể giảm khoảng 200 tỷ, chiếm khoảng 2-3% doanh thu.

Tổng kết lại chúng tôi thấy rằng 2021 NT2 sẽ tăng trưởng trở lại so với 2020 và phần nào vượt qua khó khăn của 2020.

III. Tổng kết

Như vậy chúng tôi đã phân tích tình hình NT2 trong 2020 và tương lai trong năm tới, Quý 4-2020 chắc chắn NT2 sẽ có kết quả kinh doanh kém phát triển và 2021 chúng tôi cho rằng NT2 sẽ hồi phục trở lại.

Về định giá, hiện tại NT2 đang giao dịch tại vùng PE 11.x và PB là 1.7x . Đây là vùng định giá cao của NT2, và quý tới khi mà kết quả kinh doanh giảm mạnh thì các chỉ số này sẽ càng khiến NT2 có cảm giác đắt đỏ. Và ngắn hạn chúng tôi cũng cho rằng vùng giá 23.x-24.x là hợp lý với NT2.

NT2 là dạng cổ phiếu 2020 đã xấu và 2021 sẽ tốt trở lại như nhiều mã khác như BSR, OIL nhưng định giá NT2 lại không được rẻ và hấp dẫn như 2 mã trên nên chúng tôi cho rằng đây không phải là một cơ hội hấp dẫn để đầu tư trong thị trường này

Nếu nhìn cho triển vọng năm 2021 thì NT2 sẽ có bức tranh sáng hơn chút. Chúng tôi cho rằng 2021 kết quả kinh doanh NT2 sẽ hồi phục trở lại và dự phóng cho 2021 chúng tôi cho rằng mức giá phù hợp cho định giá hết năm 2021 là 30k/cp

———-Team LTBNM tổng hợp và phân tích ————-