Catalyst chính :Giá nguyên vật liệu sụt giảm mạnh so với cùng kì.

Đặc thù ngành nhựa Việt Nam là nguyên liệu nhựa nguyên sinh phụ thuộc chủ yếu vào nhập khẩu ,các doanh nghiệp trong nước chỉ đáp ứng được 15% nhu cầu, còn lại 85% là phải đi nhập khẩu.

Theo báo cáo tài chính 2018 và nửa đầu 2019, chi phí nguyên vật liệu của NTP chiếm khoảng 67% tổng chi phí.

Nguyên vật liệu đầu vào của NTP phần lớn là các loại hạt nhựa,gắn liền với sự biến động của giá dầu thế giới.Chi phí này chiếm khoảng 47% tổng chi phí sản xuất của NTP .Vì thế sự biến động của giá dầu có ảnh hưởng rất lớn đến kết quả kinh doanh của NTP.

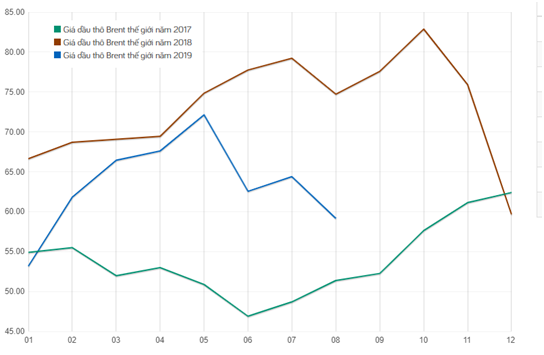

Nhìn vào hình số 1 chúng ta có thể thấy rằng trong suốt năm 2018 giá dầu thế giới luôn duy trì cao hơn so với 2017 ở bất kì quý nào.

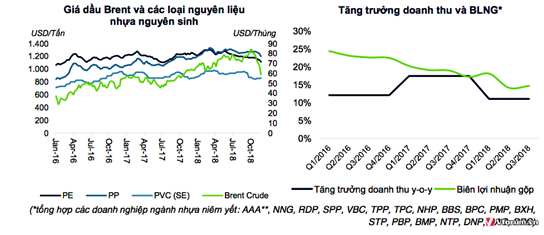

Điều đó gây ảnh hưởng đến giá nguyên liệu của NTP (HÌNH 2) và nó phản ánh ngay vào lợi nhuận mà NTP có được.

HÌNH 2: BIẾN ĐỘNG GIÁ NGUYÊN LIỆU NHỰA VÀ BIÊN LÃI GỘP CÁC CTY NHỰA TRÊN SÀN THEO GIÁ D

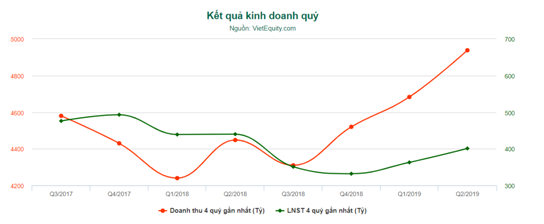

Nhìn lại kết quả kinh doanh của NTP trong suốt năm 2018 (biểu đồ hình 3) chúng ta thấy rằng suốt thời gian giá dầu tăng qua mặc dù doanh thu của NTP có quý vẫn tăng trưởng, tuy nhiên lợi nhuận sau thuế đều đi xuống do biên lợi nhuận suy giảm.

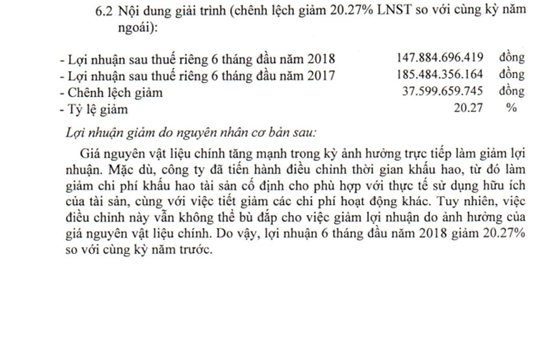

Thậm chí ngay cả khi bắt đầu từ quý 2/2018 NTP đã phải điều chỉnh lại chính sách khấu hao,tăng thời gian khấu hao ,làm giảm chi phí nhằm cải thiện biên lợi nhuận,nhưng điều này cũng không thể giúp chống đỡ lại việc giá nguyên vật liệu lên quá cao. (HÌNH 4)

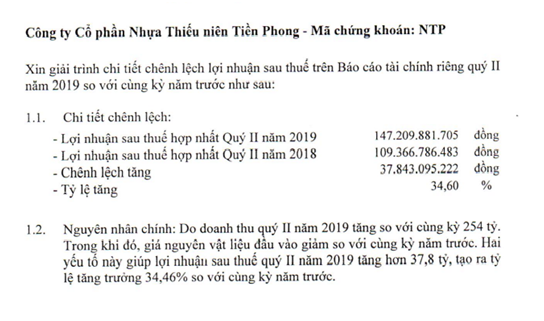

Doanh thu quý 2 đạt 1.492 tỷ đồng (+21% so vs cùng kì),LNST đạt 147 tỷ (+35% ).

Đáng chú ý là doanh thu tăng rất cao đạt mức kỉ lục, do ngành xây dưng chung và dân dụng vẫn duy trì tăng trưởng. Trong 6 tháng đầu năm ,thị trường xây dựng chung tăng tốt 7-8%, xây dựng dân dụng 9,6% ,dự báo cuối năm vẫn đạt mức này.

Cạnh tranh trong ngành tuy cao những đã dễ thở hơn với việc tay chơi phá giá thị trường là HSG đang gặp khó khăn vì cấu trúc tài chính “ngộp thở” ,HSG vẫn chiết khấu và khuyến mãi cao cho đại lý (đến 10%), nhưng hiện tại HSG cũng đang gặp khó khăn trong kinh doanh và HSG đã giảm 50% nhân viên thị trường trong mảng nhựa của mình. Tuy vậy sự cạnh tranh vẫn khá gắt gao khi trong 2 quý đầu năm NTP đã chi ra 275 tỷ đồng tiền chi phí cho nhà phân phối(+40% so với cùng kì), trong khi doanh thu chỉ tăng thêm 20% từ 2077 tỷ lên 2485 tỷ.

Tại đối thủ cạnh tranh của NTP là BMP, tình cảnh cũng tương tự nhưng có chút khác biệt về lợi nhuận,trong 6 tháng DT của BMP tăng nhiều trong khi LN lại giảm mặc dù giá nguyên liệu nhựa giảm nhẹ là do BMP áp dụng công nghệ mới loại bỏ kim loại nặng trong sp và đầu tư kênh bán hàng khiến chi phí tăng . (Nguồn : Meeting của BMP)

Tuy nhiên khi bước sang năm 2019, đặc biệt là tại quý 2 này, việc giá nguyên vật liệu giảm mạnh đã ảnh hưởng tích cực ngay lập tức đến NTP ,biên lợi nhuận trở lại tăng tốt đạt mốc 31% về thực chất so sánh(do cùng kì năm ngoái là kì đầu tiên cty triển khai việc thay đổi thời gian khấu hao nên quý 1 năm nay con số này so sánh không phải là so thực ) ,lợi nhuận NTP lập tức tăng trưởng tốt trở lại . (HÌNH 5)

Một số điểm tích cực đi kèm:

- Dòng tiền dương rất mạnh từ hoạt động kinh doanh 867 tỷ so với cùng kì 26 tỷ. Giúp cho NTP giảm mạnh nợ vay. Tại quý 2 số dư nợ vay ngắn và dài hạn của NTP là 1535 tỷ. Giảm 336 tỷ so với quý trước và 409 tỷ so với cùng kì.

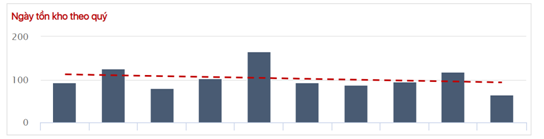

- Vòng quay tồn kho:

Với biến động rất phức tạp của giá dầu hiện tại, theo chúng tôi quan sát NTP đã chủ động giảm số ngày tồn kho của thành phẩm và nguyên liệu lại trong những quý gần đây. (HÌNH 6)

Tại quý 2 gần nhất, số ngày tồn kho là 65 ngày so với 93 ngày tại cùng kì. Việc này có thể không giúp cho công ty có được các quý đầu cơ nguyên liệu ,nhưng nó cũng giúp cho việc đầu cơ thất bại. Điều đã từng xảy ra ở các doanh nghiệp ngành thép.

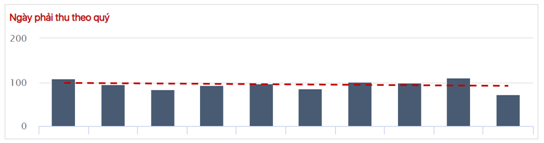

- Phải thu giảm: sau 1 thời gian phải tăng nhẹ thời gian thu hồi công nợ nhằm giữ khách trước áp lực cạnh tranh trong ngành, tại quý này thật đáng ngạc nhiên thì chỉ số này của NTp sụt giảm rất mạnh. Vòng quay phải thu chỉ còn 75 ngày so với cùng kì 86 ngày.Điều này mặc dù chỉ mang tính thời điểm trong 1 quý nhưng cũng cho thấy áp lực cạnh tranh trong ngành đã giảm bớt như đầu báo cáo chúng tôi đã đề cập.(HÌNH 7)

Với diễn biến giá nguyên liệu hiện tại (Xem lại hình 1), chúng tôi kì vọng rằng NTP vẫn sẽ giữ vững được biên lợi nhuận gộp 31% như quý 2. Doanh thu chúng tôi kì vọng cty tiếp tục duy trì ngang với quý 2 đạt mức 1300-1400 tỷ(+ 13% so với cùng kì), LNST đạt 120 tỷ(+60% so với cùng kì).

Chúng tôi kiến nghị tích lũy NTP với mức giá quanh 37k ,có thể kì vọng vào 1 đợt tăng giá mới của NTP. Hướng tới mốc trước mắt là 45k.

—–TEAM LÃNG TỬ BUÔN NƯỚC MẮM TỔNG HỢP VÀ PHÂN TÍCH—–