Gần đây giá cổ phiếu PC1 đã có mức tăng giá rất tốt từ vùng 26-28 lên vùng 35.x như hiện tại (Hình 1). Vậy cổ phiếu có gì hấp dẫn mà tăng tốt vậy và liệu còn tăng giá nữa hay không? Định giá phù hợp với cổ phiếu trong ngắn và dài hạn ra sao? Bài viết này chúng tôi sẽ giải đáp các câu hỏi trên và phân tích chi tiết doanh nghiệp PC1.

Về tổng quan, đây là doanh nghiệp hoạt động chính trong 4 ngành là xây lắp, hàng hóa và sxcn, kinh doanh điện và bất động sản. Hiện tại xu hướng 4 ngành theo chúng tôi đều có nhiều tích cực để đóng góp tăng trưởng cho công ty trong các năm tới.

Chi tiết phân tích các chỉ số tài chính doanh nghiệp chúng tôi xin phép chỉ nêu một vài điểm chính để tránh lan man. Quý nhà đầu tư nếu quan tâm thì có thể đọc tại các bài viết cũ của chúng tôi tại Web:

https://langtubuonnuocmam.com/?s=pc1

Một số điểm chính trong tài chính doanh nghiệp như sau:

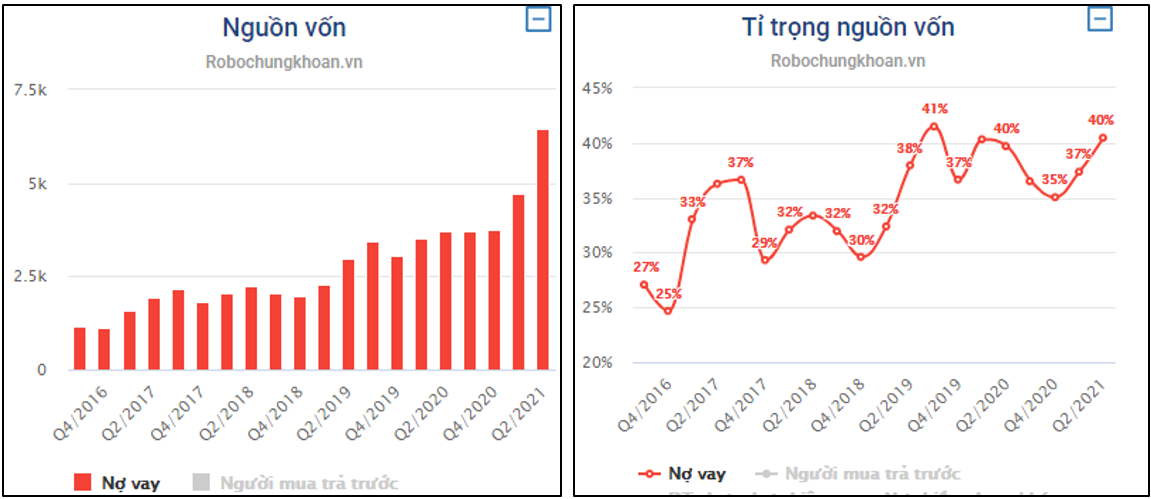

- Nợ vay công ty tiếp tục tăng lên so với các quý trước, tại quý 2 tổng nợ vay là 6,450 tỷ đồng, chiếm 40% tổng tài sản và 110% vốn chủ sở hữu. Trong tổng nợ vay thì nợ ngắn hạn là chủ yếu (4,096 tỷ đồng) giúp công ty quay vòng vốn kinh doanh cho các hoạt động như xây lắp, vận hành công ty… Giống nhiều công ty khác trong giai đoạn mở rộng hoạt động kinh doanh, nhất là trong ngành cần vốn đầu tư ban đầu cao như ngành điện hay BĐS thì việc vay nợ với đòn bẩy cao là khó tránh khỏi. Điều quan trọng là dòng tiền được đảm bảo và các mảng kinh doanh mang lại lợi nhuận lớn cho công ty. (Hình 2)

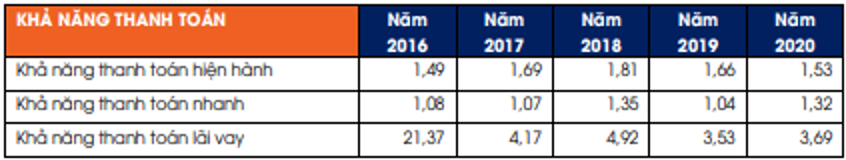

- Về khả năng thanh toán của PCC1, trong các năm qua khả năng thanh toán của PC1 vẫn luôn được đảm bảo an toàn với chỉ số thanh toán hiện hành luôn ở mức trên 1. Như hình trên nợ vay của công ty cũng được duy trì dưới mức 50% tổng tài sản. (Hình 3)

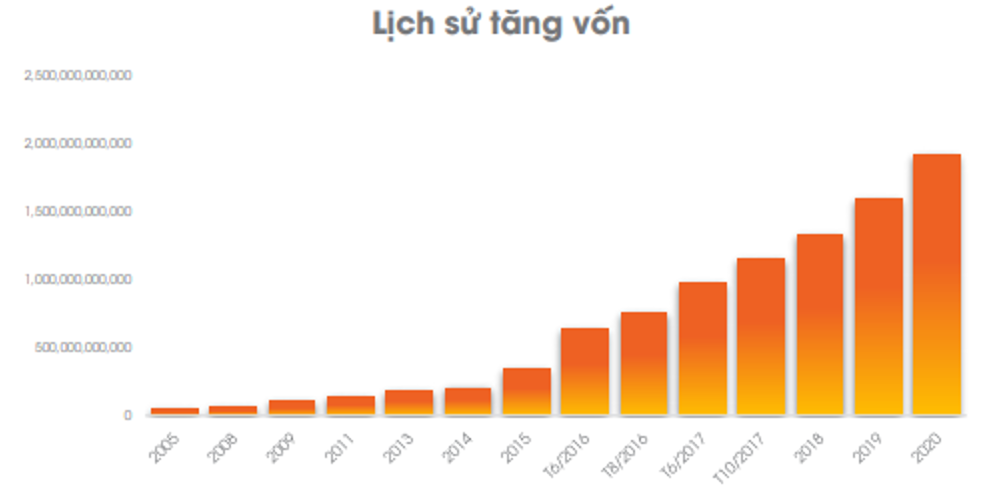

- Về tình hình tăng vốn, trong các năm qua PC1 có mức tăng vốn khá nhiều bằng cách trả cổ tức bằng cổ phiếu, với một công ty đang trong quá trình phát triển và cần vốn cho các dự án lớn mang lại lợi nhuận lâu dài (điện, BĐS) thì việc tăng vốn là hợp lý. Điều đó cũng cho thấy tham vọng của công ty tiếp tục mở rộng và vươn lên. (Hình 4)

Trong bài viết này chúng tôi sẽ tập trung hơn cho phần kết quả kinh doanh cũng như tiềm năng của PC1 trong các năm tới hơn, các chỉ số cơ bản khác quý nhà đầu tư có thể đọc lại các bài viết trước của chúng tôi để nắm rõ hơn.

I. Kết quả kinh doanh

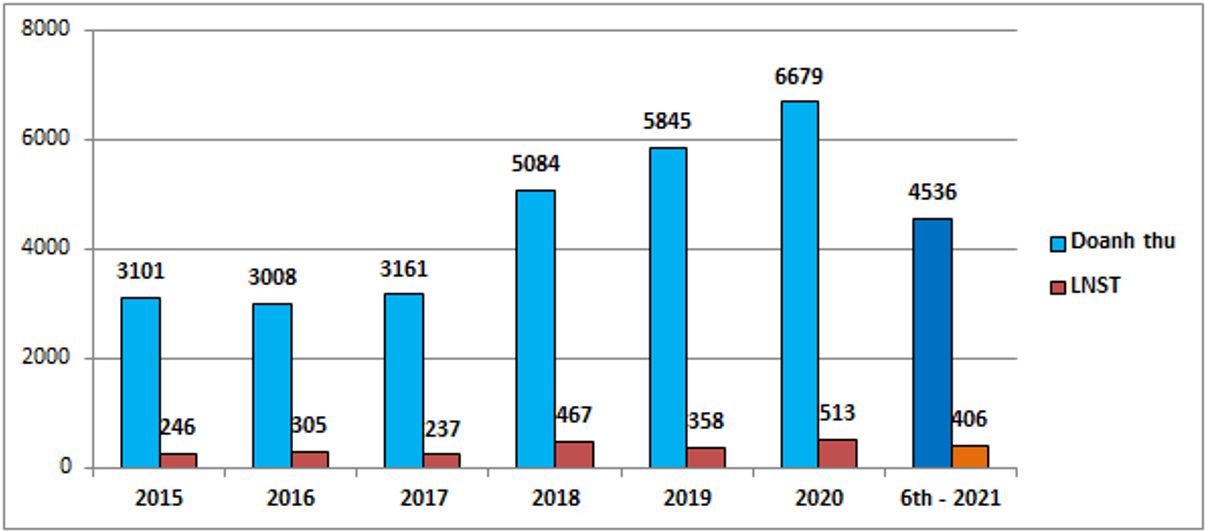

Trong 6 tháng đầu năm 2021 PC1 đã ghi nhận kết quả kinh doanh hết sức ấn tượng, theo đó doanh thu 6 tháng đạt 4,536 tỷ đồng, bằng 68% doanh thu cả năm 2020, lợi nhuận sau thuế đạt 406 tỷ đồng, bằng 79.1% cả năm 2020. Như vậy có thể thấy năm 2021 công ty vẫn tiếp tục tăng trưởng rất tốt. Chỉ qua nửa năm, doanh thu và LNST đã gần bằng cả năm 2020. Cụ thể như hình 5 bên dưới:

Tính ra từ năm 2017 cho đến nay doanh thu của công ty liên tục tăng trưởng qua các năm, từ 3,161 tỷ đồng năm 2017 đã tăng lên 6,679 tỷ đồng năm 2020, tức tăng hơn 2 lần sau 3 năm. Trong năm 2020, cả thế giới phải sống trong đại dịch covid và chịu ảnh hưởng rất nặng nề đến kết quả kinh doanh của công ty. Tuy nhiên PC1 là một trong số ít những doanh nghiệp vẫn có kết quả kinh doanh tăng trưởng tốt trong đại dịch. Sang năm 2021 kết quả vẫn tiếp tục tăng trưởng tốt trong 6 tháng đầu năm và hứa hẹn sẽ tốt trong cả năm 2021 để tiếp tục là năm tăng trưởng tiếp theo trong bảng kết quả kinh doanh.

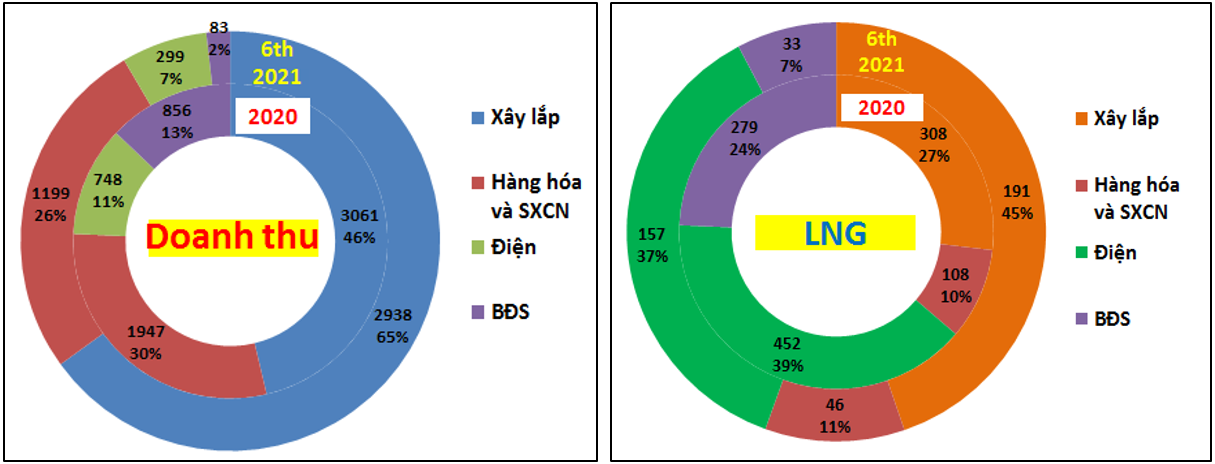

Đóng góp chính cho doanh thu và lợi nhuận của PC là 4 mảng chính: xây lắp, điện, BĐS, SXCN và hàng hóa. Cụ thể tỉ trọng đóng góp trong năm 2020 và 6 tháng 2021 như hình 6 dưới đây:

Nhìn hình trên chúng ta có thể thấy trong 6 tháng đầu năm 2021 mảng xây lắp đang tăng trưởng và đóng góp tỉ trọng tăng lên cả về doanh thu và lợi nhuận. Mảng điện và mảng SXCN, hàng hóa vẫn duy trì tỉ trọng đóng góp còn mảng bị giảm tỉ trọng đó là BĐS. Mảng BĐS thì thường hạch toán vào cuối năm nên nếu chỉ nhìn nửa đầu năm cũng khó đánh giá chính xác. Vì vậy chúng tôi sẽ phân tích chi tiết từng mảng và tiềm năng 2 quý cuối năm cũng như các năm tiếp theo để có góc nhìn đúng nhất cũng như biết được sự chuyển dịch của doanh nghiệp như thế nào.

II. Phân tích từng ngành và động lực tăng trưởng

1. Mảng xây lắp

Đây là mảng đóng góp lớn nhất vào doanh thu và lợi nhuận cho PC1, cũng là ngành đã tạo nên thương hiệu cho công ty. Trong các năm gần đây ngoài thi công các dự án cho EVN thì PC1 còn nhận các công trình ngoài (thầu EPC) để giúp gia tăng doanh thu và lợi nhuận như các dự án điện gió, …

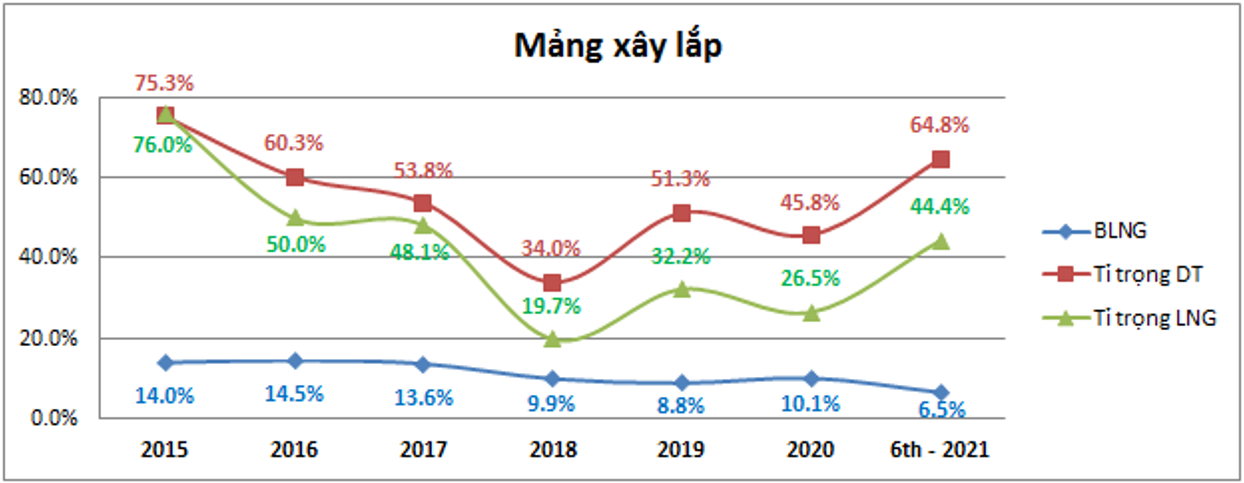

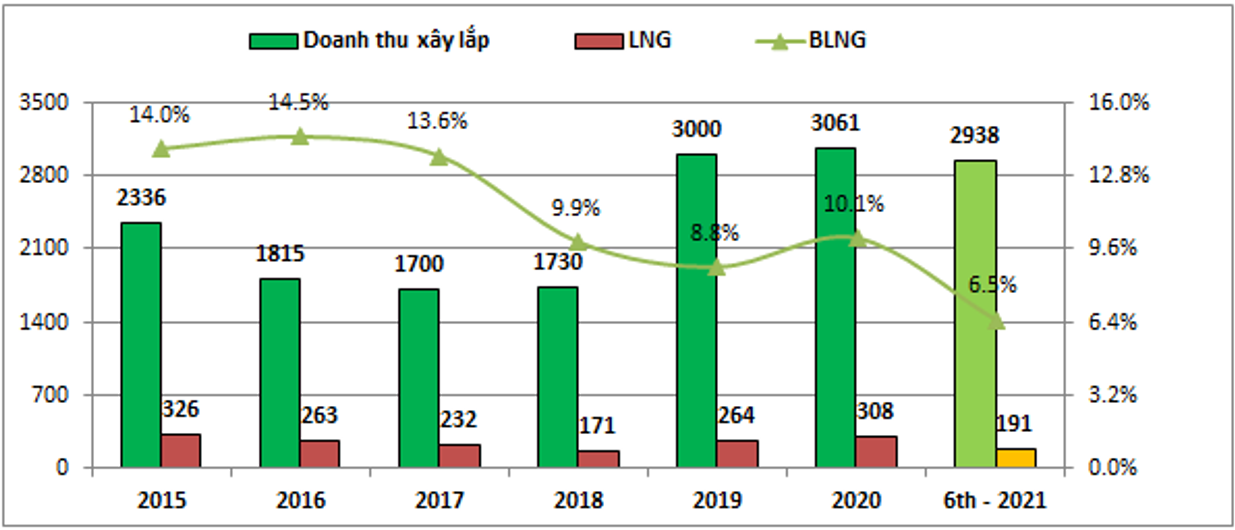

Mảng xây lắp luôn đóng góp trên 34% vào doanh thu trong các năm gần đây, thậm chí 6 tháng đầu năm 2021 khi mà mảng BĐS hạch toán ít thì mảng xây lắp đã đóng góp đến 64.8% doanh thu. Tuy nhiên do biên lợi nhuận mảng xây lắp thấp (khoảng quanh 8-10%) nên đóng góp của mảng xây lắp vào lợi nhuận gộp của công ty là thấp hơn. Cụ thể 6 tháng đầu năm 2021 tuy đóng góp 64.8% doanh thu nhưng về lợi nhuận gộp chỉ đóng góp 44.4%.

Biên lợi nhuận gộp 6 tháng đầu năm thấp (6.5%) do gần 50% doanh thu hạch toán từ các hợp đồng P, EPC có biên lợi nhuận thấp, ngoài ra còn do giá nguyên vật liệu tăng, … (Hình 7)

Chỉ tính trong 6 tháng đầu năm 2021 doanh thu mảng xây lắp đã đạt 2,938 tỷ đồng, gần bằng cả năm 2020. Do biên lợi nhuận giảm từ 10.1% xuống 6.5% nên lợi nhuận gộp chỉ đạt 191 tỷ đồng, nhưng vẫn bằng 62% lợi nhuận gộp cả năm 2020. (Hình 8)

Số liệu ký hợp đồng xây lắp chuyển tiếp từ 2020 sang 2021 là 3,231 tỷ đồng, trong quý 2-2021 công ty cũng ký mới hơn 1,000 tỷ đồng, lũy kế 6 tháng ký mới khoảng 3,548 tỷ đồng. Dự kiến trong năm 2021 sẽ ký mới khoảng 5,000 tỷ đồng giúp cho mảng xây lắp sẽ tiếp tục tăng trưởng trong các quý và năm tới.

Tại quý 3 và đầu quý 4 khi các nhà máy điện gió phải tăng tốc hoàn thành phát điện trước ngày 1/11/2021 để hưởng ưu đãi về giá của chính phủ sẽ hứa hẹn giúp công ty tăng thêm doanh thu cho mảng xây lắp của PC1 trong các hợp đồng EPC điện gió (Đak Đoa 1-2, La Bang 1, Tân Phú Đông,…). Hiện tại ở Việt Nam chỉ có PC1 là đủ năng lực làm tổng thầu các dự án điện gió, nên đây cũng là động lực rất lớn cho mảng xây lắp của PC1 trong các năm tới khi mà điện tái tạo đang ngày càng được mở rộng và ưu tiên. Năm 2021 công ty đặt kế hoạch doanh thu 4,642 tỷ đồng với mảng xây lắp và chúng tôi cho rằng công ty hoàn toàn có thể hoàn thành và vượt kế hoạch này. Thậm chí có thể hoàn thành kế hoạch ngay sau quý 3. Trong quý 3 dự kiến doanh thu mảng xây lắp có thể đạt 2,000 tỷ đồng, lũy kế 9 tháng có thể đạt khoảng 4,900 tỷ doanh thu. Năm 2021 chúng tôi cho rằng PC1 hoàn toàn có thể đạt doanh thu khoảng 6,000 tỷ đồng, con số cao nhất từ trước đến nay và ghi nhận mức tăng trưởng khoảng 100% so với doanh thu thực hiện năm 2020. Dù biên lợi nhuận sẽ thấp hơn nhưng lợi nhuận gộp cũng sẽ tăng trưởng đáng kể so với 2020, dự kiến đạt trên 400 tỷ.

2. Mảng điện

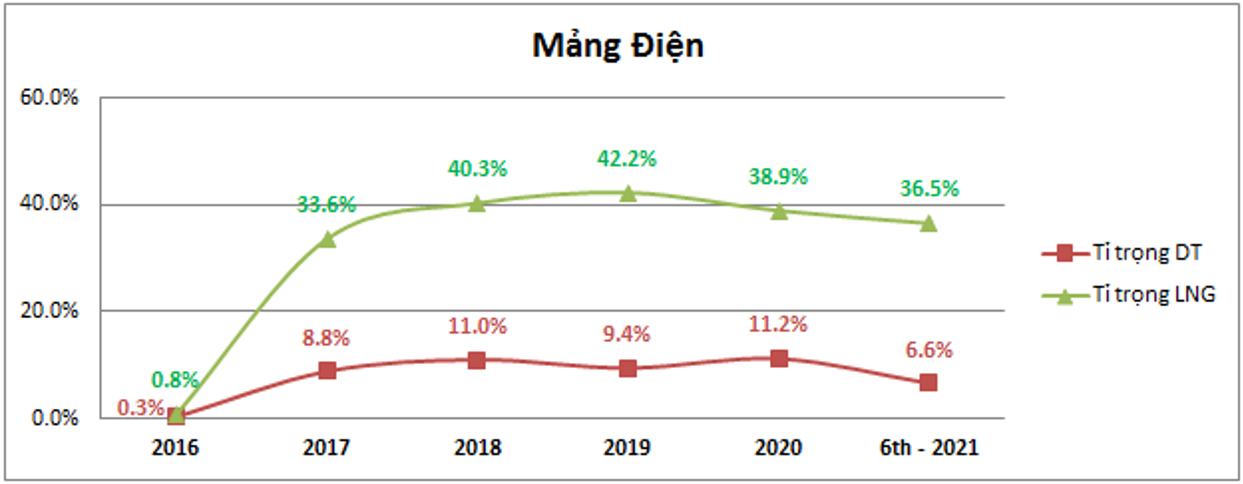

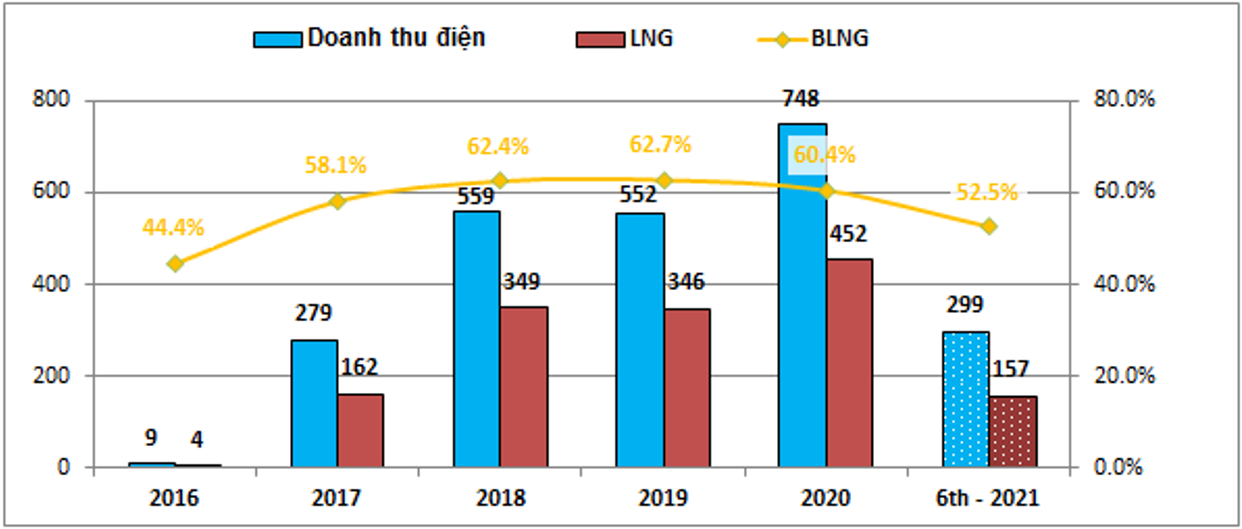

Đây là mảng tuy chưa đóng góp nhiều nhất cho doanh thu của PC1 nhưng lại có biên lợi nhuận rất cao nên đóng góp lớn vào lợi nhuận cho công ty và là mảng mang lại nhiều kỳ vọng nhất cho nhà đầu tư cũng như kỳ vọng cho sự tăng trưởng bền vững của doanh nghiệp. Trong các năm gần đây mảng điện tuy chỉ đóng góp khoảng 10% doanh thu nhưng lại đóng góp đến 35-40% lợi nhuận gộp cho công ty, cao hơn cả mảng xây lắp. (Hình 9)

Chưa kể trong các năm gần đây công ty liên tục đầu tư xây mới các nhà máy điện để tiếp tục đóng góp vào kết quả kinh doanh của công ty. Vì vậy trong các năm gần đây doanh thu và lợi nhuận của mảng điện có xu hướng tăng rất tốt cả về doanh thu và lợi nhuận. Với biên lợi nhuận cao khoảng 60% cũng là điểm nhấn cho mảng điện. (Hình 10)

Biên lợi nhuận của các nhà máy điện duy trì ở mức cao là do các nhà máy thủy điện của PC1 đều được áp dụng biểu giá tránh được cho thủy điện nhỏ, mức giá này cao hơn giá mua điện hợp đồng của thủy điện có công suất lớn (trên 30MW) khoảng 20-30%. Chưa kể công ty cũng được ưu đãi thuế thu nhập doanh nghiệp cho các dự án thủy điện nhỏ, được áp thuế suất 10% trong 15 năm đầu. miễn thuế trong 4 năm đầu kể từ khi có thu nhập chịu thuế và giảm 50% trong 9 năm tiếp theo (tức chỉ chịu 5% thuế suất). Ngoài ra vốn vay cho 2 dự án thủy điện Trung Thu và Bảo Lâm 1 được vay 1,300 tỷ đồng từ chương trình phát triển năng lượng tái tạo REDP của ngân hàng thế giới với lãi suất vay thấp hơn khoảng 3% so với nguồn vốn thương mại.

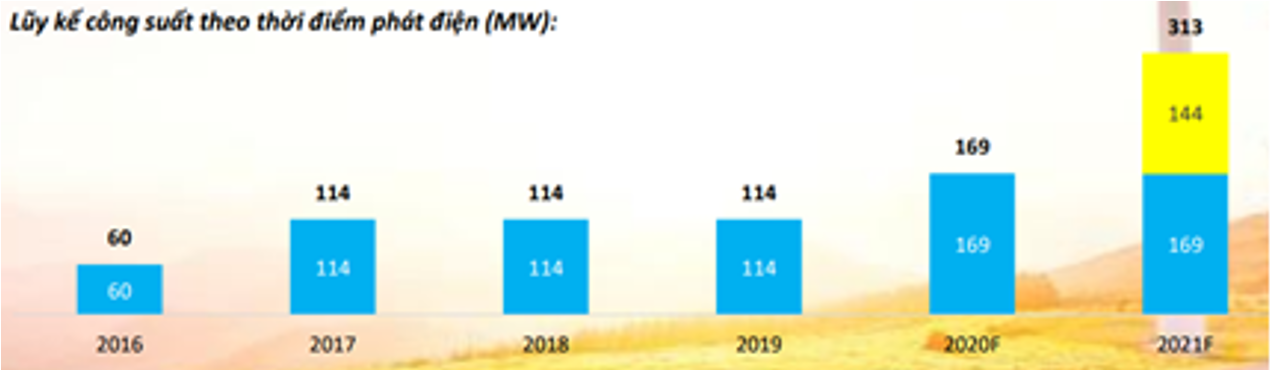

Hiện tại PC1 đang quản lý 7 nhà máy thủy điện đã đi vào hoạt động và 4 nhà máy đang triển khai. Cụ thể như bảnh hình 11 dưới đây:

Các năm gần đây với thủy văn thuận lợi, lượng mưa trung bình cao giúp các nhà máy thủy điện đóng góp được nhiều hơn lợi nhuận cho công ty. Trong năm 2021 các nhà máy đưa vào hoạt động năm 2020 bắt đầu đóng góp ổn định lượng điện và các năm tiếp theo là các dự án đang xây dựng sẽ là động lực tăng trưởng cho mảng thủy điện.

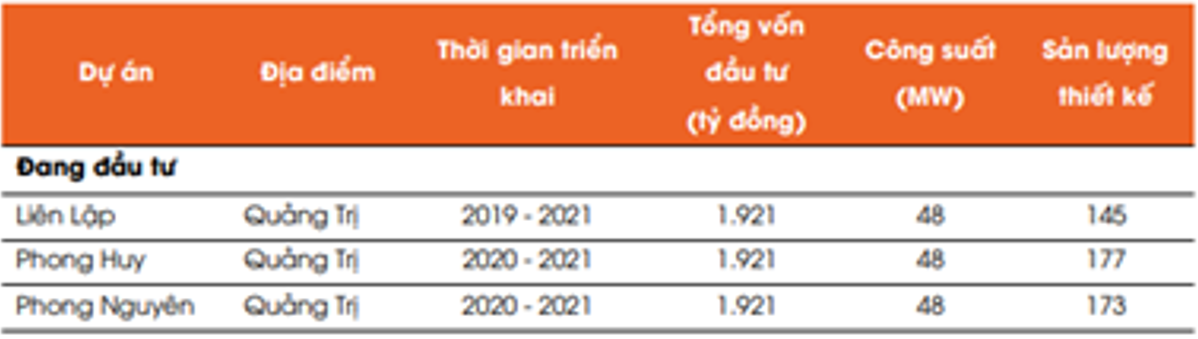

Ngoài mảng thủy điện thì PC1 cũng lấn sân sang cả mảng điện gió. Với việc vừa là nhà thầu xây dựng, vừa là chủ đầu tư các dự án điện gió sẽ là ưu điểm rất lớn cho PC1 tiếp tục tăng trưởng và khẳng định chỗ đứng của mình trong ngành năng lượng mới này. Trong năm 2021 PC1 đầu tư 3 dự án điện gió là Liên Lập, Phong Huy và Phong Nguyên cùng ở Quảng trị và công suất mỗi dự án là 48MW (Hình 12)

Để hưởng ưu đãi về giá (giá mua điện tại điểm giao nhận điện là 1,928 đồng/kWh, chưa bao gồm VAT) thì 3 dự án đều phải hoàn thành và phát điện trước ngày 1/11 năm nay. Theo như thông tin từ công ty thì chắc chắn cả 3 nhà máy điện gió sẽ hoàn thành đóng điện trước thời hạn. Thậm chí trong tháng 9 các nhà máy điện gió có thể đóng góp dự kiến được 31 tỷ doanh thu cho PC1. Như vậy từ quý 4 trở đi mảng điện gió sẽ bắt đầu đóng góp vào kết quả kinh doanh của PC1 (Hình 13)

Trong các năm tiếp theo công ty sẽ tiếp tục mở rộng mảng điện gió. Hiện tại PC1 đã được cấp phép khảo sát hơn 2,000MW điện gió bao gồm cả onshore và offshore. Mục tiêu đến năm 2025 công suất phát điện của mảng điện gió sẽ đạt 700MW.

Như vậy với ngành điện chúng tôi cho rằng 2 quý còn lại của năm 2021 sẽ có doanh thu và lợi nhuận tốt hơn so với 2 quý đầu năm. Và năm 2022 sẽ tiếp tục tăng trưởng mạnh với động lực đến từ các nhà máy điện gió.

3. Mảng SXCN và hàng hóa

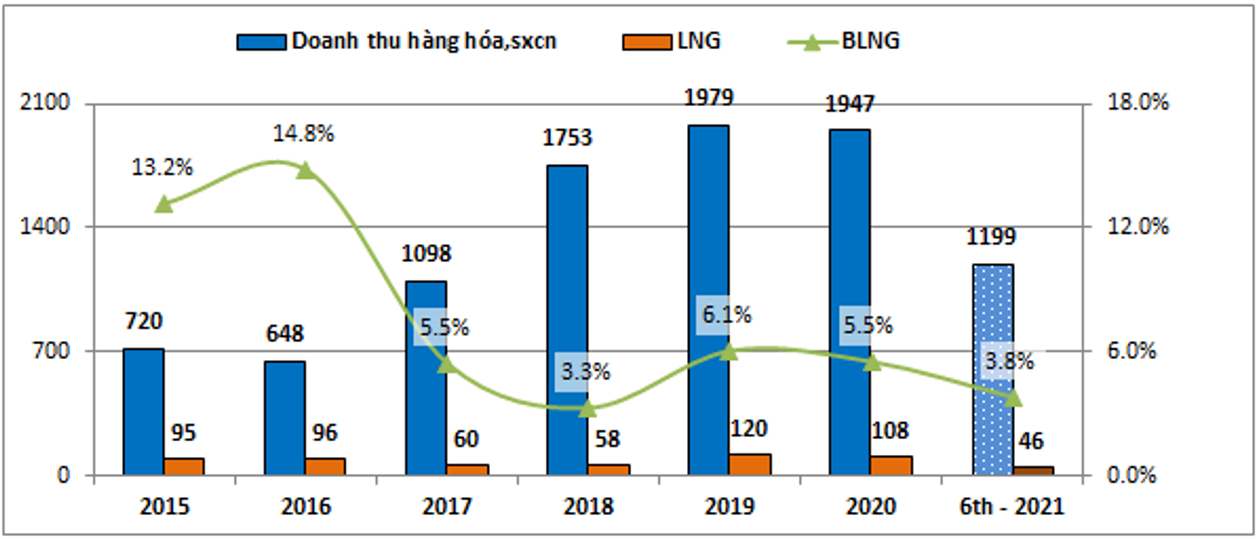

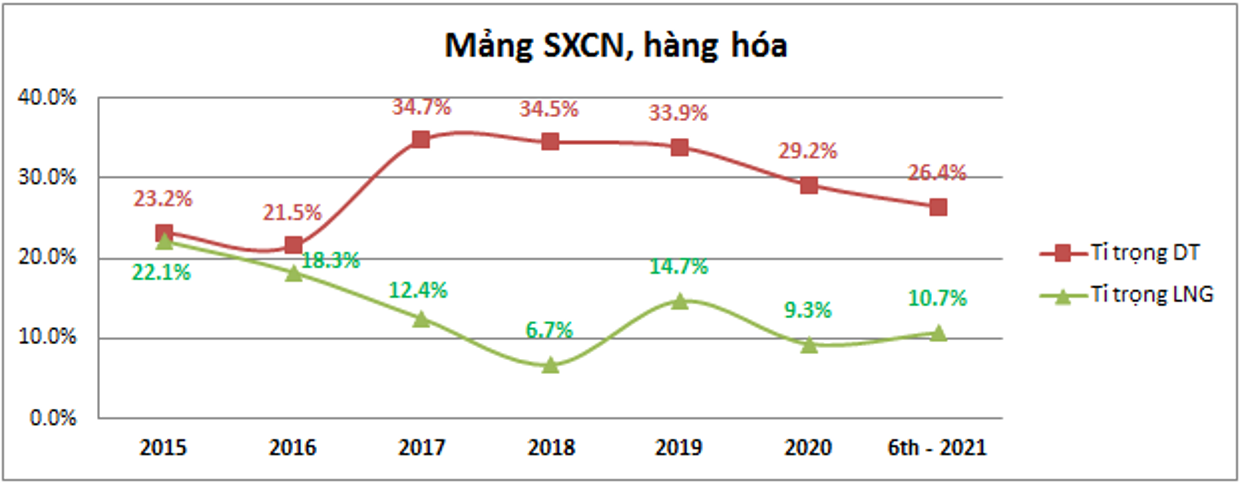

Đây là mảng cũng có đóng góp nhiều về doanh thu nhưng biên lợi nhuận thấp nên đóng góp cho lợi nhuận là không nhiều. Trong các năm gần đây biên lợi nhuận gộp của mảng SXCN chỉ ở mức dưới 6%.

Trong 6 tháng đầu năm mảng SXCN, hàng hóa đóng góp 1,199 tỷ đồng doanh thu, tăng 37% so với cùng kỳ. Bóc tách ra thì mảng SXCN ghi nhận 222 tỷ đồng, giảm 64% so với cùng kỳ (624 tỷ đồng). Mảng hàng hóa ghi nhận 977 tỷ đồng, tăng 293% so với cùng kỳ. (Hình 14)

Mảng SXCN giảm nhiều so với cùng kỳ là do nền tảng doanh thu cùng kỳ năm 2020 cao khi ghi nhận doanh thu từ việc cung cấp cột thép cho dự án 500KV mạch 3. Còn mảng hàng hóa là mảng đi cùng với các dự án xây lắp của công ty nên tăng trưởng tốt cùng ngành xây lắp. Tuy nhiên 6 tháng đầu năm giá thép, kim loại đều tăng mạnh làm chi phí đầu vào cao khiến biên lợi nhuận gộp mảng SXCN và hàng hóa giảm còn 3.8%.

Về đóng góp doanh thu lợi nhuận, như đã nói ở trên mảng SXCN, hàng hóa đóng góp tỉ lệ cao vào doanh thu với mức trên 25% trong các năm gần đây nhưng về lợi nhuận thì mảng này chỉ đóng góp khoảng 10% do biên lợi nhuận gộp thấp. Trong các năm gần đây mảng SXCN, hàng hóa có xu hướng đóng góp giảm dần do các mảng khác như xây lắp tăng trưởng tốt hơn. (Hình 15)

Trong các năm tới động lực của mảng SXCN, hàng hóa chính là việc đầu ra sẽ tăng trưởng đi kèm mảng xây lắp, trong đó có mảng điện gió đang phát triển khá mạnh, ngoài ra còn cả việc tăng cường tìm kiếm và xuất khẩu sản phẩm ra các nước khác trên thế giới. Trong khi đó đầu vào sẽ được tăng cường khi nhà máy mới tại Thái Nguyên đang được xây dựng để chuyển từ nhà máy Yên Thường về. Với công suất nhà máy lên đến 20,000 tấn/ năm khi đi vào sản xuất sẽ giúp PC1 tăng sản lượng và năng lực sản xuất để cung ứng các dự án trong nước cũng như đẩy mạnh xuất khẩu.

Trong năm 2021 chúng tôi cho rằng mảng SXCN và hàng hóa sẽ có doanh thu tương đương với 2020, lợi nhuận gộp đạt khoảng 90 tỷ, giảm khoảng 10-15% so với 2020 do giá nguyên liệu đầu vào cao hơn.

4. Mảng BĐS

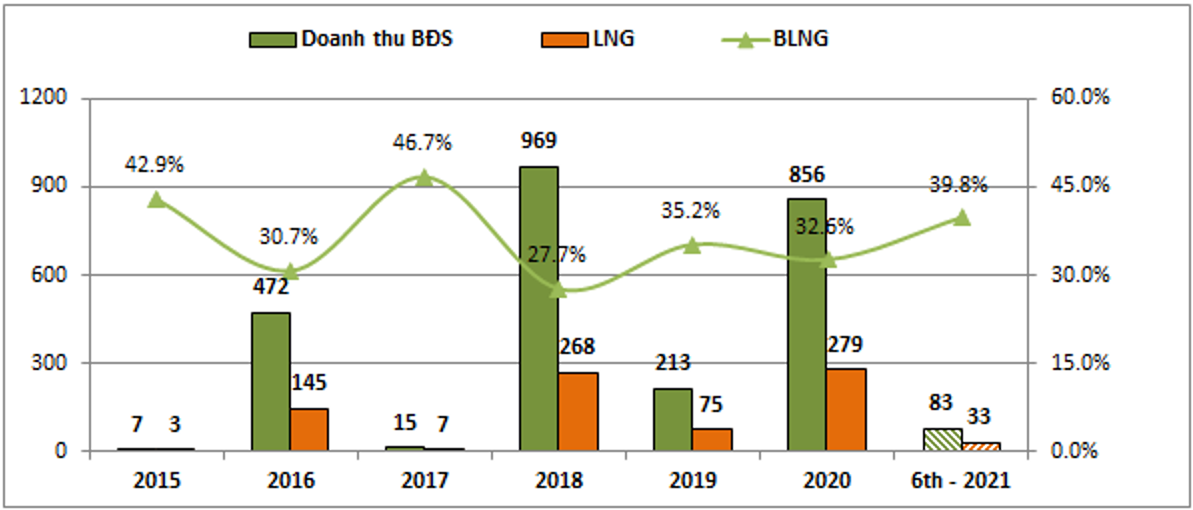

Đây là mảng phụ thuộc vào hạch toán các dự án công ty triển khai và thường mất vài năm mới hoàn thành nên kết quả kinh doanh không ổn định. Trong năm 2020 công ty dưa dự án chung cư cao cấp PCC1 Thanh Xuân vào bàn giao giúp ghi nhận doanh thu và lợi nhuận lớn cho công ty. Cụ thể trong năm 2020 PC1 ghi nhận 856 tỷ doanh thu và 279 tỷ lợi nhuận gộp, biên lợi nhuận gộp đạt 32.6%. cụ thể như hình 16 dưới:

Sang năm 2021 công ty không có dự án BĐS nào gối đầu tiếp theo và chỉ còn ghi nhận nốt dự án PCC1 Thanh Xuân nên doanh thu và lợi nhuận giảm mạnh. Theo đó sau 6 tháng đầu năm doanh thu mảng BĐS đạt 83 tỷ đồng, lợi nhuận gộp đạt 33 tỷ đồng. Trong 2 quý còn lại của năm 2021 thì mảng BĐS sẽ gần như không có đóng góp gì vào kết quả kinh doanh mà phải trông chờ vào các dự án tiếp theo vào các năm tới. Dưới đây chúng tôi sẽ phân tích các dự án mà PC1 đang làm chủ đầu tư

a. Dự án PCC1 Vĩnh Hưng

Đây là dự án nằm tại 321 Vĩnh Hưng – Hoàng Mai. Chung cư PCC1 Vĩnh Hưng (Hình 17) là tổ hợp văn phòng thương mại dịch vụ và căn hộ cao cấp ngay phía Đông Nam Thủ Đô Hà Nội. Hội tụ nhiều ưu điểm vượt trội dự án hứa hẹn sẽ mang đến không gian sống đẳng cấp với những trải nghiệm mới mẻ cho người dân Hà Thành.

Chi tiết dự án:

- Vị trí: số 01, ngõ 321 phố Vĩnh Hưng, phường Thanh Trì, Quận Hoàng Mai, Hà Nội

- Tổng diện tích: 5,160 m²

- Mật độ xây dựng: 35%

- Quy mô dự án: 27 tầng nổi, 3 tầng hầm với tổng 288 căn hộ có diện tích từ 64.8m² đến 88.88m²

- Pháp lý: sổ đỏ lâu dài

- Bàn giao dự kiến: 2022

- Giá bán: khoảng 25-30tr/m

Như vậy theo tiến độ dự án năm 2022 dự án sẽ được hoàn thành và bắt đầu bàn giao cho khách hàng và hạch toán doanh thu, lợi nhuận. Với quy mô dự án chung tôi kỳ vọng khi bàn giao hết dự án sẽ thu về khoảng 500-600 tỷ đồng doanh thu và khoảng 200 tỷ đồng lợi nhuận gộp.

b. Dự án PCC1 Thăng Long (Bắc Từ Liêm)

Đây là dự án gối đầu sau dự án PCC1 Vĩnh Hưng. Dự án nằm tại Tân Xuân, Bắc Từ Liêm, Hà Nội với diện tích dự án hơn 20,000 m². Dự án được phân làm 2 khu vực

- Khu nhà hỗn hợp cao tầng với 27 tầng nổi, 3 tầng hầm, 1 tum với sản phẩm là căn hộ chung cư cao cấp, văn phòng thương mại

- Khu thấp tầng với sản phẩm là là nhà liền kề 4 tầng, 1 tầng tum

Hiện tại dự án đã hoàn thành giải phóng mặt bằng và dự kiến sẽ được khởi công trong quý 1-2022 và hoàn thành trong năm 2023. Chúng tôi sẽ update khi dự án được khởi công và kỳ vọng sẽ là dự án gối đầu sau dự án Vĩnh Hưng.

5. Mảng khác

Ngoài 4 mảng chính mà công ty đang hoạt động và mang lại lợi nhuận lớn thì hiện tại PCC1 còn đang đầu tư sang một số mảng khác tại các công ty liên doanh liên kết

a. Dự án khai thác Nickel – Đồng tại Cao Bằng

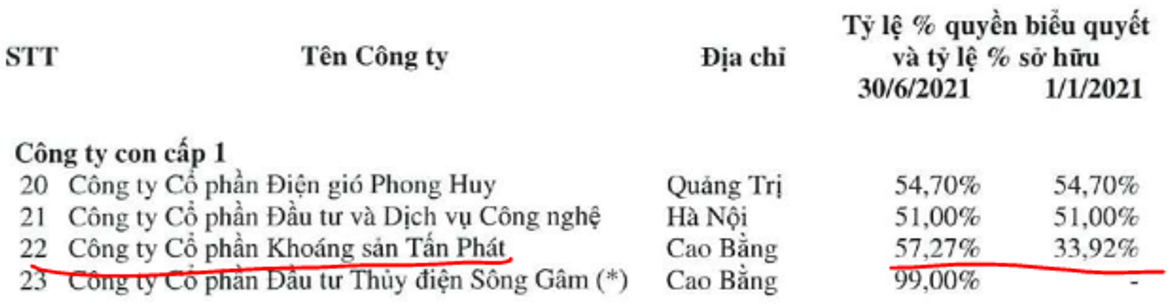

Đây là dự án khai thác quặng tại công ty khoáng sản Tấn Phát, công ty đã được PC1 nâng tỉ lệ sở hữu trong năm 2021 từ 33.92% (công ty liên kết) lên 57.27% (công ty con). (Hình 18)

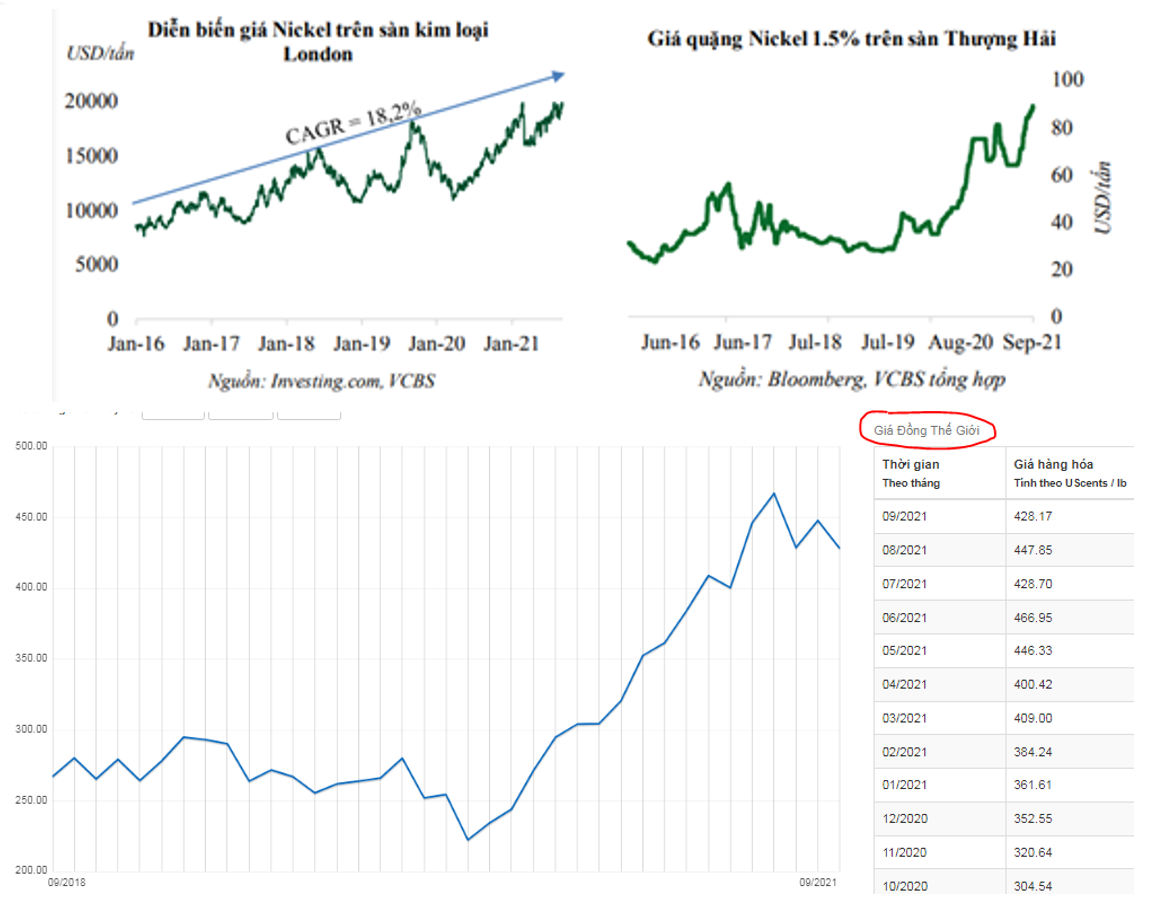

Đây là công ty có rất nhiều tiềm năng khi mà xu hướng sử dụng xe điện ngày càng nhiều và nhu cầu pin cho xe điện cũng đi kèm. CTCP KS Tấn phát đang sở hữu mỏ có trữ lượng 3.46 triệu tấn quặng sunfua, 20.841 tấn Ni, 9,207 tấn đồng, 2,555 tấn Co… Tổng giá trị dự án khoảng 1,502 tỷ đồng. Dự án được khởi công vào tháng 7/2021 và dự kiến khai thác vào cuối năm 2022 với công suất khai thác khoảng 600,000 tấn quặng nguyên khai, thời hạn khai thác lên đến 8 năm

Do mỏ là khai thác lộ thiên nên chi phí khai thác không cao và chỉ cần máy móc đơn giản để khai thác thay vì các công nghệ phức tạp khi khai thác dưới độ sâu. Điều này sẽ giúp cho chi phí giá vốn của công ty ở mức thấp. Hiện đầu ra với giá Nickel và giá đồng đang tăng giá mạnh sẽ giúp cho lợi nhuận của công ty tăng cao khi đưa vào sản xuất (Hình 19)

Hiện tại trong nước đang chưa có mỏ nào khai thác quặng nicken và nhu cầu trong nước là gần như không có nên sản phẩm chủ yếu để phục vụ cho xuất khẩu sang các nước như Trung Quốc, Hàn Quốc, Nhật Bản, …

Như vậy từ năm 2023 mảng khai thác quặng sẽ bắt đầu đóng góp vào lợi nhuận cho PC1 giúp công ty có thêm 1 mảng mang lại lợi nhuận tốt.

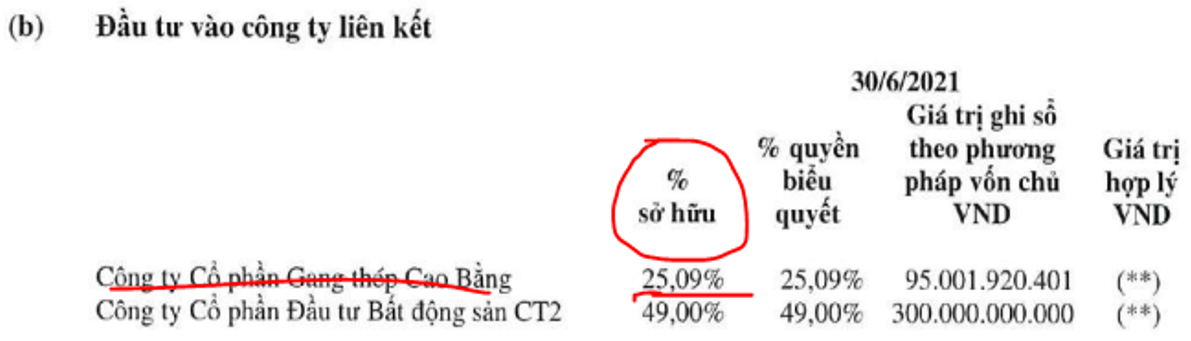

b. Mảng gang thép

Trong năm 2021 các công ty thép đã tăng trưởng đột biến và đạt được lợi nhuận rất lớn. Với PC1 việc sở hữu 25.09% công ty cp gang thép Cao Bằng cũng giúp khoản lợi nhuận từ công ty liên doanh liên kết tăng lên đáng kể. (Hình 20)

Trong 2 quý đầu năm 2021 ctcp gang thép Cao Bằng (mã cp CBI) đã ghi nhận 216 tỷ đồng lợi nhuận sau thuế. Như vậy lợi nhuận thu về cho PC1 tương ứng là khoảng 54 tỷ đồng. Trong các quý tới giá thép vẫn duy trì ở mức cao và nhu cầu đầu tư công sẽ giúp các doanh nghiệp thép tiếp tục thuận lợi. Vì vậy 2 quý cuối năm 2021 chúng tôi cho rằng PC1 sẽ tiếp tục thu về lợi nhuận tốt từ CBI với lợi nhuận khoảng 50 tỷ đồng.

III. Tổng kết và định giá

Như vậy chúng tôi đã gửi đến quý nhà đầu tư phân tích chi tiết 4 ngành đang mang lại kết quả kinh doanh cho công ty. Trong 2 quý cuối năm 2021 động lực tăng trưởng của PC1 sẽ được chú ý bởi ngành xây lắp và ngành điện với các hợp đồng lớn cùng các dự án điện gió đi vào hoạt động.

Xa hơn năm 2022 ngoài 2 ngành trên vẫn tiếp tục được kỳ vọng lớn thì còn có mảng BĐS với các dự án bắt đầu được hạch toán và bàn giao. Các con số cụ thể chúng tôi đã ước tính trong phần phân tích từng mảng ở phía trên. Về kết quả kinh doanh 2021, công ty đặt chỉ tiêu doanh thu tổng đạt 8,003 tỷ đồng, lợi nhuận sau thuế công ty mẹ đạt 437 tỷ đồng. Chúng tôi cho rằng với động lực từ mảng xây lắp cùng mảng điện sẽ giúp PC1 hoàn thành, thậm chí vượt được chỉ tiêu đề ra cả về doanh thu và lợi nhuận.

Về định giá, hiện tại kết thúc quý 2-2021 PC1 đang giao dịch tại vùng PE khoảng 9.5-10. Đây là mức PE hợp lý với hiện tại của PC1. Tuy nhiên với những tiềm năng trong 2 quý cuối năm cũng như năm tới đối với PC1 (3 nhà máy điện gió vào hoạt động, mảng xây lắp tăng trưởng, BĐS 2022 hạch toán) thì chúng tôi cho rằng PC1 vẫn đang hấp dẫn với nhà đầu tư dài hạn. Chúng tôi cho rằng định giá đối với PC1 trong 1 năm tới tính từ hiện tại phù hợp mức 45-50k/cp. Chúng tôi đánh giá tích cực với PC1 và vùng giải ngân lý tưởng với nhà đầu tư là vùng 30-33 trở về.

———-Team LTBNM tổng hợp và phân tích ————-