PHR là doanh nghiệp kinh doanh chính trong 2 lĩnh vực là KCN và bán mủ cao su tự nhiên. Hiện tại cả 2 mảng kinh doanh này đều đang có những thông tin và động lực tích cực thúc đẩy doanh nghiệp tăng trưởng trong tương lai cũng như giá cổ phiếu tăng tốt trên thị trường. Cụ thể hơn về các động lực này chúng tôi sẽ bóc tách và phân tích trong phần dưới đây của bài viết.

I. Kết quả kinh doanh

Trước tiên chúng ta sẽ đi cập nhật KQKD của PHR để cùng xem tình hình kinh doanh trong thời gian gần đây của công ty cũng như tỉ trọng đóng góp của từng mảng tới KQKD của công ty. Từ đó việc phân tích tiềm năng sẽ đúng trọng tâm hơn và hiệu quả hơn.

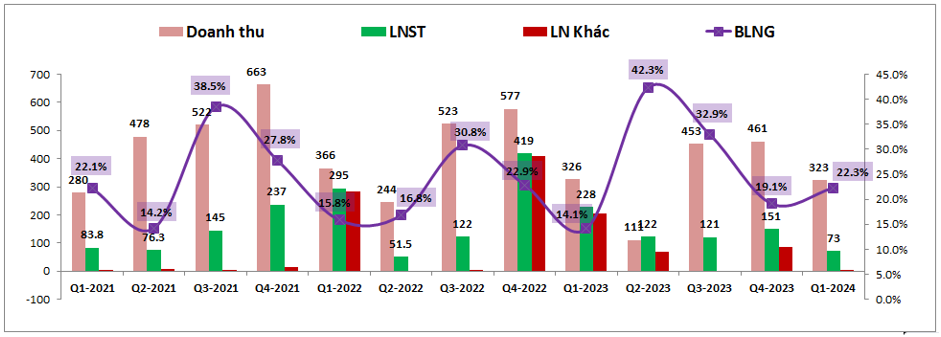

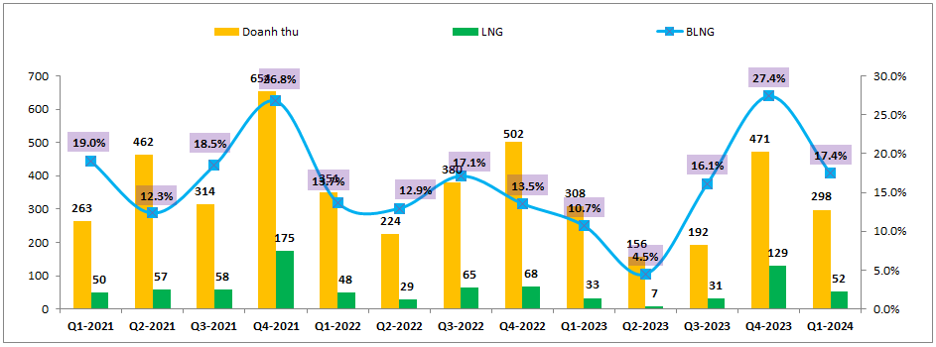

Về kết quả kinh doanh Q1-2024 công ty ghi nhận doanh thu thuần 323 tỷ đồng, giảm nhẹ 0.9% yoy. Lợi nhuận sau thuế ghi nhận 73 tỷ đồng, giảm mạnh gần 68% yoy. (Hình 1)

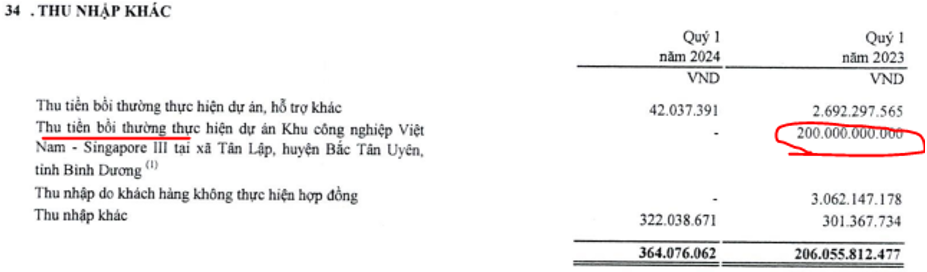

Nhìn xuống biểu đồ dưới đây chúng ta có thể thấy khá rõ lý do khiến lợi nhuận sau thuế Q1-2024 giảm mạnh dù doanh thu đi ngang so với cùng kỳ đó là do cùng kỳ Q1-2023 PHR có ghi nhận thêm khoản lợi nhuận khác với 205 tỷ đồng. Đây chính là khoản mà công ty nhận đền bù đất chuyển đổi từ rừng cao su sang đất KCN. (Hình 2)

Các khoản lợi nhuận từ tiền bồi thường đất đã nhận hết trong 2 năm 2022 và 2023 rồi còn sang 2024 sẽ không nhận được nữa. Tuy nhiên trên biểu đồ từ Q2-2023 khoản lợi nhuận khác này cũng không còn quý nào lớn nữa, tức nếu tính theo quý thì PHR đã có 4 quý không có lợi nhuận đột biến và mức nền lợi nhuận cũng là khá thấp. Điều này sẽ thuận lợi cho các quý tới trong việc đưa công ty tăng trưởng trở lại.

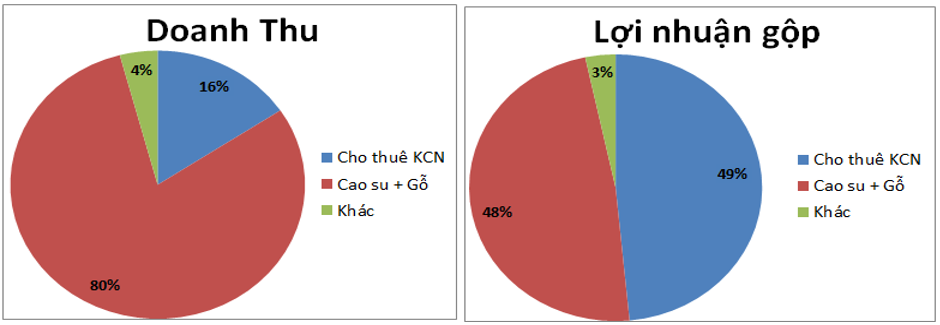

Tiếp theo về tỉ trọng đóng góp từng ngành vào KQKD của PHR, dữ liệu này chúng tôi sẽ lấy theo năm 2023 thay vì Q1-2024 vì đặc tính ngành BDS KCN các quý kết quả kinh doanh khá vênh nhau nên cần nhìn theo năm sẽ tổng quát tốt hơn. Về tỉ trọng như hình dưới chúng ta có thể thấy đóng góp lớn nhất vào cả doanh thu và lợi nhuận của PHR gồm 2 mảng chính là cho thuê KCN và cây cao su ( khai thác mủ cao su + bán gỗ cao su). Trong đó cây cao su tỉ trọng chiếm tới 80% về doanh thu và 48% về lợi nhuận gộp. Mảng cho thuê KCN tuy chỉ chiếm 16% về doanh thu nhưng nhờ biên lợi nhuận gộp cao nên đóng góp tới 49% về lợi nhuận gộp cho PHR. (Hình 3)

Chi tiết hơn về 2 ngành này chúng tôi sẽ phân tích chi tiết trong phần dưới của bài viết.

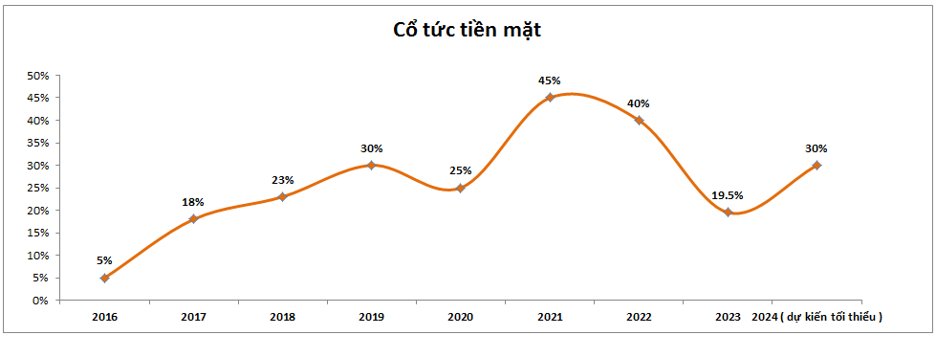

Ngoài kết quả kinh doanh thì PHR cũng được chú ý bởi việc chi trả cổ tức đều đặn hàng năm với cổ tức tiền mặt ở mức khá cao. Cụ thể từ 2018 tới nay công ty đều duy trì mức cổ tức tiền mặt trên 20% và 2023 dự kiến cũng chia tối thiểu 30% (cổ tức 2023 sẽ chia trong 2024) và với thị giá hiện tại thì mức tối thiểu cổ tức/ thị giá là 5% tức tương đương lãi suất huy động hiện nay. (Hình 4)

Về tài chính doanh nghiệp, PHR vay nợ rất ít với chỉ 324 tỷ đồng tổng nợ vay trong khi lượng tiền mặt và tiền gửi tiết kiệm đã trên 2,100 tỷ đồng. Điều này cho phép PHR triển khai các dự án KCN của mình một cách dễ dàng mà không phải lo ngại về vốn cũng như giúp công ty có nền tảng tài chính mạnh và mỗi năm có khoản lợi nhuận đáng kể từ lãi gửi tiết kiệm.

II. Các mảng kinh doanh chính

1. Mảng cao su

Đây là mảng đóng góp lớn nhất vào việc kinh doanh của PHR với tỉ trọng 80% về doanh thu và 49% về lợi nhuận gộp. Về doanh thu, lợi nhuận đóng góp của mảng cao su, trong năm 2023 doanh thu và lợi nhuận gộp mảng cao su của PHR khá khiêm tốn với doanh thu 1,127 tỷ đồng, giảm 22.6% so với 2022. Lợi nhuận gộp đạt 200 tỷ đồng, giảm 4.8% so với 2022. (Hình 5)

Doanh thu và lợi nhuận gộp 2023 giảm so với 2022 là do giá bán cao su có xu hướng giảm nhẹ trong năm 2023 và phải tới tháng 10-2023 mới bật tăng mạnh. Tuy nhiên với các doanh nghiệp ngành cao su thì giá thường ký trước từ 3-6 tháng nên phải tới Q1 hoặc Q2-2024 mới có thể phản ánh vào kết quả. Hiện tại giá cao su tự nhiên đang giao dịch vùng hơn 300 yên/kg và cao hơn tương ứng trên 50% so với cùng kỳ 2023 (dao động quanh 200 yên/kg). (Hình 6)

Trong năm 2024 dự kiến giá cao su vẫn tiếp tục duy trì ở mức cao, thậm chí có thể tăng tiếp nhờ những động lực lớn thời gian qua, dưới đây là những động lực chính sẽ hỗ trợ cho giá cao su tự nhiên:

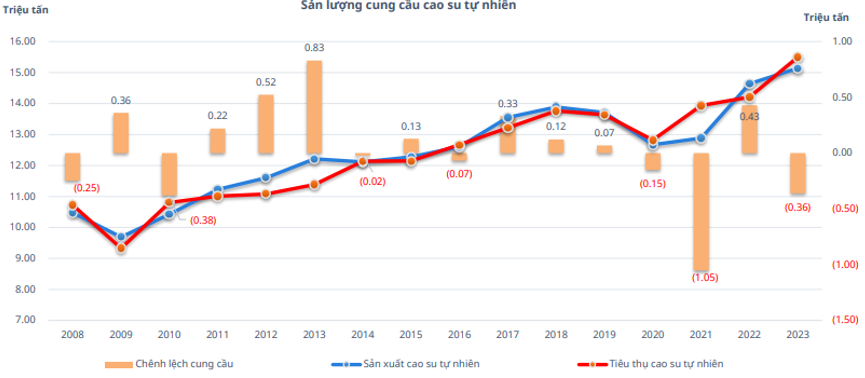

- Về nhu cầu tiêu thụ, tại Trung Quốc, thị trường tiêu thụ cao su lớn nhất thế giới với 22% tổng lượng cao su thế giới hàng năm và 78% sản lượng xuất khẩu cao su của Việt Nam đang có nhu cầu tiêu thụ ngày càng tăng nhờ nhiều chính sách thúc đẩy ngành công nghiệp sản xuất ô tô, đặc biệt là ô tô điện. Tính trong năm 2023 sản lượng sản xuất xe ô tô đạt 30.2 triệu xe, tăng 11.6% so với 2022, sản lượng xe ô tô xuất khẩu đạt hơn 4.9 triệu xe, tăng 57.8% so với 2022. Điều này phần nào kết hợp nguồn cung hạn chế đã khiến cho năm 2023 chênh lệch cung cầu là âm 360 nghìn tấn. (Hình 7)

Trong năm 2024 dự kiến nhu cầu tiêu thụ cao su vẫn ở mức cao nhờ động lực kinh tế phục hồi cũng như mảng xe điện tiếp tục được đẩy mạnh như một xu hướng tất yếu trong các năm tới.

- Về nguồn cung, hiện các quốc gia có nguồn cung cao su lớn đã có chính sách hạn chế sản lượng xuất khẩu, hợp tác quản lý nguồn cung giữa các nước để cân đối thị trường, cụ thể như Thái Lan (chiếm 33% sản lượng thế giới) đã cắt giảm diện tích trồng cao sụ trong 20 năm tới. Indonesia, nước đứng thứ 2 về xuất khẩu cao su cũng có xu hướng chuyển đổi đất trồng cao su sang trồng dầu co và các loại nông sản khác có giá trị kinh tế cao hơn. Hay trực tiếp ở Việt Nam xu hướng chuyển đổi các rừng cao su sang thành các khu công nghiệp cũng đang được diễn ra. (Hình 8)

- Tiếp theo trong năm 2023 và 2024 giá dầu liên tục duy trì ở mức cao trên 75$/ thùng cũng là động lực giúp giá cao su tự nhiên duy trì ở mức cao vì giá cao su tự nhiên thường đồng pha với giá dầu. Nguyên nhân là sản phẩm cạnh tranh với cao su tự nhiên là cao su nhân tạo được tạo ra từ các chế phẩm từ dầu thô nên giá dầu tăng khiến giá cao su nhân tạo tăng khiến cho nhu cầu mua cao su tự nhiên thay thế sẽ tăng lên và cũng thúc đẩy giá cao su tự nhiên tăng giá.

- Ngoài ra còn các nguyên nhân khác nữa cũng thúc đẩy giá cao su tự nhiên tăng như hiện tượng El Nino cực đoan ảnh hưởng tới năng xuất thu hoạch hay công nhân bỏ cạo mủ chuyển sang các ngành nghề khác có lương cao hơn.

Như vậy với các động lực khá rõ ràng trên sẽ là cơ sở để tin rằng giá cao su tự nhiên sẽ tiếp tục duy trì ở mức cao trong năm 2024 và 2025 tới. Đây sẽ là động lực rất lớn hỗ trợ cho mảng cao su của PHR có thể tăng lợi nhuận trong năm 2024, nhất là từ Q2 trở đi (khi giá bán ký kết mới cao hơn hẳn so với 2023).

Ngoài ra mảng cao su của PHR còn có mảng khai thác gỗ và bán gỗ cũng có động lực hỗ trợ khi nhu cầu xuất khẩu gỗ đang phục hồi lại trên thị trường giúp thúc đẩy việc khai thác gỗ và giá bán tốt hơn trong thời gian tới. Chúng tôi đánh giá tích cực mảng cao su của PHR và cho rằng từ Q2 tới mảng cao su sẽ bắt đầu trở lại tăng trưởng mạnh trên 40% so với giai đoạn 2022-2023 trước.

2. Mảng KCN

Mảng KCN cũng có đóng góp lớn, nhất là trong 2 năm 2022 và 2023 khi mà công ty nhận được thêm khoản tiền lớn từ chi phí đền bù chuyển đổi đất từ rừng cao su sang KCN cho các đối tác. 2024 khi mà không có thêm khoản lợi nhuận bất thường này sẽ là khó khăn với PHR trong bài toán tăng trưởng. Tuy nhiên như đã phân tích ở trên nếu chúng ta nhìn theo quý thì quý 1-2023 là quý gần như cuối cùng ghi nhận lợi nhuận lớn từ chi phí đền bù đất thì từ Q2-2023 cho tới nay đã là nền kinh doanh thấp với mảng KCN và từ Q2-2024 tới với mức nền kinh doanh thấp cũng như có các động lực mới về cho thuê các KCN của công ty sẽ là động lực thúc đẩy cho tăng trưởng của công ty từ Q2 trở đi. Cụ thể hơn các động lực mới trong mảng KCN của PHR như sau:

- VSIP III có quỹ đất 1,000ha đã được xây dựng GD1 với 196.45ha và đã cho Lego rồi Pandora thuê (Lego thuê 44ha với 1.3 tỷ USD và Pandora đầu tư 100tr USD). Đây là KCN mà PHR sẽ hưởng 20% lợi nhuận thu được và đang được cho thuê trong thời gian tới sẽ tiếp tục đóng góp doanh thu và lợi nhuận cho công ty với mức đóng góp lợi nhuận khoảng 70-80 tỷ đồng mỗi năm trong các năm tới.

- KCN NTU GD2 mở rộng với quỹ đất 346ha đã được ký MOU trong năm 2023 là 85ha. PHR sở hữu 32.85% NTC và sẽ hưởng tương ứng về lợi nhuận. Đơn giá cho thuê có thể được ký trong 2024 để qua đó có thể bàn giao và hạch toán từ các quý cuối năm 2024 trở đi với mức lợi nhuận có thể đạt trên 120 tỷ đồng.

- KCN Tân Bình đã được lấp đầy, hiện PHR đang tập trung hoàn thiện thủ tục pháp lý cho KCN Tân Lập 1 ( dự kiến đưa vào cho thuê từ 2025 ), KCN Tân Bình mở rộng, KCN Hội Nghĩa, KCN Bình Mỹ và các cụm công nghiệp sẽ là động lực tăng trưởng trong tương lai cho PHR

Như vậy tựu chung lại chúng tôi thấy rằng nếu tính theo năm thì có thể 2024 mảng KCN sẽ khó tăng trưởng được so với 2023 do không còn khoản lợi nhuận khác tới từ bồi thường đất chuyển đổi cho các đối tác, tuy nhiên nếu nhìn theo quý thì mảng KCN lại khá sáng với việc 2 KCN mới sẽ đưa vào bàn giao và tiếp tục cho thuê để thúc đẩy cho mảng KCN của công ty phát triển.

III. Tổng kết và định giá

Với những phân tích ở trên về Kết quả kinh doanh cũng như tiềm năng tăng trưởng ở 2 mảng chính của PHR đã phần nào giúp chúng ta hiểu rõ hơn về PHR và động lực giúp cổ phiếu tăng giá cũng như công ty tăng trưởng trong các quý tới. Chúng tôi đánh giá cao tiềm năng của PHR từ Q2 tới nhờ bắt đầu hưởng lợi về giá bán cao su cũng như mảng KCN. Chưa kể công ty cũng duy trì mức cổ tức bằng tiền lớn cũng là động lực hỗ trợ cổ phiếu về giá trong giai đoạn điều chỉnh của thị trường.

Hiện tại PHR đang giao dịch vùng giá khoảng 60k/cp và chúng tôi cho rằng với tiềm năng lớn từ Q2 tới thì chúng tôi cho rằng cổ phiếu có thể sẽ dần trở lại vùng đỉnh lịch sử của công ty trong các quý tới và đây là cổ phiếu tiềm năng để theo dõi đầu tư. Cụ thể hơn chúng tôi xin phép duy trì kín dành cho khách hàng cũng như room trải nghiệm free của team.

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.