Bài viết này chúng tôi sẽ cập nhật báo cáo tài chính mới nhất của PHR, kết quả kinh doanh trong quý 4 cũng như 2021. Từ đó định giá cổ phiếu ở mức nào phù hợp khi giá cao su tự nhiên đang tăng rất mạnh trong thời gian gần đây

I. Tổng quan kết quả kinh doanh quý 3 – 2020

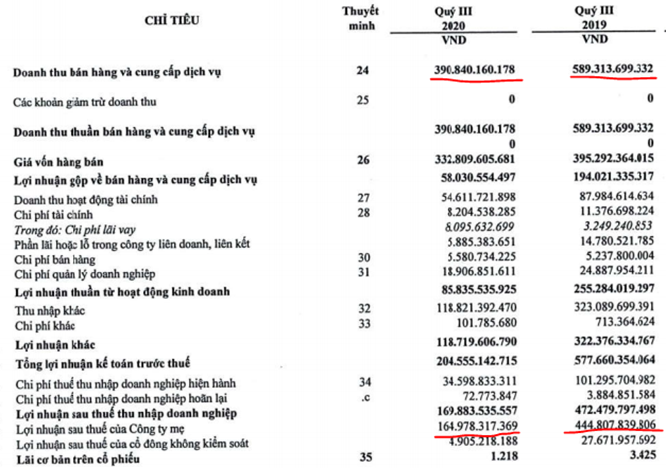

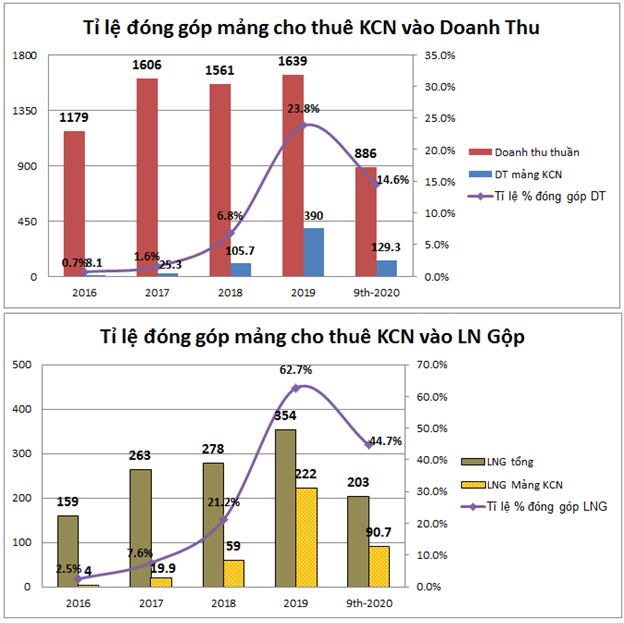

Trước tiên với báo cáo tài chính mới nhất vừa công bố PHR đã khiến nhà đầu tư thất vọng với con số lợi nhuận giảm nhiều của công ty. Cụ thể doanh thu quý 3 của công ty chỉ đạt 390 tỷ, giảm 33.7% so với cùng kỳ. Lợi nhuận sau thuế ghi nhận 165 tỷ, giảm 63% so với 444 tỷ quý 3-2019. (Hình 1)

Theo thuyết minh từ phía công ty thì doanh thu và lợi nhuận trong quý 3-2020 giảm so với cùng kỳ là do quý 3 năm ngoái công ty ghi nhận đất KCN cho thuê ghi nhận 1 lần và do năm ngoái công ty được nhận cổ tức. Cụ thể như hình 2 bên dưới

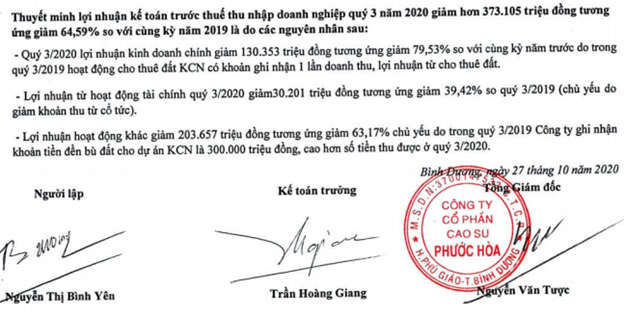

Để chi tiết hơn chúng tôi xin đi bóc tác doanh thu và lợi nhuận của công ty trong quý 3 năm nay và năm ngoái để từ đó hiểu rõ hơn lý do cũng như cơ hội của công ty nếu có sẽ đến từ đâu. (Hình 3)

Từ bảng trên chúng ta có thể thấy những điểm nhấn sau:

– Trong quý 3-2020 mảng bị giảm mạnh nhất về doanh thu và lợi nhuận đó chính là mảng cho thuê đất + phí kcn. Đây là mảng đóng góp lớn nhất với 50.9 % doanh thu và 79% LNG quý 3 năm ngoái với 155 tỷ LNG nhưng quý 3 năm nay lại chỉ vọn vẹn đóng góp 3.8% doanh thu, 13.6% LNG với 10.6 tỷ LNG. Tức giảm tới 144.4 tỷ LNG

– Mảng cho thuê đất KCN có biên lợi nhuận rất lớn (50-70%) Nên việc đóng góp cho LNG của mảng này rất quan trọng vì vậy dễ hiểu vì sao quý 3 năm nay khi doanh thu mảng này giảm thì LNG đã giảm rất nhiều so với năm ngoái

– Ngược lại ở mảng thành phẩm và hàng hóa (Cao su, khai thác gỗ) quý 3 năm nay đều ghi nhận tăng trưởng về lợi nhuận. Nguyên nhân do biên lợi nhuận đã được cải thiện đáng kể. Cụ thể hơn chúng tôi sẽ phân tích phần dưới khi đi từng mảng

– Ngoài 2 mảng chính thì không thể không kể đến đóng góp từ mảng tài chính (Cổ tức các công ty con, liên kết, tiền gửi ngân hàng, …). Đây là mảng cũng đóng góp đáng kể cho lợi nhuận của doanh nghiệp. (Hình 4)

Như vậy với việc đi qua kết quả kinh doanh của công ty, quý độc giả đã phần nào mường tượng ra những mảng đóng góp cũng như ảnh hưởng chính đến kết quả kinh doanh của công ty. Đó chính là mảng KCN, thành phẩm hàng hóa với cao su, gỗ khai thác và mảng thứ 3 là hoạt động tài chính. Và phần dưới đây chúng tôi sẽ đi chi tiết từng mảng để xem xu hướng trong các quý tới cũng như định giá bao nhiêu là phù hợp với PHR.

II. Điểm nhấn và tiềm năng các mảng chính của PHR

1. Mảng cho thuê đất KCN, dịch vụ KCN

Đây là mảng mà trong 2-3 năm gần đây chính là mảng đóng góp nhiều nhất cho doanh thu và lợi nhuận cho công ty cũng như là động lực lớn nhất giúp giá cổ phiếu tăng rất nhiều. Cụ thể chúng ta có thể nhìn biểu đồ 5 dưới đây về mức đóng góp doanh thu và lợi nhuận từ mảng KCN cho công ty trong các năm qua:

Từ 2 biểu đồ trên chúng ta thấy trong các năm gần đây mảng khu công nghiệp đang dần trở thành mảng mũi nhọn và quan trọng nhất đối với PHR. Cụ thể trong năm 2019 mảng KCN đóng góp đến 62.7% LNG và trong 9 tháng 2020 cũng đang đóng góp đến 44.7% LNG.

Nguyên nhân 2020 tỉ lệ đóng góp của mảng KCN có xu hướng giảm là do số tiền còn lại trong khoản thu từ chuyển nhượng đất cho NTC (NTU3) chưa được ghi nhận trong quý 3 và phần này với 413 tỷ theo chúng tôi sẽ được ghi nhận vào quý 4-2020. Và như vậy hết 2020 thì mức đóng góp của mảng KCN cũng sẽ tiếp tục được gia tăng và ngày càng đóng vai trò quan trọng trong kết quả kinh doanh của công ty.

Về tương lai xa hơn là 2021 và các năm tiếp thì các dự án KCN cũng như tiền chuyển nhượng đất tại VSIP III sẽ tiếp tục là câu chuyện hấp dẫn của PHR. Cụ thể:

a. KCN VSIP 3

Đây là dự án có quy mô 691ha được phát triển trên đất của PHR hợp tác với VSIP theo đó giá VSIP bồi thường vào khoảng 1.3 tỷ/ha tương đương gần 900 tỷ. Ngoài ra PHR còn được nhận 20% lợi nhuận từ dự án cho thuê KCN (Và không thấp hơn 1.2 tỷ/ha tương đương gần 830 tỷ). Phần tiền nhận từ đền bù đất sẽ được hạch toán trong 2021 còn phần lợi nhuận từ cho thuê KCN thì từ 2022 trở đi KCN mới có thể cho thuê và hạch toán được. đây sẽ là khoản thu đều và dài hạn trong các năm tới. (Phải 8-10 năm mới có thể lấp đầy được KCN theo dự tính). Với mức lợi nhuận dc chia 20% cùng ước lượng với giá cho thuê hiện tại thì dư địa cho thuê KCN VSIP3 của PHR có thể đạt 1400-1500 tỷ trong 8-10 năm từ 2022.

b. KCN Tân Bình

KCN Tân Bình giai đoạn 1 hiện đã cho thuê được 202.64 ha, chiếm 82.88% diện tích đất thương phẩm. Khoảng 30ha còn lại vướng đất dân sinh nên công tác đền bù triển khai chậm. Vì vậy kỳ vọng cho thuê thêm giai đoạn 1 của KCN trong thời gian ngắn tới là không còn nhiều

KCN Tân Bình được mở rông giai đoạn 2 có diện tích lớn lên đến 1055ha. Theo thông tin của ban lãnh đạo công ty thì dự án đã được tỉnh Bình Dương trình chính phủ vào kế hoạch phát triển giai đoạn 2015-2020. Tuy nhiên sẽ được điều chỉnh bổ sung vào phát triển KCN của tỉnh Bình Dương giai đoạn 2021-2025.

Chúng tôi cho rằng phải 2022-2023 Giai đoạn 2 của KCN mới được đưa vào cho thuê. Và từ 2022 KCN sẽ cùng vơi VSIP 3 đóng góp lớn cho doanh thu mảng KCN nhờ diện tích cho thuê mới. Dư địa của giai đoạn 2 KCN sẽ là rất lớn với quỹ đất rộng, thời gian thuê có thể kéo dài 7-8 năm, tổng doanh thu cho đến khi lấp đầy có thể đạt 5000-6000 tỷ

c. KCN Nam Tân Uyên GD2

Dự án KCN Nam Tân Uyên giai đoạn 2 được phê duyệt với diện tích đất 346ha. Hiện tại PHR đang thống nhất với NTC về tiến độ trả tiền hỗ trợ, đền bù và tiến độ bàn giao đất, dự kiến sẽ thực hiện xong trong năm 2020.

Do diện tích hiện hữu của KCN Nam Tân Uyên đã cho thuê hết từ 2018 nên việc xây dựng kế hoạch cho thuê đất với diện tích 50ha là có thể thực hiện được trong 2020. Và nếu như vậy thì sẽ có thêm 1 phần lọi nhuận cho PHR trong quý 4 năm nay.

d. Các KCN khác và chiến lược mảng KCN

Ngoài 3 KCN trên thì PHR cũng đang tiếp tục mở rộng diện tích đất cho thuê KCN bằng cách chuyển đổi đất trồng cao su (Quỹ đất lên đến 14,000 ha) sang đất KCN. Với chiến lược 2021-2025 tầm nhìn 2030 công ty dự kiến sẽ chuyển đổi 10,000 ha để phát triển sang các lĩnh vực như KCN- đô thị dịch vụ: 6,000ha. Đầu tư nông nghiệp công nghệ cao: 2,500 ha và 1.500 ha bàn giao địa phương phát triển kinh tế xã hội.

Cụ thể ngoài 3 KCN bên phần trên PHR đang lên kế hoạch xin giấy phép đầu tư và triển khai các KCN như KCN Tân Lập 1 (200ha), KCN Lai Hưng (600ha), KCN- đô thị – dịch vụ Hội Nghĩa và Bình Mỹ (1700 ha). Các KCN này đều phát triển trên các nông trường cao su của PHR nên không tốn thời gian cũng như chi phí giải phóng mặt bằng. Điều đó sẽ giúp quá trình triển khai dự án diễn ra nhanh chóng và giá vốn thấp giúp biên lợi nhuận cao.

Tổng kết lại như vậy mảng KCN trong quý 4 -2020 được kỳ vọng từ KCN NTU2 và khoản tiền thu từ chuyển nhượng đất NTU3 lên đến 413 tỷ. Trong năm 2021 là từ khoản tiền thu chuyển nhượng đất cho VSIP 3 lên đến 900 tỷ. từ 2022 trở đi chính là các KCN đi vào cho thuê với diện tích rất lớn (VSIP3, Tân Bình 2, Tân Lập 1). Với việc có nguồn thu lớn liên tục cho cả ngắn hạn và dài hạn khiến mảng KCN của PHR trở nên hấp dẫn và đáng chú ý.

2. Mảng cao su tự nhiên

Tưởng chừng như mảng cao su tự nhiên sẽ ngày càng thu hẹp và đóng góp ít dần đi cho PHR thì giai đoạn này bỗng trở thành động lực mới giúp công ty trở lại mạnh mẽ hơn.

Trong thời gian gần đây giá cao su tự nhiên đã biến động tăng rất nhiều. Nguyên nhân do kỳ vọng nhu cầu tiêu thụ cao su tăng trưởng trở lại sau dịch cùng với đó là nguồn cung hạn chế do bất ổn chính trị tại Thái Lan. Nguồn cung tại Trung Quốc cũng giảm 10% khiến giá cao su liên tục tăng lên mức cao nhất 3 năm qua. (Hình 6)

Hiện tại trong nước giá mủ cao su cũng đã tăng mạnh từ mức 8,000-9,000đ/kg trong tháng 5-6 lên 13,000-14,000đ/kg.

Và với nhu cầu tăng cùng nguồn cung giảm thì theo chúng tôi giá cao su tự nhiên sẽ được duy trì ở mức cao trong thời gian tới (Kỳ vọng duy trì trên 200 yên) và chưa thể hạ nhiệt ngay được. Mấy ngày gần đây giá cao su tự nhiên có giảm tuy nhiên đó là điều bình thường sau 1 chuỗi tăng giá liên tục và nguyên nhân giá giảm là nỗi lo dịch covid tăng trở lại sẽ khiến nhu cầu tiêu thụ giảm, đây là nguyên nhân sẽ sớm chấm dứt do hiện nay dù dịch vẫn còn ở mức cao nhưng các quốc gia đều phải chấp nhận vừa chống dịch nhưng vẫn phải phát triển kinh tế chứ k thể đóng biên như trước được. Giá cao su ở mức cao sẽ là hỗ trợ cho các doanh nghiệp sản xuất cao su trong thời gian tới.

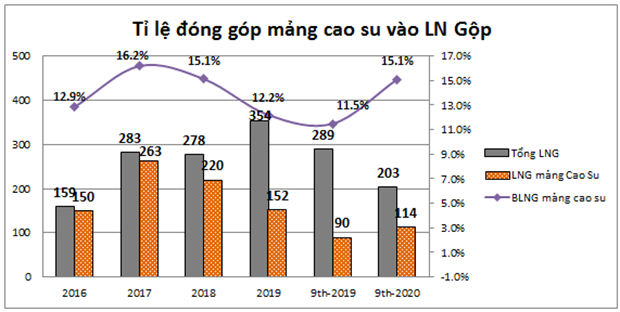

Trở lại với PHR thì với tình hình thuận lợi về giá cao su thì trong quý 3-2020 mảng này cũng đã tăng trưởng trở lại cùng với biên lợi nhuận gộp được cải thiện. Như hình dưới đây về đóng góp lợi nhuận gộp của mảng cao su cho tổng lợi nhuận gộp của công ty chúng ta có thể thấy các điểm nhấn sau:

– Trong các năm gần đây lợi nhuận gộp của công ty đều tăng đóng góp lớn đến từ mảng KCN còn lợi nhuận gộp của mảng cao su lại giảm do tình hình tiêu thụ giảm cũng như giá cao su xuống thấp khiến biên lợi nhuận có xu hướng giảm từ 2017 đến 2019 (BLNG giảm từ 16.2% về 11.5%)

– Tuy nhiên trong 9 tháng 2020 thì cả biên lợi nhuận gộp và lợi nhuận gộp mảng cao su đều có xu hướng tăng trở lại.

– Nhưng giá cao su bắt đầu leo dốc từ tháng 7/2020 tức từ quý 3 và các đơn hàng phải ký trước đó nên phải từ quý 4 trở đi mảng cao su mới được hưởng lợi nhiều từ việc tăng giá bán. Đây sẽ là động lực rất lớn cho mảng cao su nói riêng và PHR nói chung tăng trưởng trong các quý tới. (Hình 7)

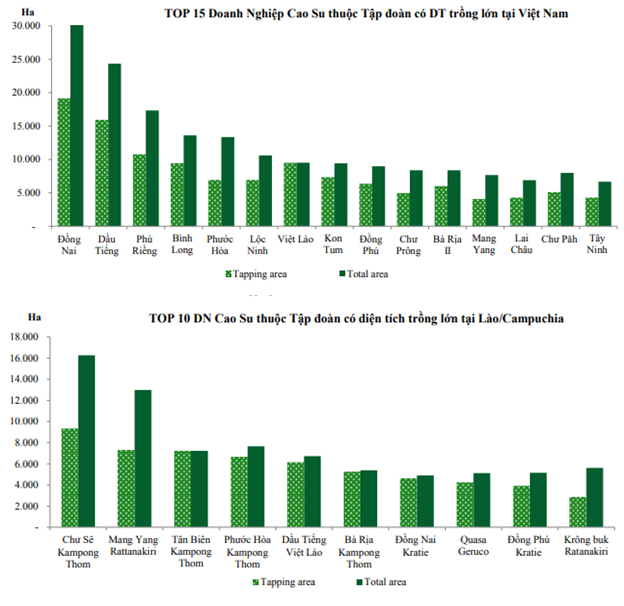

Về rừng cây cao su của PHR thì công ty đang là một trong các doanh nghiệp có nhiều diện tích trồng cao su tự nhiên nhất tại cả Việt Nam và nước ngoài (Lào, Campuchia). Cụ thể như hình 8 bên dưới:

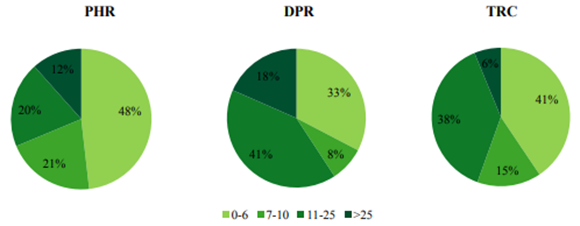

Ngoài diện tích trồng ra thì đối với ngành cao su tuổi đời khai thác của cây cao su cũng rất quan trọng vì đây là cây lâu năm nên giai đoạn giá cao su lên mạnh thì doanh nghiệp nào có nhiều diện tích đang trong độ tuổi khai thác mới là lợi thế lớn ngoài diện tích tổng. (Hình 9)

Như hình trên chúng ta có thể thấy PHR có khoảng 41% diện tích là cây có tuổi đời 7-25 năm, tuổi cho khai thác mủ cao su tốt nhất. Với việc diện tích nhiều cùng tỉ lệ rừng cây được khai thác khá lớn thì chúng tôi tin rằng trong các quý tới khi giá cao su duy trì ở mức cao sẽ là động lực lớn giúp PHR bứt phá và tăng trưởng trở lại mảng cao su.

3. Mảng tài chính

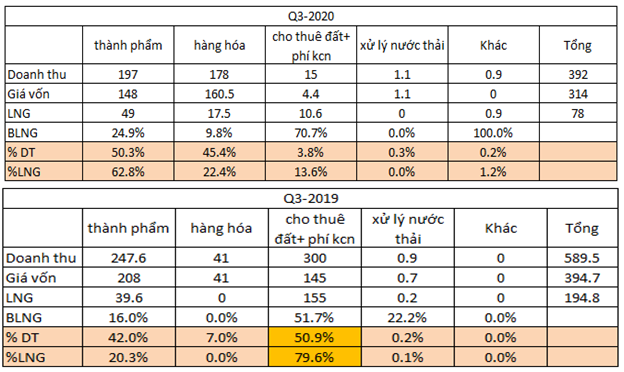

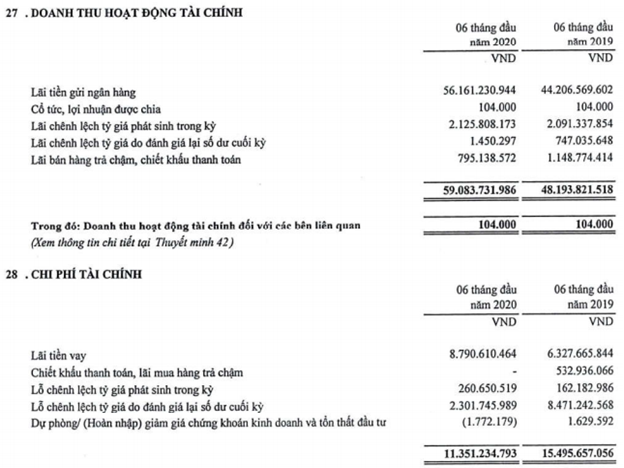

Đây là mảng không đóng góp vào doanh thu cho công ty nhưng lại mang lại lợi nhuận khá lớn từ khoản doanh thu tài chính nhờ việc nhận lãi gửi ngân hàng cũng như cổ tức từ các công ty con, công ty liên kết.

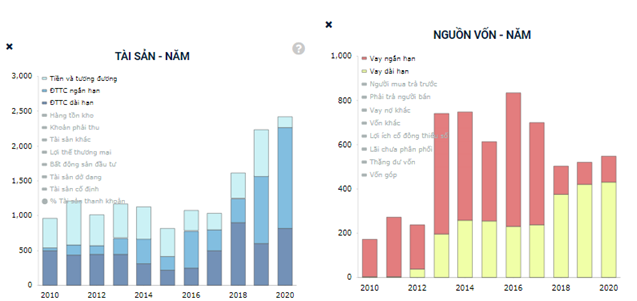

Về khoản tiền gửi tiết kiệm cũng như nợ vay thì từ 2018 đến nay khoản tiền mặt của công ty tăng lên hơn gấp đôi so với các năm trước đó, đến quý 3-2020 thì tổng là hơn 2,400 tỷ. Bên cạnh đó thì các khoản nợ vay cũng giảm khá nhiều từ 2018 đến nay. Tại thời điểm quý 3-2020 tổng nợ vay là 550 tỷ.

Như vậy trừ đi nợ thì khoản tiền mặt của công ty là khoảng 1900 tỷ. Và với số tiền lớn này hàng quý sẽ đóng góp cho công ty 1 khoản doanh thu lớn từ việc gửi ngân hàng hoặc đầu tư tài chính (Mỗi quý 40-50 tỷ doanh thu) (Hình 10)

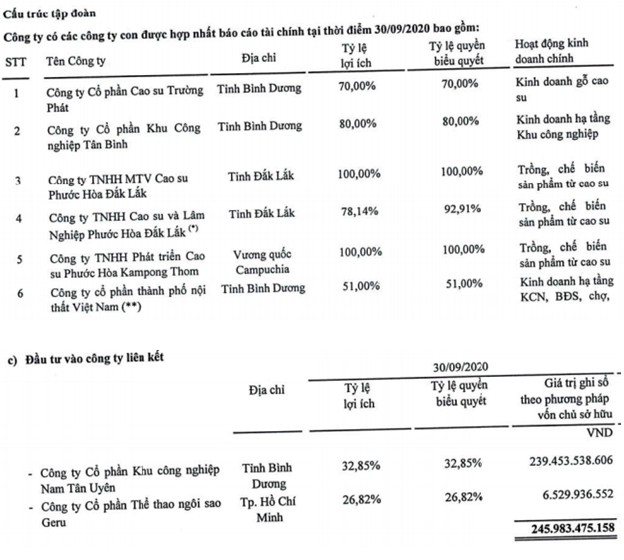

Ngoài việc gửi tiết kiệm thì công ty cũng đầu tư vào các công ty con, công ty liên kết trong ngành. Cụ thể PHR có 6 công ty con và 2 công ty liên kết tính đến quý 3-2020 như hình 11 dưới đây

Các công ty con doanh thu và lợi nhuận sẽ được hạch toán qua doanh thu, lợi nhuận chính của PHR nên chúng tôi sẽ không đề cập riêng mà đã phân tích chung từ bctc hợp nhất. Về công ty liên kết PHR có 2 công ty là NTC và công ty cp thể thao ngôi sao Geru (GER) trên sàn.

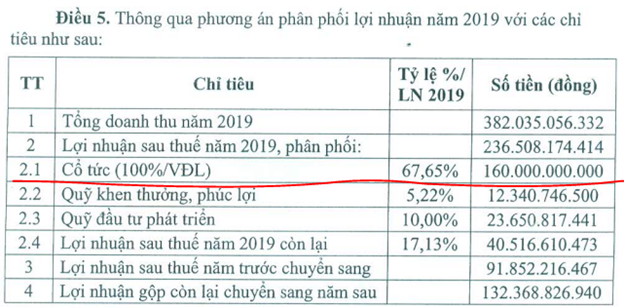

Về NTC, đây là công ty chuyên về cho thuê đất KCN tại Nam Tân Uyên, hiện vốn hóa của NTC đã lên đến 3,900 tỷ và đây là công ty hàng năm có mức chia cổ tức rất cao. Theo nghị quyết từ đại hội cổ đông năm nay thì tỉ lệ phân phối lợi nhuận 2019 bằng cổ tức tiền mặt là 100%. Tại quý 3 NTC đã tiến hành chia cổ tức 50% tiền mặt nên 50% nữa sẽ được chia trong quý 4 này. Như vậy số tiền cổ tức của NTC sẽ về trong quý 4 với PHR là 26.3 tỷ. (Hình 12)

Trong các năm tiếp theo nhờ ngành nghề kinh doanh đặc thù cùng với nền tảng tài chính mạnh thì NTC sẽ tiếp tục duy trì mức chia cổ tức lớn hàng năm. Đây là khoản lợi nhuận lớn mỗi năm cho PHR. (Hình 13)

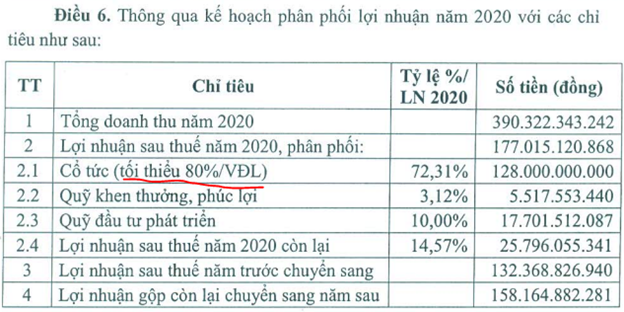

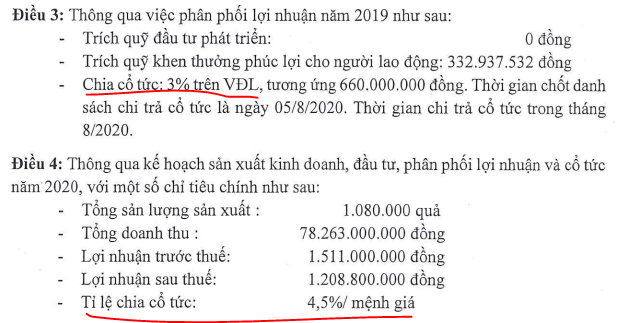

Tiếp theo là công ty cổ phẩn thể thao Geru (GER), đây cũng là công ty được niêm yết trên sàn. Về tỉ lệ chia cổ tức của 2019 là 3% và kế hoạch 2020 là 4.5% tiền mặt. (Hình 14)

Với cổ tức chia lợi nhuận 2019 đã được công ty chia trong quý 3-2020 hết nên quý 4 này sẽ không còn cổ tức được chia nữa mà phải sang 2021 mới có thể nhận tiếp. Với tỉ lệ 4.5% thì 2021 lợi nhuận cổ tức mà PHR nhận được sẽ là 265 triệu. Con số tương đối nhỏ và không đáng kể.

Như vậy tổng kết lại trong quý 4 khoản doanh thu tài chính PHR sẽ nhận được tiền lãi cho vay và cổ tức từ NTC về. Chúng tôi dự kiến doanh thu mảng tài chính quý 4 sẽ đạt 50-60 tỷ.

III. Tổng kết

Như vậy với việc phân tích kết quả kinh doanh cùng tiềm năng tăng trưởng các mảng trong quý 4 cũng như các năm tiếp theo chúng tôi thấy rằng trong quý 4 công ty sẽ có doanh thu và lợi nhuận lớn. Khẳng định này đến từ các cơ sở sau:

– Mảng KCN sẽ ghi nhận hơn 400 tỷ về từ khoản chuyển nhượng đất cho NTC (NTU3). Và 2021 là từ VSIP 3 (gần 900 tỷ)

– Mảng cao su sẽ phục hồi và phát triển trở lại bởi nhu cầu tiêu thụ trở lại sau dịch, đặc biệt là giá cao su đang tăng ở mức cao. Biên lợi nhuận được cải thiện sẽ giúp lợi nhuận mảng này lớn hơn

– Mảng tài chính với việc nhận tiền gửi ngân hàng cùng cổ tức từ NTC sẽ mang về 50-60 tỷ doanh thu

Mức giá kì vọng cho PHR tại quý 4 này vào mức giá 65-70k.

PHR là cổ phiếu được kiến nghị công khai trên fanpage lãng tử buôn nước mắm ở video livestream đánh giá các cổ phiếu cho quý 4 tại ngày 18/10 tại vùng giá 54-57. Tỉ suất lợi nhuận với PHR đang đạt 10%.

Link video: https://www.facebook.com/1442435925797730/videos/713410165956814

———-Team LTBNM tổng hợp và phân tích ————-