POW là một doanh nghiệp sản xuất điện lớn thứ 2 tại Việt Nam với tổng công suất lắp đặt hơn 4.200 MW, chiếm 8% tổng công suất hệ thống điện quốc gia, và 11% tổng sản lượng điện thương phẩm của cả nước. Thế nhưng, những ngày gần đây POW vẫn ì ạch ở vùng giá 13 bởi lí do: “tây bán”. Theo nguồn của chúng tôi có được thì quỹ PYN là bên thoái POW nhiều nhất với khoảng 70 triệu cổ và có thể đã hoàn thành việc bán tại đây. Vậy có phải POW đã hết vị, hay chỉ vì những điều kiện vĩ mô đã thay đổi nên nước ngoài liên tục bán cổ phiếu, trong đó bán cả POW?

1. Tình hình kinh doanh năm 2020

Tổng công ty Điện lực Dầu khí Việt Nam – PVPower đã công bố báo cáo tài chính Q4/2020 và lũy kế cả năm 2020.

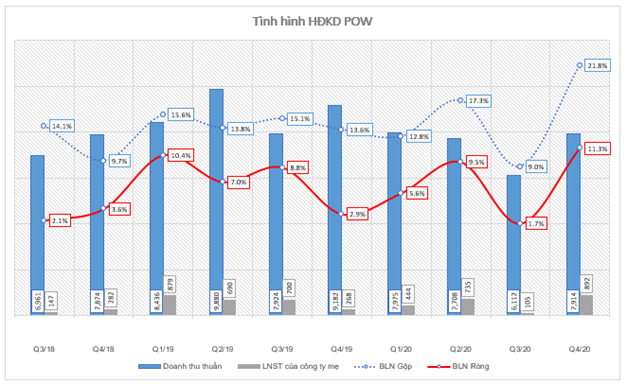

Tính riêng Q4, công ty ghi nhận doanh thu thuần đạt 7.914 tỷ đồng, giảm 13,8% so với cùng kỳ. Lí do là ảnh hưởng của Covid19 đã làm giảm sản lượng tiêu thụ của cả nước và ảnh hưởng của giá dầu làm giá khí giảm tương ứng. Ước tính với mỗi $5 giá dầu giảm, công ty giảm từ 700-800 tỷ đồng doanh thu.

Tuy nhiên, nhờ giá vốn hàng bán giảm mạnh hơn mức giảm của doanh thu nên lợi nhuận gộp đạt 1.726 tỷ đồng, tăng 35,7% so với Q4/2019. Cũng nhờ lí do này mà biên lãi gộp của POW tăng mạnh lên 21,8% – cũng là mức cao nhất kể từ ngày công ty lên sàn đến nay. Lũy kế năm 2020 công ty đạt 29.709,5 tỷ đồng doanh thu, đạt 84% kế hoạch năm và giản 16% so với 2019.

Cũng nhờ một phần do nắm giữ giá vốn bán hàng tốt, lãi ròng của công ty cũng tăng mạnh lên 892 tỷ đồng, tăng 233% so với cùng kỳ. Lãi ròng cũng nhờ đó mà đạt 11,3% – cũng là con số cao kỷ lục từ ngày lên sàn. Lũy kế cả năm, lợi nhuận sau thuế đạt 2.194,7 tỷ đồng, hoàn thành 107,4% kế hoạch năm và giảm 12,5% yoy. Dù Q4/2020 công ty ghi nhận những con số nhảy vọt về biên lãi ròng và biên lãi gộp, nhưng với 1 năm khó khăn như 2020 thì nhóm biên lãi này cũng chỉ tương tự như 2019, lần lượt đạt 7,4% và 15,5%. (Hình 1)

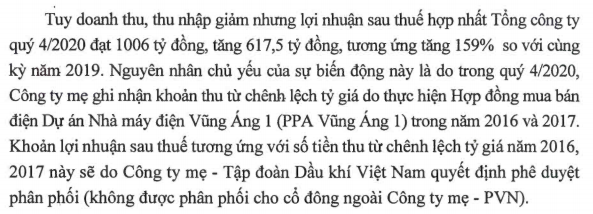

Ngoài việc giá vốn hàng bán tốt, theo giải trình của doanh nghiệp, lợi nhuận của công ty tăng mạnh là nhờ khoản tiền thanh toán chậm trí giá 1.000 tỷ đồng từ EVN để bù đắp cho những khoản lỗ tỷ giá đã ghi nhận trong 2016 và 2017. Khoản lãi lớn này đã bù đắp cho lợi nhuận mảng phát điện đã giảm mạnh do Covid và khoản dự phòng nợ xấu liên quan đến nhà máy Cà Mau. Tuy nhiên, theo tìm hiểu của chúng tôi thì các cổ đông sau đợt IPO đầu năm 2018 sẽ không được hưởng lợi từ khoản thanh toán tỷ giá bất thường này. Bởi Chính phủ cho tằng khoản thanh toán này là để bù đắp cho các khoản lỗ phát sinh giai đoạn 2016 – 2017 khi Tổng cty có 100% vốn nhà nước nên khoản này sẽ chỉ thanh toán cho PetroVietnam mà thôi. (Hình 2)

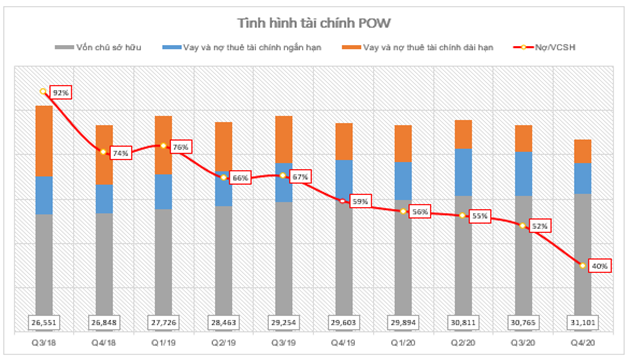

Đi sâu hơn vào bctc Q4/2020 cùng với lí do tăng trưởng lợi nhuận, chúng tôi thấy rằng chi phí lãi vay đang trong xu hướng giảm dần là một điểm cộng lớn với POW. Nhìn vào biển đồ tình hình vay nợ của công ty thì không khó hiểu khi con số này giảm một cách rõ rệt. Hiện chỉ số nợ/vcsh chỉ còn ở mức 40%, so với con số 92% từ Q3/2018. (Hình 3)

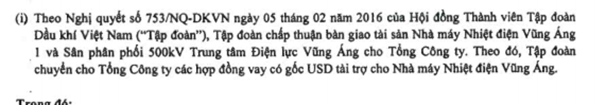

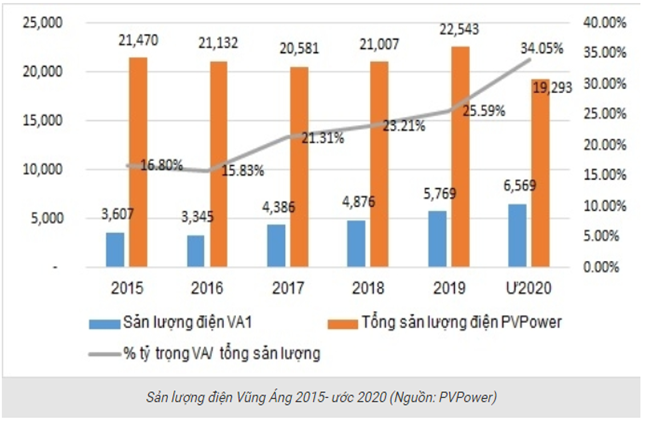

Trong các khoản vay của công ty thì khoản vay lớn nhất là của HSBC Bank USA NW. Tại thời điểm cuối năm 2020, công ty chỉ còn nợ 2.261,8 tỷ đồng so với con số cuối năm 2016 là 17.411,5 tỷ đồng. Đây là khoản nợ liên quan đến Nhà máy Vũng Áng 1 và Sân phân phối 500kV Trung tâm Điện lực Vũng Áng (Hình 4). Với tốc độ trả nợ như hiện nay thì chúng tôi cho rằng POW sẽ trả hết khoản nợ vay dài hạn hiện tại khoảng 5400 tỷ vào trước quý 2/2022. Khoản vay ngắn hạn khoảng 7000 tỷ sau đó sẽ được pow trả tiếp. Tựu chung nếu không vướng khoản đầu tư gì chúng tôi cho rằng với khả năng của mình, POW có thể “clear” nợ vay sau 3 năm nữa. Tuy nhiên trong quý 2 năm nay POW sẽ khởi công xây dựng nhà máy nhiệt điện nhơn trạch 3-4, nhà máy này có tổng vốn đầu tư 1,3 tỷ đô (33,000 tỷ đồng) trong đó 25% vốn chủ sở hữu, 75% vốn vay, như vậy nợ vay của POW khả năng sẽ tăng trở lại vào cuối 2021.

https://petrovietnam.petrotimes.vn/pow-de-ra-ke-hoach-dau-tu-cho-nhon-trach-3-va-4-572397.html

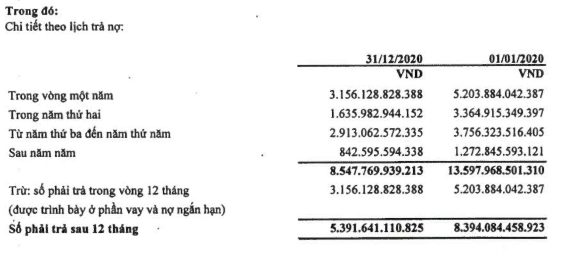

Đối với các khoản vay dài hạn được phân loại theo lịch trả nợ thì không khó để thấy nợ dài hạn của công ty tính đến cuối 2020 chỉ còn 5.391,6 tỷ đồng, các khoản nợ ngắn hạn thì thường duy trì ở mức 7.000 đến dưới 10.000 tỷ đồng. Tuy vậy, chúng tôi cho rằng con số này sẽ lại có xu hướng đi lên, bởi POW hiện đang ấp ủ những dự án lớn mà chúng tôi sẽ phân tích trong phần sau của bài viết này – nhà máy Nhơn Trạch 3 và 4. (Hình 5)

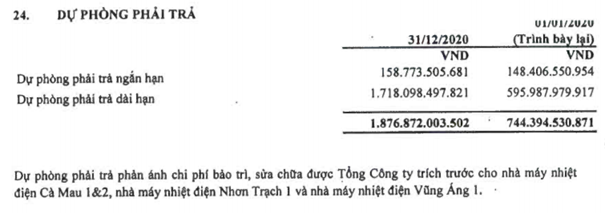

Nổi lên trên bctc Q4/2020 của POW là khoản dự phòng phải trả dài hạn tăng gần gấp 2 lần so với cùng kỳ. Riêng trong Q4, công ty ghi nhận 794 tỷ đồng tiền dự phòng dài hạn, bao gồm chi phí bảo trì, sửa chữa được TCTy trích trước cho nhà máy nhiệt điện Cà Mau 1&2, Nhơn Trạch 1 và Vũng Áng 1 (Hình 6). Tuy nhiên, theo chúng tôi được biết thì công ty không ghi nhận việc bảo trì, bảo dưỡng nào cho các nhà máy này trong Q4 vừa qua, cho thấy công ty đã dự phòng quá mức đối với các dự án này. Việc dự phòng quá mức này cũng phần nào ảnh hưởng trực tiếp đến lợi nhuận của POW trong quý vừa qua, tuy nhiên những quý sau nếu thực hiện việc bảo dưỡng thì sẽ không còn tác động tiêu cực đến lợi nhuận của doanh nghiệp.

Chúng tôi vừa tóm tắt một số điểm nổi bật trong báo cáo tài chính của POW. Nhìn chung đây không phải là một báo cáo tốt với chúng tôi – khi mà công ty thoát lỗ chỉ vì 1 khoản lợi nhuận bất thường, lại còn là lợi nhuận không dành cho cổ đông thiểu số. Trong khi đó, mảng hoạt động kinh doanh chính của POW là phát điện khí với đóng góp trên 90% doanh thu và lợi nhuận lại đang có dấu hiệu đi xuống. Chúng tôi sẽ đi sâu chi tiết vào mảng hoạt động chính này của doanh nghiệp và tiếp tục tìm kiếm những điểm sáng dù còn le lói.

2. Mảng điện đang có dấu hiệu khó khan và dự án điện khí Nhơn Trạch 3,4 cần vốn

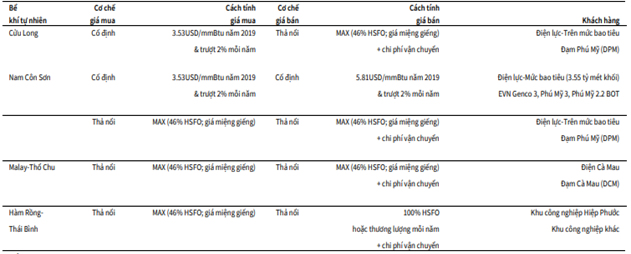

Về các nhà máy phát điện, cũng như công suất của các nhà máy này, chúng tôi đã phân tích rất rõ trong báo cáo trước nên sẽ không nhắc lại tại đây.

Link: https://langtubuonnuocmam.com/pow-bao-gio-thi-mua-duoc/

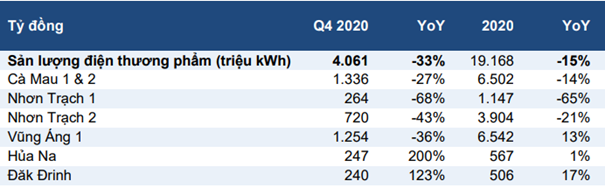

Chúng tôi update sản lượng điện thành phẩm các nhà máy của POW trong Q4 và cả năm 2020 trong hình 7 dưới:

- Nhà máy tăng trưởng: Vũng Áng 1

Không khó để có thể nhận ra, Covid19 đã gây ảnh hưởng tiêu cực đến hầu hết các nhà máy của POW. Trong số đó, nhà máy Vũng Áng 1 hoạt động ổn định, tăng trưởng 113% so với 2019 nhờ hoạt động liên tục 2 tổ máy và nguồn nguyên liệu than được đảm bảo từ KTV và Công ty than Đông Bắc. Đây cũng là sản lượng điện cao nhất kể từ khi nhà máy được vận hành từ 2015 đến nay. Trong giai đoạn 2015 – 2018 sản lượng nhà máy này đóng góp khoảng 20% vào tổng sản lượng thì đến 2019 – 2020 con số này lên 25,59% và 2020 đóng góp đến 34,05% tổng sản lượng của POW. (Hình 8)

Cập nhật tình hình 2 tháng đầu 2021, nhà máy điện này cũng đang ghi nhận những con số tích cực, Cụ thể, sản lượng điện được giao là 1,279 tỷ Kwh và công ty hoàn thành 100% kế hoạch; doanh thu được giao là 1.866 tỷ đồng, POW đạt 1.905 tỷ đồng, đạt 102% kế hoạch được giao. Nhờ nguồn than từ KTV được duy trì, ngoài ra công ty cũng chủ động mua thêm 400 nghìn tấn than/năm đối với các nhà thầu khác, chúng tôi kì vọng nhà máy đạt được mục tiêu 6.9000 triệu kWh, tăng 5% so với con số thực hiện năm 2020. Có thể nói nhà máy Vũng Áng 1 sẽ là điểm sáng của POW.

Link: https://petrovietnam.petrotimes.vn/nha-may-dien-vung-ang-1-diem-sang-cua-pvpower-601480.html

- Nhà máy ghi nhận sụt giảm: Cà Mau 1&2, Nhơn Trạch 1&2.

Ngoại trừ nhà máy Vũng Áng chạy bằng than thì 4 nhà máy lớn còn lại của POW thuộc mảng điện khí lại ghi nhận sản lượng điện sụt giảm so với 2019. Với việc giá khí đầu vào giảm, giá điện đầu ra của TCty giảm tương ứng. Thế nhưng với những nhà máy này, ban lãnh đạo cho biết doanh thu của nhà máy Cà Mau 1&2 giảm 528 tỷ đồng, trong khi giá vốn hàng bán hầu như không thay đổi nên mảng phát điện ghi nhận tăng trưởng âm. Tuy nhiên theo ý kiến của chúng tôi thì điều này không hợp lý, bởi giá đầu vào và đầu ra dù không giảm theo tỷ lệ nhưng chắc chắn không thể giữ nguyên.

Theo dòng thời sự, thì năm 2021 giá dầu được kì vọng về mức $65/thùng và các chế phẩm từ dầu mỏ cũng sẽ có sự tăng giá. Câu hỏi của chúng tôi đặt ra cho POW ở đây là: khi giá khí giảm, công ty ghi nhận lỗ từ mảng này do đầu ra giảm mạnh trong khi GVHB không thay đổi rõ rệt. Vậy khi giá khí tăng trong năm 2021 thì GVHB có tăng theo tỷ lệ thuận hay không. Khi trả lời được câu hỏi này trong báo cáo tài chính tiếp theo, chúng tôi tin rằng sẽ có những cái nhìn đúng hơn về việc giá dầu, giá khí tăng giảm sẽ ảnh hưởng như nào tới POW.

Ngoài ra, một vấn đề đối với nhóm nhà máy điện khí là việc các mỏ khí cũ Nam Côn Sơn đối với nhà máy điện Nhơn Trạch dự kiến sẽ dần suy giảm. Vì vậy việc có dòng khí mới từ bể Phong Lan Dại hay Sao Vàng – Đại Nguyệt, Sư Tử Trắng sẽ là điểm nhấn chính bù đắp cho sự thiếu hụt khí này. Đến hiện tại, POW đã ký các phụ lục hợp đồng cung cấp GAS cho NMĐ Nhơn Trạch 1&2 trong năm 2021. (Hình 9)

- Dự án đang trong tiến độ nhà máy Nhơn trạch 3&4

Đây là 2 dự án lớn của PVPower làm chủ đầu tư với tổng công suất 2 nhà mát khoảng 1.300 – 1.760 MW, sản lượng điện 10,5 tỷ Kwh/năm và lớn nhất Việt Nam tính đến nay. Đây là dự án sử dụng nhiên liệu khí thiên nhiên hóa lỏng đầu tiên trên phạm vi nước ra nên cần nhiều thời gian hơn để hoàn thiện. Mặt khác, một số vướng mắc liên quan sản lượng bao tiêu khó trong các hợp đồng, cũng như công tác bồi thường, giải phóng mặt bằng cũng ảnh hưởng trực tiếp đến tiến độ dự án. Theo cập nhật của chúng tôi đến tháng 3/2021 thì phần việc liên quan GPMB còn khoảng 7ha/51ha chưa được phê duyệt phương án bồi thường do vướng mắc về giá. Hợp đồng mua bán điện (PPA) và Hợp đồng mua bán khí (GSA) vẫn đang trong quá trình thương thảo và hoàn thiện.

Tổ hợp dự án này của POW có tổng mức đầu tư vào khoảng 16.3 nghìn tỷ đồng cho NT3 và 16.4 nghìn tỷ cho NT4. Nguồn vốn sẽ bao gồm 25% vốn chủ và 75% vốn vay. Hiện các con số cho dự án này chưa “nổi” nhiều trên bctc, vì vậy chúng tôi cho rằng khi công ty bắt đầu vay nợ sẽ lại làm cho chỉ số nợ/vốn chủ không còn đẹp như mức 40% hiện nay như đã phân tích ở phần 1 của bài viết này.

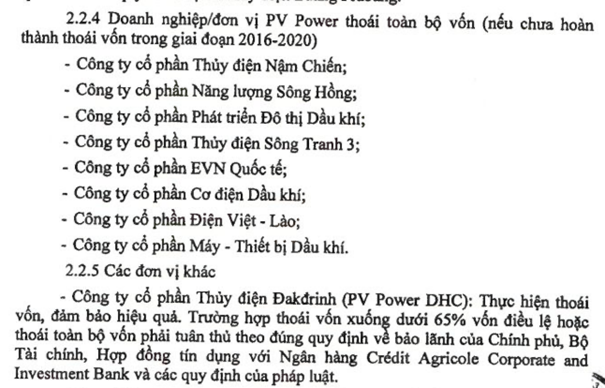

3. Pow thoát vốn PVM và câu chuyện của PVM

Như vậy, để có tiền là dự án NT3&4, có lẽ việc kinh doanh không thôi là chưa đủ. POW đã có kế hoạch thoái vốn tại 8 công ty con và CTCP Thủy điện ĐakĐrinh theo hình 10 dưới.

Và trong khi tây mỗi ngày bán POW 1 chút, thì đến 11h ngày 17/3, hơn 21 triệu cổ phiếu của CTCP Máy – thiết bị Dầu khí (PVM) đã được khớp lệnh trong phiên. Giao dịch này tương ứng 54% cổ phần công ty. POW cũng đã báo cáo hoàn tất thoái 100% vốn tại PVM vào ngày 23/3, chứng tỏ số lượng 54% cổ phần được bán trong ngày 17/3 kia là của POW thoái vốn. Chúng tôi ước tính công ty thu về được khoảng 500 tỷ đồng cho thương vụ thoái vốn này.

Vậy lí do gì để thương vụ thoái vốn này lại trở nên đáng chú ý hơn cả?

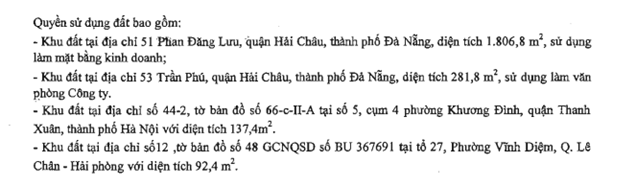

PVM là công ty con của PVPower, ngành nghề kinh doanh chính là cung cấp máy móc, thiết bị vật tư cho các công trình, dự án nhưng lại có tài sản ngầm rất tiềm ẩn. Trong báo cáo tài chính của PVM, có thể thấy quyền sử dụng đất của công ty toàn ở vị trí “vàng” (Hình 11)

Ngoài những mảnh đất vàng này, PV Machino còn liên doanh với các đối tác để khai thác nhiều khu đất giá trị, như với TCTy vận tải Hà Nội để khai thác lô đất số 1-3-5 Đinh Tiên Hoàng; với Cty Bách Hóa Hà Nội khai thác lô đất số 7 Đinh Tiên Hoàng.

Một điểm đáng chú ý là dù doanh giảm mạnh đến 62,2% – đạt 628 tỷ đồng nhưng doanh thu từ hoạt động tài chính, tiền cổ tức, lợi nhuận được chia vẫn ổn định ở mức 83 tỷ đồng, cho thấy các khoản đầu tư vào công ty liên doanh liên kết là hiệu quả. Với số tiền cổ tức này, PVM đã thoát lỗ ngoạn mục, tăng trưởng 19,4% dù doanh thu đã giảm mạnh. Thoái vốn tại PVM, chúng tôi ước tính công ty sẽ mất khoảng 27 tỷ đồng trong 2021 nếu công ty này đạt kế hoạch đề ra. Đây là một con số khá nhỏ trong tổng lợi nhuận của công ty, và bù lại POW sẽ tập trung vào mảng chính là mảng điện năng, tránh lan man nhiều mảng. Như vậy, đây là câu chuyện bỏ con săn sắt, bắt con cá rô của PVPower.

Bên cạnh đó, bởi đây là doanh nghiệp đầu tiên mà POW thoái vốn, Các công ty sau chúng tôi không rõ công ty cũng sẽ thoái trực tiếp trên sàn hay thông qua đấu giá. Và lộ trình tiếp theo sẽ là công ty nào, hiện chưa có thông tin.

4. Định giá

Như vậy, để trả lời cho câu hỏi đầu bài chúng tôi đề ra, có lẽ, câu chuyện của POW chưa thật sự rõ ràng. Xét về định giá, chúng tôi cho rằng giá này đã phù hợp khi thị trường đang trả cho công ty mức giá PE khoảng 13 lần (Hình 12). Các dự án mới thì vẫn đang trong giai đoạn chờ đợi, nhà máy cũ thì đã chạy hết khả năng, chỉ có Vũng Áng 1 là điểm sáng nhưng vẫn chỉ “le lói”. Chúng tôi cho rằng cần 1 báo cáo rõ ràng hơn trong Q1 thì mới có thể cân nhắc tiếp tục đồng hành cùng doanh nghiệp hay không trong thời gian tới, khi mà có quá nhiều mã cổ phiếu chắc ăn hơn để đầu tư. POW ko phải là 1 doanh nghiệp quá xuất sắc trong hoạt động kinh doanh chính.

Như vậy keylog để giá cổ phiếu tăng chỉ còn ở các hoạt động thoái vốn. Trước mắt sẽ là 1 báo cáo tài chính quý 1 được làm đẹp nhờ vào lợi nhuận từ thoái PVM, còn các quý sau sẽ phải đợi thêm các thông tin khác. Chúng tôi cho rằng với nền tảng như vậy, câu chuyện tăng giá cổ phiếu của POW sẽ phụ thuộc rất lớn vào thị trường chung. Nếu thị trường chung tốt POW có thể có các yếu tố đột biến về dòng tiền đầu cơ. Tuy nhiên vùng trống thông tin sắp tới sẽ là điểm trừ.

———-Team LTBNM tổng hợp và phân tích ————-