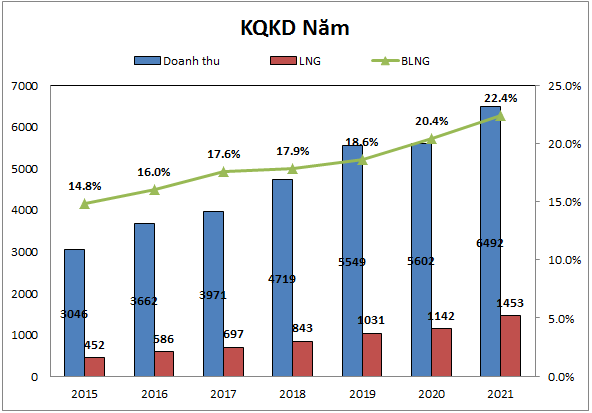

PTB là một trong ít các doanh nghiệp duy trì được sự tăng trưởng ổn định trong các năm qua dù nền kinh tế có nhiều khó khăn, trung bình mỗi năm công ty tăng trưởng 10-15% so với năm trước về doanh thu và khoảng 20% về lợi nhuận gộp do biên lợi nhuận gộp được cải thiện qua từng năm. (Hình 1)

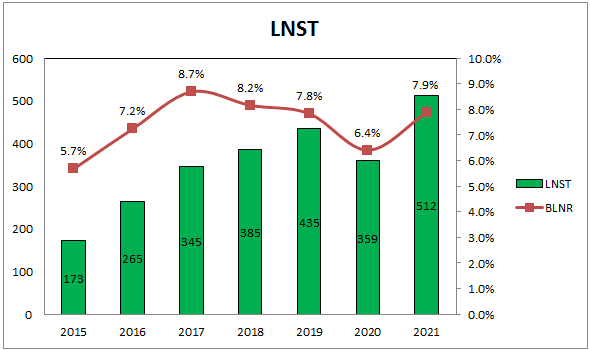

Về lợi nhuận ròng của công ty cũng tăng trưởng tốt qua các năm, ngoại trừ năm 2020 do công ty phải đẩy mạnh chi phí bán hàng để có thể đảm bảo tăng doanh thu trong thời kỳ ảnh hưởng nặng vì đại dịch Covid. (Hình 2)

Như vậy trong năm 2022 câu chuyện của PTB sẽ tiếp diễn theo xu hướng hiện tại hay như thế nào? Dưới đây chúng tôi sẽ đi update kết quả kinh doanh quý 1-2022 và tương lai các quý tới của năm 2022 để từ đó hiểu rõ hơn về PTB cũng như định giá hợp lý cho công ty tại bối cảnh hiện tại.

I. Update KQKD Q1-2022

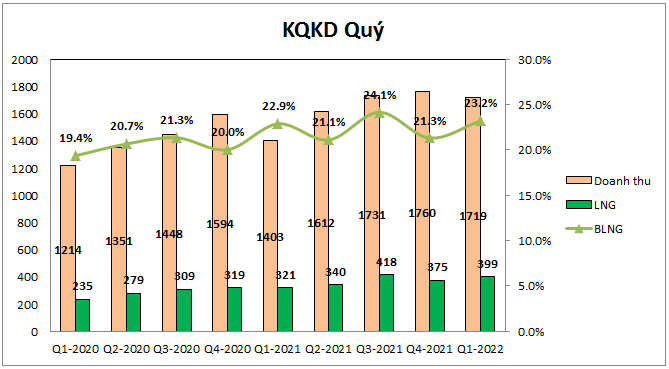

Tại BCTC quý 1-2022 công ty ghi nhận doanh thu thuần đạt 1,722 tỷ đồng, tăng 22.5% yoy, lợi nhuận gộp đạt 399 tỷ đồng, tăng 24.1% yoy. LNST đạt 141 tỷ đồng, tăng 41.8% yoy. Biên lợi nhuận gộp của công ty cũng tiếp tục được cải thiện tăng lên 23.2% trong khi cả năm 2021 biên lợi nhuận gộp là 22.4%. (Hình 3)

Như vậy chúng ta có thể thấy nếu so với tốc độ tăng trưởng trung bình trong 6 năm gần nhất thì tốc độ tăng trưởng về doanh thu và lợi nhuận của công ty trong quý 1-2022 đều tăng mạnh hơn và biên lợi nhuận gộp cũng tiếp tục được cải thiện và nâng lên mức cao mới.

Các chi phí của công ty cũng được kiểm soát tốt và tăng ít giúp cho lợi nhuận sau thuế tăng đến 41.8% so với cùng kỳ. Đây là mức tăng lớn với một doanh nghiệp có xu hướng tăng trưởng ổn định như PTB.

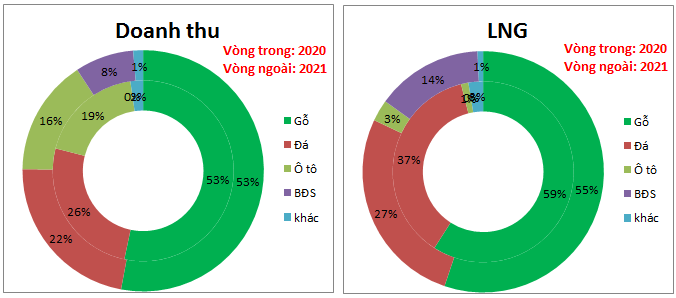

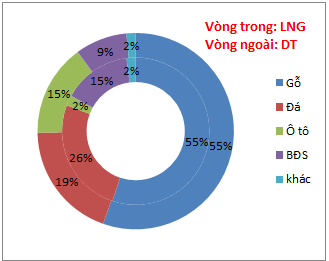

Về đóng góp cho doanh thu và lợi nhuận của các mảng trong năm 2021 và 2020, đóng góp lớn nhất cho doanh thu và lợi nhuận của công ty là mảng gỗ với 53% doanh thu và 55% lợi nhuận, tiếp theo là các mảng đá, ô tô và BĐS. (Hình 4)

Trong quý 1-2022 đóng góp tỉ trọng cho doanh thu và lợi nhuận của các mảng cũng không có sự thay đổi nhiều so với năm 2021. Theo đó về doanh thu đóng góp lớn nhất vẫn là ngành gỗ với 55%, tiếp đến là đá với 19%, ô tô với 15% và BĐS 9%. Đóng góp cho lợi nhuận gộp là gỗ với 55%, đá 26%, ô tô 2% và BĐS 15%, cụ thể như hình 5 dưới đây:

Cụ thể hơn, về đóng góp tăng trưởng quý 1 của từng mảng chúng tôi sẽ phân tích trong phần dưới đi cùng với tiềm năng các mảng đó trong các quý tới như thế nào.

II. Phân tích, bóc tách từng mảng kinh doanh

1. Mảng gỗ

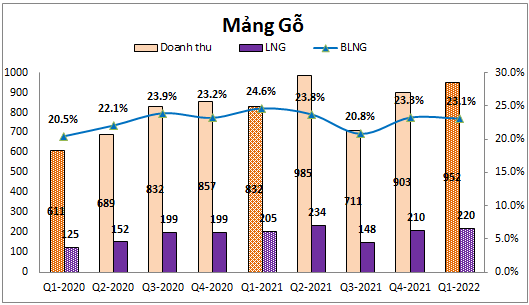

Đây là mảng đóng góp lớn nhất cho doanh thu và lợi nhuận của PTB với tỉ trọng 55% doanh thu và 55% lợi nhuận gộp. Cụ thể trong quý 1-2022 mảng gỗ đã ghi nhận doanh thu 952 tỷ đồng, tăng 14.4% yoy, lợi nhuận gộp đạt 220 tỷ đồng, tăng 7.3% yoy. Biên lợi nhuận gộp đạt 23.1% trong khi cùng kỳ năm trước cao hơn 1 chút khi đạt 24.6%. Như vậy có thể thấy so với tốc độ tăng trưởng chung của cả công ty thì mảng gỗ có tốc độ tăng trưởng thấp hơn. (Hình 6)

Tuy nhà máy phù cát giai đoạn 2 đã đi vào vận hành từ năm tháng 7/2021 nhưng cũng không thúc đẩy doanh thu của công ty tăng nhiều. Điều này cho thấy việc tăng trưởng của công ty sẽ phụ thuộc nhiều hơn ở đầu ra. Về đầu ra của công ty, thị trường tiêu thụ chủ yếu là thị trường xuất khẩu với khoảng 80%, trong đó chủ yếu là thị trường Mỹ. thị trường nội địa chiếm 20% còn lại. Như vậy có thể thấy thị trường xuất khẩu sẽ ảnh hưởng lớn đến kết quả kinh doanh của công ty. Dưới đây là một số điểm chú ý của thị trường xuất khẩu gỗ trong năm 2022:

- Ngành xuất khẩu gỗ vẫn có xu hướng tăng trong năm 2022 nhờ nhu cầu tăng lên, trong đó chủ yếu thị trường Mỹ do Mỹ áp thuế với các sản phẩm gỗ từ Trung Quốc khiến các khách hàng có xu hướng dịch chuyển hàng nhập từ Trung Quốc sang các đối tác khác như Việt Nam. Tuy nhiên trong năm 2022 nhu cầu sửa nhà ở thị trường Mỹ được dự báo giảm sẽ là thách thức với PTB trong việc duy trì tăng trưởng.

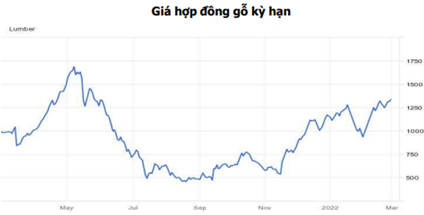

- Giá gỗ thế giới hồi phục mạnh từ đáy tháng 6/2021 sẽ giúp giá bán gỗ tăng lên, tuy nhiên đây sẽ là lợi thế trong ngắn hạn vì về lâu dài giá gỗ đầu vào cũng sẽ tăng theo. (Hình 7)

- Các hiệp định tự do như EVFTA, UKVFTA, CPTPP sẽ tiếp tục tạo điều kiện thuận lợi cho ngành gỗ xuất khẩu thâm nhập vào các thị trường EU, vương quốc Anh và các thị trường thành viên của các hiệp định.

Ngoài thuận lợi về thị trường xuất khẩu thì công ty cũng sẽ tiếp tục mở rộng nhà máy sản xuất với việc xây dựng nhà máy Phù Cát 3 và đưa vào hoạt động vào năm 2023, giúp công suất chế biến gỗ của công ty tăng lên 102,050 m³/năm ( tăng khoảng 60% công suất so với 2020 ). Trong năm 2022 chúng tôi cho rằng mảng gỗ của PTB sẽ duy trì tốc độ tăng trưởng khoảng 15% doanh thu và 10% lợi nhuận gộp. Qua đó tiếp tục giữ vững là ngành đóng góp tỉ trọng lớn cho kết quả kinh doanh của công ty.

2. Mảng đá

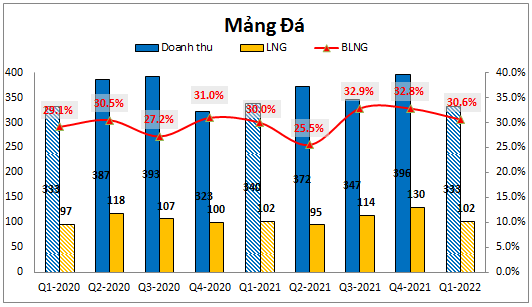

Mảng đá là mảng lớn thứ 2 đóng góp vào doanh thu và lợi nhuận cho công ty. Tại quý 1-2022 mảng đá đã đóng góp 19% doanh thu với 333 tỷ đồng và 26% lợi nhuận gộp với 102 tỷ đồng. So với cùng kỳ 2021 như hình dưới chúng ta có thể thấy kết quả kinh doanh tại quý 1-2022 gần như đi ngang so với cùng ký (doanh thu giảm nhẹ 2.1%, lợi nhuận gộp đi ngang cùng kỳ). (Hình 8)

Hiện tại PTB đang sở hữu 10 mỏ đá với trữ lượng khoảng 53 triệu mét khối và thời hạn khai thác đều còn trên 20 năm, tức đủ cho công ty khai thác trong thời gian dài nữa. Các mỏ đá của công ty chủ yếu nằm ở Yên Bái phía bắc (trữ lượng 29.2 triệu m³ và các tỉnh phía nam trung bộ: Bình Định, Phú Yên, Khánh hòa,…) và các địa phương này là nơi các tuyến đường cao tốc bắc nam hay Hà Nội – Lào Cai đang được triển khai nhiều cùng hạ tầng xung quanh là điểm nhấn cho đầu ra của công ty. Mảng đá là mảng có chi phí vận chuyển lớn do trọng lượng lớn vì vậy các nhà máy của PTB đều được đặt cạnh các mỏ đá để giảm chi phí và qua đó giúp biên lợi nhuận gộp mảng đá của công ty duy trì ở mức cao (trên 30%) (Hình 9)

Ngoài đầu ra là các mỏ đá và thành phẩm đá tự nhiên công ty cũng đã chuyển sang sản xuất và phát triển cả mảng đá thạch anh. Cụ thể Q4-2021 PTB đã đưa vào hoạt động nhà máy thạch anh mới với công suất 450,000 m² tại Đồng Nai. Thị trường mà công ty hướng đến là thị trường xuất khẩu với các nước trọng tâm như Mỹ, Úc, đây là 2 thị trường tiêu thụ chính đá thạch anh của toàn cầu. Hiện tại Mỹ đang áp thuế chống bán phá giá và chống trợ cấp đối với các sản phẩm đá thạch anh từ Trung Quốc, Ấn Độ và Thổ Nhĩ Kỳ nên sẽ là lợi thế cho đá thạch anh xuất xứ tại Việt Nam. Chúng tôi kỳ vọng năm 2022 mảng đá thạch anh sẽ có những đóng góp đầu tiên để thúc đẩy mảng đá phát triển hơn so với các năm trước nhờ động lực mới.

Như vậy mảng đá chúng tôi cho rằng trong năm 2022 mảng đá tự nhiên phục vụ hạ tầng sẽ hồi phục nhẹ sau covid nhờ đẩy mạnh lại đầu tư công, tuy nhiên sẽ không quá mạnh và mức tăng trưởng chỉ khoảng 5-7% so với 2021. Ngoài ra với mảng đá thạch anh mới đưa vào hoạt động sẽ là động lực mới hỗ trợ tăng trưởng cho mảng đá nói chung và chúng tôi kỳ vọng mảng đá sẽ tăng trưởng tổng khoảng 10-15% so với 2021 cả về doanh thu và lợi nhuận gộp.

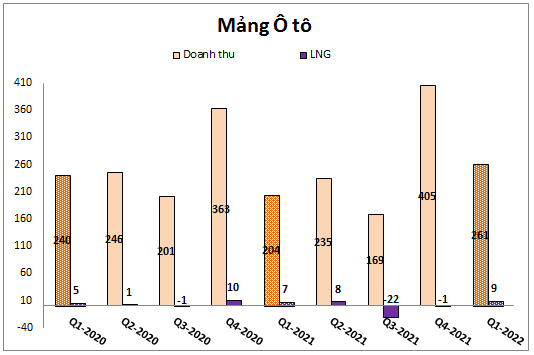

3. Mảng ô tô

Mảng ô tô tuy có đóng góp lớn thứ 3 về doanh thu nhưng do biên lợi nhuận gộp rất thấp nên lợi nhuận mà mảng này đóng góp cho công ty là rất ít. Cụ thể mảng ô tô đóng góp 15% doanh thu nhưng chỉ đóng góp 2% lợi nhuận gộp.(Hình 10)

Như vậy có thể thấy tăng trưởng mảng ô tô cũng không ảnh hưởng được nhiều đến lợi nhuận công ty trong năm tới. Cụ thể dưới đây là những điểm nhấn đáng chú ý với ngành ô tô của công ty trong năm 2022:

- Chính phủ đang triển khai chính sách giảm 50% lệ phí trước bạ với các dòng xe lắp ráp trong nước, trong đó có ô tô của Toyota, thời hạn đến hết tháng 5/2022 nên sẽ thúc đẩy nhu cầu mua xe mới

- Toyota đang có những sản phẩm có mức độ cạnh tranh tốt trên thị trường như Vios, Cross, Raize … giúp các sản phẩm của công ty vẫn đang đạt doanh số tốt.

- Xu hướng chuyển đổi phương tiện sang ô tô cá nhân đang ngày càng lớn và điều đó có lợi cho các doanh nghiệp phân phối xe hơi trong các năm tới

Như vậy chúng ta có thể thấy ngành ô tô sẽ có xu hướng tốt lên trong các năm tới do nền kinh tế hồi phục cũng như nhu cầu gia tăng. Tuy nhiên do mức độ đóng góp vào lợi nhuận của công ty rất thấp nên sẽ không ảnh hưởng được nhiều tới kết quả tăng trưởng của công ty.

4. Mảng BĐS

Đây là mảng mới mà công ty mới hướng đến trong những năm gần đây. Trong năm 2021 công ty bắt đầu được thu trái ngọt với việc bắt đầu đưa vào hạch toán và bàn giao dự án Phú Tài Residence. Trong năm 2021 dự án đã được ghi nhận 511 tỷ đồng doanh thu và 208 tỷ đồng lợi nhuận gộp. Biên lợi nhuận gộp đạt mức 40.7%, đây là mức cao so với các dự án chung cư khác trên thị trường. Và trong năm 2022 dự án kỳ vọng sẽ được bàn giao nốt với các căn hộ còn lại. Dự kiến doanh thu mảng BĐS trong năm 2022 đạt khoảng 650 tỷ đồng, lợi nhuận gộp đạt khoảng 260 tỷ đồng.

Trong quý 1 công ty đã hạch toán 147 tỷ đồng doanh thu và 60 tỷ đồng lợi nhuận gộp. Đây chính là khoản giúp cho lợi nhuận tổng của công ty có mức tăng trưởng mạnh so với cùng kỳ ( Quý 1-2021 không có hạch toán BĐS ). Như vậy 3 quý còn lại của năm 2022 dư địa hạch toán BĐS vẫn còn khoảng 500 tỷ đồng doanh thu.

Về các dự án gối đầu, công ty sẽ tiến hành khởi công dự án chung cư đường Hoàng Văn Thụ, tp Quy Nhơn vào cuối quý 2-2022 và có thể mở bán cuối năm 2022, đầu 2023. Theo kế hoạch và thông tin của ban lãnh đạo thì dự án có thể thu về khoảng 850 tỷ đồng doanh thu và khoảng 255 tỷ đồng lợi nhuận. Tiến độ dự án sẽ được cập nhật sau khi dự án được khởi công và mở bán.

III. Tổng kết và định giá

Như vậy chúng ta đã bóc tách kết quả kinh doanh và phân tích tiềm năng từng mảng của PTB trong năm 2022. Trong năm 2022 chúng tôi cho rằng công ty sẽ đạt mức tăng trưởng khoảng 15% so với 2021 nhờ động lực tăng trưởng đều từ cả 4 ngành nghề, xa hơn trong năm 2023 kết quả kinh doanh sẽ chững lại do chưa có dự án BĐS được hạch toán tiếp.

Về định giá chúng tôi cho rằng với các mảng kinh doanh tăng trưởng vững chắc cũng như công ty luôn duy trì được sự tăng trưởng qua các giai đoạn khó khăn sẽ hỗ trợ giá cổ phiếu trong dài hạn. Chúng tôi cho rằng mức định giá phù hợp với PTB trong năm 2022 ở mức 110-120k/cp

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-