Cũng như NTC sau khi đạt đỉnh giá khoảng 230K/cp vào cuối tháng 1- 2021, cổ phiếu SIP đã có nhịp điều chỉnh cho đến hiện tại quanh mức 170k/cp. Liệu thời gian tới SIP còn đủ tiềm năng tăng giá trở lại hay mức giá hiện tại vẫn là đắt để mua? Chúng tôi sẽ phân tích và định giá trong bài viết này để quý nhà đầu tư tham khảo trước khi quyết định đầu tư. (Hình 1)

SIP là thành viên của tập đoàn cao su Việt Nam và cũng kinh doanh chính trong mảng cho thuê đất KCN và dịch vụ kèm theo.

I. Cơ cấu tài chính và kết quả kinh doanh

1. Cơ cấu tài chính

Trong cơ cấu tài sản của SIP thì tiền gửi ngân hàng, phải thu, bất động sản dở dang và chi phí xây dựng dở dang là chiếm tỉ trọng lớn nhất.

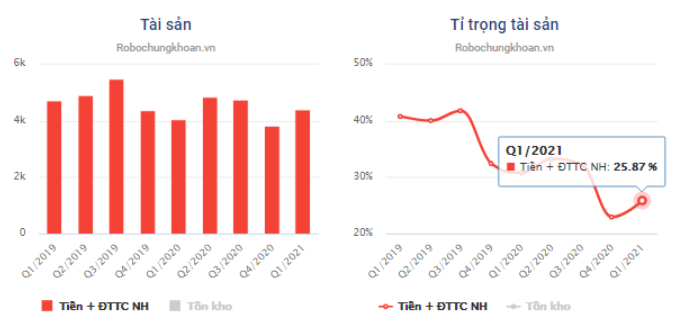

- Tiền gửi ngân hàng: Bao gồm tiền, tương đương tiền và đầu tư nắm giữ đến ngày đáo hạn. SIP cũng là doanh nghiệp hạch toán doanh thu cho thuê đất KCN theo hình thức hạch toán đều, tức doanh thu sẽ được chia đều theo thời gian thuê và hạch toán dần. Trong khi các doanh nghiệp thuê phải đóng đủ khi ký hợp đồng khiến các doanh nghiệp hạch toán đều như SIP sẽ có 1 lượng tiền mặt lớn để hạch toán dần ( Khoảng 50 năm ). Đây là một khoản tiền giúp công ty có rất nhiều lựa chọn như gửi ngân hàng lấy lãi suất hay làm vốn triển khai các dự án BĐS khác,… Kết thúc quý 1 – 2021, SIP có lượng tiền khoảng 4,413 tỷ đồng, chiếm 25.8% tổng tài sản công ty. Lượng tiền không có sự thay đổi nhiều trong khi tài sản công ty tăng lên nhiều khiến cho tỉ lệ trong tổng tài sản giảm qua các quý. (Hình 2)

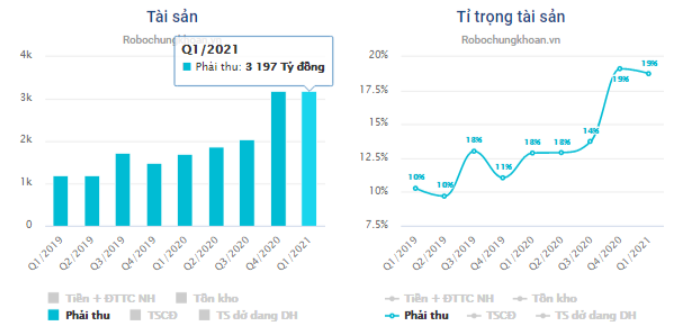

- Khoản phải thu: Tổng khoản phải thu ngắn hạn tại quý 1-2021 của SIP là gần 3,200 tỷ, chiếm 18.8% tổng tài sản. Trong 2 quý gần đây khoản phải thu tăng lên rất nhanh và tăng hơn 50% so với các quý trước từ mức dưới 2K tỷ lên gần 3.2K tỷ. cụ thể như hình 3 dưới đây:

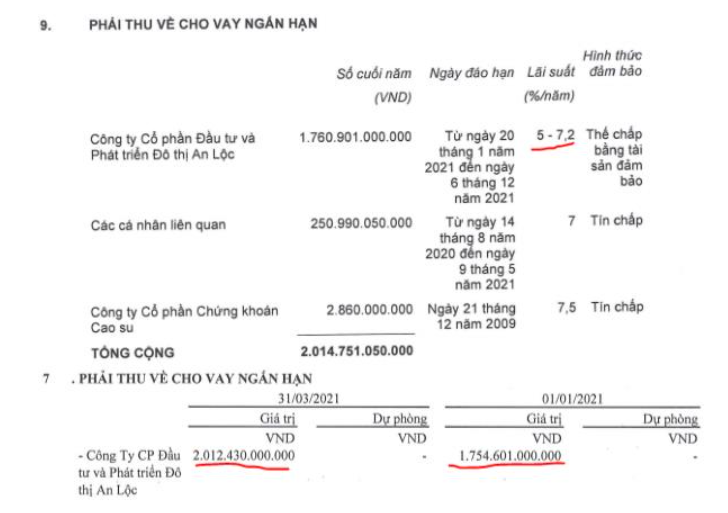

Xem thuyết minh chi tiết trong báo cáo tài chính thì đây chính là khoản phải thu mới phát sinh trong năm 2020 của SIP với công ty cp đầu tư và phát triển đô thị An Lộc với số tiền lên đến hơn 1,700 tỷ ( như hình dưới đây ), và trong báo cáo tài chính quý 1-2021 đã tăng lên hơn 2,000 tỷ. Đây là công ty đang nắm giữ 19.5% cổ phần của SIP. Theo thuyết minh kiểm toán cuối 2020 thì đây là khoản SIP cho An Lộc và các công ty vay với lãi suất 5-7% và sẽ đáo hạn trong năm 2021. Khoản phải thu này cũng sẽ mang lại 1 khoản lãi khoảng 140 tỷ trong 1 năm. Tuy nhiên với việc cho các cá nhân vay tín chấp hay công ty liên kết vay thường không được thị trường đánh giá cao. (Hình 4)

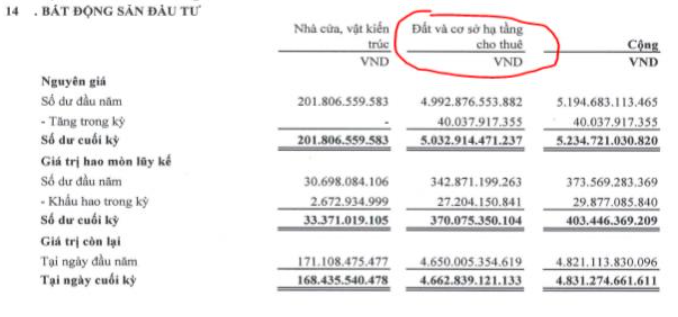

- Khoản bất động sản đầu tư: Đây là phần đối ứng với mục doanh thu chưa thực hiện dài hạn bên phần nợ khi các KCN đã cho thuê. Tiền thuế các KCN đóng theo năm và chi phí xây dựng hạ tầng thì được đưa vào mục tài sản dở dang dài hạn và khi hoàn thành cho thuê sẽ kết chuyển sang mục bất động sản đầu tư. Cụ thể như hình dưới thì khoản mục bất động sản đầu tư là 4,831 tỷ và chiếm 28.3% tổng tài sản. (Hình 5)

- Khoản chi phí xây dựng dở dang: Như đã nói ở trên thì đây là khoản mà công ty đóng thuế hàng năm và chi phí làm hạ tầng tại các KCN để chuẩn bị cho thuê.

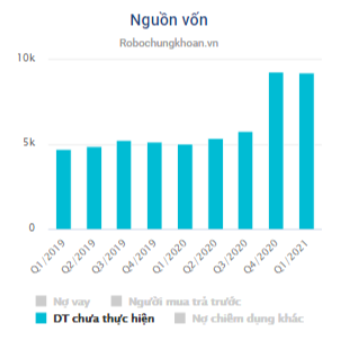

Tiếp theo là phần nợ phải trả, nợ vay của công ty chiếm tỉ lệ rất thấp, kết thúc quý 1-2021 nợ vay của công ty là 321 tỷ đồng, so với tài sản và lượng tiền mặt công ty đang sở hữu thì đây là con số không đáng lo cho sức khỏe tài chính của SIP. Chiếm tỉ lệ lớn nhất trong phần nợ phải trả là khoản doanh thu chưa thực hiện dài hạn. Đây là khoản công ty thu từ cho thuê đất KCN và để hạch toán đều trong thời hạn cho thuê. Khoản này tăng lên chứng tỏ công ty đã cho thuê tăng thêm được so với quý trước. Cụ thể tại quý 1 khoản doanh thu chưa thực hiện dài hạn là 9,261 tỷ, tăng 151 tỷ so với cuối năm 2020. 2 quý gần đây chỉ số này đã tăng lên nhiều phần nào cho thấy SIP đã cho thuê tốt thế nào trong giai đoạn cuối năm 2020. Cụ thể như hình 6 dưới đây:

Tổng kết lại chúng tôi đánh giá cao nền tảng tài chính của SIP. Chỉ có khoản phải thu tăng lên cao làm thâm hụt vốn của SIP là điều đáng lo ngại và cần chú ý trong các quý tới.

2. Kết quả kinh doanh

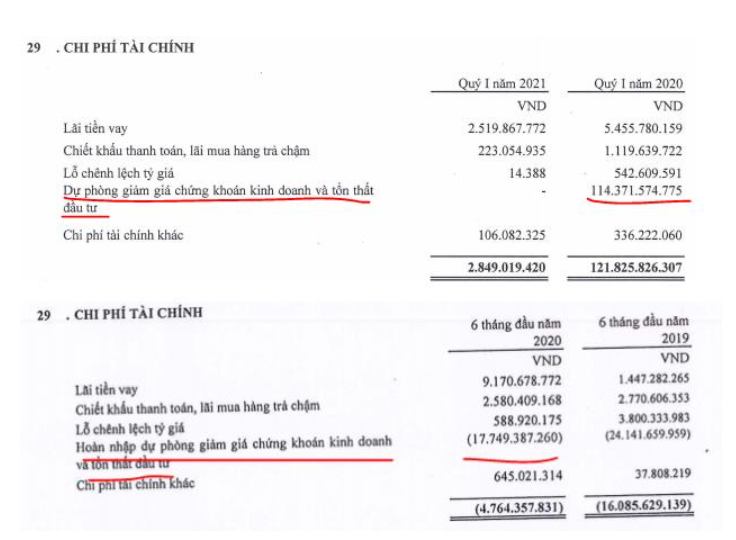

Kết thúc quý 1-2021 SIP ghi nhận doanh thu 1,331 tỷ đồng, tăng 22.4% so với cùng kỳ. Đáng chú ý lợi nhuận sau thuế đạt 208.6 tỷ đồng, tăng gấp 4.4 lần so với cùng kỳ. Nguyên nhân khiến lợi nhuận công ty tăng mạnh so với cùng kỳ trong khi doanh thu tăng có 22.4% là do chi phí tài chính giảm mạnh so với cùng kỳ từ 121.8 tỷ quý 1-2020 xuống 2.8 tỷ đồng quý 1-2021. Đi chi tiết thuyết minh tài chính chúng tôi thấy đây là khoản dự phòng giảm giá chứng khoán kinh doanh và tổn thất đầu tư tăng mạnh trong năm 2020 làm giảm lợi nhuận quý 1-2020. Nếu nhìn rộng ra các quý khác thì quý 1-2020 là quý đầu tiên và duy nhất phát sinh chi phí này với mức cao như vậy. Và cũng ngay lập tức chi phí này được bù lại ngay trong quý 2-2020. Cụ thể như hình 7 dưới

Trong quá khứ SIP vẫn luôn phát sinh những khoản mục liên quan đến dòng tiền mà rất khó giải thích được chi tiết. Điều này nếu là những nhà đầu tư theo từng quý rất dễ bị nhận những báo cáo “ bom mìn “. Nhất là các quý không có kiểm toán.

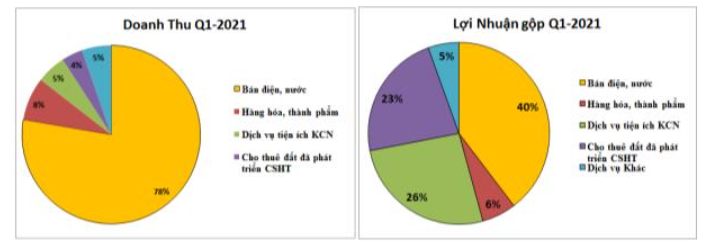

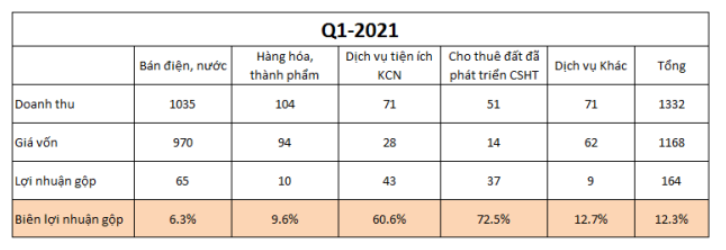

Về doanh thu, bóc tách kết quả kinh doanh của SIP chúng ta thấy đóng góp chính cho doanh thu đó là mảng kinh doanh điện nước cho KCN với tổng đóng góp đến 78% doanh thu, nhưng do biên lợi nhuận thấp (6.3%) nên chỉ đóng góp 40% lợi nhuận gộp. 2 mảng dịch vụ tiện ích KCN và cho thuê đất đã phát triển hạ tầng tuy chỉ đóng góp 4-5% cho doanh thu nhưng lại đóng góp đến 26% và 23% cho lợi nhuận gộp nhờ giá vốn thấp làm biên lợi nhuận gộp cao. Cụ thể như hình 8 bên dưới

Các mảng mang lại doanh thu và lợi nhuận gộp chính cho SIP trên thực tế đều gắn liền và đi kèm với các KCN mà công ty đã và đang cho thuê. Vì vậy tốc độ và tỉ lệ cho thuê là quan trọng nhất đối với SIP vì nó sẽ là kỳ vọng tăng trưởng cho tất cả các mảng đi theo.

Cũng như NTC, với việc hạch toán đều diện tích cho thuê đất KCN sẽ giúp kết quả Kinh doanh của SIP sẽ luôn ổn định so với các năm trước, mức độ tăng trưởng mạnh hay không thì phụ thuộc thêm vào phần diên tích cho thuê mới có tăng nhanh hay không. Phần dưới đây chúng tôi sẽ đi chi tiết các KCN mà SIP đang cho thuê và tiềm năng tăng trưởng của doanh nghiệp.

II. Tiềm năng tăng trưởng

Trong phần này chúng tôi sẽ phân tích tình hình cho thuê tại các KCN mà SIP đang quản lý để từ đó xem dư địa tăng trưởng của công ty sẽ như thế nào

1. KCN Lộc An – Bình Sơn

Đây là KCN tọa lạc tại Long Thành, Đồng Nai do công ty cổ phần đầu tư và phát triển VRG Long Thành là chủ đầu tư. Đây là công ty con của SIP khi nắm giữ 69% cổ phần. Như vậy SIP sẽ nắm 69% lợi ích từ KCN Lộc An Bình Sơn.

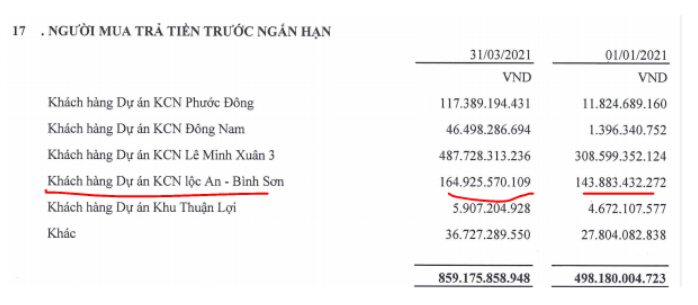

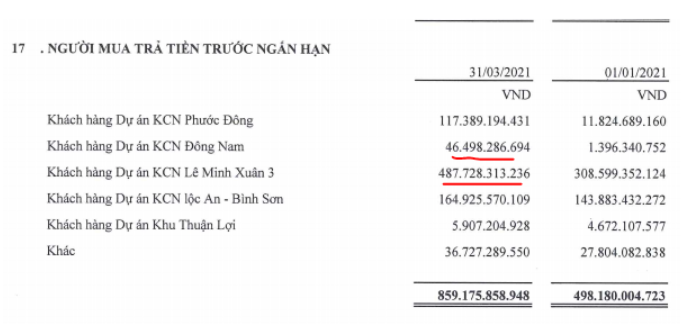

KCN Lộc An Bình Sơn có tổng diện tích 497.77 ha, trong đó diện tích đất thương phẩm là khoảng 360.58ha. Tính đến hết 2020 KCN đã cho thuê được 299.3ha, tức lấp đầy 83%. Diện tích cho thuê còn lại khoảng 61.28ha tương ứng 17%. Và trong quý 1-2021 khoản người mua trả trước ngắn hạn tại KCN Lộc An – Bình Sơn đã tăng từ 143.9 tỷ lên 164.9 tỷ ( tăng 21 tỷ ) tức vẫn đang tiếp tục cho thuê được thêm diện tích mới. (Hình 9)

Hiện tại với giá thuê đất khoảng 50$/m²/ thời hạn thuê thì dư địa doanh thu với KCN Lộc An Bình Sơn của SIP ( chiếm 69% ) là khoảng 480 tỷ. Trong năm 2021 công ty đặt kế hoạch cho thuê mới 10-15ha tương đương doanh thu đạt khoảng 80-120 tỷ đồng.

2. KCN Phước Đông

Đây là KCN nằm tại trung tâm tỉnh Tây Ninh với quỹ đất rất rộng lên đến 2,190ha chia làm 2 giai đoạn là GD1: 1,096ha đã được lấp đầy và GD2 với 1,094ha đang tiến hành cho thuê. Giai đoạn 2 của KCN đã cho thuê hơn 70% diện tích. Giá thuê hiện tại của KCN vào khoảng 60-90$/m tùy theo vị trí cụ thể trong KCN. Như vậy dư địa còn lại của KCN Phước Đông giai đoạn 2 vào khoảng 3,500-3,800 tỷ đồng doanh thu (Hình 10)

Trong quý 1-2021 khoản người mua trả trước của KCN Phước Đông tăng lên rất tốt từ 12 tỷ đồng lên 117 tỷ đồng, tức hơn 100 tỷ. Như vậy chúng ta hoàn toàn có thể kỳ vọng trong năm 2021 doanh thu từ KCN Phước Đông có thể đạt trên 500 tỷ đồng.

3. KCN Đông Nam

KCN Đông nam có vị trí nằm ở 2 xã Hòa Phú và Bình Mỹ, thuộc huyện Củ Chi , TP.HCM. Phía đông tiếp giáp đường Hà Duy Phiên, phía Tây giáp đường Bến Than, phía Bắc giáp tỉnh lộ 8 và khu dân cư, phía Nam giáp với khu vực đất nông nghiệp Bình Mỹ.

KCN Đông Nam có diện tích 286ha và hiện đã được lấp đầy trên 90%, như vậy dư địa cho thuê còn lại của KCN là không nhiều, rơi vào khoảng 700 tỷ doanh thu (Hình 10)

4. KCN Lê Minh Xuân 3

KCN Lê Minh Xuân 3 có tổng diện tích 311 ha trong đó diện tích đất thương phẩm cho thuê KCN vào khoảng 220ha, tọa lạc tại huyện Bình Chánh, TP. Hồ Chí Minh (Trung tâm kinh tế hàng đầu của Việt Nam), có nền kinh tế tăng trưởng mạnh với số lượng lao động có tay nghề cao. Khu công nghiệp được Công ty Cổ phần Đầu tư Sài Gòn VRG phát triển với sự tập trung cao của các ngành công nghiệp áp dụng công nghệ, máy móc hiện đại, các ngành công nghiệp hỗ trợ, các doanh nghiệp có quy mô nhỏ và vừa, đồng thời thu hút và tạo công ăn việc làm cho lượng lớn lao động lành nghề.

KCN được chia làm 2 giai đoạn, giai đoạn 1 đã được lấp đầy, giai đoạn 2 có diện tích khoảng 109ha và đang tiến hành cho thuê. Trong quý 1-2021 khoản trả trước của khách thuê KCN Lê Minh Xuân 3 vẫn tiếp tục tăng (tăng 180 tỷ so với cuối năm 2020) cho thấy công ty vẫn đang cho thuê tốt. Với giá thuê cao trên 180$/m sẽ đảm bảo doanh thu lớn cho SIP trong các năm tiếp (Hình 11)

5. Các dự án khác

Ngoài 4 KCN hiện hữu đang cho thuê thì SIP còn nhiều quỹ đất khác như các khu dân cư đi kèm các KCN đều rất tiềm năng. Cụ thể:

- Khu dân cư Đông Nam với 55.77ha,

- Khu dân cư Phước Đông với 648ha, – Khu dân cư Lê Minh Xuân 3 với 102.21ha : https://cafeland.vn/quy-hoach/tphcm-duyet-quy-hoach-12000-khu-dan-cu-lien-ke-kcn-le-minh-xuan-3-60738.html

- Khu dân cư Lộc An Bình Sơn với quy mô khoảng 40ha: http://www.baodongnai.com.vn/kinhte/201904/cang-hang-khong-quoc-te-long-thanh-hoan-thanh-thiet-ke-khu-tai-dinh-cu-loc-an-binh-son-2941760/index.htm

Tuy nhiên hiện tại các khu dân cư chưa được xây dựng và trong ngắn hạn sẽ chưa thể mang lại lợi nhuận ngay cho công ty được. Đây được coi là của để dành và sẽ được triển khai khi các KCN được lấp đầy và các công ty đi vào hoạt động để thu hút nhân lực lao động về làm việc giúp thu hút nhu cầu cho khu dân cư. Với quỹ đất lớn và đi kèm theo KCN nên không gặp nhiều khó khăn trong việc giải phóng mặt bằng cũng như pháp lý đầu tư thì trong chu kỳ 3-5 năm tới mảng khu dân cư sẽ hứa hẹn là mảng hái ra tiền cho công ty.

III. Tổng kết và định giá

Như vậy chúng tôi đã phân tích 1 lượt về tài chính, kết quả kinh doanh và tiềm năng tăng trưởng của công ty trong các quý tới. Có thể tổng kết lại như sau:

- SIP là công ty có nền tảng tài chính tốt nhưng từ khi lên sàn công ty vẫn luôn có những khoản tài chính liên quan đến các cá nhân và công ty liên kết mà nhà đầu tư phải đặt ra dấu hỏi cũng như chưa hiểu hết được.

- Với phương thức hạch toán đều tiền cho thuê KCN theo thời hạn thuê cùng mảng dịch vụ KCN tăng dần cùng diện tích đất cho thuê sẽ giúp SIP tăng trưởng ổn định trong các năm tiếp theo khi mà dư địa cho thuê từ các KCN vẫn còn rất nhiều, đảm bảo cho ít nhất vài năm tăng trưởng nữa

- Quỹ đất khu dân cư lớn với hơn 800 ha, tuy chưa triển khai và chưa thể mang lại doanh thu lợi nhuận lớn cho công ty trong 1 vài năm tới nhưng đây có thể coi là của để dành đáng giá và sẽ là các dự án gối đầu sau khi KCN được cho thuê full trong 1 vài năm tới.

Về định giá, hiện tại SIP đang giao dịch trong vùng giá 16x, tương đương vốn hóa khoảng 13.1 nghìn tỷ đồng. Trong thời gian tới công ty sẽ tiến hành phát hành ESOP khoảng 2% với gần 1.6 triệu cp mới cũng sẽ làm pha loãng phần nào cổ phiếu của công ty và làm giảm định giá. Kết luận lại chúng tôi cho rằng mức vốn hóa hợp lý đối với SIP trong 1 năm tới vào khoảng 14,000-14,500 tỷ tương đương mức giá 170-180k/cp. Như vậy dư địa tăng giá của SIP tại vùng giá 16x là không quá hấp dẫn với những nhà đầu tư ngắn hạn. Còn đối với nhà đầu tư dài hạn trên 3 năm thì đây là mức giá đáng xem xét khi mà SIP vẫn sẽ tiếp tục tăng trưởng trong các năm tới.

———-Team LTBNM tổng hợp và phân tích ————-