Vĩ mô thế giới hiện tại đang xoay quanh vấn đề lạm phát và FED phải sử dụng các chính sách thắt chặt tiền tệ như tăng ls để kìm hãm lạm phát. Cụ thể:

- Từ đầu năm 2022 tới nay FED đã tăng 2 lần lãi suất lần lượt 0.5% và 0.75% để đưa lãi suất cơ bản lên 1.5%

- Với mức lạm phát như hiện nay (8.6% trong tháng 5-2022) FED đã tuyên bố làm mọi cách để hạ lạm phát xuống và như vậy gần như chắc chắn trong năm 2022 sẽ còn lớn hơn 1 đợt tăng lãi suất nữa ( có thể là tháng 7 và tháng 9 tới đều sẽ tăng lãi suất thêm khoảng 1.25-1.5% ) Và kết thúc 2022 với việc đưa lãi suất lên khoảng 2.75-3% . Chư dừng lại ở đó trong năm 2023 khả năng FED sẽ tiếp tục tăng để hướng mục tiêu lãi suất chạm mức 3.5-4% (Cái này cần thời gian tới mới biết được mức chính xác ).

- Trong lịch sử thị trường ck thường phản ứng rất tiêu cực với các tin fed tăng lãi suất, nhất là giai đoạn tăng mạnh. Thị trường chỉ có xu hướng cân bằng khi có tin FED hạ tốc độ tăng lãi suất lại.

Như vậy với những dữ kiện ở trên thì có thể thấy 2 vấn đề chính. Một là từ nay cho đến tháng 9-2022 FED khó mà hạ tốc độ tăng lãi suất ( mỗi lần tăng khoảng 0.5-0.75%) lại cũng như tháng 9 sẽ là mốc quan trọng để biết lộ trình tiếp theo của FED trong các tháng còn lại của năm 2022. Thứ 2 là trong năm 2023 khả năng rất cao tốc độ tăng lãi suất của FED sẽ có xu hướng chậm lại và dừng tăng về giai đoạn cuối năm khi lãi suất đã đạt mức mục tiêu và lạm phát cũng sẽ hạ xuống mức an toàn.

Như vậy chúng tôi cho rằng sớm thì tháng 9-2022 thị trường vĩ mô chung sẽ hạ xuống mức bớt xấu và chứng khoán hay bank sẽ ổn định được trở lại. Còn muộn thì sẽ là năm 2023 thị trường sẽ tích cực dần.

I. Câu chuyện STB trong thời gian tới:

1. Tín dụng

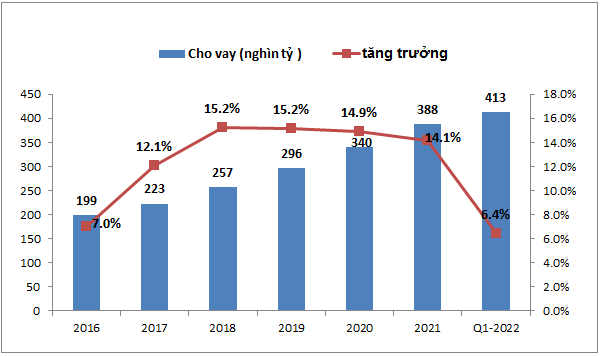

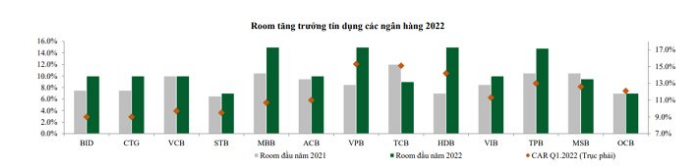

Trong quý 1-2022 STB tăng trưởng tín dụng là 6.4% (gần chạm ngưỡng trần room tăng trưởng cho năm 2022 đến hiện tại của STB là khoảng 7% ). Trong 5 năm gần đây STB luôn đạt mức tăng trưởng tín dụng mỗi năm khoảng 14-15%. Trong năm 2022 với nhu cầu vay vốn cao khi nền kinh tế phục hồi nên sẽ không khó khi STB có thể đạt được mốc tăng trưởng tín dụng như các năm trước. Tuy nhiên điều này cũng phải chờ trong thời gian tới nhà nước có nới thêm tăng trưởng tín dụng cho các nhà băng hay không.(Hình 1-2)

- Như vậy câu chuyện tăng trưởng tín dụng so với cùng kỳ của STB sẽ khó có đột biến trong năm 2022 và khả năng lớn sẽ là duy trì sự tăng trưởng khoảng 14% so với cùng kỳ.

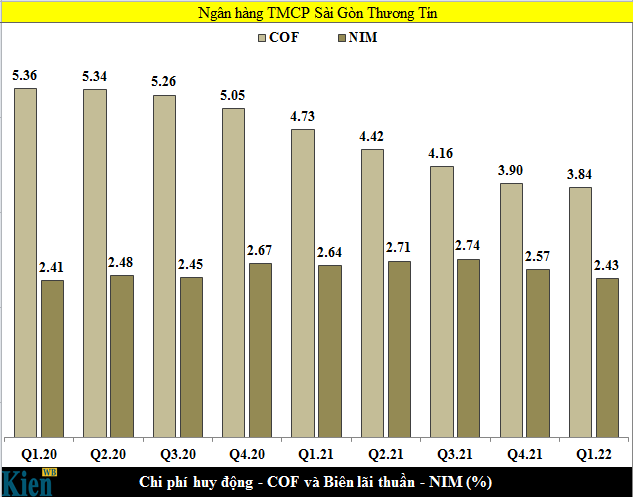

- Về biên lợi nhuận ( NIM ) trong năm 2022 STB hay các ngân hàng sẽ không thể tận dụng được việc lãi suất đầu vào giảm nhiều hơn lãi suất đầu ra nữa nên NIM sẽ có xu hướng giảm dần do chu kỳ tăng lãi suất. (Hình 3)

Cả năm 2022 dự kiến thu nhập lãi thuần mảng tín dụng có thể đạt khoảng 13.6k tỷ đồng.

2. Mảng dịch vụ

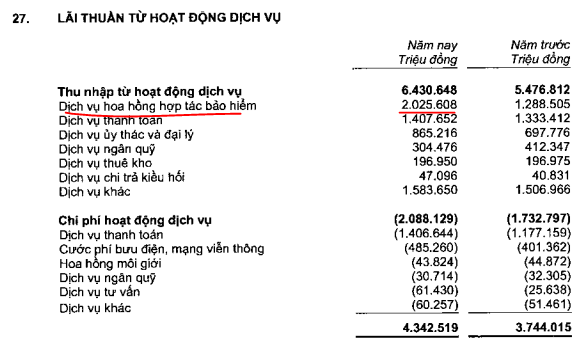

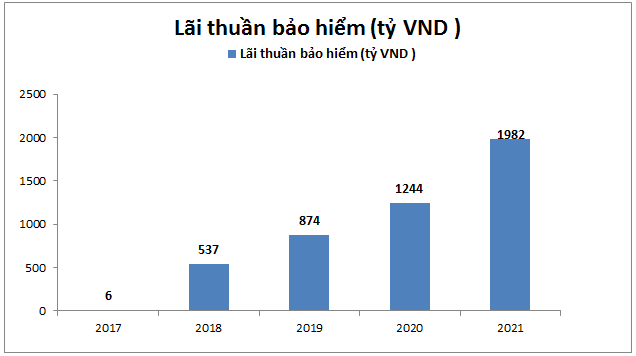

Với STB có 2 mảng chính đóng góp cho doanh thu và lợi nhuận trước dự phòng đó là mảng tín dụng và mảng dịch vụ. Năm 2021 mảng tín dụng đóng góp gần 12k tỷ lãi thuần thì mảng dịch vụ cũng đóng góp hơn 4k tỷ. Trong đó chủ yếu là mảng bảo hiểm. Trong những năm qua mảng bảo hiểm có sự tăng trưởng mạnh. Trong quý 1-2022 tuy công ty không thuyết minh chi tiết nhưng nhìn tổng thể mảng dịch vụ cũng có sự tăng trưởng mạnh (+83.5% yoy ) mà đóng góp chính là bảo hiểm nên cũng có thể hiểu bảo hiểm quý 1 đã tăng trưởng tốt. Dự kiến 2022 mảng dịch vụ có thể đóng góp 5-6k tỷ lợi nhuận cho STB.(Hình 4-5)

3. Dự phòng rủi do

Trong dự phòng rủi do của STB có thể chia làm 2 phần là nợ xấu (trích lập cho các nhóm nợ) và trái phiếu VAMC

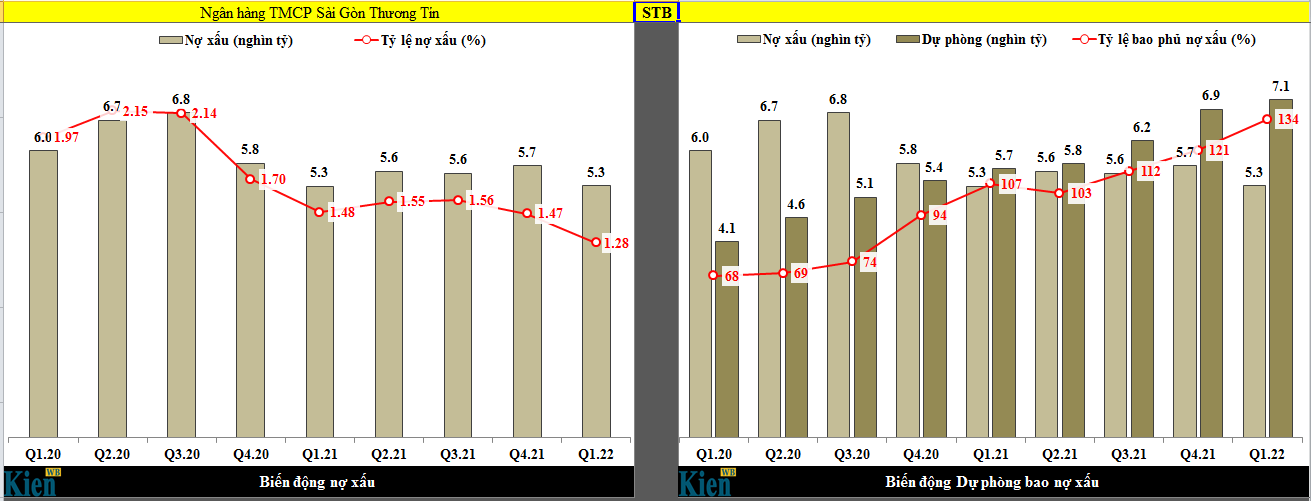

Nợ xấu: so với các ngân hàng thương mại khác như MBB TCB TPB ACB thì tỉ lệ nợ xấu của STB ở mức cao (1.28%) hơn. Nhìn ngắn hạn trong các quý gần đây nợ xấu của STB có xu hướng đi ngang từ 2021 đến nay (tỉ lệ giảm nhẹ do cho vay tăng trưởng)(Hình 6)

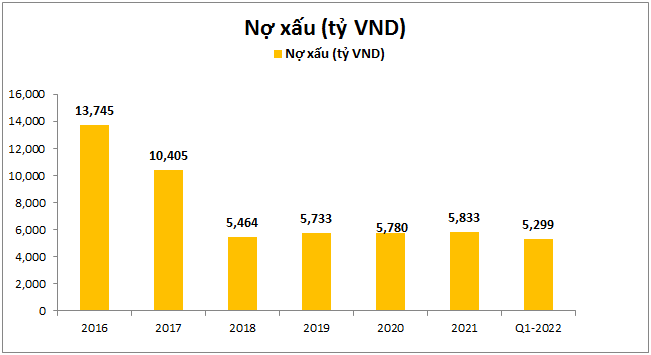

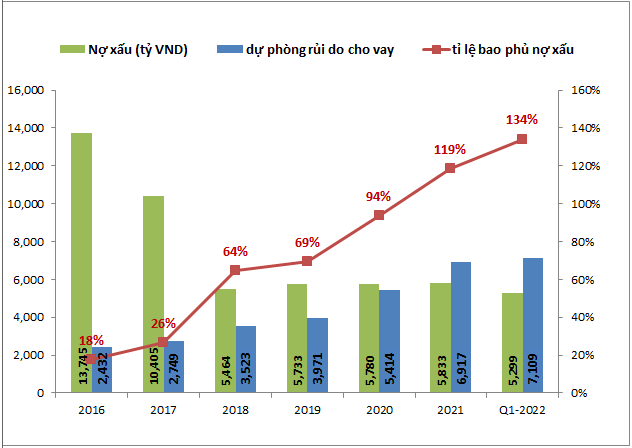

Nếu nhìn xa hơn về các năm trước chúng ta có thể thấy nợ xấu đã giảm mạnh sau giai đoạn 2016-2018. Tuy nhiên từ 2018 đến nay nợ xấu gần như đi ngang và chưa có dấu hiệu giảm nhiều (do giai đoạn nền kinh tế suy giảm và dịch bệnh)(Hình 7)

Tuy nợ xấu thời gian gần đây không tăng lên nhưng STB đã tăng trích lập dự phòng lên. Cụ thể từ đầu 2020 đến nay ngân hàng đã tăng trích lập dự phòng từ 4.1k tỷ lên 7.1k tỷ đồng trong quý 1-2022. Nâng tỉ lệ trích lập dự phòng từ 68% lên 134%.(Hình 8)

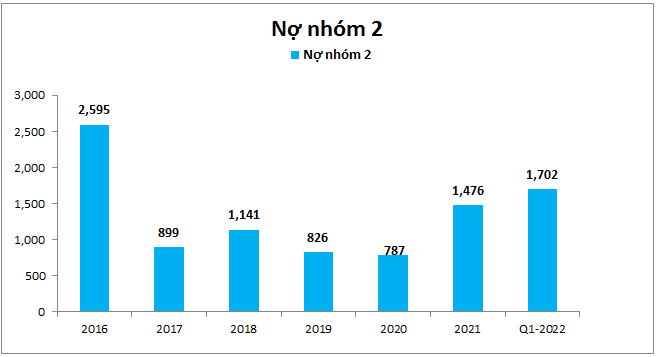

Về nợ nhóm 2, từ năm 2021 cho đến nay nợ nhóm 2 đã tăng lên mạnh, đây là do dịch bệnh khiến nhiều khoản cho vay khó đòi tăng lên và sau 30/6-2022 khi mà thông tư 14 về giãn các khoản nợ hết hạn thì nợ nhóm 2 và các nhóm nợ 3,4,5 có nguy cơ tăng lên trong nửa sau 2022. Điều này chính là nguyên nhân khiến NH phải tăng trích lập dự phòng.(Hình 9)

Theo chúng tôi chúng ta nên quan sát biểu đồ nợ nhóm 2 khi nào có xu hướng đi ngang và giảm dần trong khi tỉ lệ bao phủ nợ xấu ở mức cao (với STB tầm trên 150%) thì khi đó có thể trích lập dự phòng của NH sẽ không bị tăng lên.

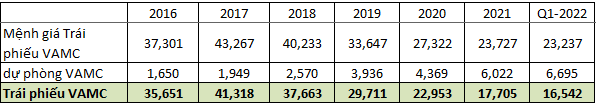

- Trái phiếu VAMC: STB là một trong ít các ngân hàng hiện tại vẫn còn trái phiếu VAMC chưa xử lý xong. Điều này khiến mỗi năm ngân hàng phải trích lập thêm 1 khoản tiền lớn cho khoản nợ xấu này.(Hình 10)

Tính đến hết quý 1-2022 khoản trái phiếu sau dự phòng của STB là còn khoảng 16,542 tỷ đồng. Với việc trong các năm gần đây mỗi năm công ty xử lý được khoảng 5-6k tỷ đồng thì với tốc độ như vậy khoảng 3 năm nữa STB sẽ xử lý xong trái phiếu VAMC. Với 5-6k tỷ tiết kiệm dc từ việc không phải xử lý trái phiếu VAMC mỗi năm nữa thì năm 2025 lnst của STB có thể tăng trưởng mạnh từ 100-200% là bình thường (LNST năm 2021 của STB khoảng 3.4K tỷ đồng)

Tính đến hết quý 1-2022 khoản trái phiếu sau dự phòng của STB là còn khoảng 16,542 tỷ đồng. Với việc trong các năm gần đây mỗi năm công ty xử lý được khoảng 5-6k tỷ đồng thì với tốc độ như vậy khoảng 3 năm nữa STB sẽ xử lý xong trái phiếu VAMC. Với 5-6k tỷ tiết kiệm dc từ việc không phải xử lý trái phiếu VAMC mỗi năm nữa thì năm 2025 lnst của STB có thể tăng trưởng mạnh từ 100-200% là bình thường (LNST năm 2021 của STB khoảng 3.4K tỷ đồng)

II. Định giá hiện tại của cổ phiếu

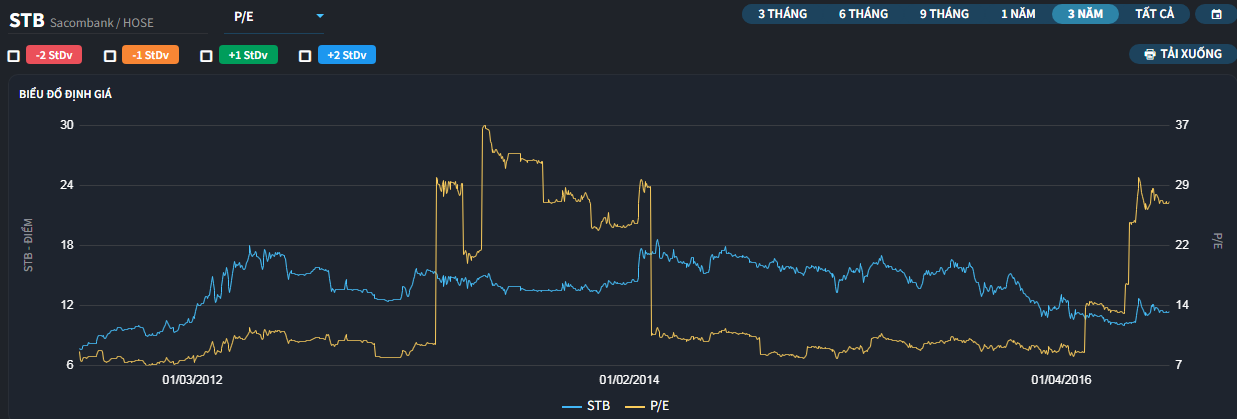

Đây là bước thứ 3 để đánh giá một cổ phiếu ngân hàng. Hiện tại STB đang giao dịch ở mức PB khoảng 1.2 lần và PE khoảng 10.7 lần. FW cho cuối 2022 thì PB và PE FW sẽ tầm 1.1 và 9-10 lần.

Xét về lịch sử PE và PB của STB qua các giai đoạn khó khăn nhất như 2012-2014 (tràn ngập nợ xấu) hay 2018-2019 (tăng lãi suất) thì hiện tại thị trường đang giao thoa cả 2 là tăng lãi suất và nợ xấu có xu hướng tăng (nhưng nợ xấu hiện tại thấp hơn khá nhiều giai đoạn trước nhưng lãi suất dự kiến FED sẽ tăng cao hơn giai đoạn 2018-2019) thì PE của STB ở vùng thấp duy trì PE khoảng 7 lần và PB khoảng 0.9 lần.

Như vậy kết hợp 3 yếu tố team cho rằng rất có thể sau tháng 9 sẽ có 1 sóng hồi bank do:

- Sau tháng 9 rất có thể tốc độ tăng ls của FED sẽ có xu hướng giảm dần mỗi lần tăng 0.25-0.5 thay vì 0.5-0.75 như hiện tại. cụ thể như phần 1

- Hiện các ngân hàng đa số đều gần full room tăng trưởng tín dụng 2022 ( bao gồm cả STB ) nên nhu cầu tăng trưởng cấp thiết hiện tại là được nhà nước tiếp tục nới room tín dụng và khả năng cao trong quý 3 sẽ có thông tin này để đảm bảo vấn đề tăng trưởng tín dụng.

Còn về sóng tăng của bank thì chúng tôi thấy rằng cần hội tụ các yếu tố sau:

- Fed gần hết chu kỳ tăng lãi suất (khả năng là 2023)

- Các nhóm nợ xấu của bank dừng tăng (nợ xấu và nợ nhóm 2), cùng với đó là dự phòng đều mức an toàn (tỷ lệ bao phủ nợ xấu ở mức cao hơn nhiều so với trung bình của chính ngân hàng đó).

- Với riêng STB còn thêm nữa là trái phiếu VAMC được xử lý gần xong (chứng khoán là kỳ vọng)

Như vậy tổng hợp 3 ý trên sẽ thấy khả năng lớn sóng bank sẽ diễn ra vào nửa cuối 2023 và 2024

Về STB điểm mua phù hợp là vùng giá 16-18k tương đương mức PB khoảng 0.8-0.9 lần và PE ở mức 10 lần. Định giá sang 2025 có thể x2-3 lần khi LNST tăng mạnh sẽ đẩy EPS và BV tăng mạnh.(Hình 11-14)

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-