Chúng tôi xin gửi báo cáo nhanh của chúng tôi với báo cáo tài chính mà chúng tôi đã quan sát được với 2 công ty trên sàn liên quan tới ngành giấy và bao bì đó là công ty SVI và DHC.Trong đó báo cáo tài chính của INN chưa ra (dự kiến trong tuần 23-30/7/2019).

I. Quá khứ u ám.

Như chúng ta đã biết trong giai đoạn quý 4/2017-4/2018 thực sự là giai đoạn kinh khủng của ngành giấy Việt Nam (đặc biệt những ngành bao bì nhập khẩu giấy Việt Nam).Nguyên nhân là trong giai đoạn này Trung Quốc thiết lập luật bảo vệ môi trường, điều đó dẫn tới các nhà máy giấy của Trung Quốc đóng cửa hàng loạt. Dẫn tới thị trường thiếu cung, làm cho giá giấy nguyên liệu tăng đột biến trên khắp thế giới và trong đó có cả Việt Nam, cụ thể trong đó ở trên sàn là 2 doanh nghiệp tiêu biểu trên sàn đó là INN và SVI bị ảnh hưởng nặng nề. Tuy nhiên giai đoạn này là giai đoạn thăng hoa của 1 công ty giấy bao bì khác trên sàn đó là công ty DHC. Chúng ta cùng nhìn lại 1 chu kỳ tăng trưởng của các công ty này trong 2 năm để thấy rằng có sự đối nghịch như thế nào.

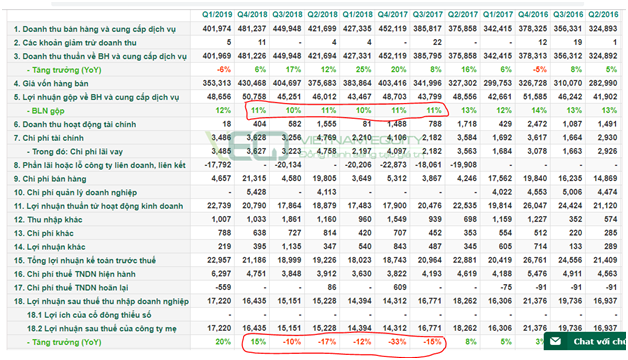

Ảnh 1: Tình hình hoạt động của SVI trong giai đoạn từ quý 4/2017-4/2018

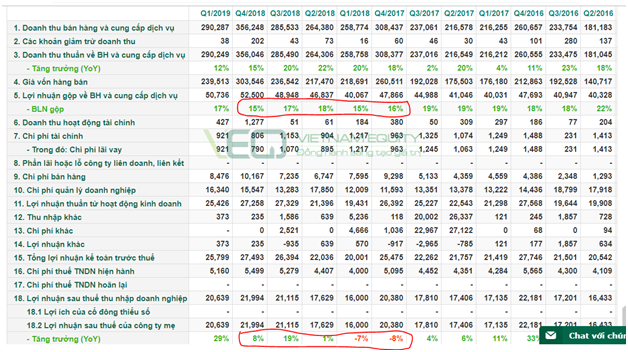

Ảnh 2: Tình hình hoạt động của INN trong giai đoạn từ quý 4/2017 đến quý 4/2018

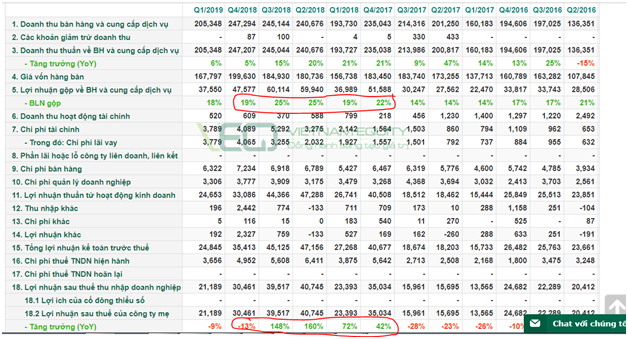

Ảnh 3: Tình hình hoạt động của DHC trong giai đoạn từ quý 4/2017 đến quý 4/2018

Chúng ta có thể thấy rằng ở ảnh 1 với SVI chúng ta có thể nhận xét nhanh rằng giai đoạn quý 4/2017 đến quý 4/2018 SVI có tốc độ tăng trưởng giảm tốc so với cùng kỳ. Nguyên nhân như chúng tôi đã nói ở trên. Khi biên lợi nhuận gộp của SVI trong giai đoạn trước luôn duy trì 13-14% thì trong giai đoạn quý 4/2017 đến quý 4/2018 biên lợi nhuận gộp của SVI chỉ là 10-11% do ảnh hưởng của việc giá giấy nguyên liệu tăng.

Tương tự như vậy là INN, khi trong giai đoạn trước giai đoạn quý 4/2017 INN thường xuyên duy trì biên lợi nhuận gộp là 18-20% thì trong giai đoạn quý 4/2017 đến quý 4/2018, INN giảm biên lợi nhuận gộp xuống còn 15-17% cũng do nguyên vật liệu giấy nhập khẩu tăng lên, làm cho lợi nhuận sau thuế của INN giảm tốc so với cùng kỳ khá nhiều.

Tuy nhiên giai đoạn này chúng ta có thể thấy rằng đó là giai đoạn thăng hoa của DHC khi biên lợi nhuận gộp của DHC trước quý 4/2017 chỉ là 14-17% nhưng sang quý 4/2017 DHC đã lên biên lợi nhuận gộp lên tới 22% và đỉnh điểm là quý 2 + 3/2018 khi biên lợi nhuận gộp của DHC lên đỉnh điểm là 25%. Lý do DHC được lợi từ giá bán sản phẩm gia tăng mạnh.

Ở đây chúng tôi cũng xin được miêu tả sơ qua cho quý bạn đọc hiểu là tuy cùng trong ngành giấy bao bì như sản phẩm của INN – SVI là nhập nguyên vật liệu thô về rồi sau đó in lên tạo ra thành phẩm là các bao bì giấy, qua rồi bán cho các công ty tiêu dùng như Thuốc lá, dược phẩm, Cocacola…. Còn sản phẩm của DHC gần như là giống nguyên liệu thô xuất đi để cho các công ty khác nhập về chế tác, chế biến đi để tạo ra sản phẩm đi bán.

Hay nôm na hiểu đại ý (tuy không được chính xác lắm) là giống như DHC là 1 công ty sản xuất nguyên vật liệu giấy còn INN SVI là những công ty nhập sản phẩm nguyên liệu bao bì giấy để sản xuất. Như vậyta có thể biết được đơn giản là INN SVI sẽ đối nghịch với DHC. Khi giá giấy nguyên vật liệu thế giới có xu hướng tăng lên thì INN SVI sẽ bị ảnh hưởng xấu còn DHC sẽ được lợi.

II. Dấu hiệu trở lại?

Việc Trung Quốc đóng cửa nhà máy gây lên những xáo động khó lường và diễn biến phức tạp đến độ khi chúng tôi tham dự đại hội đồng cổ đông của INN, chủ tịch INN đã phải nói rằng điều này ngay cả chúng tôi làm trong ngành bao năm cũng không thể nào lường trước được việc này. Cho thấy việc đầu tư của chúng ta cũng như khi kinh doanh luôn gặp những rủi ro bất ngờ chính vì vậy việc cẩn trọng tối đa trong đầu tư là luôn luôn CẦN THIẾT VÀ PHẢI ĐẶT LÊN HÀNG ĐẦU.

Tuy nhiên những biến động này chúng tôi chỉ cho rằng sẽ diễn ra trong ngắn hạn, khi cung cầu sau 1 thời gian biến động sẽ là lúc thị trường nguyên vật liệu cân bằng trở lại và hỗ trợ cho các doanh nghiệp giấy bao bì vượt qua giai đoạn khó khăn đó, Nhìn vào báo cáo quý 1/2019 chúng tôi đã bắt đầu thấy những điểm sáng hơn.

Nhìn lại ảnh 1 + 2 + 3, chúng ta có thể thấy rằng tại quý 1/2019 biên lợi nhuận gộp của SVI đã tăng lên 12% tăng thoát ra khỏi vùng đáy 10-11% trước. INN đã tăng lên 17% bằng mức cao nhất 15-17 trong giai đoạn khó khăn trên. Và trong quý 1/2019 chúng tôi cũng thấy sự đồng pha của DHC khi biên lợi nhuận gộp của DHC giảm xuống 18% (mức cao ở trước là 19-25%).

Và trong quý 2/2019 này tại thời điểm chúng tôi viết bài đã có báo cáo của 2 công ty là SVI và DHC.Chúng ta lại càng thấy rõ điều này đang có sự chuyển dịch giống bên trên. (Ảnh 4+5)

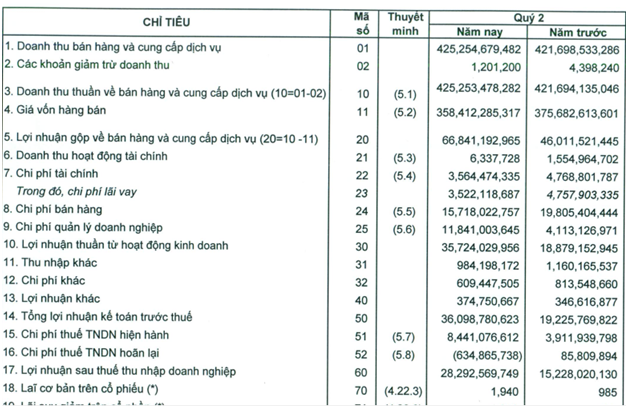

Ảnh 4 kết quả kinh doanh quý 2/2019 của SVI

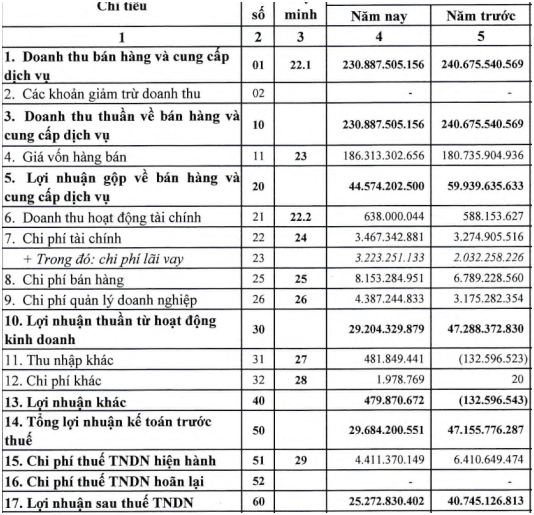

Ảnh 5 Kết quả kinh doanh của DHC

Chúng ta có thể thấy rằng doanh thu của SVI quý 2/2019 là 425 tỷ, lợi nhuận gộp là 66 tỷ. Biên lợi nhuận gộp của SVI là 66/425= 15,5% cao nhất lịch sử 2 năm trở lại đây. Tiếp nối đà tăng gia tốc tại quý 1/2019. Điều này làm cho lợi nhuận ròng của SVI tăng lên là 28 tỷ, tăng 13 tỷ so với cùng kỳ tương ứng tăng 86% so với cùng kỳ. Rất ấn tượng.

Còn về DHC thì tại quý 2/2019 thì doanh thu là 230 tỷ ngang ngang cùng kỳ, tuy nhiên biên lợi nhuận gộp chỉ còn là 44 tỷ. Tỷ suất lợi nhuận gộp của DHC là 44/230=19% thấp hơn 6% so với cùng kỳ. Dẫn tới lợi nhuận ròng của DHC chỉ là 25 tỷ giảm 15 tỷ tương ứng giảm 38% so với cùng kỳ.Một kết quả đáng thất vọng.

Tuy INN chưa ra báo cáo kết quả kinh doanh tuy nhiên chúng tôi kỳ vọng rằng INN sẽ tiếp nối sự tăng trưởng ấn tượng của SVI trên để có thể gia tăng lợi nhuận gộp cũng như lợi nhuận ròng của mình.

III. Câu chuyện chúng tôi muốn nói.

Như vậy ở quý 1-2/2019 chúng ta đã có thể thấy rằng giá giấy nguyên vật liệu đang có xu hướng giảm dần bớt nóng hơn như giai đoạn quý 4/2017 – quý 4/2018. Hiện tại giá giấy chúng tôi đang thấy dần có lợi cho các doanh nghiệp nhập nguyên vật liệu giấy sau 1 giai đoạn tăng giá nguyên liệu nóng.

Với báo cáo chúng tôi đã nhận được là SVI tăng trưởng 86% so với cùng kỳ. Tính EPS 4 quý của SVI là 6.000 đồng/cổ phiếu.Tương ứng với PE 4 quý hiện tại là 8.3.Nếu như SVI tiếp tục được hưởng lợi nếu như giá giấy dự kiến trong quý 3-2/2019 SVI đạt được lợi nhuận sau thuế được 20 tỷ thì EPS là 6.600 đồng/cổ phiếu.PE dự phóng là 7.5 lần. Một mức PE chúng tôi cho rằng cũng khá thận trọng và an toàn. Tuy nhiên SVI hiện tại đang gần full công suất, có dự kiến mở rộng diện tích thuê nhà máy sắp tới. Tuy việc này cần thời gian tiếp theo chúng tôi sẽ theo sát trong các quý sau. Chính vì vậy trong ngắn hạn chúng tôi cho rằng SVI có tăng trưởng được tốt so với cùng kỳ chủ yếu vẫn đến từ việc hưởng lợi giá giấy nguyên vật liệu hạ nhiệt hơn năm 2018 mà thôi. Với PE dự phóng cả năm 2019 là 7,5 hợp lý cũng như cổ phiếu SVI là cổ không có thanh khoản chúng tôi cho rằng mức giá hiện tại của SVI là trung lập, có thể giải ngân 1 phần nhỏ tài khoản.

Trái ngược với SVI thì INN lại là một câu chuyện khác, chúng tôi rất trông chờ vào báo cáo tài chính quý 2/2019 của INN, ngoài việc dự đoán rằng INN sẽ được lợi như SVI về giá giấy nguyên vật liệu đầu vào. Chúng tôi cũng kỳ vọng trong năm 2018-2019, INN đã có kế hoạch mở rộng nhà máy nên công suất của INN không bị giới hạn quá nhiều mà vẫn có dư địa để tăng trưởng nếu như INN thực hiện công tác sale tốt.Điều này giúp chúng ta có sự kỳ vọng tốt hơn với INN.Ngoài ra INN tính EPS 4 quý từ quý 1/2019 trở về trước đang có mức EPS là 4.511 đồng/cổ phiếu.Tương ứng với thị giá 35.500 đồng thì PE là 7.8 lần.Nếu như quý 2/2019 cũng như quý 3-4/2019 INN cần tăng trưởng 20% so với cùng kỳ thì sẽ có EPS là khoảng 5.200 đồng/cổ phiếu tương ứng PE sẽ chỉ còn là 6.8 lần.Con số này chúng tôi đánh giá là thấp so với INN khi PE quá khứ của INN luôn duy trì khoảng 9-10 lần.Với cổ tức 1 năm của INN 2.000 đồng/cổ phiếu tương ứng tỷ suất cổ tức là 5.6%/năm bằng tiền mặt.Chúng tôi cho rằng INN là 1 cơ hội đáng tham khảo.

Với sự cẩn trọng nhất chúng tôi nghĩ rằng nhà đầu tư nên quan sát hoặc cùng lắm chỉ giải ngân 1 phần nhỏ ở INN do thanh khoản công ty thấp trước khi INN ra báo cáo tài chính quý 2/2019, khi chính thức ra báo cáo tài chính quý 2/2019 nếu như INN tăng trưởng >20% so với cùng kỳ năm 2018 thì chúng ta tính thêm giải ngân tiếp.Còn không chúng ta phải xử lý vị thế sai phạm ngay hoặc không giải ngân gì cả.

Nếu như quý 2/2019 INN tăng trưởng > 20% so với cùng kỳ chúng tôi kỳ vọng INN sẽ đạt được mức giá là 40-45 đồng/cổ phiếu.

Update INN 30/7: Cty công bố báo cáo tài chính quý 2 với doanh thu 275 tỷ(+4% so với cùng kì), LNST 21 tỷ (+23%)

http://www.appprintco.com/…/BCQTCTQ2_2019%20Hop%20nhat_comp…

Biên lợi nhuận gộp đạt 19% như dự kiến trong báo cáo trước chúng tôi đã đưa, tuy nhiên điểm nhân trong báo cáo này là doanh thu ko tăng trưởng mạnh. Có lẽ đơn hàng đã không nhiều như kì vọng.

Do đặc thù kinh doanh của INN mùa cao điểm sẽ là mua quý 3-4 trở đi do mặt hàng tiêu dùng như bánh trung thu, như bánh kẹo, thuốc lá, tết tư… tầm đó là được tiêu thụ nhiều nhất. Chính vì vậy báo cáo này quý 2 tăng trưởng doanh thu thấp cũng dễ hiểu vì đơn hàng sẽ ở quý 3-4 năm nay. Với PE còn 7 chúng tôi nghĩ rằng INN giảm sâu là khó khả năng cao thì là siweway và nhích dần lên cũng ko có tăng mạnh được. Ngoài ra ở quý này INN tăng thêm 5 tỷ khấu hao. Còn dòng tiền thì INN vẫn rất khỏe. Cổ tức 20%/năm sẽ được duy trì trong năm nay và năm sau là khả quan. Với mức giá 36.000đồng/cổ phiếu chúng tôi nghĩ rằng INN thì xác suất chúng ta huề hoặc lãi vẫn đang cao hơn. Tuy nhiên việc gia tăng mua mạnh thì cần xét thêm quý sau. Chúng tôi cho rằng INN sẽ siweway hoặc nhích dần lên trong quý sau đón báo cáo quý 3/2019.

Chúng tôi đã gửi kiến nghị ở báo cáo trước với kiến nghị quan sát báo cáo quý 2 để quyết định việc mua vào mạnh.

Với thị trường đòi hỏi sự chặt chẽ trong báo cáo tài chính hiện tại, mặc dù lợi nhuận tăng trưởng khá nhưng doanh thu không tăng, chúng tôi cho rằng cần quan sát thêm khi công ty ra báo cáo quý 3. Giai đoạn hiện tại vẫn chưa phải là thời điểm thích hợp để giải ngân vào INN.

—–TEAM LÃNG TỬ BUÔN NƯỚC MẮM TỔNG HỢP VÀ PHÂN TÍCH—–