SZC đã ra bctc Q3 với kết quả kinh doanh không mấy khả quan nhưng kèm theo đó lại là những kỳ vọng cho quý tới khá lớn. Không phải tự nhiên mà giá cổ phiếu lại tăng mạnh trong phiên thứ 6 vừa qua khi bctc ra mà kết quả kinh doanh không ấn tượng. Cụ thể hơn về kết quả kinh doanh cũng như những kỳ vọng sẽ dần được hé mở trong bài viết phân tích của chúng tôi.

I. Kết quả kinh doanh

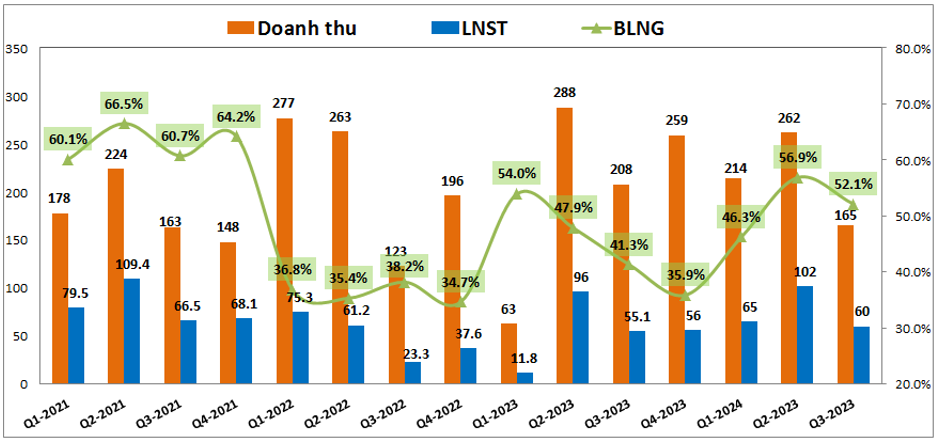

Trước tiên chúng ta sẽ cập nhật nhanh kết quả kinh doanh của SZC để xem công ty đã hạch toán như thế nào trong Q3 vừa qua. Cụ thể Q3-2024 SZC ghi nhận doanh thu thuần đạt gần 165 tỷ đồng, giảm 20.8% yoy. Tuy nhiên nhờ biên lợi nhuận gộp cải thiện tốt cùng các chi phí khác cũng được tiết giảm giúp cho lợi nhuận sau thuế đạt 59.6 tỷ đồng, tăng 8.2% yoy. (Hình 1)

Trong Q3 đóng góp chính vào kết quả kinh doanh vẫn là mảng cho thuê đất KCN với 141 tỷ đồng doanh thu (chiếm 85.5% tổng doanh thu) và 90 tỷ đồng lợi nhuận gộp, lớn hơn cả tổng lợi nhuận gộp của công ty là 86 tỷ đồng (do mảng kinh doanh sân golf bị lỗ).

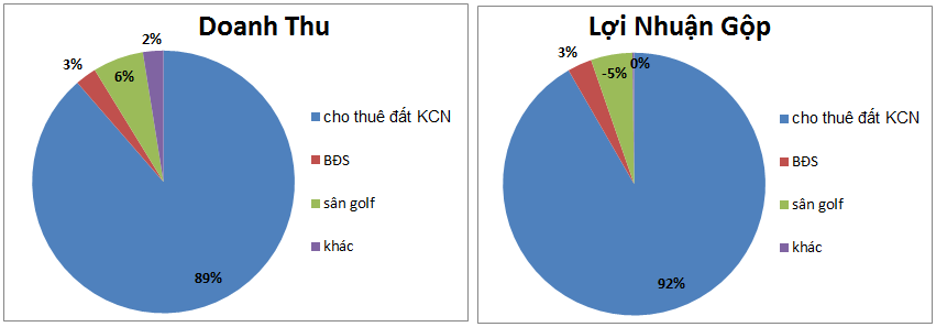

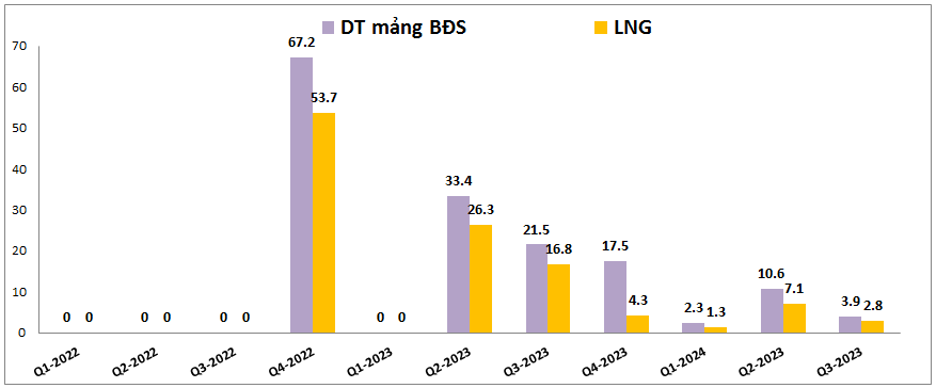

Mảng BĐS không có nhiều đóng góp trong Q3 vừa qua với chỉ 3.9 tỷ đồng doanh thu và 2.8 tỷ đồng lợi nhuận gộp. Về tỉ trọng đóng góp từng mảng sau 9 tháng đầu năm như hình 2 dưới:

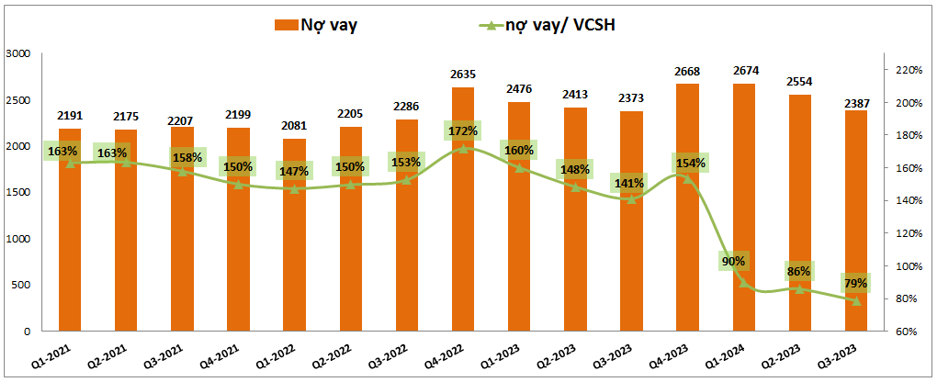

Cụ thể hơn về từng mảng kinh doanh chúng tôi sẽ bóc tách và phân tích chi tiết hơn trong phần dưới của bài viết. Tiếp theo về tài chính của công ty, sau khi phát hành cổ phiếu cho cổ đông để tăng vốn vào Q1-2024 đã giúp cho SZC giảm khá nhiều áp lực về tài chính. Cụ thể với việc phát hành thành công giúp SZC thu về 1,200 tỷ đồng, nguồn vốn này SZC dự kiến sẽ trả nợ ngân hàng khoảng 800 tỷ đồng và xây dựng KCN khoảng 400 tỷ đồng. Hiện công ty đang giải ngân dần khoản tiền trên và chúng ta cũng có thể thấy như hình dưới đây nợ vay của SZC cũng như tỉ lệ nợ vay/VCSH của công ty đang giảm khá tốt trong 3 quý đầu năm 2024. (Hình 3)

Với việc đòn bẩy được giảm bớt nhiều sẽ giúp cho áp lực dòng tiền cũng như nợ vay của công ty sẽ giảm đáng kể trong các năm tới.

II. Tiềm năng các mảng kinh doanh chính

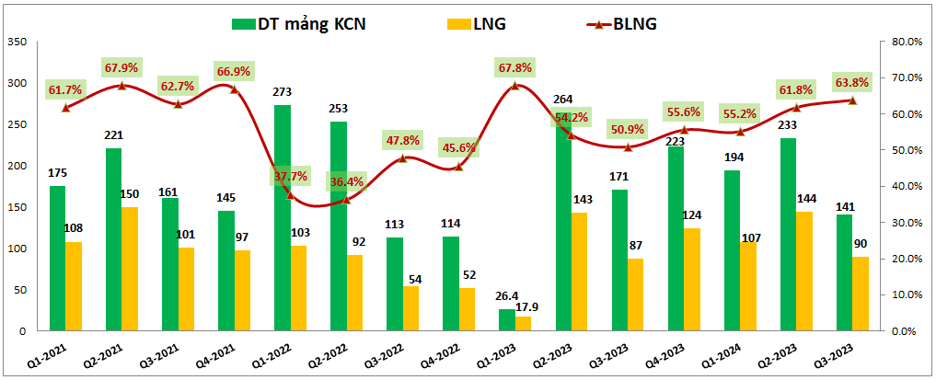

1. Mảng cho thuê đất KCN

Đây vẫn là mảng kinh doanh đóng góp gần như toàn bộ kết quả kinh doanh của SZC trong 9 tháng đầu năm 2024. Trong Q3-2024 SZC đã ghi nhận doanh thu 141 tỷ đồng cho thuê KCN, tương đương diện tích cho thuê được bàn giao khoảng 6ha với khách hàng là CTCP TM&SX Châu Đức. Lũy kế từ đầu năm thì SZC đã hạch toán khoảng 24ha sau 9 tháng. (Hình 4)

Đây là con số chưa đạt kỳ vọng của công ty cũng như nhà đầu tư sau 9 tháng khi mà chúng ta vẫn kỳ vọng hàng năm SZC sẽ cho thuê được quanh khoảng 40ha mà sau 9 tháng mới đạt 24ha cho thuê, tức vẫn còn 16ha nữa phải cho thuê được trong 3 tháng còn lại của năm 2024.

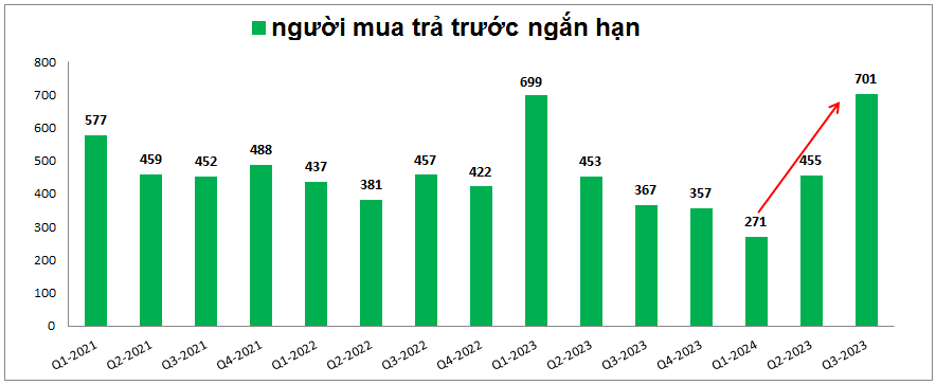

Tuy nhiên với những con số trên báo cáo tài chính cũng như các thông tin có được tại các quý trước thì chúng tôi thấy rằng Q4-2024 SZC hoàn toàn có thể vượt được con số 16ha cần cho thuê trên. Cụ thể trong phần thuyết minh chi tiết mục người mua trả tiền trước của SZC chúng ta có thể thấy con số đã tăng lên (Hình 5) nhiều sau 2 quý gần đây với 701 tỷ đồng tại cuối Q3-2024:

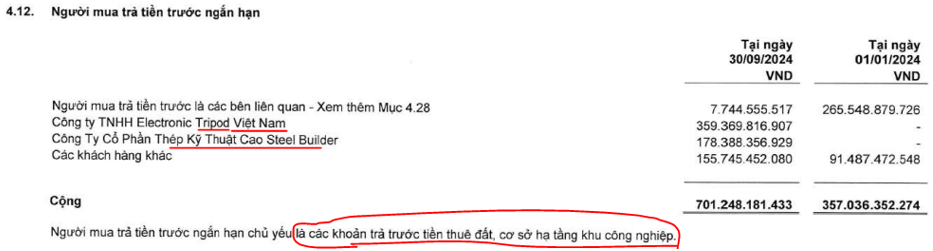

Thuyết minh chi tiết khoản trả trước này tới từ hợp đồng ký cho thuê đất của 2 công ty mới là công ty TNHH Tripod Việt Nam và ctcp thép kỹ thuật cao Steel Builder. (Hình 6)

Như các thông tin từ đầu năm chúng ta đều biết khách hàng công ty TNHH Tripod Việt Nam đã ký hợp đồng Mou trước với SZC để thuê 18ha với giá thuê 95$/m²/ thời hạn thuê. Chúng ta cũng đều đã kỳ vọng trong Q3-2024 SZC sẽ bàn giao phần diện tích đất này cho đối tác để mang về doanh thu lớn trong Q3 nhưng thực tế đã chưa kịp bàn giao. Như vậy với việc gần như chắc chắn sẽ bàn giao trong Q4 tới thì với 18ha sẽ mang lại cho SZC ít nhất doanh thu khoảng 430 tỷ đồng và lợi nhuận gộp khoảng 265 tỷ đồng.

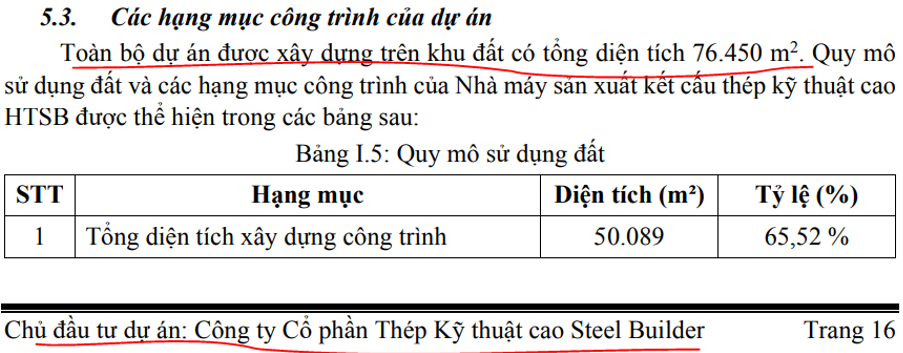

Tiếp theo về khách hàng mới nổi lên trên mục người mua trả tiền trước trong Q3-2024 là công ty TNHH thép KTC Steel Builder với 178.4 tỷ đồng trả trước. Theo tìm hiểu của chúng tôi thì công ty Steel Buider dự kiến sẽ thuê khoảng hơn 7.6ha tại KCN Châu Đức. Doanh thu dự kiến khoảng 182 tỷ đồng. (Hình 7)

Như vậy nếu trong Q4-2024 SZC hạch toán bàn giao cho cả 2 diện tích này thì tổng diện tích hạch toán sẽ rất lớn với khoảng 25.6ha, tức cao hơn cả 9 tháng đầu năm 2024 và doanh thu dự kiến lên tới 512 tỷ đồng. Tuy nhiên theo chúng tôi có thể SZC sẽ chỉ hạch toán phần đất cho Tripod thuê còn của Steel Builder sẽ chuyển sang 2025.

Điều này có thể thấy mảng KCN trong các quý tới sẽ được hạch toán khá lớn, đảm bảo kế hoạch cho năm 2024. Về dài hạn hơn chúng tôi cho rằng KCN Châu Đức của SZC vẫn còn rất nhiều tiềm năng khá lớn để kỳ vọng, cụ thể như:

- Diện tích thương phẩm sẵn sàng cho thuê của KCN vẫn còn trên 400ha và với tốc độ cho thuê khoảng 40-50ha mỗi năm thì SZC vẫn đảm bảo có đất cho thuê trong 8-10 năm tới mới lấp đầy được.

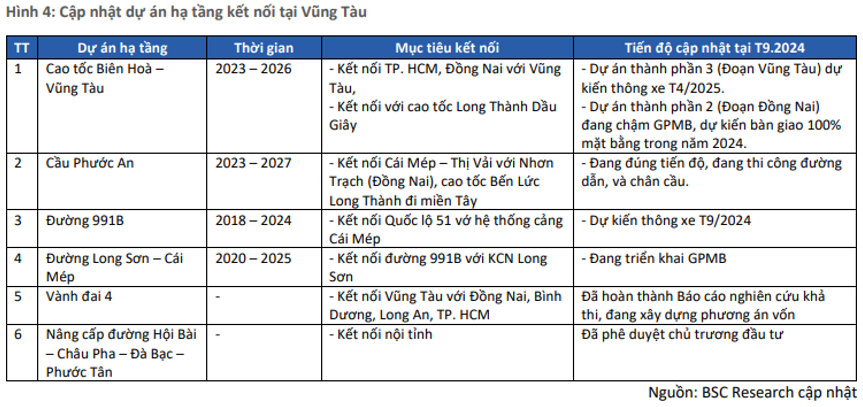

- Về giá thuê, hiện mức giá cho thuê đất tại KCN Châu Đức là 95$/m², đây là mức giá được coi là khá thấp so với mặt bằng chung các tỉnh lân cận như Đồng Nai (160-170$/m²), Bình Dương (140-200$/m²). Vì vậy giá cho thuê của SZC sẽ tiếp tục tăng với trung bình khoảng 10-15% mỗi năm nhờ vào mức giá thấp và quan trọng nhất là hạ tầng kết nối Vũng Tàu hiện đang được triển khai rất nhiều để hỗ trợ cho các doanh nghiệp về đây thuê (trước kia chủ yếu do hạ tầng kết nối kém nên dù có lợi thế gần cảng lớn nhưng SZC vẫn khó cho thuê được mức giá cao cũng như diện tích nhiều). (Hình 8)

- Sau 9 tháng đầu năm Vũng Tàu đang là tỉnh đứng thứ 2 về thu hút vốn đầu tư FDI trên cả nước chỉ sau Bắc Ninh cho thấy sức hút của tỉnh này và SZC là doanh nghiệp sẽ được hưởng lợi lớn nhất do diện tích cho thuê còn nhiều cũng như tỉ lệ lấp đầy của các KCN khác trong tỉnh ở mức cao (>70-80%), chưa kể đa phần các KCN còn lại để quy hoạch cho các ngành công nghiệp nặng, vật liệu xây dựng, hóa chất, phân bón nên không phải là đối thủ cạnh tranh với SZC.

- Với việc kéo được Tripod vào thuê sẽ giúp SZC thu hút thêm nhiều công ty vệ tinh cho công ty này (làm về linh kiện điện tử) vào thuê trong các năm tiếp theo để cung cấp cho Tripod. Dự kiến tổng diện tích cho thuê có thể đạt 3-5ha.

Với những tiềm năng lớn trên chúng tôi cho rằng SZC vẫn sẽ tích cực trong Q4-2024 và 2025 sắp tới. Q3 vừa qua chỉ là chưa kịp hạch toán nên doanh thu mới có phần thấp hơn kỳ vọng chứ tình hình cho thuê tại KCN vẫn là khá sáng.

2. Mảng BĐS

Ngoài mảng cho thuê KCN thì SZC cũng hoạt động cả mảng BĐS trong thời gian qua. Tuy nhiên mức độ đóng góp vẫn là chưa đáng kể. Hiện SZC có 2 dự án BDS đáng chú ý là KDC Hữu Phước và KĐT Châu Đức.

KDC Hữu Phước (40.5ha) đã bắt đầu được hạch toán từ Q4-2022 nhưng cho tới nay tốc độ hạch toán có vẻ vẫn còn khá chậm so với tiến độ. Tính đến hết Q3-2024 dự án mới ghi nhận khoảng 156 tỷ đồng, tương đương khoảng 28% tổng giá trị mở bán shophouse GD1 của dự án. (Hình 9)

Theo tìm hiểu, dự án còn khoảng 2.8ha tại phía nam giáo với KDT Châu Đức chưa được GPMB nên đây có thể là một phần nguyên nhân khiến cho hạ tầng chưa được nghiệm thu nên tiến độ ghi nhận dự án bị chậm. Tuy nhiên trong Q2-2024 SZC đã hoàn thành GPMB ở vị trí trên và đẩy mạnh xây dựng hạ tầng tại khu vực này có thể sẽ là động lực để dự án sớm được hoàn thành và bàn giao hơn trong thời gian tới. (Hình 10)

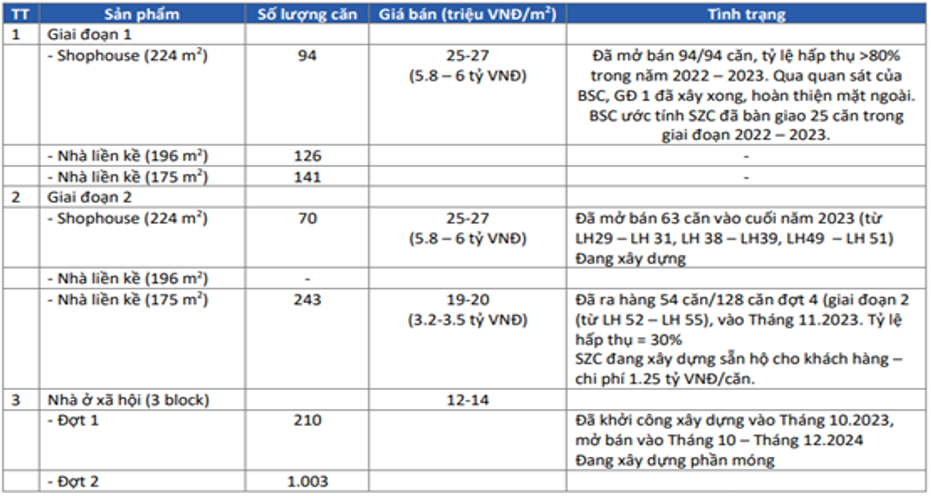

Về quy mô cụ thể của KDC Hữu Phước như bảng chi tiết hình 11 dưới đây:

Như vậy chúng tôi kỳ vọng các năm tới KDC Hữu Phước sẽ có đóng góp lớn hơn so với 2024 và GD1 có thể hoàn thành hạch toán trong 2025 để giúp KQKD của công ty tăng trưởng tốt hơn.

Tiếp theo về dự án KDT Châu Đức: đây là dự án lớn của SZC với tổng diện tích lên tới 498ha. Hiện tại dự án còn 100ha chưa GPMB còn diện tích đã GPMB có lợi thế khi giá vốn thấp (dưới 1tr/m²). SZC đang thực hiện điều chỉnh chủ trương đầu tư và xin phép giấy phép đầu tư (chưa rõ chính xác thời gian dự kiến được cấp). Đây sẽ là dự án để dành của SZC trong dài hạn sau khi kinh doanh hết KDC Hữu Phước. Với tiềm năng lớn như vị trí tốt, quỹ đất lớn, giá đền bù thấp sẽ giúp cho SZC cũng có quỹ đất rất lớn để khai thác mảng BĐS trong nhiều năm nữa mà không lo hết.

III. Tổng hợp và định giá

Với những phân tích chi tiết ở trên về từng mảng kinh doanh của SZC chúng ta có thể thấy dù KQKD Q3-2024 vừa ra không thực sự ấn tượng nhưng BCTC này lại cho thấy nhiều tiềm năng lớn trong Q4-2024 tới và 2025. Chúng tôi cho rằng SZC khả năng rất cao sẽ có một bctc Q4 tăng trưởng mạnh khi bàn giao đất cho khách hàng lớn. Ngoài ra động lực dài hạn cũng khá sáng cũng là điều hỗ trợ tốt cho SZC.

Về định giá, hiện SZC đã có 1 phiên tăng mạnh 3.6% lên 39k/cp sau khi ra bctc và chúng tôi cho rằng trong các tuần tới giá cổ phiếu sẽ tích cực và có thể tăng lên vùng giá 4x. Với tiềm năng tốt từ Q4 sắp tới chúng tôi cho rằng mức giá hợp lý với SZC trong Q4 sẽ là khoảng 43-45k/cp.

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.