TCB trong thời gian gần đây vẫn là chủ đề được bàn luận nhiều với những ý kiến trái chiều như cổ phiếu đang được định giá rẻ hay những lo lắng về vấn đề trái phiếu BĐS. Trong bài viết này chúng tôi muốn đưa thêm một góc nhìn để quý nhà đầu tư có thể hiểu hơn về TCB, hiểu về cả những khó khăn, những tiềm năng hay định giá của ngân hàng so với lịch sử. Trước tiên chúng ta sẽ đi về kết quả kinh doanh hiện tại năm 2022 của TCB

I. Kết quả kinh doanh của ngân hàng

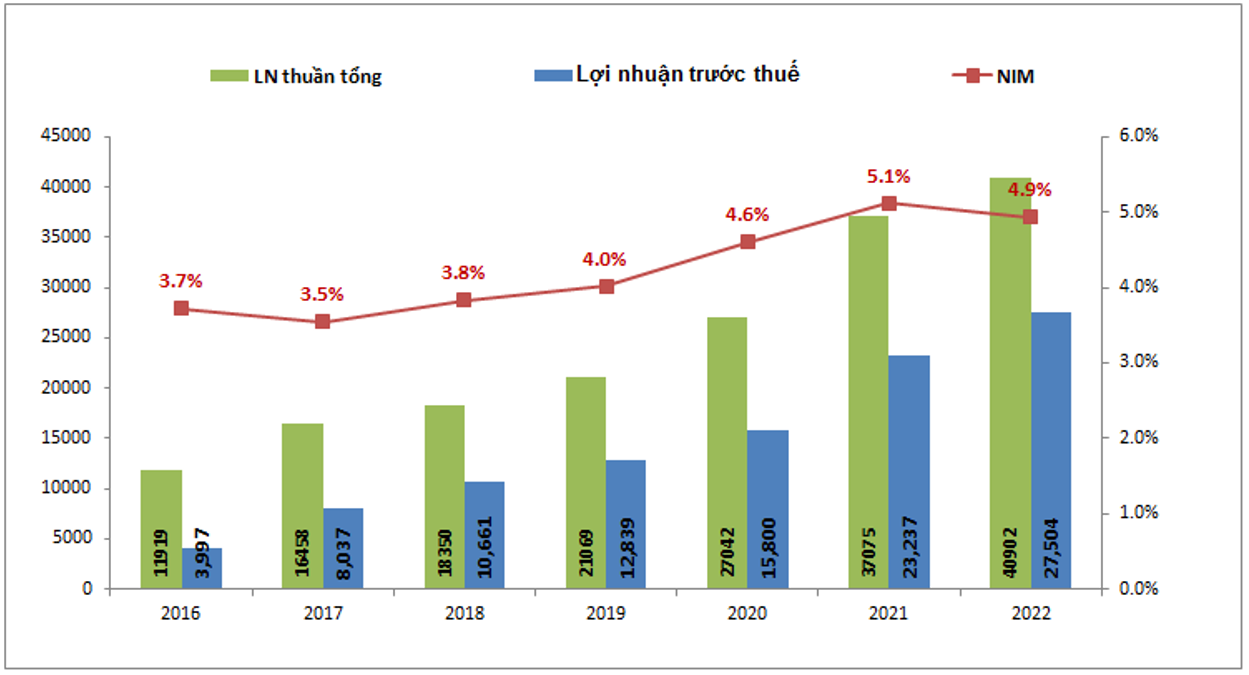

Dù là ngân hàng hay bất cứ ngành nào thì kết quả kinh doanh tốt vẫn luôn là mục tiêu mà các nhà đầu tư hướng tới. Và với TCB trong các năm gần đây lợi nhuận vẫn tăng trưởng rất tốt. Tính theo năm công ty vẫn liên tục tăng trưởng kể từ 2016 tới nay và cả năm 2022 tổng lợi nhuận thuần của ngân hàng đạt 40,902 tỷ đồng, tăng 10.3% yoy. Lợi nhuận trước thuế đạt 27,504 tỷ đồng, tăng 18.4% yoy. (Hình 1)

Tuy nhiên nếu nhìn vào con số tốc độ tăng trưởng so với năm trước từ 2018 cho đến nay thì chúng ta có thể nhận ra năm 2022 tốc độ tăng trưởng của ngân hàng đã giảm tốc lại sau 2 năm liên tục tăng tốc là 2020 và 2021 (Cụ thể hơn lý do chúng tôi sẽ phân tích chi tiết ở phần sau). Nim của TCB năm 2022 cũng là năm đầu tiên giảm kể từ 2017 cho tới nay với 4.9%, giảm 0.2% so với 2021. (Hình 2)

Về kết quả kinh doanh theo quý, trong quý 4-2022 ngân hàng đã ghi nhận 12,250 tỷ đồng thu nhập lãi, tăng trưởng 28.8% yoy nhưng do chi phí lãi cao đã khiến thu nhập lãi thuần chỉ đạt 6.819 tỷ đồng, giảm 6% yoy và đây là quý đầu tiên kể từ 2017 tới nay tăng trưởng âm so với cùng kỳ về hoạt động kinh doanh chính (chi tiết sẽ được bóc tách phần dưới ) Ngoài ra do chi phí hoạt động tăng lên đã khiến lợi nhuận sau thuế của TCB giảm 22.8% yoy với chỉ 3.544 tỷ đồng, cũng là quý đầu tiên sau nhiều năm ghi nhận tăng trưởng âm so với cùng kỳ.

Về các mảng kinh doanh phụ thì mảng dịch vụ tăng trưởng nhưng mảng kinh doanh ngoại hối là đi lùi nên 2 mảng bù trừ cho nhau thành đi ngang so với cùng kỳ. Ngoài ra chi phí dự phòng rủi do trong quý 4 cũng tăng nhẹ so với cùng kỳ và vì vậy khi mảng kinh doanh chính là cho vay tăng trưởng lùi đã không có mảng nào gồng gánh thay được trong khi chi phí lại tăng lên khiến cho ngân hàng gặp khó. Cụ thể hơn từng mảng chúng tôi sẽ bóc tách trong phần dưới đây của bài viết.

II. Bóc tách và phân tích tiềm năng các mảng của TCB

Như trên chúng ta đã nắm được phần nào kết quả kinh doanh của TCB trong thời gian gần đây và để hiều được lý do tại sao cũng như các quý tới sẽ diễn biến thế nào thì chúng ta cần đi bóc tách và phân tích chi tiết từng phần mới có thể nhìn rõ ràng được.

1. Mảng cho vay

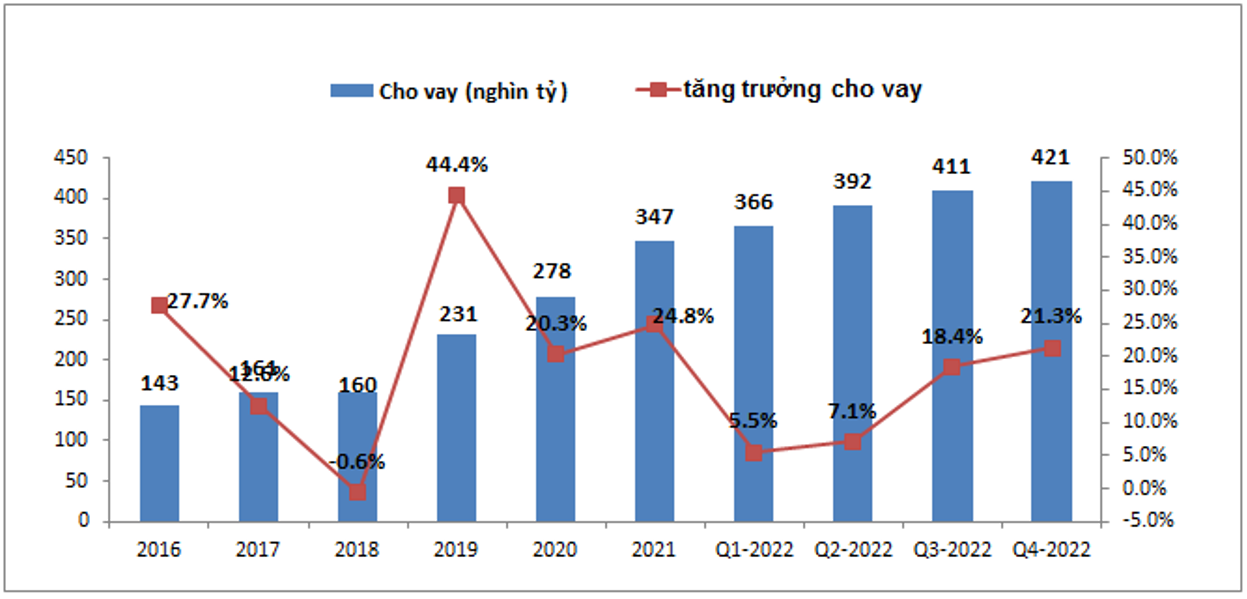

Đây là mảng chính và cũng là nghiệp vụ chính của các ngân hàng để đóng góp vào kết quả kinh doanh của nhà băng. Trong năm 2022 tăng trưởng tín dụng của TCB đạt 21.3% với 421 nghìn tỷ đồng tiền cho vay khách hàng. Con số tăng trưởng tín dụng 21.3% là thấp hơn so với 2021 (24.8%) nhưng lại là cao hơn nhiều so với mức trung bình của toàn ngành với khoảng 14%. (Hình 3)

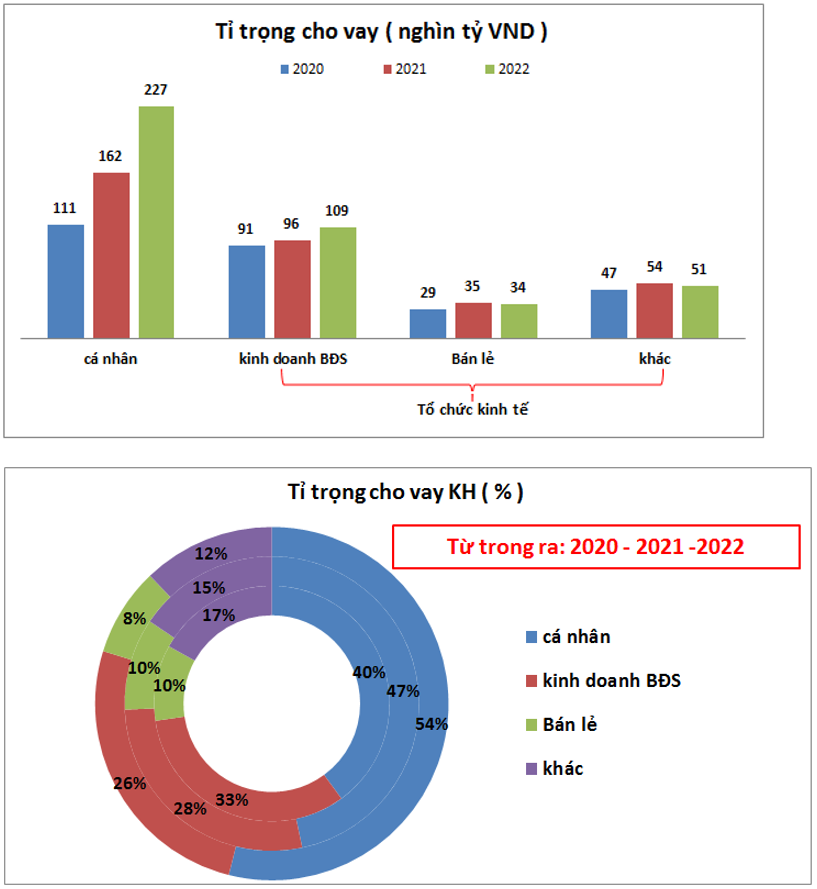

Phân tích về cơ cấu cho vay khách hàng của TCB thì chúng ta có thể thấy ngân hàng đang có xu hướng chuyển dịch từ cho vay tổ chức sang nhóm khách hàng cá nhân với tỉ trọng biến đổi qua các năm 2020 – 2021 -2022 lần lượt là 40%, 47% và 54%, tức là đã tăng 14% sau 2 năm. Tuy nhóm khách hàng tổ chức đã giảm trong các năm gần đây nhưng trong nhóm tổ chức chúng ta có thể thấy tỉ trọng cho vay ngành BĐS vẫn là rất cao. Tỉ trọng 3 năm gần đây từ 2020 tới 2022 lần lượt là 33%, 28% và 26%. Cụ thể như hình 4 dưới đây:

Trong thời gian gần đây chúng ta đều biết ngành BĐS đang đối mặt với rất nhiều khó khăn như trái phiếu đáo hạn, dòng tiền bị tắc, dùng tỉ lệ đòn bẩy cao trong khi thị trường đang đóng băng đầu ra èo uột. Điều này dẫn đến nguy cơ hình thành nợ xấu trong nhóm BĐS các năm tới là khá cao. Dù khách hành của TCB chủ yếu là Vingroup, tập đoàn BĐS số 1 tại Việt Nam nhưng rủi do vẫn là có chứ không phải không. Đây có lẽ chính là điểm trừ cũng như là rủi do lớn nhất với TCB trong thời gian qua khiến các nhà đầu tư không mặn mà với cổ phiếu này. Trong thời gian tới chúng ta cần tiếp tục chú ý tới các chính sách liên quan đến hỗ trợ ngành BĐS cũng như tình trạng diễn biến các nhóm nợ xấu của TCB để có định giá phù hợp. Trong năm 2023 tới với việc BĐS khả năng cao vẫn còn nhiều khó khăn thì TCB sẽ tiếp tục xu hướng sang cho vay các nhóm khách hàng cá nhân để tiếp tục duy trì tăng trưởng tín dụng và chúng tôi cho rằng tăng trưởng tín dụng trong 2023 của TCB sẽ đạt khoảng 15-20%, thấp hơn chút so với 2022 do chất lượng tài sản sẽ có xu hướng xấu đi dẫn tới chỉ tiêu tín dụng sẽ bị giao thấp xuống.

Về huy động đầu vào, giống như các ngân hàng khác chúng tôi đã từng nêu tại các bài viết trước đó là tình trạng cạn kiệt nguồn tiền gửi của khách hàng. TCB là ngân hàng có tỉ lệ casa cao nhất trong ngành cũng bị ảnh hưởng theo xu hướng này khi các quý gần đây casa của ngân hàng liên tục giảm từ mức trên 45% về còn 34% trong quý 4-2022. Lượng tiền gửi khách hàng trong quý 4-2022 cũng tăng khá nhiều so với quý 3 nhờ hoạt động tăng lãi suất để thu hút tiền gửi từ khách hàng, tổng tiền gửi khách hàng đạt 358 nghìn tỷ đồng. Tuy đã tăng khoảng 14% so với huy động đầu năm nhưng tỉ lệ tiền gửi KH trên cho vay của TCB vẫn ở mức thấp với 85%. Với việc tiền gửi KH vẫn chưa ở mức an toàn trên 100% như các năm trước thì áp lực tăng chi phí đầu vào để huy động tiền cũng như tỉ lệ casa tiếp tục giảm là khá cao trong các quý tới của năm 2023. Hiện tại nhà nước đã yêu cầu dừng tăng lãi suất huy động thì để có nguồn tiền đầu vào tăng có lẽ TCB phải tìm thêm các phương pháp khác để huy động vốn hoặc hạn chế tăng trưởng tín dụng cho vay đầu ra vì không đủ tiền cho vay. (Hình 5)

Chính vì những khó khăn gặp phải ở huy động đầu vào cũng khiến cho NIM của ngân hàng bị ảnh hưởng và có quý giảm đầu tiên tại quý 4 sau nhiều năm tăng trưởng tốt (hình 5 trên phần kết quả kinh doanh). Chúng tôi cho rằng phải mất 2-3 quý để lợi nhuận đầu ra có thể bù cho mức tăng chi phí đầu vào do có độ trễ và với TCB có lẽ phải từ quý 3-2023 các chỉ số kinh doanh như NIM, Casa mới ổn định trở lại được.

Như vậy chúng ta có thể thấy mảng cho vay của TCB vẫn sẽ còn khó khăn khoảng 2 quý tới nữa trước khi trở lại và chúng tôi cho rằng thu nhập lãi thuần từ mảng cho vay sẽ có xu hướng đi ngang trong 2 quý đầu năm 2023 trước khi tăng trưởng nhẹ trở lại trong 2 quý cuối năm.

2. Mảng dịch vụ và các mảng khác

Trong năm 2022 mảng dịch vụ đóng góp 8,527 tỷ đồng, tăng 33.6% so với 2021 và chiếm tỉ trọng 20.8% trong tổng lợi nhuận thuần của TCB. Đóng góp chính vào doanh thu và lợi nhuận của mảng dịch vụ đó chính là hoạt động dịch vụ thanh toán với 6,567 tỷ đồng doanh thu và hoạt động hợp tác bảo hiểm với 1,751 tỷ đồng doanh thu, cụ thể doanh thu và giá vốn như hình 6 dưới:

Nhìn vào số liệu so với 2021 chúng ta có thể thấy mảng dịch vụ thanh toán và tiền mặt tăng trưởng rất tốt so với cùng kỳ với mức tăng trưởng 75.6%. Con số tăng trưởng ấn tượng của năm 2022 đến từ sự gia tăng của hoạt động thẻ tín dụng LC (Letter of Credit)

Ngoài ra hoạt động bảo hiểm cũng có sự tăng trưởng tốt so với 2021 với 1,750 tỷ đồng doanh thu, đóng góp khoảng 4% vào kết quả kinh doanh của TCB. Tuy nhiên trong 2023 khi mà nhà nước đã tuýt còi tình trạng cho vay khách hàng và yêu cầu mua bảo hiềm kèm theo.

https://cafef.vn/so-gay-4-doanh-nghiep-bao-hiem-lien-ket-ngan-hang-20230221203428804.chn

Điều này sẽ khiến các ngân hàng ảnh hưởng ít nhiều đến doanh số bảo hiểm và với TCB chúng tôi cho rằng cũng không ngoại lệ và có thể 2023 mảng bảo hiểm sẽ gặp khó khăn hơn.

Như vậy tổng chung lại mảng dịch vụ trong 2023 theo chúng tôi vẫn sẽ có sự tăng trưởng nhẹ nhờ mảng dịch vụ thanh toán tiếp tục tăng trưởng bù lại cho mảng bảo hiểm có thể sẽ tăng trưởng lùi.

Ngoài 2 mảng trên thì trong năm 2022 ghi nhận mảng phí từ dịch vụ IB sụt giảm do ảnh hưởng bởi sự điều chỉnh của thị trường chứng khoán và đặc biệt là trái phiếu. và các vấn đề này sẽ không sớm xử lý được trong 2023 và chúng tôi cho rằng sớm cũng phải 2024 các vấn đề về thị trường và trái phiếu mới ổn định trở lại được.

3. Nợ xấu và trích lập dự phòng

Kết thúc quý 4-2022 nợ xấu của TCB là 3,817 tỷ đồng, tăng 1,152 tỷ đồng so với quý 3-2022. Tỉ lệ nợ xấu tăng lên 0.91% từ 0.65% trong quý 3-2022. Như vậy chúng ta có thể thấy nợ xấu và tỉ lệ nợ xấu của TCB có xu hướng tăng từ 2020 cho tới nay. Tuy tỉ lệ nợ xấu của TCB so với các ngân hàng khác trong ngành vẫn ở mức bình thường và nhỏ hơn mức trung bình là khoảng 1%, nhưng tỉ lệ nợ xấu có xu hướng tăng và cũng chưa có dấu hiệu sẽ giảm là điều đáng lo và đáng chú ý. Nhất là khi TCB có tỉ trọng cho vay mảng BĐS cao nhất trong ngành. Tình trạng BĐS đang khó khăn thế nào thì chúng ta cũng đều đã biết và khá rõ rồi. (Hình 7)

Về thị trường trái phiếu, hiện tại thị trường vẫn đang phải đối mặt với nhiều sóng gió do ảnh hưởng từ chuỗi điều tra các sai phạm và nghị định 65 khiến các nhà đầu tư hiện nay mất nhiều niềm tin vào thị trường trái phiếu, kênh huy động chính của các công ty BĐS. Điều đó cũng làm các tổ chức phát hành, bảo lãnh phát hành trái phiếu như TCB. TCB là ngân hàng nắm giữ nhiều trái phiếu doanh nghiệp trong danh mục tín dụng nên áp lực cũng là rất lớn.

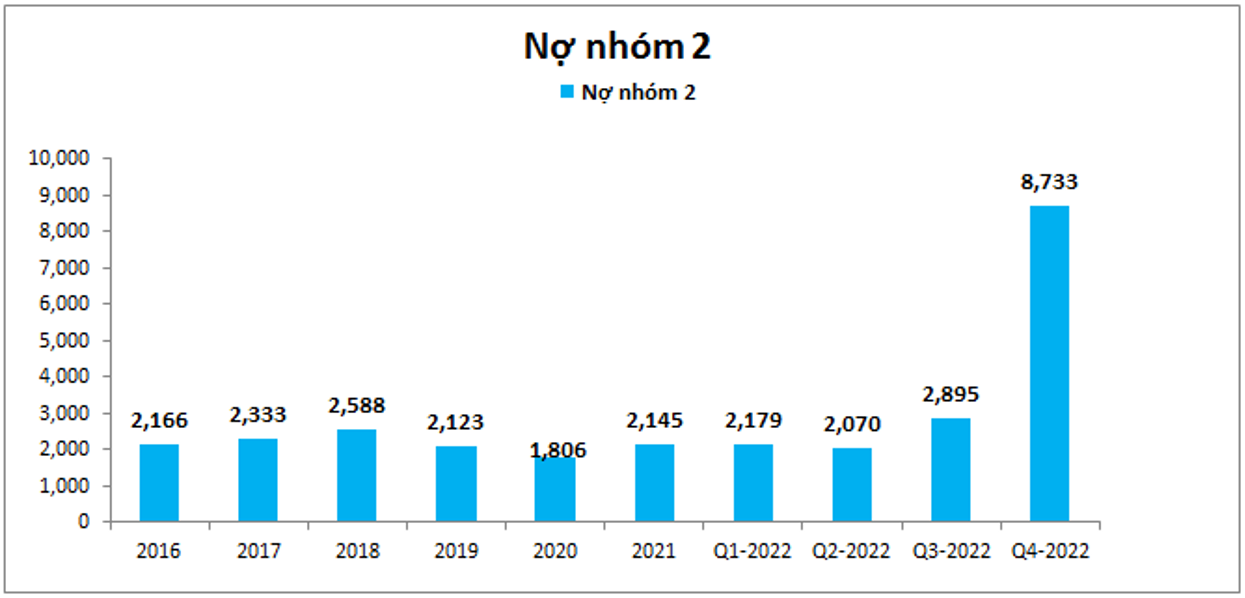

Ngoài ra nhìn sang data nợ nhóm 2, nhóm có nguy cơ trở thành nợ xấu trong tương lai cũng là điều đáng lo ngại với TCB khi nợ nhóm này đã tăng mạnh trong quý 4-2022. Với thông tư 14 về giãn các nhóm nợ do dịch bệnh hết hiệu lực vào 30/6/2022 và trong quý 4 nhiều khoản nợ, trái phiếu đáo hạn, đến kỳ đảo nợ nhưng thị trường khó khăn chính là nguyên nhân khiến cho nợ nhóm 2 của ngân hàng tăng mạnh trong quý 3 và đặc biệt là quý 4-2022 như hình 8 dưới đây.

Nếu thời gian tới nợ nhóm 2 không được xử lý (khả năng cao sẽ không thể xử lý hết được với bối cảnh vĩ mô hiện tại) thì khả năng rất cao là trong các quý tới của năm 2023 nợ xấu và tỉ lệ nợ xấu sẽ tiếp tục tăng lên và vượt mốc 1% là gần như chắc chắn.

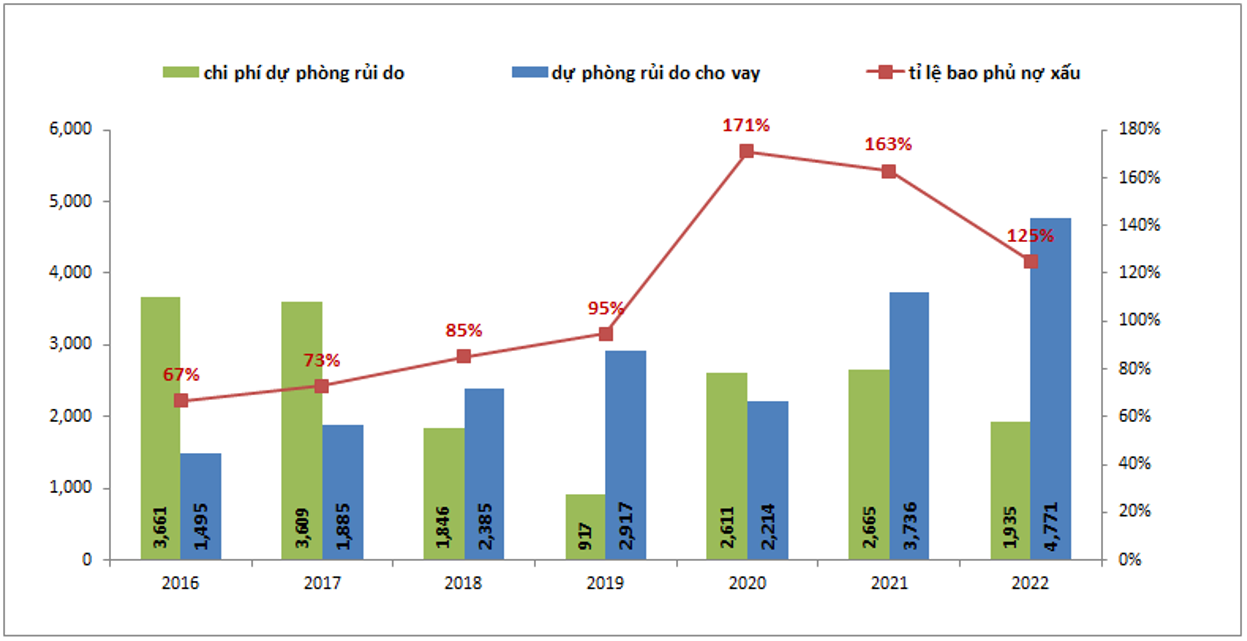

Về trích lập dự phòng rủi do, trong năm 2022 dù công ty đã tăng dự phòng rủi do cho vay từ 3,716 tỷ đồng lên 4,771 tỷ đồng (tăng 28.4%) nhưng do nợ xấu tăng nhanh khiến cho tỉ lệ bao phủ nợ xấu vẫn giảm so với 2021 xuống còn 125%. Đây là năm thứ 2 liên tiếp tỉ lệ bao phủ nợ xấu giảm kể từ khi lập đỉnh vào năm 2020 với 171%. (Hình 9)

Tuy đã giảm nhưng dù sao tỉ lệ bao phủ nợ xấu hiện tại ở mức 125% với TCB là khá an toàn và chúng tôi cho rằng với tỉ lệ này ngân hàng sẽ vẫn duy trì mức chi phí dự phòng rủi do thấp như 2022 để hỗ trợ lợi nhuận cho ngân hàng, qua đó sẽ giảm dần tỉ lệ bao phủ nợ xấu về mức tương đương các năm trước dịch với quanh 80-90%.

III. Tổng kết và định giá

Như vậy chúng ta đã nhìn nhận được về kết quả kinh doanh, vấn đề tài chính cũng như tiềm năng các quý tới của TCB qua những phân tích ở trên. Về tiềm năng chúng tôi cho rằng TCB còn phải đối mặt với năm 2023 khó khăn nữa trước khi có thể trở lại được vào các năm sau. Tất nhiên vì điều này nên giá cổ phiếu cũng như định giá cũng giảm về mức thấp như hiện nay. Hiện tại TCB đang giao dịch tại vùng giá quanh 27k/cp tức P/B khoảng 0.85 lần, tức dưới giá trị sổ sách. Đây là vùng P/B thấp kể từ khi cổ phiếu lên sàn năm 2018. Tuy nhiên cá nhân chúng tôi cho rằng với thị trường chung vẫn còn yếu như hiện tại, vĩ mô cũng còn nhiều khó khăn, dòng tiền chưa trở lại kênh chứng khoán thì các cổ phiếu có tiềm năng tăng trưởng với nhiều khó khăn thì dù định giá đã đủ rẻ nhưng để tăng trở lại mạnh mẽ hay ngay là rất khó vì dòng tiền yếu sẽ ưu tiên tìm đến các cơ hội khác tốt hơn và tiềm năng hơn.

Chúng tôi cho rằng TCB sẽ chỉ hợp với các nhà đầu tư muốn mua tích lũy từ 1-2 năm trở ra (ở VN rất ít các nhà đầu tư kiểu này) hoặc chờ những cú điều chỉnh sâu của thị trường mua vào chờ hồi lại bán kiếm lợi nhuận ngắn hạn (đầu cơ theo xu hướng thị trường). Còn với chúng tôi chúng tôi không có ý tưởng đầu tư tại cổ phiếu TCB do không đạt các tiêu chí của mình.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-