Trong hơn 1 năm nay cứ mỗi khi nhắc tới TCB thì điều đầu tiên mọi người đều nghĩ tới đó chính là những rủi ro khi tỉ trọng cho vay BĐS của TCB là rất cao trong khi ngành BĐS đang trong giai đoạn khó khăn. Vậy hiện tại khi nhiều chính sách ra hỗ trợ thị trường và ngành BĐS thì liệu TCB đã trở lại được chưa? Việc kinh doanh của ngân hàng đang ntn và tiềm năng thời gian tới ra sao cũng sẽ được chúng tôi cập nhật trong bài viết này.

I. Kết quả kinh doanh

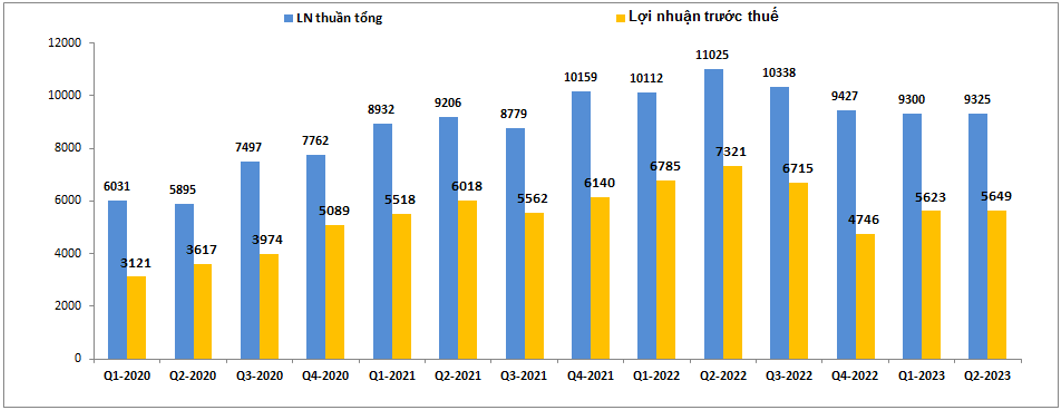

Cập nhật nhanh kết quả kinh doanh của TCB trong Q2-2023, ngân hàng ghi nhận tổng thu nhập hoạt động đạt 9,325 tỷ đồng, giảm 12.3% yoy. Trong đó thu nhập lãi thuần từ cho vay đạt 6,295 tỷ đồng, giảm 19.2% yoy. Lợi nhuận trước thuế của TCB đạt 5,649 tỷ đồng, giảm 22.8% yoy. Nhìn vào biểu đồ kết quả kinh doanh trong các năm gần đây chúng ta có thể thấy kết quả kinh doanh của TCB đã liên tục tăng trong các năm gần đây trước khi bắt đầu giảm xuống từ quý 3-2022 và tạo mức nền về lợi nhuận thuần tổng cũng như lợi nhuận trước thuế thấp mới. Mức nền này đã kéo dài liên tiếp 3 quý gần đây, điểm tích cực là dù tổng lợi nhuận thuần không tăng nhưng lợi nhuận trước thuế của ngân hàng đang có xu hướng hồi phục trở lại. (Hình 1)

Bóc tách kết quả kinh doanh của TCB theo các mảng đóng góp chính như sau:

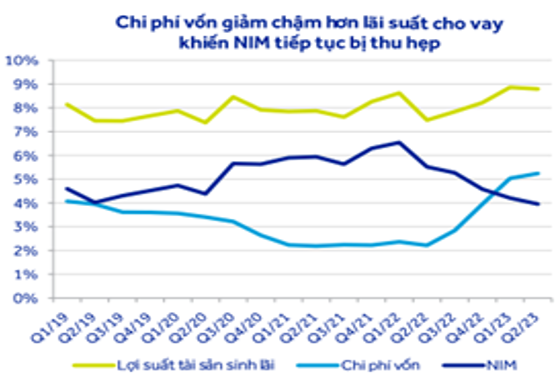

- Mảng kinh doanh chính của ngân hàng là mảng tín dụng tăng trưởng âm so với cùng kỳ là 19.2% về thu nhập lãi thuần, bất chấp thu nhập lãi tăng trưởng tới 32.5% yoy. Nguyên nhân do chi phí vốn tăng cao vì huy động tiền gửi lãi suất cao trong giai đoạn Q4-2022-Q1-2023. Từ Q2-2023 TCB cũng giảm lãi suất cho vay, điều này khiến cho Nim của ngân hàng tiếp tục chu kỳ giảm (Hình 2)

- Mảng tiếp theo về đóng góp vào tỉ trọng kết quả kinh doanh của TCB là mảng dịch vụ. Mảng dịch vụ trong 6Th-2023 ghi nhận lợi nhuận 3,963 tỷ đồng, tăng 7.9% yoy. Trong đó động lực tăng chính đến từ mảng dịch vụ thanh toán với mức tăng 104% yoy đạt 3,097 tỷ đồng. Nhóm khách hàng doanh nghiệp là nhóm đóng góp chính cho mảng dịch vụ thanh toán. Ngoài ra mảng thẻ cũng có sự tăng trưởng tốt với 53% yoy. Trái với sự tăng trưởng mạnh của 2 mảng trên là sự sụt giảm lớn về mảng bảo hiểm và mảng ngân hàng đầu tư với mức giảm lần lượt 53% và 66%. Mảng bảo hiểm thì như chúng tôi đã phân tích từ đầu năm 2023, kể từ 2023 với việc điều chỉnh nhiều quy định trên thị trường bảo hiểm sẽ khiến mảng bảo hiểm của các ngân hàng gặp khó và sẽ giảm nhiều so với các năm trước. Mảng ngân hàng đầu tư thì là bức tranh chung ảm đạm của thị trường đầu tư trong thời gian cuối 2022, đầu 2023.

Như vậy có thể thấy tăng trưởng của TCB đi lùi trong 6 tháng đầu năm 2023 chủ yếu tới từ việc đi lùi của mảng tín dụng. Cụ thể hơn về tình trạng tín dụng, chất lượng tài sản chúng tôi sẽ bóc tách trong phần dưới đây.

II. Bóc tách và phân tích tiềm năng TCB

1. Tín dụng

Đây là mảng bao gồm bài toán huy động đầu vào (chi phí vốn), cho vay đầu ra (tăng trưởng tín dụng) và quản lý chất lượng tài sản của ngân hàng thông qua định hướng các đối tượng cho vay. Chúng ta sẽ đi bóc tách chi tiết từng phần:

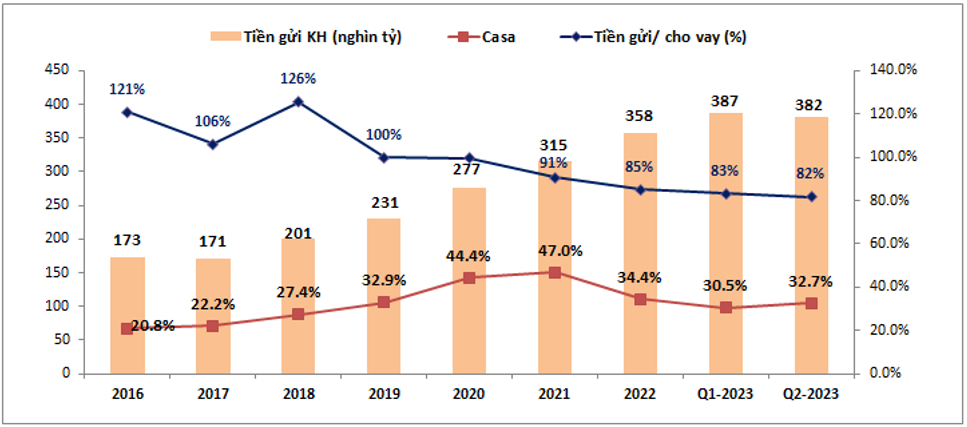

- Huy động đầu vào: Như chúng ta đã biết lãi suất huy động tăng mạnh từ Q4-2022 sang tới Q1-2023 và bắt đầu giảm khá mạnh từ Q2-2023 nên các ngân hàng đều đang chịu chi phí giá vốn cao cho khoản huy động vào giai đoạn Q4-2022 và Q1-2023. TCB cũng không phải ngoại lệ khi chi phí vốn tăng mạnh từ Q4-2022, Nim và Casa tiếp tục giảm tại Q4 và Q1 vừa qua. Nhưng nhờ TCB đẩy mạnh được tăng trưởng tín dụng trong Q1-2023 (lúc này lãi suất cho vay vẫn ở mức cao và giúp giải phóng nhanh lượng vốn vay lãi suất cao) với 10.5%, cao hơn nhiều so với trung bình ngành nên đã giúp áp lực chi phí vốn cao tại Q2-2023 trở đi nhẹ nhàng hơn.

Trong Q2–2023 tuy NIM chưa phục hồi nhưng chi phí vốn của TCB đã có dấu hiệu dừng đà tăng và Casa đã tăng trở lại 32.7% sau khi tạo đáy tại Q1-2023 (Hình 3)

Chúng tôi cho rằng trong 2 quý tới của năm 2023 khi khoản huy động lãi suất cao dần cho vay hết thì NIM của TCB sẽ hồi phục dần, chi phí vốn cũng sẽ giảm trở lại do lãi suất huy động trên thị trường đang giảm khá mạnh, hiện đã dưới 6% với khoản gửi 12 tháng.

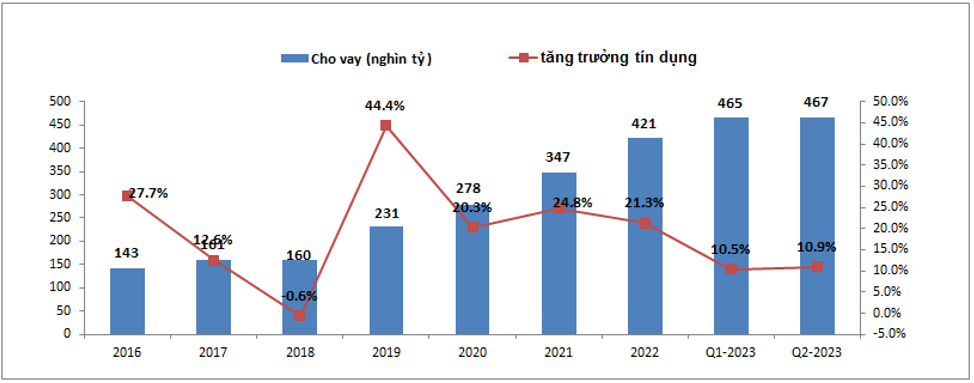

- Cho vay đầu ra: TCB là một trong ít các ngân hàng vẫn đẩy mạnh được tăng trưởng tín dụng trong 6 tháng đầu năm. Cụ thể sau 6 tháng đầu năm tăng trưởng tín dụng TCB đạt 10.9%, cao hơn nhiều mức tăng trưởng tín dụng trung bình ngành là 4.73%. Tín dụng của TCB chủ yếu được đẩy mạnh trong Q1 với mức tăng trưởng 10.5% và nhóm khách hàng đóng góp chính cho tăng trưởng tín dụng là nhóm doanh nghiệp lớn với mức tăng trưởng 47.2% yoy. (Hình 4)

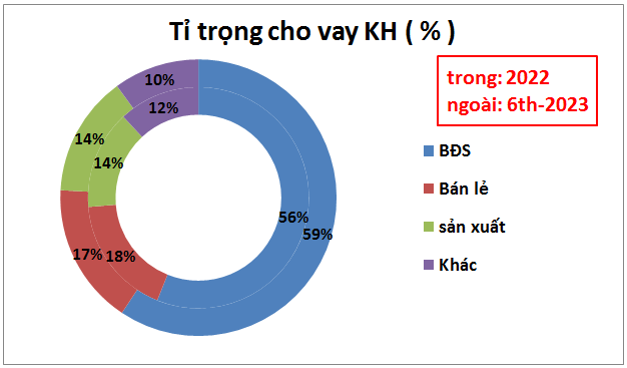

Về cơ cấu nhóm khách hàng cho vay, TCB hiện vẫn tập trung tỉ trọng cao vào cho vay nhóm BĐS với khoảng 153.7 nghìn tỷ đồng, chiếm 59.4% tỉ trọng cho vay. Tiếp theo là nhóm bán lẻ và sản xuất với tỉ trọng lần lượt là 17% và 14%. Cụ thể như hình 5 dưới đây:

Như vậy có thể thấy tại sao TCB bị coi là có rủi ro lớn trong thời gian gần đây và định giá của ngân hàng cũng ở mức thấp. Nguyên nhân chính là TCB dồn tỉ trọng rất cao vào cho vay BĐS so với các ngân hàng khác nên trong cuối 2022, đầu 2023 khi ngành BĐS lao đao thì TCB cũng đứng trước những rủi ro lớn về tín dụng. Khách hàng chính trong nhóm khách hàng thuộc nhóm BĐS của TCB là Vinhome nên dù sao rủi ro cũng phần nào giảm xuống nhờ tài chính vững mạnh của Vinhome.

Hiện tại từ đầu năm tới giờ chúng ta đều đã biết nhà nước đã có nhiều biện pháp để gỡ khó cho ngành BĐS, nhất là các doanh nghiệp có tài chính lành mạnh, có sản phẩm phục vụ cho nhu cầu thực nên các doanh nghiệp đầu ngành BĐS như VHM cũng sẽ sớm phục hồi. Điều này giúp cho rủi ro của TCB đã dần hạ bớt. Thời gian tới tuy BĐS vẫn còn nhiều khó khăn, để tăng trưởng trở lại là khá khó khăn nhưng để xử lý khó khăn về dòng tiền của công ty thì chúng tôi nghĩ sẽ làm được. Đây là điều kiện quan trọng để tín dụng của các ngân hàng cho vay BĐS được an toàn và trong phạm vi quản lý. Như vậy chốt lại chúng tôi thấy rủi ro cho vay của TCB sẽ dần hồi phục nhờ ngành BĐS đã qua khúc khó khăn nhất về dòng tiền và các khách hàng chính của TCB là các công ty BĐS đầu ngành với tài chính tốt. Ngoài ra trong năm 2023 TCB được giao chỉ tiêu tăng trưởng tín dụng khoảng 14% và khả năng cao ngân hàng sẽ đạt được con số tăng trưởng tín dụng này vào cuối năm nhờ việc lãi suất cho vay đang giảm khá nhiều sẽ dần thúc đẩy cho vay trong 2 quý cuối năm, nhất là vào Q4 khi nhu cầu vay vốn tăng cao.

Với bóc tách tín dụng đầu vào và đầu ra chúng ta có thể thấy được TCB đang phục hồi khá tốt, tuy chưa thể hiện ra các con số nhưng hiện tại có thể thấy trong 2 quý tới các chỉ tiêu của TCB sẽ dần tốt và phục hồi mạnh hơn từ 2024 trở đi.

2. Chất lượng tài sản và trích lập dự phòng

Nhìn chung toàn ngành bank thì chất lượng tài sản đều có xu hướng xấu đi trong 1 năm trở lại đây khi các khoản nợ xấu tăng lên, nợ nhóm 2 tăng mạnh và chất lượng tài sản bị giảm xuống. (Hình 6)

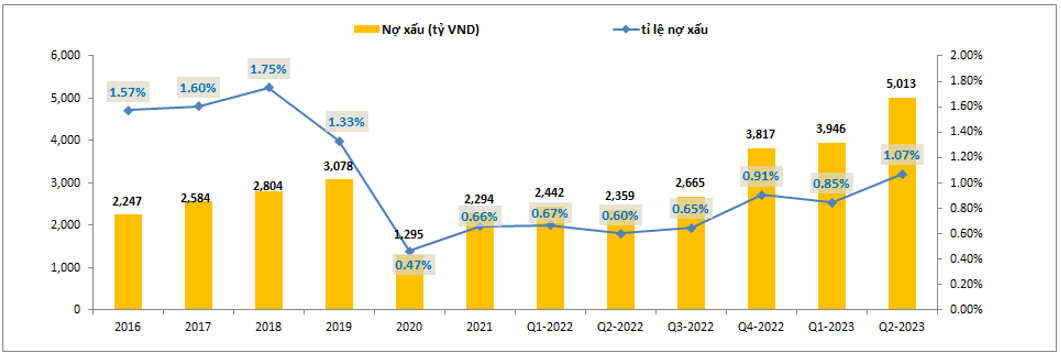

Thực tế TCB cũng có diễn biến tương tự như cả ngành trong thời gian qua với việc nợ xấu tăng mạnh từ Q4-2022 cho tới nay. Cụ thể sau 3 quý hiện nợ xấu tại Q2-2023 của TCB đã đạt 5,013 tỷ đồng, cao hơn đến 2,348 tỷ đồng (tăng 88%) so với Q3-2022. Tỉ lệ nợ xấu cũng tăng lên từ 0.65% trong Q3-2022 lên 1.07% tại Q2-2023 (mức tăng khoảng 65%). Tuy nhiên so với trung bình ngành thì tỉ lệ nợ xấu của TCB vẫn ở mức thấp hơn khá nhiều và chỉ có VCB là có tỉ lệ nợ xấu thấp hơn TCB. Theo thông tư số 10/2023/TT-NHNN ngày 23/08/2023 đã ngưng hiệu lực thi hành các khoản 8,9 và 10 của điều 8 tại thông tư số 39/2016/TT-NHNN có hiệu lực từ ngày 1/9/2023, theo đó sẽ kỳ vọng giúp cải thiện tăng trưởng tín dụng tại các ngân hàng và làm chậm lại tiến trình tăng nợ xấu của các ngân hàng trong thời gian tới. (Hình 7)

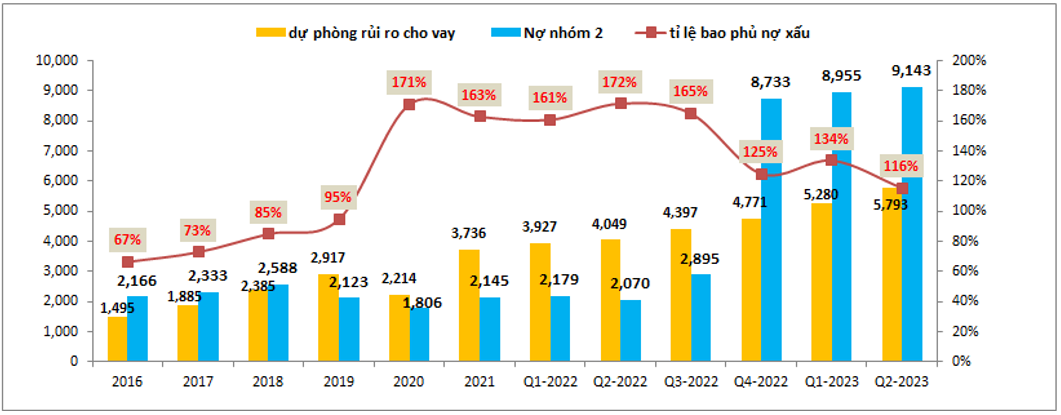

Tiếp theo là nợ nhóm 2, nhóm nợ có khả năng chuyển sang nợ xấu trong thời gian tới nếu không xử lý được. Nợ nhóm 2 của TCB tăng mạnh từ Q4-2022 lên 8,733 tỷ đồng, cao hơn 3.1 lần so với quý liền trước đó là Q3-2022. Sang Q2-2023 nợ nhóm 2 tiếp tục tăng lên 9,143 tỷ đồng, cao hơn 410 tỷ đồng so với đầu năm và nợ nhóm 2 chiếm khoảng 2% tổng giá trị cho vay. Và do tín dụng của TCB tập trung rất lớn vào nhóm BĐS nên rủi ro nợ nhóm 2 có kết chuyển thành nợ xấu nhiều hay không sẽ phụ thuộc lớn vào việc thị trường BĐS có hồi phục tốt hay không. Với vĩ mô hiện tại chúng ta mới có thể khẳng định được là BĐS đang được tháo gỡ khó khăn và bước đầu phục hồi nhờ các chính sách gần đây. Còn để phục hồi tiếp hay không thì cần tiếp tục theo dõi trong thời gian tới để có kết luận chính xác hơn.

Về trích lập dự phòng, với việc nợ xấu tăng lên thì trích lập cho vay của TCB cũng tiếp tục tăng lên trong các quý gần đây. Tuy nhiên do tốc độ tăng của nợ xấu cao hơn so với tốc độ trích lập nên tỉ lệ bao phủ nợ xấu của TCB đã có xu hướng giảm trong 3 quý gần đây. Cụ thể sau Q2-2023 tỉ lệ bao phủ nợ xấu của TCB đạt 116%, giảm khoảng 56% so với vùng trích lập đỉnh tại Q2-2022 (172%). Tuy nhiên mức bao phủ nợ xấu của TCB vẫn là khá an toàn và ở mức cao hơn so với các năm trước dịch bệnh. Chúng tôi cho rằng xu thế này vẫn sẽ được TCB tiếp tục trong thời gian tới khi mà trích lập vẫn tăng lên nhưng tốc độ sẽ tăng chậm hơn so với nợ xấu và tỉ lệ bao phủ nợ xấu sẽ giảm dần về trong vùng 90%-100% trong các quý tới. Nợ xấu của TCB có thể cán mốc 1.5% trong cuối năm 2023 sau đó có thể dần tốt hơn nếu BĐS được tháo gỡ nhiều hơn những khó khăn trong thời gian tới.

Ngoài ra các chỉ số khác như tỉ lệ an toàn vốn (CAR) của TCB đang duy trì ở mức cao với 15.1%, cao hơn nhiều so với quy định tối thiếu theo tiêu chuẩn Basel II là 8.0%. Tỉ lệ CAR của TCB cũng vào nhóm cao nhất ngành.

III. Kết luận và định giá

Như vậy với những phân tích và bóc tách ở trên chúng ta có thể rút ra kết luận về TCB tóm gọn trong vài ý như dưới đây:

- Kết quả kinh doanh của TCB sẽ còn tiếp tục tăng trưởng lùi ít nhất trong Q3-2023 tới và chỉ có thể hồi phục dần từ Q4-2023 và sang 2024 chúng ta mới nhìn rõ hơn về sự hồi phục sau khi chi phí vốn giảm, Nim phục hồi, Casa tăng trở lại và nền kinh tế cũng phục hồi trở lại.

- Tình hình nợ xấu của TCB cũng tương tự, áp lực tăng nợ xấu với TCB là khá cao trong thời gian tới khi nợ nhóm 2 ở mức cao, cùng với đó khách hàng chính là mảng BĐS. Nhưng đa phần khách đều là các công ty BĐS lớn, có tài chính tốt trên thị trường nên sẽ hồi phục sớm hơn so với trung bình của ngành. Nợ xấu của TCB sẽ gắn khá nhiều vào tốc độ hồi phục của ngành BĐS. Tuy nhiên do tỉ lệ nợ xấu của TCB vẫn ở mức rất thấp so với ngành nên dù có tăng trong thời gian tới chúng tôi cho rằng vẫn sẽ nằm dưới 2% và đảm bảo mức an toàn cho ngân hàng.

- Nhờ đạt tăng trưởng tín dụng cao trong Q1-2023 với 10.5% nên áp lực về tăng trưởng tín dụng với TCB trong những quý tới là không cao. Kết thúc năm 2023 chúng tôi cho rằng TCB hoàn toàn có thể đạt tăng trưởng tín dụng 14% như chỉ tiêu nhà nước giao cho.

Hiện tại TCB đang giao dịch trong vùng giá quanh 35k/cp , tương đương mức giá trị sổ sách của ngân hàng ( 34.5k/cp ), tức P/B = 1. Đây là mức định giá tương đối thấp trong lịch sử của ngân hàng cũng như so với mức định giá trung bình ngành. Tất nhiên nó có lý do của nó đó là những lo sợ về rủi ro tín dụng khi ngành BĐS đang gặp nhiều khó khăn. Tuy nhiên với vĩ mô hiện tại thì chúng tôi cho rằng các rủi ro này sẽ dần giảm đi trong thời gian tới và qua đó sẽ giúp giá cổ phiếu TCB tiếp tục hồi phục trong thời gian tới. Chúng tôi định giá TCB vào khoảng 38-40K/cp cho năm 2023. Xa hơn thì chúng tôi sẽ cập nhật trong thời gian tới sau khi quan sát thêm về sự hồi phục của ngành BĐS.

– Link room telegram miễn phí: https://t.me/cknuocmam

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-