I. BCTC Q1

CTI đã công bố bctc quý 1 với một số chú ý sau:

- Doanh thu đạt 222 tỷ đồng, tăng 13% yoy, lợi nhuận sau thuế đạt 21.5 tỷ đồng, giảm 14% yoy . Do chi phí quản lý doanh nghiệp và chi phí tài chính tăng đã làm lợi nhuận giảm dù doanh thu tăng nhẹ. Nhìn lại quá khứ thì có thể thấy bctc quý 1 sẽ là bc cuối tăng trưởng lợi nhuận âm trước khi tăng trưởng tốt trở lại từ quý 2-2022 khi dịch bệnh không còn ảnh hưởng mảng BOT cũng như đầu tư công sẽ thúc đẩy trở lại.

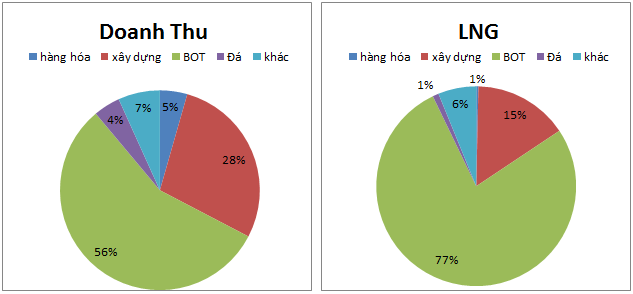

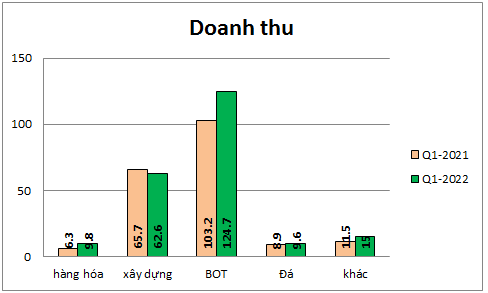

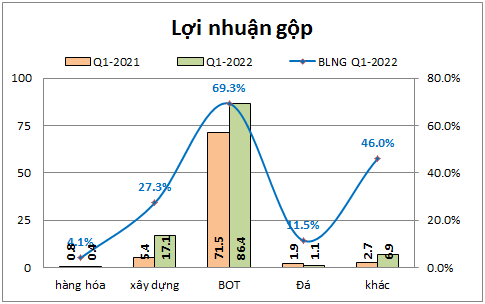

- Bóc tách kết quả kinh doanh chúng ta thấy đóng góp chính cho doanh thu lợi nhuận của công ty là mảng BOT và mảng xây dựng cụ thể như hình 1 dưới:

- Mảng BOT đã đưa vào khai thác thêm 2 tuyến là BOT319 và BOT tuyến đường chuyên trở vlxd bên cạnh 2 BOT đã khai thác nhiều năm. Tuy đưa thêm vào khai thác 2 tuyến nhưng doanh thu mảng BOT chỉ tăng khoảng 20 tỷ đồng từ 103 tỷ lên 124 tỷ đồng. Do đây là các tuyến đường chuyên trở vlxd mà quý 1 là quý mà ngành xây dựng hoạt động không nhiều nên sẽ được kỳ vọng tăng tốt hơn từ quý 2 đến quý 4 khi vốn đầu tư công được giải ngân nhiều từ quý 2. (Hình 2 – 3)

II. Phân tích từng mảng

1. Mảng BOT

Như đã phân tích ở trên mảng BOT sẽ không bị ảnh hưởng bởi giãn cách trong quý 2-3 sắp tới cùng nhu cầu đi lại trở vlxd sẽ giúp mảng BOT tăng trưởng tốt trở lại. Quý 1 2 BOT mới mang lại thêm gần 20 tỷ doanh thu và 14 tỷ đồng lợi nhuận gộp. Trong quý 2 con số này sẽ được tăng lên giúp mảng BOT có thể đạt 140-150 tỷ đồng doanh thu và khoảng 100 tỷ đồng lợi nhuận gộp. Cả năm hoàn toàn có thể mang về 350-380 tỷ đồng lợi nhuận gộp

2. Mảng xây dựng

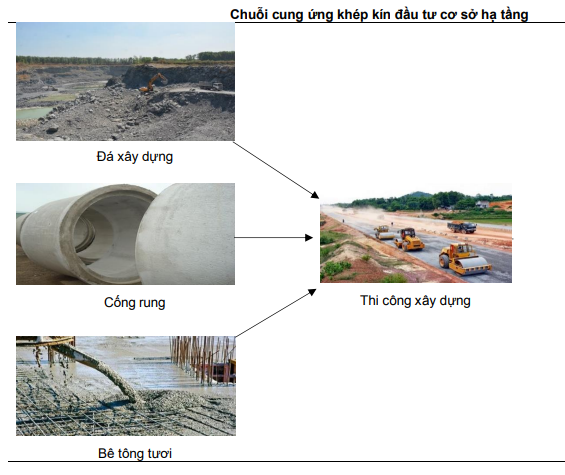

Nhờ có chuỗi cung ứng khép kín nên biên lợi nhuận mảng xây dựng của CTI luôn đạt mức cao hơn trung bình ngành ( 10% ). Mảng xây dựng hạ tầng phụ thuộc nhiều vào tốc độ giải ngân vốn đầu tư công tại các tỉnh phía nam năm nay và CTI có lợi thế tại các tỉnh như Đồng Nai, nơi có nhiều dự án lớn như các tuyến cao tốc hay sân bay Long Thành (Hình 4)

Quý 1 mảng xây dựng đóng góp 63 tỷ đồng doanh thu và 17.1 tỷ đồng lợi nhuận gộp. Các quý tiếp theo mảng xây dựng cùng các mảng phụ trợ kỳ vọng sẽ tốt lên, tuy nhiên cần theo dõi về giải ngân vốn đầu tư công. Dự kiến thận trọng năm 2022 mảng xây dựng và các mảng phụ trợ sẽ đóng góp khoảng 30-50 tỷ đồng lợi nhuận gộp cho công ty. Ngoài ra các mảng khác như dịch vụ du lịch, nhà hàng, … cũng kỳ vọng đóng góp 20-30 tỷ đồng lợi nhuận gộp ( Q1 đã đóng góp gần 10 tỷ đồng )

3. Mảng KCN và BĐS

Đây là mảng mới chưa có đóng góp vào kqkd của CTI và đang được triển khai:

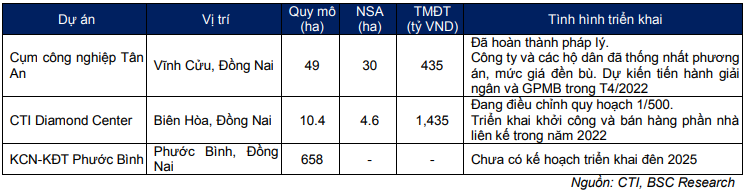

CTI sở hữu 588ha KCN và 129ha KDC tại Đồng Nai bao gồm CCN Tân An (49ha), KCN + KDC Phước Bình (658ha), KDC CTI Diamond Center (10.4ha). Trong đó:

- CCN Tân An (49ha): đã hoàn thành pháp lý và GPMB gần xong, bắt đầu cho thuê từ 2023

- KDC Diamond Center (10.4ha): đã gpmb 75% và đang xin quy hoạch 1/500. Cua xa nên chưa có định giá sẽ update về sau

- KCN và KDC Phước Bình (658ha): Chưa có kế hoạch phát triển mới đang xin hoàn thiện phê duyệt quy hoạch và là dự án gối đầu sau này khi công ty chuyển định hướng dần sang công ty phát triển KCN. (Hình 5)

Như vậy từ 2023 với 49ha Tân An có thể đi vào kinh doanh và cho thuê thì gần như chắc chắn 2021 là đáy của chu kỳ kinh doanh của CTI, với quỹ đất cho thuê khoảng 25-30ha và giá thuê ở mức cao trên 100$/m thì dư địa doanh thu của công ty có thể đạt trên 600 tỷ đồng.

III. Tổng kết

Như vậy quý 2 tới sẽ là tiền đề đầu tiên cho chu kỳ trở lại sắp tới của CTI, năm 2022 công ty dự kiến có thể đạt khoảng 400-450 tỷ đồng lợi nhuận gộp và khoảng 120-150 tỷ đồng lợi nhuận sau thuế. EPS dự phóng đạt khoảng 2-2.4k/cp và với vùng giá 16-18 PE fw công ty ở mức 7-8 là không đắt với một công ty bắt đầu trở lại chu kỳ tăng trưởng cũng như sắp có các dự án KCN trong năm tới.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-