VCG thu hút sự chú ý từ nhiều nhà đầu tư về việc biến VCR trở thành công ty con, qua đó sở hữu dự án lớn tại Cát Bà là dự án Cái Giá với 172ha. Trong thời gian gần đây cổ phiếu VCR đang tăng rất tốt liệu có hỗ trợ cho VCG? Ngoài ra kỳ vọng phục hồi của ngành xây dựng cũng là điểm nhấn cho những kỳ vọng vào VCG. Vậy với những kỳ vọng trên cùng nhiều mảng kinh doanh đáng chú ý khác có làm VCG trở nên hấp dẫn trong năm 2022?

I. Kết quả kinh doanh

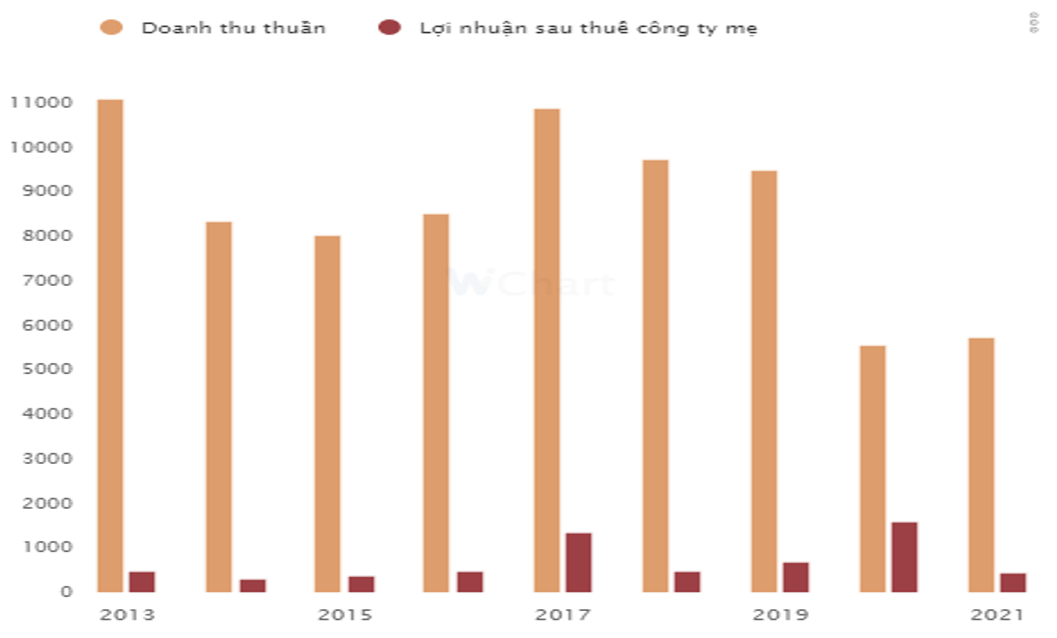

Về kết quả kinh doanh, quý 4-2021 là quý thứ 3 liên tiếp ghi nhận lợi nhuận sau thuế của VCG tăng trưởng âm lớn so với cùng kỳ. Tại quý 4-2021 VCG ghi nhận doanh thu thuần 2,132 tỷ đồng, tăng 26% so với cùng kỳ, tuy nhiên do biên lợi nhuận gộp giảm xuống chỉ còn 11.4% (Cùng kỳ 15.5%) và các chi phí tăng cao (chủ yếu là lãi vay) khiến lợi nhuận sau thuế của VCG chỉ đạt 133 tỷ đồng, giảm 44.1% so với cùng kỳ. (Hình 1)

Trong năm 2021 điểm đáng chú ý trên bảng cân đối kế toán của VCG chính là nợ vay đang tăng rất mạnh. Tính từ đầu năm với tổng nợ vay là 4,287 tỷ đồng thì đến cuối 2021 tổng nợ vay đã tăng lên là 11,676 tỷ đồng, tăng 2.72 lần. Với việc nợ vay tăng mạnh sẽ là gánh nặng lên chi phí lãi vay và với việc nợ vay đã tăng mạnh trong 3 quý gần đây thì chi phí lãi vay sẽ tăng mạnh ít nhất 2 quý đầu năm 2022 so với cùng kỳ. Với nợ vay hiện tại chúng tôi ước tính mỗi năm VCG sẽ phải chịu 800-1,000 tỷ đồng tiền lãi, tương đương mỗi quý 200-250 tỷ đồng. (Hình 2)

Nếu lợi nhuận sau thuế ghi nhận 3 quý liên tục gần nhất giảm mạnh thì trước đó tính từ quý 3-2021 về trước thì VCG đã có 7 quý liên tục ghi nhận doanh thu tăng trưởng lùi. Tuy nhiên trong quý 4-2021 thì doanh thu đã có quý đầu tiên tăng trưởng dương 26% kể từ đầu 2020. Với những gì đã xảy ra trong quá khứ 2 năm gần nhất khi doanh thu báo hiệu trước xu hướng lợi nhuận thì liệu với việc doanh thu đã tăng trưởng trở lại có là động lực cho lợi nhuận sẽ tăng trưởng lại? Nếu duy trì được đà tăng trưởng doanh thu và nâng cao biên lợi nhuận thì hoàn toàn có thể giúp lợi nhuận của công ty tăng trưởng trở lại.

Lũy kế cả năm 2021 công ty ghi nhận doanh thu thuần 5,742 tỷ đồng, tăng nhẹ 3.4% so với cùng kỳ. Lợi nhuận sau thuế ghi nhận 407 tỷ đồng, giảm đến 75.2% so với 2020. Nhìn xa hơn trong 9 năm gần đây VCG sau khi đạt doanh thu cao vào 2017 đã giảm dần cho đến nay do chu kỳ ngành xây dựng gặp khó khăn cùng với đó là sự cạnh tranh gay gắt trong ngành từ các đối thủ. (Hình 3)

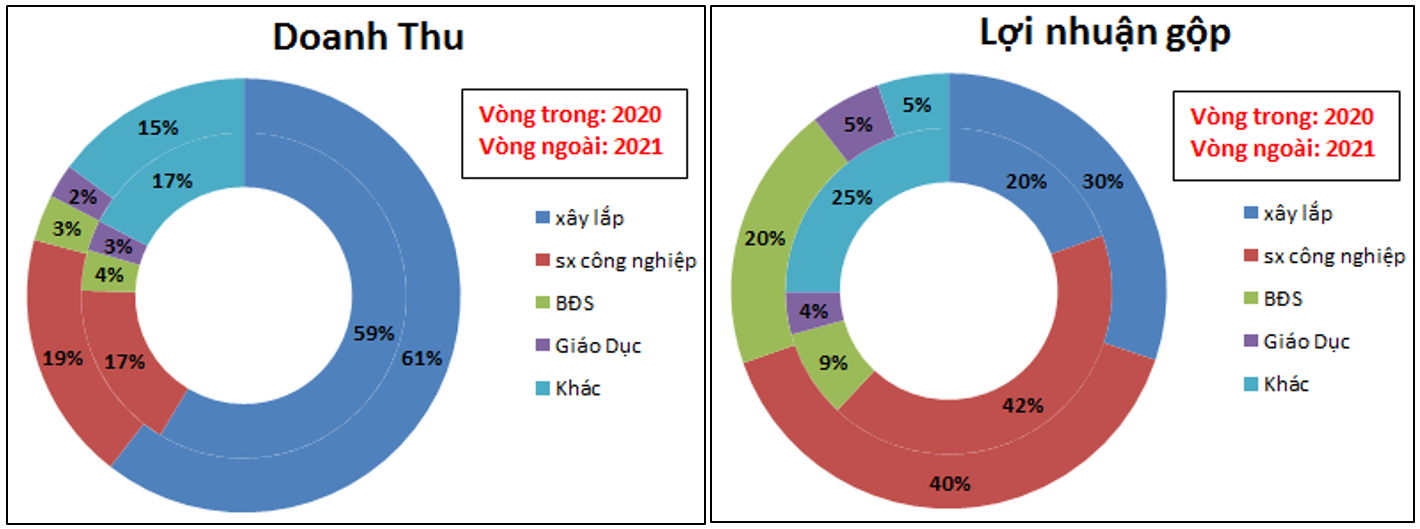

Bóc tách kết quả kinh doanh của VCG chúng ta sẽ thấy đóng góp chính cho doanh thu và lợi nhuận của công ty chính là mảng xây dựng và sản xuất công nghiệp. cụ thể tỉ trong trong doanh thu và lợi nhuận của công ty như hình 4 dưới:

Về doanh thu, đóng góp lớn nhất là mảng xây lắp với 61% năm 2021, tiếp theo là ngành sản xuất công nghiệp với 19%. Đây là 2 ngành truyền thống của VCG và hiện vẫn là ngành chủ lực của công ty. Về lợi nhuận gộp, nhờ biên lợi nhuận cao nên ngành sản xuất công nghiệp mới là ngành có đóng góp lớn nhất vào lợi nhuận gộp với 40%, tiếp theo là xây lắp với 30% và bất động sản với 20%. (Hình 5)

Như vậy có thể thấy điểm nhấn chính của VCG chính là ngành xây lắp, sản xuất công nghiệp và ngành nghề mới rất được quan tâm đó là ngành bất động sản. Đây là 3 ngành đóng góp nhiều nhất vào lợi nhuận của công ty trong năm 2021 và sẽ là các năm tới. Vậy cụ thể 3 ngành này thế nào và tiềm năng từng ngàng ra sao?

II. Phân tích ngành nghề kinh doanh

1. Ngành xây lắp

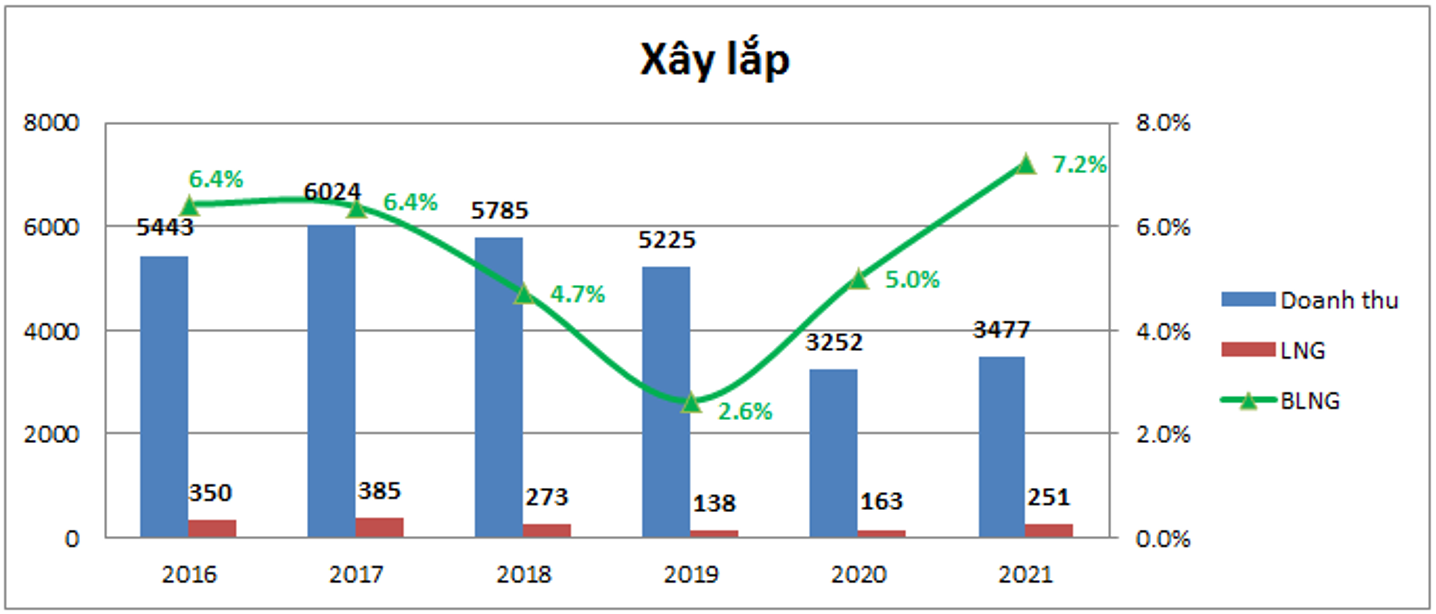

Đây là ngành đóng góp lớn nhất vào doanh thu với 61% nhưng chỉ đứng thứ 2 về tỉ lệ đóng góp lợi nhuận với 27% cho công ty. Nguyên nhân do biên lợi nhuận gộp ngành xây dựng rất mỏng và thường dưới 10%. Cụ thể, năm 2021 biên lợi nhuận mảng xây dựng của VCG chỉ đạt 7.2%, thấp hơn so với trung bình ngành. (Hình 6)

Cũng giống như kết quả kinh doanh chung, sau khi đạt đỉnh về doanh thu năm 2017 thì các năm trở lại đây doanh thu mảng xây lắp đang có xu hướng giảm. Tuy nhiên 3 năm gần đây nhờ biên lợi nhuận gộp tăng nên lợi nhuận gộp lại có xu hướng tăng trở lại như hình phía trên.

Trong 2 năm gần đây là 2020 và 2021 do dịch bệnh covid bùng phát kết hợp với xu hướng ngành qua giai đoạn tăng trưởng chính là nguyên nhân khiến doanh thu và lợi nhuận của mảng xây lắp giảm mạnh so với giai đoạn trước đó.

Tuy nhiên sau quý 3-2021 Việt Nam đã đẩy mạnh việc tiêm vắc xin và mở cửa nền kinh tế, cùng với đó là quyết tâm giải ngân vốn đầu tư công mạnh mẽ để đạt chỉ tiêu giải ngân giúp phát triển hạ tầng giúp thúc đẩy nền kinh tế. Đây sẽ là động lực giúp VCG có thêm các hợp đồng mới, bên cạnh đó với giá nguyên vật liệu như sắt, xi măng,… có xu hướng ổn định và hạ nhiệt sẽ giúp công ty nâng được biên lợi nhuận lên với các hợp đồng mới. Các dự án lớn được kỳ vọng như sân bay Long Thành và cao tốc bắc nam. Chúng tôi kỳ vọng trong năm 2022 mảng xây lắp sẽ tăng trưởng trở lại cả doanh thu và lợi nhuận so với 2021 với doanh thu kỳ vọng đạt 5,000 tỷ đồng, lợi nhuận gộp 300-350 tỷ đồng.

2. Ngành sản xuất công nghiệp

Đây là ngành tuy chỉ đóng góp thứ 2 về doanh thu nhưng lại đóng góp lớn nhất về lợi nhuận gộp nhờ biên lợi nhuận cao hơn nhiều so với ngành xây lắp. Trong năm 2021 mảng sx công nghiệp đóng góp 1,067 tỷ đồng doanh thu và 329 tỷ đồng lợi nhuận gộp, lần lượt đóng góp 19% về doanh thu và 40% về lợi nhuận gộp. Trong 2 năm gần đây tuy gặp nhiều khó khăn vì covid19 nhưng mảng sxcn vẫn duy trì được kết quả kinh doanh đi ngang so với các năm trước dịch. Cụ thể như hình 7 dưới:

Sản phẩm mảng sxcn của công ty là các nguyên liệu phục vụ cho ngành xây dựng như bê tông, đá ốp lát, gạch, kết cấu thép, điện, …

Hiện tại công ty cũng sở hữu và vận hành nhiều dự án xưởng sản xuất như:

- Dự án Xi măng Cẩm Phả (công suất 2,3 triệu tấn/năm)

- Dự án Trạm nghiền Xi măng Cẩm Phả tại Bà Rịa Vũng Tàu (công suất 1,4 triệu tấn/năm)

- Dự án Xi măng Yên Bình (công suất 910.000 tấn/năm)

- Dự án Nhà máy Thuỷ Điện Ngòi Phát (công suất 57 MW)

- Dự án Thuỷ Điện Cửa Đạt (công suất 97 MW)

- Dự án cấp nước chuối đô thị Hoà Lạc Xuân Mai Hà nội Hà Đông (công suất 600.000m3/ngày đêm)

- Nhà máy sản xuất cấu kiện bê tông dự ứng lực tại Bình Dương

- Nhà máy sản xuất ống nhựa PPR-HDPE – DN 20, DN 110

- Nhà máy sản xuất vỏ bao ximăng (công suất 25 triệu vỏ bao/năm) tại Bà Rịa – Vũng Tàu

- Nhà máy sản xuất cọc và cấu kiện bêtông dự ứng lực tại Hải Dương

- Nhà máy sản xuất đá cao cấp Bretonstone (công suất 500.000m2/năm) và đá cao cấp Terastone (công suất 420.000 m2/năm)

- Nhà máy sản xuất ống sợi thủy tinh (công suất 150km/năm)

- Nhà máy Kính an toàn

- Cụm các nhà máy thuỷ điện tại Lào Cai (Chu Linh – Cốc San – Ngòi Bo – Ngòi Phát (công suất 237 MW)

- Cụm Thuỷ lợi Thuỷ điện Cửa Đạt (công suất 100 MW)

- Dây chuyền sản xuất gạch Block Terazzo

Chúng tôi cho rằng năm 2022 với sự ấm lên của ngành xây dựng và các mảng khác cũng duy trì kết quả kinh doanh tốt sẽ giúp mảng sxcn tiếp tục có kết quả kinh doanh khả quan. Chúng tôi kỳ vọng mảng sản xuất công nghiệp sẽ đạt doanh thu 1,200 tỷ đồng doanh thu và 400 tỷ đồng lợi nhuận gộp, tăng trưởng so với 2021 lần lượt 12.5% doanh thu và 21% lợi nhuận gộp

3. Ngành BĐS

Ngành BĐS chính là ngành đã có kết quả kinh doanh sụt giảm mạnh nhất trong 2 năm gần đây khi ghi nhận doanh thu chỉ quanh 200 tỷ đồng, tức chỉ bằng khoảng 10% của các năm trước. (Hình 8)

Điểm nhấn mảng BĐS năm qua với VCG không phải kết quả kinh doanh mà là việc VCG đã thâu tóm dự án Cái Giá với 172ha thông qua việc biến công ty VCR từ công ty liên kết thành công ty con. Cụ thể như sau:

- Vào tháng 12/2021 VCG đã phê duyệt mua thêm 58 triệu cổ phiếu VCR trên sàn Upcom từ 17 cổ đông cá nhân để nâng tỉ lệ sở hữu lên 51% vốn điều lệ của công ty. Trước đó VCG sở hữu khoảng 49.28 triệu cp, chiếm tỉ lệ 23.47%. Như vậy sau khi mua thêm 58 triệu cp VCG đã biến VCR từ công ty liên kết sang thành công ty con. VCR là chủ đầu tư dự án Cái Giá với tổng diện tích lên tới 172ha tại đảo Cát Bà, thành phố Hải Phòng. Chi tiết dự án quý nhà đầu tư đọc tại link: https://cafef.vn/du-an/CBA/khu-do-thi-du-lich-nghi-duong-cat-ba-amatina.chn

Đây là dự đại dự án tại cát bà với tổng vốn đầu tư lên đến hàng tỷ USD và sẽ được khai thác trong nhiều năm. Với xu hướng nghỉ dưỡng sang trọng tại các vị trí có thiên nhiên đẹp sẽ giúp dự án càng trở lên hấp dẫn trong các năm tới. Về ngắn hạn chúng tôi kỳ vọng dự án sẽ sớm bàn giao 99 căn biệt thự đầu tiên và bắt đầu hạch toán lợi nhuận cho công ty trong năm 2022. Video tiến độ 99 căn: https://www.youtube.com/watch?v=in0JIQ0Dg8A

Dự kiến khi đưa vào hạch toán 99 căn biệt thự có thể mang về cho VCR khoảng 700 tỷ đồng doanh thu và sau chia tỉ lệ thì VCG nhận được khoảng 350 tỷ đổng. Các công trình khác trong dự án chúng tôi sẽ update các bài viết sau nhưng với VCG thì tiến độ dự án Cái Giá sẽ là điều hỗ trợ giá rất nhiều trong các năm tới vì đây là dự án lớn và có giá trị rất cao nên sẽ ảnh hưởng lớn tới doanh thu và lợi nhuận của công ty.

Ngoài dự án Cái Giá thì VCG cũng đang quản lý và triển khai các dự án khác như:

- Dự án khu đô thị đại lộ Hòa Bình kéo dài tại Móng Cái, Quảng Ninh: Đây là dự án chủ đầu tư là liên danh giữa VCG và Phúc Khánh Việt Nam với diện tích 48.8ha, tổng mức đầu tư khoảng 2,256 tỷ đồng. Sản phẩm dự án bao gồm 252 căn nhà phố thương mại, 248 căn nhà liền kề, 137 căn biệt thự, tòa thương mại dịch vụ cao 3-24 tầng. Ngoài ra còn 20% quỹ đất cho nhà ở xã hội. Dự án được cấp phép vào năm 2019 và có hạn cấp phép xây dựng trong 3 năm. Như vậy khoảng 2022-2023 dự án có thể đưa vào kinh doanh và mang lại lợi nhuận cho VCG.

- Dự án khu dân cư đô thị KM3, KM4 phường Hải Yên, Móng Cái, Quảng Ninh: Dự án nằm tại phường Hải Yên, Móng Cái, Quảng Ninh với tổng diện tích là 43.88ha. Quy mô dự án bao gồm 10.57ha đất ở với 375 căn liền kề, 372 căn nhà phố, 35 căn biệt thự. Ngoài ra còn có gần 2.2ha đất thương mại dịch vụ. Tổng mức đầu tư dự án khoảng 1,154 tỷ đồng và dự kiến sẽ mở bán và đưa vào kinh doanh trong năm 2022-2023, hạch toán năm 2023-2024. (Hình 9)

- Dự án cải tạo chung cư cũ 93 Láng Hạ: Dự án nằm tại 93 Láng Hạ, tp Hà Nội với tổng mức đầu tư khoảng 1,860 tỷ đồng. Dự án được cải tạo thành tổ hợp văn phòng cho thuê và căn hộ cao cấp lấy tên là Green Diamond. Dự án đang được hoàn thiện và chuẩn bị mở bán trong năm 2022 cũng là một điểm sáng cho mảng BĐS trong các năm tới khi đưa vào khai thác và hạch toán.

- Dự án KCN công nghệ cao 2 Hòa Lạc: Dự án nằm tại huyện Thạch Thất, tp Hà Nội với tổng diện tích khoảng 270.8ha trong đó diện tích đất thương phẩm cho thuê là 196ha. Giá thuê khoảng 40-60$/m². Hiện tại KCN đang trong giai đoạn cho thuê và đã thu hút được khoảng 10 công ty như Rạng Đông, Phượng Hoàng Xanh,… Tuy nhiên vị trí địa lý của KCN không thực sự thuận lợi nhất là với các doanh nghiệp FDI nước ngoài nên khá kén khách thuê dù giá thuê không cao. Vì vậy tốc độ cho thuê của KCN là khá thấp và theo chúng tôi cần nhiều năm nữa để KCN có thể lấp đầy.

- Khu nghỉ dưỡng condotel Tuy Hòa, Phú Yên: Đây là dự án hợp tác đầu tư giữa VCG & Phúc Anh với Apec trong đó liên danh VCG & Phúc Anh chiếm 61% lợi ích. Dự án nằm tại Tuy Hòa, Phú Yên với tổng diện tích 9.38ha. Quy mô dự án bao gồm khu condotel với tổng diện tích 1ha với 7 tầng và khu nhà thấp tầng với 3.22ha. Đây là dự án đất có thời hạn sử dụng 50 năm và tống vốn đầu tư trên 2,000 tỷ đồng. Chúng tôi không đánh giá cao dự án này vì thời gian ra hàng cũng như lợi nhuận mang về từ dự án.

- Khu khách sạn, resort nghỉ dưỡng Tam Kỳ, Quảng Nam: Dự án có tổng diện tích khoảng 1.97ha tại Tam Kỳ, Quảng Nam với tổng mức đầu tư khoảng 270 tỷ đồng. Quy mô dự án là 1 tòa tổ hợp khách sạn, căn hộ nghỉ dưỡng 18-25 tầng và 40 căn biệt thự nghỉ dưỡng cao cấp. Giai đoạn 1 dự kiến đưa vào hoạt động trong năm 2022. Với kỳ vọng du lịch ấm lại trong 2022 nhờ mở cửa kinh tế và du lịch sẽ giúp dự án bắt đầu có doanh thu đóng góp cho công ty.

Ngoài ra còn nhiều dự án khác mà VCG đang quản lý và chúng tôi sẽ cập nhật thêm sau. Như vậy tổng quan lại chúng ta có thể thấy VCG đang ngày càng chú trọng hơn cho mảng BĐS với nhiều dự án quy mô và tầm cỡ lớn hơn trong các năm tới. Chúng tôi cho rằng kết quả kinh doanh mảng BĐS trong 2-3 năm tới sẽ khởi sắc trở lại và ít nhất như giai đoạn 2017-2019 với doanh thu trên 2,000 tỷ đồng, lợi nhuận gộp trên 500 tỷ đồng.

III. Tổng kết và định giá

Với phân tích chi tiết 3 ngành nghề chính của công ty chúng tôi thấy rằng trong năm 2022 kết quả kinh doanh của VCG sẽ tăng trưởng trở lại sau 2 năm khó khăn vì đại dịch. Cả 3 mảng sẽ đều có sự phục hồi tốt, trong đó chúng tôi kỳ vọng mảng BĐS sẽ là mảng có thể tạo nên nét chấm phá cho doanh nghiệp. Về định giá, trong năm 2021 kết quả kinh doanh của VCG giảm khá nhiều, nhất là 3 quý cuối năm nhưng giá cổ phiếu gần như không giảm và đi ngang vùng 40-45k/cp. Sở dĩ có điều này theo chúng tôi chính là do sự kỳ vọng vào sự hồi phục sau đại dịch cùng với việc thị trường chung tích cực nhờ môi trường lãi suất thấp. Vì vậy chúng tôi cho rằng định giá hiện tại của VCG đã phản ánh một phần sự tăng trưởng trở lại trong năm 2022 rồi. Hiện tại cổ phiếu đang giao dịch quanh mức giá 44-46 tương ứng vốn hóa khoảng 21-22 nghìn tỷ đồng. Chúng tôi cho rằng định giá phù hợp trong năm 2022 với VCG là khoảng 50-54k/cp tương ứng vốn hóa khoảng 26 nghìn tỷ đồng với điều kiện dự án Cái Giá không bị chậm tiến độ hay gặp rủi do về pháp lý.

———-Team LTBNM tổng hợp và phân tích ————-