Trong bối cảnh lạm phát đang gia tăng và chưa có dấu hiệu tạo đỉnh, cùng với đó là FED liên tục tăng lãi suất đã khiến nhiều cổ phiếu chiết khấu khá sâu. Tuy nhiên theo đánh giá của team, chiết khấu sâu là vậy nhưng nhiều cổ vẫn chưa về vùng giá hấp dẫn, nhất là sau khi báo cáo Q3 được công bố. VHC là một trong những cổ phiếu như vậy. Tuy báo cáo Q3 tốt so với mặt bằng chung, nhưng đặt trong bối cảnh lạm phát như hiện nay thì chúng tôi cho rằng cổ phiếu vẫn có thể rẻ hơn được nữa. Trong bài này team sẽ đánh giá báo cáo Q3/22 cũng như dự báo về giá cổ phiếu trong thời gian tới đây.

I. Đánh giá KQKD Q3/22

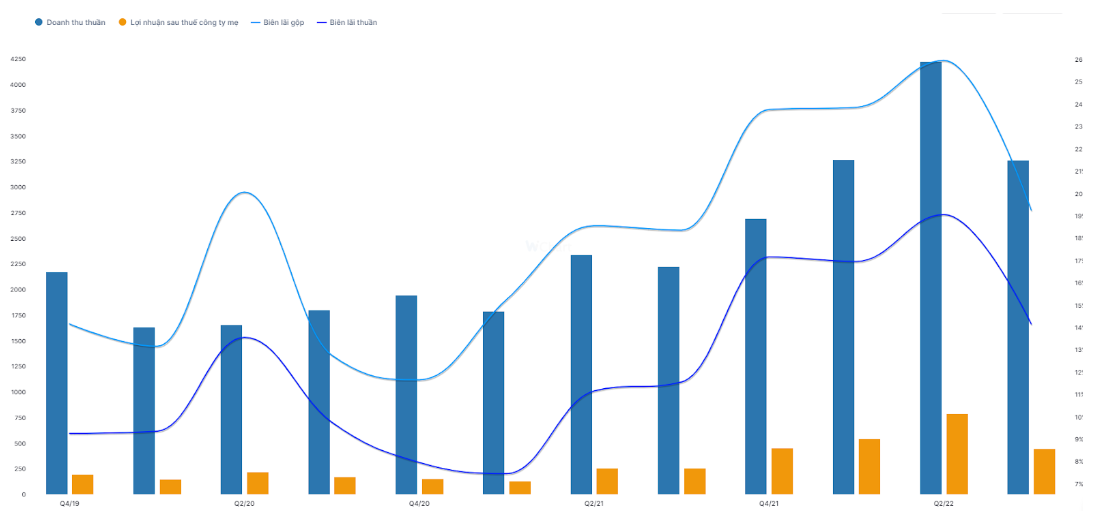

Vĩnh Hoàn vừa công bố báo cáo tài chính Q3, với kết quả kinh doanh khá khả quan so với thị trường chung. Cụ thể, doanh thu thuần trong quý đạt 3.261 tỷ đồng, tăng 46% yoy. Trừ các chi phí, VHC lãi trước thuế 546 tỷ đồng (+86% yoy) và lợi nhuận ròng đạt 450 tỷ đồng, tăng 76% yoy. Như vậy, biên lãi gộp và ròng của Vĩnh Hoàn lần lượt là 19,2% và 14,1%. Tuy cao hơn so với cùng kỳ, nhưng lại là con số thấp nhất trong 4 quý gần đây. (Hình 1)

Hầu hết các mảng kinh doanh của VHC đều tăng trưởng mạnh trong 9T2022, dẫn đầu là mảng phi lê đông lạnh (+67,6% yoy), mảng phụ phẩm (+53,9% yoy), mảng collagen và gelatin VINH Wellness (+33,5% yoy) và sản phẩm Sa Giang (+31,7% yoy). Nhà máy Feed One mới đi vào hoạt động Q4/21 cũng góp phần tăng trưởng đáng kể vào nhóm hàng “Khác” (bao gồm thức ăn chăn nuôi, gạo, dầu cá, cá đông lạnh nguyên con,…). Như vậy, 9T22 VHC đã ghi nhận 10.755,3 tỷ đồng doanh thu thuần, 1.815 tỷ LNST, hoàn thành lần lượt 82,7% và 113,4% kế hoạch năm.

Theo báo cáo, tổng tài sản của VHC tính đến cuối Q3 đạt 11.907 tỷ đồng, tăng hơn 36% so với đầu năm. Khoản tăng chủ yếu đến từ tăng tồn kho (68,9% từ đầu năm – tương đương gần 1.300 tỷ đồng). Trong các quý, VHC cũng ghi nhận các khoản dự phòng hàng tồn kho cũng như hoàn nhập các khoản dự phòng đó, nên việc diễn giải biến động biên lãi gộp so với giá bán và chi phí đầu vào cũng sẽ khó khăn hơn. Nguồn tiền tài trợ cho hàng tồn kho đến từ vốn chủ sở hữu – đạt 7.863 tỷ đồng, tăng 34% so với đầu năm do LNST chưa phân phối để lại, và tổng nợ phải trả cũng lên đến 4.043,8 tỷ – tăng 42%.

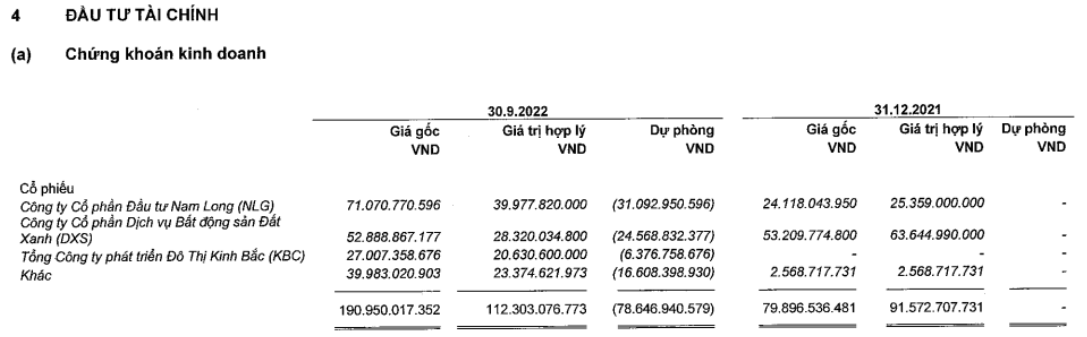

Điều đáng chú ý trong báo cáo của VHC là phần đầu tư vào các cổ phiếu, chủ yếu là NLG, DXS, KBC với tổng giá trị tính tới 30/9 là 191 tỷ đồng. Trong đó, công ty đã phải dự phòng 78,6 tỷ đồng – tương đương 41% giá trị gốc – trong bối cảnh thị trường chứng khoán không ổn định từ đầu năm đến nay. Có thể thấy nếu đầu năm con số này chỉ là 79 tỷ đồng thì đến nay, VHC đã rót thêm tầm 100 tỷ đồng vào thị trường và chưa thu lại được vốn. Với danh mục khá nhiều doanh nghiệp bất động sản, thì chúng tôi cho rằng VHC sẽ mất khá lâu để sinh lời trên khoản đầu tư này. (Hình 2)

II. Tình hình kinh doanh sẽ khó khăn trong Q4

Theo giải trình của VHC, việc KQKD tăng tốt trong Q3 như vậy đến từ việc giá bán tăng mạnh thời gian qua. Bên cạnh đó, cá tra cũng là mặt hàng cá rẻ nên sẽ được ưa chuộng trong bối cảnh lạm phát tăng. Tuy nhiên, tình hình đã kém khả quan dần từ tháng 9 trở đi.

Đầu tiên là tốc độ xuất khẩu cá tra đang có dấu hiệu chậm lại. Theo VASEP, xuất khẩu cá tra của Việt Nam trong tháng 9 đạt 164 triệu USD, tuy cao gấp đôi cùng kì 2021 nhưng lại là con số thấp nhất từ đầu năm 2022. Xu hướng này đang diễn ra trên tất cả các thị trường nhập khẩu chính. Dường như lạm phát và mất giá tiền tệ tại nhiều thị trường nhập khẩu đã đến giai đoạn ngấm sâu và ảnh hưởng nặng đến tầng lớp người tiêu dùng có mức thu nhập trung bình thấp – vốn là nhóm khách hàng lớn của mặt hàng thực phẩm giá trung bình rẻ như cá tra.

Cả lượng và đơn giá xuất khẩu cá tra vào một số thị trường chính đều có sự sụt giảm đáng kể. Mỹ – thị trường chính của VHC đang càng khó khăn khi lạm phát đang cao nhất trong 40 năm trở lại đây. Với diễn biến này, FED sẽ phải tiếp tục tăng lãi suất, từ đó áp lực lên nền kinh tế càng lớn hơn. Vì vậy, cả lượng và giá trị đơn hàng xuất khẩu sang Mỹ của Việt Nam nói chung, VHC nói riêng đều có dấu hiệu tạo đỉnh trong tháng 9 và có dấu hiệu đi xuống trong Q4 khi nền kinh tế càng khó khăn.

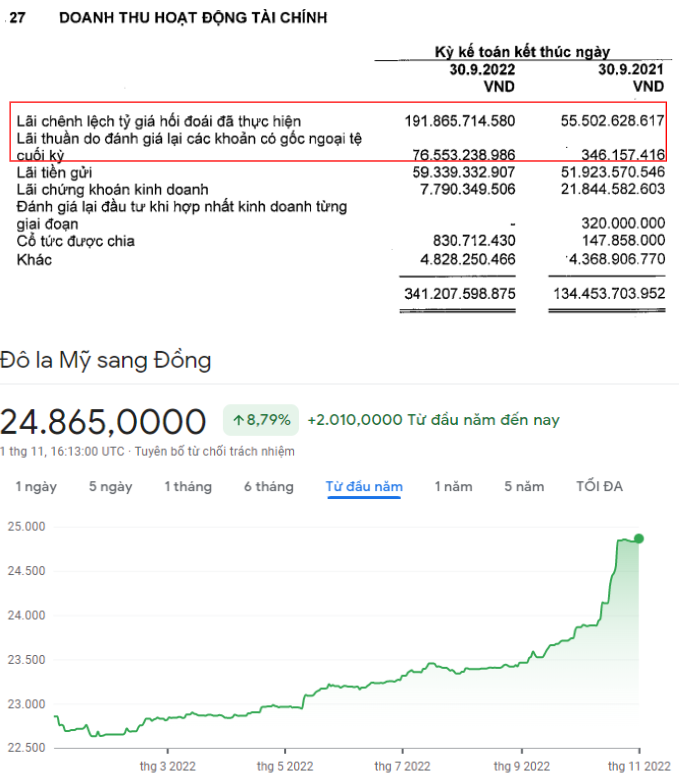

Là một doanh nghiệp xuất khẩu, VHC sẽ được hưởng lợi khi đồng USD tăng giá. tuy nhiên khoản lãi này khó có thể cân lại doanh số và lợi nhuận chính sẽ có khả năng sụt giảm sắp tới. Chúng tôi cho rằng tại Q4-2022, VHC khả năng cao sẽ tăng trưởng lùi quý đầu tiên sau nhiều quý dương liên tiếp. (Hình 3)

III. Tổng kết và đánh giá

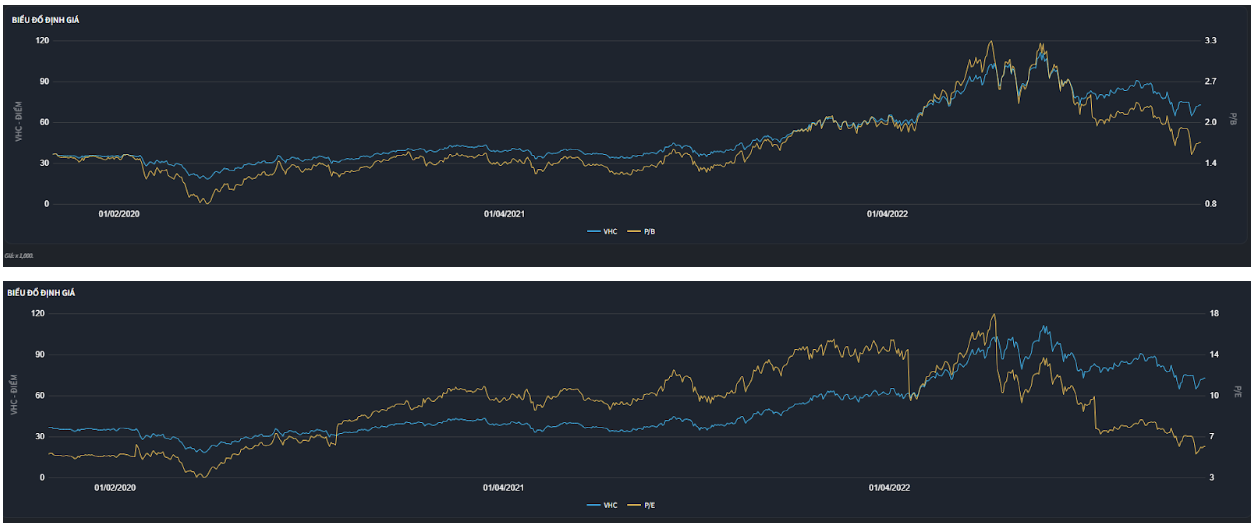

Tổng kết lại, chúng tôi đánh giá báo cáo VHC trong Q3 là một báo cáo rất tích cực trong bức tranh nhiều điểm tối. Tuy nhiên, chứng khoán là kì vọng, và chúng tôi nhận thấy kì vọng của VHC không phải là tích cực trong ngắn hạn. Các yếu tố về cơ bản đều đang chỉ ra nhiều khả năng đỉnh lợi nhuận trong năm 2022 đã được thiết lập trong Q3 vừa qua.

Nếu xét về kỹ thuật, chúng tôi nhận thấy VHC đã tạo mô hình 2 đáy thành công và hồi được 12%. Tuy nhiên, thanh khoản của thị trường hiện nay chỉ còn khoảng 6-7k tỷ/phiên, nên dòng tiền thông minh sẽ phải lựa chọn rất kỹ những mã cổ phiếu tiềm năng lớn để đầu tư vào. Nhìn vol của VHC, không khó để nhận thấy dòng tiền thị trường hiện vẫn đồng tình với các quan điểm của team đưa ra. Trong bối cảnh thị trường vẫn tiềm ẩn nhiều rủi ro như hiện tại, thì VHC không phải là lựa chọn phòng thủ an toàn của chúng tôi.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-