Với những ai theo đuổi câu chuyện VNM-GTN-VLC 1 năm nay thì phiên ngày 2/7 là một phiên giao dịch đầy cảm xúc của ngành sữa, với sự “bẻ lái” đến từ VLC và GTN cùng câu chuyện phát hành thêm của Sữa Mộc Châu – công ty con của VLC. Với việc MCM vừa có nghị quyết lấy ý kiến cổ đông bằng văn bản để phát hành cho cổ đông hiện hữu và phát hành riêng lẻ cho cổ đông chiến lược VNM và GTN.

Link: https://bit.ly/3gwaaUO

Giá cổ phiếu của bộ 3 này đã có những phản ứng đầu tiên, rõ nét nhất ở việc VLC đã kết thúc sóng tăng của mình và giảm rất mạnh từ 32 về 26k. Ở chiều ngược lại GTN lại tăng mạnh từ 17.7 lên 18.7

Chúng tôi xin gửi đến quý nhà đầu tư bản phân tích đầy đủ dưới đây để quý anh chị nắm rõ tình hình sắp tới của câu chuyện dài này.

Liệu có phải VLC sẽ không còn lợi lộc gì nhiều tại MCM?

Liệu có phải kẻ được lợi sau này sẽ là GTN?

Đầu tiên quý nhà đầu tư xem hình 1 để nắm rõ mối liên quan trong quan hệ sở hữu này:

1. Sữa Mộc Châu (MCM) là ai và có gì?

Trước tiên để hiểu được những vấn đề về sự kì vọng, hay lí do phát hành thêm thì không thể bỏ qua việc tìm hiểu doanh nghiệp này được. Có lẽ chúng ta đã quen với nhãn hiệu Sữa Mộc Châu nhưng ít được để ý trên sàn. Sữa Mộc Châu tuy quen thuộc là vậy nhưng trong con mắt người tiêu dùng vẫn chỉ là “sản phẩm địa phương” bởi chỉ chủ yếu hoạt động ở miền Bắc chứ chưa vươn tầm Quốc gia như VNM được. Giá bán của các sản phẩm thường thấp hơn 5 – 15% so với các doanh nghiệp khác trong ngành. Hiện công ty đang được giao dịch trên sàn OTC với mức giá khoảng 40.000/cp – tương đương vốn hóa 2.672 tỷ đồng.

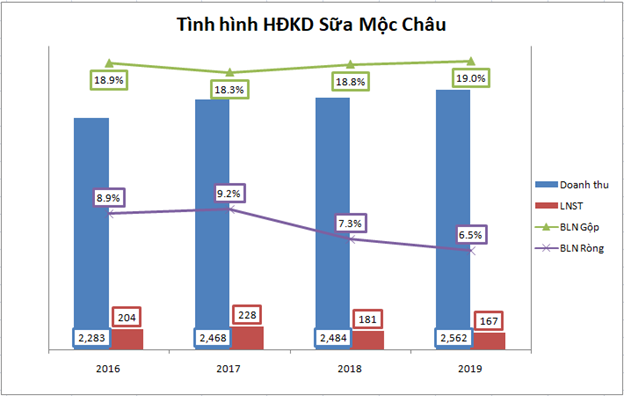

Hình 2: Tình hình hoạt động kinh daonh sữa Mộc Châu

Nhìn về tình hình hoạt động kinh doanh của MCM thì thấy doanh thu hiện vẫn trong đà tăng rất nhẹ, trong khi đó LNST thì lại có xu hướng giảm dần qua các năm. BCTC năm chỉ ra chủ yếu do chi phí quản lý doanh nghiệp đang tăng với xu hướng chóng mặt qua các năm. Nếu từ 2016 đến 2017 chỉ tăng 4% thì từ 2018 đến 2019 đã tăng đến 15,8%! Chính vì lí do này mà có thể thấy BLN gộp đang vẫn giữ ở mức ổn định nhưng BLN ròng thì lại đi xuống qua từng năm. Nếu so sánh với ông lớn là VNM thì thấy rõ sự chênh lệch rất lớn này khi BLN gộp và ròng của VNM thường lần lượt trên 47% và 18%. Chúng tôi thấy MCM vẫn còn rất nhiều dư địa để phát triển, chỉ cần có hướng đi đúng đắn.

Một trong những lí do khiến nhóm biên lãi có sự sụt giảm còn đến từ việc doanh thu gần như không có nhiều sự thay đổi. Đó là vì công suất nhà máy hiện tại chỉ đáp ứng được mức 220 – 250 tấn sữa/ngày (tương đương 150.000 hộp sản phẩm/giờ) nhưng nếu đẩy lên gấp đôi công suất thì nhà máy sẽ không thể đáp ứng được. Có thể nói mốc 220 tấn sữa ấy chính là mức cận trên của nhà máy cũ này, khiến doanh thu không thể tăng trưởng vượt bậc. Trong cuộc họp cổ đông, bà Liên cho rằng việc có một nhà máy đáp ứng công suất lớn hơn hoặc nâng cấp máy móc cho nhà máy hiện tại là hoàn toàn cần thiết đối với MCM để tăng năng suất. Vì vậy chúng tôi đánh giá đây chính là key tăng trưởng chính cho MCM trong những năm sau.

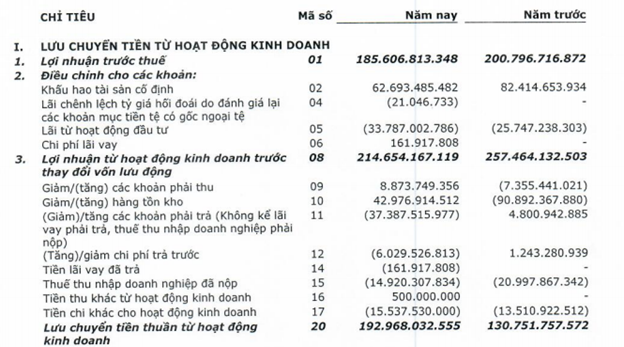

Cơ cấu tài chính của MCM rất sạch khi không vay nợ, các hoạt động kinh doanh của công ty đến từ lượng tiền kinh doanh. Hàng năm MCM ghi nhận lãi từ 170 – 200 tỷ (Hình 3) và CFO cũng thường loanh quanh ở mốc 200 tỷ – một con số khổng lồ. Theo BCTC cuối năm 2019 MCM chỉ lãi 167 tỷ nhưng CFO lại đạt 191 tỷ đồng. Việc ví von MCM như một cỗ máy in tiền đều đặn quả là không sai chút nào!

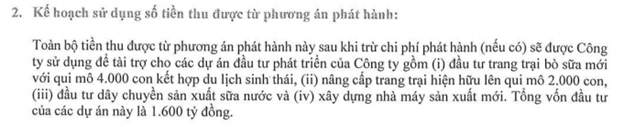

Theo tờ trình ĐHĐCĐ về phương án sử dụng tiền thu được từ đợt phát hành, MCM sẽ đầu tư 1.600 tỷ để nâng cấp, đầu tư mới cho cả nhà máy sản xuất sữa và trang trại bò. Hiện công ty đang có vốn điều lệ là 668 tỷ, hàng năm làm ra 200 tỷ lợi nhuận đều đặn thì tỷ lệ vay/VCSH 1:1 hoàn toàn không phải là khó khăn đối với doanh nghiệp này. Tuy nhiên theo chúng tôi thì có 2 lý do để công ty không sử dụng đòn bẩy:

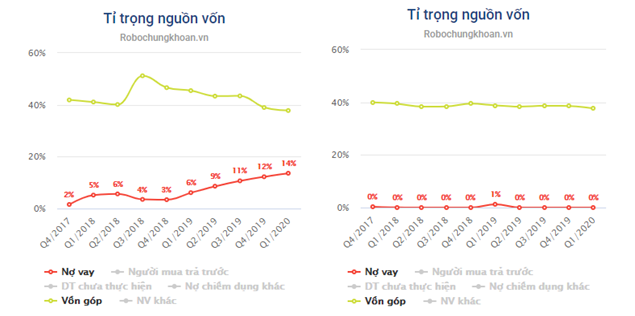

- Một là, nhìn vào cơ cấu tài chính của các công ty trong hệ gia phả thì có thể thấy phong cách chủ đạo của nhóm là gần như không vay nợ. VNM chỉ loanh quanh 14% thời gian gần đây, còn GTN và VLC gần như không có nợ. Vì vậy có nhiều khả năng MCM cũng sẽ đi theo con đường “sạch nợ” như các công ty này. Nếu cần nguồn vốn sẽ tiến hành phát hành thêm cổ phiếu.

Hình 4: Cơ cấu nguồn vốn của VNM và VLC

- Lí do thứ hai, và cũng là lí do quan trọng nhất cho đợt phát hành (Hình 5) này chính là để VNM tham gia vào ban lãnh đạo và nắm quyền điều hành doanh nghiệp này. Với việc VNM tham gia vào bộ máy lãnh đạo của MCM, Sữa Mộc Châu sẽ cải thiện các nhóm biên lãi, sử dụng đất nuôi bò một cách tối ưu, tăng số lượng đàn bò, nâng cấp quy trình sản xuất sữa và đưa các công nghệ hiện đại vào quản lý doanh nghiệp. Đây cũng chính là kì vọng của VNM khi mua lại 75% GTN giai đoạn cuối 2019. Nếu công ty chỉ chăm chăm đi vay nợ mà không phát hành tăng cổ phần thì rất khó để VNM đưa bàn tay vào bộ máy quản trị.

Như vậy có thể thấy nhu cầu thay đổi bộ máy, bơm vốn để thực hiện những dự án của MCM là có. Vậy công ty sẽ phát hành cho những đối tượng nào, tỷ lệ ra sao và ai được lợi, ai thiệt hại trong thương vụ để đời này?

2. Phát hành – ai được ai mất? Ai có khả năng nắm quyền sở hữu MCM

Đối với đợt phát hành này, MCM sẽ phát hành tổng cộng 43,2 triệu cổ phiếu mới. Vốn điều lệ tăng tương ứng từ 668 tỷ đồng lên 1.100 tỷ đồng thông qua 3 phương án:

(1) Phát hành cho cổ đông hiện hữu với khối lượng 3,34 triệu cổ phiếu. Tỷ lệ hoán đổi 100:5 và không được phép chuyển nhượng quyền mua. Giá chào bán là 20.000 đồng/cp. Số tiền dự thu là 66,8 tỷ đồng.

(2) Phát hành riêng lẻ cho nđt chiến lược với khối lượng gần 39,2 triệu cổ, cộng thêm khối lượng không chào bán hết cho cổ đông hiện hữu nếu có. Giá phát hành là 30.000 đồng/cp và bị hạn chế chuyển nhượng 1 năm. Tổng số tiền dự kiến nhận được là 1.176 tỷ đồng.

(3) Phát hành ESOP với khối lượng 668.000 cổ phiếu với mức giá 10.000đ/cp. Cổ phiếu phát hành theo dạng này cũng hạn chế chuyển nhượng trong vòng 1 năm. Số tiền dự kiến thu về là 6,7 tỷ đồng.

Đối với phương án (1) thì chúng tôi cho rằng khả năng cao VLC sẽ mua hết khả năng của mình. Hiện công ty năm giữ 51% MCM tương đương 34,07 triệu cổ phiếu. Vậy MCM phát hành cho cổ đông hiện hữu với tỷ lệ 100:5 thì VLC có thể mua tối đa 1.703.400 cổ phiếu, số tiền bỏ ra sẽ khoảng 35 tỷ đồng cho thương vụ này. Hiện công ty này đang có khoảng 111 tỷ tiền và tương đương tiền nên việc bỏ 35 tỷ để sở hữu 32,5% của MCM không phải là một vấn đề khó khăn với Vilico. Tuy vậy, nếu VLC từ chối quyền mua này thì số cổ phần sẽ được chuyển sang cho nhà đầu tư chiến lược ở mục (2).

Hình 6: Tiền và tương đương tiền của VLC

Ở phương án (2) thì danh sách nhà đầu tư chiến lược cũng chỉ có VNM và GTN. Theo Thông tư 202/2014/TT-BTC thì công ty nắm giữ trên 50% quyền biểu quyết trực tiếp hoặc gián tiếp của công ty khác được gọi là Công ty mẹ. Vì vậy, lần phát hành này của MCM chiếm tới 35,6% vốn điều lệ, nên việc GTN hay VNM mua vào phần lớn số cổ phần sẽ xác định lại Công ty mẹ và được hợp nhất bctc của MCM vào.

Để dễ hiểu, chúng tôi tính toán lại tỷ lệ sở hữu của các công ty này với MCM. Trong trường hợp này, do chưa có được tỷ lệ mua của các cổ đông chiến lược nên chúng tôi đưa ra 3 kịch bản tương ứng với GTN hoặc VNM mua phần lớn số lượng cổ phần hoặc hai bên mua số lượng bằng nhau.

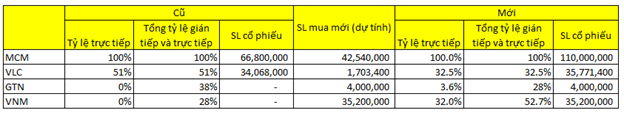

TH1: VNM mua hết phần lớn khối lượng, tổng tỷ lệ trực tiếp và gián tiếp trên 50%. Trong TH này, chúng tôi giả định GTN mua 4 triệu cổ, còn VNM mua 35,2 triệu cổ còn lại. Như vậy, doanh thu và LNST của MCM sẽ được hợp nhất về với VNM. (Hình 7)

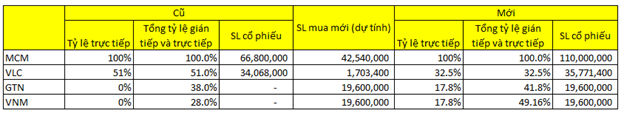

TH2: Giả sử GTN mua 35,2 triệu cổ còn VNM mua 4 triệu cổ. Lúc này, GTN sẽ nắm 56% và trở thành công ty mẹ và các số liệu của MCM được hợp nhất vào công ty này. (Hình 8)

TH3: Hai bên mua số lượng bằng nhau. Lúc này VNM sẽ vừa chạm mốc 50%, khá lơ lửng nên chúng tôi cho rằng sẽ khó xảy ra trường hợp này nhất. (Hình 9)

Trong 3 trường hợp này, chúng tôi thiên về kịch bản VNM trở thành công ty mẹ của MCM. Bởi các lí do sau:

- Lí do VNM bỏ tiền ra thâu tóm GTN phần lớn vì tiềm năng của MCM, tuy nhiên do gia phả sở hữu qua nhiều vòng như trong hình đầu tiên nên nếu giữ nguyên tỉ lệ cổ đông như ban đầu trong hình 1, VNM sẽ bỏ lọt “rất nhiều lợi nhuận ra ngoài cho cổ đông thiểu số”, đấy chính là lí do tại sao có đợt phát hành thêm này. VNM cần phải tối đa hóa lợi ích của mình trước khi cơ cấu lại MCM để sau này.

Vì thế nếu GTN mua phần lớn để hợp nhất bctc với MCM, rồi VNM lại hợp nhất bctc của GTN thì đây là bước đi khá lòng vòng, đồng thời và không hề hợp logic. Bởi bản thân VNM cũng chỉ sở hữu 75% GTN, vẫn còn 25% cổ đông bên ngoài.

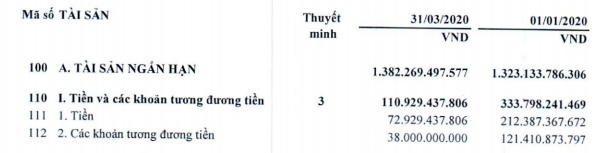

Theo bà Mai Kiều Liên, MCM là thương hiệu sữa tốt và có nhiều tiềm năng để phát triển, Vinamilk cũng có lộ trình đầu tư cho MCM cụ thể để nhà đầu tư ngay cuối 2020 có thể thấy được kết quả thì việc đưa MCM thành công ty con cũng không còn xa nữa. Tính đến Q1/2020 thì VNM có khoảng 1.380 tỷ tiền và tương đương tiền và 14.370 tỷ đầu tư tài chính ngắn hạn thì việc bỏ ra khoảng 1.000 tỷ để mua cổ phần của MCM không phải là điều khó khăn với ông lớn ngành sữa này.

Như vậy, GTN sẽ chỉ đóng vai trò là trung gian trong câu chuyện này và người chịu thiệt hại trong ngắn hạn là VLC. Trước quyết định phát hành thêm thì VLC là công ty mẹ của MCM với sở hữu 51%, các doanh thu, chi phí, LNST được hợp nhất vào BCTC của doanh nghiệp. Nhưng sau đợt phát hành này, giả sử VLC mua hết 1,7 triệu cổ thì cũng sở hữu tối đa 32,5% của MCM. Theo quy tắc chuẩn mực kế toán, vì VLC nắm dưới 51% thì chỉ ghi nhận lãi/lỗ trong công ty liên kết chứ không còn được hợp nhất như trước nên doanh thu từ 2020 chắc chắn giảm mạnh. Bên cạnh đó, việc phát hành cho cổ đông chiến lược mà không có VLC – vốn là công ty mẹ của MCM – khiến cho nhà đầu tư thiểu số gặp nhiều bất lợi trong thương vụ này. Đây là lí do mà VLC trong phiên ngày 2/7 đã bay mất 13% thị giá. (Hình 10)

Tuy nhiên chưa chắc GTN đã là người “hưởng lợi quá nhiều “theo như logic ở trên, tuy nhiên trên sàn giá cổ phiếu GTN lại đang tăng mạnh trái chiều với VLC bởi đa số ndt lúc này là đang suy nghĩ theo tư duy VLC sẽ bị GTN xơi mất phần được lợi. Chúng tôi cho rằng GTN sẽ không được quyền mua tỉ lệ quá nhiều theo những gì đã phân tích ở trên. Vì vậy quý nhà đầu tư cần xem xét cẩn thận và theo dõi vấn luồng thông tin này thường xuyên.

Chúng tôi lại đặt VLC trong bức tranh dài hạn hơn. Với việc đầu tư thêm nhà máy mới tăng gấp đôi năng suất, chúng tôi ước tính doanh thu và lợi nhuận của MCM sẽ tăng tương ứng. Cuối năm 2019, LNST của Mộc Châu là 167 tỷ đồng, VLC chiếm 51% nên ghi nhận lãi sau thuế của Công ty mẹ là 91 tỷ. Giả sử những năm sau, LNST của MCM tăng gấp đôi thì VLC với sở hữu 34% cũng ghi nhận lợi nhuận từ công ty liên kết là 113,56 tỷ đồng.

Vì vậy nếu MCM về tay VNM và gia tăng năng suất thì chưa chắc VLC đã thiệt hại mà còn là game win – win với các bên. Chứ chưa chắc VLC đã là bên bất lợi quá nhiều.

- GTN và VLC gần như là 2 cty nắm vai trò holding ở giữa để nắm MCM và các cty liên kết xung quanh. Doanh thu và lợi nhuận rất ít, chính vì vậy khả năng trong tương lại chúng tôi cho rằng GTN và VLC có khả năng sát nhập lại với nhau để tránh 1 cơ cấu rất loằng ngoằng như hiện tại. và Tương lai có thể xuất hiện thêm 1 vài đợt phát hành thêm tương tự để VNM có thể tiếp tục gia tăng tỉ lệ sở hữu trực tiếp lên cao hơn. (lưu ý: đây là ý kiến cá nhân của tác giả)

———-Team LTBNM tổng hợp và phân tích ————-