Dù thị trường từ 2018 cho tới nay đã trải qua bao thăng trầm từ giảm mạnh do covid, tăng rất mạnh sau đó nhờ chính sách tiền rẻ rồi lại giảm mạnh do lạm phát, chính sách thắt chặt tiền tệ thì với VRE cổ phiếu vẫn không có nhiều thay đổi kể từ khi lên sàn cuối 2017 cho tới nay. Đó là cổ phiếu vẫn nằm trong trend giảm giá dài hạn suốt hơn 6 năm qua.

Dù năm 2023 kết quả kinh doanh của công ty đạt kỷ lục, và dù cho kỳ vọng gần đây là thoái vốn của VIC sẽ giúp VRE khởi sắc hơn thì một cách nào đó giá cổ phiếu vẫn không đổi trend. Vậy câu hỏi đặt ra là lý do gì khiến VRE lại như vậy? Phải chăng đây là cổ phiếu có biến động giá chẳng phụ thuộc vào điều gì liên quan tới doanh nghiệp cả? (Hình 1)

Trong bài viết này chúng ta sẽ cùng nhau đi tìm hiểu về VRE để xem có thể tìm ra chút logic nào liên quan tới biến động giá của cổ phiếu này hay không?

I. Kết quả kinh doanh

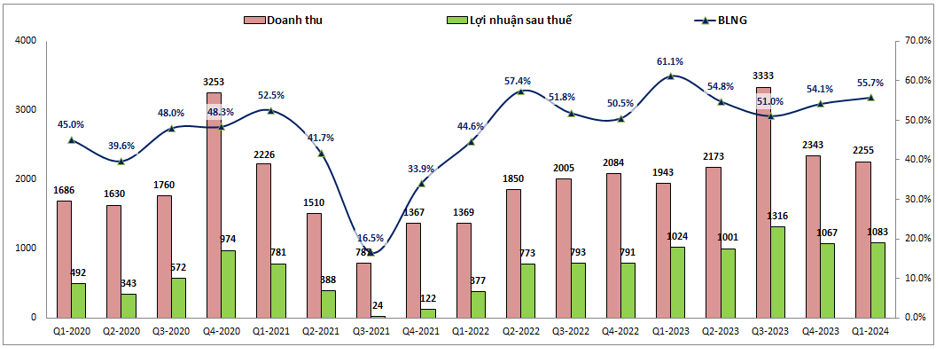

Trước tiên chúng ta cũng vẫn sẽ điểm qua kết quả kinh doanh mà công ty đạt được trong các năm vừa qua cũng như các mảng chính đóng góp vào kết quả kinh doanh của công ty. Kết thúc Q1-2024 VRE ghi nhận doanh thu 2,255 tỷ đồng, tăng 16% yoy. Lợi nhuận sau thuế đạt 1,083 tỷ đồng, tăng 5.7%. Tăng trưởng lợi nhuận của công ty thấp hơn tăng trưởng doanh thu do biên lợi nhuận gộp tại Q1-2024 giảm so với cùng kỳ khi ghi nhận biên lợi nhuận gộp là 55.7% trong khi cùng kỳ là 61.1%. (Hình 2)

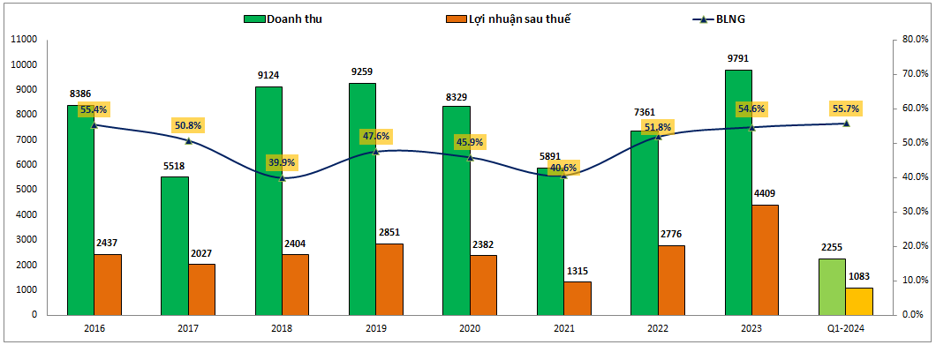

Nhìn qua có thể thấy mức tăng trưởng tại Q1-2024 là không quá ấn tượng về cả doanh thu và lợi nhuận. Tuy nhiên chúng ta cần biết năm 2023 là năm mà VRE đã ghi nhận cả doanh thu và lợi nhuận đều ở mức kỷ lục của công ty kể từ ngày thành lập. Và với mức nền cao như vậy mà 2024 công ty vẫn ghi nhận sự tăng trưởng là điều đáng ghi nhận cho nỗ lực của VRE. Cụ thể nhìn theo năm thì 2023 VRE ghi nhận doanh thu thuần đạt 9,791 tỷ đồng, cao kỷ lục của công ty và vượt đỉnh cũ năm 2019 với 9,259 tỷ đồng. Lợi nhuận sau thuế của công ty còn ghi nhận ấn tượng hơn với 4,409 tỷ đồng, vượt xa mức đỉnh cũ cũng vào năm 2019 với 2,851 tỷ đồng. Nếu so với kết quả 2023 đạt được thì doanh thu Q1-2024 cũng tương đương 23%, lợi nhuận sau thuế tương đương 24.6%. Đây là kết quả đáng khích lệ khi mà Q1 không phải là quý cao điểm về kết quả kinh doanh của công ty. (Hình 3)

Như vậy có thể thấy nếu vẫn giữ được đà kinh doanh như hiện tại thì khả năng cao 2024 VRE vẫn có thể tiếp tục tăng trưởng dù cho mức nền 2023 là rất cao. Cụ thể hơn về sự tăng trưởng này sẽ như thế nào chúng ta sẽ phân tích chi tiết trong phần dưới với những động lực cụ thể.

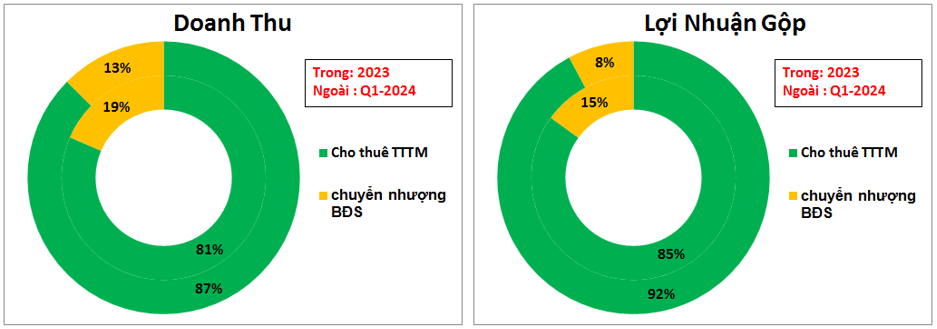

Tiếp theo đến bóc tách các mảng kinh doanh chính của VRE, đóng góp chính vào kết quả kinh doanh của VRE bao gồm 2 mảng là khai thác các trung tâm thương mại và chuyển nhượng BĐS. Trong đó mảng khai thác các trung tâm thương mại là mảng chính đóng góp tới 87% về doanh thu và 92% về lợi nhuận gộp trong Q1-2024. Trong năm 2023 mảng này cũng đóng góp tới 81% về doanh thu và 85% về lợi nhuận gộp. Còn lại là mảng chuyển nhượng BĐS với 13% về doanh thu và 15% về lợi nhuận gộp. (Hình 4)

Trong chiến lược của công ty gần nhất công bố thì công ty cũng sẽ có xu hướng đẩy mạnh hơn vào mảng cho thuê TTTM thay vì chuyển nhượng BĐS trong các năm tới. Điều này cùng với tỉ trọng đóng góp đồng nghĩa rằng mảng cho thuê TTTM sẽ là mảng kinh doanh cốt lõi và quan trọng nhất đối với VRE trong các năm tới.

Về sức khỏe tài chính, VRE cũng có sức khỏe tài chính là khá tốt với nợ vay tổng sau Q1-2024 vào khoảng gần 4,000 tỷ đồng ( hơn 1,800 tỷ nợ vay ngắn hạn và hơn 2,100 tỷ nợ vay dài hạn ) nhưng công ty đồng thời cũng sở hữu hơn 2,900 tỷ đồng khoản tiền, tương đương tiền và hơn 1,000 tỷ đồng tiền gửi có kỳ hạn và tổng 2 khoản này cũng vào gần 4,000 tỷ đồng, tương đương khoản tiền vay của công ty. Như vậy có thể coi tiền vay của VRE chủ yếu để sử dụng phục vụ cho dòng tiền hoạt động ngắn hạn của công ty chứ không phải chịu áp lực lớn về nợ vay. Ngoài ra trên báo cáo tài chính Q1-2024 có khoản phải thu tăng lên đáng kể với 2,350 tỷ đồng phải thu tăng lên. Đây là khoản mà VRE đã cho các bên liên quan vay, cụ thể là 1,900 tỷ đồng cho Vinfast vay và 450 tỷ đồng cho Vinbus vay. Các khoản vay này mới phát sinh và là vay ngắn hạn nên theo chúng tôi sẽ sớm được thu hồi trong các quý tới nhất là khi VIC đang thoái vốn khỏi VRE trong năm 2024.

II. Tiềm năng hoạt động của các mảng kinh doanh chính

Như đã phân tích ở trên, VRE hoạt động chính trong 2 mảng là cho thuê TTTM và chuyển nhượng BDS. Trong phần này chúng ta sẽ cùng đi bóc tách tình hình kinh doanh và dư địa tăng trưởng trong thời gian tới với 2 mảng này.

1. Mảng cho thuê TTTM

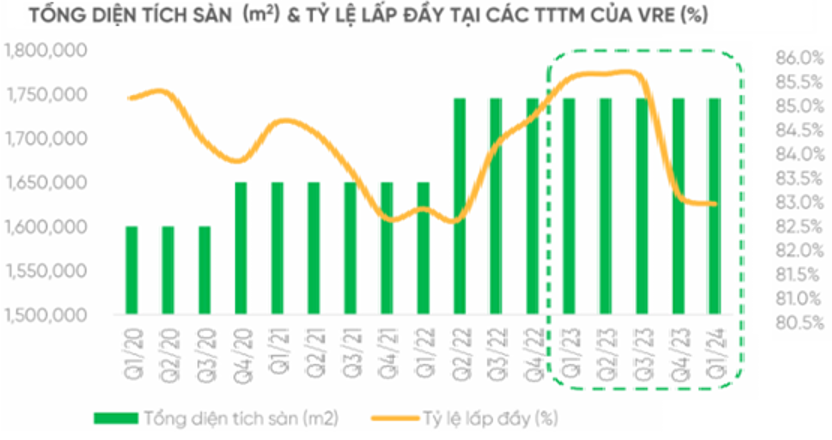

Đây là mảng kinh doanh cốt lõi và chiếm tỉ trọng rất lớn trong KQKD của công ty với 81% doanh thu và 85% lợi nhuận gộp năm 2023. Hiện tại sau Q1-2024 VRE đang khai thác tổng 1.74 triệu m² sàn thương mại cho thuê và tỉ lệ lấp đầy đạt 82.8%, giảm 0.2% so với cuối 2023. (Hình 5)

Trong 2 quý gần đây tỉ lệ lấp đầy của VRE có phần giảm xuống sau khi phục hồi từ Q3-2022, tuy nhiên mức giảm là không quá nhiều. Nguyên nhân khiến tỉ lệ lấp đầy có phần giảm sút trong thời gian gần đây có thể đến từ việc khó khăn chung của nền kinh tế và ngành bán lẻ trong thời gian vừa qua.

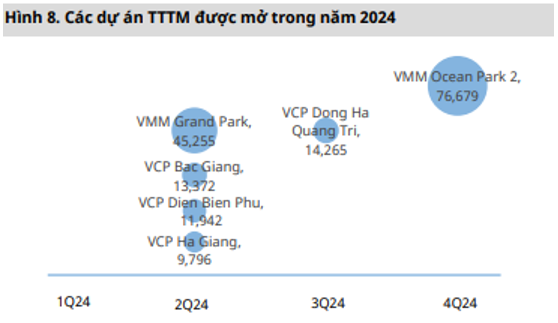

Trong năm 2024 VRE dự kiến sẽ đưa vào hoạt động thêm 6 TTTM mới với tổng diện tích sàn bán lẻ mở mới khoảng 171,309 m², qua đó nâng tổng số TTTM mà công ty sở hữu lên 89 TTTM và hoạt động tại 48 tỉnh thành trên cả nước, tổng diện tích sàn nâng lên khoảng 1.91 triệu m². (Hình 6)

Các trung tâm thương mại này bắt đầu được khai trương từ Q2-2024 cho tới Q4-2024 như hình trên. Trước khi khai trương các TTTM thì VRE cũng đã chạy cho thuê trước và tỉ lệ lấp đầy đạt con số khá tốt. Theo ban lãnh đạo công ty thì Vincom Plaza đã chạy được trên 60%, Greenpark đã trên 90% và tại thời điểm khai trương trung bình dự kiến sẽ đạt con số trên 90%. Điều này đồng nghĩa tỉ lệ lấp đầy trung bình của cả công ty cũng sẽ được cải thiện.

Như vậy với việc diện tích sàn thương mại sẽ tăng lên khoảng 9.8% so với đầu năm 2024 sẽ là động lực hỗ trợ mảng cho thuê TTTM của VRE trong năm 2024 tăng trưởng. Tuy nhiên do thời gian đưa vào khai thác là sau Q2-2024 nên chúng tôi cho rằng mức độ tăng trưởng về doanh thu trong năm 2024 cũng sẽ chỉ ở mức khoảng 5-7% so với 2023.

Trong năm 2024 VRE sẽ tập trung vào việc nâng cao tỉ lệ lấp đầy và để đạt được mục tiêu này thì có thể VRE sẽ giảm tốc độ hoặc dừng tăng giá thuê mặt bằng trong thời gian tới. Vì vậy động lực tăng trưởng sẽ nằm chính ở việc các TTTM mới khai trương và tăng tỉ lệ lấp đầy của công ty.

2. Mảng chuyển nhượng BĐS

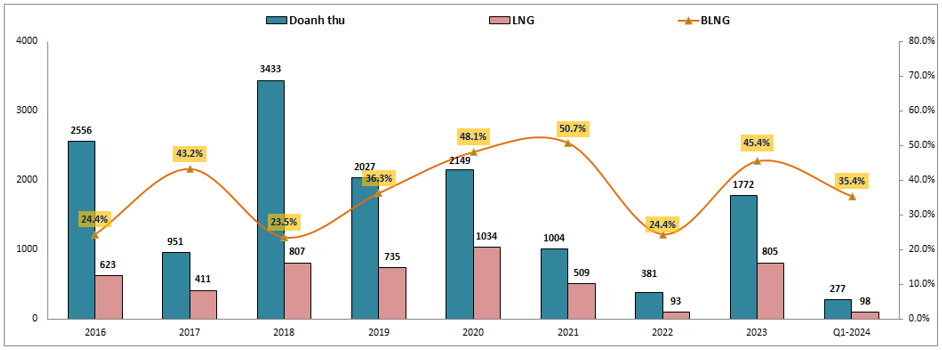

Đây cũng là mảng kinh doanh lâu năm của VRE gắn liền với các dự án của tập đoạn VIN. Hiện tại mức độ đóng góp của mảng chuyển nhượng BĐS vào kết quả kinh doanh của VRE là không nhiều với chỉ khoảng 15% về lợi nhuận gộp trong năm 2023. Cụ thể trong năm 2023 mảng chuyển nhượng BĐS ghi nhận doanh thu thuần đạt 1,772 tỷ đồng và lợi nhuận gộp đạt 805 tỷ đồng. Doanh thu và lợi nhuận 2023 đến từ việc bàn giao 356 sản phẩm shophouse chủ yếu tại dự án Vincom shophouse Royal Park tại Đông Hà, Quảng Trị. (Hình 7)

Trong năm 2024 và các năm tới mảng chuyển nhượng BĐS của VRE có xu hướng sẽ giảm dần khi mà lượng tồn kho không còn nhiều và sau khi VIC thoái vốn thì khả năng cao VRE cũng khó được hưởng các ưu đãi như hiện tại và quá khứ đã từng được. Hiện sau Q1-2024 tồn kho BĐS chỉ còn 511 tỷ đồng và trong năm 2024 dự kiến doanh thu ghi nhận sẽ khoảng 700 tỷ đồng từ chuyển nhượng shophouse. Trong năm 2025 mảng chuyển nhượng BĐS khả năng cao cũng sẽ kém khả quan khi mà khả năng hấp thụ từ thị trường còn yếu và các dự án như Vũ Yên, Green Hạ Long có thể chưa đưa vào hạch toán được.

3. Vấn đề thoái vốn của VIC khỏi VRE

Đây có lẽ là vấn đề được quan tâm hơn cả trong thời gian gần đây, thậm chí còn được quan tâm hơn kết quả kinh doanh của công ty vì như chúng ta biết VRE kinh doanh cả 2 mảng đều là các sản phẩm gắn liền với hệ sinh thái của VinGroup mà hiện VinGroup thoái vốn VRE thì liệu sẽ có những thay đổi lớn nào.

Đầu tiên đi vào nội dung và chi tiết việc Vic sẽ thoái vốn khỏi VRE. Ngày 18/3/2024 VIC đã chính thức công bố kế hoạch thoái vốn tối đa 100% tại SDI., SDI lại sở hữu 99% Sado và Sado nắm giữ 41.5% cổ phần tại VRE. Như vậy có thể coi VIC đã gián tiếp thoái gần 41.5% cổ phần tại VRE và có phải sau thoái vốn là VIC sẽ không còn liên quan gì tới VRE nữa hay không? Câu trả lời là không, VIC vẫn sẽ là cổ đông lớn của VRE khi nắm giữ trực tiếp 18.4% tại VRE. Lúc này VRE sẽ không còn là công ty con của VIC nữa mà VIC chỉ còn là cổ đông lớn của VRE.

Chi tiết hơn về quá trình thoái vốn, theo dự kiến việc bán vốn sẽ được thực hiện từ tháng 3/2024 tới quý 3/2024, trong đó VIC sẽ hoàn tất thoái 55% SDI trong tháng 3 và còn 45% còn lại sẽ thoái trong 6 tháng tiếp theo. Trong giai đoạn đầu tiên với việc thoái 55% đã có 4 đơn vị mua là Thiên Phúc (mua 16%), Falcon (mua 12.5%), Emerald corp (mua 10.5%) và NP Corp (mua 16%). Như vậy tính đến hiện tại thì tính theo % mua được thì đơn vị mua được tỉ trọng cao nhất cũng mới đang chi phối thêm khoảng 6.64% cổ phần của VRE và nếu có tiếp tục mua tiếp trong 45% còn lại của SDI trong các tháng tới thì khả năng rất cao là tỉ trọng chi phối của các cổ đông mới cũng khó mà vượt được của VIC đang chi phối tại VRE (với 184% sau thoái). Điều này đồng nghĩa rằng VIC khả năng cao vẫn sẽ là cổ đông lớn nhất của VRE dù cho có bán toàn bộ vốn của SDI và vẫn là bên sẽ có quyền chi phối chính các hoạt động của VRE, nhất là khi công ty lại đang hoạt động trong 2 ngành nghề gắn chặt với hệ sinh thái của Vingroup. Điều này khiến cho các giả thiết rằng sau thoái vốn sẽ tốt hơn cho VRE do không còn bị chi phối bởi VIC nữa theo chúng tôi là không khả thi nhiều, đơn giản nhất chúng ta đã thấy bộ máy lãnh đạo của VRE sau thoái vẫn không thay đổi và tiếp là các chính sách, hợp đồng ký kết của VRE với VIC cũng sẽ cam kết được duy trì trong tương lai. Cụ thể trong các dự án mà VRE đã đặt cọc với VIC hay VHM thì các chính sách vẫn được giữ nguyên về giá trị, VIC vẫn sẽ tiếp tục song hành cùng VRE, chuỗi TTTM vẫn song hành với hệ sinh thái của Vingroup.

Ngoài ra theo thông tin từ công ty thì các cổ đông mới của VRE không phải là những người có kinh nghiệm trong ngành TTTM mà chỉ có ở các mảng khác như quản trị hay bán lẻ. Điều này có nghĩa các cổ đông mới vào cũng sẽ khó hỗ trợ VRE tối ưu hóa được hoạt động kinh doanh của mình mà vẫn chủ yếu dựa vào hoạt động cốt lõi như được xây dựng dưới thời là công ty con của VIC với bộ máy lãnh đạo cũ.

Cuối cùng về giá thoái của VRE, thứ mà khiến giá cổ phiếu đã được kéo khi thông tin được đưa ra nhưng sau đó lại bị giảm lại. Theo thông tin của công ty, giá trị chuyển nhượng 100% SDI là 39.08 nghìn tỷ đồng, trong đó giá trị cổ phiếu VRE được định giá là 32k/cp. Nếu so mức giá này với mức giá mà VRE đang giao dịch trên thị trường là cao hơn khá nhiều với mức chênh là khoảng 50% (hiện VRE đang giao dịch vùng giá 20-21k/cp). Chúng tôi đánh giá theo quan điểm cá nhân dựa trên nhiều deal đã thoái trong quá khứ của các công ty trên sàn thì đa phần việc thoái vốn với tỉ trọng sở hữu lớn sẽ đòi hỏi các nhà đầu tư phải chấp nhận trả mức giá cao hơn trên sàn nếu doanh nghiệp đang muốn sở hữu có tiềm năng tăng trưởng tốt. Đại loại là các tổ chức muốn mua phải chấp nhận mức định giá khoảng 3-5 năm cho công ty mà mình muốn thâu tóm chứ không phải giá theo giá hiện tại. Vì vậy với VRE chúng tôi cho rằng giá cổ phiếu sẽ không thể kéo tới 32k/cp chỉ vì thông tin trên vì đơn giản mức giá này là mức giá họ trả cho 3-5 năm nữa chứ không phải hiện tại.

Tổng quan lại về vụ thoái vốn VRE của VIC chúng tôi thấy rằng đây là thương vụ mà cho thấy VIC đang cần vốn lớn phục vụ cho hoạt động kinh doanh của mình nên phải thoái bớt tại VRE nhưng về cơ bản VIC vẫn sẽ là cổ đông lớn có quyền chi phối các hoạt động của VRE sau khi thoái nên cũng không làm thay đổi nhiều về cấu trúc công ty cũng như các hoạt động kinh doanh trong các năm tới của công ty. Về giá thoái cũng không hỗ trợ được nhiều cho cổ phiếu do tầm nhìn của tổ chức thâu tóm và của nhà đầu tư ngắn hạn là khác nhau nên mức định giá cũng sẽ khác nhau.

III. Tổng kết và câu trả lời cho giá cổ phiếu khi nào đảo trend

Như đã phân tích khá dài ở trên về VRE chúng ta có thể thấy khá rõ rằng trong năm 2024 và các năm tới mảng cho thuê TTTM của VRE sẽ có thể duy trì mức tăng trưởng khoảng 7-10% mỗi năm nhờ mở thêm TTTM mới cũng như nâng dần tỉ lệ lấp đầy khi nền kinh tế phục hồi. Tuy nhiên mảng nhượng quyền BĐS lại có phần suy giảm khi mức tồn kho còn thấp và hạch toán không cao trong các năm tới. Tựu chung lại VRE có thể duy trì kết quả kinh doanh tăng trưởng trong khoảng 5-7% trong 2-3 năm tới và đây là mức tăng trưởng tạm chấp nhận được với một doanh nghiệp có size to như VRE. Năm 2024 VRE đặt kế hoạch doanh thu 9,500 tỷ đồng, lợi nhuận sau thuế 4,420 tỷ đồng, tương đương kết quả 2023 đã đạt được và chúng tôi cho rằng VRE có thể vượt kế hoạch này 5-7% trong năm 2024.

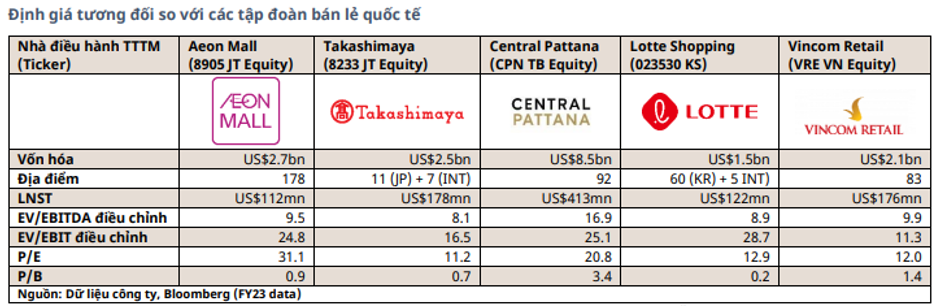

Tuy nhiên chúng ta chưa hề nhắc tới nguyên nhân khiến cho VRE vẫn trong kênh giảm giá cổ phiếu kể từ khi lên sàn cho tới nay dù thị trường trải qua nhiều thăng trầm. Cá nhân chúng tôi cho rằng điều cốt lõi chính đó chính là mức định giá và mức giá chào sàn ban đầu của VRE. Trước tiên chúng ta xét các tham số theo hiện tại, với mức giá đang giao dịch là 20-21k/cp như hiện tại và có nền lợi nhuận cao nhất lịch sử vào năm 2023 thì mức P/E và P/B của VRE vẫn lần lượt đạt mức 11 lần và 1.3 lần. Nếu chúng ta đối chiếu với các công ty cùng hoạt động trong ngành khai thác TTTM nhưa AEON Mall, Lotte, … như hình dưới đây thì có thể thấy mức định giá này của VRE mới ở mức phù hợp và hơi rẻ chút nếu dự phóng cho 1-2 năm tới chứ chưa thể nào coi là rất rẻ được. Còn nếu lấy mức giá tham chiếu là 32k (giá thoái vốn) thì mức định giá của VRE sẽ là quá cao cho tầm nhìn ngắn hạn dưới 1 năm như đa phần các nhà đầu tư trên thị trường chứng khoán hiện nay. (Hình 8)

Vì vậy cá nhân chúng tôi thấy rằng mức định giá của VRE phù hợp cho 1 năm tới cũng chỉ ở mức 24-26k/cp và để VRE có thể đảo được trend thì mức giá cổ phiếu sẽ phải vượt vùng giá 27k/cp. Thời điểm đó có lẽ sẽ phải sang giữa 2025 trở đi (khi tầm nhìn định giá được trên 1 năm) khi mà VRE tiếp tục kinh doanh tốt cũng như thị trường chung dần hồi phục.

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.